Utveckling december

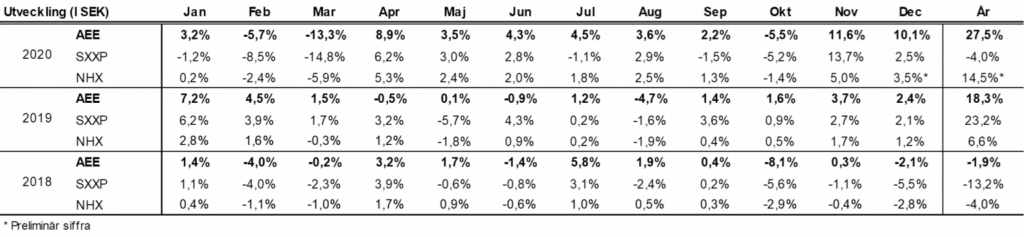

Fondens värde ökade med +10,1 procent (andelsklass I SEK) i december. Stoxx600 (brett Europaindex) ökade under samma period med +2,5 procent och HedgeNordics NHX Equities ökade preliminärt med +3,5 procent. Motsvarande siffror för 2020 är en ökning om +27,5 procent för fonden, en minskning om -4,0 procent för Stoxx600 och en ökning om +14,5 procent för NHX Equities.

Aktiemarknader/Makro

Så tog då äntligen annus horribilis 2020 slut och sannolikt har mänskligheten aldrig tidigare kollektivt och så hett önskat sig ett nytt år.

Efter oerhört många om och men fick Boris Johnson och EU:s ordförande Ursula von der Leyen till slut ihop ett avtal och självklart blev det klart på självaste julafton. Det började frostigt med ”the dinner from hell” den 10:e december och då syftades det varken på pilgrimsmusslorna eller piggvaren som serverades. Boris Johnson försökte hålla humöret uppe med ”where there is life, there’s hope”. De närmare 10,000 långtradare och chaufförer som satt fast i Dover i fyra dygn upplevde situationen annorlunda. Efter att ha löst upp den gordiska knuten som i detta fall var fiskerättigheternas fördelning, kom så avtalet på plats den 24:e december.

Det var naturligtvis positivt att de till slut fick till ett avtal, men som europé är dessa 4,5 åren sedan folkomröstningen oerhört sorgliga. Sannolikt kommer Storbritannien under många år ha en sämre ekonomisk utveckling än om man tillhört EU. Politiskt är Storbritannien nu en liten spelare och unga människor kommer inte att kunna studera utomlands genom Erasmus, bara för att nämna några skillnader. Boris Johnson kommer nog att få kämpa för att bevara unionen i öriket. Nicola Sturgeon, Skottlands försteminister, twittrade samma dag som avtalet var klart: ”Scotland will be back soon, Europe. Keep the light on”.

Donald Trump kämpade på och försökte förmå guvernören i den viktiga delstaten Georgia att i efterhand utse nya elektorer som skulle rösta på honom, smått osannolikt även för att komma från honom och om det nu spelar någon roll, såklart olagligt. Trumps sorti måste vara den blekaste och mest usla reträtten någonsin i den amerikanska presidenthistorien. Hela spektaklet med Donald Trumps kamp efter valet får mig osökt att tänka på Arne Hegerfors som har fullt upp med att förklara för en deltagare att han faktiskt förlorade. Det som hände i senaten den 6 januari får vi återkomma till, men vi ska nog vara beredda på mer osannolika händelser under Trumps sista två veckor som president.

Hemma i Sverige ökade antalet hastigt påkallade presskonferenser i takt med att kritiken mot regeringens covid-agerande stegrade. Coronakommissionen med utredare Mats Melin i spetsen var tydlig med att vårt skydd av våra äldre har varit ett misslyckande och det är regeringens ansvar då de styr riket. Socialminister Lena Hallengren höll kortfattat med om slutsatsen under presskonferensen medan utredare Mats Melin syntes på bildskärmen, med frånkopplad mikrofon… Statsminister Löfven höll också sitt andra tal till folket. ”Alla, jag tror hela omvärlden, såg inte framför sig en andra våg…” Definitionen av ”alla” känns något överdriven. I tillägg ska sägas till allt detta att oppositionen också lyser med sin frånvaro med få briljanta inlägg.

Fyra ministrar gick igenom att man följande vecka skulle skicka ut ett sms till allmänheten. Det kom också den 14 december och var osannolikt innehållslöst och lamt utan några länkar. Handlingskraften föll platt till marken och situations allvar imploderade om inte annat så när Morgan Johansson, numera regeringens egen Ove Sundberg, med livvakter stod i kö utanför Nova Lund på annandagen för att inhandla billiga julklappar till föräldrarna. Samma Nova Lund där några sjuksköterskor några dagar tidigare blivit bortmotade av Novas vakter när de demonstrerade mot att människor var ute och handlade mitt i pandemin. Efter ett allvarligt samtal med statsministern gick det några timmar och sen visade det sig att även statsministern varit ute och handlat julklappar. Det är häpnadsväckande och visar på ett dåligt omdöme, för att använda små ord. Allt toppades sedan av Dan Eliasson, generaldirektör för Myndigheten för samhällsskydd och beredskap. Han åkte mitt i Sveriges värsta kris i modern tid till Kanarieöarna för att det var nödvändigt – bedrövligt var ordet. När jag nu lägger sista handen på detta hör jag att han avgått. Tack för det.

Källa: Steget Efter

Betydligt mer glädjande var att vaccin i slutet av månaden började distribueras i många länder runt om i världen. Sverige har som målsättning att alla som vill vaccineras ska kunna göra det innan midsommar.

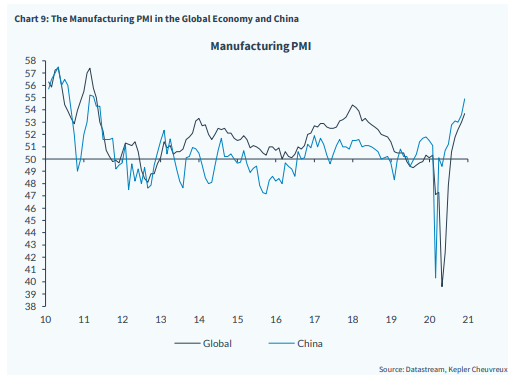

Den ekonomiska återhämtningen i världen sedan i somras är imponerande och mest imponerande är de asiatiska ekonomierna. I november hade den kinesiska exporten en tillväxt på hela 21 procent jämfört med för ett år sedan, den kraftigaste tillväxten någonsin!

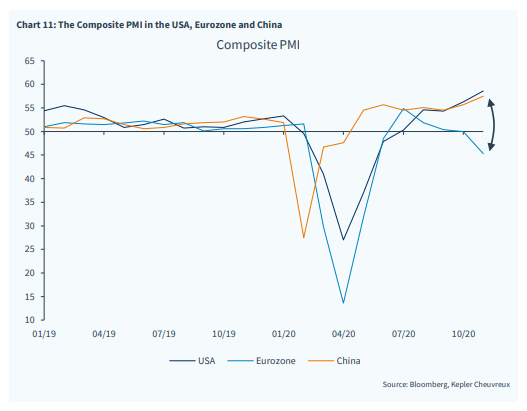

Inköpsindex i USA, Europa och Kina visar tyvärr tydligt att Europa är långsamma ur blocken. De asiatiska ekonomierna, inklusive Japan, har ekonomiskt hanterat pandemin betydligt bättre än i Europa.

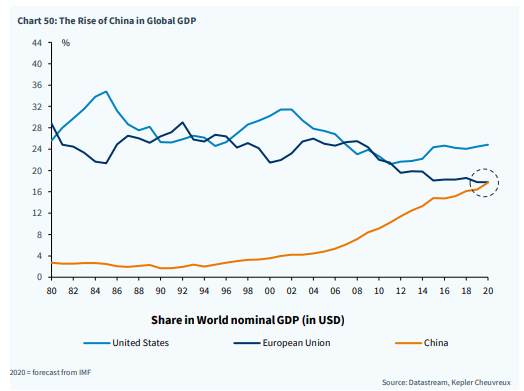

Om vi zoomar ut några decennier får vi nedanstående bild. Paradoxen är att covid-19 blivit en katalysator för Kina att ytterligare distansera sig från västvärldens tillväxttal. Inom några år är Kina världens största ekonomi.

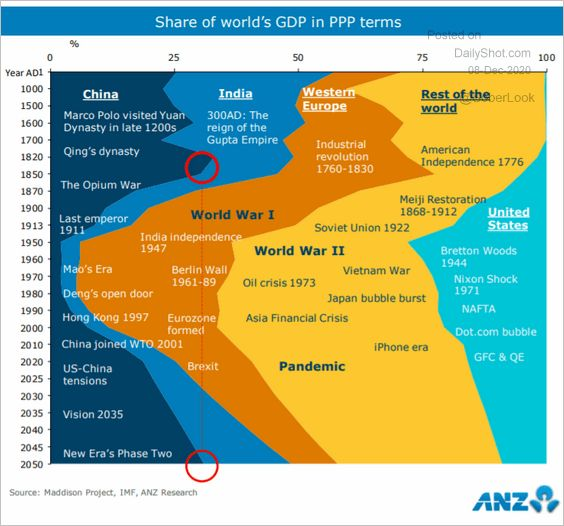

Zoomar vi ut 1000 år får vi nedanstående bild. Vi i väst har varit allt för naiva, långsamma och underskattat Kinas utveckling. Vi är nu rejält på efterkälken. Att bryta trenden kommer att vara svårt, men att västvärlden och inte minst Europa, måste förbättra sig rejält råder det ingen tvekan om.

Det kan låta hårt, men på aktiemarknaden är covid-19 mer eller mindre redan historia. Aktiemarknader världen över har haft en remarkabel återhämtning och de sektorer som gått starkast den senaste tiden är de riktiga covid-förlorarna som till exempel hotell-, underhållnings- och flygbolagsaktier. Ett bra exempel är Disney i USA vars aktiekurs är 30 procent högre än för ett år sedan (börsvärde 328 miljarder USD eller knappt halva stockholmsbörsen).

Källa: Bloomberg

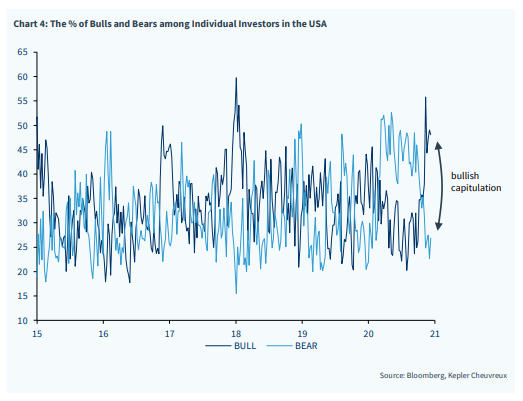

Pandemiåret 2020 slutade på många håll på rekordhöga kursnivåer och kapitulationen bland skeptiker var tydlig, se bild nedan. Vi noterar att det påminner en del om årsskiftet 2017/2018 och många av oss kommer nog ihåg nedgången som kom plötsligt i slutet av januari 2018 (efter en urstark inledning på året).

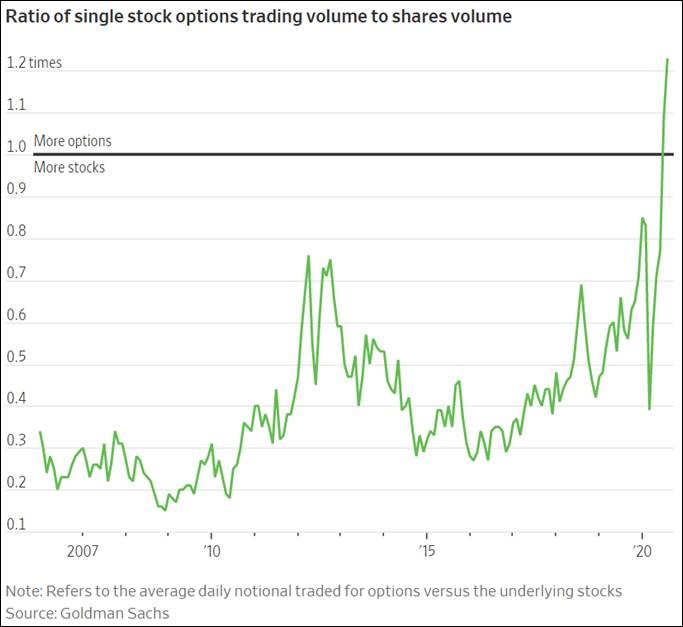

2020 var det första året som antal handlade optioner översteg antal handlade aktier i USA. Ett tydligt tecken på ett ökat risktagande.

Tesla, vars kursuppgång slutade på 743 procent 2020, inkluderades i december i S&P 500 indexet. Första dagen omsattes det aktier för 150 miljarder USD… Ofattbara summor. Under månaden kom det också ut rykten om att Apple ska börja producera bilar om fyra år. Det blir minst sagt intressant att följa och traditionella biltillverkare bävar nog. Teslas är med sitt enorma börsvärde finansiellt vida överlägset de traditionella biltillverkarna. Förra månaden emitterade Tesla aktier för fem miljarder USD vilket var klart på några timmar. Det motsvarar ett halvårs intjäning från Volkswagen. Nedanstående bild visar Teslas börsvärde i förhållande till andra tillverkare. Några dagar in på det nya året är börsvärdet 758 miljarder USD…. Notera skillnaden i intäkter längst ned.

Källa: SDW

Avslutningsvis går det inte att bortse från Bitcoins explosiva utveckling under årets sista veckor. Ett svagt förtroende för världens politiker och centralbankers expansiva politik har medverkat till ett ökat intresse för världens kryptovalutor och denna gång även från institutionella investerare. Det totala värdet av Bitcoin motsvarar just nu cirka 5–6 procent av det totala värdet av all världens guld. Notera utvecklingen årets första dagar 2021.

Källa: Bloomberg

Tankar om utvecklingen 2020

Vi gör ett kortfattat försök nedan att, i punktform, summera vårt 2020.

- Avkastningen: Vi är på det hela taget nöjda med vår avkastning pandemiåret 2020. Det gavs många möjligheter att göra bort sig och vi undvek de flesta. Med en genomsnittlig exponering om cirka 60-65 procent blev avkastningen för året 27,5 procent.

- Största bidragsgivare: Årets tre största bidragsgivare var Biovica, Sedana Medical och Musti. Rörande Biovica, som steg med 334 procent, var det vår kandidat till portföljens starkaste utveckling inför 2020. Givetvis är vi glada att så även blev fallet. Gällande Sedana och Musti kunde vi inte se framför oss årets kursuppgångar om 153 respektive 180 procent – bolagen påverkades positivt av pandemin.

- Onoterade innehav: Våra onoterade innehav har givit fonden ett väsentligt bidrag för året. Framförallt Atai med cirka 1,5 procentenheter för året. Vi fortsätter att arbeta aktivt med vårt mandat att investera upp till 10 procent av tillgångarna i onoterade bolag och vi hoppas och tror att något innehav gör en börsintroduktion under 2021.

- Transaktioner: Vi har nog aldrig varit med om så många transaktioner i form av riktade emissioner och börsnoteringar som i år. Även om vi inte kunnat titta på alla erbjudanden har vi gjort ett stort jobb att försöka identifiera dem mest gynnsamma transaktionerna. Aggregerat har vårt deltagande i diverse börsnoteringar och riktade emissioner tydligt bidragit till årets resultat – krönt av AbCellera som börsnoterades i december (se längre ned).

- Teman: Vi ställer alltid bolagsanalysen i första rummet, men i år kunde vi inte låta bli att investera i ”teman” där vi trodde att vi var tidiga med att identifiera särskilda mönster. Särskilt två teman står ut:

- Tidigt förstod vi att husdjurbolag skulle påverkas positivt av covid-19, vilket renderat i investeringar i Musti, CVS Group och Swedencare.

- Under sommaren såg vi ett mönster att nordiska byggrelaterade bolag skulle klara krisen bättre än analytikerna väntade sig. Detta gav god avkastning i namn som Lindab, Inwido och Nordic Waterproofing.

- Uppköp: Vi gillar att äga bolag med unika tillgångar som gör dessa intressanta för uppköp. Man kan diskutera hur unika NetEnts tillgångar var, men uppköpta blev dem i vilket fall under 2020. Under 2019 fick vi se NuEvolution bli uppköpt till en premie om 169 procent. Under 2018 var det Cinnober som blev uppköpt. Vi får hoppas på upprepning i 2021.

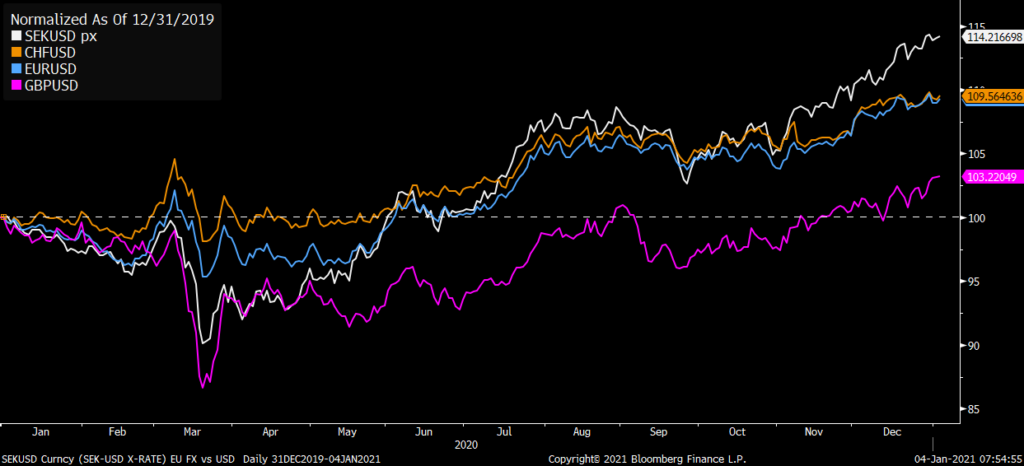

- Sverigeexponering: I vårt årsbrev för 2019 beklagade vi oss över den svaga svenska kronan, men skrev samtidigt: ”Kanske blir 2020 året då den negativa trenden vänder för svenska kronan?” Vår förhoppning infriades då den svenska kronan blev en av världens bästa valutor i år, vilket gynnat fonden. Även i år hade vi en stor exponering mot Sverige. Det kommer vi fortsätta att ha av flera skäl. Dels för att Sverige har väldigt mycket fina små- och medelstora bolag, dels för att vi tror oss ha en fördel på dem svenska börserna i jämförelse med utländska investerare.

- Englandexponering: Under året har vi successivt börjat köpa in poster i flera engelska bolag. Vi tycker oss notera att engelska bolag med liknande kvalitet som nordiska bolag ofta handlas på klart mer attraktiva multiplar. Med Brexitavtalet på plats finns förutsättningar för utländskt kapital att söka sig till brittiska bolag. Så här långt vill vi bara nämna våra innehav i The Pebble Group och CVS Group. Vi arbetar med ytterligare två investeringar som vi hoppas kunna återkomma till i närtid.

- Självkritik #1: I flera fall har vi varit för snabba med att ta hem vinster i aktier där vi tyckt värderingen sett ansträngd ut. Ansträngda värderingar kan dock bli mer ansträngda. Melodin för 2020 var att våga äga fina bolag trots att dem i flera fall blivit dyra (ibland galet dyra).

- Självkritik #2: Vi är mindre nöjda med tre enskilda månader – februari, mars och oktober. Inför februari och mars hade vi (med facit i hand) en för hög marknadsexponering. Vi borde ha förstått riskerna med pandemin tidigare och minskat vår marknadsexponering snabbare. I oktober drabbades fonden av att Immunovia, som då var ett stort innehav, föll kraftigt.

Långa innehav

Abcellera Biologics Inc

På grund av vårt tidiga ägande i onoterade Atai som vi skrev om i förra månadsbrevet, fick vi möjlighet att investera i AbCellera som börsintroducerades på Nasdaq-börsen i New York den 11 december. Gemensamt med Atai är ägare som Peter Thiel och Christian Angermayer. Peter Thiel blev så entusiastisk av AbCelleras team och teknik så att han gick in i styrelsen i november. Värt att nämna är att han förutom AbCellera endast sitter i Facebooks och Palantirs styrelse. Hans ägarandel är nu 5,3 procent. VD Carl Hansen, som vi hade möte med i december, är en mycket imponerande person och äger 23 procent av bolaget.

AbCellera utvecklar med sin unika AI-plattform antikroppar åt läkemedelsindustrin. AbCellera utvecklade under våren 2020 och på endast 90 dagar antikroppar som nu används vid behandling av covid-19 patienter. Normalt tar en sådan process tre till fyra år. Bolaget ingick ett royaltyavtal med Eli Lilly där man nu erhåller 20 procent av intäkterna, vilket sannolikt kommer uppgå till ett antal hundra miljoner USD redan i år. Man har ytterligare 94 program igång med en naturligtvis betydande potential.

Själva börsintroduktion var spektakulär. 350 institutionella investerare sökte aktier för teckning men endast 50 erhöll aktier där vi var en. Handeln var mer än två timmar försenad för det fanns för få säljare! Vi förbarmade oss och sålde lite aktier i öppningen och första avsluten var 61 USD per aktie där vi betalat IPO-priset på 20 USD. En ny erfarenhet för oss! Aktien steg närmare 200 procent första dagen med ett börsvärde som gick från 5 miljarder USD till 15 miljarder USD. Sedan dess har aktiekursen fallit tillbaka till runt 40 USD och vi har ökat vår initiala position något. Abcellera är ett extremt imponerande bolag och lär gå en mycket ljus framtid till mötes.

The Pebble Group

Det brittiska presentreklambolagets aktie hade en bra månad och steg 22 procent. Detta efter att i november stigit med 50 procent. Vi tror att allt fler upptäcker aktien som i vårt tycke värderas alldeles för lågt. Vår bästa gissning är att aktien kan dubblas på två års sikt.

Under månaden förvärvade ledningen produkttillgångar som kommer addera funktionalitet till bolagets mjukvaruprodukt. Den nya funktionaliteten kommer användas som argument för prishöjningar mot kund. Det är på tiden: Idag kostar Pebbles mjukvara cirka 50 000 USD, vilket motsvarar omkring 1 procent av en snittkunds omsättning. Det tycker vi är för lite givet att mjukvaran 1) är verksamhetskritisk för dess kunder 2) sparar pengar åt kunderna då färre anställda krävs för administrativa uppgifter och 3) att Pebble har mycket begränsad konkurrens. Över tid gissar vi att Pebble kan höja priserna med 25-50 procent, vilket inte finns i marknadens prognoser idag.

Swedencare

Som trogna läsare av månadsbrevet vet har vi fattat tycke för husdjursbolag under året. Våra största innehav på området är Musti och CVS Group. Vi har länge följt och gillat Swedencare men har tvekat främst av värderingsskäl. När vi för några månader sedan fick möjlighet att köpa en mindre position i en riktad emission såg vi ett bra läge. I december tog vi chansen ännu en gång då Swedencare gjorde om sitt tidigare reptrick och förvärvade bolag, finansierat med en riktad emission. Bolaget var tidigare ett en-produkts-bolag men har med förvärven nu diversifierat sin produktportfölj, vilket sänker den operationella risken i bolaget. Aktien steg 32 procent under månaden.

Biovica

En av våra bästa aktier såväl procentuellt som bidragsmässigt 2020 avslutade december i dur. Under månaden tog investmentbanken Pareto Securities upp täckning på bolaget med rekommendationen köp och riktkurs 103 kronor. Aktien svarade och steg 28 procent i december. Vi ser nu fram emot ett 2021 med många triggers – inte minst ett förmodat FDA-godkännande under det andra kvartalet. Vår första investering i Biovica skedde i maj 2019 till en kurs om 10 kronor per aktie. Per den sista december 2020 hade kursen stigit över 400 procent från det tillfället.

Sedana Medical

Efter en tids dvala väcktes Sedana-aktien i december och steg 30 procent. Under månaden presenterade bolaget sekundära data som visade att bolagets läkemedelskandidat Sedaconda har flera statistiskt signifikanta fördelar gentemot dagens standardläkemedel Propofol. Detta är klart positiva nyheter som stärker vår tes att Sedanas produkter kan bli standard inom intensivvården på lång sikt. Säkerligen bidrog även pandemins andra våg såväl som den småbolagsvänliga decemberbörsen till månadens uppgång. Det är uppenbart att pandemin på kort tid förbättrat kunskapen om Sedanas produkter.

Immunovia

Immunovias aktiekurs minskade med hela -36 procent i december och det kan i princip tillskrivas en negativ artikel i Dagens Industri samt en säljrekommendation från ett mäklarhus. Båda kom ut samma dag. Vi är fortsatt positiva till den praktiska nyttan vad gäller Immunovias blodtest. Det borde vara ett utmärkt komplement till exempelvis magnetröntgen för att kunna upptäcka pancreascancer tidigt och därmed rädda liv. Vi har ännu inte hittat något bolag som kunnat uppvisa vad Immunovia gjort så här långt. Förväntad säljstart är i slutet av det första kvartalet i år.

Korta innehav

Den korta portföljen bidrog med ett negativt resultat, vilket är naturligt när marknaden stiger. Störst negativa bidrag hade våra säljoptioner på Stoxx600. Några aktiespecifika korta positioner som bidrog positivt till resultatet var tyska Dermapharm, finska Nokian Tyres och italienska Pirelli.

Exponering

Nettoexponeringen var, justerat för våra onoterade innehav, vid månadens ingång och utgång 68 respektive 74 procent.

Summering

Så här tio månader efter att covid-19 slog klorna i oss alla kan man fundera över vilka de största konsekvenserna för investerare världen över blivit? Och hänger de konsekvenserna ihop med att de flesta av oss blivit överraskade flera gånger under året?

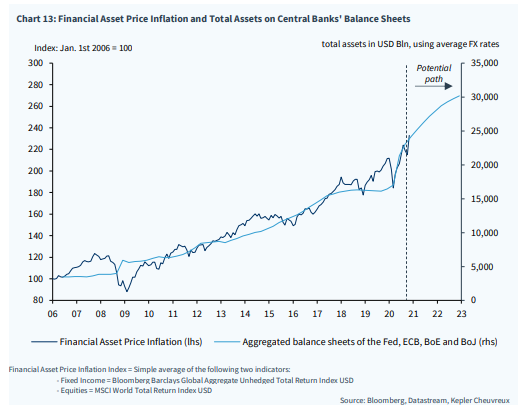

En mycket stor konsekvens av pandemins utbrott är att världens centralbanker snabbt och kraftigt genomfört en extremt aggressiv penningpolitik för att motverka en kraftigt fallande aktivitet i världens ekonomier. Lån har snabbt omvandlats till likvida medel som satts i arbete och länders budgetar har expanderat med olika stödåtgärder. Gamla ekonomiska spelregler har effektivt satts ur spel och värderingar på all typ av riskabla tillgångar har ökat i takt med att penningmängden ökat, se bild nedan.

I den nya ekonomiska eran har tidigare historiska ekonomiska samband upphört att fungera, åtminstone tillfälligt. Bilden nedan illustrerar överraskningsindexets korrelation med den europeiska 10-årsräntan. Trots mycket kraftiga upprevideringar i ekonomin har europeiska långräntor varit oförändrade.

Källa: Bloomberg Intelligence

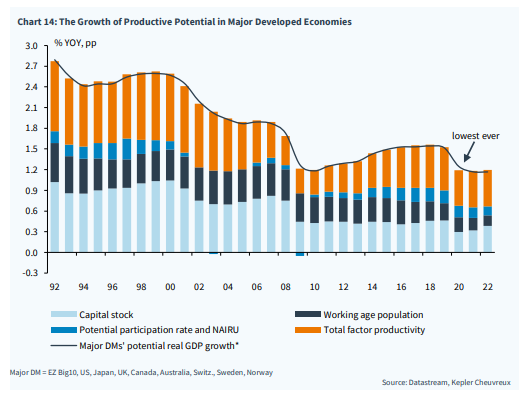

Konsekvenserna, eller kostnaden, av en kraftigt ökad skuldsättning har knappt diskuterats utan det har med hög hastighet genomförts och problemen har skjutits på framtiden. EU har till viss del förvandlats till en skuldsättnings- och transfereringsorganisation för medlemsländerna där nu även Sverige tagit på sig EU-skulder för att motverka en recession. En ökad skuldsättning och en ökad genomsnittsålder kommer ha en betydande påverkan på den långsiktiga tillväxten samt inflationen. Ett Europa med mer statligt ägande och bestämmanderätt över företag och individer kommer ha sämre förutsättningar för att hävda sig i en dynamisk och kapitalistisk värld. En annan konsekvens av den ekonomiska politiken under år 2020 är att skillnaderna mellan fattig och rik ökat snabbare än någonsin tidigare. Även USA har fått sin släng av sleven när FED ökat sin balansräkning med en kraftigt försvagad amerikansk dollar som följd.

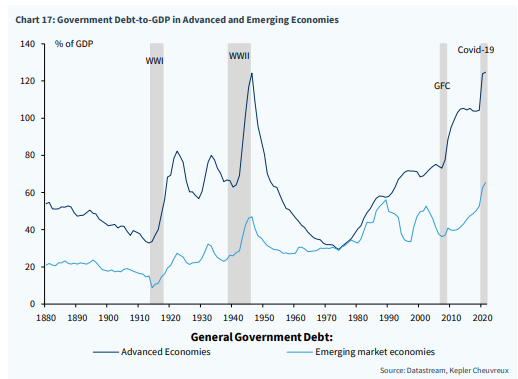

Nedan illustrerar skuldsättningen ur ett historiskt perspektiv. Värt att nämna är att Sverige här briljerar med en skuldsättning som för några månader sedan var låga 37 procent och vi uppvisade under corona-våren den minsta ökningen av statsskulden i hela EU.

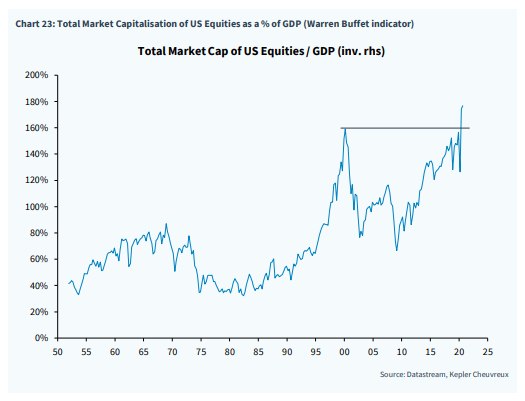

Explosionen av likviditet från centralbankerna har haft en tydlig påverkan på aktievärderingar och aggregerat befinner vi oss på hög höjd. Nedan visar det totala börsvärdet av den amerikanska aktiemarknaden i förhållande till USA:s BNP, den så kallade Warren Buffet indikatorn.

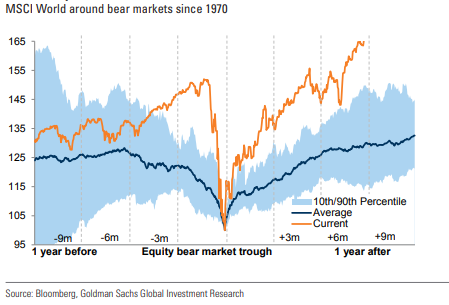

Tsunamin av kapital har också medfört en starkare kursutveckling och ett hastigare förlopp än någonsin tidigare. Nedanstående orangea linje visar nuvarande utveckling sedan marknaden bottnade i mars. Den mörkblå är den genomsnittliga historiska utvecklingen efter en kraftig nedgång i marknaden.

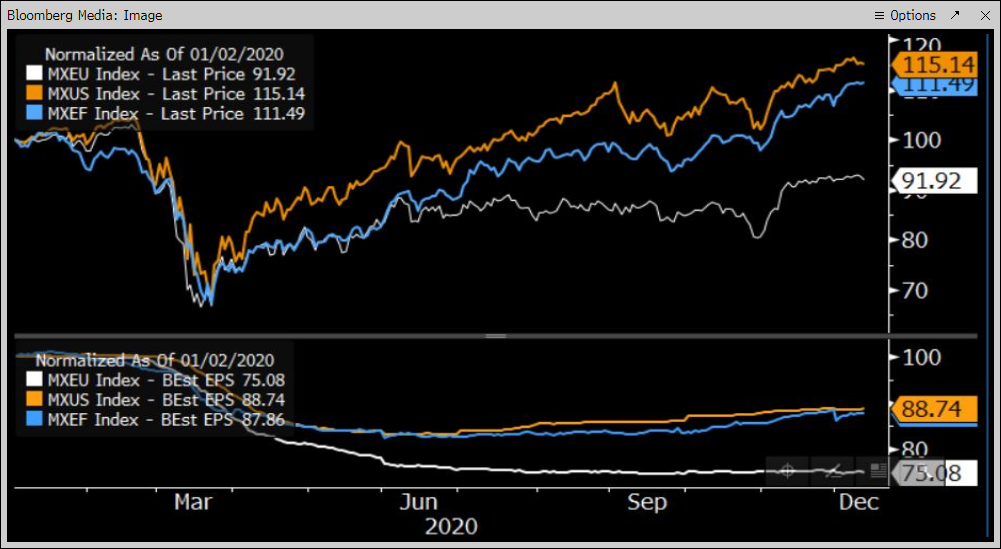

Utvecklingen för de europeiska aktiemarknaderna hade år 2020 en betydligt svagare utveckling än motsvarande i USA eller i tillväxtmarknader. För USA och tillväxtmarknaderna bottnade vinst per aktie-estimaten (2021e) i början av sommaren och indexen har sedan dess stigit knappt sju procent för respektive marknad. De europeiska vinstestimaten är fortfarande på låga nivåer och sedan början av juni har de sjunkit med –2,5 procent, primärt på grund av en aggressiv andra covid-våg. Vinst per aktie driver aktiekurser, inte konstigare än så.

Källa: Bloomberg Intelligence

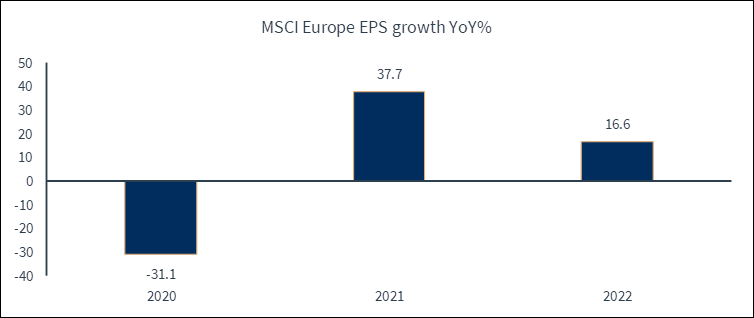

Nedan aktuell förväntansbild för vinsterna inom det breda europaindexet MSCI Europe. Det ser ut som att vi tappade två år av ekonomisk tillväxt, men Europa varvar nu upp rejält med en väntad tillväxt om +38 procent Motsvarande siffror för världen och USA är +23 respektive +22 procent. För OMXS30 är det endast +12 procent i förväntad vinsttillväxt 2021e. Å andra sidan ser det ut som att vinsten aggregerat för OMXS30 endast minskade -3 procent förra året.

Källa: Kepler Cheuvreux

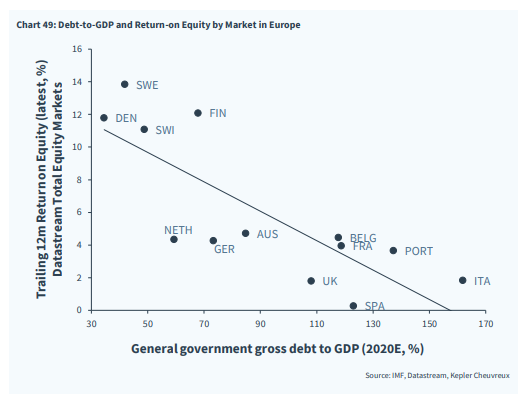

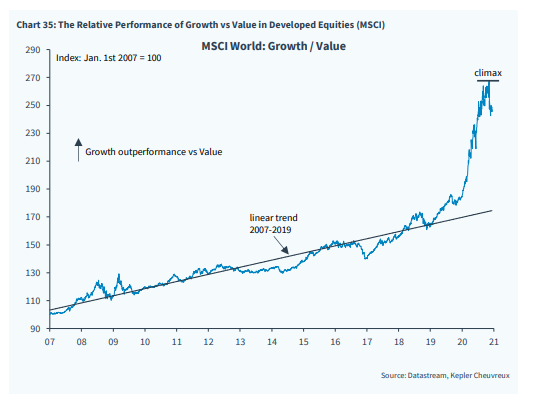

Nedan visar tydligt att ju starkare statsfinanser ett land kunde uppvisa förra året, desto bättre aktiekursutveckling. Vår bedömning är att detta förhållande ändrades den 9 november förra året när vaccinnyheten presenterades. Det markerade dagen när investerare började intressera sig mer för värdeaktier, lägre kvalitet och mer cyklisk risk. Premien för tillväxtaktier kulminerade samma dag, se två bilder ned.

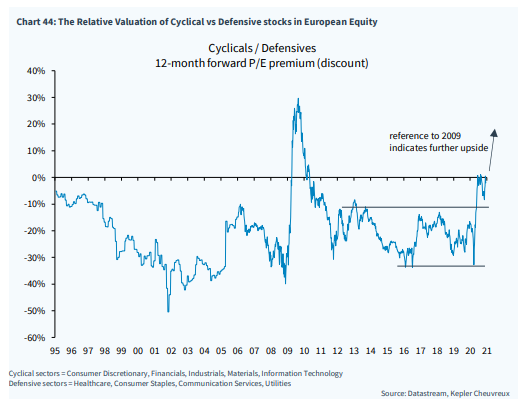

Givet magnituderna av många rörelser i marknaden det senaste året skulle vi bli förvånade om inte cykliska aktier kommer ha en starkare utveckling än defensiva kvalitetsaktier kommande månader. Om den historiska utvecklingen har någon betydelse, har de upp till 30 procent kvar i relativ potential innan de tappar kraft. Förenklat kan man säga att så länge det sker positiva vinstrevideringar för de cykliska aktierna kommer de att hävda sig väl.

Starka statsfinanser ledde också till i Sveriges fall en stark utveckling för den svenska kronan under förra året. Det kommer tveklöst ge ett betydande motstånd för många svenska exportföretag vid jämförelser under det första halvåret 2021. Även euron och schweizerfrancen har stigit med 10–13 procent jämfört med den amerikanska dollarn.

Källa: Bloomberg Intelligence

Så vad är slutsatserna av allt ovanstående? De aktiemarknader som utvecklades väl förra året, som den svenska, kommer sannolikt ha en svagare utvecklingen jämfört med många andra europeiska marknader. Valutamotvinden kommer sannolikt att dyka upp som ämne inom en månad när rapporterna börjar trilla in. Småbolag kommer antagligen fortsätta ha en starkare kursutveckling än de större bolagen då de typiskt sett har mindre valutaproblem. Småbolagen är också Europas tillväxtaktier vilket gör dem till långsiktiga vinnare. Vaccinet kommer fortsätta driva värdeaktier och sannolikt bli relativa vinnare under åtminstone det första halvåret. Om räntenivåerna börjar dra sig uppåt, vilket de borde om ekonomierna kommer igång, kommer det att ha en viss påverkan på framför allt tillväxtaktiers värderingar. Förra årets tydliga förlorare bankaktier borde då gynnas och ha en stark utveckling. Kursutvecklingen generellt lär drivas av vinsttillväxt och inte som under 2020 av multipelexpansion.

Sammantaget har vi just nu unika förutsättningar som borde kunna driva på utvecklingen på världens aktiemarknader. Utmaningen i år blir antagligen att veta när man ska lämna festen. Sett över året så står januari historiskt för 37 procent av årets inflöden, vilket brukar betyda en stark start på året. Det kan vara värt att komma ihåg att det nästan alltid händer något oväntat när man minst anar det. Vi har fortsatt köpa billiga säljoptioner som kommer att ge ett visst skydd om vi får en (tillfällig) nedgång i marknaden.

Till sist och detta är överlägset viktigast för att över tid generera en attraktiv avkastning: Tillräckligt unika aktier/bolag påverkas i mindre utsträckning av allt ovanstående. De lever sitt eget liv. Ett bra exempel är Biovica som förra året steg med 334 procent. Det är det som vi lägger all vår tid på, att hitta dessa typer av investeringar. Det är det som är stock-picking.

Vi rundar av med att meddela att fonden sedan några veckor tillbaka nu även går att handla från Nordnets plattform. Jag vill rikta ett speciellt tack till Nordnets VD Lars-Åke Norling och team som i ett möte med oss (i samband med börsnoteringen) på några minuter ordnade detta. Ett synnerligen gott kvalitetstecken på en spänstig organisation.

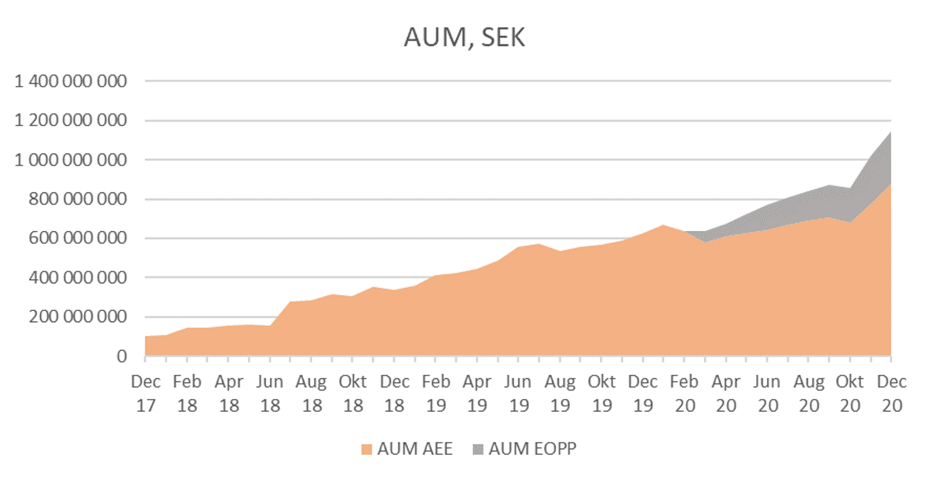

Vi är också oerhört tacksamma för det förtroende ni andelsägare givit oss under året vilket har resulterat i följande utveckling för vårt förvaltade kapital. Vi har i bilden nedan även inkluderat vår systerfond Coeli Europeiska Möjligheter, en long-only fond, som vi medvetet öppnade upp när det var som värst den 1 april då vi tyckte tidpunkten var perfekt. Avkastningen för den fonden blev under perioden april till december + 54,5 procent. Vi tackar Coeli för den lyhördheten.

Källa: Coeli

Avslutningsvis vill jag även rikta ett stort tack till Fredrik som i dagarna arbetat som analytiker hos oss i två år. Tiden går fort när man har roligt. Jämfört med första året där han strikt arbetade med analys har han nu på ett förtjänstfullt sätt tagit ett större helhetsansvar för några av våra innehav. En väl utförd evolution. Vår ambition är att i år anställa ytterligare en analytiker.

Mikael Petersson

Malmö den 8 januari 2021

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

Viktig information. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.