Utveckling februari

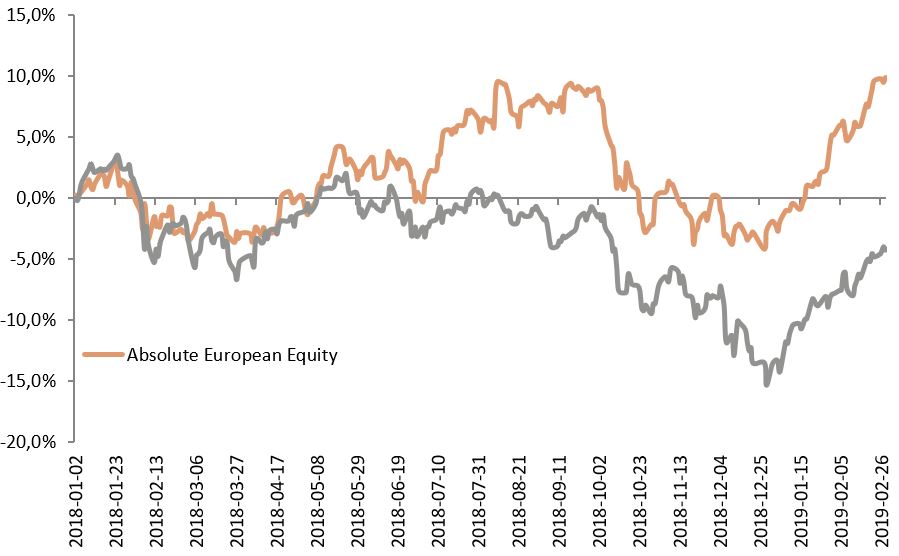

Fonden hade en stark månad och steg med 4,5 procent (andelsklass I SEK) jämfört med Stoxx600 (breda Europa index) som steg med 3,9 procent. För året är motsvarande siffror 12,0 procent respektive 10,4 procent. Morgan Stanleys Hedge Fond index för europeiska Long/Short fonder steg preliminärt under februari med 1,0 procent och för året är utvecklingen 3,0 procent. HedgeNordics index steg preliminärt med 1,3 procent i februari och för året är uppgången 4,2 procent.

Aktiemarknader/Makroutveckling

Februari månad fortsatte som januari slutade med en fortsatt god riskaptit. Fonden har fortsatt leverera överavkastning och vi har utnyttjat situationen under perioden genom att öka andelen billiga säljoptioner vilket ger oss ett skydd om marknaden kommer ner. Mer om det under rubriken Korta innehav. Europeiska banker gynnades av det rådande klimatet och bidrog till den allmänna uppgången där sektorn steg med 7,7 procent. Här erhåller man ordentligt med hävstång som aktieägare. Deutsche Bank handlas på knappt 0,3 gånger eget kapital och börsvärdet är en procent av totala tillgångar. Det behövs inte så många procents justering av tillgångsmassan för att aktien skall röra på sig, åt båda håll.

Nyheterna präglades fortsatt av den pågående Brexit-såpan, fortsatta handelsdiskussioner mellan Kina och USA och i slutet av månaden även av mötet mellan Kim Jong Un och Trump, som avslutades utan några större konkreta framsteg. Den schemalagda signeringen av ett avtal, följt av ett offentligt fototillfälle och gemensam lunch ställdes abrupt in. Utöver detta kunde den som var intresserad läsa ett antal tusen bolagsrapporter i Europa som på det stora hela var något bättre än förväntat. Bästa sektorer i förhållande till förväntningarna var ”halvledare” och ”bilar” medan sämsta sektorer var ”detaljhandel” och ”detaljhandel inklusive livsmedel”. På landbasis var Italien den största positiva överraskningen medan Portugal var den sämsta.

Brexit närmar sig och förvirringen ökar exponentiellt för varje vecka som går. Att försöka tyda det beslutsträd som målas upp är nästan omöjligt. Det så kallade “topplocket” gick på Donald Tusk för några veckor sedan när han twittrade: “I’ve been wondering what that special place in hell looks like, for those who promoted Brexit, without even a sketch of a plan how to carry it out safely”. Skådespelet med omröstningar och konsekvenserna för olika utfall påminner om humorserien Hipp Hipp när de läste upp Melodikrysset – helt obegripligt med andra ord! Brittisk politik är dock betydligt sorgligare och föregående vecka hoppade plötsligt nio parlamentsledamöter för Labour av partiet då de anser det vara kapat av Jeremy Corbin, en ledare långt till vänster (av många ansedd som Marxist). Än värre är de anklagelser att Labour blivit ett öppet rasistiskt och antisemitiskt parti – i Storbritannien 2019 är det sannerligen bedrövligt.

Sverige hamnade i februari på första sidan i Financial Times med anledning av den svenska kronan som återigen utmärker sig. Efter ett 2018 där svenska kronan utmärkt sig som en av världens sämsta västerländska valutor har den under inledningen av 2019 omedelbart tagit en komfortabel ledning i denna paradgren. Att tro att det är tillfälligheter och att vi är orättvist behandlade är naivt. Marknaden är mer begåvad än våra politiker och den sätter priset (betyget). Det är många års mediokra politiska insatser som bäddar för situationen. Läget är utan tvekan allvarligt och så obekväm att ingen av våra politiker vågar ta tag i frågan (om de ens förstår den). Den mediala nivån på hemmaplan sträcker sig till rapporter om att utlandssemestern återigen blir lite dyrare. Ovan nämnda valutautveckling belastade fondens värdeutveckling med cirka -0,3 procent i februari.

Om man tittar på utvecklingen på börsen under årets första två månader har Sverige, Europa och USA stigit med respektive 11,6 procent, 10,4 procent och 11,7 procent. I euro har det svenska indexet stigit med 7,8 procent medan USA har stigit med 15,9 procent i svenska kronor. Ett enkelt budskap för att hedga sig och säkra sina tillgångar är att köpa europeiska aktier, gärna i denna fond! Det finns dessutom ett mycket större urval om man söker sig utanför Sveriges gränser, se mer under avsnittet Långa innehav.

Vi har i två månader sagt att vi tror börsen slutar på minus första kvartalet och vi kan nog snart konstatera att om inget dramatiskt sker kommer vi få fel i den prognosen. Som vi skrivit många gånger gäller det att vara ödmjuk inför marknaden och dansa till den musik som spelas, tänka två steg framåt men vara enbart ett steg före. Över tid lönar det sig att i stort följa med marknaden (i ett normalläge) och istället för att spekulera hårt på en upp- eller nedgång fokusera på att äga bolag som långsiktigt generar värde till oss som ägare samt att hitta ”Core Shorts”.

Många investerare är konfunderade och stressade över uppgången och sitter med fortsatt stor kassa då man precis som vi trott på betydligt sämre börsutveckling. De flesta har dessutom ett mediokert år bakom sig så självförtroendet är inte på topp. En stor del av förklaringen till den stora nedgången i fjärde kvartalet föregående år och det motsatta nu under inledningen av 2019 är sannolikt att olika algoritmstyrda strategier/fonder blivit en betydande deltagare på marknaden jämfört med bara för 5–10 år sedan. Förenklat kan man säga att dessa fonder köper aktier när volatiliteten går ned. Ju lägre volatilitet desto mer köp som driver upp kurserna. Deutsche Bank har uppskattat att dessa strategier köpte för 45 miljarder USD under januari och eftersom fonderna (algoritmerna) tittar på en månads och tre månaders volatilitet så minskar denna nu i snabb takt när decemberstatistiken försvinner och därmed ökar köpen på marknaden. Totala tillgångar för dessa strategier är i storleksordningen 1 000 miljarder USD jämfört med den amerikanska börsen som har ett totalt värde på cirka 20 000 miljarder USD. Sammanfattningen av detta är att svansarna i en normalfördelningskurva sannolikt blivit tjockare med åren. Extremvärdena blir större både upp och ned. Det är lite som vädret, i korta perioder har det blivit mer extremt. Enligt en analys från Robert Hilman på Neuron Advisers har det förekommit 14 betydande chocker i marknaden sedan 1960 där chock definieras som en dagsrörelse som är mer än fem standardavvikelser från senaste 33 dagars genomsnitt. Det intressanta här är att fyra av dessa har hänt de senaste två åren. Det har varit Brexit midsommarafton 2016, ränteoron hösten 2016, ”Volmageddon” när VIX fonder smällde i februari för ett år sedan och så senast i oktober i höstas. Sannolikt är detta fenomen här för att stanna och för oss är det positivt. I perioder finns det säljare som är helt prisokänsliga (oktober) med algoritmer istället för människor bakom och det erbjuder såklart en aktiv förvaltare med flexibel balansräkning goda möjligheter (även om det sliter när man är inne i det). Att marknaden går upp har vi heller inget emot då vi är ”long biassed” och det enda ädla syfte vi har är att tjäna pengar till våra andelsägare.

Långa innehav

Februari var ännu en stark månad för oss och våra långa innehav bidrog med 5,9 procent. I vanlig ordning var det mängder av nyheter som skapade rörelser där vi på det stora hela parerade det väl. Stora bidrags-givare till fondens positiva utveckling var Immunovia, JDC, Getinge, Finlab, Cyan och ett nytt innehav i svenska Crunchfish.

JDC steg 15 procent då ett stort säljtryck avtog och aktien rekylerade. Bolaget har dessutom varit ute på en större roadshow vilket antagligen lockat in nya köpare till aktien. Vi har under en längre tid ackumulerat aktier då värderingen är mycket attraktiv. Dessutom är den finansiella risken låg då kassan per aktie motsvarar cirka 15 procent av dagens aktiekurs.

Den 15 februari genomförde Immunovia en telefonkonferens som vi uppfattade som positiv och aktien stod efter några dagar betydligt högre och steg 21 procent under månaden. På andra sidan Atlanten ser vi hur Immunovias två ”peers” Guardant Health (börsvärde cirka 6 miljarder USD) och Exact Sciences (börsvärde cirka 12 miljarder USD) fortsätter att belönas med enorma värden av marknaden. Guardants och Exacts aktier har stigit med knappt 90 respektive 50 procent under inledningen av 2019 och sektorn är glödhet. Bolagen är inte fullt ut jämförbara (vi har diskuterat med båda) men vi konstaterar att när marknaden upptäcker Immunovia på riktigt och försäljningen kommer igång borde kursresan bli kraftfull då förväntningarna implicit är låga med dagens värdering. Sommaren 2016, för mindre än tre år sedan, var Exacts börsvärde cirka 500m USD så det har varit en hygglig utveckling för aktien som är upp 24x sedan dess. Sedan Guardants notering i oktober har aktien stigit med drygt 300 procent. Viktigt att påpeka är att dessa bolag levererat enligt förväntningsbilden. När detta skrivs under inledningen av mars månad har vi precis fått en uppdatering rörande Immunovias produkt för tidig detektion av bukspottkörtelcancer. De tråkiga nyheterna är att lanseringsplanen skjuts upp med 8 veckor (utifrån vårt sett att se tidsplanen endast 4 veckor). De goda nyheterna är att vi kommit närmare en produkt som är klar att testas en sista gång innan den kommersiella fasen kickar in. Det finns heller inga negativa besked för produkten som sådan (vd Mats Grahn på telefonkonferens 4 mars: ”Investigations definitely confirms the IMMray-platform”). Aktien är när detta skrivs ned 16 procent vilket vi tycker är en märklig reaktion. Om något har riskpremien minskat efter dagens uppdatering när vi nu närmar oss en kommersiell lansering. Den slutgiltiga tidsplanen för kommersiell lansering meddelas i slutet av april. Utöver bukspottkörtelcancer utreder Immunovia andra applikationer (i tidig fas) där vi förväntar oss ytterligare positiva nyhetsflöden under året.

Det tyska betaltjänstföretaget Wirecard bjöd på riktig dramatik efter det att Financial Times publicerat en serie artiklar som anklagade bolaget för bokföringsbedrägeri. Som ni vet har vi i perioder ägt aktien och i februari köpte vi in oss igen efter att den första nyheten kommit och panik brutit ut på marknaden. Financial Times kom sedan under månaden med ytterligare artiklar som fick aktien att falla med cirka 50 procent från nivån någon vecka tidigare, vilket motsvarar 10 miljarder euro i börsvärde. Sedan dess har aktien återhämtat en del av tappet men totalt sett bidrog Wirecard negativt med knappt 0,4 procent för fonden i februari. Vi var alltså något tidiga men handlade den någorlunda väl. Wirecard har i starka ordalag tillbakavisat anklagelserna och antydde att artikeln möjligen kunde vara planterad av personer med kortpositioner i bolaget. (Till saken hör att Wirecard vid två tidigare tillfällen varit beskyllda för liknande saker, där Wirecard vid både tillfällen blivit ”friade”.) Den 18 februari kom BaFin, den tyska motsvarigheten till svenska Finansinspektionen, med det mycket ovanliga draget att förbjuda ytterligare blankningspositioner i Wirecard. Vi tror att aktien kan återhämta sig mot tidigare nivåer i takt med att osäkerheten kring Financial Times-artiklarna skingras men i utbyte mot det hägrande målet får vi acceptera en något stökig resa dit.

I vårt månadsbrev för december skrev vi att vi hade passat på att bygga upp en position i Tethys Oil. Aktien hade då gått svagt (-20 procent under december) på grund av ett fallande oljepris. Detta fick vi betalt för under februari och när bolaget presenterade sitt bokslut skickade marknaden upp aktien hela 28 procent på dagen. Rapporten var helt i linje med våra förväntningar. Det var dock inte kursreaktionen även om det uppskattades av investerarkollektivet. Vi sålde ungefär en tredjedel av vårt innehav den dagen och vi har nu köpt tillbaka samtliga aktier på lägre nivåer. Tethys handlas nu till en direktavkastning om nästan 11 procent och om vi förenklar och säger att kommande 12 månader ger samma resultat som i fjärde kvartalet handlas aktien på P/E 3,4 och då utgör nettokassan snart 30 procent av aktien (!). Vi tycker att Tethys är felprissatt, även om det finns en rad andra faktorer att ta hänsyn till vid värderingen av oljebolag (exempelvis att det är ändlig resurs, investeringsbehov, oljepris, med mera). Tethys gav ett positivt bidrag med 0,5 procentenheter under månaden.

Crunchfish är ett nytt innehav för fonden sedan bara några veckor tillbaka. Vi känner bolaget väl och har följt det nära sedan börsintroduktionen 2016. Bolaget utvecklar två interaktionsteknologier, geststyrning med affärsfokus inom AR och mobile proximity med fokus på mobil handel. Det är egentligen ett för litet bolag för fonden, men vi kunde inte motstå det läge som erbjöds och vi var tämligen övertygade om att vi hade ett försprång mot marknaden efter att ha nära följt bolaget sedan 2016. Det som fällde avgörandet i investeringsögonblicket var den enorma likviditet i aktien som uppstod efter det nyhetsflöde som levererades. Vissa dagar senaste veckorna har omsättningen varit närmare 200 miljoner på börsen, vilket är enormt. Vad var det som hände då? Efter ett mediokert 2018 och en nyemission som inte blev fulltecknad i höstas annonserade bolaget den 7 februari att Blippit, ett gemensamt ägt bolag med ClearOn, lanserar en smidig lösning för Swish-betalningar i dagligvaruhandeln. Swish-användaren betalar genom att blippa mobilen mot app-terminalen, som är utvecklad av Crunchfish. Det skapar förutsättningar för att konsumenter ska kunna betala med Swish i dagligvaruhandeln – en marknad med en miljard transaktioner som omsätter 300 miljarder SEK per år. Man annonserade nyligen även en företrädesemission där man återigen fyller på kassan med drygt 20 miljoner SEK. Till skillnad från föregående års finansieringsrunda är denna garanterad till 100 procent av tecknings- och garantiåtaganden av de större befintliga ägarna. Därutöver har vi sett ett antal insiderköp i aktien i februari. Aktien har stigit 450 procent i år och är nu tillbaka till nivån vid IPO:n 2016. Dagens värdering är cirka 320 miljoner SEK, vilket motsvarar 35 miljoner USD. Vi är väldigt ödmjuka inför kortsiktiga rörelser i aktien och även inför att framgångsrikt etablera sig i marknaden, men på dagens värdering är uppsidan även vid en medioker ”roll out” mycket stor. Vi allokerade en dryg procent av våra tillgångar till bolaget och den investeringen var under februari upp extraordinära 120 procent. Den 21 mars kommer man att presentera den nya app-terminalen och integreringen med Swish på Innoday.se där stora delar av svensk handel deltar. Fortsättning följer garanterat!

Mot slutet av månaden rapporterade den spanska byggkoncernen ACS ännu en gång imponerande siffror. ACS har varit ett kärninnehav för fonden under lång tid men vi har nu minskat betydligt då den nått mer korrekt värdering. Det är ingenting fel med bolaget, tvärtom, men på dessa nivåer tror vi att pengarna kan arbeta bättre bland andra tillgångar. Grafen nedan är ett typexempel på varför vi gillar aktiv förvaltning. Den visar också tydligt varför du ska undvika svenska indexfonder. Varför allokera kapital till en medioker affär bara för att den väger några punkter i ett index? Det är med häpnad vi jämför ACS med Skanska de senaste tre åren. Vi har under långa perioder varit korta i Skanska och nedanstående bild visar anledningen (fonden var kort Skanska i februari och även idag).

Getinge steg 7 procent i februari och har nu stigit hela 38 procent i år vilket gör Getinge-aktien till den bästa i det svenska OMX indexet så här långt 2019. Det är fortsatt ett av fondens största innehav. Lite kuriosa är att näst bästa aktien i indexet är Boliden, en aktie vi ägde tidigare i år men där vi tagit hem vinsten.

Korta Innehav

Den korta portföljen kostade cirka 0,9 procent i negativ avkastning under månaden. Vi har flera gånger skrivit om Raysearch, som länge varit en kortposition i fonden. Den 7 februari publicerade bolaget preliminära resultat för 2018 (läs: vinstvarning) som bjöd på ett rörelseresultat långt under förväntan. Aktien stängde den dagen 18 procent ned. Vår tolkning av vinstvarningen var egentligen till Raysearch fördel: kassaflödet i det fjärde kvartalet var med Raysearch mått mätt bra. Vi har tidigare meddelat att vi tror att aktien kommer underprestera mot marknaden så länge som vinsten inte närmar sig kassaflödet. När vi nu såg tecken på att Raysearch börjat generera faktiska kassaflöden följde vi vår investeringstes. Med lite tur och skicklighet stängde vi det sista av vår position på under 85 kronor per aktie, där aktien bottnade ur (aktien står i skrivande stund omkring 101 kr).

Efter att FI gett en bot till Avanza på 36 miljoner SEK i mitten av månaden byggde vi en kortposition igen. Vi tycker det är märkligt att inte marknaden bryr sig mer om en sådan här händelse i ett bolag med hög värdering, speciellt om man inkluderar den blygsamma tillväxt man haft de senaste åren.

Vi fortsatte att köpa mer puts i DAX (tyska marknaden) i takt med att marknaden steg. För en kostnad som förenklat motsvarar cirka 0,03 procent per månad har vi nu ytterligare 5 procents skydd 5 procent ner i marknaden. Deltajusterat (rör sig i takt med marknaden) har vi nu 8 procents skydd men i händelse av att marknaden kommer ner kan skyddet öka till maximala 30 procent. Det är ett utmärkt sätt för oss att kontrollera nedsidan i portföljen och tar lite fokus från vårt huvudsakliga arbete att managera och hitta nya attraktiva investeringar. Då marknaden steg under februari kostade våra säljoptioner knappt 0,3 procent på vår månatliga avkastning.

Exponering

Månaden inleddes med en nettoexponering på 72 procent, var som lägst 65 procent och slutade på 68 procent. Bruttoexponeringen steg från 124 procent i början av månaden till 151 procent vid månadsskiftet.

Avslutningsvis vill vi tacka er för visat förtroende så här långt. Vi ser fram emot kommande månader där vi tror på mer värdeskapande från våra bolag.