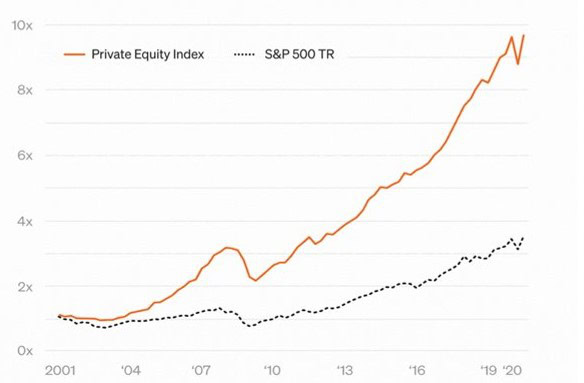

Private Equity är ett historiskt högavkastande tillgångsslag och har över tid genererat mer än dubbla avkastningen jämfört med börsen. En anledning till detta är att bolagen får växa, utvecklas och arbeta mer ostört i en onoterad miljö. De tillåts gå från punkt A till punkt B, vilket gynnar avkastningen långsiktigt.

Den starka avkastningen är bevisad över tid och avkastningspotentialen kan vara hög, eftersom bolagen befinner sig i ett unikt skede av tillväxtfasen med mycket av det potentiella värdeskapandet framför sig, samt har höga tillväxtmål och en tydlig plan för exit inom 3-5 år. En möjlighet till exit är via en IPO på börsen, vilket medför en likviditetspremie eftersom aktierna i bolaget blir betydligt mer likvida och enklare att sälja. Denna premie ökar värdet på bolagets aktier.

Investera som de professionella

Onoterade bolag har en låg korrelation till börsen. Det ger goda möjligheter att diversifiera din portfölj och sprida ut din riskexponering. Private Equity-investeringar har historiskt gett mer än dubbla avkastningen jämfört med börsen.

* Källa och urval: Cambridge Associates rapport för fjärde kvartalet 2020 "Index och utvalda benchmarkstatistik". Private Equity Index vs S&P 500-index: CA US Private Equity (PE) Index som kommer från Cambridge Associates Q4 2020 "Index and Selected Benchmark Statistics"-rapport. Cambridge Associates Private Equity Index är en sammanlagd horisont IRR-beräkning baserad på kvartalsdata sammanställda från över 8 300 private equity-fonder, inklusive helt likviderade partnerskap, bildade mellan 1986 och 2020.

Utmaningar inom Private Equity

Utmaningen med Private Equity är att hitta de vinnande bolagen och få möjlighet att investera i dessa svårtillgängliga och unika investeringsmöjligheter. Onoterade bolag har betydligt mindre informationskrav än noterade bolag, vilket gör tillgångsslaget svårnavigerat för oerfarna investerare. Kapitalbehoven är även betydande, där stora belopp krävs för att få investera. Som investerare ska man vara beredd på att investeringar i onoterat är långsiktiga åtaganden, med en andrahandsmarknad som är mindre likvid än börsen.

Genom att samarbeta med rätt aktörer underlättas processen att hitta och få tillgång till Private Equity-investeringar av hög kvalitet, med god potential och exceptionella team.

Coeli är din partner för Private Equity-investeringar

Coeli har lång historik av investeringar i onoterade bolag. Sedan 2006 har vi aktivt investerat inom Private Equity och är övertygade om att detta tillgångsslag är en avgörande del för att bygga en diversifierad investeringsportfölj som är framgångsrik över tid.

Vårt ledande team med sitt unika nätverk och i samarbete med både svenska och internationella framstående aktörer, ger dig tillgång till unika investeringsmöjligheter inom Private Equity. Investeringarna har hög avkastningspotential (2-4x inom 3-5 år) och sker uteslutande i kassaflödespositiva bolag av hög kvalitet, med en bevisad affärsmodell och som befinner sig i tillväxtfas.

Coeli tar endast fram Private Equity-case och investeringsmöjligheter som vi själva är övertygade om och som vi själva investerar i tillsammans med våra kunder. Dessa gemensamma incitament är en viktig faktor för ömsesidigt förtroende och utgör grunden i vårt långsiktiga värdeskapande.

Investeringsprocessen är sofistikerad med tydliga kriterier och gediget analysarbete som grund. Coeli investerar i exceptionella team och är aktiva ägare som bidrar med experts för att driva utvecklingen av bolagen framåt.

Coelis Private Equity-portfölj är diversifierad med bolag inom en rad olika branscher. Vår erfarenhet, expertis och track-record styrker vår ledande position som en pålitlig partner för investerare som söker långsiktiga och lönsamma investeringsmöjligheter inom Private Equity.

VIKTIG INFORMATION. Denna information är avsedd som marknadsföring. Handel med värdepapper innebär alltid en risk. Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet.