Utveckling september

Fondens värde ökade med omkring +2 procent (andelsklass R SEK) i september. Stoxx600 (brett Europaindex) minskade under samma period med -1,5 procent och HedgeNordics NHX Equities ökade preliminärt med +1,2 procent. Motsvarande siffror för helåret är en ökning om +9,8 procent för fonden, en minskning om -13,2 procent för Stoxx600 och en ökning om +6,3 procent för NHX Equities.

Aktiemarknader/Makro

Tre fjärdedelar av 2020 har nu passerat och vi rullar in på upploppet. Det kommer att bli ett högljutt och stökigt crescendo med det amerikanska presidentvalet den 3 november (och sannolikt dess efterdyningar) med ett valresultat som kan dra ut på tiden flera veckor.

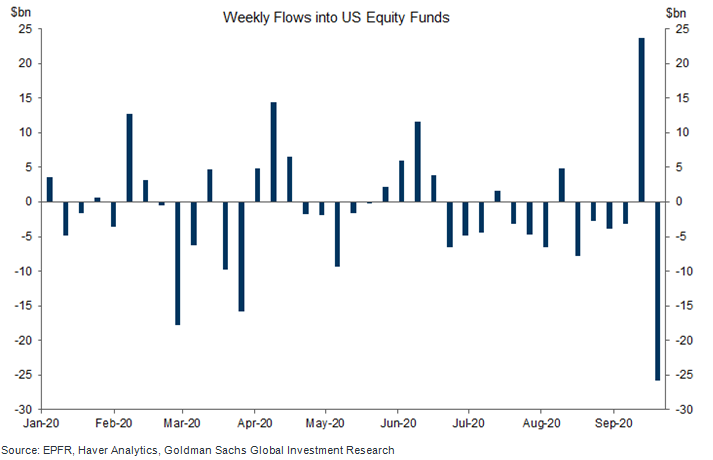

Aktiemarknader världen över nådde sin topp den 2 september och det följdes sedan av en betydande nedgång inom framförallt teknologisektorn. Till exempel, Apple sjönk som mest med -25 procent i förhållande till priset den 2 september. In- och utflöden till den amerikanska aktiemarknaden var på veckobasis de största på flera år och det korrelerade väl med börsutvecklingen i stort.

Trots nedgången i september är Apples börsvärde på fjärde plats vad gäller storleken på världens aktiemarknader. Helt okej för ett bolag som bildades 1976. Låt det sjunka in, det är nästan ofattbart.

Fonden hade en viss motvind under de två första veckorna i september och uppvisade positiv avkastning först i slutet av månaden. Analysen av det visade att det i stort handlade om konsolideringar av nivåer för flera av våra aktier efter en lång och stark utveckling. En annan faktor var den svenska kronan som för första gången på länge tappade mot euron vilket påverkade våra aktier med nominering i svenska kronor negativt och gav ett negativt bidrag till fondens utveckling med ca -0,6 procent.

Efter toppen i början av månaden föll marknaden och det breda Europaindexet sjönk som mest drygt 4 procent på månaden (-6,6 procent intramånad). Här lyckades vi hålla emot väl med god hjälp från våra korta positioner och säljoptioner samt från ett antal nya investeringar som initierades de två sista veckorna. Samtliga fick en mycket lyckad start med en betydande positiv påverkan på månadens resultat. Mer om det under avsnittet om våra långa innehav.

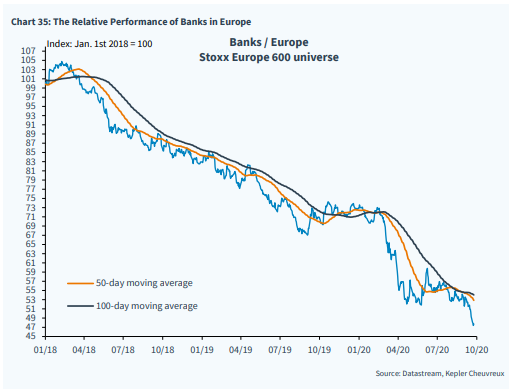

Katalysatorn till att marknaden vände runt i början av månaden var ett ökat antal covid-19-utbrott runt om i Europa. Sämsta sektor i september var bank och finans som är en barometer för hur den riktiga ekonomin mår. Som vi sagt tidigare, börsen som helhet är ingen bra spegelbild av den underliggande ekonomin. De stora bolagen har en helt annan typ av uppbyggd säkerhet med finansieringsmöjligheter som de små bolagen bara kan drömma om. Till exempel annonserade Adidas i slutet av månaden att man gett ut en obligation om 500 miljoner euro med 8 års löptid. Noll procents ränta, vilket i reala termer ger cirka 10 procent i negativ avkastning efter 8 år. Obligationen var övertecknad fem gånger… Tror inte att er kvartersrestaurang kan få samma villkor. Två kommentarer på det; för det första, tack och lov att vi håller på med aktier och för det andra, det finns inget annat alternativ till aktier (vår personliga åsikt). Bilden nedan visar hur olika sektorer gått under september. Handel i topp och banker i botten.

Källa: Bloomberg

Mer om bankaktier. När man trodde botten var nådd: cirka 50 procent sämre avkastning än marknaden på drygt 2,5 år. För varje euro i eget kapital betalar man idag runt 0,20 cent. Europeiska banker är ett lysande exempel på en enorm värdeförstörelse sedan finanskrisen och de har belastat den ekonomiska återhämtningen i mer än 10 år.

Vi misstänker att nedanstående bild väcker viss förvåning hos er. Europabörserna är fortsatt ner en hel del ju längre söderut man kommer (se kolumn till höger). Sverige är en klart lysande stjärna även mätt i euro och personligen har jag aldrig sett en sådan variation mellan olika länder.

Källa: Bloomberg

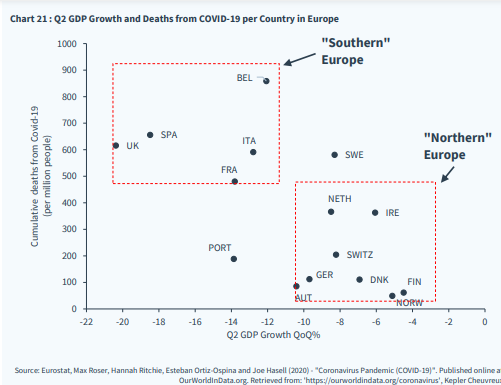

Den något makabra bilden nedan visar skillnaderna mellan Nord- och Sydeuropa i dels ackumulerade dödsfall per miljon invånare, dels i BNP-utvecklingen för det andra kvartalet.

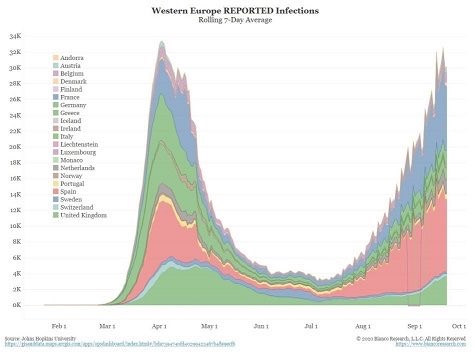

På flera håll i Europa går utvecklingen av virusvågen just nu åt fel håll. Det är svårt att argumentera emot de som säger att vi befinner oss i en andra våg.

Källa: John Hopkins University

Covid-utvecklingen ställer flera av världens politiska ledare i dålig dager och det är väl egentligen inget att bli förvånad över. Jag tar mig friheten att citera Kepler Cheuvreuxs utmärkta aktiestrateg Christopher Potts som är befriande tydlig när han beskriver hur Europa hanterat situationen.

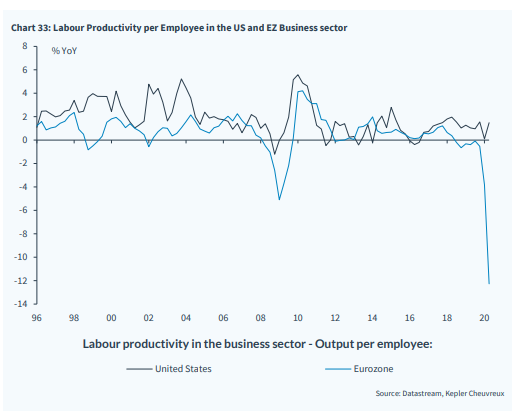

”This is a cruel year for Europe”. The arrival of Covid-19 has revealed weakness of government authority, ineffectiveness of large swathes of public administration, the superficiality and sensationalism of an inquisitorial media community and a low degree of familiarity with new technologies together with a desire for protection from a strong State among a considerable proportion of the regions population. In general, Europe has failed to define a reasonably proportionate response to a new virus that is highly contagious but not especially deadly, except for the very old and infirm. Politicians have been uncourageous and undemocratic. Their expert advisors have been unreliable, continually shifting their opinions. The blind have been leading the blind. The damage to economies, government finances and public health that is being wrought this year is horrendous. Genuine liberalism is in retreat throughout the region”.

Tyvärr kan man inte ignorera hans syn på saken. Det har varit ett exceptionellt läge, men väl många misstag har begåtts. Nedanstående bild visar produktiviteten per anställd i USA och i Europa.

Vi ser fram emot vaccinet! Ett antal ”super specialists” säger nu att det kan komma att godkännas i slutet av november vilket då betyder att cirka en miljard doser finns tillgängliga nästa sommar. Fem stora läkemedelsbolag är i slutfasen där AstraZeneca är ett. Därutöver tre kinesiska och ett ryskt bolag.

Här hemma i Sverige presenterade finansministern en minst sagt expansiv budget. Samtliga fyra partier inblandade visade stolt upp sig och presenterade sig som vinnare då alla har fått flera önskemål uppfyllda. 105 miljarder i reformer, varav flera som tidigare dömts ut som icke effektiva och alltför kostsamma, ger ett intryck av ett hafsverk. Att följa den röda tråden är utmanande. Det mest magstarka är nog de pengar som skall delas ut till oss medborgare sommaren 2022 som kompensation för ökade kostnader under pandemin. Lite helikopterpengar precis innan valet lär ju inte försämra möjligheterna för nuvarande tjänstemän att få fortsätta i fyra år till. Kan vi inte höja kvaliteten lite? Det faktum att varken polis eller Åklagarmyndighet fick ökat anslag är ju inget annat än häpnadsväckande.

Som om vi inte haft tillräckligt mycket elände detta annus horribilis fick vi även uppleva den första av tre debatter mellan Donald Trump och Joe Biden. Det var inte mänsklighetens stoltaste 94 minuter. Det absoluta lågvattenmärket var när Trump sa angående Proud Boys: ”stand back and be ready”. Proud Boys är en extrem våldsorganisation på högerkanten som efter debatten aldrig mått bättre. De är mest kända för gatuslagsmål, konstiga ritualer och för de gulsvarta Fred Perry tröjor de bär. Det går inte att tolka på något annat sätt än att vi kommer få se Proud Boys ute på gatorna i november om Trump tycker valresultatet är ”fake”. Aktiemarknaden steg dock dagen efter debatten, sannolikt på grund av att ingen sa något negativt om läkemedelsindustrin eller bankerna. Trumps positiva kommentarer om vaccinet som bara är några veckor bort hjälpte också till för att öka riskaptiten. Att de flesta betraktade det som en av många lögner bortsåg man ifrån. God bless America!

När deadline för detta månadsbrev passerats kablades det ut att Trump insjuknat i covid-19. Verkligheten slår fiction med hästlängder och osäkerheten om hur detta påverkar valprocess, och framför allt dess utgång, lär ökar rejält kommande veckor. Vi gissar det kommer att drabba republikanerna negativt då de förlöjligat och tonat ner covid-19 ända sedan start. Vi hoppas att Donald Trump tillfrisknar, men det hade varit en befrielse för världen om han förlorar valet. Han fick i alla fall mycket för pengarna.

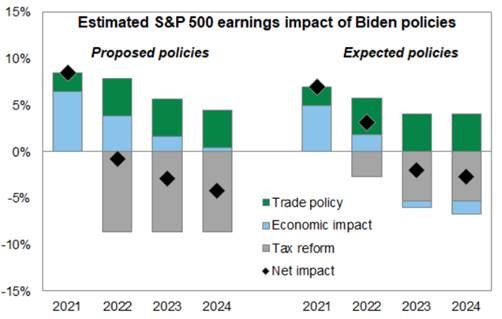

Nedanstående bild är en uppskattning från Goldman Sachs hur börsbolagens nettovinster (S&P 500) förväntas påverkas i händelse att Joe Biden vinner. Vår slutsats av det är att de ekonomiska effekterna av valet överdrivs och som vanligt klarar de bästa aktierna sig utmärkt i de flesta miljöer. Den gemensamma nämnaren mellan de tidigare presidenterna Ronald Reagan, George H.W. Bush, Bill Clinton och George W. Bush är att samtliga började med en lång bull market som följdes av en krasch. Barack Obama blev vald i slutet av kraschen 2008 och hade sen en evig bullmarket. Poängen är att det inte spelar så stor roll för aktiemarknaden vem som är president.

Det roligaste med debatten var de odds som erbjöds inför duellen. Trump med ansiktsmask gav 5x pengarna och om Biden somnade fick man 55x insatsen.

Källa: Goldman Sachs

Långa innehav

Som nämnts tidigare hamnade vi under viss press efter månadsskiftet då många av våra aktier tog en tillfällig paus efter en lång och stark kursutveckling. När sedan marknaden hamnade under viss press klarade vi oss betydligt bättre. Vi var under månadens andra halva extremt aktiva vad gäller investeringar i nya bolag som antingen gjorde en börsintroduktion eller som emitterade nya aktier för finansiering av förvärv. Investeringar i belgiska Nyxoah, svensk/schweiziska Implantica, tyska Knaus och svenska Swedencare gav på kort tid ett betydande positivt bidrag om cirka 1,3 procent för fonden. Vi fick en god allokering av Pareto och Kepler Cheuvreux och har i samtliga fall ökat våra positioner något. Det blev långa dagar under dessa två veckor men det var det värt.

Det var inte bara hos oss det var hög frekvens bland affärerna som nedanstående bild tydligt visar.

Källa: Goldman Sachs

Immunovia, vars aktie steg med 35 procent förra månaden, kom den 29e september ytterligare ett steg närmare sin säljstart när man annonserade positiva resultat från sin verifikationsstudie gällande första produkten, pancreascancer-testet. Vi saknar fortfarande vissa data, men det faktum att bolaget nu parallellt går vidare med sin valideringsstudie, det sista steget innan försäljning kan påbörjas, bör rimligen indikera att riskerna i de slutliga momenten är små. Om några månader öppnar en helt ny marknad upp sig för bolaget som försiktigt värderas till drygt 40 miljarder svenska kronor och som (tyvärr) växer för varje år. Infrias målsättningen att nå 30 procents marknadsandel på lång sikt betyder det 12 miljarder i försäljning och cirka 11 miljarder i bruttovinst. Vi uppskattar, men här är vi ödmjuka, att Immunovia har åtminstone två års teknologiskt försprång. Stämmer det någorlunda känns 30 procent lågt när man inom kort påbörjar sin försäljning. Och då har vi inte pratat om potentialen inom bolagets projekt inom lungcancer och RA, två områden vart och ett är större än bukspottkörtelcancer. Immunovia är ett plattformsbolag, men har aldrig värderats som det.

Marknaden, teknologin, värderingen och att man är först ut på den amerikanska marknaden, gör Immunovia till en uppenbar uppköpskandidat. Det mytomspunna privata företaget Grail blev för två veckor sedan uppköpt för 8,36 miljarder USD och de har ännu ingen färdig produkt. Det var en katalysator för Immunovias aktiekurs som vid tillfället hade ett börsvärde som motsvarade 1/16 av Grail. Vi kan inte Grail utan och innan men ett visst stöd för Immunovias aktiekurs kan man ana. Två dagar senare gick Exact Sciences aktiekurs upp så kraftigt på Nasdaqbörsen att handeln stoppades under några minuter. Börsvärdet ökade på några minuter från 11 miljarder USD till 14 miljarder USD när man kommunicerade att man även skulle adressera andra cancerformer. Nu en vecka senare när detta skrivs är börsvärdet cirka 16 miljarder USD. Vi noterar med intresse att börsvärdet för Exact Sciences sommaren 2016, för fyra år sedan, var cirka 500 miljoner USD.

Det skulle vara konstigt om inte Exact Science, Illumina (som köpte Grail), eller Guardant Health vore intresserade av Immunovia som en strategisk teknologi som kan få en betydligt starkare utväxling i ett större maskineri. Även Big Pharma visar intresse och Roche köpte nu senast Stratos Genomics i maj för att stärka upp sin närvaro inom “Innovative Diagnostics”, som de kallar det. Immunovia är vad vi kallar en ”proprietary asset” och det tenderar att bli väldigt värdefullt i rätt miljö. Vi är väldigt glada att äntligen få betalt för den i perioder obekvämt höga volatiliteten i aktien. För oss har aktien rejält ändrat karaktär efter dessa senaste händelser och volatiliteten i aktien kommer högst sannolikt att komma ned och därmed attrahera nya investerare. Teknikrisken har också minskat väsentligt efter alla studier som bekräftat teknologins robusthet, nu senast verifikationsstudien. Vi välkomnar också bolagets nya VD Patrik Dahlen som påbörjar sin tjänst den 1 november. Bordet är dukat!

Några gånger tidigare har vi skrivit om vårt onoterade innehav Atai, ett investmentbolag med fokus på biotechbolag som motverkar psykisk ohälsa. Vi var en av endast cirka 10 investerare i första finansieringsrundan för två år sedan med flera mycket välkända investerare. Särskilt spännande är Atais investering i Compass Pathways, som utvecklar syntetiskt psilocybin mot depression. Compass har en rad välkända namn i ägarlistan, bland andra den tidiga Facebook-investeraren Peter Thiel, hedgefondkändisen Michael Novogratz och Christian Angermayer (som även är grundare av Atai).

Under månaden gjorde Compass entré på Nasdaq. Teckningskursen var 17 dollar och den första handelsdagen den 18 september stängde aktien på 29 dollar. En kursuppgång om 71 procent. Idag handlas aktien omkring 34 dollar, nästan 100 procent över teckningskursen. Börsvärdet är nu 1,2 miljarder dollar, varav Atai äger 23 procent eller 286 miljoner dollar (244 miljoner euro).

Den senaste värderingen av Atai skedde våren 2019 till 38 euro per aktie, motsvarande en värdering om cirka 291 miljoner euro. I skrivande stund motsvarar alltså värdet på endast Compass-investeringen omkring 84 procent av Atais värdering. Lovande! Vi genomförde vår första investering i Atai på 18 euro per aktie 2018 och fick en positiv resultateffekt våren 2019. Här är en artikel från Bloomberg som beskriver Atai och Compass.

Ett nytt innehav i fonden är engelska veterinärsfirman CVS Group. Verksamheten är huvudsakligen inriktad på veterinärtjänster för sällskapsdjur, hästar och djur inom jordbruket. Därtill genereras cirka 10 procent av intäkterna från krematorie-, labb- och e-handelsverksamhet. CVS har omkring 6 500 anställda varav merparten är utplacerade på någon av bolagets cirka 500 kliniker. Aktien har varit noterad i London sedan 2007 och börsvärdet idag är cirka 850 miljoner pund.

Sedan vi deltog i börsnoteringen av Musti i våras har vi fattat tycke för marknaden för sällskapsdjur. Historiskt har marknaden växt med omkring fyra procent per år. (Vi tror att den siffran kan bli ett snäpp högre kommande år som ett direkt resultat av covid-19.) Branschen är dessutom defensiv och har historiskt varit väldigt motståndskraftigt i lågkonjunktur (så också under 2020). Dessa attraktiva branschegenskaper är såklart hänförliga även till CVS. I jämförelse med retailmarknaden präglas dock veterinärsmarknaden av klart lägre pristransparens, vilket ger ett annat utrymme för prishöjningar (djurägare blir dessutom allt mer toleranta för sådant). Därtill finns det inget större strukturellt hot från digitalisering eller e-handel som hotar CVS marginaler.

Efter en lång framgångsrik period som serieförvärvare av mindre veterinärsbolag är CVS idag på väg ur en ”turnaround”. 2017–2018 stötte CVS på problem efter att en rad förvärv inte integrerats på ett tillfredställande sätt. Dessutom hade många förvärv för höga prislappar då ett antal riskkapitalbolag börjat konkurrera om förvärvsobjekten, vilket försämrat prisbilden på marknaden. Därtill saknade CVS en strategi för att möta ett växande problem i Storbritannien: bristen på utbildade veterinärer. Aktien föll över 70 procent från toppen november 2017 till botten januari 2019. Sedan dess har aktien klättrat till dagens nivåer som alltjämt är cirka 20 procent under toppnivåerna 2017.

Med en ny ledning ser verksamheten ut att vänt: Bolaget har förbättrat sin förvärvsprocess och har blivit duktiga på att attrahera och behålla veterinärer. Vi tror att marknaden underskattar de förändringar som genomförts i bolaget – våra estimat för 2022 är 20–25 procent högre än konsensus. Har vi rätt i våra förväntningar handlas aktien till 15x fritt kassaflöde. Det tycker vi är aptitligt för ett bolag som bör växa åtminstone 5 procent per år till en avkastning på sysselsatt kapital om mer än 30 procent – och där intäkterna dessutom är pålitliga i ur och skur (förutom möjligen i storskaliga ”lock-downs”). CVS-aktien steg 4 procent i september efter att man släppt en halvårsrapport med lovande utsikter för det närmsta året.

Som nämnts i inledningen var september en ovanligt transaktionsintensiv för fonden. Antalet förfrågningar att delta i riktade emissioner och börsnoteringar har varit enormt stort – flödet har varit det största för oss sedan fonden startades 2018. Börsintroduktioner är en kärnverksamhet för oss då vi snabbt kan göra analysen och bygga upp en position innan marknaden förstått vad det är för ett bolag (som vi gjorde i Musti i våras där IPO-priset var 8,75 euro jämfört med dagens 20,50 euro). Under månaden deltog vi i börsnoteringarna av Nyxoah, Implantica, Knaus Tabbert och i en riktad emission från Swedencare:

- Nyxoah: Som en av två svenska institutioner hade vi förmånen att delta i börsnoteringen av det belgiska medicinteknikbolaget Nyxoah. Teckningskursen var 17 EUR och stängde den 30 september 15 procent högre på 19,60 EUR.

- Implantica: Svenskt/schweiziskt medicinteknikbolag vars erbjudande övertecknades kraftigt. Vi träffade bolaget redan för ett år sedan i en första sondering om intresse från investerare. Marknaden tyckte uppenbarligen att teckningskursen om 65 kronor var i lägsta laget då kursen steg 49 procent under den första handelsdagen. Aktien backade sedan en del och stängde på 87 kronor den sista september, vilket var 34 procent upp från där vi investerade.

- Knaus Tabbert: En lite skakigare transaktion för husbilstillverkaren som noterades i Tyskland. Börsnoteringen genomfördes till priset 58 euro per aktie och första dagen stängde aktien på 54,80 euro, en nedgång om -6 procent. Efter att franska branschkollegan Trigano rapporterat fantastiska siffror repade sig aktiekursen och uppgick den sista september till 62,50 vilket är en uppgång om 8 procent från teckningskursen. Vi utnyttjade tillfället de första dagarna och köpte mer aktier på lägre nivåer.

- Swedencare: Ett svenskt husdjursbolag som länge varit en favorit bland privatsparare och småbolagsförvaltare. Vi har följt bolaget under en period mot bakgrund av kopplingen till just Musti och CVS Group. Swedencare genomförde en riktad nyemission för att genomföra två förvärv. Teckningkursen uppgick till 170 kronor och per den sista september uppgick kursen till 204 kronor, en uppgång om 20 procent.

Aggregerat gav dessa transaktioner drygt en procent i avkastning för fonden, något vi självklart är mycket nöjda med. Vi hoppas återkomma till någon eller några av dessa namn längre fram.

Ett annat innehav som vi ägt sedan i somras är brittiska The Pebble Group. Bolaget är verksamt på marknaden för presentreklam, det vill säga gåvor som bolag ger kunder, anställda och andra intressenter gratis i marknadsföringssyfte. Det kan handla om saker som tröjor, vattenflaskor och liknande, ofta med en företagslogga på. Verksamheten består av två enheter, Brand Addition och Facilisgroup:

- Brand Addition: Affären går ut på att köpa in, designa och distribuera reklamvaror/gåvor åt stora multinationella bolag som Intel eller Scania. Detta är en kapitalsnål verksamhet med rörelsemarginaler (före avskrivningar) omkring 9-10 procent. I en normal omvärld borde verksamheten kunna växa 4-5 procent per år.

- Facilisgroup: Säljer mjukvara (orderläggningssystem, med mera) till distributörer av presentreklam i USA. Detta är en nischad affär och Facilisgroup har i princip ingen direkt konkurrens idag. Affären bör kunna växa med 15-20 procent årligen under de kommande 3-4 åren till inkrementella marginaler omkring 70 procent (!) En affärsmodell som börsen idag borde vara beredd att värdera väldigt högt (tycker vi).

Sammanfattningsvis ser vi Brand Addition som en fin verksamhet med vissa likheter till brittiska 4imprint. Den riktiga juvelen i sammanhanget är dock Facilisgroup, som vi menar är helt bortglömt av marknaden idag. Bara Facilisgroup hade kunnat försvara hela dagens börsvärde om cirka 131m pund. På våra estimat för gruppen som helhet handlas aktien till låga 9x EBIT för 2022. Insiders verkar hålla med om vår syn på värderingen och bolagets VD utökade sitt redan stora ägande för bara några dagar sedan.

Trots Pebble Groups blygsamma börsvärde har man lockat till sig en rad ansenliga ägare med bland annat Liontrust, Blackrock, Fidelity och Capital på topp 10-listan. En nackdel med det låga börsvärdet är att likviditeten i aktien är dålig och större säljare kan ha en stor effekt på priset på kort sikt. Så var fallet i september (tror vi) och aktien föll hela 26 procent. Vi tog tillfället i akt och ökade vår bevakningsposition till en mellanstor position. Om vi har rätt i våra antaganden tror vi att aktien kan dubbleras på 2–3 års sikt.

Biovica-aktien lade ännu en fin månad till handlingarna efter att ha stigit 14 procent i september. Efter många års slit har bolaget nu lämnat in en så kallad 510k-ansökan för produkten DiviTum till FDA. Givet att ansökan blir godkänd enligt plan är förhoppningen att påbörja försäljning under början av 2021. Aktien har i år stigit med hela 230 procent.

Korta innehav

Den korta portföljen bidrog med ett svagt positivt resultat. Störst negativa bidrag hade våra terminsspositioner i svenska OMXS30. Några aktiespecifika korta positioner som bidrog positivt till resultatet var svenska Readly och HMS Networks och norska Equinor.

Exponering

Nettoexponeringen var, justerat för våra onoterade innehav, vid månadens ingång och utgång 63 respektive 67 procent.

Summering

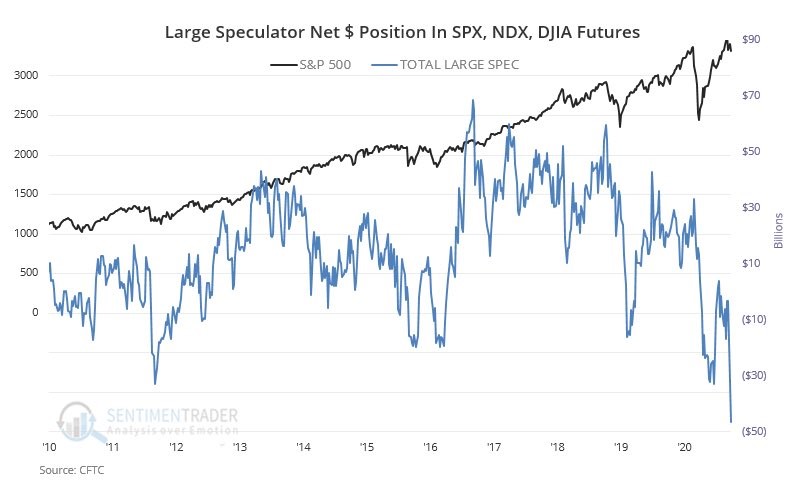

Vi flaggade i föregående månadsbrev om riskerna för en eventuell nedgång i marknaden. Det tog inte många dagar förrän det blev verklighet, även om det var en mild variant. Det känns nu som att det stora flertalet investerare har samsyn i ämnet med en förväntad nedgång på cirka -10 procent för att sen skjuta fart igen i början av 2021. Vi får en krypande känsla av att det är väl många som resonerar på samma sätt, vilket brukar betyda att det inte kommer att hända. I så fall har vi en hord av investerare som sannolikt är felpositionerade och måste agera på detta innan jul med stigande kurser som följd. Vi är inte där ännu mentalt, men har ett öppet sinne och är beredd att agera i alla lägen. Följande två bilder talar för att vi får en stark avslutning på året.

Stora investerare har inte haft så mycket korta positioner på över ett decennium – 47 miljarder USD.

Källa: Sentimenttrader, CFTC

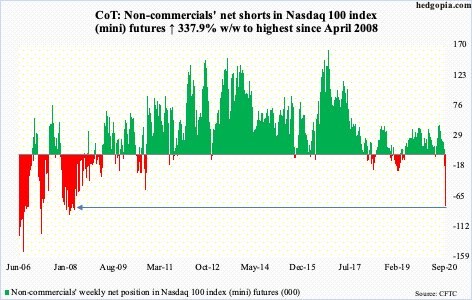

Samma budskap men en annan bild. Människor blev nervösa i september och ökade antal negativa positioner på Nasdaq 100 med samma hastighet som senast syntes i april 2008. Det är anmärkningsvärt.

Källa: CFTC

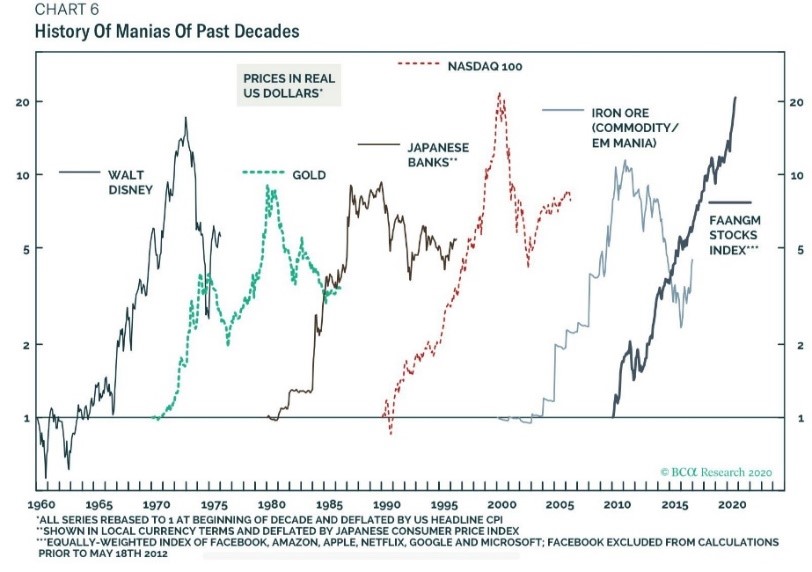

Om vi zoomar ut lite och jämför årets extraordinära utveckling för teknologiaktierna med andra euforiska perioder har vi nått vägs ände. En ödmjuk inställning här är nog bra då vi befinner oss ute på okänd terräng.

Källa: BCα Research

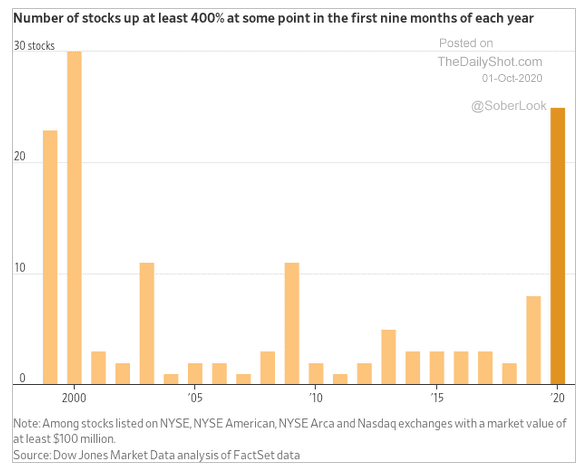

När vi talar om eufori noterar vi också att det varit ett bra år vad gäller riktiga ”raketer”. Nedanstående bild visar hur många aktier med minst 100 miljoner USD börsvärde på den amerikanska aktiemarknaden som är eller har stigit med åtminstone 400 procent i år. Det var 20 år sen sist vi var här.

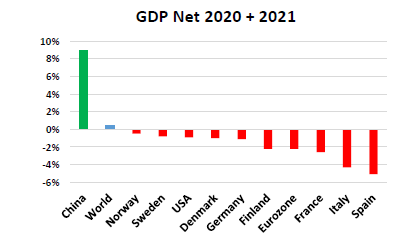

Vi avslutar med flera positiva datapunkter. Världens ekonomier är på väg att lyfta och de som klarat sig bäst så här långt är paradoxalt nog Kina. Till exempel prognostiseras inrikesflyget i Kina denna månad uppvisa en tillväxt i förhållande till för ett år sedan. Summan av BNP-utvecklingen 2020e-2021e vinner Kina överlägset med en uppgång på 9 procent.

Källa: Consensus Economics, Kepler Cheuvreux

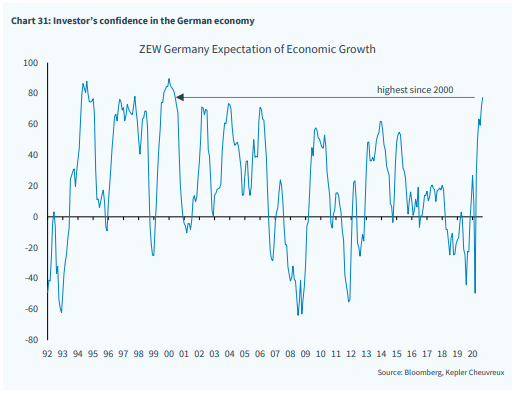

Optimismen ökar bland tyska investerare och är på den högsta nivån sedan år 2000 (!). Det kommer garanterat att slå tillbaka då det är på en extrem nivå, men det visar på en förmodad stark ekonomisk tillväxt nästa år.

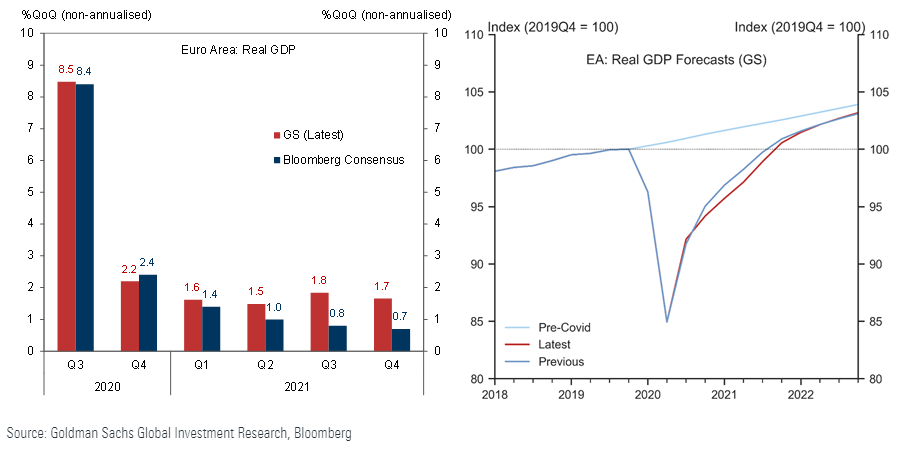

BNP tillväxten i Europa under det tredje kvartalet blir sannolikt det starkaste någonsin, det är fördelen vi får efter den krasch som vi upplevde i våras. Goldman Sachs har dock nyligen justerat ner sina estimat något, se bilden till höger.

Till våra andelsägare säger vi stort tack för visat förtroende och till övriga tack för visat intresse.

September var den tolfte månaden i sträck där fonden presterade bättre än det breda Europaindexet Stoxx600. De senaste 12 månaderna har fonden haft en avkastning på +18,4 procent jämfört med Stoxx600 som har minskat med -10,1 procent. Vår genomsnittliga nettoexponering har under perioden varit 66 procent.

Mikael Petersson

Malmö den 5 oktober 2020

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

VIKTIG INFORMATION. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.