Utveckling november

Fondens värde ökade med 11,38 procent i november (andelsklass R SEK), samtidigt som jämförelseindex ökade med 4,7 procent. Sedan omläggningen av fondens nya strategi i början av september i år, är den relativa utvecklingen +3,4 procent.

Aktiemarknad / Makro

Vi avslutade förra månadsbrevet med ett antal punkter som var och en indikerade att aktiemarknaden skulle kunna vara på väg mot en återhämtning. När november lagts till handlingarna kan vi konstatera att samtliga indikatorer kickade in med full kraft och gav ett sällan skådat november-rally, ivrigt påhejat av en tydligt sjunkande inflation och kraftigt fallande räntenivåer. Det i kombination med en mycket försiktig positionering i marknaden, ledde till viss panik när kapitalet snabbt skulle sättas i arbete. Helt enligt skolboken var det små- och medelstora bolag som uppvisade den starkaste utvecklingen, då den tillgångsklassen gynnas mest av sjunkande räntor.

Fondens urstarka rapportsäsong fortsatte med full kraft i november med rapporter från Rugvista, Diploma, Surgical Science, Sacyr, Carel, Commerzbank samt Wincanton. Vår portfölj steg med hela 11,4 procent i november att jämföra med vårt jämförelseindex som steg med 4,7 procent (båda mätt i SEK). Det är den näst starkaste månadsutvecklingen sedan november 2020 (+11,5 procent), och sannolikt den bästa på relativ basis. Vi är ödmjukt tacksamma att vår analys och portföljsammansättning gav ett så starkt resultat, samt inte minst, att vi tog risk när många andra inte gjorde det. Under månaden har vi gjort exit i brittiska Pets at Home.

Den breda europeiska aktiemarknaden steg i november med 6,5 procent, S&P500 med 8,9 procent och Nasdaq med 10,7 procent, allt i lokal valuta. OMX30 steg med 7,6 procent mätt i SEK och med hela 11,4 procent mätt i euro och Stockholmsbörsen var därmed en av starkaste börserna i västvärlden i november. Ökad riskaptit påverkade även svenska kronan som gjorde en remarkabel återkomst i november, och vi återkommer till det.

Utvecklingen på världens aktiemarknader var positiv från start, men den stora katalysatorn till månadens utveckling var amerikanska inflationsdata som kom den 14 november. I stället för förväntade 3,3 procent i inflationstakt blev utfallet 3,2 procent. Med en hårt spänd båge och rekorddeppiga investerare, ledde en liten positiv avvikelse till mycket kraftiga uppgångar, framför allt inom segmentet mindre- och medelstora bolag. Russell 2000 (amerikanskt småbolagsindex) steg med hela 5,4 procent den dagen, mer än dubbelt så mycket jämfört med S&P500. En så kraftig uppgång för Russell 2000 på en enskild dag, har endast hänt vid ett fåtal tillfällen de senaste 25 åren.

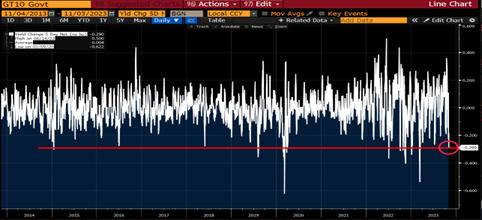

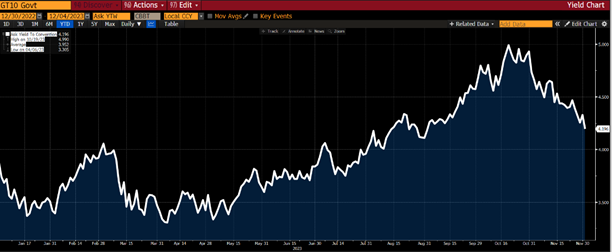

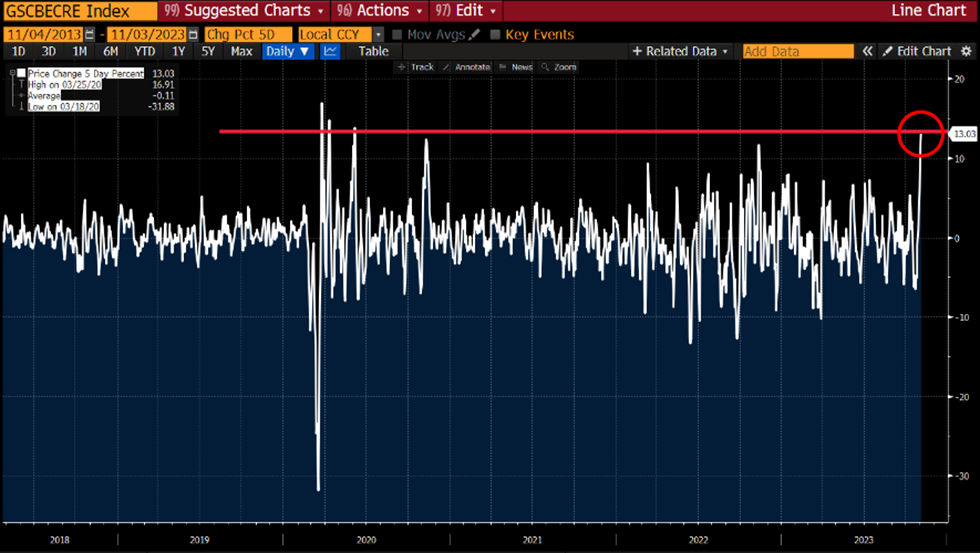

Nedan fem dagars utveckling för den amerikanska 10-åriga obligationsräntan. Vi fick uppleva den näst snabbaste nedgången sedan Covid-kraschen. Högoktanigt bränsle för aktiemarknaden.

Källa: Bloomberg, Goldman Sachs

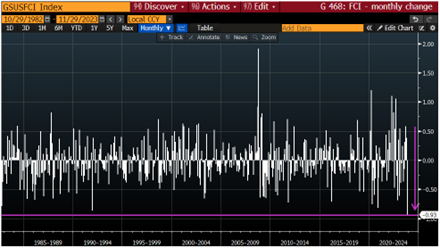

Illustrerat på ett annat sätt med månadens bild! De samlade finansiella förhållandena förbättrades i november med större kraft än vad som registrerats de senaste 40 åren! Otroligt och förklarar både vilken extremnivå vi kom ifrån och varför rekylen blev så kraftig. Egentligen förklarar bilden hela november månads utveckling.

Källa: Bloomberg, Goldman Sachs

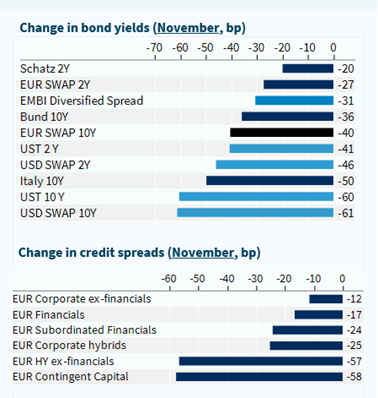

Utvecklingen för olika räntor och kreditspreadar i november.

Källa: Kepler Cheuvreux

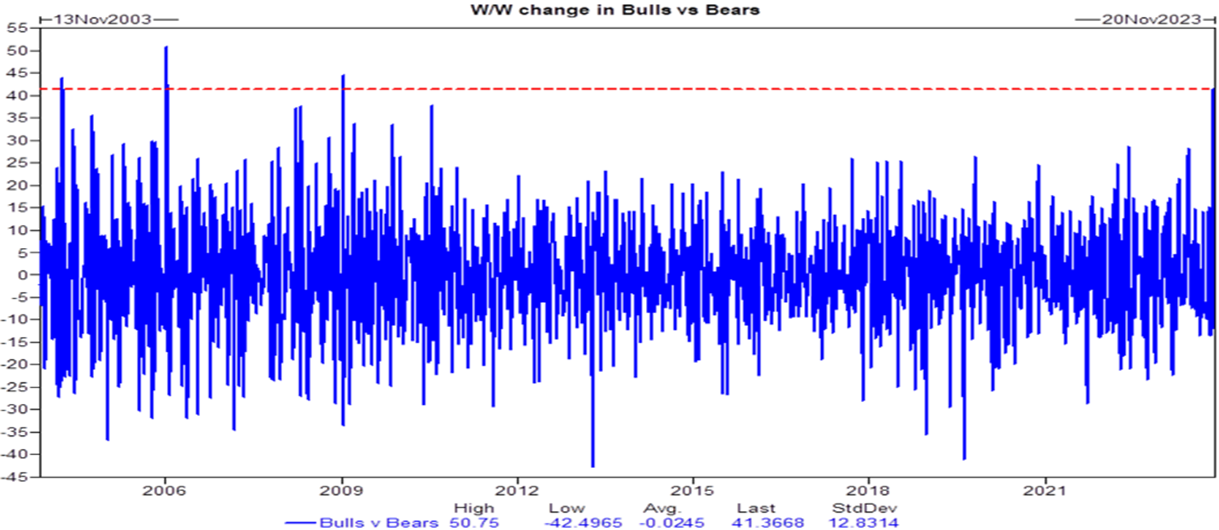

Räntenedgångarna ledde till ett enormt skift i sentimentet. ”Bull/bear”-förändringen mätt över fem dagar var det största sedan 2001 och 2008, se bild nedan. Ett enormt skift.

Källa: Goldman Sachs

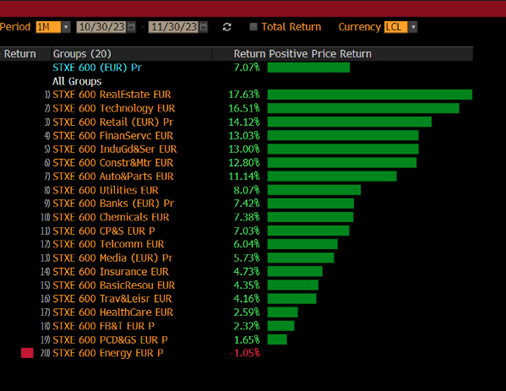

Sektormässigt var det fastigheter i topp följt av teknologi och retail/konsumentbolag. Även konsumenten börjar vakna till liv med reallöneökningar nästa år samtidigt som räntorna kommer att sjunka. Sverige ligger efter i denna utveckling, men följer samma mönster.

Källa: Bloomberg

För andra kvartalet i rad stiger tyska reallöner.

Källa: Bloomberg

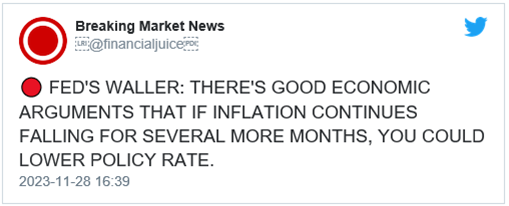

När FED-ledamoten Christopher Waller i slutet av månaden twittrade nedanstående, dog temat ”higher for longer”. Vår syn sedan lång tid tillbaka är att centralbankerna kommer att sänka räntorna betydligt tidigare än vad som kommuniceras, och vi skulle inte bli förvånade om FED sänker styrräntan redan under första kvartalet nästa år. Marknadens förväntansbild är runt halvårsskiftet. ECB sänker sannolikt i början 2024.

Källa: X

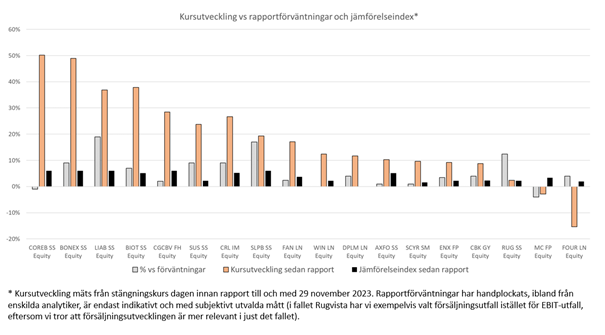

Var kom all vår överavkastning från i november? Nedan en bild som visar kursutvecklingen för våra olika innehav sedan rapportdag (vissa från oktober) i relation till utvecklingen för vårt jämförelseindex, samt därtill hur Q3-resultat var i förhållande till marknadens förväntningar. En markant överavkastning från flera innehav, vilket är resultatet av egen analys när den är som bäst. Trots hård kurspress utan koppling till bolagets fundamentala förutsättningar, ökade vi successivt i flera innehav, vilket betalade sig när rekylen kom.

Källa: Coeli European

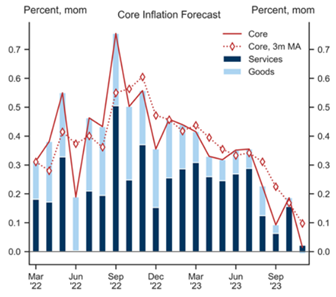

På månadens sista dag fick vi inflationsdata för eurozonen som nu taktar 2,4 procent mot förväntade 2,7 procent. Det sjunker snabbt nu, vilket är mycket glädjande och vi kan mycket väl vara under två procent redan innan årets utgång. En utopi för ett halvår sedan. Bilden nedan visar att den europeiska kärninflationen månad över månad nu är på oförändrad nivå.

Källa: Goldman Sachs

”Risk on” gällde även svenska kronan som i november stärktes med 3,5 procent mot euron och hela 6,5 procent mot den amerikanska dollarn. Detta trots att Riksbanken behöll styrräntan oförändrad (vi applåderar Riksbanken!). På tema ”risk on” noterar vi med glädje att även svenska små- och mellanstora bolag började komma in i värmen igen, efter att ha betraktats som paria de senaste 23 månaderna. Utlänningar stod sannolikt för en del av inköpen vilket skapar efterfrågan på svenska kronor. Det utländska ägandet på Stockholmsbörsen har på två år minskat från 40 procent till 37 procent. En procentenhet motsvarar cirka 100 miljarder vilket tveklöst har en betydande påverkan på kronkursen. Den 1 december stärktes kronan med ytterligare 1,2 procent mot euron.

Carnegie småbolagsindex steg med 11,4 procent i november. Mätt i USD var uppgången (sitter ni ner?) sanslösa 18,9 procent och var därmed sannolikt månadens bästa tillgångsklass inom västvärldens aktiemarknader. Russell 2000 och MSCI SMID steg med respektive 8,8 och 11,7 procent mätt i USD. Detta var såklart också något som gynnade fondens utveckling då vi har cirka 35 procents exponering mot Sverige. Vill man ha exponering mot teknologi och snabbväxande bolag är svenska börsen överlägsen övriga Europa. Dessutom är svenskt management och aktieägarvänlighet på en hög nivå.

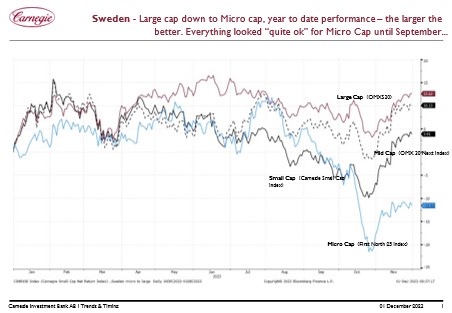

Nedan utvecklingen i år på Stockholmsbörsen. Ju större bolag desto bättre, men rekylen för mindre bolag har så här långt varit kraftigare.

Källa: Carnegie

Däremot lämnar det svenska politiska landskapet en del att önska (för att uttrycka sig politiskt korrekt så ingen blir kränkt). Sverige hamnar i absoluta botten vad gäller BNP-tillväxt i år och sannolikt även nästa år. Hur hamnade vi här? Det hindrar oss dock inte för att fortsätta ha en överexponering mot svenska bolag som har en hög exponering utanför Sverige.

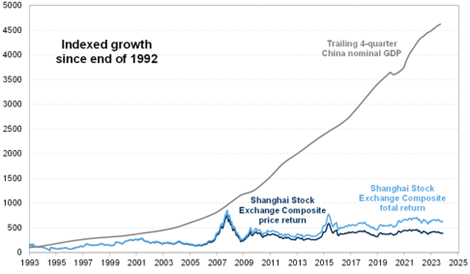

Det blir som bekant inte alltid som man tänkt sig. Nedanstående bild visar utvecklingen för kinas BNP samt Shanghai börsen sedan 1993. Kineserna undrar nog också vad som gick fel.

Källa: Goldman Sachs

Det fanns flera saker att glädjas åt i novembermörkret. President Xi flög över till San Fransisco och träffade president Joe Biden för första gången på ett år. Mötet betraktades som en framgång, från en låg nivå. Efter den kinesiska delegationen lämnat höll Biden en presskonferens där han sa att Xi är en diktator. Det är svårt att hålla sig för skratt när man ser utrikesminister Anthony Blinkens minspel.

Källa: X

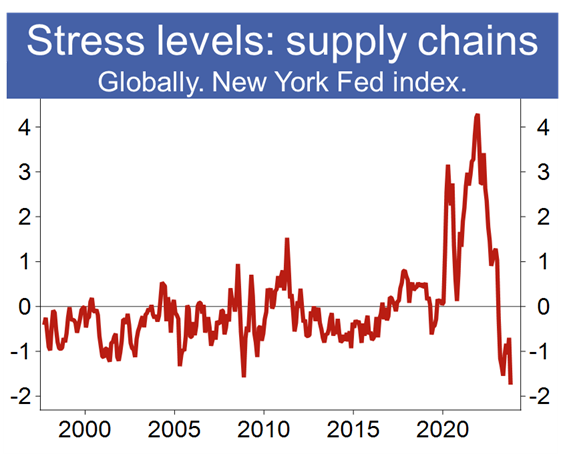

Flaskhalsproblemen som plågat tillverkningsindustri och konsumenter i flera år är nu ett minne blott. New York Fed index noterar en ny lägstanivå sedan man började föra statistik 1997. Aldrig har stressen i systemen uppmätts på en lägre nivå än nu. Mycket positivt.

Källa: SEB, New York Fed

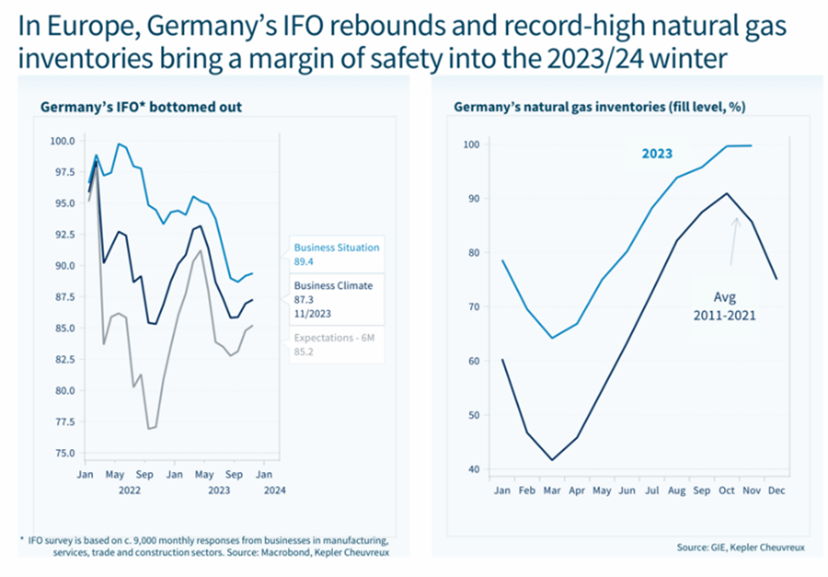

Den europeiska motorn hackar betänkligt, men en viss återhämtning har skett på sistone. Vad gäller energiförsörjningen är gaslagren välfyllda jämfört med förra året.

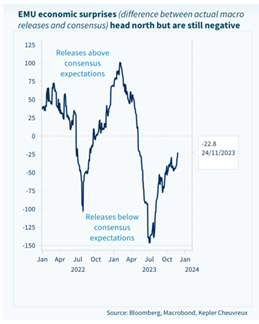

Källa: Kepler Cheuvreux

Den europeiska ekonomin i stort har börjat överraskat positivt i förhållande till marknadens förväntningar. Fortfarande negativt territorium, men i rask takt på rätt håll.

Källa: Bloomberg, Macrobond, Kepler Cheuvreux

I landet Annorlunda har facket hamnat i storbråk med Tesla då haft fräckheten att inte ansluta sig till kollektivavtal. Visserligen är det inget lagkrav att ha kollektivavtal, men mest för att rättfärdiga sin egen existens (personlig syn) har man gjort allt som är möjligt för att motarbeta Tesla som lett hela världens bilindustri mot elektrifiering av bilflottorna. Facket har till och med sett till så att Tesla inte får sin post utdelad. Absurt minst sagt. Alla som är uttagna i strejk får 130 procent av sin lön i ersättning. Det känns inte klockrent, timingen är usel för Sverige och ansvaret för utgången vilar blytungt på fackföreningsrörelsen.

Elon Musk hamnade i blåsväder efter ett inlägg på X som uppmuntrade en antisemitisk konspirationsteori. Efteråt bad han om ursäkt och sa att antisemitism inte var hans intention. Elon Musk var tydlig mot X kunder som på grund av detta, hotade med att sluta annonsera på X i slutet av november. Poängen med videon är att oddsen för att han ger vika för svensk fackföreningsrörelse är ej spelbart.

Källa: X

Den 29 november gick en av de allra största investerarna ur tiden. Charlie Munger blev 99 år och vi tackar för all kunskap han generöst delat med sig under åren. Vi tar oss friheten att med några personliga favoritcitat:

”The big money is not in the buying and the selling, but in the waiting.”

“It’s amazing how intelligent it is just to spend some time sitting. A lot of people are way too active.”

“There is only one way to the top: hard work.”

Bolagskommentarer

Wincanton

I november släppte det brittiska logistikbolaget Wincanton sin halvårsrapport för räkenskapsåret som slutar i mars 2024. Siffrorna som sådana var kända sedan tidigare då bolaget tidigare släppt en ”trade update”, och därför var inte själva rapportsläppet särskilt dramatiskt. Däremot berättade ledningen vad de tänkt göra med det kassaflöde som frigörs av att bolaget inte längre behöver betala av en större pensionsskuld, som slukat omkring 35 procent av bolagets fria kassaflöde under de senaste åren (vi skrev om Wincanton och pensionsskulden i vårt månadsbrev för september).

Wincanton planerar genomföra en rad organiska investeringar med kort återbetalningstid, ibland så kort som tre år. Investeringarna kommer främst göras inom automatisering och robotisering av lagerarbete som i hög grad fortfarande utförs manuellt. Utöver detta har Wincanton lanserat ett återköpsprogram av aktier, något vi hett önskat och framfört. Så vitt vi vet har det inte hänt i bolagets historia tidigare, vilket säger något om vad ledningen tycker om bolagets låga värdering. Aktien steg 15 procent i november.

Diploma

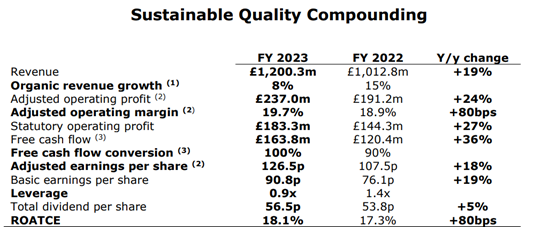

Sedan augusti har vi byggt en position i det brittiska förvärvsbolaget Diploma. Vi har länge sneglat på bolaget, som i vårt tycke är en av de finare förvärvsbolagen i Europa, men har hela tiden tyckt att värderingen varit svår att svälja. Efter svagare kursutveckling under 2022 och ett 2023 som utvecklades sidledes tyckte vi att vi fick ett bra läge att köpa aktien.

Diploma är en ”värdeadderande” distributör av produkter som på ytan är rätt tråkiga: Det kan handla om kablar, skruvar och muttrar, reagenser, cylindrar med mera. Det vackra i sammanhanget är affärsmodellen. Diplomas produkter har typiskt sett en låg kostnad för kunden, men har en kritisk funktion i dess arbetsflöde. Typiskt sett är produkterna förbrukningsvaror (och inte kapitalvaror), som kunderna använder löpande i sin verksamhet – detta dämpar konjunkturkänsligheten. Intrycket är att Diploma sitter i en god förhandlingssits vad gäller pris eftersom det ofta är komplicerat/omotiverat för kunderna att byta leverantör.

Förvärvsstrategin bygger på att köpa mindre distributörer med höga bruttomarginaler, vilket ofta indikerar höga servicenivåer och bra prissättningskraft. Merparten av förvärven är av mindre karaktär och köps till låga multiplar (omkring 5-7x EBIT), vilket ger en kort återbetalningstid på investerat kapital. De förvärvade bolagen fortsätter styras på ett decentraliserat vis, samtidigt som Diploma gärna utnyttjar lågt hängande möjligheter till försäljnings- och lönsamhetssynergier.

Sedan 2007 har bolagets vinst per aktie ökat med cirka 15% per år. Diplomas helårsrapport som täcker räkenskapsåret som slutar i september släpptes under månaden och var en fortsättning på den inslagna vägen. Till skillnad mot många andra bolag kommunicerades även en starkt och positiv syn för 2024. Studera gärna talen i tabellen nedan, minst sagt imponerande. Aktien steg 18 procent i november.

Källa: Diploma plc

Euronext

Ett annat nytt innehav i fonden är Euronext, som äger och driver flera europeiska börser, däribland Paris, Amsterdam och Milano. Traditionellt har Euronexts intäkter till stor del kommit från aktiehandel. Det är en intäktsström som värderas lågt på marknaden eftersom den är volatil och oförutsägbar. Sedan 2018 har dock andelen intäkter från aktiehandel sjunkit från 34 procent till dagens cirka 18 procent. Intäkter som inte är direkt relaterade till volymer, som data- och clearingtjänster, utgör idag nästan 60 procent av intäkterna.

Förändringen i intäktsmixen bör allt annat lika, i vårt tycke, ha lett till en positiv omvärdering av aktien. När vi började köpa aktier i augusti var faktum det motsatta: Sett till framåtblickande P/E-tal värderades aktien omkring sina lägsta nivåer sedan börsnoteringen i mitten av 10-talet. Efter en bra Q3-rapport steg aktien 16 procent under november. På våra estimat handlas aktien alltjämt till ett P/E-tal om 12-13x för 2024. Det tycker vi är för lågt för ett bolag som utökar andelen förutsägbara intäkter och som har en närapå monopolistisk ställning på vissa marknader.

Carel

I år har vi successivt byggt upp en position i italienska Carel, som producerar och säljer kontrollösningar, luftfuktighetsreglerare och avfuktare. Som många av de italienska bolag vi tittar på är Carel familjeägt, beläget i norra Italien, och har en fin historik av hög organisk tillväxt med god avkastning på sysselsatt kapital. Den organiska tillväxten kompletteras av något eller några förvärv per år. Under november släppte bolaget en rapport som slog förväntningarna, och aktien steg 22 procent under månaden.

Surgical Science

Surgical Science-aktien hade sjunkit kraftigt inför sin Q3-rapport. Vi såg lite av en ”badbollseffekt” när rapporten sedan släpptes. EBIT-förväntningarna slogs med omkring 9 procent, vilket togs emot med lättnad av marknaden. Rapporten och en positiv marknad bidrog till att aktien steg 35 procent i november.

Rugvista

Efter sex kvartal med negativ organisk tillväxt redovisade Rugvista en organisk tillväxt om 14 procent i sin Q3-rapport. Bolaget har under lång tid arbetat på en nylansering av sin hemsida som bland annat är tänkt att förbättra konverteringsgraden (andelen kunder som besöker hemsidan som också lägger en order). Vi börjar se resultatet av detta i siffrorna nu, och förväntar oss fortsatta förbättringar på denna punkt kommande kvartal.

Vi fortsätter gilla Rugvista som fondens ”spel” på e-handel. Produkterna har sällsynt höga bruttomarginaler för sin sektor (omkring 62–63 procent) och vinsterna värderas lågt. Kanske kan det bli en ändring på värderingen när marknaden noterar de interna förbättringar Rugvista gjort under det senaste året. Med lite tur kanske lägre inflationssiffror kan börja ge lite mod hos konsumenterna också? Oavsett det ekonomiska klimatet har Rugvista mycket i egna händer. Vi noterar också från flera håll att den strukturella migrationen från fysisk handel till e-handel kanske kan vara på väg tillbaka efter ett ”mellanår” 2022, som påverkades av att samhället öppnade upp igen efter pandemin.

Aktien steg 14 procent i november.

4imprint

Rapportperiodens tydliga förlorare var 4imprint. Inte för att deras redovisade siffror var sämre än väntat – tvärtom höjde man 2023 års lönsamhetsguidning med cirka 4 procent – däremot var ledningen försiktig i sina uttalanden rörande framtiden. 4imprints produkter utgör ofta en del av kundernas marknadsföringsbudgetar och när makroekonomin börjar vika är det ofta en svångrem som många bolag drar åt. Historiskt har det varit ett klimat där 4imprint tagit stora marknadsandelar, vilket gynnar bolaget på lång sikt. Aktien sjönk -15 procent i november.

Cargotec

Vi beskrev förra månadens värdering av finska Cargotec som att det är nästan så man inte tror det är sant. Aktien blev i november en av fondens bästa bidragsgivare. Det har inte hänt så mycket mer än att MacGregor, Cargotecs affärssegment som är mitt i en turn around fick två stora ordrar under månaden. Kalmar fick även en ny VD i ett led att förbereda bolaget för en separat notering. Aktien steg 24 procent i november.

Bonesupport

Bonesupport var återigen en stark bidragsgivare till fondens resultat. I slutet av månaden höll bolaget en kapitalmarknadsdag som målade upp Bonesupports framtidsvisioner. Ett område som berördes på kapitalmarknadsdagen var antalet kliniska studier som gjorts på Cerament G. Cerament är den produkt som är backad av flest kliniska studier på marknaden inom sin nisch. Bolaget fortsätter addera fler studier löpande och 2022 var inget undantag.

Som vi tidigare spekulerat i så kommer bolaget ansöka om godkännande för indikationen ”spinal fusion”. Detta adderar en potentiell marknad om ytterligare 750 000 procedurer årligen i USA. I och med detta dubbleras den potentiella marknaden från dagens cirka 770 000 procedurer. En intressant sak är att bolaget redan noterat att bolagets första produkt, Cerament BVF, används inom ”spine fusion” redan idag av vissa läkare, trots att bolaget inte har marknadsföringstillstånd.

Bonesupport uppgraderade också försäljningsmålet för 2024. Försäljningen har ett riktigt starkt momentum och vi tror att det fortsätter även under 2025. Europa har fortfarande en enorm vårdskuld i form av ogenomförda operationer efter pandemin. Samtidigt gör man entré på ”spinal fusion”-marknaden. Dessutom fortsätter penetrationen av befintliga marknader med befintliga produkter. Efter 2026 kan man troligen förvänta sig tillväxt från nya geografier som Frankrike och Japan men även Cerament G/V för ”spinal fusion” i USA.

Angående lönsamheten berättade bolaget att man i stort sett kan dubbla försäljningen på befintlig organisation men att man inte kommer vara blyga att investera mer för att fånga möjligheter när de uppstår. Den inkrementella marginalen i Q3 var 42%, vilket vi tror är närmare den långsiktiga marginalen Bonesupport kommer ha.

Bolaget är i full färd med att bygga plattformen vi tidigare skrivit om och förväntat oss. Givet hur Bonesupport tagit marknadsandelar historiskt tror vi att bolaget går mot en ljus framtid i nya indikationer. Skelett läker trots allt på samma sett oavsett var i kroppen benet sitter.

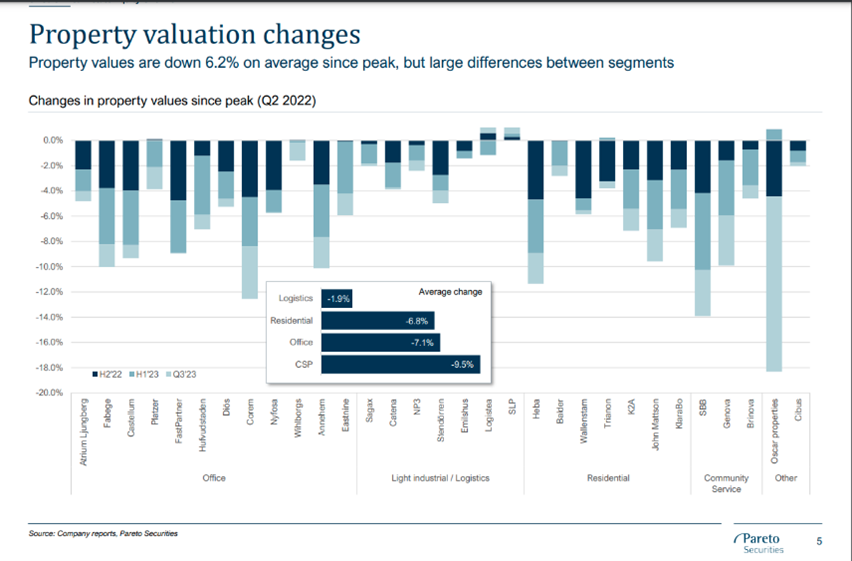

Corem

Fastigheter hade en stark månad. Svenska fastighetsindex steg med nästan 19 procent under november, drivet av att räntor runt om i världen kommit ner ordentligt. I övrigt så sålde Corem fastigheter i Köpenhamn för 3,9 miljarder kronor, vilka var en del av avsiktsförklaringen från oktober. Detta är klart positivt då fastigheterna i Köpenhamn är lågavkastande och där man efter försäljningen kan lösa dyr finansiering. Aktien steg 23 procent i november.

SLP

SLP hade också en stark månad. Den stora händelsen under månaden var att bolaget gjorde en riktad emission till ett antal svenska och internationella investerare. Transaktionen gjordes till cirka 15 procent premie mot substansvärdet. På en enskild transaktion kan man alltså säga att SLP skapar ”värde” genom att addera kassa som värderas 15 procent högre i bolaget än utanför. Pengarna ska användas för att köpa fastigheter i ett klimat där det sannolikt finns en del stressade säljare med ansträngda balansräkningar. Vi gissar att SLP i princip kan välja och vraka bland objekt som stressade säljare vill bli av med. Vi är övertygade att kapitalet inom några månader kommit till användning.

Nedan en bild som visar hur svenska fastighetsbolags värderingar ändrats sedan Q2 2022. Notera SLP’s värdeökning. Imponerande i detta klimat.

Källa: Pareto Securities

Summering

Efter tre rekorddystra höstmånader fick vi uppleva en kraftig rekyl i november. Uppgången startade när S&P500 var nere på 100-dagars lägsta, och som sen följdes av sju dagar i sträck med positiv avkastning. Det har endast hänt en gång tidigare de senaste 40 åren och det var den 20 mars 2003 (ett datum som markerade slutet på björnmarknaden den gången). Jämfört med nivån från i slutet av juli, hämtade det breda europaindexet tillbaka 74 procent av höstens nedgång. Motsvarande för MSCI SMID och S&P500 var 66 respektive 95 procent.

Förenklat kan man säga att en stigande ränta sänkte aktiemarknaden efter sommaren och det var också det som orsakade uppgången i november när den sjönk. Nedan utvecklingen för den viktigaste referensräntan i år, den amerikanska 10-åringen, som dessutom den 1 december med kraft fortsatte ned ytterligare.

Källa: Bloomberg

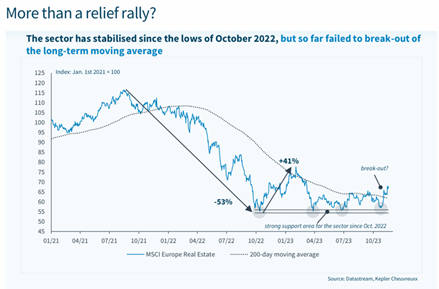

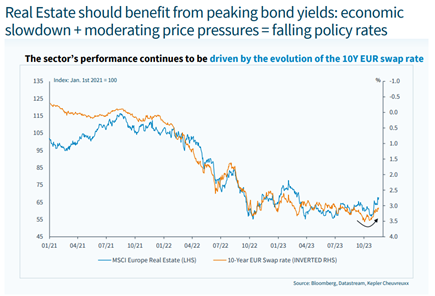

Den europeiska fastighetssektorn har varit under press sedan snart två år. Förra året sjönk det europeiska fastighetsindexet med 40 procent, och har per den 30:e november stigit med 2,9 procent i år. Sedan lägstanivån i oktober har index stigit med 24 procent och den 1 december med ytterligare 2,3 procent. Det land som tveklöst varit mest utsatt bland fastighetsinvesterare har varit Sverige. Motsvarande tal för den svenska fastighetssektorn var –44 procent 2022, per den 30:e november oförändrat i år, sedan lägstanivån i oktober med 25 procent och den 1 december 1 procent.

Utvecklingen för sektorn var explosiv i november och Goldman Sachs korg med blankade fastighetsaktier steg med 13 procent på en vecka, den största uppgången under en vecka sedan Q2 2020. Vad som var ännu mer intressant tycker vi, under den enskilt starkaste dagen för europeiska fastighetsaktier var de fyra aktier med störst uppgång samtliga svenska! Det säger en hel del om hur hårt blankat och underägt svenska fastighetssektorn varit. Vårt innehav i Corem steg med 18 procent den dagen.

Källa: Bloomberg, Goldman Sachs

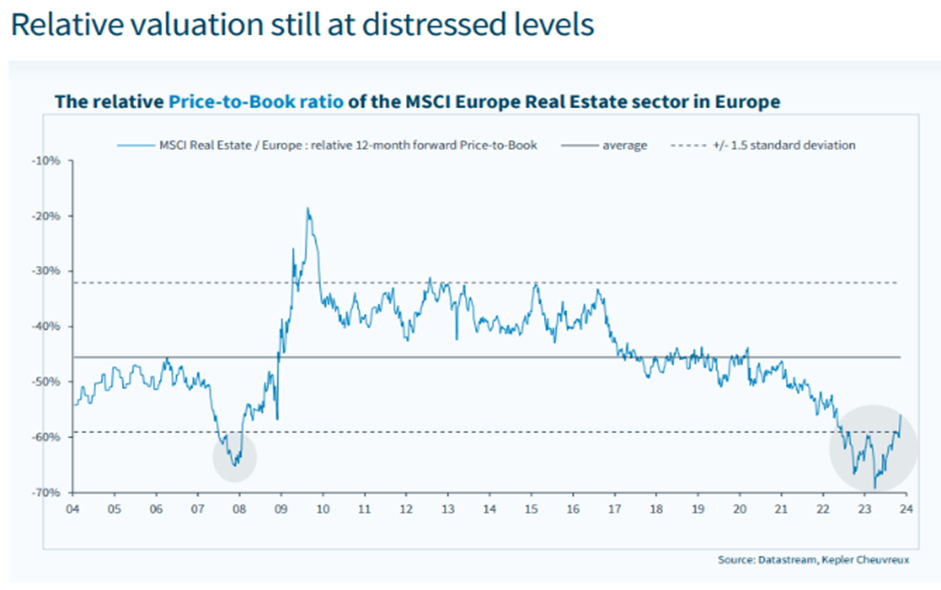

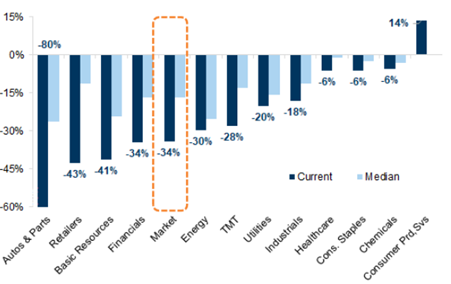

Den relativa värderingen för fastighetssektorn är fortfarande på låga nivåer.

Källa: Datastream, Kepler Cheuvreux

Får vi se en utbrytning från tidigare handelsmönster denna gång? Vi tror att det är sannolikt.

Källa: Datastream, Kepler Cheuvreux

Vår övergripande syn om fortsatt fallande inflation och därmed även räntenivåer kommer ge ytterligare bränsle till en hårt sargad fastighetssektor. Rimligtvis borde sektorn tillhöra vinnarna 2024.

Källa: Bloomberg, Datastream, Kepler Cheuvreux

För hela Europas aktiemarknad ser vinstestimaten ut enligt nedan. Vinstförväntningarna för innevarande år har successivt sjunkit. Vinsttillväxten för 2024e och 2025e beräknas till 7 och 9 procent.

Källa: Datastream, Kepler Cheuvreux

Värderingsskillnaden mellan Europa och USA är fortsatt på rekordhöga nivåer. Nedan illustreras skillnaden per sektor.

Källa: Goldman Sachs

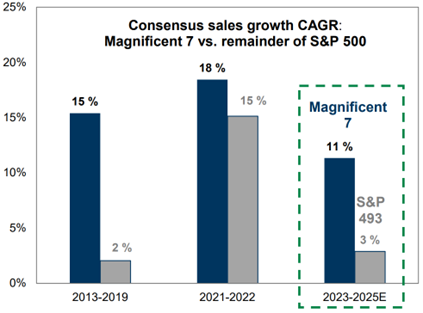

En talande bild som förklarar skillnaden mellan de stora teknologibolagen och övriga bolag.

Källa: Goldman Sachs

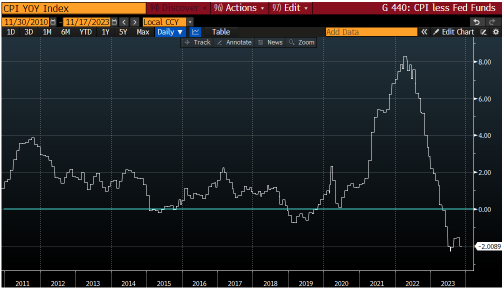

En bild som på ett föredömligt sätt visar hur långt FED kommit i kampen mot inflationen. Den visar inflationen minus FED’s styrränta och mycket smärta ligger bakom utvecklingen i kurvan, men så här långt har den amerikanska ekonomin klarat sig betydligt bättre än förväntat.

Källa: Goldman Sachs, Bloomberg

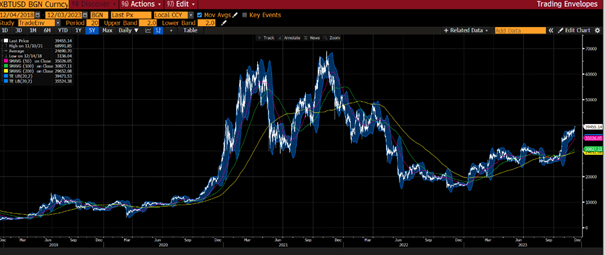

Vi kan inte mycket om Bitcoin och med en nedgång om 64 procent 2022 var det ju knappast den okorrelerade tillgången som många trodde. Om utvecklingen inom bitcoin säger något om den allmänna riskaptiten (oklart för oss) noterar vi att uppgången i år just nu är cirka 140 procent. Nedan fem års utveckling.

Källa: Bloomberg

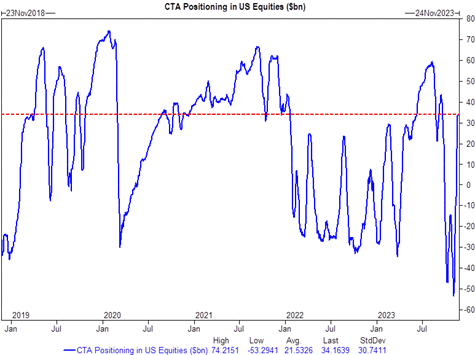

CTA’s (trendföljande strategier) hade en låg exponering när uppgången började för en månad sedan. Efter massiva köp de senaste veckorna, cirka 235 miljarder USD, har de nu en neutral exponering.

Källa: Goldman Sachs

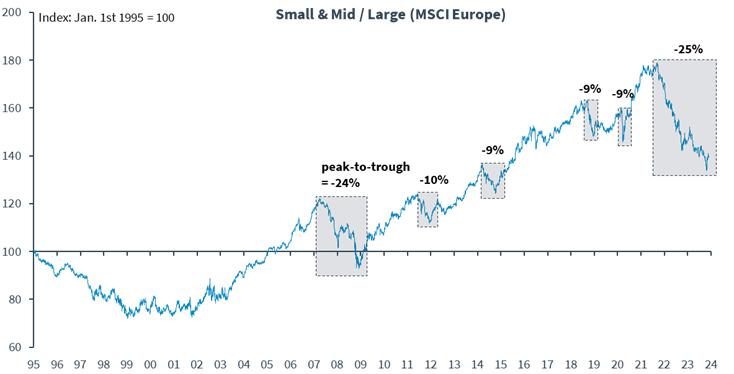

Nedan en av våra favoritbilder. Den absoluta bottennivån för mindre bolags kursutveckling i förhållande till stora bolag har passerats för denna gång (tror vi). Trots en stark utveckling på relativ basis är det lång väg tillbaka innan de senaste två årens underavkastning har hämtats in.

Källa: Kepler Cheuvreux

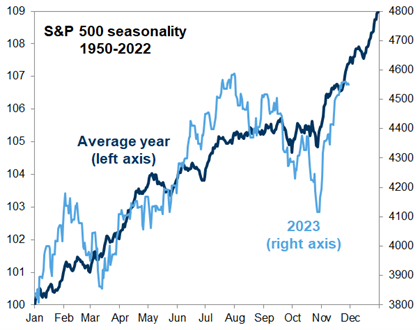

Vi avslutar månadens brev med samma bild som förra gången. Det var ett sällsynt bra tillfälle att köpa aktier förra månaden och vi är tacksamma att vi oblygt tog för oss. Vi tror att även december kommer att ge en positiv avkastning, om än inte på samma nivåer som i november, och därmed har ännu ett aktieår gått till historieböckerna.

Källa: Goldman Sachs

Trots stora geopolitiska utmaningar ser förutsättningarna inför 2024 betydligt bättre ut än vad det gjort de senaste två åren. Nu ska ekonomierna landa och debatten mellan om det blir en hård eller mjuk inbromsning fortsätter. Räntenivåerna kommer att sjunka tillbaka och i vanlig ordning kommer det inte vara en jämn slumrande utveckling, utan vi kommer ta del av både positiva och negativa överraskningar. När de nya förutsättningarna kalibrerats, hoppas och tror vi att vi går in i en mer normal tillvaro, där mikro betyder mer än makro. En utveckling som gynnar vår verksamhet.

Jag vill ta tillfället i akt att tacka mitt team för ett mycket starkt bidrag under året. Omständigheterna har frestat på emellanåt, men precisionen i hantverket har varit hög. Vi tackar såklart även människorna bakom våra bolag. Även där har omständigheterna varit utmanande och ni har alla gjort en fenomenal insats inom era respektive verksamheter!

Till sist tackar vi självklart er, våra investerare, som är en förutsättning för att vi ska kunna bedriva vår verksamhet.

God Jul och Gott Nytt År!!

Mikael & Team

Malmö den 5 december 2023

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

VIKTIG INFORMATION. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.