Denna information är avsedd som marknadsföring.

Observera att informationen nedan beskriver andelsklassen (R SEK), som är en andelsklass som är reserverad för privata investerare. Placeringar i andra andelsklasser har i allmänhet andra villkor vad gäller bland annat avgifter, vilket påverkar andelsklassens avkastning. Nedanstående information om avkastning skiljer sig därför från avkastningen i andra andelsklasser.

Utveckling juli

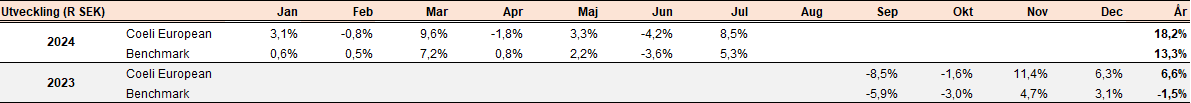

Fondens värde ökade med 8,5 procent i juli (andelsklass R SEK), samtidigt som jämförelseindex ökade med 5,3 procent. Sedan fondens strategiomläggning i september 2023 har värdet ökat med 26,0 procent, att jämföra med en ökning om 11,6 procent för jämförelseindex.

Källa: Coeli European

*Justerat för avknoppningen av Rejuveron

** Inkluderar 1 september (strategiomläggning till long-only: 4 september 2023)

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet.

Aktiemarknad / Makro

Fonden steg med 8,5 procent jämfört med jämförelseindex som steg med 5,3 procent. Största motorn i fondens avkastning var starka rapporter från våra bolag, men även ett ökat intresse för små-och medelstora bolag påverkade positivt. Den svenska kronan sjönk med 1,9 procent i juli mot euron, vilket också hade en positiv påverkan (SEK-klassen). Fondens tre bästa bidragsgivare var brittiska Volution, Biotage och schweiziska Accelleron. Sämsta bidragsgivare, men med små tal, var LVMH, Scandic och tyska Bechtle.

Sedan slutet av juni och fram till inledningen av augusti har vi upplevt en tsunami av politiska och ekonomiska nyheter:

- President Joe Bidens katastrofala debatt mot Donald Trump som ledde till att vice president Kamala Harris nu är Demokraternas nya presidentkandidat.

- Mordförsöket på Donald Trump.

- Valet i Frankrike som bjöd på stor dramatik och slutade med att inget parti fick egen majoritet, med allt vad det innebär.

- Storbritannien fick en ny regering i form av Labour, efter att de konservativa gjort ett historiskt mycket svagt val.

- Den amerikanska inflationen sjönk mer än väntat i juni vilket ledde till en extremt stark sektorrotation.

- Vi fick bevittna nya nivåer på eländet i Mellanöstern efter olika attacker från båda sidor.

- Japanska centralbanken höjde räntan för andra gången på 17 år, vilket milt uttryckt inte mottogs väl.

- Bank of England sänkte styrräntan för första gången sedan Covid-utbrottet i början av 2020.

- Fed behöll räntan oförändrad, men öppnade upp för en sänkning i september.

- Den första och andra augusti kom svaga ekonomiska data från USA som bidrog till en mycket svag inledning av augusti månad, mer om det senare.

- Allt ovanstående toppades med tusentals bolagsrapporter som bland annat avslöjade att Kinas ekonomiska problem är större än vad de flesta trott.

I denna miljö avkastade fonden 8,5 procent, vilket kan jämföras med andra relevanta index (mätt i SEK) som OMXS30 +1,6 procent, Stoxx 600 +3,3 procent, S&P500 +2,2 procent, Nasdaq +0,3 procent och Russell 2000 hela +11,3 procent.

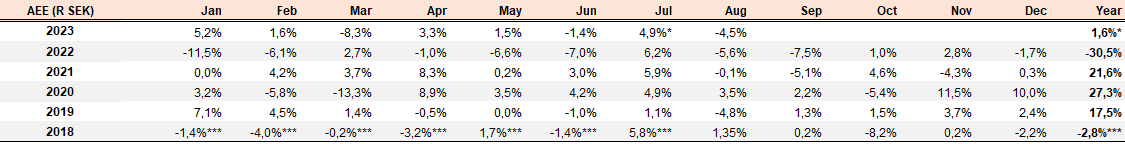

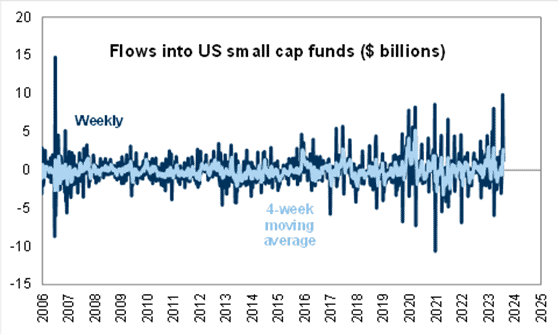

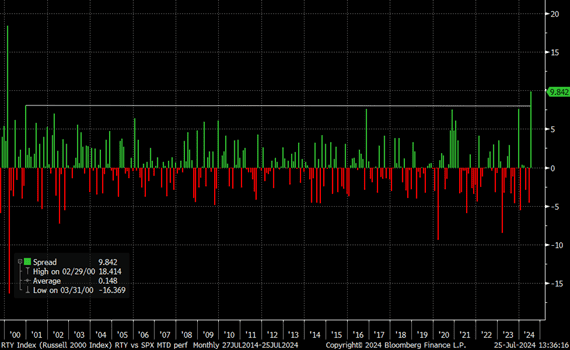

Det som utlöste den kraftiga rotationen in i framför allt amerikanska småbolag var en lägre än väntad inflation för juni. Mindre bolag har typiskt sett svagare balansräkningar än stora och gynnas mer av räntesänkningar än stora bolag. Därtill och viktigare, den extremt höga koncentrationen av kapital till de stora teknologibolagen, samt en mycket låg positionering till småbolag, ledde i USA till den kraftigaste sektorrotationen från S&P500 till Russell 2000 sedan februari 2000.

Inflödena till amerikanska småbolagsfonder har stigit under sommaren.

Källa: Goldman Sachs

Inflöden som i sin tur drivit upp aktiekurserna. Nedanstående bild visar skillnaden i avkastning mellan Russell 2000 och S&P 500 sedan år 2000. Inte sedan år 2000 har småbolagsindexet haft en sådan stark överavkastning, +9,8 procent i juli, mätt mot det breda indexet.

Källa: Goldman Sachs

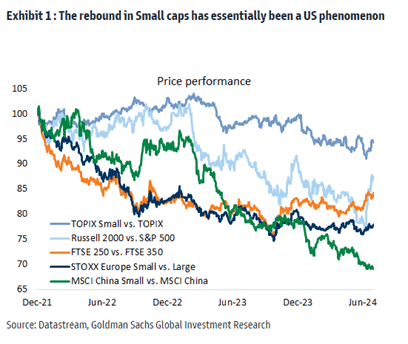

Den kraftiga rotationen i USA in i småbolag var inte lika tydlig någon annanstans, se bild nedan, men den extrema koncentrationsrisken är också ett amerikanskt fenomen. Fram tills för en vecka sedan stod MAG7 (ex Tesla) för 60 procent av årets avkastning i S&P 500. Den volatilitet som fanns i marknaden i juli var nästan obefintlig för vår fond, som förenklat gynnades av den turbulens som uppstod.

Källa: Datastream, Goldman Sachs Global Investment Research

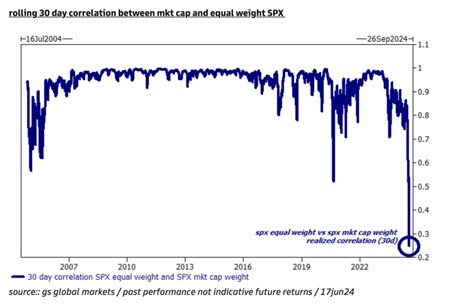

Bilden nedan ökar förståelsen för den turbulens vi precis upplever. Korrelationen mellan ordinarie S&P 500 och det likaviktade S&P 500. De stora teknologibolagen har levt i en egen värld och när högt ställda förväntningar inte riktigt infrias får investerare räkna om sin förväntade avkastning på bolagens AI-investeringar. När en så stor andel av marknaden har så hög exponering mot samma bolag, går det snabbt utför.

Källa: GS Global Markets

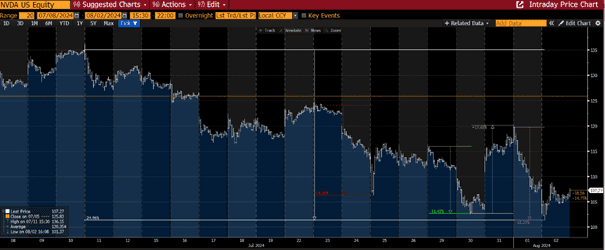

Nvidia. Fram tills nyligen har det varit världens största bolag mätt i börsvärde, men de senaste veckorna har bjudit på en extremt hög volatilitet. Det är något som inte stämmer när ett 3 000 miljarder USD bolag handlas runt som ett mediokert micro cap-bolag. Den 28 augusti kommer deras kvartalsrapport.

Källa: Bloomberg

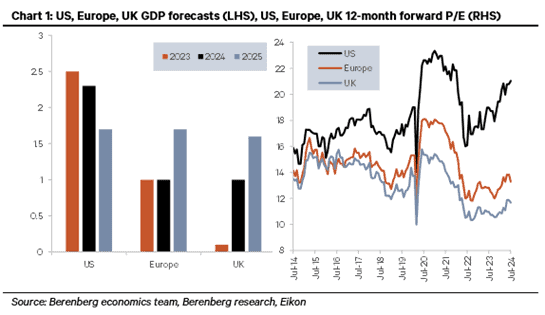

Fondens exponering mot den lågt värderade brittiska marknaden var också en positiv faktor i juli då FTSE 100 var en stabil marknad med +2,5 procent i avkastning. FTSE Small Cap steg med 3,9 procent och uppköpen av de brittiska bolagen fortsätter med till exempel Carlsberg som la ett bud på Britvic. Fondens exponering mot Storbritannien är cirka 22 procent. Den brittiska ekonomin börjar också förbättras från låga nivåer. Se bild nedan med BNP-prognoser till vänster och P/E-tal till höger.

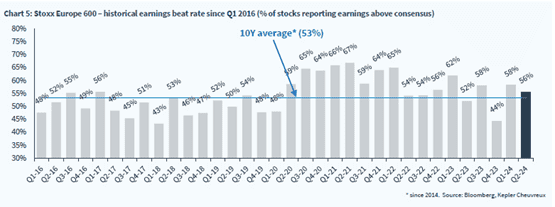

När drygt hälften av de europeiska bolagen har rapporterat kan man konstatera att det blivit något bättre än hur det brukar se ut. 56 procent av rapporterna har överraskat positivt på resultatnivå.

Källa: Bloomberg, Kepler Cheuvreux

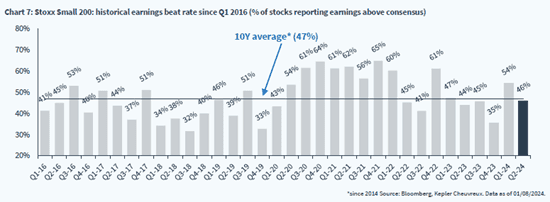

För de mindre bolagen har det dock varit lite svagare än förväntat.

Källa: Bloomberg, Kepler Cheuvreux

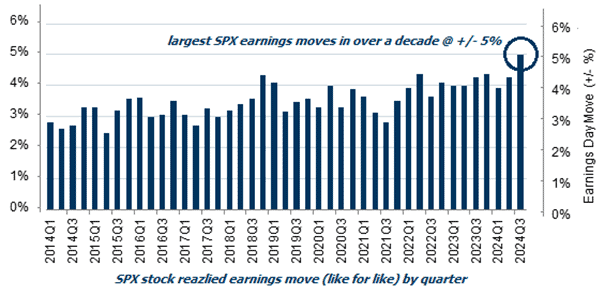

På aktienivå har rapportsäsongen gett de största utslagen på 10 år i aktiekurser i USA.

Källa: Goldman Sachs

Det som stuckit ut i rapportsäsongen är Kinas ekonomiska situation som är värre än befarat. Det har påverkat lyxföretag som LVMH, men också bilaktier har haft betydande motvind den senaste tiden. Det som överraskat positivt i Europa är byggrelaterade bolag som i många fall menar att man nått botten och nu ser stigande orderböcker på flera håll. Fondens båda innehav Lindab och Volution steg med 17 respektive 21 procent i juli.

Nedanstående bild visar hur europeiska bolag med en betydande Kina-exponering utvecklats 7 procent sämre än Stoxx600 i juli.

Källa: UBS, Bloomberg

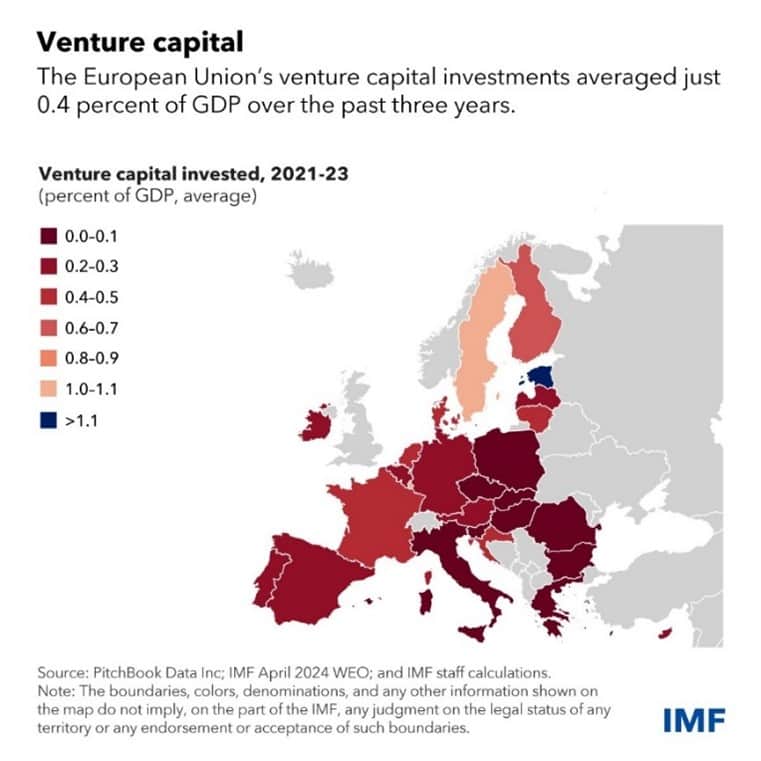

Sverige sticker ut i Europa vad gäller venture capital-investeringar (”ängelinvesteringar”) i förhållande till BNP. På global basis kommer Israel först följt av USA. Sverige hamnar här på femte plats.

Källa: IMF

Donald Trump hade änglavakt när en förvirrad 20-åring försökte mörda honom den 15 juli, se klipp här: https://x.com/EndWokeness/status/1813314243434856885

Han var minst sagt kylig både när det hände, men också dagarna efteråt när han fortsatte som inget hänt. Han hann också med att lansera en begränsad upplaga av nya gymnastikskor med titeln”Fight”. Ingen har dock varit kyligare än Ronald Reagan: https://www.youtube.com/watch?v=5UowNDaxRqU

Efter att president Joe Biden kastat in handduken är det nu inte längre lika självklart att Donald Trump kommer att vinna valet i höst. Trump gjorde i slutet av månaden ett kritiserat framträdande på konventet för USA:s svarta journalister, där han bland annat ifrågasatte vicepresident Harris identitet och hävdade att hon ”råkade bli svart” för några år sedan för att det gynnade henne politiskt.

Källa: X

Källa: HEDGEYE

Våra bolag

Efter en händelsefattig juni-månad rullade rapporterna in i juli och bjöd på desto mer nyheter. Över lag har rapportperioden så här långt varit klart positiv för fondens innehav.

Volution

Det brittiska ventilationsbolaget släppte under månaden en uppdatering för räkenskapsåret som slutar i juli. Trots en byggindustri som är under rejäl press väntas Volution växa med 7 procent, varav 1 procent organiskt. Rörelsemarginalen väntas landa på omkring 22 procent, vilket är den högsta siffran sedan 2015 när vi tittar tillbaka på siffrorna i vår modell. Sammantaget leder detta till att vinsten per aktie kommer växa med omkring 7 procent mot föregående år.

I ett sammanhang när många andra HVAC-bolag (heating, ventilation, air conditioning) går på knäna på grund av lågt nybyggande, oklarheter rörande energisubsidier i främst Tyskland och höga räntor som urholkat konsumenternas möjligheter att renovera, tycker vi att detta är ett mycket bra resultat.

Under året har Volution gynnats särskilt av sin exponering mot Storbritannien. Det är den marknad där bolaget tydligast gynnas av ökade regleringar som ställer krav på byggnaders energieffektivitet.

För det kommande räkenskapsåret skissar vi på fortsatt stark tillväxt i Storbritannien, samtidigt som Volutions europeiska marknader bör återgå till tillväxt. Med en rekordstark balansräkning finns gott om utrymme att göra förvärv. Historiskt har Volution förvärvat bolag som efter tre år i genomsnitt genererar ett rörelseresultat som motsvarar ungefär 18 procent av det man betalat. Tack vare den avkastningsprofilen är förvärv något som marknaden uppskattar.

Volution-aktien steg med 21 procent i juli, och har därmed stigit totalt 26 procent för helåret.

Lindab

Lindabs rapport för det andra kvartalet 2024 slog förhandstipsen med omkring 6% på rörelsenivå. Efter sex kvartal med negativ organisk tillväxt börjar vi skymta en ljusning i tunneln. VD Ola Ringdahl tror på en gradvis förbättring av volymerna under andra halvåret. Inom det viktiga ventilationssegmentet hoppas man att 2025 markerar starten på en flerårig period med positiv organisk tillväxt.

När Lindabs mångåriga investeringsprogram i maskiner, fabriker och kapacitet nu går mot sin ända finns en stor outnyttjad produktionskapacitet i bolaget. Under konferenssamtalet i samband med rapporten nämndes att bolaget kan öka sin produktionsvolym med 20–30% utan att öka sina kostnader nämnvärt. Med bruttomarginaler som redan nu är på höga nivåer med Lindabs mått mätt – trots en svag marknad med låga volymer – bör det alltså finnas en ordentlig operationell hävstång när volymerna vänder.

Utöver detta kommer bolaget fortsätta att förvärva bolag i hög takt. Vi betraktar idag Lindab som en serieförvärvare. Om vi har lyckats räkna rätt får vi det till 22 förvärv sedan 2021 som tillsammans adderat cirka 3,7 miljarder kronor i försäljning. Förvärven görs uteslutande inom ventilationssegmentet som på rullande basis står för omkring 75 procent av försäljningen. 2018 var samma siffra 62 procent. Ventilationssegmentet är mindre cykliskt, har stabilare marginaler och har högre strukturell tillväxt än Lindabs andra segment Profile Systems. Allt annat lika förtjänar alltså ventilationsaffären en högre värdering än Profile Systems.

Förvärvsstrategin har också andra fördelar. Även om Lindab styrs decentraliserat med mycket frihet och ansvar hos dotterbolagen finns det lågt hängande kostnadssynergier inom inköp av stål. Bolaget är en av Europas största stålinköpare och har därför en god förhandlingsposition mot stålbolagen, vilket de mindre bolag som Lindab förvärvar inte alltid har. I vissa fall finns också försäljningssynergier. Förvärven görs typiskt sett till attraktiva multiplar, som sedan förbättras i takt med att synergier realiseras.

Lindab-aktien steg med 17 procent i juli och har nu stigit med 33 procent 2024. Sedan botten i oktober förra året har aktien stigit närmare 100 procent. Även om bolagets värdering stigit tror vi att det finns uppsida i estimaten för 2025 och 2026 om volymerna återvänder. Analytikerna tar inte heller höjd för fler förvärv, som med högsta sannolikhet lär komma.

Accelleron

Den tidigare ABB-avknoppningen har varit en av fondens bästa aktier sedan vi investerade i bolaget hösten 2022. Bolaget, som tillverkar turbomotorer till energisektorn och marinindustrin, gynnas just nu av en mycket stark konjunkturcykel inom det marina. (Många noterade bolag med viss verksamhet kopplat till det marina går just nu mycket starkt: Finska Wärtsilä, Konecranes, Cargotec och Kalmar är några namn. Ett par andra är franska Bureau Veritas och brittiska Clarkson.) Rederier globalt har orderböcker som sträcker sig in i 2027, vilket ger god visibilitet.

I juli släppte bolaget en omvänd ”vinstvarning”. Man förväntar sig nu en tillväxt om 9–12 procent räknat i konstanta valutor. Den tidigare guidningen var 4–6 procent. Därtill tror man att rörelsemarginalen kommer landa på omkring 25 procent, att jämföra med tidigare förväntansbild om 24,5 procent. Detta ledde till att analytikerna behövde höja sina estimat för helåret. Fritt ur minnet är detta tredje gången som Accelleron höjer sin guidning sedan noteringen 2022.

Accelleron-aktien steg med 24 procent under månaden. För helåret har Accelleron stigit med hela 66 procent. Förra året steg aktien med 37 procent. Vinstmultiplarna har rättvist stigit för detta kvalitetsbolag. I skrivande stund värderas aktien till cirka 17x EBIT på våra estimat för 2025. Det är på inget sätt lågt och ska jämföras med de ensiffriga multiplar vi såg vid tillfället för vår investering efter avknoppningen 2022, när indexfonder och andra fonder vräkte ut Accelleron-aktier. Vi räknar inte med någon ytterligare uppvärdering framöver och väntar oss en avkastning som är mer i linje med vinsttillväxten och inkasserade utdelningar.

Nedan syns kursutvecklingen sedan vår investering hösten 2022. Dessutom har aktien ett beta-tal på endast 0,75!

Källa: Bloomberg

Bechtle

Vi har en mindre position i tyska Bechtle, som är aktiv inom IT-sektorn och säljer hårdvara, mjukvara och tillhörande tjänster. Verksamheten liknar svenska Dustin eller norska Atea.

Bechtles finansiella historik är mycket god med flera år av tvåsiffrig vinsttillväxt. Detta år viker dock från trenden: För första gången sedan 2009 behövde Bechtle justera ned sin vinstprognos. I stället för 5–10 procent tillväxt tror man nu på oförändrad försäljning och vinst 2024. Huvudanledningen för detta är fortsatt svag efterfrågan hos den primära kundgruppen: Små- och medelstora bolag i Tyskland. Bechtle är samtidigt stora inom offentlig sektor, som just nu går bättre än övriga kundgrupper. I juli annonserades att man vunnit ett stort kontrakt med Tysklands federala myndigheter med ett totalt kontraktsvärde om upp till 770 miljoner euro.

Nedjusteringen av guidningen var väntad av marknaden, eftersom flera europeiska konkurrenter rapporterat om liknande utveckling, och när nyheten kom sjönk aktien med endast 0,5 procent. Vår bästa gissning är att bolagets tillväxt och lönsamhet kommer normaliseras till nästa år. Gör den det ser värderingen just nu klart attraktiv ut. Aktien sjönk -7 procent i juli och har sjunkit -10 procent totalt 2024.

Euronext

Euronext, som äger en rad europeiska börser, kom med ännu en bra rapport i juli. Resultatet var några procent bättre än analytikerna hade räknat med. Totalt växte vinsten per aktie med cirka 19 procent i det senaste kvartalet, mycket tack vare goda volymer inom aktie-, valuta-, energi- och obligationshandel. Utöver det fortsätter Euronexts intäkter som är oberoende av volymer växa i god takt. Över tid kommer de mer stabila och förutsägbara intäkterna växa som andel av intäktsmixen, vilket allt annat lika bör leda till en uppvärdering av aktien.

Euronext-aktien steg med 8 procent i juli, och har för helåret ökat med 19 procent. Det tycker vi är mer än godkänt för vad vi anser vara något av en lågriskinvestering (även om det såklart kan dyka upp svarta svanar i vilket bolag som helst).

CVS Group

Vi fortsätter ha en liten position i veterinärsbolaget CVS Group. Aktien är för närvarande pressad av att den brittiska konkurrensmyndigheten undersöker veterinärssektorn, som genomgått en stor konsolidering under senare år och där priserna till kund stigit markant sedan Covid-tiden. Vi tror att rädslorna kring utfallet av undersökningen är överdrivna. Vi har sällan haft skäl att klaga på bolagets operativa utveckling, men i juli lämnade CVS en uppdatering som faktiskt var åt det svagare hållet. Trots det steg aktiekursen på rapporten, antagligen för att förväntningarna är så låga och att aktien handlas på P/E 10-11x 2025e, vilket är väldigt lågt.

CVS-aktien steg med 13 procent i juli, och har för helåret sjunkit med -32 procent.

Diploma

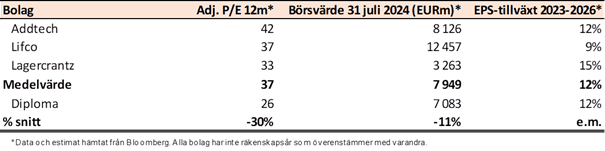

Den brittiska serieförvärvaren släppte i juli en uppdatering för sitt tredje kvartal som slutar i juni. Även denna gång såg resultatet fint ut. För helåret väntar sig Diploma en tillväxt om 16 procent (varav 6 procent organisk tillväxt) samt 15 procent tillväxt i vinst per aktie, med 90 procent kassakonvertering. Aktien värderas högt men på goda grunder. Jämför man Diploma med många svenska serieförvärvare ser den nästan billig ut. I juli steg aktien 7 procent, och för helåret har den stigit 24 procent.

Källa: Coeli European

Biotage

Efter att ett par branschkollegor lämnat försiktiga kommentarer under inledningen av sommaren var det Biotages tur att bekänna färg med sin kvartalsrapport för det andra kvartalet. Detta är ett typexempel där direkta jämförelser med andra bolag kan vara mycket farliga. Biotage kom med en rapport som var omkring 8 procent bättre än konsensus. Mycket av detta var drivet av dotterbolaget Astrea som växte sin försäljning med 70 procent. Den organiska försäljningsökningen var hela 9 procent – och då väntar vi fortfarande på att bolaget ska få medvind från sektorn, vilket borde komma snart.

Senare under månaden var andra bolag som Danaher, Thermo Fisher och Repligen ute med positiva kommentarer, vilket förbättrade sentimentet. Efter en period med lagerkorrigeringar verkar större läkemedelsbolag nu lägga orders i linje med normala nivåer. Mindre kunders aktivitet ökar även. Värt att notera är att segmenten kromatografi och protein presterar starkt hos Repligen. Dessa är två av Astreas huvudområden. Över lag är det tydligt att de flesta bolagen i sektorn har bekymmer i Kina. Som tur är utgör Kina enbart cirka 5 procent av Biotage affär.

Under månaden florerade ett rykte att KKR ”utforskat alternativ” för sin aktiepost i Biotage, som uppgår till nära 17 procent av aktierna. Enligt artikeln har det funnits intressenter som uppvaktat Biotage separat från KKR. KKR har fortfarande lock-up fram till maj 2025 men är fria att sälja vid ett uppköp. Vad vi förstår har det historiskt funnits en del intressenter för Biotage. Det är inte särskilt konstigt då det inte finns särskilt många ”labbverktygsbolag” som Biotage globalt.

Biotage-aktien steg 23 procent under juli och hade vid slutet av månaden stigit med 50 procent för helåret.

Bonesupport

Bonesupport fortsätter överraska på uppsidan. I kvartalsrapporten för det andra kvartalet var försäljningen omkring 9 procent bättre än väntat. Den stora skillnaden mot analytikernas estimat var att Cerament BVF i USA växte med hela 13 procent. Vi, liksom marknaden (och säkert bolaget), har räknat med en viss kannibalisering av BVF efter lanseringen av Cerament G, som liknar BVF-produkten men med tillägget att det innehåller antibiotika. Nu låter det som att Cerament G ökar penetrationen av Cerament BVF. Det fenomenet beror sannolikt på att BVF-produkten är billigare och kan användas till enklare ingrepp som inte behöver lokalt frisättande antibiotika.

I samband med rapporten höjdes även prognosen för helåret. Förväntningen är nu att försäljningen ska växa mer än 50 procent under 2024 (tidigare 40 procent). Det är sex kvartal sedan Bonesupport gjorde vinst för första gången och nu har man genererat ett rörelseresultat om 114 miljoner kronor på rullande basis. Med höga bruttomarginaler och fasta kostnader som växer långsammare än försäljningen är den operationella hävstången i bolaget mycket hög.

Det verkar vara få som snappat upp att Johnson & Johnson i sin senaste rapport berättat om ökad konkurrens inom sin trauma-division. Det är inte helt omöjligt att Johnson & Johnson har märkt av godkännandet av Cerament G. Bonesupport fick godkänt för Cerament G till öppna frakturer (trauma) i mars i år. För de läkare som använt Cerament G till beninfektioner finns det nu inga hinder med att använda det till traumapatienter. Eftersom produkten är så pass mycket bättre än konkurrenternas tror vi att Cerament G används till traumafall i relativt stor utsträckning redan idag tack vare godkännandet. Bonesupport har dock inte börjat marknadsföra produkten ännu. Det sker först i samband med en stor konferens i höst.

Förvärvsaktiviteten bland de stora medicinteknikbolagen har under de senaste två åren varit mycket långsam. Men i år har aktiviteten tagit fart, vilket syns hos alla bolag. Stryker har gjort flera förvärv och enbart i juli gjorde man två. Cerament G-produkten passar sannolikt bra i flera av dessa produktportföljer. Trots att Bonesupport är många, många gånger mindre än dessa växer bolagets försäljning i absoluta kronor faktiskt mer än spelare som Johnson & Johnson, Stryker, och Zimmer Biomet (isolerat till ortobiologi).

Dessa giganter har redan ett globalt säljnätverk. Om vi leker med tanken att Bonesupport blir förvärvat av någon av dessa skulle de få den snabbast växande produkten med 85–90 procent täckningsbidrag (95 procent bruttomarginal och några supportfunktioner). Det skulle innebära att ett sådant bolag betalar 16-17x rörelsevinsten 2025. Det är en låg multipel för ett bolag av Bonesupports karaktär. Med det sagt är detta såklart en förenklad övning och vi investerar aldrig i bolag för att vi hoppas på ett bud.

Aktien steg med 15 procent i juli och har stigit med 60 procent 2024. Förra året steg aktien 134 procent och var stockholmsbörsens bästa aktie.

SLP

Det är nästan överflödigt att få rapporter från SLP på kvartalsbasis. Verksamheten snurrar som ett schweiziskt urverk och andra kvartalet var inget undantag. Rapporten kom in strax över förväntningarna och aktien belönades med en uppgång om 4 procent på rapportdagen. Förvaltningsresultatet ökade med 26 procent, främst drivet av fortsatta fastighetsförvärv. Det är otroligt behagligt att äga ett bolag med en bra ledning som hittat en liten nisch som de är mycket duktiga på.

Balansräkningen är stark och bolaget står på stabil finansiell grund. Där finns en säkerställd bankfinansiering och en tillgänglig likviditet om cirka 1,4 miljarder kronor för fortsatta förvärv och investeringar. Efter en period med ökade avkastningskrav på grund av höjda räntor så ser vi nu att dessa börjat plana ut. Om kommande räntesänkningar blir av som planerat kommer vi snart se en medvind från detta, vilket direkt översätts i stigande substansvärden.

Aktien steg med 13 procent i juli och har därmed stigit med 17 procent 2024.

Scandic

Scandic levererade en rapport med siffror som var något bättre än förväntningarna. Trots det föll aktien med cirka 6 procent på rapportdagen, antagligen på grund av att Scandic-aktien hade stigit mycket inför rapporten. Det tredje kvartalet har startat i linje med förra året men med något högre priser. Vi tror det är ett ypperligt läge att kolla på Scandic nu. På våra något konservativa estimat värderas aktien till 8-9x nettovinsten. Detta med en nettokassa vid slutet av året.

Scandic har negativt rörelsekapital, vilket gör att den multipel du betalar för det fria kassaflödet är lägre än vinstmultipeln (så länge bolaget växer). Bolaget har hittills i år löst in 540 miljoner kronor av sitt konvertibellån i förtid. I oktober kommer resterande del lösas och därefter kan bolaget sätta en ny agenda för sin kapitalallokering. Givet det starka kassaflödet och den låga värderingen tror vi att Scandic kommer sjösätta ett återköpsprogram. Det kommer troligen också hållas en kapitalmarknadsdag där man uppdaterar sina finansiella mål.

Aktien steg 1 procent i juli och har stigit med 40 procent i år.

Corem

Under juli levererade Corem en fin rapport för andra kvartalet och aktien steg på rapportdagen. Corem fortsatte att leverera positiv nettouthyrning, vilket kommer hjälpa den relativt sett höga vakansgraden längre fram. Substansvärdet uppgår till drygt 17 kronor, vilket är en rabatt om 45 procent mot aktiekursen i skrivande stund. Som tidigare sagt planar uppgången i avkastningskravet ut och vi borde se sänkningar ganska snart.

Under månaden gjorde Corem en riktad emission som inbringade drygt en miljard kronor. Anledningen var att proaktivt stärka Corems balansräkning och att lösa bolagets dyra hybridlån. Hybridlånet har kostat Corem 160 miljoner kronor årligen och kommer allt annat lika öka kassaflödet med 15 procent. Vi tyckte det var klart positivt att bolaget stärker sin balansräkning och var därför med i emissionen. Corem ser efter det starkare ut än på länge.

Aktien steg med 9 procent i juli. För helåret har aktien sjunkit med -10 procent.

Summering

Marknaden i juli var tudelad där handeln å ena sidan oftast präglades av en lugn sommarhandel, men å andra sidan innehöll ovanligt många dramatiska händelser och förändringar som under korta perioder ledde till en dramatisk och volatil sektorrotation. Givet den dramatik som utspelat sig de första dagarna i augusti inkluderar vi även lite datapunkter nedan från de senaste dagarna och våra reflektioner kring det.

Hedgefonder har de senaste veckorna registrerat en historiskt kraftig minskning av sin bruttoexponering, då man plötsligt insåg att man ägde ”fel” aktier (amerikanska teknikbolag). Mycket kapital hade allokerats till vinnaraktierna, som snabbt omvandlades till förloraraktier. Dessutom började flera populära kortpositioner att stiga kraftigt då blankare började täcka sina positioner. Övriga marknaden blev också fångad, då alltför många investerare satt med samma innehav. Det ledde till att Russell 2000’s överavkastning jämfört med S&P 500 i juli var den starkaste på 25 år.

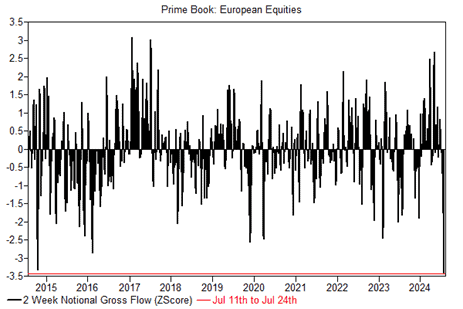

Motsvarande mönster har också synts i Europa, även om det var mindre extremt än i USA. Bilden nedan visar hedgefonders försäljningar av europeiska aktier, som sedan slutet av juni har varit de kraftigaste sedan 2015. Katalysatorn till detta var nog den politiska turbulensen i Frankrike.

Källa: Goldman Sachs

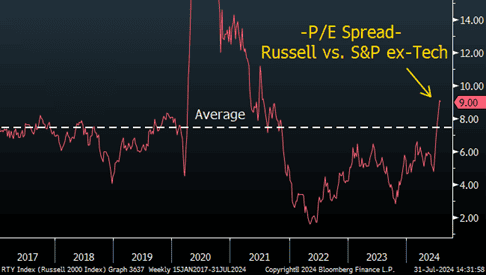

P/E-talspremien för amerikanska småbolag jämfört med S&P500 exklusive teknologi, sköt i höjden i juli efter att mjuka inflationsdata väckte hopp om fler räntesänkningar. Russell 2000 är sannolikt det index som är mest känsligt för hur FED agerar. Premien jämfört med S&P500 vid juli månads slut var högre än vanligt, vilket är ovanligt om ekonomin inte befinner sig i en tidig återhämtning. Under inledningen av augusti är vår bedömning att premien sjunkit en enhet.

För att småbolag ska fortsätta utvecklas väl härifrån krävs förutom förväntade räntesänkningar, även en bra ekonomisk utveckling. Som nämnts tidigare var det framför allt amerikanska småbolag som hade en stark utveckling i juli och det beror främst på att USA haft den förväntat högsta ekonomiska tillväxten, samt även högre förväntningar på räntesänkningar.

Källa: UBS

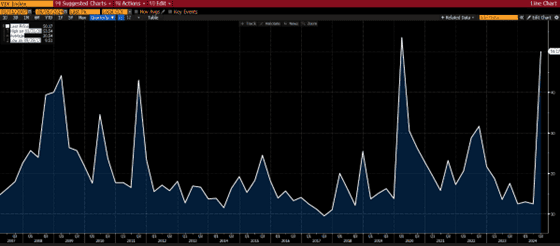

Det utgångsläge som marknaden befann sig i när rotationen påbörjades var också extrem, såtillvida att det var mer än 1,5 år sedan vi senast haft en femprocentig korrigering på den amerikanska börsen. Det är den femte längsta perioden som uppmätts de senaste 20 åren. Se bild nedan på VVIX-index som visar förväntad volatilitet på VIX-index och som inkluderar fredagen den 2 augusti.

Källa: Bloomberg

Som någon påpekade på X: Enligt VIX-index har de tre värsta perioderna i marknaden varit finanskrisen 2008, Covid-kraschen år 2020 och när Bank of Japan höjde styrräntan med 25 punkter i år. Så kan man också se på det. I skrivande stund känns det lite hysteriskt. Nedan utvecklingen för VIX-index sedan 2007.

Källa: Bloomberg

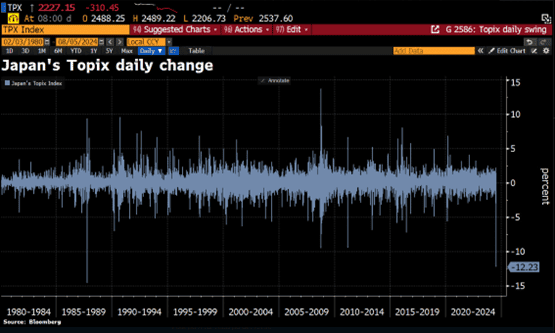

Måndagen den 5 augusti sjönk Nikkei-index med -12,2 procent vilket var den största nedgången under en enskild dag sedan 1987. Dagen innan hade index sjunkit med -5,8 procent. Tisdagen den 6:e augusti steg Nikkei med 9,2 procent vilket var den kraftigaste uppgången sedan oktober 2008. Känns inte klockrent. Det hade varit intressant att höra diskussionerna inom Bank of Japan nu. Man kan i alla fall konstatera att deras räntehöjning med 25 baspunkter inte föll i god jord. Lånekostnaderna är nu i positivt territorium…

Källa: Bloomberg, Holger Zschaepitz

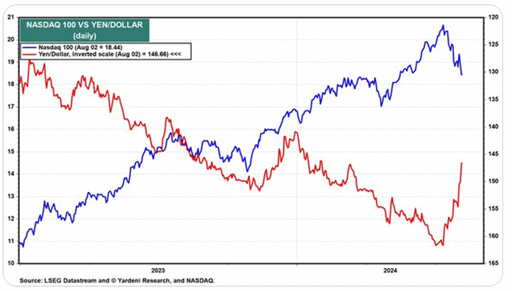

Nedan månadens bild som visar utvecklingen för den amerikanska dollarn relativt japanska yen. Dollarn har på några veckor sjunkit med närmare 20 procent och kollapsen kom i samband med den japanska räntehöjningen förra veckan. Investerare har lånat yen som inte kostat något och köpt amerikanska aktier, en så kallad ”carry-trade”. När positionerna ska reverseras, och dessutom samtidigt, blir det en enorm press på valutor och aktiemarknad. Här har sannolikt stora förluster uppstått.

Källa: Bloomberg

Bilden nedan visar utvecklingen för Nasdaq 100 i blått och JPY/USD inverterat. Ska de mötas inom kort?

Källa: LSEG Datastream, Yardeni Research

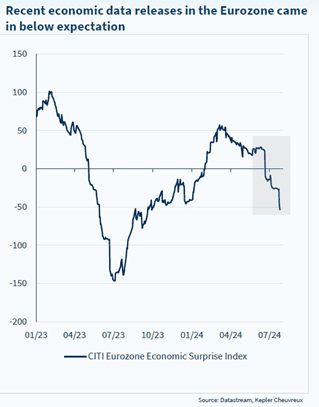

Även Europa har kommit med svagare ekonomiska signaler över sommaren.

Källa: Datastream, Kepler Chevreux

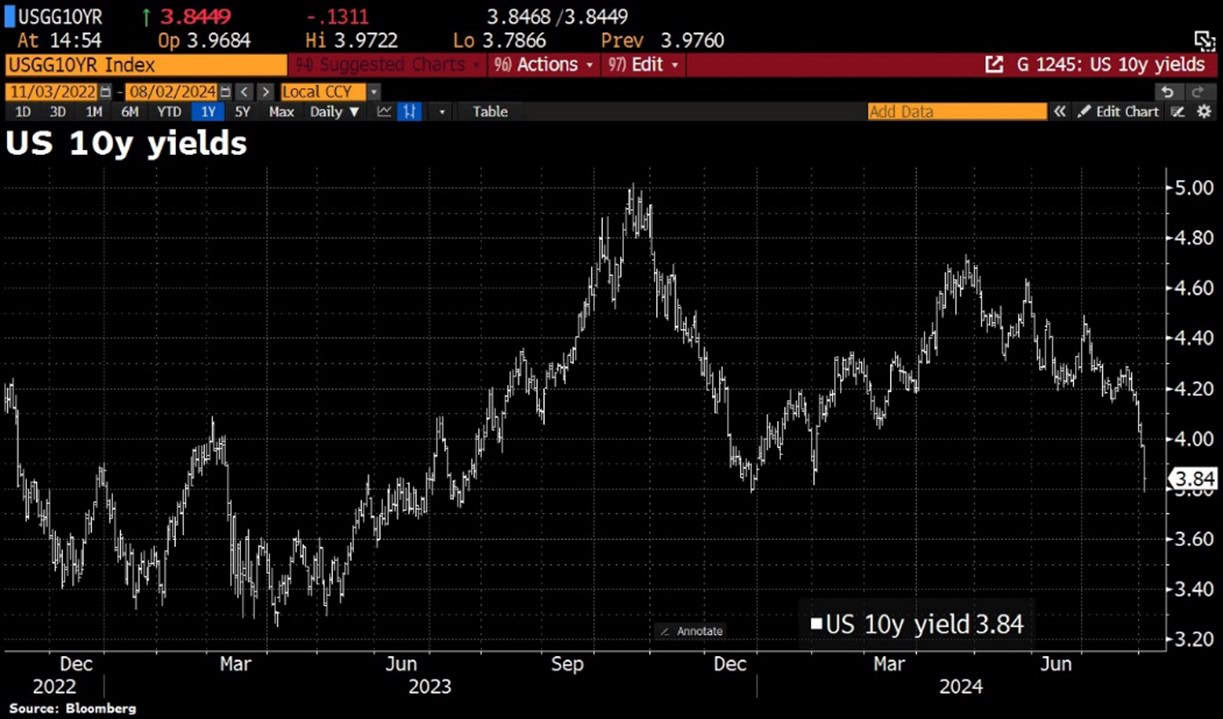

Den amerikanska 10-årsräntan har sjunkit som en sten de senaste veckorna till följd av allt vi nämnt ovan. Plötsligt spekuleras det nu om en dubbelsänkning av FED i september. Som vi skrivit många gånger tidigare så tror vi att det finns en stor risk att centralbankerna återigen är för sena med att reagera på förändringar i den underliggande ekonomin.

Källa: Bloomberg

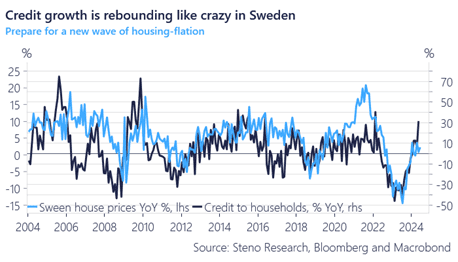

En sjunkande ränta driver konsumtionen och vi ser nu en rejäl tillväxt vad gäller efterfrågan av krediter i Sverige. Nedan graf som visar huspriser i relation till låneefterfrågan.

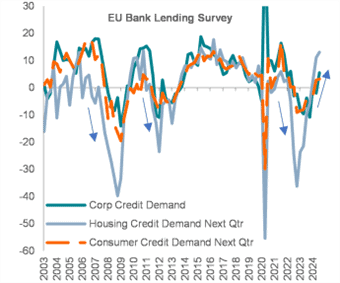

Även i Europa ser vi tecken på en ökad ekonomisk aktivitet.

Källa: BNP Paribas

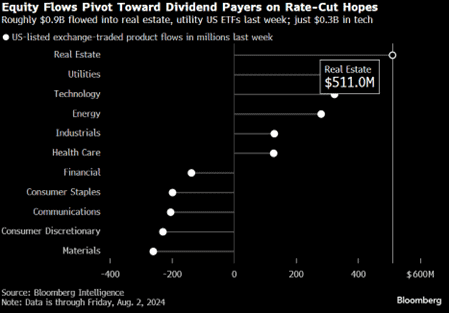

När marknaderna var under press förra veckan var de största inflödena till fastighetsfonder. Avläsningen per den 2 augusti.

Källa: Bloomberg Intelligence

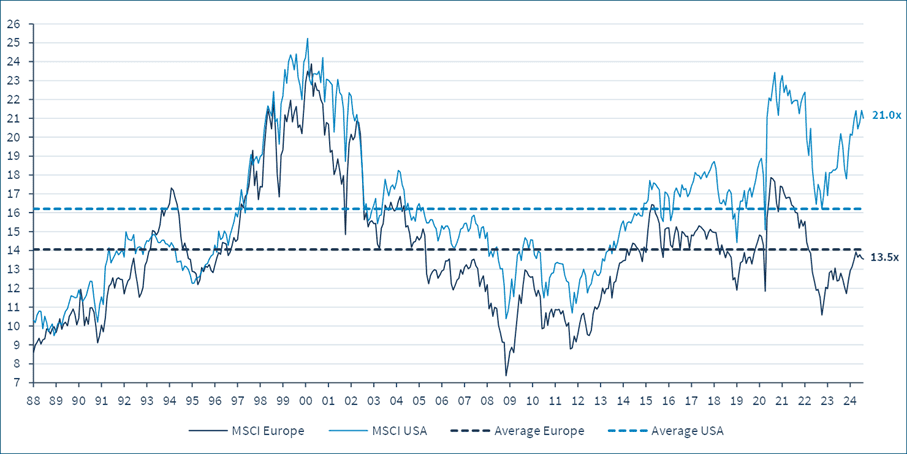

En ögonblicksbild över värderingen på den amerikanska och europeiska marknaden per den 2 augusti. Både sticker ut, fast på olika håll.

Källa: Kepler Cheuvreux

Sammanfattningsvis kan vi tycka det gått väl fort utför och slutsatser om att det blir en hårdlandning i ekonomin känns överdrivet dystert. Det finns många saker som börjar gå på rätt håll även om det geopolitiskt just nu ser ovanligt mörkt ut. Ett storkrig i mellanöstern är den risk vi känner störst oro för just nu.

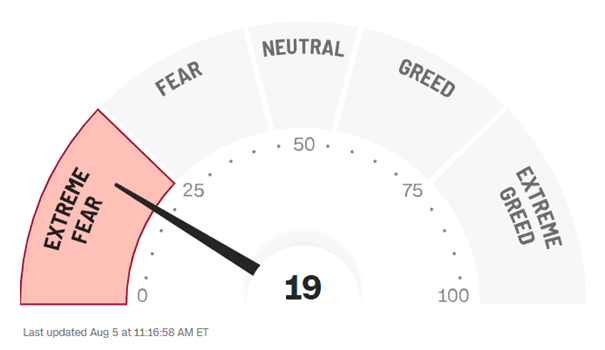

Onsdagen den 31 juli handlades en hel del aktier på högstanivåer och tre dagar senare är paniken i full sving. Det känns inte helt logiskt. När CNNs ”Fear and Greed” indikatorn är nere på nuvarande nivåer (extrem rädsla) är det oftast bra nivåer att öka sin exponering. Vad vi förstå har det största säljtrycket kommit från kvantfonder och överbelånade privatpersoner och en mindre del från övrigt institutionellt kapital.

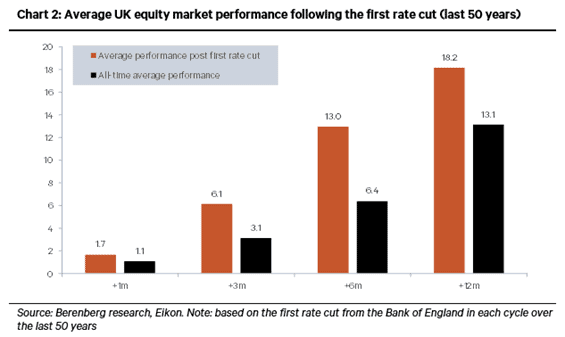

Källa: CNN Business

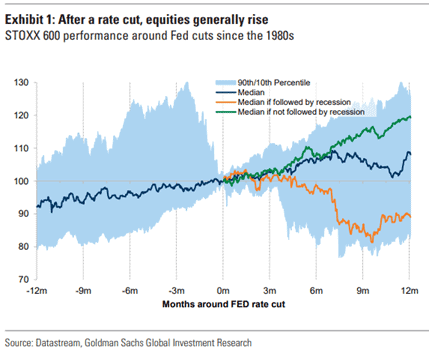

Som bekant har aktiemarknaden historiskt oftast utvecklats väl efter räntesänkningar. Detta under förutsättning att ekonomin inte går in i en recession ska tilläggas, vilket heller inte är vårt huvudscenario. I helgen ökade Goldman Sachs sannolikheten för en amerikansk recession från 15 procent till 25 procent. Det känns rimligt och balanserat och ska inte hindra en aktieinvestering idag (tycker vi). Det finns ju alltid en viss sannolikhet för en recession och 25 procent är fortsatt lågt.

Illustrerat på ett annat sätt, men enbart för den brittiska marknaden.

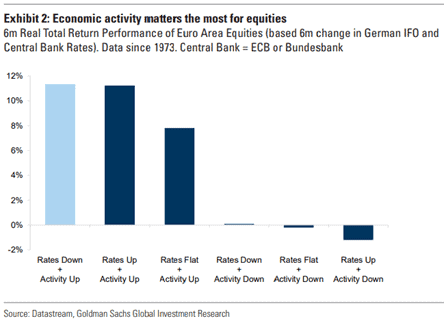

”It’s the economy stupid”. Nedan den historiska 6-månaders utvecklingen i olika ekonomiska utfall. För Europa är vårt huvudscenario stapeln längst till vänster.

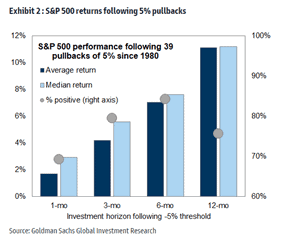

Sista bilden visar hur S&P500 historiskt sett utvecklats efter en 5 procentig nedgång i marknaden. Det är ett ganska tydligt mönster, men kom ihåg att det inte är en linjär utveckling.

Vi har nu i princip klarat av samtliga våra bolagsrapporter och det varit en stark säsong för oss. Det betyder att ingångsläget i nuvarande turbulens är gott samtidigt som vi har en beskedlig exponering mot rena cykliska bolag. Vi sålde vår position i Stellantis (bilar) i juli innan den kraftiga nedgången i aktiekursen som kom efter en svag rapport.

Vår fastighetsexponering ligger fortsatt runt 10 procent där även Balder ingår sedan tid tillbaka (förutom SLP och Corem). Det är en sektor som har goda förutsättningar att ha en stark avkastning under återstoden av året med kommande räntesänkningar som stark motor.

Vår övertygelse är att vi har en balanserad portfölj som fungerar väl både i upp- och nedgångar. Avslutningsvis har vi de senaste dagarna utnyttjat extrema prisrörelser och adderat till några olika positioner samtidigt som vi minskat vår position i Commerzbank efter en stark utveckling.

Vi önskar er alla en skön augusti och tackat för visat intresse.

Mikael & Team

Malmö den 6 augusti

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

VIKTIG INFORMATION. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet. Vänligen observera att fondens förvaltningsbolag kan komma att besluta att säga upp de arrangemang som har gjorts för marknadsföringen av fonden i ett eller flera av de länder som har arrangemang för marknadsföring.