Utveckling juni

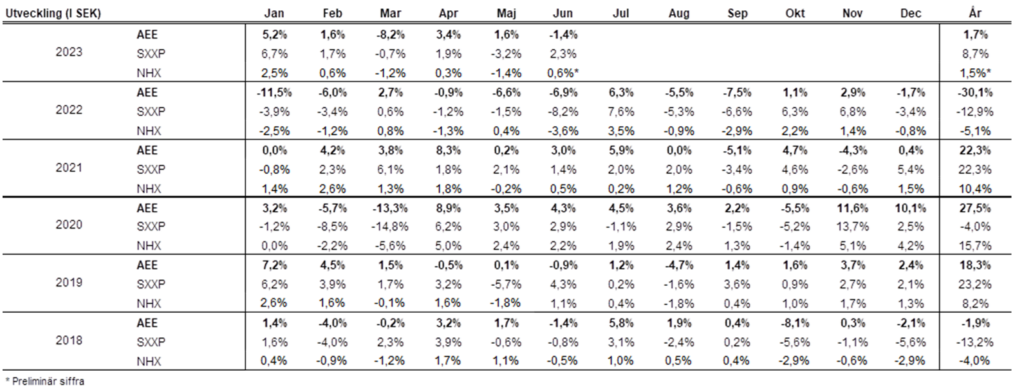

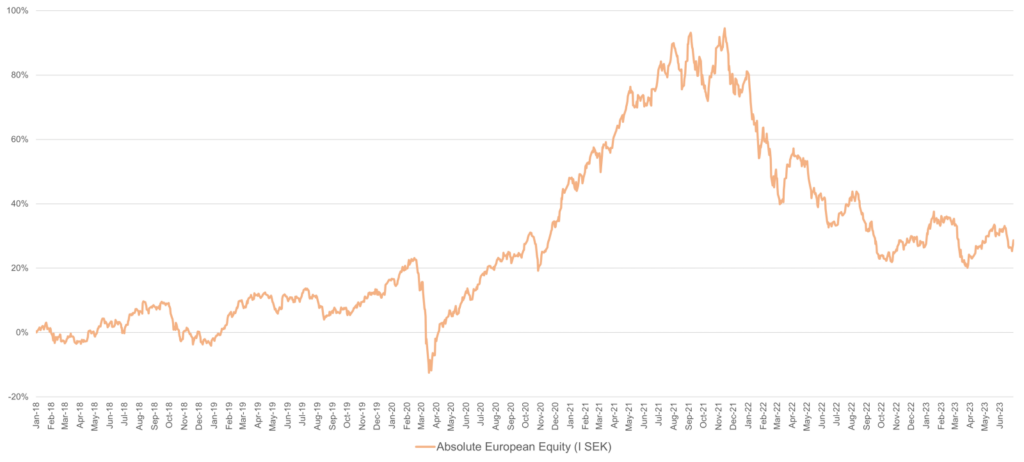

Fondens värde minskade med -1,4 procent i juni (andelsklass I SEK). Stoxx600 (brett Europaindex) ökade under samma period med +2,3 procent och HedgeNordics NHX Equities ökade preliminärt +0,6 procent. Motsvarande siffror för 2023 är en ökning om +1,7 procent för fonden, +8,7 procent för Stoxx600 och +1,5 procent för NHX Equities.

Aktiemarknad / Makro

Efter en svag utveckling i maj fick börserna nytt bränsle i början av juni. Bakomliggande orsaker var bland annat tongivande strategers uppgradering av målkursen för S&P 500, fortsatt stark ekonomiska data från USA vilket i sin tur minskar sannolikheten för recession. Den amerikanska BNP-tillväxten för det första kvartalet reviderades upp till 2 procent mot förväntade 1,4 procent och även arbetsmarknadsstatistiken samt privatkonsumtionen var bättre än förväntat. Ekonomiska ”överraskningsindex” accelererade och slog 12-månaders högstanivå i juni. Var är den sedan ett år förväntade recessionen? I slutet av månaden kom ytterligare stöd då bankaktier steg efter att Feds stresstest visat på en god motståndskraft.

Även i Sverige publicerade flera prognosmakare uppjusteringar av sina förväntningar. Arbetsförmedlingen har fullt upp och antalet lediga arbeten väller in, men företagen har svårt att hitta rätt kompetens. Även Konjunkturinstitutet är överraskade över styrkan i arbetsmarknaden och att företagen fortsatt investerar på en hög nivå. Baksidan av myntet är att det ökar pressen ytterligare på centralbankerna och en räntesänkning skjuts, allt annat lika, på framtiden.

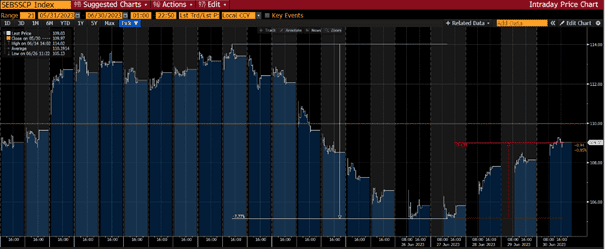

I mitten av månaden fick vi dock uppleva en åktur nedåt på aktiemarknaden och då framför allt för de mindre bolagen. Två dubbelhöjningar från både Bank of England och den norska centralbanken la sordi på stämningen. Därtill publicerades ett antal vinstvarningar som ytterligare bidrog till ett mer negativt sentiment. Det totala kaoset i Ryssland var heller inget som muntrade upp världens investerare.

Nedan visas utvecklingen SEB Small Cap Index för juni. Notera den kraftiga nedgången från mitten av månaden på -8 procent på lika många dagar! När månaden var över, hade knappt hälften av nedgången hämtats tillbaka. Utvecklingen var liknande för andra småbolagsindex i Europa. Som referenspunkt sjönk det breda europaindexet som mest med 3,7 procent intramånad.

Källa: Bloomberg

Skillnaden mellan de mindre bolagens kursutveckling jämfört med de större bolagen är fortsatt mycket stor. Vi ser många intressanta investeringsmöjligheter bland mindre och medelstora bolag och vår starka uppfattning är att fler investerare snart hittar till denna typ av bolag. I USA har S&P 500 i år stigit med 15,9 procent jämfört med Russel 2000 som stigit med 7,2 procent. I Europa har SXXP 600 stigit med 8,7 procent jämfört med MSCI Small Cap Europe som stigit med 3,8 procent. I Sverige har OMX 30 stigit med 13 procent (mätt i euro med 7 procent) jämfört med Carnegie Small Cap index som stigit med 4,5 procent. Allt mätt i lokal valuta.

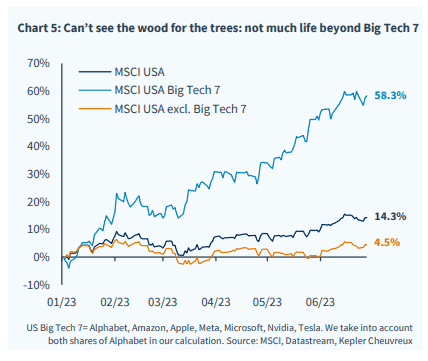

De stora teknologibolagen med sin AI-exponering fortsätter att utklassa övriga aktier. Resterande 493 bolagen i S&P 500 har under det första halvåret stigit med blygsamma 4-5 procent jämfört med de sju största teknologibolagen som stigit med i snitt 58 procent!

Ett av de sämsta åren någonsin för Nasdaq förra året (-33 procent) ledde till det bästa första halvåret någonsin, +38,75 procent!

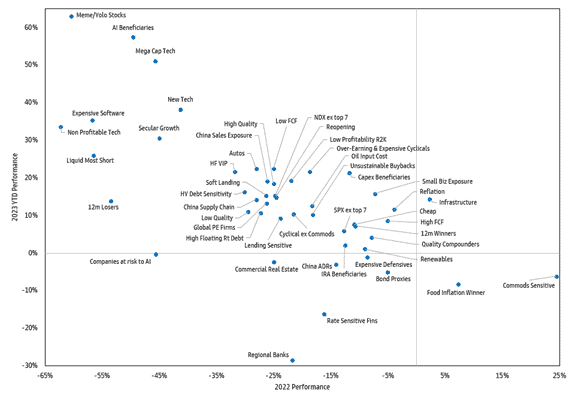

Överhuvudtaget är första halvårets utveckling i många fall precis det omvända jämfört med förra årets utveckling. Nedanstående utmärkta bild visar på Y-axeln årets utveckling i förhållande till 2022 års utveckling på X-axeln. Fascinerande!

Källa: Goldman Sachs

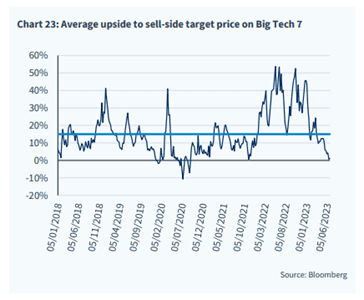

AI-temat har varit och är fortsatt en mycket stark motor för de stora techbolagens aktiekursutveckling. I förhållande till analytikernas målkurser börjar dock luften bli tunn och potentialen begränsad. De kan ju såklart ha helt fel och underskatta denna tekniska revolution som ännu är i sin linda, men det känns som att det behöver komma en del uppjusteringar av vinstestimaten för att driva dem vidare på kort sikt.

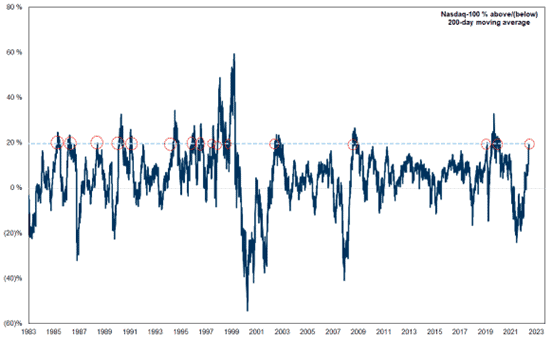

Det är inte många gånger de senaste 40 åren som Nasdaq 100 handlats 20 procent över sitt glidande 200-dagars medelvärde.

Källa: Goldman Sachs

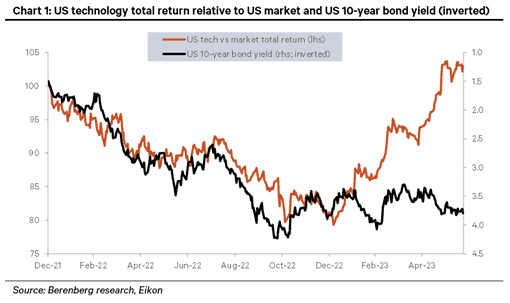

Avkastningen för amerikanska teknologibolag har helt kopplats loss från ränteutvecklingen. Högst sannolikt kommer de att mötas igen, men det är oklart om det är ränte- eller aktiemarknaden som ger efter först. Återigen är AI en stor förklaring till utvecklingen (vår syn). En annan sak man ska ha med sig vilket man nästan glömt, är när Nasdaq var som mest under press för ett år sedan, var Fed igång med fyra (!) 75 punkters räntehöjningar på raken och inflationen ansågs vara bortom all kontroll. Det som nu diskuteras är om det blir ytterligare 25 eller 50 punkter kommande kvartal, sedan vänder räntorna sannolikt nedåt igen. En helt annan omgivning och till det bättre.

Poängen med ovanstående bilder är att illustrera en mycket ovanlig situation med en smal del av marknaden som lyft de stora breda indexen. I Europa har vi dessvärre inga teknologibolag som går att jämföra med de amerikanska, utan det blir mer lyxbolagen i Paris där fonden har en stor position i LVMH som stigit med 27 procent i år. Trots det har Europa på det stora hela hävdat sig väl. Bredden är också bättre än i USA. Vanligtvis är det småbolag som är Europas motsvarighet till tillväxtaktier i USA, men så här långt i år har det inte stämt. Det skulle eventuellt kunna förklaras med den höga koncentrationen i årets uppgång.

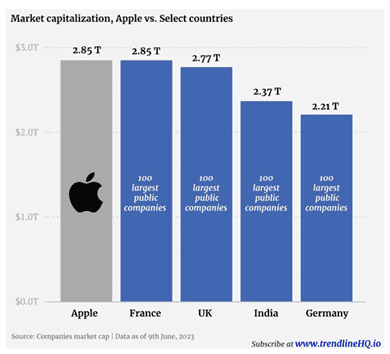

Vi lyfter på hatten för Apple som i slutet av månaden passerade 3000 miljarder USD i börsvärde, större än de 100 största företagen i Frankrike till exempel. Ta in det och fundera på vad det medför i termer av makt mellan länder och regioner.

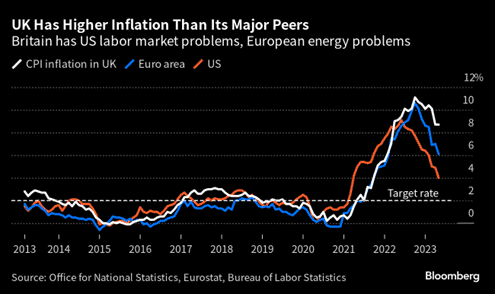

Inflationen fortsätter att sjunka och snabbast går det i USA som börjar närma sig mer normala nivåer. Även eurozonen visar på framsteg, men här är bilden något splittrad. Sverige och vår dysfunktionella valuta trycker upp inflationen och ligger tyvärr fortsatt över genomsnittet i Europa. Storbritannien som med sin självskadepolitik i form av Brexit har det också kämpigt med inflationen. Arbetsmarknaden i Storbritannien är tight och beror på i stor utsträckning på att det viktiga inflödet av importerad arbetskraft nästan helt har försvunnit. Hörde jag Brexit? Se gärna hjärnan bakom spektaklet, Nigel Farage, som öppet medger att Brexit blivit en enorm besvikelse. Som den stora ledaren han är skyller han på den sittande regeringen som inte implementerat Brexit som det var tänkt. Något fel på Brexit i sig kan han inte se.

➜ Se klippet med Nigel Farage: https://www.youtube.com/watch?v=uzfxGptsdGo

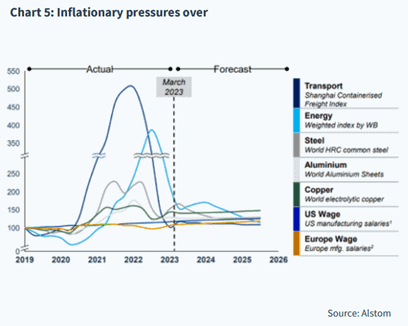

Illustrerat på ett annat sätt och med hjälp av franska Alstom. Inflationen är nu gårdagens historia och med tanke på hur produktionspriserna faller skulle vi inte bli förvånade om man om ett år talar lika mycket om inflationen som idag, fast utifrån andra perspektivet, att den är under två procent.

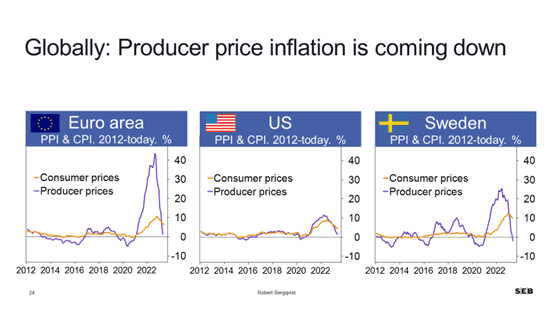

Svenska producentpriserna som publicerades i juni visade på en negativ tillväxt! Även euroområdet och USA visar på kraftigt fallande producentpriser och om historien upprepar sig så ligger konsumentprisindex cirka 9 månader efter i utvecklingen.

Källa: SEB

Korrelationen mellan PPI och CPI i Storbritannien nedan. Det ser lovande ut.

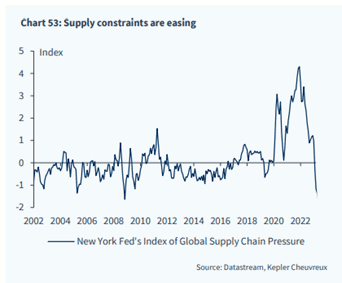

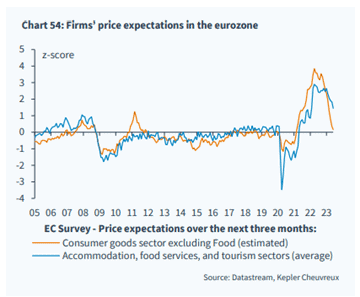

Vi upplever kraftigt minskade flaskhalsproblem. Bra för ekonomin inklusive inflationen.

Prisförväntningarna bland företagen är också kraftigt avtagande. Även det positivt.

Trots att det mesta pekar i rätt riktning fortsätter världens centralbanker att blint köra på med räntehöjningar och styra utvecklingen genom att titta i backspegeln. Räntevapnet är i dagens värld ett trubbigt vapen. Kriget och dess ekonomiska konsekvenser slutar inte för att räntan höjs. Ett högt elpris på grund av enorma politiska felbeslut de senaste 20 åren, lär ju inte minska när centralbankerna höjer räntan.

Bilden nedan visar den amerikanska inflationen minus Feds styrränta. Om man zoomar ut kan man konstatera att väldigt stora framsteg har gjorts. Det andra är hur enormt efter Fed (och alla andra centralbanker) var när det gällde att kontrollera inflationen med räntehöjningar. Feds första höjning kom i april 2022. Betänk att det bara är 16 månader sedan Riksbankens prognos var att en första räntehöjning skulle ske andra halvåret 2024… Det är svårt att ta in. En episk och historisk felprognos vilket förklarar varför man ska ta alla deras prognoser med en mycket stor nypa salt. Att de sitter på så mycket makt är fundamentalt fel för samhällen och medborgare, men det är en längre diskussion som vi lämnar här.

Källa: Bloomberg

Vår egen Riksbank höjde som förväntat styrräntan med ytterligare 25 baspunkter den 29 juni och styrräntan är nu 3,75 procent, vilket är högsta nivån på 15 år. Riksbankschefen Erik Thedéen sade sig vara helt oförstående till den svaga kronkursen, vilket kan tyckas märkligt då de flesta som investerar i valutor vet att Riksbanken de senaste 20 åren konstant motarbetat en stark svensk valuta. Uttrycket ”det är aldrig för sent att sälja svenska kronor” sitter som ett mantra bland valutahandlare runt om i världen. En skrämmande anekdot är när Trelleborg i våras sålde sitt amerikanska företag för drygt 2 miljarder dollar och skulle växla tillbaka till kronor. Det tog hela 10 dagar att genomföra, då det var så låg likviditet i marknaden. Kursen hade rört sig alldeles för mycket annars. Det känns ju sådär, milt uttryckt. Det kommer också allt oftare artiklar om semestrande svenskar i utlandet som vägras växla sina svenska kronor till den lokala valutan då växlingskontoren förlorar pengar när kronan hela tiden sjunker i värde. Hur hamnade vi här?

Förra månaden skrev vi att det är obegripligt att inte Riksbanken säljer sina euro- och dollartillgångar och köper kronor. Det var därför glädjande att Riksbanken efter en översyn kommit fram till att man nu ska börja göra detta. Man var noga med att säga att det endast skulle ses som en riskhantering och tillbakavisade bestämt att det inte var för att stärka kronan. Valutareserven är på 410 miljarder och marknadsbedömningen är att man kommer att köpa kronor för 100 miljarder över tid. Mycket välkommet!

Annars var man tacksam över den djupanalys Sveriges Radio gjort nu i semestertider som hade upptäckt att kronan försvagats. De hade gjort en undersökning vart man kunde åka på semester om man ”ville få mycket för sina svenska kronor”. Alternativen var fyra länder: 1) Turkiet 2) Rumänien 3) Ungern och 4) Albanien. Tre före detta kommunistdiktaturer och som lök på laxen Turkiet är vad som rekommenderas. Tack Public Service för dessa goda råd, men det blir nog Österlen istället.

Humöret bottnade den dagen när man kunde konstatera att till och med den albanska valutan Lek, utvecklats 28 procent bättre än den svenska kronan de senaste 18 månaderna (se bild nedan). Enbart sedan mitten av maj har sveriges befolkning tappat 6 procent i köpkraft jämfört med invånare i eurozonen. Det är oerhört stora tal.

Källa: Bloomberg

Månadens tveklöst största händelse var när chefen för Wagnergruppen, ”Putins bödel” Prigozjin, på midsommardagen tog sina mannar och åkte mot Moskva för att göra upp med Rysslands försvarsminister. Det blev fullt pådrag i Moskva och efter 20 mils färd kablades det ut i världen att allt avbrutits och att Prigozjin i stället erbjudits fri lejd till Belarus. Putin höll tal till folket och jämförde det med revolutionen 1917. Tveklöst har Putins ställning försvagats och sannolikheten att Prigozjin firar jul i år är nog mycket låg. Verkligheten kommer nu snabbt i kapp Putin, som det alltid gjort förr eller senare för diktatorer. Krig avgörs aldrig ute på slagfälten utan genom förhandlingar. Ukraina har stärkt sina kort och växlar nu upp i storoffensiven. De finansiella marknaderna reagerade med en axelryckning förutom världens försvarsaktier som kom under stark press på måndagen när marknaderna öppnade. Investerare tolkade händelserna som att kriget, allt annat lika, nu kommer att pågå en kortare tid än vad som legat i kurserna dagen innan. Något cyniskt men förhoppningsvis korrekt.

Källa: Financial Times

I landet Annorlunda var det stort fokus i riksdagen med höga tonlägen och intensiva debatter vad gäller olika partiers lotteriverksamheter vara eller icke vara. Deras prioritering imponerar ej.

Långa innehav

Bonesupport

Bonesupport-aktien fortsatte gå starkt i juni, med en uppgång om +8 procent. Detta efter en uppgång om +15 procent i maj, och +23 procent i april. Aktien är fondens största positiva bidragsgivare under 2023. Den 13 juli kommer bolaget ut med sin rapport för det andra kvartalet 2023. Huvudnumret även denna gång består i hur bolagets lansering i USA fortgår. När detta skrivs har den stora amerikanska kapitalförvaltaren Capital flaggat för att de äger 5 procent av rösterna i Bonesupport.

ISS

Efter att bolagets uppskattade VD Jacob Aarup-Andersen aviserat sin avgång i mars för att ta över Carlsberg har ISS-aktien haft en trög utveckling. Spekulationerna om hans efterträdare har varit många. Vår favoritkandidat till jobbet har varit bolagets finansdirektör Kasper Fangel. Detta eftersom han är väl uppsjungen på bolagets turnaround-strategi, som varit uppskattad av marknaden och som är huvudskälet till att vi investerat i bolaget. I juni blev det klart att det är just Kasper Fangel som tar över rodret efter Aarup-Andersen, vilket vi alltså tycker är glädjande. ISS-aktien steg +9 procent i juni.

Corem

Fastighetsaktier var i juni fortsatt under press där turbulensen runt SBB fortsätter pressa sektorn. Det slog även på Corem-aktien som sjönk med 16 procent. Bolaget hade tidigare i år kommunicerat en avsiktsförklaring i en stor strukturaffär, där man avsåg att sälja delar av sitt innehav i Klövern till en större utländsk aktör. Planerad överlåtelse var i slutet av det andra kvartalet. Uppenbarligen drog det ut på tiden på grund av komplexitet och förhandlingar vilket pressade aktiekursen, men på måndagen den 3 juli annonserades affären. Värdet i bolaget består av 24,000 attraktiva byggrätter. Vår bedömning är att marknaden fram tills nu sannolikt värderat innehavet i Klövern till noll, då det just nu är utmanande att utveckla bostäder. Det faktum att Corem behöver minska sin skuldsida gynnar inte heller deras innehav i en bostadsutvecklare.

Vår syn på försäljningen är mycket positiv då man nu frigör totalt hela 1,4 miljarder (jämför med börsvärdet om 7 miljarder) som kommer att användas för att köpa tillbaka obligationer med förfall 2024. Efter det återstår cirka 3,5 miljarder. Man har enbart i år avyttrat fastigheter för 8,8 miljarder, sålt sitt innehav i Castellum för 1,2 miljarder och nu sålt aktier i Klövern för 1,4 miljarder. Totalt 11,4 miljarder och samtliga fastigheter runt bokfört värde, samtidigt som aktien per den sista juni handlades med cirka 80 procents rabatt mot NAV. Utöver ovanstående så minskar även riskpremien i bolaget.

Vår syn på Corem är att de ska fortsätta att sälja för att köpa tillbaka de sista obligationsförfallen 2024. Oss veterligen finns det inget annat bolag i Sverige som sålt så mycket i förhållande till sin balansräkning som Corem i år, och dessutom till bokförda värden. När det är klart ska återköp av egna aktier upp på agendan. På nuvarande nivåer är det extremt värdeskapande att köpa egna aktier samtidigt som man säljer runt bokfört värde. Aktien steg med 14 procent den 3 juli och hämtade därmed tillbaka hela juni månads kurstapp.

Till sist noterar vi att huvudägaren i Corem, M2 Asset Management, på månadens sista två dagar annonserade två fastighetsförsäljningar, samt att man löste in återstoden (174 miljoner) av ett obligationslån som förfaller i juli (totalt 926 miljoner).

SLP

Vårt andra fastighetsinnehav SLP steg med drygt tre procent i juni och avslutade månaden med att annonsera sitt största projekt hittills. Tillsammans med Ahlsell investerar och färdigställer man ett projekt om totalt cirka 800 miljoner för att sedan hyra till Ahlsell. Hyresvärdet om cirka 50 miljoner per år motsvarar 10 procent av hela dagens hyresvärde. Kontraktslängden är 15 år vilket betyder att durationen i portföljen ökar. Bra jobbat!

Sacyr

Efter att ägt franska Vinci under förra året valde vi att i början av 2023, efter en stark kursutveckling och på grund av värderingsskäl, sälja innehavet. Vi upptäckte en motsvarande tillgång som Vinci till betydligt mer attraktiv värdering i spanska Sacyr. Verksamheten består av att driva och ansvara för olika koncessioner i världen och består i huvudsak av att utveckla och operera privata motorvägar. En stabil och kassaflödesbringande verksamhet som vi uppskattar.

I juni sålde man framgångsrikt av sin serviceverksamhet för drygt 700m euro inklusive skulder vilket gör bolaget skuldfritt. Inklusive utdelning steg aktien med 18 procent i juni och var fondens starkaste bidragsgivare under månaden. Aktien har i år och inklusive utdelning, stigit med cirka 27 procent. Som parantes har Vinci stigit med 17 procent.

Kion

En annan stark bidragsgivare till månadens resultat var tyska Kion. Det är ett cykliskt bolag som kombinerat med en större omstrukturering erbjuder, enligt vår syn, en attraktiv investering på dessa kursnivåer. Bättre än väntade makrodata bidrog sannolikt till Kions och andra cykliska bolags positiva kursutveckling i juni. Aktien steg under perioden med 13 procent.

Volution

Vårt innehav i brittiska Volution bjöd på ordentlig volatilitet under andra halvan av juni. Bolaget är ledande inom energibesparingar för inomhusklimat och håller sedan många år en hög kvalitet på intjäning och balansräkning. Efter att ha legat stabilt kursmässigt under en längre period, kom aktien under rejäl press. Som mest hade aktien sjunkit nästan 25 procent. Katalysatorn var sannolikt att ett brittiskt byggmarknadsbolag, Travis Perkins, kom med en vinstvarning. När månaden var slut hade Volution-aktien sjunkit 15 procent. Vi tror att kursfallet utlöste olika ”stop losses” där förvaltare säljer för att minska risken. Utöver ovan nämnda vinstvarning kom också europeisk byggstatistik som visade på en fortsatt låg aktivitet.

En uppdatering till marknaden är planerad till den 20 juli och vi ser fram emot den! Travis Perkins aktien sjönk endast med 7 procent i juni! Nedan Volutions aktiekurs det senaste året.

Korta innehav

Den korta portföljen bidrog med ett mindre negativt resultat under månaden. Störst negativa bidrag kom från våra säljoptioner i tyska DAX.

Exponering

Nettoexponeringen var vid månadens ingång och utgång 73 respektive 79 procent.

Viktig förändring av vår investering i Rejuveron

Fonden investerade i Rejuveron i december 2019. Den initiala positionsstorleken för portföljen var cirka 1 procent och värderingen motsvarade 19 CHF per aktie. Året efter deltog vi i ytterligare en finansieringsrunda till en värdering av 30 CHF per aktie. Fondens position under denna tid var 1–2 procent av det förvaltade kapitalet.

I april 2022 tog företaget återigen in mer kapital till en värdering av 120 CHF per aktie, vilket ökade storleken på positionen med cirka 500 procent. Vi sköt inte till något mer kapital till bolaget i denna finansieringsrunda.

Bolaget är för närvarande i slutskedet med att stänga en konvertibel med framstående investerare inkluderade. Nästa steg är att göra en offentlig börsintroduktion som har förberetts under lång tid. På grund av marknadsförhållandena och förändringar i kapitalanskaffningsprocessen har det försenats, men nu är målet och ambitionen att göra det under fjärde kvartalet i år. Allt är väl förberett och redo att genomföras om marknadsförhållandena är lämpliga. Om allt går enligt plan, kommer fonden att sälja i enlighet med detta, vilket är senast när vår lock-up går ut (typiskt sett är en lock-up sex månader men detta kommer att bekräftas senare).

På grund av den starka utvecklingen för aktiekursen och därmed en stor position för fonden, har vi beslutat att skapa en separat andelsklass för Rejuveron. Detta kan liknas vid en aktieutdelning. Positionens storlek i portföljen var vid tidpunkten för avskiljandet cirka 7,6 procent. Eventuella framtida uttag ur fonden skulle öka positionens storlek och vice versa.

Alternativa lösningar till att skapa en separat andelsklass undersöktes noggrant, men vår bedömning är att det är det bästa alternativet för aktieägarnas och investerarnas intresse.

NAV i befintliga aktieklasser sjönk den 3 juli med motsvarande det värde som aktieägarna erhöll i den nya andelsklassen. Aktieägarens totala investering kommer dock ha samma värde, d.v.s. den befintliga andelsklassen plus den nya aktieklassen.

Företaget har inte gjort några värderingsjusteringar i samband med den aktuella konvertibeln. Vi har under andra halvan av förra året gjort två nedskrivningar av värderingen, främst på grund av att räntorna steg kraftigt och även de dåvarande marknadsförhållandena. Vår värdering ligger på 91 CHF per aktie vilket är cirka 25 procent lägre än värderingen vid den senast genomförda kapitalanskaffningen. Det i kombination med den nuvarande starka efterfrågan på konvertibeln gör oss optimistiska att vi kommer att göra en attraktiv exit nästa år.

Vi är fortfarande fullt ansvarig för positionen och den nya andelsklassen. Ingen förvaltningsavgift tas från den nya andelsklassen.

Kortfattat om Rejuveron

Rejuveron är ett Schweizbaserat bioteknikföretag som utvecklar och investerar i terapier för åldersrelaterade sjukdomar och mänsklig livslängd.

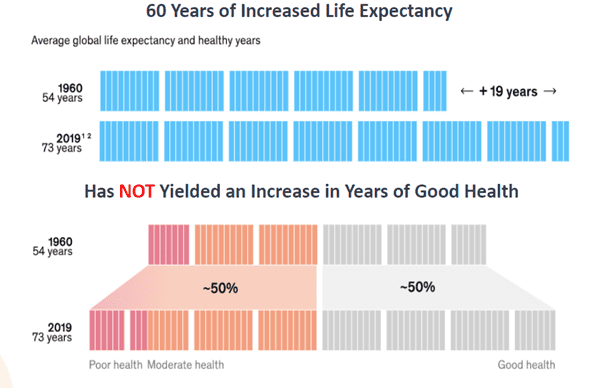

Rejuverons strategi är att hjälpa människor att åldras bättre och leva längre Som illustreras i bilden nedan, har den globala livslängden ökat, men utan förbättrad livskvalitet.

Källa: McKinsey Health Institute Report

Rejuverons affärsstrategi är läkemedelsupptäckt inom åldrande och att bygga en bred pipeline av nya terapier genom att grunda eller investera i en diversifierad uppsättning terapiföretag. Dess portfölj består för närvarande av fem olika terapier/företag:

- Stamcellsregenerering (Endogena)

- Vaskulära system (Vascular therapeutics)

- Cancer senolytika (Senescence therapeutics)

- Förkortning av Telomere (Telomere therapeutics)

- Muskelnedbrytning (Rejuvenate Biomed)

För två av ovanstående investeringar, Endogena och Senescence therapeutics, tror företaget att en stor M&A eller licensaffär är trolig inom 1-2 år med någon eller några av de stora läkemedelsbolagen.

Summering

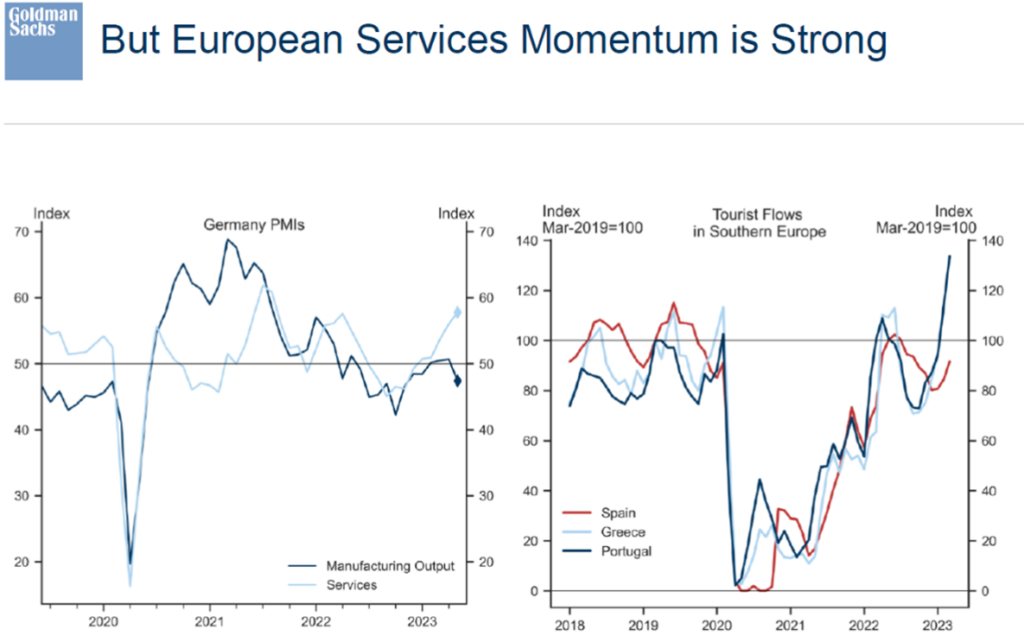

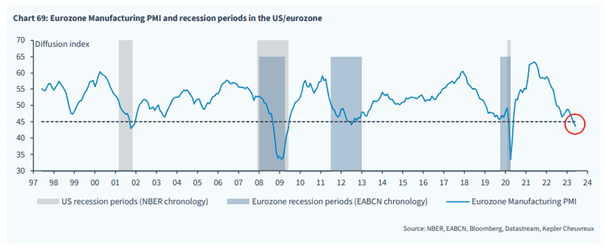

Trots en tydlig inbromsning i de flesta ekonomier sedan ett år tillbaka, är Europa ännu inte i en recession. Trots utmanande förutsättningar fortsätter företagen uppvisa en god lönsamhet och imponerande uthållighet som överraskat de flesta. Nedan månadsvis utveckling för inköpsindex (PMI) för olika europeiska länder.

Källa: Bloomberg

Bilden nedan till vänster visar tyskt inköpsindex inom tillverkningsindustrin. Bilden till höger visar turistströmmarna i södra Europa och vi är tillbaka, eller över 2019 års nivåer.

Källa: Goldman Sachs

Bilden nedan visar tillverknings- och service PMI för Europa. Service ser ut att vika nedåt och ett ovanligt stort gap har öppnats mellan tillverknings PMI och det breda europaindexet Stoxx 600. Om inte ekonomin växlar upp kommande månader finns det risk att aktiemarknaden kommer att falla tillbaka. De senaste veckorna har det presenterats vinstvarningar bland kemibolagen, vilket rimmar väl med grafen då de är tidigt i den ekonomiska cykeln.

Källa: Bloomberg

Det har varit många extraordinära händelser de senaste åren med en extrem recession för tre år sedan, följt av extraordinära penningpolitiska åtgärder och sen ett krigsutbrott i Europa, som medfört att investerare i över ett år väntat på en recession. Med PMI för tillverkningsindustrin runt 45 kan vi redan nu vara i en recession, men om så är fallet är vår uppfattning att den blir mild. En stor anledning till det är en fortsatt stark arbetsmarknad.

Även om aktiemarknaden stigit i år så finns det en hel del plats för negativa vinstrevideringar. Baserat på hur marknaden värderats historiskt för olika sektorer i Europa är värderingen idag upp till 40 procent lägre. Viktigt att ha med sig.

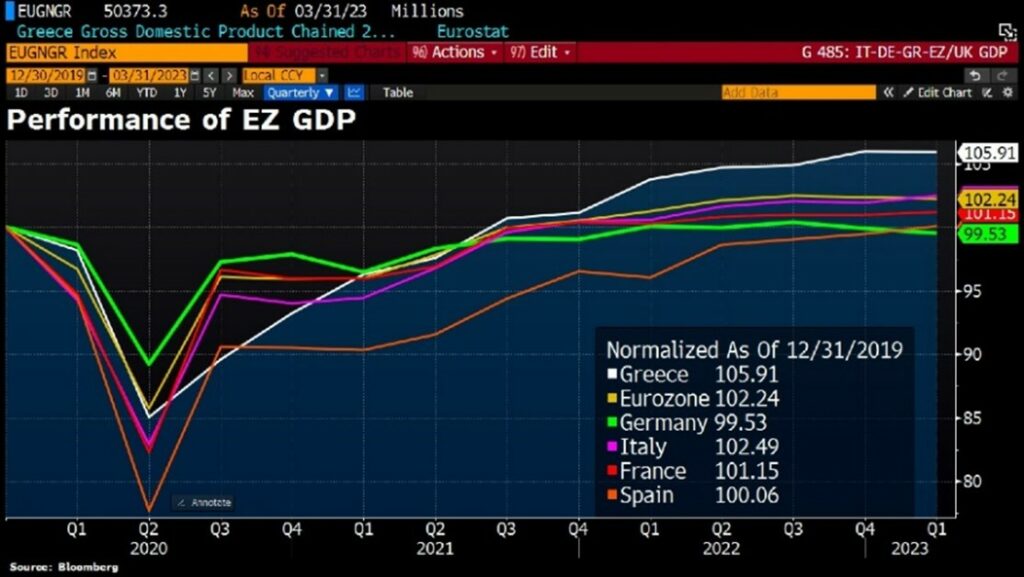

Eurozonens BNP är nu över motsvarande nivå det första kvartalet 2020. Ett problem i sammanhanget är att Europas motor, Tyskland, har en sämre utveckling. Förklaringarna till det är bland annat en oproportionerligt stor exponering mot Kina som hackar och även stora problem med energiförsörjningen.

Källa: Bloomberg

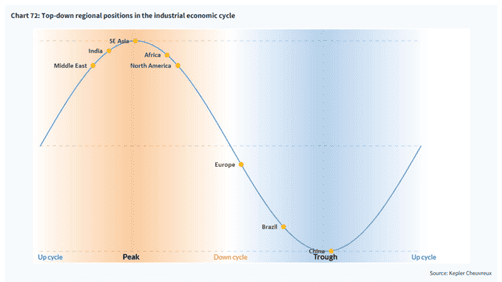

Kinas förväntade uppvaknande enligt bilden nedan, kommer att ge en extra och välbehövlig kick till Europas ekonomier som med en förskjutning förväntas accelerera uppåt.

Källa: Kepler Cheuvreux

Vår ödmjuka inställning är att vi fortsatt tror att investerare är överdrivet ängsliga och att aktier generellt kommer att erbjuda en rimlig avkastning härifrån fram till årsskiftet. Uppgången under det första halvåret är som bekant smal, men vår övertygelse är att fler bolag kommer att komma in i värmen även inkluderat mindre bolag. Mindre- och medelstora bolag har historiskt sett gett en starkare avkastning än aktiemarknaden generellt och tids nog borde fler börja upptäcka detta. Nedanstående utmärkta bild visar det kraftiga relativa värderingstappet för nordiska småbolag jämfört med större bolag.

Källa: Bloomberg, SEB Strategy Research

Uppgången under det första halvåret har varit betydligt bredare i Europa jämfört med USA. Nedanstående bild visar utvecklingen för MSCI Europe jämfört med MSCI Europe där alla bolag har samma vikter. Den undre bilden visar samma sak för S&P 500.

Källa: Bloomberg

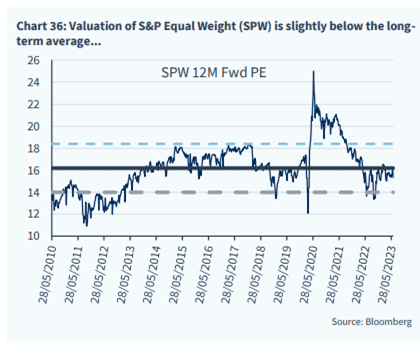

För de som tycker värderingen för amerikanska bolagen är ansträngd kan man konstatera att för ett lika-viktat index är nuvarande värdering under det historiska genomsnittet. Värt att ha i åtanke.

Den amerikanska börsen står nu högre än när räntehöjningarna började i början av förra året. Vi har kommenterat de olika anledningarna, men det är minst sagt imponerande. Som referenspunkt behöver Carnegie småbolagsindex stiga ytterligare cirka 40 procent för att nå tidigare högstanivå.

Källa: Bloomberg, Goldman Sachs

En viktig bild nedan för att förstå att aktiemarknaden inte är detsamma som ekonomin. Bilden visar utvecklingen för amerikanska bostadsutvecklare som stigit med cirka 70 procent sedan i höstas. Det speglar inte utvecklingen i deras verksamhet, men cykliska industrier brukar ha dramatiska vändpunkter. Nuvarande ränta för ett 30-årigt lån i USA är i skrivande stund 7,11 procent. Nivåer vi i Sverige inte ens vågar tänka på.

Källa: Bloomberg

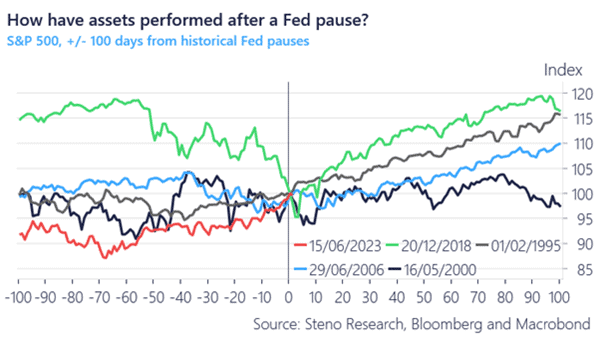

Vi närmar oss som bekant tidpunkten då räntehöjningarna är genomförda. Centralbanker brukar inte ligga kvar på höga nivåer så länge (även om de utåt idag kommunicerar just det). De tar nästan alltid i för mycket vilket brukar leda till snabba räntesänkningar. Den historiska avkastningen för den amerikanska aktiemarknaden när Fed tar en paus i sina räntehöjningar ser ut enligt nedan.

Avslutningsvis konstaterar vi att juni bjöd på ovanligt lite nyhetsflöde från våra bolag, men desto mer volatilitet i aktiekurserna. Vår tolkning av det är främst att flera av våra innehav kom från en stark period i maj och rekyler kommer och går. Vi har utnyttjat volatiliteten både genom att köpa till låga kurser, som LVMH och Volution och att minska våra positioner i vissa av våra innehav efter en stark utveckling.

Efter två starka rapportperioder på raken ser vi fram emot årets tredje rapportsäsong. Generellt sett tror vi att bolagen återigen kommer att uppvisa starka siffror, även om förväntningarna stigit något efter den mycket starka rapporteringen för årets första kvartal.

Vi avslutar med följande positiva bild som visar utvecklingen för Nasdaq de senaste 15 åren per månad. Med 15 positiva juli på raken känns utsikterna på kort sikt goda. Baserat på historiska data och sedan 1928, är de två första veckorna i juli den starkaste perioden på hela året.

Källa: Bloomberg

Vi önskar er en solig och avkopplande juli!

Mikael & Team

Malmö den 5 juli 2023

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

VIKTIG INFORMATION. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.