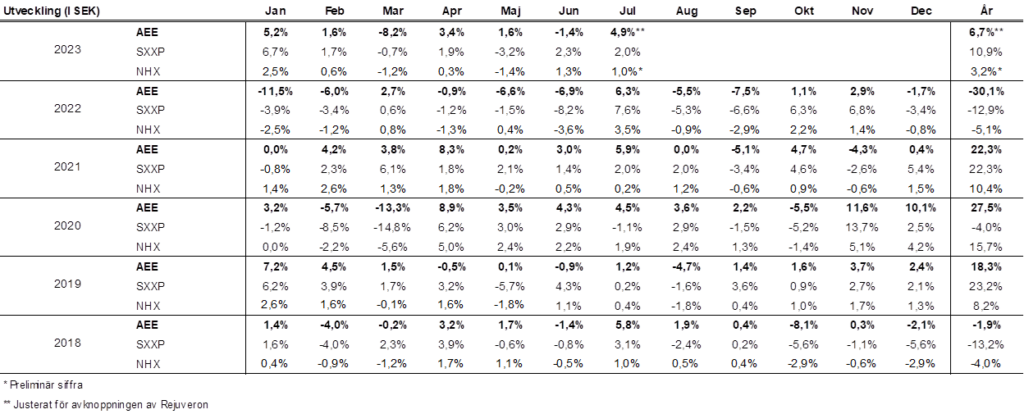

Utveckling juli

Fondens värde ökade med 4,9 procent i juli (andelsklass I SEK), justerat för avknoppningen av Rejuveron. Ojusterat minskade fondens värde med -3,1 procent. Stoxx600 (brett Europaindex) ökade under samma period med +2,0 procent och HedgeNordics NHX Equities ökade preliminärt +1,0 procent.

För 2023 har fonden stigit med 6,7 procent, justerat för avknoppningen av Rejuveron. Ojusterat har fondens värde minskat med -1,5 procent. Stoxx600 och NHX Equities har under året stigit med 10,9 procent respektive 3,2 procent.

Aktiemarknad / Makro

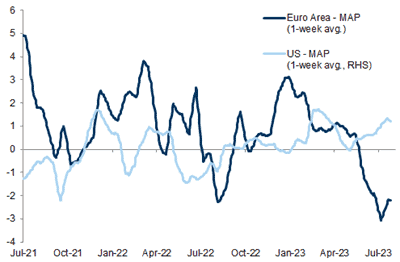

Juli månad fick en svag inledning med de breda europeiska indexen ned 3-4 procent. Den 6 juli bjöd på den svagaste kursutvecklingen sedan bankturbulensen i mars och som en naturlag dök samtidigt den svenska kronan till en ny lägstanivå mot euron med 11,95 kronor. I en tunn sommarmarknad fick vi ta del av ett antal olika datapunkter som visade på en fortsatt stark ekonomi i USA och därmed en tolkning av marknaden att räntehöjningar fortsätter mer än befarat. Den amerikanska tvååringen nådde också sin högsta nivå sedan 2007. Europa hade en betydligt svagare aktiemarknad än USA och förklaringen till det var en kombination av vinstvarningar från framför allt cykliska kemibolag, samt den stora skillnaden i datapunkter vad gäller den allmänna ekonomin. USA överraskade positivt medan Europa överraskade negativt. Nedan illustrerar tydligt skillnaden i form av Goldman Sachs Economic Surprise Index.

Källa: Goldman Sachs

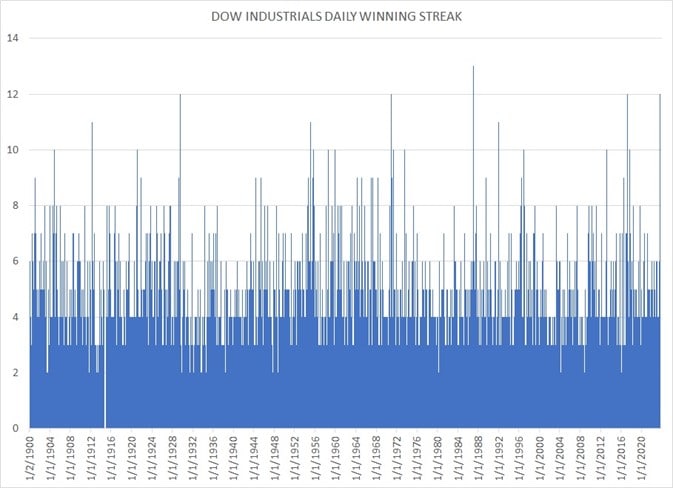

Efter den första veckan var avklarad skedde sedan en remarkabel vändning i sentimentet bland investerarna och aktiekurser steg på bred front. Mest steg (i lokala valutor) återigen Nasdaq under månaden med 4 procent och har därmed i juli isolerat stigit 16 år i följd. Dow Jones steg 13 dagar i följd vilket var den längsta perioden av positiva dagar sedan 1987. Bilden nedan saknar den trettonde dagen (stapel längst till höger), men notera att på 123 år har det endast hänt två gånger! Intressant var också att amerikanska regionalbanker (som startade bankkrisen i mars) steg med 19 procent i juli. Europeiska bankaktier steg under samma period med 5,5 procent, vilket var den bästa månaden för bankaktier sedan november 2016.

Källa: Holger Zschaepitz

I Europa steg SXXP600 i juli med 2 procent medan MSCI Europe Smallcap ökade med 3,2 procent. Generellt hade mindre bolag en starkare kursutveckling än de större bolagen. Klart sämst var OMX som sjönk med 2,6 procent. Mätt i euro stannade nedgången för OMX på -0,8 procent (jo det stämmer faktiskt, den svenska kronan stärktes i juli).

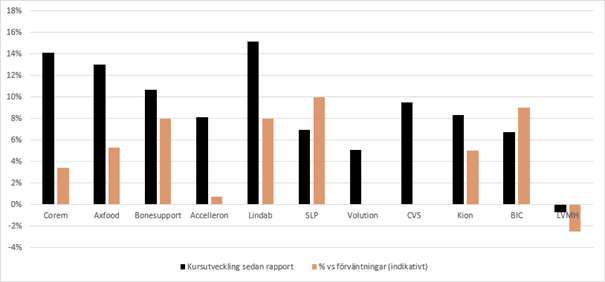

Mitt i den intensiva rapportperioden hade fonden en stark utveckling med 4,9 procent i positiv avkastning, justerat för avknoppningen av Rejuveron som vi berättade om i förra månadsbrevet. För tredje gången i sträck bjöd våra bolag på en mycket god kursutveckling i samband med deras rapporter, vilket ledde till en betydande överavkastning. Detta ska också ses mot bakgrund av att kursreaktionerna bland bolag som inte levde upp till förväntningarna, fick se sina aktier komma under mycket stor prispress. Några välkända svenska bolags kursrörelser vid rapportdatum var Hexagon -10 procent, SSAB -14 procent, Electrolux -20 procent, Ericsson -9 procent, Viaplay -49 procent och Essity -9 procent.

Nedanstående bild visar våra kärninnehavs kursutveckling från rapportdagen fram tills den sista juli. Som tydligt illustreras var utfallen för våra bolag i förhållande till marknadens förväntningar klart positiv, vilket för många innehav gav en mycket stark kursutveckling. Det enda av våra bolag som var sämre än förväntat var LVMH med -2,5 procent i negativ avvikelse och där aktien sjönk med 5 procent på rapportdagen för att dagen efter rekylera med en stigning om 4 procent.

Källa: Coeli European

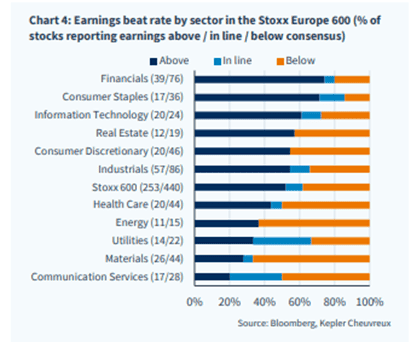

Fram till 31 juli såg utfallen bland de europeiska sektorerna ut enligt nedan. Bank i topp och telekom i botten. Fastigheter sticker ut positivt och olje- och gruvbolag negativt. Så här långt har 46 procent av bolagen fått sina vinstprognoser uppjusterade jämfört med 54 procent för nedjusteringar. Det är sämre än vad det historiskt brukar vara och störst uppjusteringar bidrar fastigheter, banker och bilföretag med. Störst andel nedjusteringar kommer från gruv- och oljebolag samt teknologibolag.

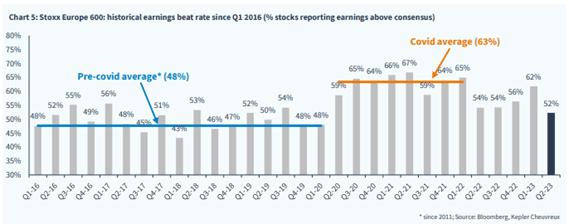

Andel bolag som överträffar marknadens förväntningar är betydligt lägre innevarande kvartal jämfört med årets första och även jämfört med hela Covidperioden. Jämfört med perioden innan Covid ser det dock fortsatt solitt ut.

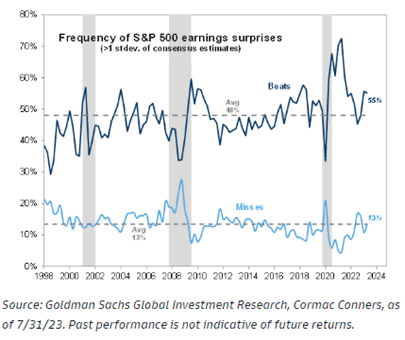

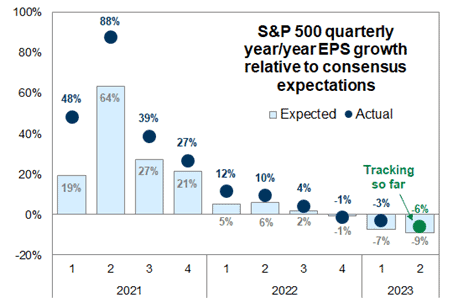

Motsvarande utfall för den amerikanska aktiemarknaden såg i slutet av juli ut enligt nedan.

Förväntningarna var lågt ställda med en sammanlagd vinstnedgång om 9 procent för det andra kvartalet. När 81 procent av bolagen rapporterat är nedgången endast 6 procent. Även det förra kvartalet blev bättre än befarat.

Källa: Goldman Sachs

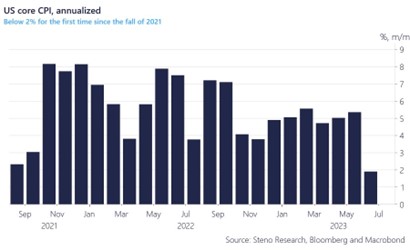

Inflationen fortsätter att sjunka i de flesta länder. USA ligger även här i framkant och kärninflationen framåtblickande baserat på senaste månadsdata är nu under två procent! Detta gav sedan bra bränsle för juli månads aktiekursutveckling. Kommer det fler räntehöjningar? Möjligtvis en till är vår gissning, sen reverserar det.

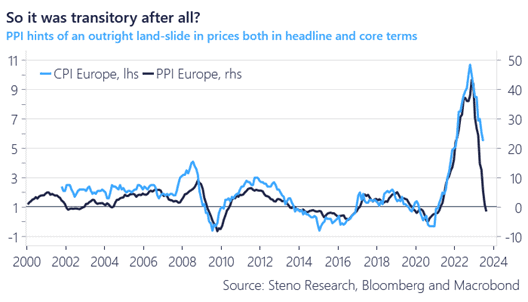

Får vi se en betydande nedgång i den europeiska inflationen efter sommaren? Det finns mycket som tyder på det och vi ser med tillförsikt an på framtiden.

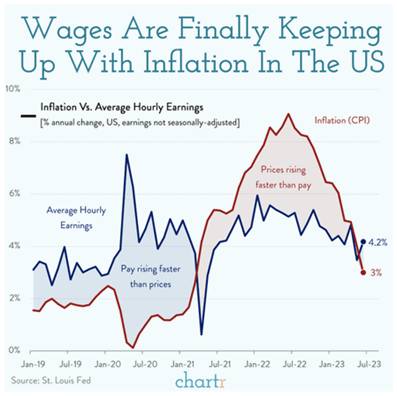

Den amerikanska lönetillväxten överstiger nu inflationen, se skärningspunkt till höger i bilden. Det är naturligtvis mycket glädjande för konsumenten och därmed för ekonomin i stort. Här ligger nog Europa 6–9 månader efter i utvecklingen (och Sverige typ längst bak i kön).

Källa: St. Louis Fed, chartr

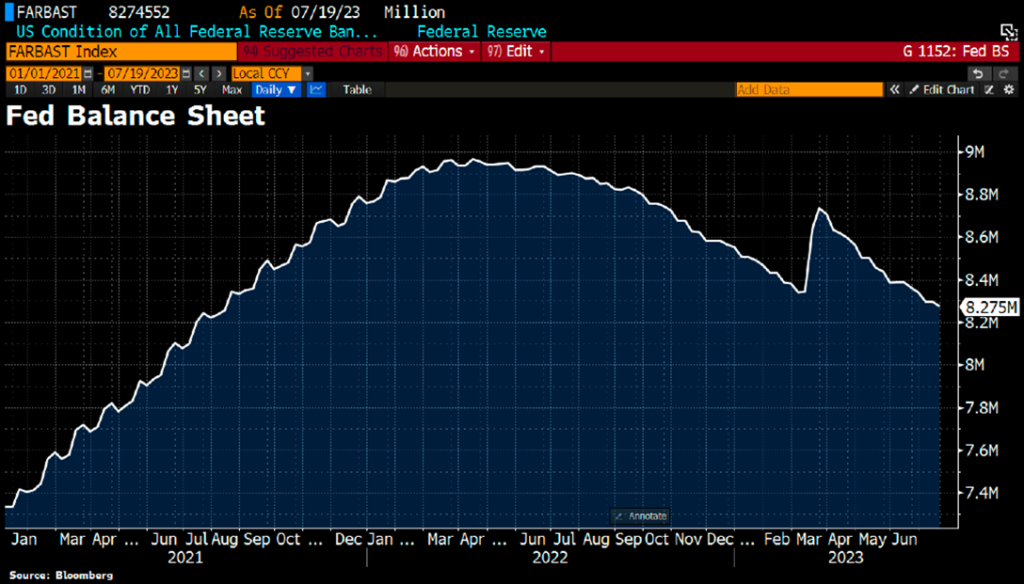

Fed fortsätter montera ner sin gigantiska balansräkning. Det tillfälliga hacket uppåt i mars var när bankkrisen var i full sving och man tvingades öka likviditeten i marknaden. Feds balansräkning motsvarar nu 31 procent av USAs BNP jämfört med ECBs 53 procent och Bank of Japans 128 procent. Riksbankens balansräkning motsvarar cirka 30 procent av Sveriges BNP.

Källa: Bloomberg

Långa innehav

Accelleron

Vi skrev senast om schweiziska Accelleron i vårt månadsbrev för november 2022. Då hade bolaget precis avknoppats från ABB. I samband med avknoppningen såg vi en opportunistisk möjlighet att köpa aktierna till rabatt. Eftersom Accelleron är schweiziskt och litet i förhållande till ABB, var det nog många ABB-ägare som på grund av fondrestriktioner och andra skäl inte ville och/eller hade möjlighet att äga Accelleron-aktier. Detta skapade ett inledande säljtryck som vi utnyttjade för att inhandla våra första aktier till ett pris om 16–17 schweiziska franc, att jämföra mot dagens kurser om cirka 22,80.

Verksamheten går ut på att sälja och underhålla turboladdare för stora motorer med tillämpningar för fartyg och inom vissa industriella applikationer. Bolaget är branschledande med en hög marknadsandel. Omkring 25 procent av intäkterna utgörs av produktintäkter, medan övriga 75 procent består av stabila eftermarknadsintäkter som utgörs av service och försäljning av reservdelar. Serviceintäkterna har väldigt fin lönsamhet, och på sikt bör Accelleron nå en rörelsemarginal på omkring 25 procent.

I juli kom Accelleron ut med en välkommen nyhet: De höjde årets försäljningsprognos till 15 procent, att jämföra med den tidigare guidningen om 2–4 procent. Detta är alltså en rejäl höjning av prognoserna som motiveras av starka slutmarknader. Utöver en stark marin marknad, vet vi sedan tidigare att Accelleron har en exponering mot amerikansk naturgasinfrastruktur. Denna går sannolikt mycket starkt efter Rysslands invasion av Ukraina, som gjort att Europa behöver importera energi från annat håll, vilket i sin tur lett till en kraftig utbyggnad av amerikansk LNG-infrastruktur.

Den nya prognosen för 2023 implicerar en organisk tillväxt om 6 procent för det andra halvåret, att jämföra med 20 procent under det första halvåret. Detta framstår som konservativt, och vi tror det finns goda möjligheter för Accelleron att slå sin prognos en gång till innan årsskiftet.

Efter en uppgång om 7 procent i juli (9 procent räknat i euro), handlas Accelleron alltjämt till ett P/E tal om 12-13x för 2024 på våra estimat. Det tycker vi är alldeles för lågt för en marknadsledare med förutsägbara intäkter och hög avkastning på sysselsatt kapital om över 30 procent. Bolagets höga kassakonvertering bör medge en direktavkastning om 7–8 procent för vinsten 2024.

Lindab

Det är knappast någon hemlighet att byggindustrin har det tufft just nu. I en europeisk kontext är Norden särskilt negativt påverkat. Så här långt i cykeln är det främst bostadsbyggandet som fått sig en ordentlig törn i relation till tidigare år. Kommersiellt och industriellt bygg har varit mer stabilt. Som så ofta i en nedgång i byggkonjunkturen är det nybyggnation som tagit den största smällen, att jämföra med renoveringsaktiviteten som typiskt sett är mer stabil.

På gruppnivå genererar Lindab majoriteten av sina intäkter från den kommersiella sektorn och ungefär hälften av intäkterna är av renoveringskaraktär.

Inför Lindabs Q2-rapport noterade vi flera saker som gjorde att vi ökade vår position:

- En brittisk tillverkare av cement och tegelsten, Forterra, såg sin aktie stiga på en vinstvarning som indikerade att analytikernas förväntningar behövde nedjusteras med omkring 20–30 procent. Sektorkollegan Ibstocks aktie steg samtidigt ”av sympati”.

- Det brittiska byggrelaterade bolaget Kingspan kom med fina resultat givet förutsättningarna och aktiekursen nådde sin högsta nivå sett till det senaste året.

- Vi har också noterat att bolag inom helt andra ”utbombade” industrier, som exempelvis den europeiska kemisektorn, har sett stigande aktiekurser på vinstvarningar. Det kunde möjligen indikera att vi skulle se liknande reaktioner inom andra sektorer med dåligt sentiment.

- Analytikernas estimat hade nedjusterats ordentligt inför rapportsläppet.

När rapporten sedermera kom slogs EBIT-förväntningarna med 9 procent och aktien steg 11 procent på under dagen. Den organiska tillväxten var negativ med -13 procent, vilket dock var bättre än väntat. Under konferenssamtalet noterade vi att vd Ola Ringdahl sa att juni var en bättre månad än maj, som i sin tur var bättre än april. Vi vågar inte extrapolera denna sekventiella förbättring till framtida kvartal, men hoppas så klart på det bästa.

Som de flesta bra bolag som agerar i en nedåtgående marknad handlar den närmsta tiden om att ta marknadsandelar. På längre sikt tror vi att marknaden kommer fokusera på de långsiktiga trenderna som gynnar bolaget. Regulatoriska krav från EU kommer sannolikt ge en god strukturell tillväxt för många år framöver. På våra estimat handlas Lindab till en ensiffrig EV/EBIT-multipel 2025e, vilket är väldigt lågt i relation till Lindabs historiska snitt. Även om de närmsta 12–18 månaderna är svåra att prognostisera ser vi stor uppsida i aktien på sikt. Lindab-aktien steg 6 procent i juli.

Volution

Ett annat ventilationsbolag, brittiska Volution, kom med en kort men positiv uppdatering för räkenskapsåret som slutar den sista juli. Helårets organiska tillväxt väntas landa på 5%, trots att verksamheten för det mesta består av ventilationsprodukter för bostäder. Vi äger aktien delvis av liknande anledningar som i Lindab-fallet, då vi förväntar oss en god underliggande marknadstillväxt över tid, samtidigt som bolaget kan komplettera detta med förvärv där Volution har ett bevisat gott ”track record”.

Vi ökade kraftigt vår position i juni när aktien utan nyheter sjönk med omkring -15 procent. I juli tog Volution-aktien igen en del av tappet, och steg med 6 procent.

CVS Group

Vi har ägt det brittiska veterinärsbolaget en lång tid. Den förutsägbara organiska tillväxten, som kompletteras av förvärv av mindre kliniker till låga prislappar, har varit ett framgångsrikt recept så här långt i bolagets historia. I juli kom bolaget med ännu en rapport som föll marknaden i smaken, då man annonserade sin entré på den australiska marknaden. Australiens veterinärsmarknad är betydligt mer fragmenterad än i Storbritannien och Europa, och ger CVS ytterligare ett tillväxtspår. Aktien steg 10 procent på rapportdagen och 4 procent för månaden som helhet.

Bonesupport

Under juli levererade Bonesupport ytterligare en stark rapport. Sedan lanseringen av Cerament G har bolaget levererat långt över vad marknaden förväntat sig, vilket gjort att man hela tiden behövt lyfta estimaten. Veckorna innan Q2 rapporten skruvades förväntningarna upp rejält. Trots det slog Bonesupport förväntningarna med drygt 8 procent. Bolaget hade en tillväxt på 75 procent jämfört med förra året och justerat för valuta, där USA är den stora drivaren med fenomenala 107 procents tillväxt. Cerament G försäljningen i USA är nu lika stor som föregångaren BVF och på rullande basis säljer man nu Cerament G i USA för 100 miljoner kronor, en enorm bedrift för en nylanserad produkt. Nästa år förväntas bolaget få godkännande för indikationen trauma, vilket är en dubbelt så stor marknad.

Under telefonkonferensen i samband med rapporten berättade man även att bolaget planerar en ny kapitalmarknadsdag redan i höst. Förra årets kapitalmarknadsdag fokuserade på utrullningen och den kommersiella resan Cerament G stod inför. Fokus denna gång kommer vara på nya indikationer och användningsområden. Får vi gissa kommer ”ryggrad” vara ett ämne som behandlas och den marknaden är fyra gånger så stor som den marknad Bonesupport är aktiv på idag. Vi tror man gör sig en otjänst genom att kolla på vilka multiplar bolaget handlas på idag eller nästa år. Detta är en produkt som troligen kommer växa i många år framöver.

Om vi antar att bolaget når samma penetration i UK i USA, så kan vi multiplicera den rullande försäljningen med 8. Då är man ännu bara aktiv på 60/420 tillgängliga sjukhus i USA, det vill säga att man kan ta den nya siffran och multiplicera med 4. Inom ortopedi har en ”standard of care” vanligtvis mellan 40–60 procents marknadsandel. Det är såklart svårt för oss att sia om Cerament G kommer bli ”standard of care” i USA, men det faktum att det saknas en ”standard of care” och att ingreppet är långt mycket bättre, smidigare samt med en bättre hälsoekonomi, gör det i alla fall till en het kandidat. Poängen är, igen, att marknaden inte ens prisar in en 10 procents marknadsandel. Aktien har i skrivande stund stigit närmare 70 procent i år och handlas på EV/S 8,3x på våra 2025 estimat.

SLP

SLP rapporterade sin Q2-rapport under juli. Förvaltningsresultatet kom in 10 procent bättre än förväntat och visade på en tillväxt om 27 procent jämfört med förra året. Vi har flera gånger tidigare skrivit att SLP är ett riktigt hantverk vilket vi nu stegvis får se prov på. Trots att avkastningskravet höjdes med 10 punkter till 5,9 procent, lyckades bolaget prestera positiva värdeförändringar vilket visar att det arbete de lägger ner på att förädla sina fastigheter och projekt betalar sig. SLP handlas på 5 rabatt mot vårt förväntade NAV 2025, något vi tycker är attraktivt. Efter att ha tagit in 500 miljoner för några månaders sedan har man nu slagläge i en marknad med fler säljare än köpare. Ledningen och dess starka balansräkning kommer sannolikt under många år framöver fortsätta skapa värde för oss som ägare.

Corem

Corem var portföljens bästa aktie under juli med en uppgång på 40 procent. Rapporten i sig var relativt odramatisk, men kom in bättre än vad analytikerna förväntade sig. Hyresintäkten steg med 11 procent jämfört med förra året. Det är ett tecken på att den underliggande affären fungerar. Även nettouthyrningen var återigen positiv under det andra kvartalet.

Hittills i år har Corem sålt fastigheter för nästan 12 miljarder SEK och samtliga runt bokfört värde. Detta gör att man nu kan lösa samtliga obligationsförfall 2023 och börja köpa tillbaka obligationer som förfaller nästa år.

Vi tror att oddsen för att de ska lyckas sälja mer fastigheter i år till acceptabla priser är goda. Att lyckas sälja fastigheter till bokfört värde blir en riktigt bra affär för aktieägare när bolaget handlas till cirka 70 procents rabatt mot NAV. På vår önskelista som ägare är att fortsätta sälja fastigheter för en 7–9 miljarder i år. Det skulle möjliggöra att samtliga 2024 års förfall blir lösta. Efter det är vår syn att man initierar ett rejält återköpsprogram och exekverar. Om aktien mot förmodan fortsatt handlas runt de här nivåerna efter försäljningar enligt ovan, skapas omedelbart enorma aktieägarvärden för alla oss ägare. Fortsättning följer.

Axfood

Vi gjorde vår första investering i Axfood i april i år när vi letade efter defensiva bolag med stark tillväxt och hög avkastning på sysselsatt kapital. Bolaget med sin starka position på den svenska livsmedelsmarknaden har på ett närmast unikt sett utklassat konkurrenterna de senaste kvartalen med en omsättningstillväxt långt över ICA och Coop. Det är Willys lågpriskoncept som gått hem hos det svenska folket med ett prismässigt starkt erbjudande. Försäljningstillväxten under det andra kvartalet var 19,7 procent jämfört med marknadens cirka 9 procent. Tillväxten sjönk något från Q4-Q1 där man låg på hela 23–24 procent där marknaden även under den perioden var runt 9 procent.

Trots starka resultat det senaste året har aktien haft en mycket svag utveckling. Det beror på (enligt oss) en i utgångsläget hög värdering samt att investerare med start under förra hösten började allokera kapital till verksamheter med högre risk än Axfood. Resultatet för det andra kvartalet var cirka 5 procent bättre än förväntat och med kommenterar om en fortsatt goda utsikter för bolaget fick aktien att stiga med hela 8 procent på rapportdagen. Det är ovanligt för en sådan här typ av aktie, men aktien hade gått riktigt svagt in i rapporten. Positionen var en av fondens större in i rapporten, vilket ledde till att Axfood gav ett betydande bidrag till månadens resultat.

Källa: Bloomberg

Kion

Vi skrev om bolaget senast för en månad sedan då Kion även i juni var en stark bidragsgivare till fondens resultat. Det följdes upp i juli då aktien steg med ytterligare tre procent efter ännu en kvartalsrapport som var bättre än marknadens förväntningar. Förutom att bolaget är cykliskt med allt vad det innebär där vi nu är i den ekonomiska cykeln, så handlar investeringstesen också om att omstrukturera bolaget efter ett mycket besvärligt 2022. Med två goda kvartal bakom sig nu, minskar nu riskpremien som i detta fall och på goda grunder varit mycket hög.

På nuvarande aktiekurs (38 euro) och efter en 17 procents uppgång under juni/juli handlas aktien runt 12x, 10x och 7x för respektive 2023-2025e. För drygt 1,5 år sedan kostade aktien drygt 100 euro.

Korta innehav

Den korta portföljen bidrog med ett mindre negativt resultat under månaden.

Exponering

Nettoexponeringen var, justerat för våra onoterade innehav, vid månadens ingång och utgång 73 respektive 85 procent.

Ny strategi för Coeli Absolute European Equity

Sedan starten för Coeli Absolute European Equity i början av 2018, har fokus varit att med ett begränsat antal innehav skapa en attraktiv överavkastning. Förenklat och med undantag av år 2022 har den målsättningen uppfyllts.

Efter att fonden snart existerat i sex år har vi beslutat oss för att enbart fokusera på långa positioner.

Varför gör vi då detta?

- Om man studerar historiska avkastningsdata i detalj är det tydligt att ett fåtal aktier i vår långa portfölj under långa perioder gett ett mycket starkt bidrag till utvecklingen. Det var också huvudanledningen att vi förra året, i global konkurrens, vann ett stort mandat för Norges oljefond, med fokus på mindre- och medelstora bolag i Europa.

- Historiskt har vi varit bättre på att generera överavkastning i den långa portföljen jämfört med den korta.

- När vi idag studerar Coeli European AB:s totalt förvaltade kapital står Coeli Absolute European Equity för omkring 15 procent. De korta positionerna i förhållande till totalt kapital representerar endast cirka 3 procent, men kräver betydligt mer arbetstid. Tid som har en hög alternativkostnad när vi letar efter intressanta investeringar.

Den logiska konsekvensen av dessa tre punkter är att ändra strategin till en aktivt förvaltad europeisk aktiefond som frigör analyskapacitet för att fokusera på våra långa innehav som högst sannolikt gynnar oss alla som investerat i Coeli Absolute European Equity.

Vad betyder detta för dig som investerare?

- Regelmässigt kommer strategiförändringen att implementeras 30 dagar efter detta tillkännagivande. Det beräknas alltså bli i början av september.

- Rent praktiskt kommer vi vid den tidpunkten stänga våra korta positioner för att sedan vara fullinvesterade med befintliga långa innehav. Detta beräknas kunna ske över en dag.

- Den rörliga avgiften (”performance fee”) om 20 procent kommer ersättas av en relativ performance fee om 15 procent i förhållande till MSCI Europe SMID Cap Net Total Return Index.

- Ingen rörlig avgift kommer att belasta befintliga eller nya investerare i befintliga aktieklasser fram till att andelsvärdet når sin tidigare högstanivå (”high watermark”). Den nivån är cirka 40 procent högre än vad andelsvärdet är idag. Om en investerare framöver investerar i en nyöppnad andelsklass, kommer en rörlig avgift enligt den nya metoden att tas ut.

- Fondens namn ändras 30 dagar efter detta tillkännagivande till Coeli European.

Som betydande medinvesterare och som förvaltare av fonden ser vi själva mycket fram emot denna strategiförändring. Det eftersom vi är övertygade om att det ger bättre förutsättningar att skapa långsiktigt mervärde för andelsägarna. Vi hoppas och tror att även ni ser detta som en klart positiv förändring.

Summering

En summering av sommaren så här långt är bättre än förväntade ekonomiska data från USA som i sin tur ökat investerares förhoppning om en ekonomisk mjuklandning. Europa har uppvisat en motsatt bild där tillverkningsindustrin på många håll nu visar tydliga tecken på en lägre aktivitet. Kinas ekonomiska utveckling har så här långt varit en besvikelse och nu ökar statens stimulanser för att försöka starta igång ekonomin. Investerare tog fasta på det och över sommaren har den kinesiska aktiemarknaden haft stora nettoinvesteringar från utländskt kapital. Kombinationen av ovanstående gav en positiv avkastning på de europeiska och amerikanska aktiemarknaderna i juli. Ett betydande bidrag kom från att investerare i hög utsträckning stängde sina korta positioner.

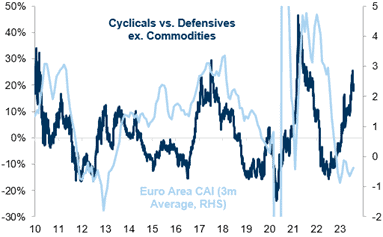

Starka ekonomiska data har medfört att amerikanska cykliska bolag utvecklats betydligt bättre än defensiva bolag mätt sedan tre månader tillbaka. Cykliska bolag har i perioden maj till och med juli stigit cirka 18 procent medan defensiva bolag stigit med mer måttliga två procent. I bilden nedan visas även Goldman Sachs överraskningsindex (gul linje) tillsammans med Cyklisk/Defensiv utveckling (vit linje).

Källa: Goldman Sachs, Bloomberg

Motsvarande utveckling i Europa under samma period mer måttliga +2,5 procent för cykliska bolag medan defensiva bolag har sjunkit med 2,5 procent. Det blir väldigt tydligt att cykliska bolag är avhängiga positiva ekonomiska data för att utvecklas starkt (och det motsatta gäller också).

Källa: Goldman Sachs

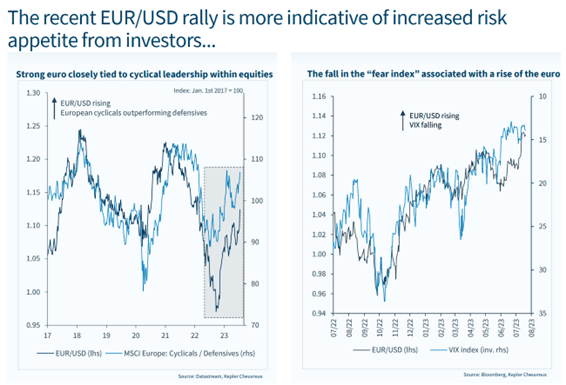

En stark euro indikerar ett ökat risktagande vilket kan ses på cykliska bolags aktiekursutveckling samt ett sjunkande volatilitetsindex.

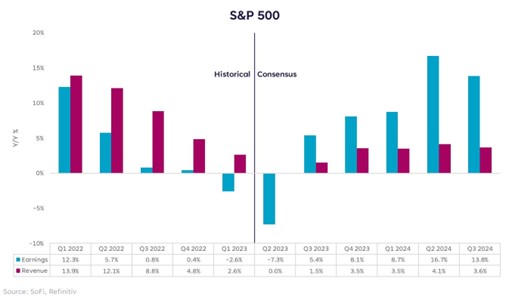

När en majoritet av bolagen nu har rapporterat, kan man konstatera att förväntningarna framöver är en betydlig förbättring av vinsterna. Nedan syns förväntningarna för den amerikanska marknaden (S&P500). Efter sjunkande vinster under det första halvåret är prognoserna nu en vinsttillväxt med 5,4 procent i det tredje och 8,1 procent i det fjärde kvartalet.

Källa: SoFi, Refinitiv

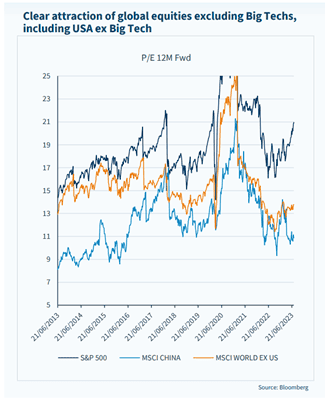

Om man justerar för de största amerikanska teknologibolagen ser värderingen på många håll fortsatt attraktiv ut. Nedan S&P500, MSCI China och MSCI World exklusive USA.

Källa: Kepler Cheuvreux

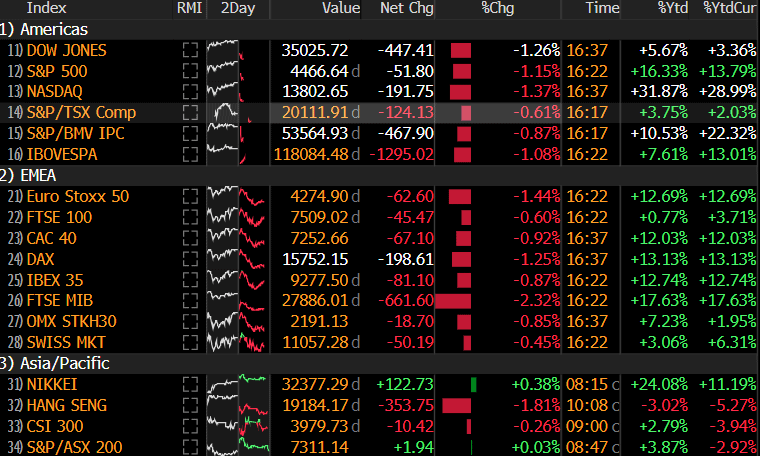

Efter de senaste månadernas AI-hype har den amerikanska aktiemarknaden utvecklats betydligt bättre än den europeiska. De senaste tre månaderna har S&P500 stigit med 10 procent medan SXXP endast stigit med en procent. Årsavkastningen så här långt i år är däremot väldigt lika, se bild nedan med aktuella data per den 8 augusti. Längst till höger är avkastningen mätt i euro och Sveriges svagare utveckling är tydlig.

Källa: Bloomberg

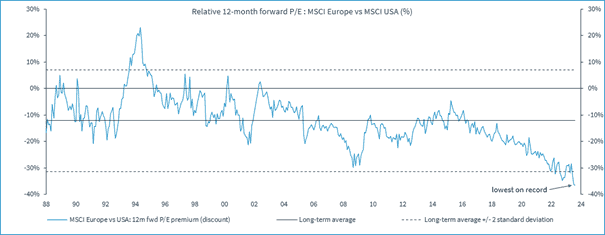

Den senaste utvecklingen har i sin tur skapat den största värderingsskillnaden någonsin mellan USA och Europa.

Källa: Kepler Cheuvreux

Nedan skillnaden i P/E mellan USA och Europa.

Källa: Kepler Cheuvreux

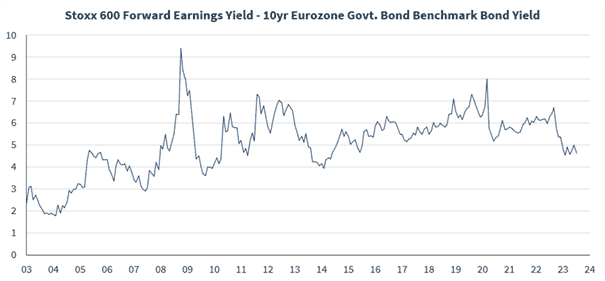

Den relativt sett rekorddyra amerikanska aktiemarknaden är också rekorddyr i förhållande till den 10-åriga statsskuldräntan. För närvarande erbjuds inte mycket kompensation i förhållande till den risk som är associerad med att äga aktier.

Källa: @soberlook

Europa uppvisar helt andra relationer där vinstnivån i förhållande till den 10-åriga obligationsräntan är fem procent jämfört med USA:s en procent.

Källa: Kepler Cheuvreux

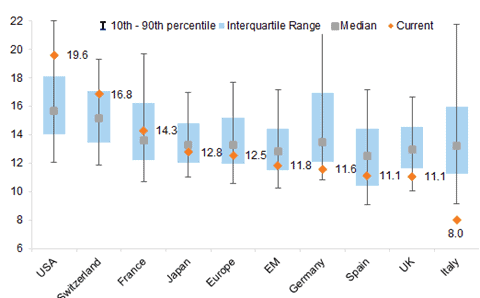

Nedan en aktuell bild som visar värderingen för ett antal viktiga aktiemarknader.

Källa: Goldman Sachs

Så hur ser vi på utvecklingen härifrån? När detta skrivs har augusti de första dagarna inlett med en rekyl nedåt om cirka tre procent. USA:s nedgradering av Fitch får nog anses vara katalysatorn och en anledning att ta hem vinster på kort sikt. En stark utveckling i juli kombinerat med att europeiska och amerikanska investerare nu går på semester, gör att förutsättningarna på kort sikt (veckor) är måttliga.

Utflöden ur aktiefonder har historiskt sett varit betydande i augusti vilket historiskt sett haft en påverkan på innevarande månads avkastning.

Källa: Goldman Sachs

CTA:s (trendföljande strategier) har ökat sin aktieexponering under sommaren och förutspås av Goldman Sachs leda till försäljningar i augusti oavsett kursutveckling.

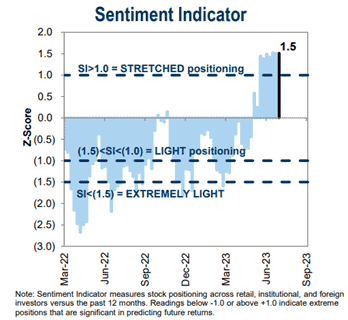

Riskaptiten har ökat markant och investerare är nu i större utsträckning exponerade.

Källa: Goldman Sachs

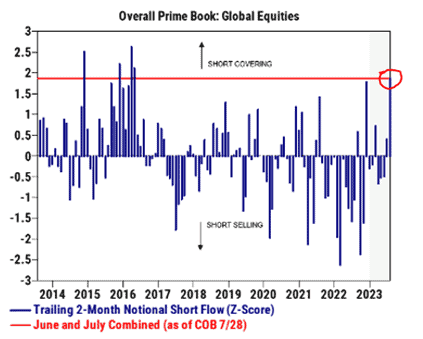

Det har varit mycket höga volymer (se bild nedan) vad gäller täckande av korta positioner och är nu i stor utsträckning avklarat.

Källa: Goldman Sachs

På den positiva sidan och om vi zoomar ut, har bolagens intjäning fortsatt varit högre än förväntat. Nu startar även de gigantiska återköpsprogrammen upp igen som ger stöd åt aktiekurserna och skapar i många fall betydande aktieägarevärde.

Även om påverkan har minskat de senaste månaderna, är det fortsatt centralbankernas kamp mot inflationen och i förlängningen räntenivåerna, som i mångt och mycket dikterar utvecklingen för världens aktiemarknader. Här är vår syn fortsatt att de även denna gång varit för aggressiva och som i sin tur, om vi har rätt, kommer leda till en reversering och ett betydande bränsle för den globala riskaptiten. När Jerome Powell höll sin presskonferens i samband med Fed:s räntebesked den 26 juli sa han bland annat: ”You’d start cutting before you go to 2 percent inflation”. När ECB dagen efter höll motsvarande presskonferens fick Christine Lagarde frågan om ECB hade mer arbete framför sig: ”At this point I wouldn’t say so”.

Tack för förtroendet och visat intresse.

Mikael & Team

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

VIKTIG INFORMATION. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.