Utveckling april

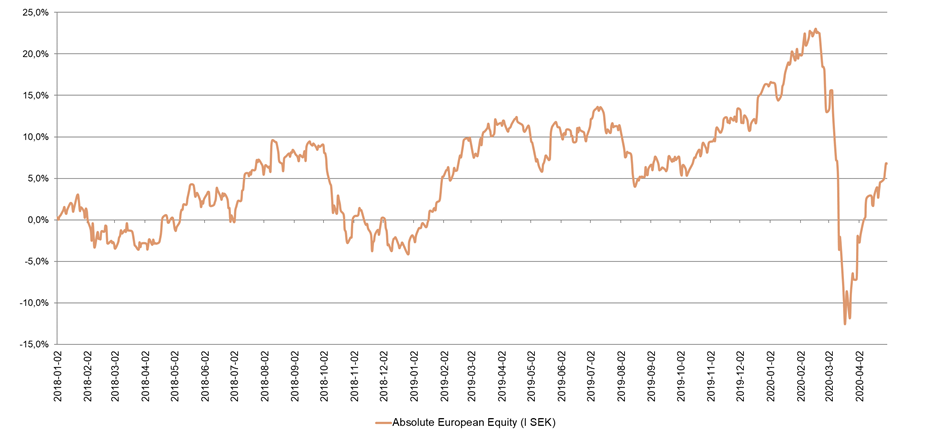

Fondens värde ökade med +8,9 procent (andelsklass I SEK) i april. Stoxx600 (brett Europaindex) ökade samma period med +6,2 procent och HedgeNordics NHX Equities preliminärt med +4,9 procent. Motsvarande siffror för helåret är en minskning om -8,0 procent för fonden, -18,2 procent för Stoxx600 och -4,0 procent för HedgeNordic.

Aktiemarknad/Makro

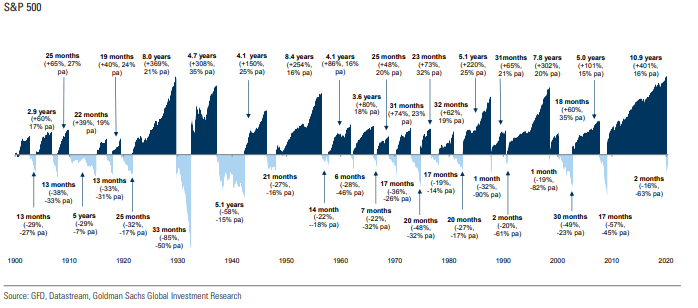

Efter den snabbaste nedgången någonsin i mars fick vi i april uppleva en uppgång som, precis som så mycket annat detta år, var en händelse utöver det vanliga. S&P 500 föll med -35,4 procent på 23 dagar med en botten den 23 mars. De följande 18 handelsdagarna steg indexet med 31 procent och var den 30 april endast 13 procent från högstanivån satt i februari. Motsvarande siffror för Stoxx600 i Europa var en nedgång på -35,4 procent (exakt samma som S&P 500) men var per den 30 april 22 procent från högstanivån. Varför är skillnaden så stor mellan USA och Europa och hur är det möjligt att marknaden befinner sig på så pass höga nivåer när vi samtidigt upplever den största ekonomiska kollapsen sedan 1930-talet? Vi har inkluderat ovanligt många bilder i detta månadsbrev, men vi lever också i en ovanlig tid.

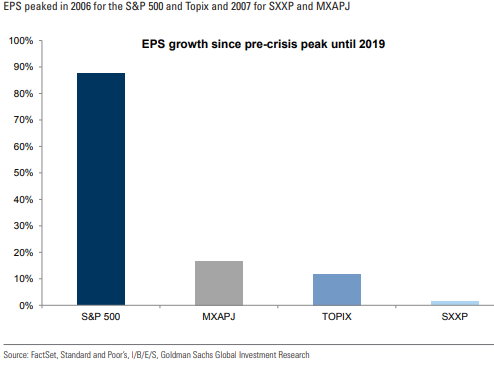

Svaret på den första frågan är att USA har ett betydligt större inslag av teknologiföretag som fortsatt åtnjuter ett mycket stort förtroende från investerare. Det är kanske inte så konstigt med tanke på skillnaden i vinster som genererats sedan finanskrisen. Nedanstående bild visar vinsttillväxt i USA, Asien, Japan och Europa sedan förra toppen 2007. Ett Europa med få teknologibolag, en banksektor som aldrig återhämtat sig från finanskrisen och svaga politiker som har för lite fokus på ekonomisk tillväxt. Därtill finns det för många medborgare i Europa som har en skev bild om var man befinner sig i den globala näringskedjan. Man har för lite fokus på arbete och leverans och för mycket fokus på förmåner och ledighet. Det ger sammantaget en ekonomisk utveckling som är minst sagt medioker. Sedan toppen 2007 har den sammanlagda vinsttillväxten hos Europas 600 största bolag varit 2 procent över en 13-årsperiod… Det är tyvärr mycket som talar för att Europa kommer att tappa ytterligare i politisk och ekonomisk makt efter att coronakrisen ebbat ut. Det är dock inget som hindrar oss från att hitta intressanta bolagsspecifika investeringar kommande år.

Så hur är det möjligt att världens aktiemarknader ändå kom tillbaka så snabbt och så kraftigt? Vi har sett all världens ekonomier tillfälligt (förhoppningsvis) kollapsa och nedanstående bild som visar den amerikanska arbetslöshetsdata de senaste 50 åren är svår att ta in. När detta skrivs har 30 miljoner amerikaner registrerats som arbetssökande vilket motsvarar cirka 20 procent av den totala arbetsstyrkan. Låt det sjunka in. Kanske inte så konstigt att folk beväpnar sig med automatvapen i Michigan när man går ut och demonstrerar för att öppna upp samhället (jo, det är faktiskt riktigt sjukt). Det mest anmärkningsvärda med nedanstående bild är om ni försöker hitta 2008 på grafen. Förändringen under den enorma finanskraschen 2008 syns knappt. Någon rekommenderade att ignorera all ekonomiska data under andra kvartalet i år för den kommer vara så horribelt dålig att det inte fyller någon mening med att ta några beslut på. Aktiemarknaden har åtminstone inledningsvis tagit den ansatsen och har prisat in en snabb ekonomisk återhämtning.

Källa: Bloomberg

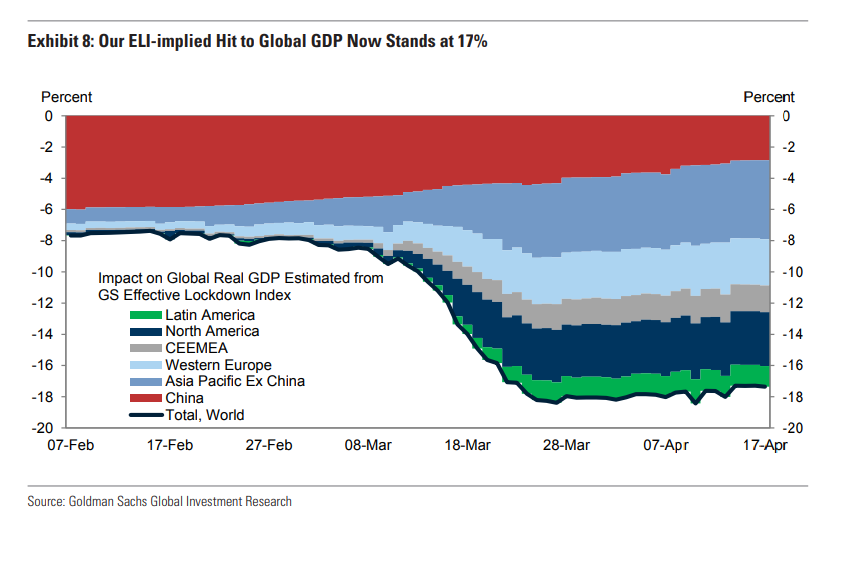

Goldman Sachs har komponerat en annan intressant ögonblicksbild som visar hur ekonomierna påverkats så här långt. Nordamerikas BNP är till exempel ned med cirka 15 procent i årstakt just nu.

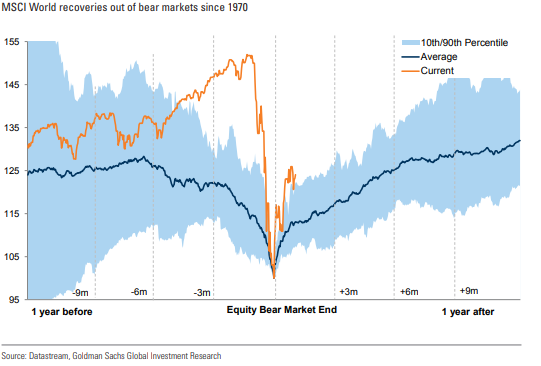

För att återgå till aktiemarknaden kan vi konstatera att uppgången varit så kraftig att man med traditionella mått mätt gått från den längsta bullmarket någonsin till den kortaste bearmarket någonsin – cirka tre veckor! Detta är inte en vanlig rekyl i marknaden – det är något nytt och en kraftigare rörelse än vad vi är vana vid. Varför?

Den längsta bullmarknaden någonsin i USA tog slut den 19 februari i år. Dramatiken i mars är svår att hitta i bilden.

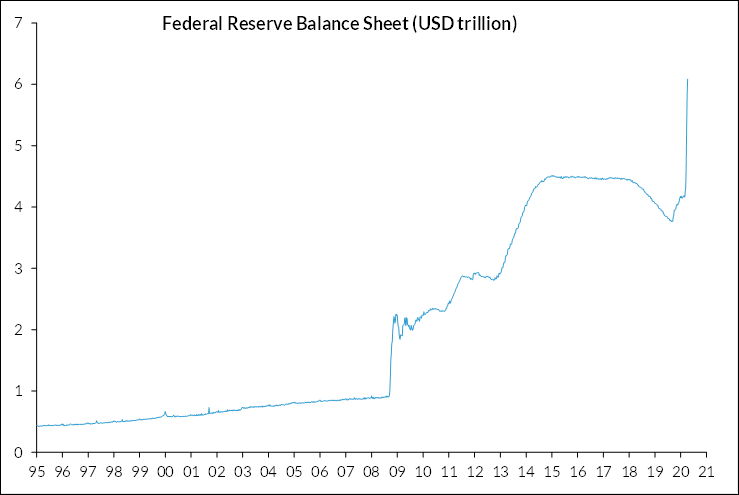

För att knyta an till vår inledning – hur är det möjligt att marknaden kan komma tillbaka så starkt och så fort? Det finns såklart inget exakt svar men fakta är att amerikanska Fed och övriga världens centralbanker även denna gång kom till undsättning när det var som värst. Och vilken entré de gjorde! Det är inte bara magnituden av insatserna som är exceptionellt omfattande utan även att man använder nya okonventionella metoder. Det bästa exemplet på det är när Fed under månaden annonserade att de gick in och stödköpte ”junkbonds” – skräpobligationer! Man kan fråga sig om det är rimligt. Den 27 april gick även Bank of Japan ut och överraskade marknaden med större och mer omfattande interventioner vilket inkluderade köp av företagsobligationer. ECB-mötet var i vanlig ordning lite av ett antiklimax med få konkreta åtgärder…

Nedanstående bild visar Feds balansräkning sedan 1995. Notera rörelsen 2008 jämfört med förändringen i år. Efter att nyligen ökat till 6000 miljarder USD i balansomslutning gick de ut och sa att det inte finns några gränser för vad Fed kan göra. Med det sagt förstår vi bättre varför marknaden utvecklats som den gjort de senaste veckorna. Christopher Potts, Kepler Cheuvreuxs utmärkta aktiestrateg, skrev träffsäkert att aktiemarknaden i USA nu har nått samma status som solen hade i forntida civilisationer i Centralamerika.

Källa: Kepler Cheuvreux

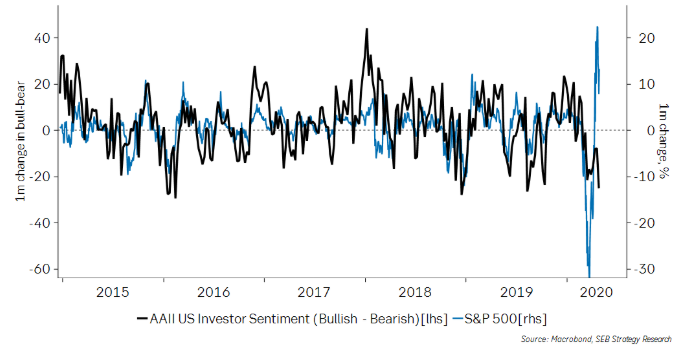

Ovan beskrivna händelser har tveklöst överraskat investerare och traditionella referenspunkter har satts ur spel. Många har missat uppgången då andelen kassa varit rekordhög bland institutionella investerare. Sista veckan i april noterade Goldman Sachs även rekordnivåer av täckningar i deras kunders korta positioner. Uppgången har skapat stress hos många förvaltare som snabbt tappat i sina relativmandat. Till allt ovanstående ska såklart nämnas det faktum att dödstalen nu kommer ner rejält bland insjuknade patienter vilket är mycket glädjande samtidigt som olika länder nu försiktigt börjar öppna upp sina samhällen. Det amerikanska läkemedelsbolaget Gilead fick också FDAs (amerikanska läkemedelsverket) snabbgodkännande för sitt läkemedel Remdesivir för behandling av covid-19, vilket ökade på riskaptiten ytterligare. Remdesivir kan bli en betydande faktor vad gäller hur allt spelas ut framöver, men det är fortfarande tidigt i processen.

Nedanstående bild visar det ovanliga mönstret med en starkt stigande marknad och förvaltare som tror marknaden skall falla ytterligare. ”The greatest pain trade ever” som någon formulerade det och i slutet av månaden kunde man tydligt se motvilliga köporder från förvaltare som kastade in handduken.

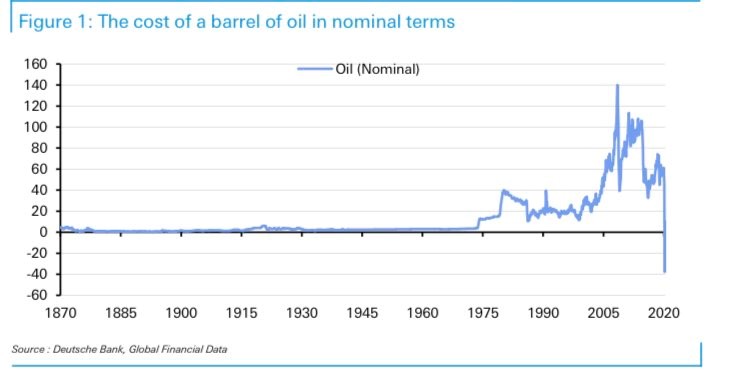

Till sist, det går inte att producera ett månadsbrev för april 2020 utan att nämna kraschen vi fick uppleva i oljemarknaden. Av alla händelser undertecknad varit med om under snart 30 år i finansmarknaden måste nog oljeprisutvecklingen i april hamna överst på listan över de mest bisarra och extrema händelserna. I förra månadsbrevet skrev vi om att oljepriset kunde gå ner till ensiffriga nivåer då vi fått en efterfrågechock samtidigt som världens oljeproducenter agerar saktfärdigt för att möta förändringen. Vi hade rejält fel då oljepriset den 20 april i USA gick från 18 USD/fat till -38 USD/fat! Världen svämmar just nu över i olja när efterfrågan faller dramatiskt och det inte finns någon lagringskapacitet. Priset har sedan dess återhämtat sig och handlas för närvarande runt 20 USD.

När världens största olje-ETF hade bilden klar för sig ägde de 25 procent av de kontrakterade leveranserna för maj och det blev minst sagt panik. De betalade upp till 38 USD per fat för att bli av med sin kontrakterade olja bara de slapp lagra oljan själv! Man kan ju misstänka att andelsägarna var mindre nöjda med hur man förvaltade deras insatta kapital de dagarna och visar på den problematik som vi påtalat många gånger när andelen passivt kapital i vissa avseenden blivit väl vildvuxna. En annan datapunkt inom oljesektorn är att anrika Shell sänker utdelningen för första gången på 80 år – det säger också en del om dramatiken.

Långa innehav

Vår långa portfölj hade en mycket bra månad och bidrog med cirka 12,4 procent till månadens utveckling. Den genomsnittliga bruttoexponeringen bland våra marknadsnoterade aktier var i april 86 procent. Flera aktier handlades på sina högsta nivåer någonsin. Novo Nordisk, Sedana Medical, Glycorex och även Getinge var uppe på 7-årshögsta. Samtliga är inom läkemedel/medicinteknik som givet situationen i världen på olika sätt gynnas av covid-19. Utanför läkemedel fortsatte även K-Fastigheter sitt segertåg på börsen och slog också en ny högstanivå. Aktien stängde på 210 kronor vilket är 100 procent upp sedan vi köpte in oss i samband med börsintroduktionen för fem månader sedan. De fem största bidragsgivarna till vår positiva avkastning i april var i nämnd ordning: K-fastigheter, Mynaric, Musti, Immunovia och Surgical Science.

Vi har sedan coronakrisen bröt ut analyserat vilken påverkan viruset kommer ha på våra bolags olika verksamheter. Syftet är att förstå vilka av våra bolag som kan komma ur krisen i ett bättre skick än innan. Hur ser bolagens balansräkningar ut? Hur påverkas produktion och värdekedjor av att länder faller in i ”lock down”? Hur snabbt kan efterfrågan komma tillbaka när länder och samhällen öppnar upp igen? Finns det skäl att tro att kundbeteendet inom vissa sektorer förändras strukturellt som en följd av covid-19? Köper (eller säljer) insynspersoner aktier?

Våra slutsatser har lett till en del förändringar i fonden. Framförallt har vi minskat i ett antal av våra mindre innehav till förmån för större och mer stabila bolag med bättre förutsättningar att övervintra covid-19.

Ett av våra nyare innehav är finska Musti som bedriver butik och e-handel för husdjursprodukter i Finland, Sverige och Norge. Musti har varit privatägt av riskkapitalbolaget EQT sedan 2014 men börsnoterades i februari på Helsingforsbörsen. Verksamheten har defensiva kvaliteter som vi gillar och har kunnat växa på ett bra sätt i sitt befintliga butiksnät. Nu handlar det om att lyfta lönsamheten i Norge och Sverige närmare de nivåer som bolaget har i Finland (som 2019 uppvisade en EBITA-marginal före centrala kostnader om 24 procent). Vi tror inte heller att man ska underskatta Mustis medlemsklubb. En ”mogen” snittmedlem handlar hos Musti med en frekvens som är åtminstone det dubbla mot en ”normal kund” och där varje snittkvitto är högre. Vi kommer därför noga titta på hur tillväxten i medlemsantalet ser ut relativt försäljningen i kommande rapporter.

Vi tror att Musti kan växa med 5-10 procent årligen till en avkastning på sysselsatt kapital (exklusive goodwill) som överstiger 20 procent. Får vi rätt handlas aktien på våra estimat till cirka 13x fritt kassaflöde för räkenskapsåret 2021/2022, vilket vi tycker är en attraktiv värdering. Som en referenspunkt värderas svenska dagligvaruhandelskedjor med oligopolställning, som ICA och Axfood, på betydligt högre nivåer. Kundbeteendet i Mustis verksamhet är inte helt olikt dessa aktörers och bolaget har idag en dominerande ställning i såväl Sverige som Finland. Självklart finns det också många risker. För det första är vår historik med bolaget kort (vilket gör att vi måste vara ovanligt ödmjuka i vår tes). För det andra kommer e-handeln med högsta sannolikhet växa snabbare än butiksförsäljningen, vilket dämpar marginalutvecklingen. Slutligen lurar det eviga hotet om en Amazon-entré i Norden i vassen (vilket hade försämrat konkurrenssituationen).

Vi ökade kraftigt vår position på låga nivåer i mars och april. Aktien steg med 34 procent under månaden och ett ovanligt starkt flöde av insiderköp hade sannolikt en god påverkan på kursutvecklingen.

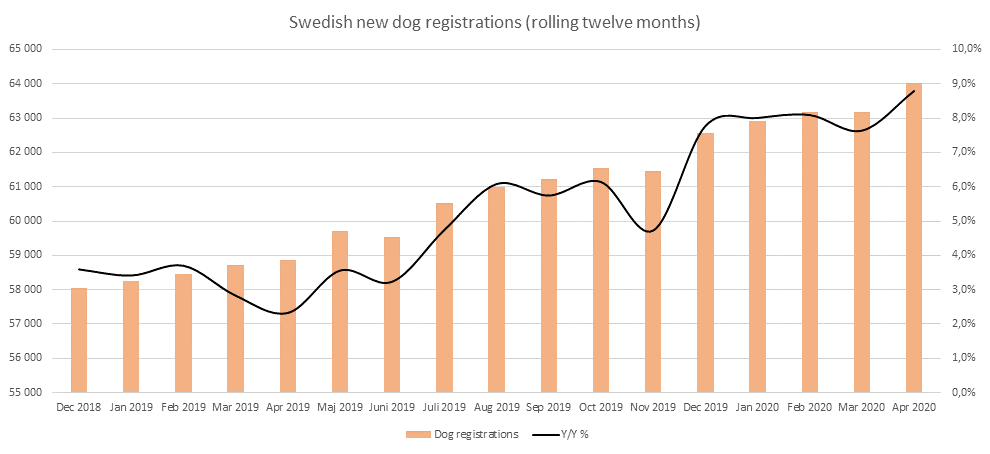

När vi lägger sista handen på detta månadsbrev (6 maj) har Musti precis släppt sin kvartalsrapport för perioden januari-mars. Försäljningen, som var positivt påverkad av coronakrisen, växte med nästan 15 procent på jämförbar basis. Vi tror att tillväxten kommer fortsätta i bra takt även framöver. Nedan visas exempelvis antalet nya registreringar av hundar i Sverige på rullande tolv månaders basis.

Källa: Jordbruksverket

Under månaden rapporterade ett av våra få cykliska innehav, Lindab, sina kvartalssiffror. Vi är klart nöjda med rapporten givet förutsättningarna. Covid-19 kommer givetvis vara en utmaning för Lindab, men på kort sikt tror vi marknaden kan vara lite väl negativt inställd. Verksamheten i Norden fortsätter fungera relativt bra. En del av Lindabs försäljning inom segmentet ”Profile Systems” gynnas även av den hemmafixartrend som uppkommit i coronakrisens kölvatten. Bolaget har nu alla sina produktionsenheter öppna, om än ofta med begränsad kapacitet, efter att enheter i Sydeuropa tidigare tvingats stänga. Aktien handlas fortsatt mycket lågt på våra reviderade estimat. Lindab gynnas av att de under ledning av Ola Ringdahl hunnit ”städa rent” balansräkningen innan krisen. Vi tror bolaget kommer ur krisen med en stärkt marknadsposition. Aktien steg 17 procent i april.

Så gott som dagligen kommer nya anekdotiska bevis för att så kallad konvalescentplasma kan vara en bra behandling mot covid-19. (Vi tycker att denna artikel summerar läget rörande konvalescentplasma på ett bra sätt.) Bevisas behandlingsmetoden kliniskt vore det i så fall jackpot för Glycorex, som nu bör vara någon månad från att registrera och lansera sin produkt för universell blodplasma (UBP). Produkten syftar till att överbrygga blodgruppsbarriären, som ju är en begränsade faktor när en givare och en tagare har icke-kompatibla blodgrupper. Om konvalescentplasma blir en standardbehandling mot covid-19 är det därför ingen vågad gissning att UBP skulle kunna göra mycket nytta eftersom behandlingen bygger på just blodtransferering. Som vi ser det kan covid-19 accelerera lanseringstakten för UBP, som annars sannolikt hade haft en långsammare uppstart. Bolaget har nu levererat UBP till två europeiska sjukhus och ett indiskt. Aktien steg 11 procent i april och är upp 90 procent sedan vi i januari investerade i bolaget på emissionskurs 10 kronor per aktie.

Korta innehav

Den korta portföljen bidrog negativt till fondens utveckling med cirka – 3,6 procent, vilket är naturligt i en stigande marknad. Störst negativa bidrag hade våra korta terminspositioner i tyska DAX, svenska OMXS30 och europaspecifika STOXX 600. Bland våra aktiespecifika korta positioner bidrog tyska Wirecard och franska BIC positivt.

Exponering

Nettoexponeringen var, justerat för våra onoterade innehav, vid månadens ingång och utgång 55 respektive 53 procent.

Summering

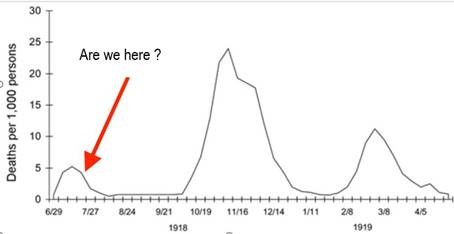

Det är synnerligen märkliga tider och det gäller även för aktiemarknaden. Ingen vet hur lång tid det tar innan ekonomierna helt kan öppna upp. Hur stora och vilka förändringar kommer ske bland konsumenter av olika varor och tjänster när allt lagt sig? Vilka blir vinnare och vilka blir förlorare? Hur stora bakslag får vi uppleva vad gäller själva virusbekämpningen? Vi hoppas att det inte ser ut som under den Spanska sjukan för 100 år sedan, se bild nedan.

Vår uppfattning är att de totala nedstängningar som skett i de flesta länder har ett mycket högt pris som politiker generellt sett tar för lite hänsyn till. Framtiden får utvisa vem som har rätt. Vi bifogar en länk till en intressant artikel från tiden när Woodstock-festivalen var igång. Nobelprisvinnaren och professorn Michael Levitt är också av uppfattningen att nedstängningen är ett mycket stort politiskt misstag.

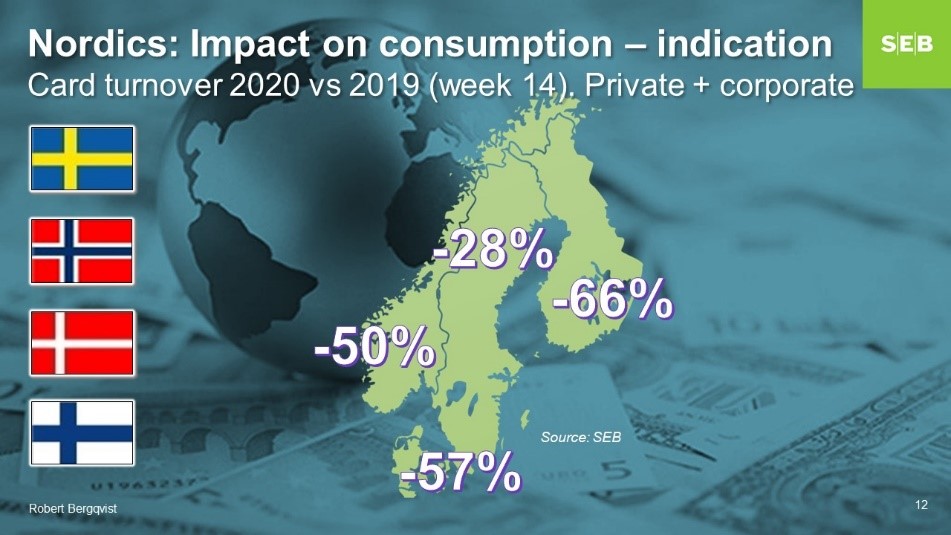

Att Sverige har en annan strategi jämfört med de flesta andra länder har knappast undgått någon och nedanstående bild visar tydligt en skillnad i den ekonomiska aktiviteten. På relativ basis har Sverige sannolikt en fördel när nu världens ekonomier försiktigt startar upp igen då vår startsträcka är kortare.

Källa: SEB

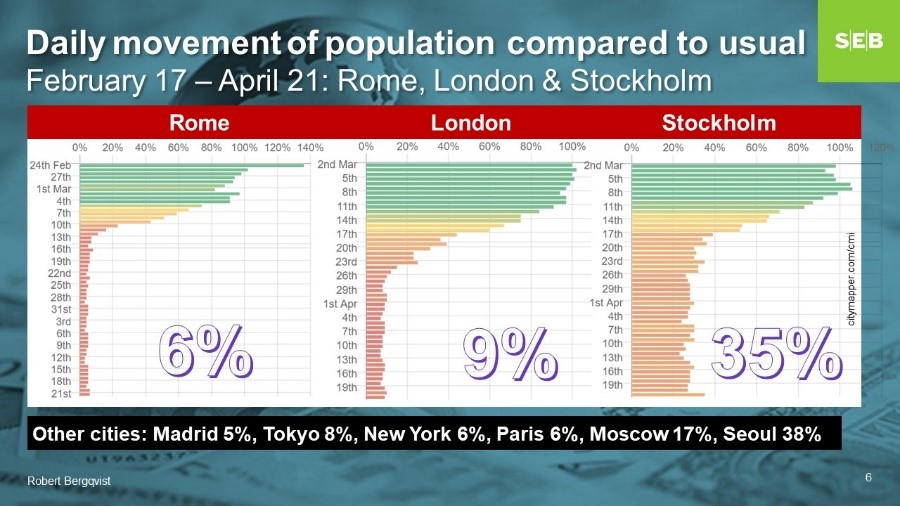

En annan indikator visar rörligheten bland människor. Jag skulle gissa att om Skåne varit med, där undertecknad bor och verkar, hade nog motsvarande siffra under perioden varit närmare 50 procent. Nu i början av maj känns det mer som 80-90 procent.

Källa: SEB

Centralbankerna har, i och med att de började köpa skräpobligationer, indirekt sagt till marknaden att finansiell spekulation är ett för stort inslag i världsekonomierna för att misslyckas. De kommer att finnas där som köpare av finansiella tillgångar och förse marknaden med likviditet. De misstag som gjordes under finanskrisen 2008 får inte upprepas och man har skridit till verket extremt kraftfullt och snabbt.

Många investerare är fortfarande utanför marknaden med en hög andel kassa. Alla förstår att centralbankernas agerande inte hjälper en kraftigt stigande arbetslöshet, men alla ser också vilken påverkan de har i de finansiella marknaderna. Därför blir uppgången sällsynt obekväm för många då den till viss del är riggad av centralbankerna. Gamla sanningar och erfarenheter fungerar allt sämre och den stora frågan är, med tanke på omfattningen av ingrepp, kommer vi att komma tillbaka till gamla mönster och i så fall hur?

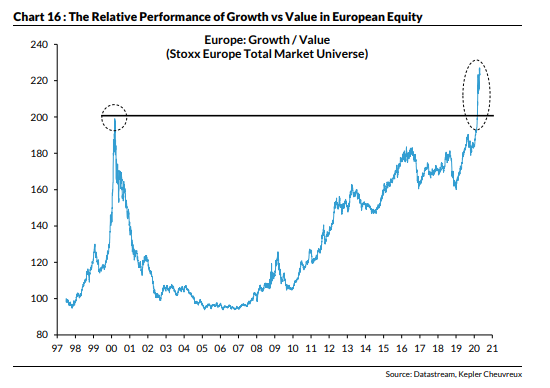

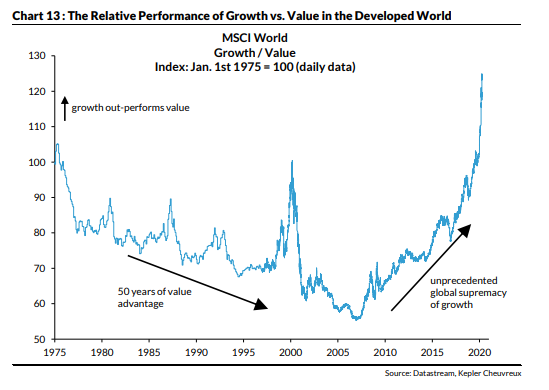

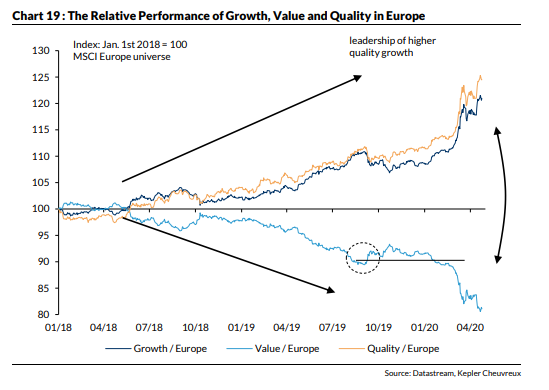

Utöver centralbankerna har vi ett kraftigt ökat inslag av passivt kapital som inte bryr sig om värdering i specifika bolag utan baserar samtliga investeringar på hur mycket ett bolag väger i ett specifikt index. Samtidigt som den trenden ökat för varje år har de fallande räntorna i sin tur ökat intresset för momentumaktier (USA). De fallande räntorna har också minskat intresset för typiska värdeaktier (Europa) och därmed har deras vikter i olika index minskat. Det har skapat en bubbla för tillväxtaktier som följande bilder visar och samtidigt har value-aktiers (bilar, bank etc.) värderingar kommit ned till rekordlåga nivåer. Coronakrisen har med detta skapat en perfekt storm mellan de olika typerna av aktietillgångar. Nedan illustreras tydligt värderingsskillnaden mellan de olika aktietillgångarna i Europa.

I USA är det också extremt. Kvoten mellan Nasdaq100 och S&P500 har de senaste 17 veckorna haft ett RSI (Relative Strength Index) som överstigit 70. Den enda gång tidigare som teknologiaktier gått så starkt i förhållande till den bredare marknaden var år 2000. Vi vet alla hur det slutade även om skillnaderna idag jämfört med för 20 år sedan är stora.

Källa: Sentimenttrader

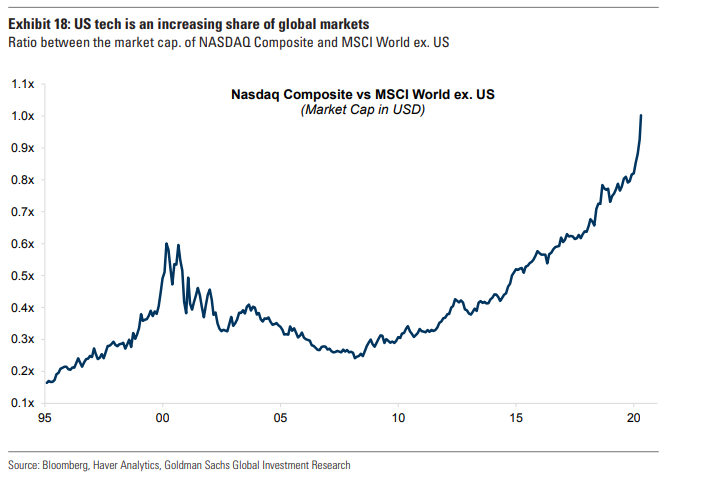

Visat på ett annat sätt. Nasdaq i förhållande till MSCI världsindex.

Om vi inkluderar hela västvärldens tillväxtföretag mot västvärldens värdebolag får vi en liknande bild.

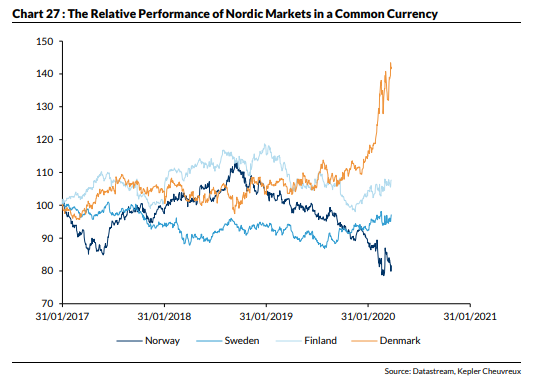

Om vi studerar utvecklingen i Norden får vi en liknande bild mellan de olika länderna. Danmark med sin läkemedelsindustri har utvecklats betydligt bättre än oljetyngda Norge.

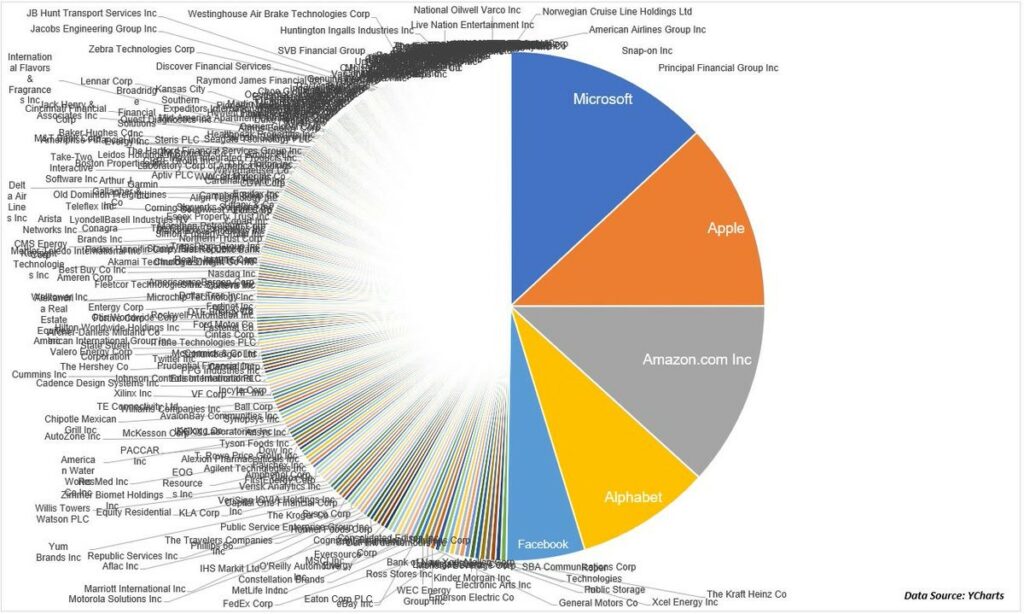

Fördelningen i S&P 500 idag är extremt skev där de fem största teknologibolagen har lika stor vikt som de 350 minsta företagen. Studera gärna lite företag som knappt syns i bilden, man blir förundrad. Aktiemarknaden i USA speglar alltså inte ekonomin i stort och därför klarar sig också marknaden så pass väl. Äldst av de fem teknologibolagen är Microsoft som grundades 1975.

Motsvarigheten till teknologisektorn i Europa är defensiva bolag med hög intjäningskvalitet och stark balansräkning. Goldman Sachs har mycket fyndigt döpt gruppen av europeiska företag till “GRANOLAS“ och bolagen som ingår är Glaxosmithkline, Roche, ASML, Nestle, Novartis, Novo Nordisk, L’Oréal, LVMH, Astrazeneca, SAP och Sanofi. Senast vi hade med nedanstående bild var i september när det skedde en stor sektorrotation in i värdeaktier. Skillnaderna har sedan dess ökat ytterligare.

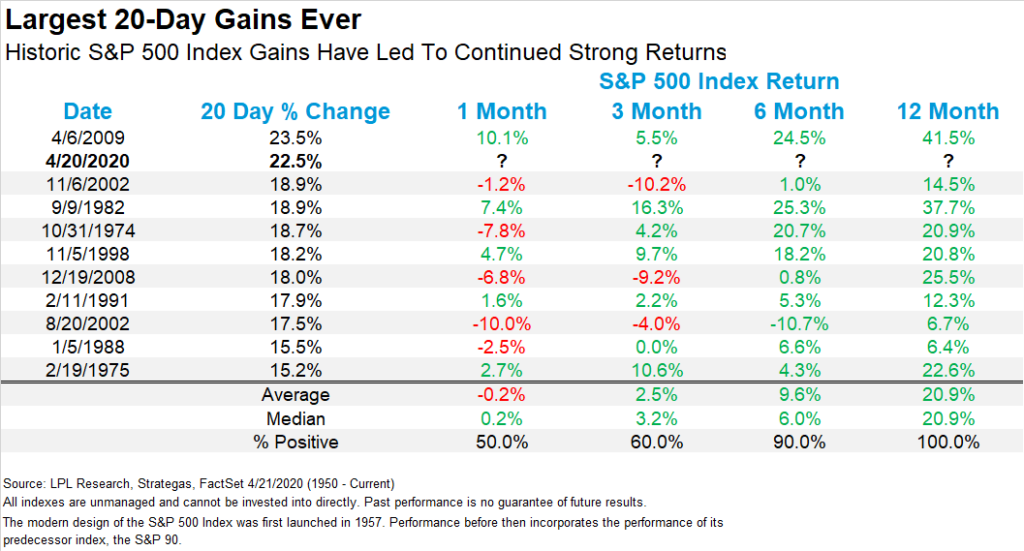

Avslutningsvis kan vi konstatera att stora uppgångar i USA som samtidigt skett under korta tidsperioder har historiskt lett till en fortsatt stark avkastning kommande 12 månaderna – 10 gånger av 10 (!).

Våra slutsatser av allt ovanstående är i dagsläget följande

De breda aktieindexen kommer sannolikt under några månader handlas i ett intervall upp och ner på 10–15 procent där vi sannolikt är i den övre delen just nu. Vi tror inte marknaden kommer att komma ner igen till de lägsta nivåerna från i mars på grund av att investerare då famlade i panik samtidigt som centralbankerna inte hade hunnit börja med sina åtgärder. Det var också mycket tvångsförsäljningar och de är rimligtvis nu i stort avklarade.

Trots att defensiv tillväxt i Europa, typ GRANOLAS, har en hög värdering i förhållande till värdeaktier tror vi att den trenden fortsätter i åtminstone några månader till. För att ett skifte ska kunna ske måste råvaror som till exempel olja stabiliseras och påbörja en återhämtning. Räntekurvan måste bli brantare och signalera att den ekonomiska aktiviteten är på uppgång. När det väl sker kommer vi antagligen se en mycket kraftig uppgång i den typen av aktier samtidigt som investerare har en historiskt mycket hög exponering mot tillväxtaktier (och låg exponering mot värde).

Det viktigaste för oss som stockpickers är att våra företag levererar på våra förväntningar. Till dags dato har vi ett antal aktier som trots alla utmaningar de första fyra månaderna haft en mycket stark uppgång. De bästa aktierna under första tertialet för fonden har varit Sedana Medical +76 procent, Glycorex +78 procent och K-Fastigheter +30 procent. Finska Musti som noterades i början av februari har stigit med +27 procent från introduktionspriset. Starkast utveckling har fondens minsta innehav Crunchfish varit med en uppgång på hela +143 procent i år. Listan kommer förhoppningsvis att fyllas på under året.

Det är viktigare än någonsin att vara beredd på det oförutsedda och ha ett öppet sinne, inte låsa fast sig vid gamla sanningar och mönster.

Till sist, det har erbjudits och kommer fortsatt att erbjudas osedvanligt många intressanta möjligheter och vi ska göra allt som står i vår makt för att vara med när tillfällen dyker upp.

Vi tackar som vanligt för ert visade förtroende och återkommer om en månad. Det blir sannolikt en hel del att skriva om då också.

Ha en skön maj med mycket sol och god hälsa.

Mikael Petersson

6 maj 2020

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

Viktig information. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.