Utveckling december

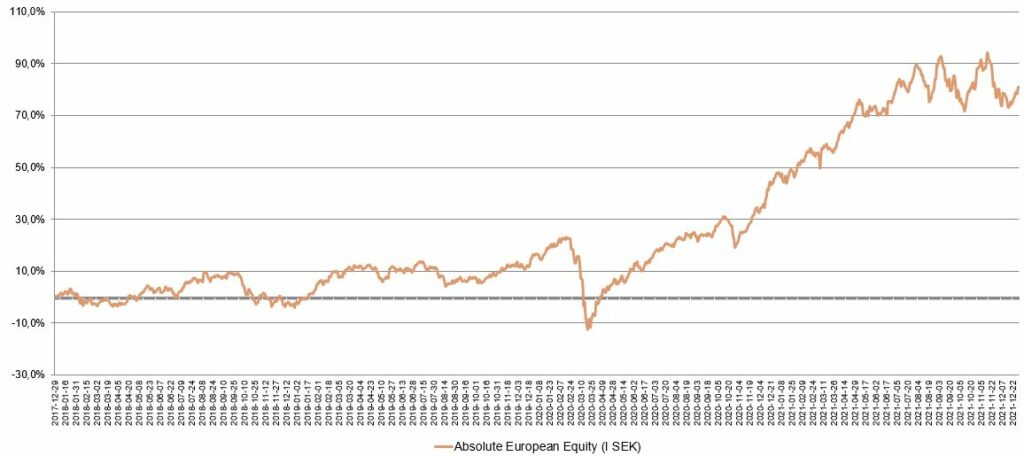

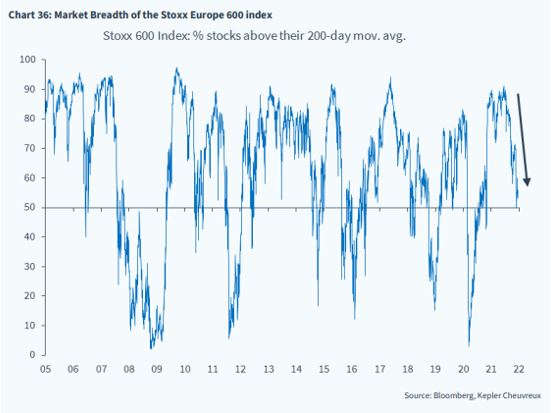

Fondens värde steg med 0,4 procent i december (andelsklass I SEK). Stoxx600 (brett Europaindex) ökade under samma period med +5,4 procent och HedgeNordics NHX Equities ökade preliminärt med 1,2 procent. Motsvarande siffror för 2021 är en ökning om +22,3 procent för fonden, +22,3 procent för Stoxx600 och +9,8 procent för NHX Equities.

Aktiemarknad / Makro

Historian upprepade sig och det blev återigen en stark avslutning på börsåret. Efter en avvaktande inledning med tydlig varannandagshandel, ökade investerare risken under årets sista 10 dagar. Det breda europaindexet avkastade i december 5,4 procent medan S&P500 ökade med 3,7 procent. Fondens avkastning slutade på mer blygsamma 0,4 procent och vi återkommer längre fram varför utfallet blev som det blev.

Månadens stora händelse, tillsammans med utvecklingen av omikronviruset, var den amerikanska centralbankens möte den 15 december. Det var en dramatisk ändring av språket till en betydligt mer aggressiv politik för att stävja accelerationen av inflationen. ”We tend to use the word transitory to mean that it won’t leave a permanent mark in the form of higher inflation. I think it’s probably a good time to retire that word”. Efter att ha funderat några dagar konstaterade världens investerare att man kanske hade haft en väl dyster syn och började öka sina aktieexponeringar igen.

Som tidigare nämnts är en stor joker för utvecklingen av världens ekonomier hur handlingskraftiga politiker vill vara med olika grader av nedstängningar av samhällen. Att öka vaccinationsgraden genom att begränsa friheten för de som vaccinerat sig blir nog svårt. Jämfört med många andra länder klarar sig Sverige återigen lindrigt undan.

Mediers rapportering om viruset och de nya restriktionerna är fortsatt förhållandevis ensidig. Smittskyddsperspektivet dominerar medan konsekvenserna mot enskilda, företag och andra verksamheter beskrivs betydligt mindre utförligt. Fokus ligger på att undvika att vården belastas för hårt. Varför ingen bland de traditionella medierna ifrågasätter varför Sverige ligger i absoluta botten i Europa vad gäller sjukbäddsplatser per capita (inklusive intensivvårdsplatser), samtidigt som vi har världens fjärde högsta skattetryck, borde vara av visst intresse för medborgarna.

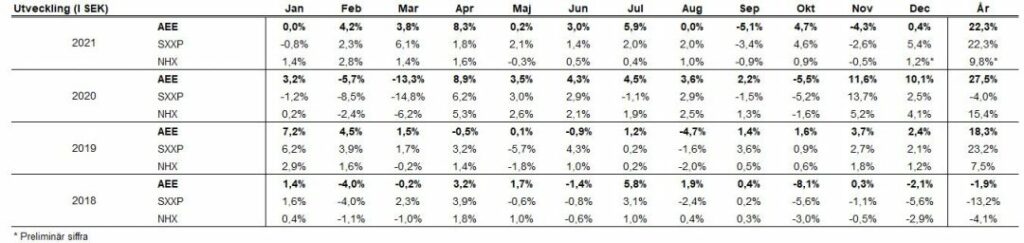

Bilden nedan från Bloomberg data visar de globala covid-19 dödstalen. Det är mycket glädjande att konstatera att vi precis såg en ny lägsta punkt och vi är nu på samma nivå som i juni 2020.

Källa: Bloomberg data

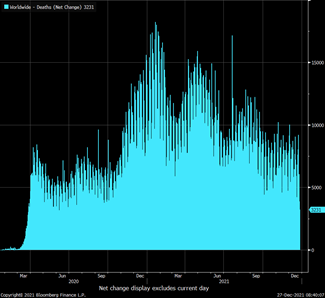

Det var fortsatt en extremt hög koncentration av bolag som drev de breda aktieindexen uppåt i december. Det stora flertalet av de breda indexens medlemmar (aktier) var långt under sina högstanivåer. En trend som påbörjades redan innan sommaren och som även haft en påverkan för vår fonds avkastning de senaste månaderna (som tidigare beskrivits). Nedanstående bild visar bredden för de 600 största bolagen i Europa och som tydligt framgår är det en starkt fallande andel av bolagen vars aktier handlas över sitt 200-dagars medelvärde (nu låga 50 procent). Motsvarande siffra för fondens långa innehav vid årets utgång var 50 procent.

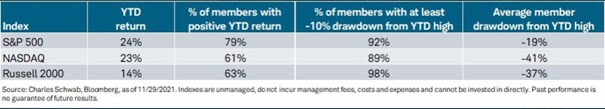

Illustrerat på ett annat sätt och för de 500 största bolagen i USA (data från i slutet av november 2021). När Nasdaq hade stigit med 23 procent var det endast 61 procent av bolagen som uppvisade en positiv avkastning och den genomsnittliga nedgången från sin högstanivå för en aktie i Nasdaqindexet var hela -41 procent.

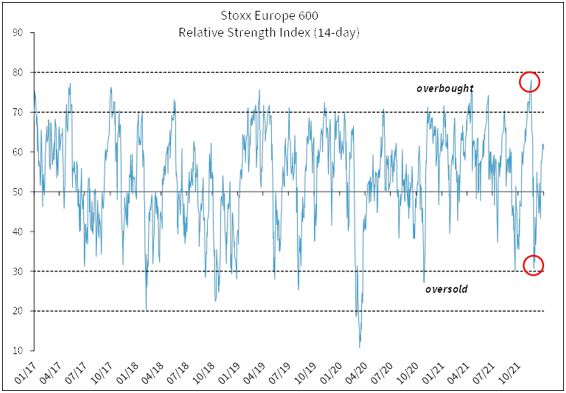

Världens börser har de senaste månaderna uppträtt lite som en missbrukare som emellanåt inte får sina droger (stimulanser från centralbankerna). Riskaptiten har pendlat kraftigt vilket bilden nedan tydligt illustrerar. Från ett översålt läge för en månad sedan är marknaden nu tillbaka till mer av ett normalläge.

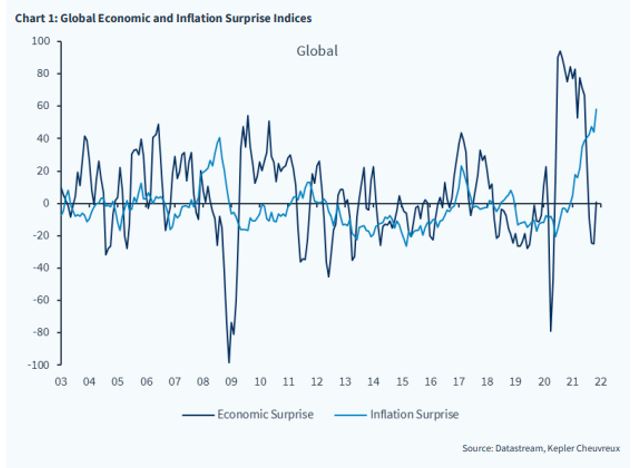

Källa: Kepler Cheuvreux

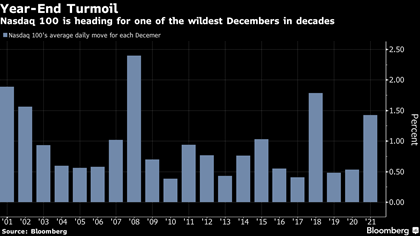

Volatiliteten i marknaden under december syns tydligt i nedanstående bild som visar den genomsnittliga rörelsen per dag för Nasdaqindexet. Vi fick uppleva den tredje högsta volatiliteten på 20 år.

Det ledde till en tydlig preferens för defensiva aktier framför cykliska aktier. Skillnaden mellan de två aktieklasserna var den största sedan april.

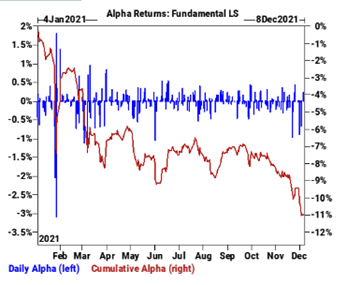

Goldman Sachs hedgefondskunder med lång/kort strategi (som vi) har haft ett tufft år med kraftig underavkastning. De blå staplarna i bilden nedan visar veckovis överavkastning (positiv och negativ). Den röda kurvan visar den ackumulerade underavkastningen som alltså är -11 procent på året.

Som bilden nedan antyder verkar det som att Price/Sales är det nya P/E-talet

Elon Musk har sålt Teslaaktier för att betala in lite skatt, närmare bestämt 11 miljarder USD. Demokraten Elisabeth Warren är inte imponerad. Inte Elon heller.

Vi bjuder på ett gott skratt i ett mindre seriöst inslag om Elon Musk.

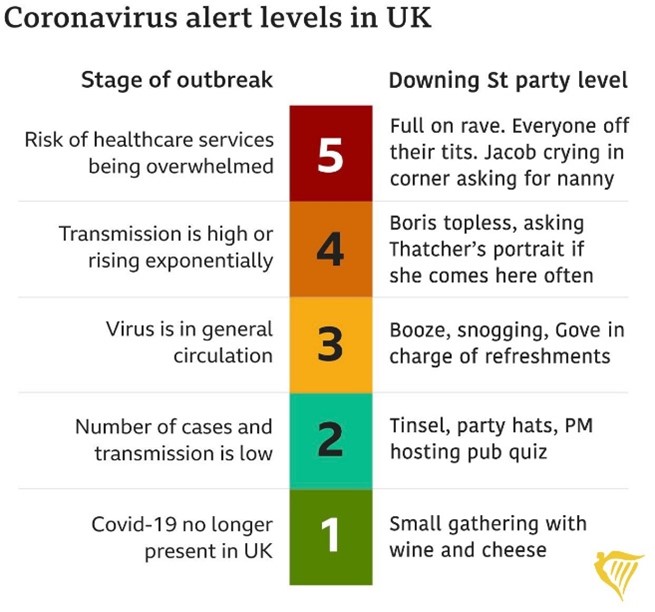

Ingen månad utan rubriker om Boris Johnson. Krisen förvärras och ilskan över nya pandemirestriktioner och påstådda julfester förra året på Downing Street växer. Även inom hans eget parti höjs kritiska röster.

Källa: Ryan Air / Twitter

Vår nya energiminister Khashayar Farmanbar kan sannolikt ha landets största självförtroende. På frågan vad de ska göra åt elpriserna blev svaret: ”vi jobbar dygnet runt för att pressa tillbaka elpriset”.

Vår nya miljöminister klarade sig så där i utfrågningen om hur många kärnkraftverk Sverige har i drift och hur många som tagits ur bruk. Hon chansade på att två stängts ned och tre är i bruk. Rätt svar är att sex stängts ned och sex är kvar i bruk. Hon är säkert jättebra på andra saker.

Källa: Steget efter

Långa innehav

Evolution

Efter en minst sagt utmanande novembermånad, där aktien sjönk med hela 32 procent, återhämtade sig Evolution-aktien rejält under december. (Som de flesta av er läsare sannolikt känner till, blev Evolution i november utsatt för anonyma anklagelser som menade att bolaget verkade på svartlistade länder. När aktien föll följde journalistkåren efter med kritiska ögon.) Samtidigt som den värsta stormen lagt sig, påbörjade Evolution ett återköpsprogram som åtminstone delvis gett tillbaka en del av förtroendet som förlorades i november. Vi ökade vår position på låga nivåer vilket bidrog till att aktien var fondens största bidragsgivare i december. När månaden var slut hade aktien stigit med 35 procent och uppgången för helåret blev 54 procent.

Lindab

Lindab var fondens näst bästa bidragsgivare för december efter att aktien stigit drygt 9 procent. Bland annat godkändes försäljningen av Building Systems av ryska konkurrensmyndigheter. Med detta har Lindab nu helhjärtat fokus på kärnverksamheten. Utöver detta förvärvades Alig Ventilation, ett svenskt bolag inom bostadsventilation. Därmed har Lindab förvärvat hela fyra bolag under det fjärde kvartalet och vi hoppas att takten håller i sig 2022. Slutligen annonserades att Lindab nu flyttats in till Nasdaqs large cap-lista efter att Lindab följt upp två kursmässigt positiva år med en uppgång om 89 procent under 2021 – imponerande.

Wincanton

Ett av fondens mer utpräglade värdecase, det brittiska transport- och logistikbolaget Wincanton, gav ett positivt bidrag till fonden efter några utmanande månader. Aktien har drabbats av nyhetsflödet rörande bristen på lastbilsförare, som påverkat Europa i allmänhet och Storbritannien i synnerhet. Det har i sin tur oroat marknaden för löneinflation. Wincanton har dock visat att man kan hantera detta med hjälp av proaktiva prishöjningar. Ledningen har under lång tid verkat för att förbättra balansräkningen och för första gången på väldigt många år har Wincanton en nettokassa. Vi skissar på att vinsten kommer öka med 10–15 procent per år under överskådlig framtid. Då känns dagens värdering om 8-9x fritt kassaflöde baserat på våra estimat väldigt attraktivt.

Sedana Medical

Sedana lämnar ett händelserikt december bakom sig. I början av månaden annonserades beslutet att satsa på egen säljpersonal i USA, vilket gav anledning till en riktad emission. Nettolikviden ska användas för att bygga upp verksamheten i USA. Detta i förberedelse för den kommersiella lansering som väntas efter marknadsgodkännande 2024. Utöver detta erhöll bolaget ett så kallad IND-godkännande, vilket innebär att man nu kan inleda fas III-studier i USA. Sedana fortsätter att leverera inom sin kommunicerade tidsram, vilket är långt ifrån garanterat för denna typ av verksamhet. Aktien steg 9 procent i december, men endast med blygsamma 14 procent under 2021. Fondens intjäning var dock bättre då vi ökat på låga nivåer och sålt på höga nivåer.

ISS

Även ISS-aktien återhämtade sig efter några tuffa månader. Sedan vi investerade under det första halvåret 2021 har det egentligen främst varit positiva tongångar kring bolaget. De finansiella resultaten har varit i linje eller bättre än marknadens förväntningar. Ledningen har köpt aktier över marknaden och den övergripande känslan är att marknadsdeltagarna gradvis återfår förtroendet för bolaget. Dock inväntar vi fortfarande den där riktigt skarpa kursresan, som nog delvis hejdats av förnyad coronaoro. Aktien steg 6 procent i december och med 21 procent 2021.

Atai Life Sciences

Fondens stora sorgebarn stavas Atai. Innehavet har påverkat avkastningen negativt under flera månader. I december avslutades en lock up-period för vissa tidiga investerare (däribland vi själva). Detta skapade ett enormt säljtryck som på bara två dagar fick aktien att sjunka från 11 dollar till cirka 7 dollar och påverkade avkastningen för fonden med cirka -1,4 procent. Även om aktien utgjort en stor motvind under det andra halvåret har det varit en mycket bra investering för fonden. Vår genomsnittliga anskaffningskostnad är cirka 1,30 USD. När detta skrivs har vi cirka två procent av fondens kapital investerat i bolaget.

Korta innehav

Den korta portföljen bidrog med ett negativt resultat under månaden. Störst bidrag hade våra korta derivatpositioner i svenska OMXS30 och tyska DAX. Några aktiespecifika korta positioner som bidrog positivt till resultatet var tyska Daimler, svenska Dometic och amerikanska Teva Pharmaceuticals.

Exponering

Nettoexponeringen var, justerat för våra onoterade innehav, vid månadens ingång och utgång 70 respektive 77 procent.

Året som gått

Först ett kortfattat försök att i punktform summera vårt 2021.

- Avkastningen: När vi pustar ut och konstaterar att fonden stigit med +22,3 procent under året är vi nöjda, även om vi backat något sedan vår högsta notering två månader tidigare.

- Största bidragsgivare: Årets fem största bidragsgivare var Truecaller, Surgical Science, Lindab, Swedencare och Victoria. CVS Group kom in på en stark sjätteplats. De fem främsta stod för sammanlagt 17 procentenheter av fondens uppgång. Truecaller steg med 119 procent sedan börsintroduktionen den 8 oktober. Motsvarande årsavkastning var för Surgical Science +201 procent, Lindab +89 procent, Victoria +83 procent och CVS +49 procent. Under slutet av 2021 valde vi att avyttra våra Swedencare-aktier efter en fenomenal kursuppgång (+137 procent) under året.

- Onoterade innehav: Inom denna tillgångsklass blev bidraget 2021 till sist relativt blygsamt. Fram till Atais börsintroduktion i juni var bidraget betydande, men när året avslutat blev bidraget mer beskedliga +0,7 procentenheter. För övriga onoterade innehav finns det goda möjligheter för mer värdeskapande transaktioner kommande månader.

- Detta är vi mest nöjda med: Det arbete vi lade ner på Truecaller inför noteringen och den stora allokering vi gjorde till bolaget i samband med börsintroduktionen. Att vi sen tog ordentligt med risk och ytterligare ökade vår exponering inför deras första rapport gjorde inte saken sämre. Därutöver och rent generellt var antalet graverande misstag i förvaltningen väldigt få under året, vilket såklart påverkade årets resultat positivt.

- Detta är vi minst nöjda med: Att fondens värdeutveckling under den senare delen av året var negativ med ett antal procent. Vår förklaring till det är 1) en svag utveckling i Atai vilket kostade cirka två procent under tidsperioden. Vi hade här en lock-up. 2) En svag kursutveckling generellt för mindre bolag. 3) En kraftigt försvagad svensk krona de sista två månaderna som kostade ytterligare cirka två procent.

- Vårt företag: Det har precis varit fyraårsdagen då undertecknad startade upp verksamheten med 100 miljoner kronor i förvaltat kapital. Inklusive systerfonden Coeli European Opportunities som startartade den 1 april 2020 förvaltar vi nu fyra år senare närmare 2 miljarder. Ännu bättre är att vi själva stått för en betydande del av den tillväxten då hedgefonden har stigit med drygt 80 procent och systerfonden med drygt 100 procent. Bemanningen har heller aldrig varit starkare, vi har mer resurser och vi lägger ännu ett års erfarenheter bakom oss.

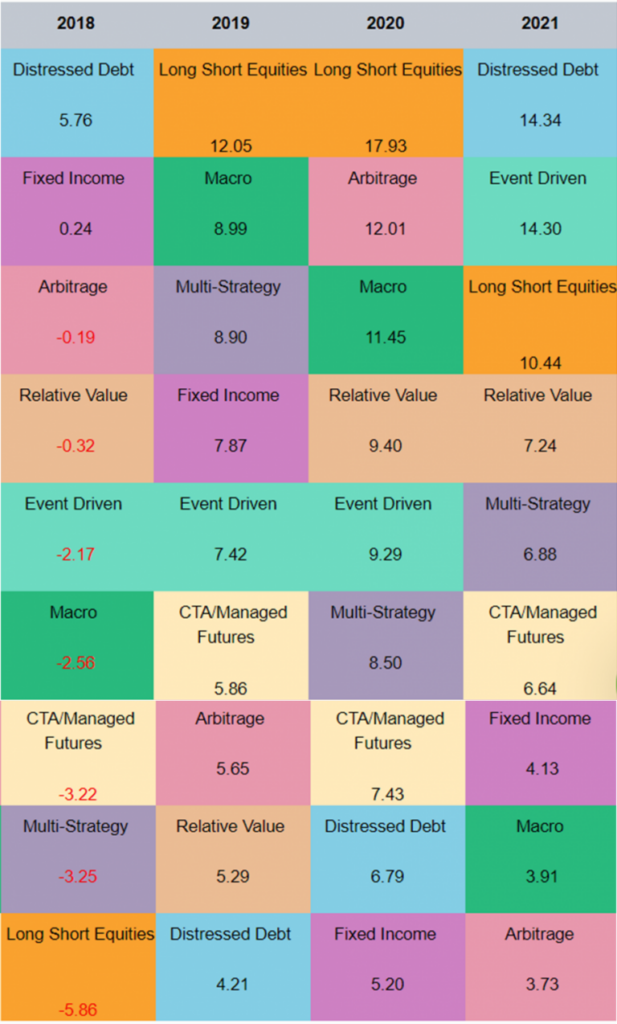

- Fyra års track record: Vi har konstant haft en rejält högre avkastning än andra globala long/korta strategier. Årsavkastningen 2018 var för oss -1,9 procent (jämfört med -5,9 procent för vår strategigrupp), 2019 var vi 18,3 procent mot 12,1 procent, 2020 var vi 27,5 procent mot 17,8 procent och i 2021 slutade vi på 22,3 procent mot 9,5 procent. Även de bästa strategierna i 2021, Distressed Debt och Event Driven, ligger bakom våra tal.

Källa: EurekaHedge

Nu ett kortfattat försök till att sammanfatta vår omgivning under året som gått.

- Ett starkt börsår läggs till handlingarna. Nedan olika index mätt i lokal valuta och euro.

Källa: Bloomberg

- Sektorindelning Stoxx 600.

Källa: Bloomberg

- Av de tio bästa aktierna förra året inom Stoxx600 är fem svenska. Otroligt! Finska QT Group ägde vi själva under 2020 (och sålde alltså för tidigt).

Källa: Bloomberg

- Det blev till sist 68 all-time-high på den amerikanska börsen under 2021. Näst mest någonsin efter 1995 som hade 77 ATH.

- Qanon-schakalen förkroppsligade vansinnet den 6 januari för ett år sedan vid stormningen av Kapitolium.

- (Tillfälligt?) Game over för Donald Trump

- Förra årets inledning bjöd på den största hedgefondsförstörelsen någonsin (”short squeeze”) när folket revolterade mot etablissemanget och pressade upp en del aktier till ofattbara nivåer. Gamestop, som hade ett börsvärde på 800 miljoner USD, var under en vecka världens mest omsatta aktie. Högre omsättning än Apple och Microsoft!

- Få hade hört talas om Bill Hwang och Archegos Capital Management innan Hwang slog världsrekord i snabba förluster. På någon vecka förlorade Archegos upp emot 30 miljarder USD genom pyramider av derivatpositioner. Så sent som den 3 januari i år meddelade Credit Suisse att man avskedat 69 personer i kölvattnet av de förluster (5,5 miljarder USD) man gjort i samband med Archegos kollaps.

- Inflationen gick från 1,4 procent i årstakt när året började till 6,8 procent vid årets utgång. Med risk för att förhäva oss själva tar vi oss friheten och citerar vi vad vi skrev i november 2020 och april 2021. ”Det skulle inte förvåna oss om nästa års problem är att tämja det monster som centralbankerna skapat när ekonomin är tillbaka med nästan full kraft”.

- Vi tillåter oss ett citat till från vårt brev i september. ”Europeiska gaspriser som skenat till synes okontrollerat och som gett de högsta septemberpriserna någonsin. Vi ber en stilla bön för att vintern blir mild. Vi gissar att denna utveckling snart är ett stort ämne i media och det kommer tveklöst att skapa en del problem och minska nästa års förväntade tillväxt något. Det känns betryggande att Per Bolund hävdar att det inte finns någon elbrist i landet för då hade ju kostnaderna för vanligt folk blivit ansträngt höga under vinterhalvåret (vilket de naturligtvis kommer att bli)”.

- Tack Mutti!

Källa: Nyhetsbyrån TT

- Framsidan på Bloomberg News från den 26 november som blev årets sämsta börsdag efter första rapporterna om Omikron-viruset.

Summering

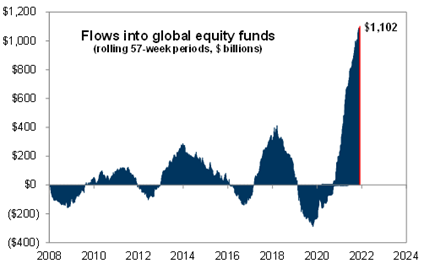

Efter att under året absorberat och dissekerat oändliga mängder fakta, händelser och brus är det nu den tid på året då man ska sammanfatta allt och ha en uppfattning om hur kommande året ska gestalta sig. Med risk för att börja i fel ände, hade vi vetat att inflationen skulle stiga från drygt en procent till närmare sju procent, att vi fick en tredje covidvåg som den vi nu upplever och att det skulle uppstå enorma flaskhalsproblem för olika industrier så hade vi kanske inte gissat att S&P slog 68 all-time-highs, att inflödet till världens aktiefonder 2021 var lika mycket som de senaste 12 åren tillsammans samt att den amerikanska 10-årsräntan låg runt 1,5 procent. För att citera Morgan Housel som bland annat skrivit boken Pengars Psykologi. “We think about and are taught about money in ways that are too much like physics (with rules and laws) and not enough like psychology (with emotions and nuance). physics isn’t controversial. It’s guided by laws. Finance is different. It’s guided by people’s behaviors.”

Som sagt – inflödet till världens aktiemarknader 2021 var större än det samlade inflödet de senaste 12 åren.

Källa: Goldman Sachs

När 2021 inleddes var vi ibland de bästa av världar. Bolagsvinsterna var i kraftig acceleration, finans- och penningpolitik i maximalt läge och optimismen bland investerare var stor att vaccinerna snart skulle ta slut på den plågsamma pandemin. Nu har den amerikanska centralbanken, efter en inflation som stigit kraftigt under det andra kvartalet, flaggat för flera räntehöjningar under 2022. Accelerationen av vinsterna har minskat (men är fortsatt på höga nivåer) och omikronvarianten har återigen fått världens politiker att reagera med beslutsamhet och med största möjliga försiktighet. Den försiktigheten förlänger de problem de flesta industrier upplever vad gäller diverse olika flaskhalsar i de ekonomiska systemen. Självklart ökar det också ytterligare den fragmentering vi ser i samhället mellan de som har och de som inte har. Bilden nedan illustrerar det väl.

Källa: Goldman Sachs

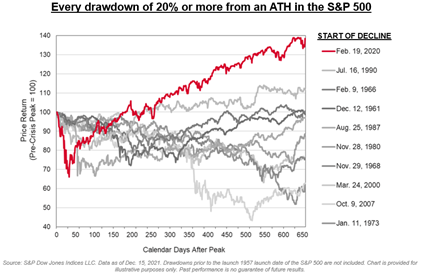

Vi upplever en historisk stark återhämtning, se röd linje för nuvarande utveckling.

Den expansiva politiken kommer successivt att minska under 2022 och först ut är som vanligt USA. I den andra vågskålen står Kina som efter ett mycket problematiskt 2021 nu kommunicerar att man ska gasa på för att få upp tillväxten i ekonomin. Europa, som fortfarande har en negativ räntemiljö, kommer antagligen endast att få uppleva mindre förändringar inom penning- och finanspolitiken. En referenspunkt är ju den svenska Riksbanken som senast kommunicerade att räntan skulle höjas först 2024, trots en hög ekonomiska aktivitet i Sverige. En sällsynt svårlöst ekvation.

Allt ovanstående har påverkat världens aktiemarknader där ledarna (på aktiemarknaden) har gått från de mindre bolagen till de större bolagen och där bredden i marknaden successivt minskat till dagens rekordlåga nivåer. En konsekvens av det är att hela 85 procent av aktiva förvaltare i USA haft en sämre avkastning än S&P500 under 2021 (källa Morningstar). Motsvarande siffra 2020 var höga 64 procent. Uselt alltså två år på raken. Hedgefonder har också som kollektiv haft ett utmanande år. Om man studerar avkastningen på Goldman Sachs ”VIP basket” (som innehåller hedgefonders mest populära aktier) och multiplicerar det med 3x, så når de ändå inte upp till S&P500’s avkastning.

Nasdaq befinner sig på högstanivåer men endast 35 procent av bolagen är ovanför sitt 200-dagars glidande medelvärde.

Den största variabeln i ekvationen om aktiemarknadens utveckling är inflationen och hur den amerikanska centralbanken ska tackla den. Det blir en delikat uppgift och vi skulle inte bli förvånade om FED tar ett steg tillbaka om några månader från sin numera hökaktiga inställning. Det förutsätter såklart att inflationen stabiliseras eller faller tillbaka, vilket vi tror är rimligt då mycket av trycket uppåt kommer från ”covid-relaterade” orsaker. På aktiemarknaden verkar omikron nu vara historia och även vi är lätt optimistiska att vi nu börjar se slutet på pandemin. Vi har en jobbig månad framför oss med höga smittotal, men tack och lov med betydligt mildare symptom.

Vi ser gärna att kurvorna möts igen under året. Man kan tydligt se att det var i det andra kvartalet som utvecklingen ändrade karaktär. Överraskningsindex började falla och inflationen steg.

Om räntemarknaden har rätt, kommer den amerikanska tioårsräntan inte att stiga mer än till två procent. Globala ränteinvesterare kommer att fortsätta köpa amerikanska statsobligation i jakt på någon form av avkastning (Europa erbjuder lite). Om räntemarknaden får rätt kommer inflationen att komma ned vilket betyder att den reala räntan toppar runt noll procent! Kanske till och med fortsatt negativ vilket betyder att vi fortsatt ska äga fasta tillgångar och helst de som innehåller någon form av tillväxt.

Sammanfattningsvis är vår bästa bedömning för året är att världen kommer att ha en fortsatt hög ekonomisk tillväxt. Räntor kommer i olika grad stiga från extremt låga nivåer och det kommer allt annat lika sätta viss press på multiplar, men inte tillräckligt för att kunna stå emot intjäningstillväxten (tror vi) och därmed förväntar vi oss en positiv avkastning, men betydligt lägre än 2021 och kombinerat med en högre volatilitet.

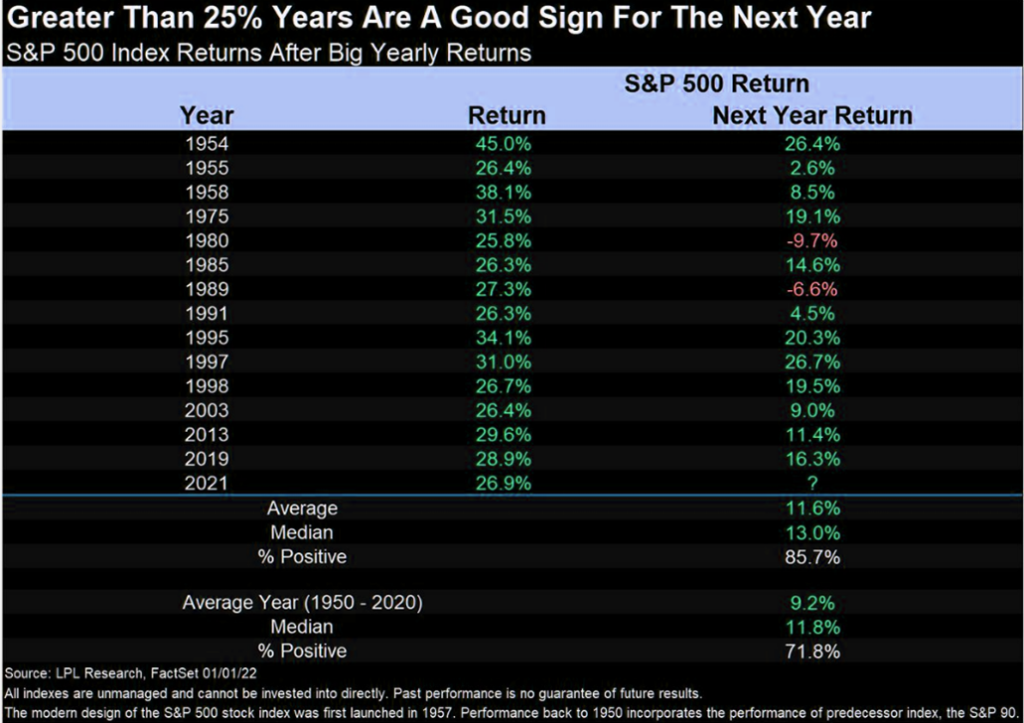

Historisk medianavkastning 12 månader efter år med mer än 25 procents avkastning: 13 procent.

Källa: LPL Research, FactSet

Sannolikt kommer värdeaktier utmana mer snabbväxande bolag. Under indexnivåerna kommer billiga cykliska aktier som till exempel bilaktier som handlas till 6-7x vinsten utmana till exempel Nibe som handlas på 75x vinsten. För vår del kommer vi att fortsätta i samma stil, men sannolikt öka inslaget av cykliska bolag i kombination med en gradvis förflyttning uppåt i storlek på bolagen vi investerar i. Likviditet blir allt viktigare i takt med att fonden växer.

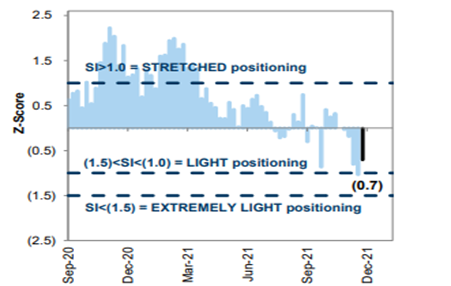

Positioneringen är vid årets utgång under normalnivå vilket är ett bra utgångsläge. Det fjärde kvartalet var turbulent och många ökade sina kassapositioner.

Källa: Goldman Sachs

Avslutningsvis vill jag rikta ett stort tack till Cecilia och Fredrik som på ett lysande sätt levererat mycket värde till firman och därmed till er andelsägare. Det är också anledningen till att de båda nu är delägare, vilket gör mig både glad och stolt. Om några veckor kommer också Gustav Lill att börja arbeta hos oss som analytiker. Gustav, som är 32 år, är utbildad industridesigner och ekonom och har under sin studietid arbetat som analytiker hos Grenspecialisten i Malmö. Varmt välkommen Gustav!

Ett stort tack för ert förtroende och på återseende.

Mikael & Team

Malmö den 10 januari

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

Viktig information. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.