Utveckling mars

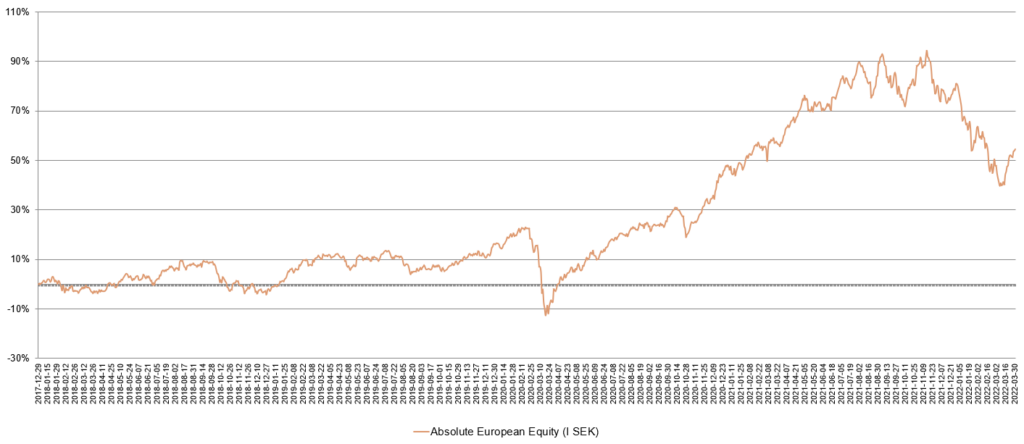

Fondens värde ökade +2,7 procent i mars (andelsklass I SEK). Stoxx600 (brett Europaindex) ökade under samma period med +0,6 procent och HedgeNordics NHX Equities steg preliminärt med 0,1 procent. Motsvarande siffror för 2022 är en minskning om -14,5 procent för fonden, -6,5 procent för Stoxx600 och -4,4 procent för NHX Equities.

Aktiemarknad / Makro

Årets första kvartal är avklarat och kommer tyvärr för alltid att finnas med i historieböckerna. Efter en stark inledning med nya ATH i början av året, stegrade den amerikanska långräntan till följd av ett stigande inflationstryck och satte press på framför allt tillväxtaktier. Efter att den värsta anstormningen lagt sig och investerare satt och räknade på hur stort ”kosläppet” skulle bli efter Covid, exploderade en geopolitisk katastrof den 24 februari i och med Rysslands oprovocerade attack mot Ukraina. Med de förutsättningarna rullade finansmarknaderna in i mars. De två första veckorna var exceptionellt turbulenta för i princip alla tillgängliga tillgångsklasser på en och samma gång. Den andra halvan av mars ökade riskviljan markant och aktiemarknaderna visade på en positiv utveckling. I ett försök att demonstrera den extrema volatiliteten kommer här några exempel:

- Tyska DAX sjönk med 15 procent (!) de första fem dagarna för att de följande tre dagarna stiga med 11 procent.

- Hongkongbörsen sjönk med 11 procent på två dagar för att därefter stiga med 17 procent de följande två dagarna.

- Oljepriset varierade mellan 95 – 135 USD.

- Den amerikanska tioårsräntan steg från 1,73 procent till som högst 2,47 procent

- Bitcoin steg med 10 procent.

- Prisrörelserna på enskilda aktier var extrem. Aktiekursen i vårt innehav i Victoria sjönk exempelvis först ytterligare -10 procent för att sedan stiga med cirka 40 procent på en vecka. Det är viktigare än någonsin att förstå implicit värdering när aktiekurserna rör sig dramatiskt.

- Nickelpriset steg med cirka 100 procent på några dagar för att sedan falla tillbaka 40 procent.

- Vete och andra råvaror steg också kraftigt med som mest 50 procent. Det här är riktigt illa, speciellt för världens fattigaste och olika upplopp är nog att vänta (en ny arabisk vår?)

- Våra säljoptioner i DAX steg med ca 500 procent från slutet av februari och två veckor framåt och var på toppen en betydande position för fonden. Vi sålde en del och tog därmed hem en del vinst. Priset har nu sjunkit 60-70 procent från högstanivåerna. ”Eyes on the ball”!

- SEK stärktes som mest med 6 procent i mars.

Att den svenska kronan stärktes med 6 procent på några veckor är ovanligt och visar hur fel Riksbanken läst sin karta. En extremt skev verklighetsuppfattning från Riksbanken satte i februari en stor press på den svenska kronan. När verkligheten kom i form av rå inflationsdata (+4,5 procent) vaknade direktionen till. Det som kommunicerats några veckor tidigare, att en första räntehöjning skulle komma först under det andra halvåret 2024, skulle nu sannolikt behöva revideras. Helt ofattbart – hur är det möjligt att ha så stora prognosfel i flera decennier och ändå få fortsatt förtroende? Eftersom Riksbankschefen väljs av Riksbanksfullmäktige som i sin tur väljs av Riksdagen, beror det antagligen på att politikerna inte förstår bättre. Helt säkert bidrar ovanstående inte till en långsiktig förstärkning av den svenska kronan. Helt säkert eldar det också på inflationen. För allas trevnad lämnar vi det ämnet.

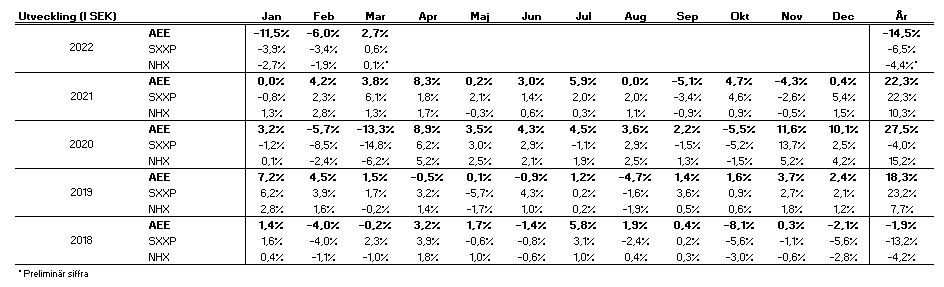

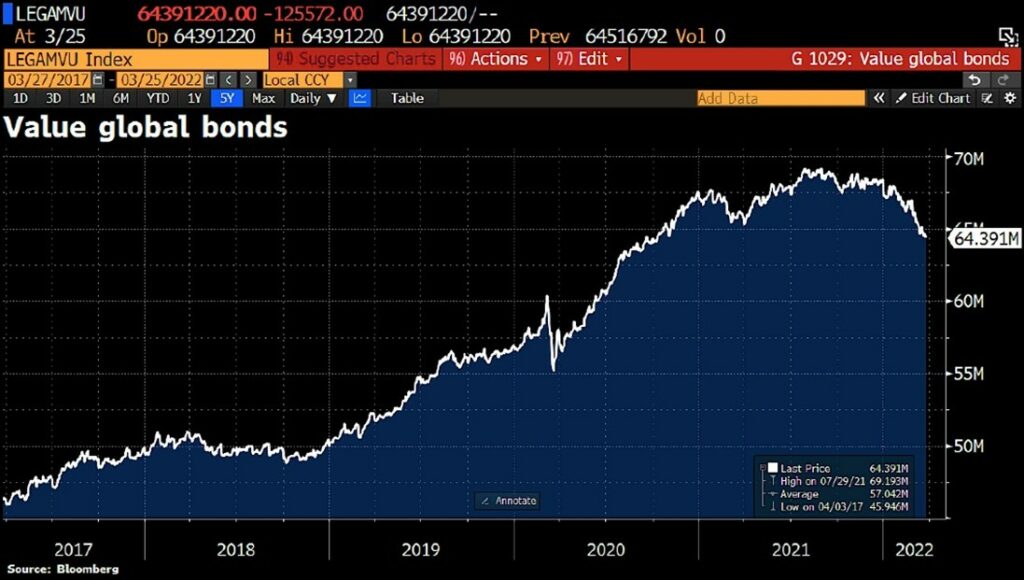

Den kraftiga ökningen av långa räntor runt om i västvärlden gav ordentlig press på obligationspriserna. Aldrig tidigare har priset på obligationer sjunkit så kraftigt på så kort tid och en 40-årig bullmarket känns härmed avslutad.

Källa: Bloomberg

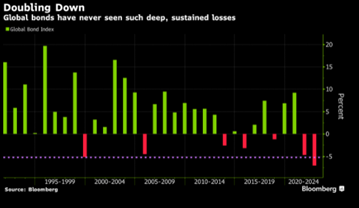

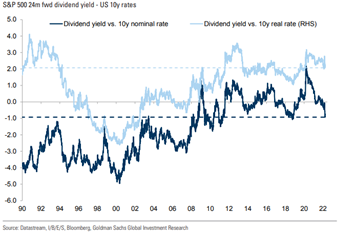

Med en ytterst medioker nominell avkastning förblir den reella avkastningen för obligationer fortsatt i klart negativt territorium.

Vi pratar visserligen i egen bok, men aktier ger över tid ett bättre inflationsskydd än obligationer då det finns ett tillväxtelement i aktier. Det viktigaste är dock att välja rätt aktier. Direktavkastningen för aktier i S&P500 är fortsatt positiv jämfört med realräntan.

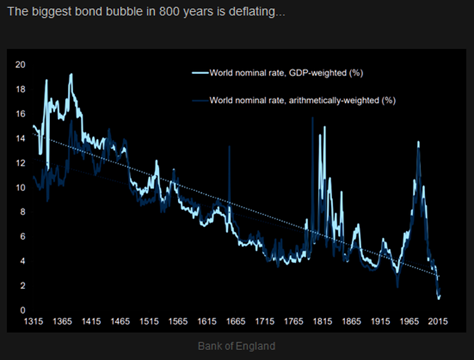

Det gäller att ha rätt perspektiv. Bank of England uppvisar viss skicklighet i teknisk analys nedan med en tidslinje om 700 år.

Källa: Bloomberg, Bank of England

Obligationsbubblan fortsätter att pysa ut efter att inflationen fått ordentligt fäste i världens ekonomier. Sista veckan i mars minskade värdet av världens obligationer ytterligare 745 miljarder USD i värde och har nu tappat totalt 4800 miljarder USD sedan högstanivån för några månader sedan. Det är cirka -10 procent och översatt i aktietermer motsvarar det ungefär Apple och Microsofts börsvärde tillsammans.

Till och med Tysklands treåriga ränta blev positiv i mars för första gången sedan 2014.

Det i sin tur berodde på att Tysklands inflation var 7,3 procent i årstakt i mars. Senast det hände var 1981, men då var Bundesbanks styrränta 11,4 procent att jämföra med dagens noll procent.

Källa: Bloomberg, Holger Zschaepitz

Det ska inte vara enkelt. Nedanstående bild illustrerar dels den amerikanska 10-årsräntan (vit), dels bankindex i förhållande till S&P500 (grön). Banker är typiskt sett en stor vinnare när räntorna stiger då det signalerar både en ökad ekonomisk aktivitet och att det blir lättare för bankerna att öka sina marginaler. De senaste veckorna har det skett en tydlig frikoppling och beror antagligen på att investerare i stigande grad börjar bli bekymrade över stagflation och eller en recession. Därutöver skulle det också kunna tolkas som att recessionsrisken nu är så överhängande att man tror att FED snart börjar backa från sin aggressiva retorik. Antagligen är svaret någonstans mitt emellan.

Källa: Bloomberg, Goldman Sachs

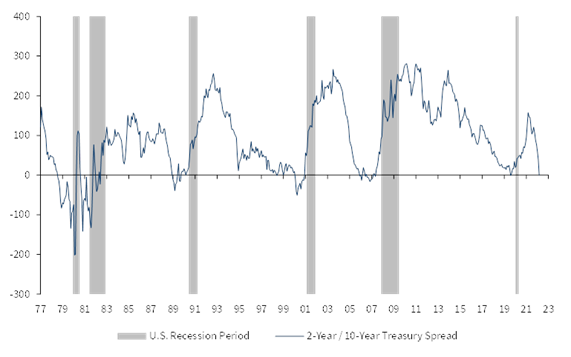

Nedan visas en av månadens snackisar. Skillnaden mellan den amerikanska 2-årsräntan och 10-årsräntan är nu obefintlig vilket ses som en tydlig historisk indikator på att vi har en recession att vänta oss inom 12 månader. Det kan bli så, men vi noterar att den amerikanska ekonomin går för högtryck och att de flesta historiska samband helt slagits ut i och med den exempellösa ekonomiska politiken från politiker och centralbanker de senaste två åren. Ett öppet sinne är att rekommendera.

Källa: Kepler Cheuvreux

För ett år sedan var den amerikanska 2-årsräntan 0,15 procent jämfört med dagens cirka 2,4 procent. För ett år sedan var förväntningarna att FED skulle hålla räntan oförändrad tills utgången av 2023. Idag är förväntningarna istället att det ska genomföras 7-8 räntehöjningar 2022 och att styrräntan är 2,75 procent vid utgången av 2023. Poängen är att det hänt mycket på kort tid. FED och andra centralbanker har haft kraftigt fel i sina antaganden och att vi nu bara är i början av en längre räntehöjningsperiod.

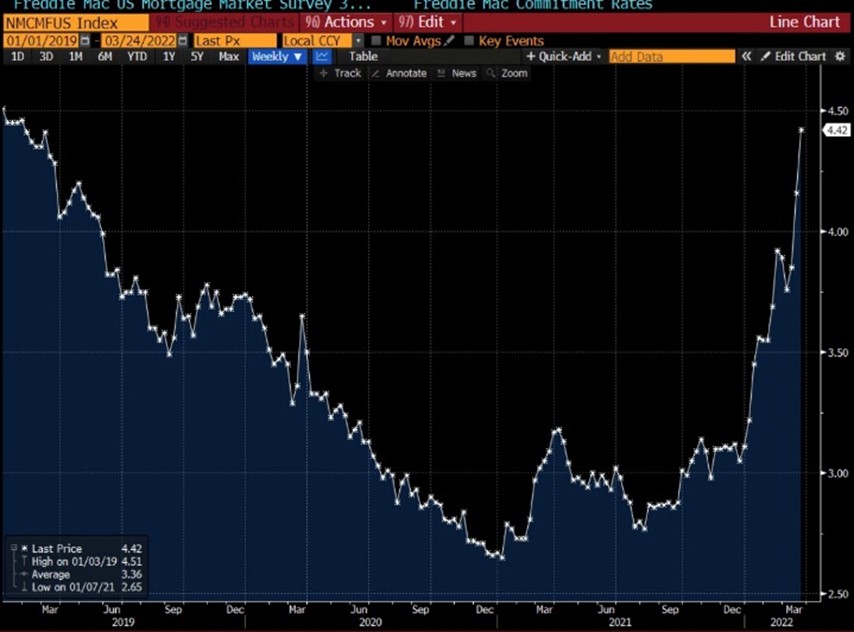

Bilden nedan visar inte en glödhet spekulativ aktie utan den amerikanska bostadsräntan. Den står tre gånger högre än den svenska bostadsräntan och konsumenterna är inte glada. President Joe Biden är under hård press men bilden illustrerar också hur otroligt stark den amerikanska ekonomin är för närvarande.

Källa: Bloomberg

Källa: Twitter

Europeiska gaspriser är 10-12 gånger högre än motsvarande pris i USA. Lite som skillnaden mellan elpriset i södra och norra Sverige. Man kan också uttrycka det som skillnaden mellan att vara självförsörjande realist och att vara naiv. Det filtrerar sig igenom alla lager och nivåer kors och tvärs och är en av många anledningar till att Europa har haft och sannolikt fortsatt, kommer att ha en permanent långsiktigt lägre tillväxt och tillika en permanent högre riskpremie än USA. Det i sin tur attraherar mindre kapital som i sig dämpar den ekonomiska tillväxten.

Ett annat sätt att beskriva det är utvecklingen för Europas motor, Tyskland, på relativ basis de senaste 20 åren. Ur ett europeiskt och ekonomiskt perspektiv är det inget annat än en ekonomisk härdsmälta. Endast två tyska bolag tillhör de 100 största bolagen i världen mätt i börsvärde: Linde och SAP. Våra politiker är antingen ovetandes om vad som skett, eller så är de fullt upptagna med att dela ut pengar till oss enkla medborgare så vi har råd att betala för deras misstag och så de fortsatt kan behålla sina välbetalda anställningar. Den svenska utformningen av bränslekompensation och för ”Putin-priser” på elen är så erbarmligt medioker att man nästan inte tror det är sant.

Källa: Bloomberg, Goldman Sachs

Och som inte det vore slut med ökade kostnader så vill Socialdemokraterna nu även införa en ”Beredskapsskatt”. Det är möjligtvis naivt av oss enkla medborgare, men vi trodde att ett fullgott försvar redan ingick i ingånget samhällskontrakt då vi har ett av världens högsta skattetryck.

Källa: Stelbenta Sture

Premiärminister Boris Johnson överlevde politiskt ännu en gång efter ”Partygate”-skandalen. Han lyckades med konststycket att på ett ytterst motbjudande sätt jämföra drivkrafterna bakom Brexit (frigörelse etc) med folkets kamp i Ukraina. Se uttalandet här.

Det är ett nytt lågvattenmärke av en, till synes, alltmer internationellt isolerad politiker. Se videon från senaste NATO-mötet.

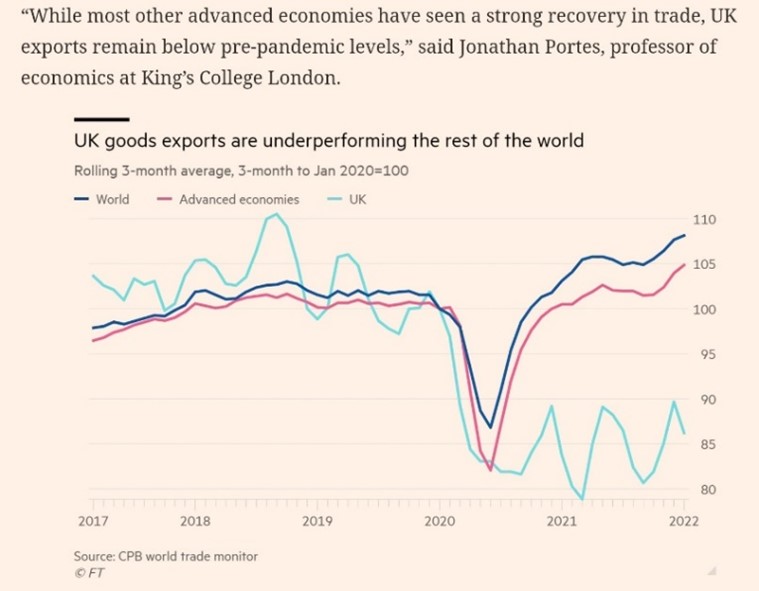

Vad var det vi sa? Vilket land vill lämna EU efter att ha studerat bilden nedan? Boris och hans kompisar som drömmer fortsatt om svunna tider – ”The Empire where the sun never sets”. Det känns som att bränslet tagit slut och att Storbritannien nu år efter år framöver kommer minska sin ekonomiska och politiska makt. Well done boys!

Källa: CPB world trade monitor, FT

Långa innehav

SLP

Trots krig, stigande räntor och allmän rädsla gjorde Swedish Logistic Property (SLP) som första börsnotering i år en strålande entré på Stockholmsbörsen. Aktien steg med hela 52 procent första handelsdagen och gav 1,1 procents bidrag till fondens utveckling i mars.

Intresset för bolaget var enormt och i hård konkurrens från svenska och internationella investerare fick vi möjligheten att bli ankarinvesterare. Erbjudandet uppgick till 750 miljoner kronor och övertecknades flera gånger om. Vi kom i kontakt med bolaget i höstas och har träffat ledningen några gånger sedan dess. Vi såg detta som en mycket bra möjlighet att följa med på en resa bredvid några av Sveriges främsta fastighetsentreprenörer. Det är tredje gången vi är ankarinvesterare, där de första var K-fastigheter och Truecaller.

SLP är ett fastighetsbolag baserat i Malmö. Affärsidén är att förvärva, förädla och förvalta fastigheter inom logistik. Bolaget grundades under senhösten 2018 av Peter Strand, Mikael Hofmann, Greg Dingizian och Erik Selin. Därefter har det tillkommit fler fastighetsprofiler som Sofia Ljungdahl, Unni Sollbe och Jacob Karlsson (K-fastigheter). Det är svårt att inte bli exalterad när stora delar av fastighetseliten är samlade i ett bolag och dessutom äger samtliga aktier tillsammans med de anställda. Värdeskapandet tenderar att öka ju större ekonomiskt incitament man har.

Fokus är på tillväxt. Fastighetsvärdet har gått från noll 2018 till 6,5 miljarder kronor per utgången av 2021. Det övergripande målet är att nå en genomsnittlig årlig tillväxt i substansvärdet om lägst 15%. Det tror vi att bolaget kommer klara med råge. Ledningsgruppen var ju i allra högsta grad stora bidragsfaktorer till Victoria Parks imponerande utveckling, som slutade med att tyska Vonovia lade ett bud på bolaget.

Ledningen kombinerar tidigare strategier från Tribona och Victoria Park och förvärvar undervärderade logistikfastigheter (ofta ”off-market”) med en hyrespotential. Värdetillväxten kommer från effektiv fastighetsförvaltning, fastighetsförbättringar och finansiering. Projekten är arbetsintensiva och kräver ett gediget hantverk, vilket innebär att SLP typiskt sett möter mindre konkurrens. På det sättet har SLP förutsättningar att förvärva till en mer attraktiv yield och därmed skapa stora värden för aktieägarna.

En annan anledning varför vi vill äga SLP är segmentet logistikfastigheter, som har en stor strukturell medvind. Accelerationen inom e-handel är en viktig drivkraft och moderniseringen av leveranskedjor är en annan. Även om COVID-19 accelererade e-handelstillväxten (33 procent under 2020) så ska man komma ihåg att trenden var stabil redan innan pandemin (22 procent tillväxt under 2019) och förväntas fortsätta i många år framöver (cirka 15 procent per år till 2025, SHB estimat). E-handeln har skapat ett paradigmskifte i leveranskedjan. Framgångsrika återförsäljare försöker drastiskt minska leveranstiderna i syfte att kunna konkurrera om kunder. Samtidigt har automation och ”just-in-case”-processer tagit över den tidigare ”just-in-time”-leveransen som förlitar sig på kostsamma och alltmer opålitliga globala leveranskedjor.

SLP noterades till en värdering om drygt 4,9 miljarder kronor (post-money). I relation till det senast rapporterade substansvärdet innebar det en premie om cirka 30 procent. Det såg vi som attraktivt då premien var i det lägre spannet i jämförelse med europeiska fastighetsbolag med logistikinriktning. Samtidigt tror vi att SLP har bättre förutsättningar att växa substansvärdet snabbare än många konkurrenter. Vår analys indikerar att substansvärdet har goda möjligheter att växa in i värderingen inom 1-2 år, vilket vi anser vara en attraktiv kalkyl.

Sammanfattningsvis tror vi att SLP har potential att bli ett av Sveriges främsta fastighetsbolag inom logistik. Styrelsen och ledningsgruppen är några av de absolut främsta inom fastighetssverige och har skapat betydande värden över tid. Dessutom har samtliga inblandade betydande ägarintressen, vilket gör att vi tror detta bara är början på en lång resa. Logistikfastigheter har intressanta framtidsutsikter på både kort och lång sikt men det är framförallt SLPs ledningsgrupp och affärsmodell som lockat oss.

Victoria

Aktiekursen i Victoria har varit extremt volatil under året. Från ingången av året till botten i mars hade aktien sjunkit med hela -46 procent (!) trots att inga materiella nyheter släppts. Eftersom innehavet i Victoria är en av fondens största positioner har detta haft ett stort negativt bidrag på fondens utveckling 2022.

Under månaden beslutade bolaget glädjande nog att påbörja ett återköpsprogram av aktier, vilket fick aktien att återhämta en del av tappet för året. Vi ökade vår position under hela nedgången och som mest på kurs 650 (lägstanivån). Sista mars hade aktien stigit med 25 procent under månaden och sjunkit med -25 procent under 2022.

Källa: Bloomberg

Photocure

Photocure-aktien har fungerat bra under året. Som vi nämnde i vårt föregående månadsbrev gav rapporten för det fjärde kvartalet mersmak – kanske är det detta marknaden tagit fasta på? Vår analys pekar på att antalet utplacerade cystoskop i USA (en indikator för framtida försäljning) under det första kvartalet 2022 varit klart bättre än vad vi tidigare estimerat. Vi ser fram emot resten av året som är ett av de mer spännande hittills för Photocure. Aktien steg 18 procent i mars och har stigit 15 procent under året.

London Stock Exchange

Sedan inledningen av året har vi en position i engelska London Stock Exchange. Bolaget hade ett turbulent 2021 då aktiemarknaden tappade förtroendet för ledningen efter att bolaget annonserat högre integrationskostnader än väntat för ett stort förvärv. Sedan dess har den operationella utvecklingen varit god, de återkommande intäkterna har mer än fördubblats och värdering har trots detta varit lägre än det historiska genomsnittet. Aktien har stigit ungefär 14 procent sedan vi köpte våra första aktier, vilket är 21 procentenheter bättre än Europaindex.

Sampo

Med den turbulens som varit under det första kvartalet i år har vi letat efter bolag/aktier som är lite större än vad vi typiskt investerar i för att balansera portföljen. Sampo har vi även ägt historiskt på temat välskött och attraktiv värderat finansiellt bolag. Bolaget har rensat bland sina tillgångar och snart har ledningen sålt av hela sitt Nordea-innehav. Kvar blir framför allt Sampos försäkringsaffär som har något av en oligopolposition i Norden (som nog är världens bästa försäkringsmarknad). Detta är ett defensivt innehav där en stor del av avkastningen lär komma från utdelningar och aktieåterköp. Aktien steg 5 procent i mars.

Korta innehav

Den korta portföljen bidrog med ett negativt resultat under månaden. Trots viss vinsthemtagning var sämsta resultatbidrag våra säljoptioner i tyska DAX som sjönk i värde när volatiliteten minskade. Även indexpositioner i amerikanska Nasdaq och svenska småbolagsindex hade en negativ påverkan. Några aktiespecifika korta positioner som bidrog positivt till resultatet var svenska Sectra, BHG Group och danska Carlsberg.

Exponering

Nettoexponeringen var, justerat för våra onoterade innehav, vid månadens ingång och utgång 60 respektive 62 procent.

Summering

Mars månad var tydligt uppdelad mellan stor stress i den första halvan och ”risk-on” i den andra halvan. Många var av naturliga skäl tyngda och chockade de första veckorna över Rysslands attack mot Ukraina, men som alltid anpassar människan sig och handeln påverkades allt mindre av olika krigsrubriker på skärmarna. Vad gäller det mänskliga lidandet i Ukraina har det blivit mer tydligt för varje dag som går att Ryssland tveklöst begår krigsbrott med rena avrättningar av civila människor. Deras dag kommer när de ställs inför rätta.

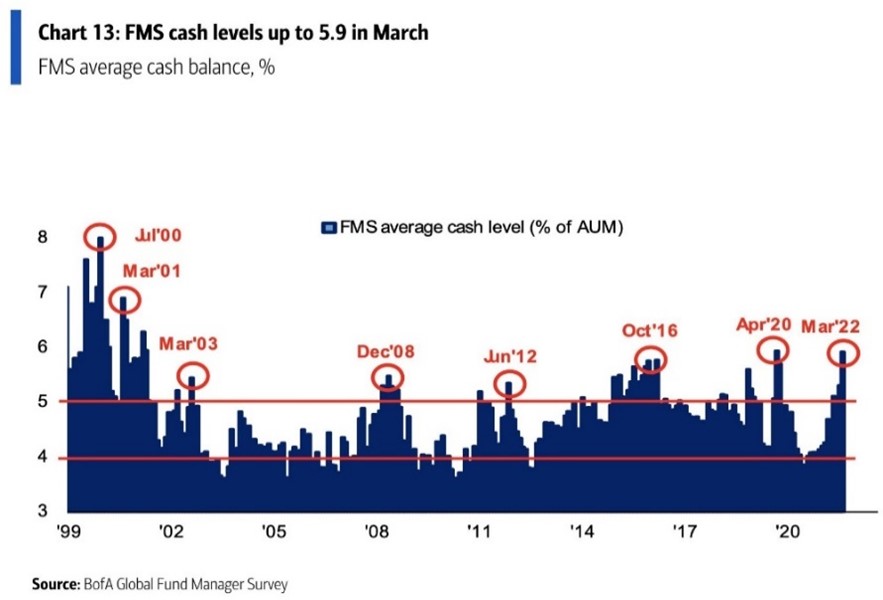

En annan orsak som ledde till vändningen i marknaden var den amerikanska centralbankens möte den 15 mars som många hade väntat på i flera månader. FED höjde styrräntan med 25 punkter, vilket var den första höjningen sedan december 2018. Få investerare ville öka sin risk innan man visste hur mycket räntan skulle höjas och vad som skulle kommuniceras. Kassaandelen hos världens institutionella investerare var vid denna tidpunkt rekordhög, vilket alltid är en bra kontraindikator.

Källa: BofA Global Fund Manager Survey

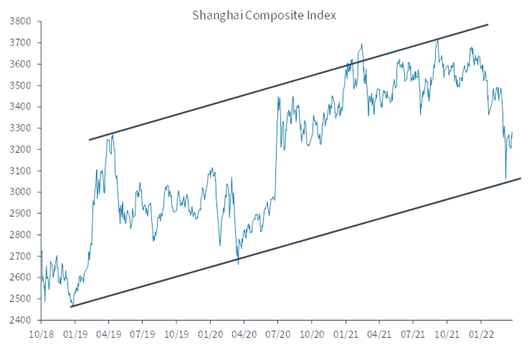

Den tredje anledningen till att marknaden vände upp i mitten av månaden var den kinesiska centralbanken som den 16 mars kommunicerade ett antal marknadsvänliga policys och därmed effektivt stoppade den marknadskrasch som skett på Shanghaibörsen under månadens första 10 dagar, se bild nedan.

Källa: Kepler Cheuvreux

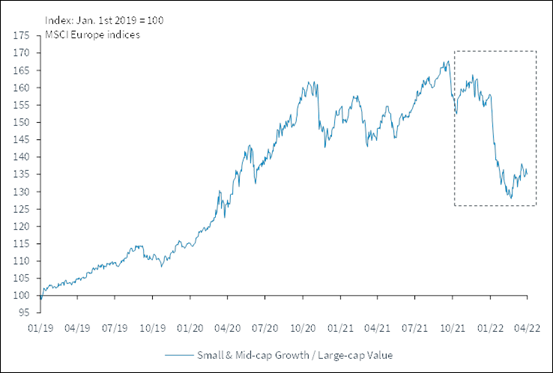

Det faktum att de stora teknologibolagen i USA klarade av den värsta pressen och höll emot på viktiga tekniska nivåer bidrog till att investerare ökade sina allokeringar in i aktier igen. Se nedan MSCI Growth jämfört med MSCI Value.

Källa: Goldman Sachs

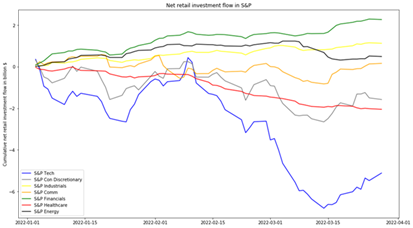

Även om den amerikanska konsumenten är dyster för närvarande, så har privatpersoner börjat att köpa teknologiaktier igen. Teknologiaktier i blått.

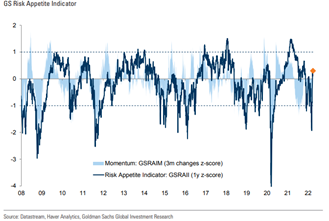

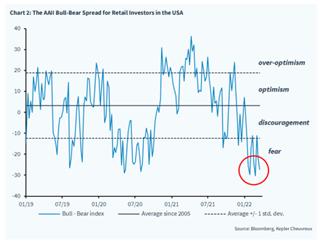

Nedanstående bild hade vi med förra månaden också. Då var vi i ett extremt läge vilket brukar indikera bra köptillfällen. Så var fallet även denna gång och uppgången på det breda europaindexet från lägstanivåerna under månaden var fram till mars månads utgång drygt 12 procent.

Även fonden var under press i inledningen av månaden med fortsatta extrema prisrörelser i vissa av våra stora kärninnehav. Vi behöll lugnet och gick även emot de mest extrema prisrörelserna. Det är glädjande att konstatera att den aktie som sjönk kraftigast, Victoria, var också den aktie vi köpte mest aggressivt i. På sex dagar steg kursen med närmare 40 procent och Victoria var till slut fondens bästa bidragsgivare i mars med hela 1,7 procent.

Prisrörelser som ovan i Victoria uppstår oftast när vissa ägare får problem med till exempel stora utflöden och måste likvidera sina innehav oavsett pris. Givet krigsutbrottet fick hela den europeiska aktiemarknaden enorma utflöden, se bild nedan, som ledde till utförsäljningar. Vi har själva under årets första tre månader varit i den lyckliga situationen att vi haft kontinuerligt med inflöden in i fonden. Något vi självklart är oerhört tacksamma och ödmjuka inför. Tack!

Källa: Goldman Sachs

Vi skrev i förra månadsbrevet om att förutsättningarna börjat infinna sig för att mindre tillväxtbolag (Europas motsvarighet till typiska Nasdaqbolag) skulle kunna bryta en långvarig negativ pristrend. Det skedde i mars (åtminstone tillfälligt) och det var också väldigt tydligt att tillväxtbolag började återhämta förlorad terräng mot mer klassiska värdebolag, trots att räntorna steg.

Källa: Kepler Cheuvreux

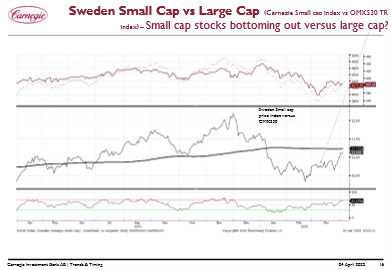

Nedan motsvarande bild för den svenska marknaden. Mindre bolags prisutveckling i förhållande till OMXS30 – ett liknande mönster som i Europa.

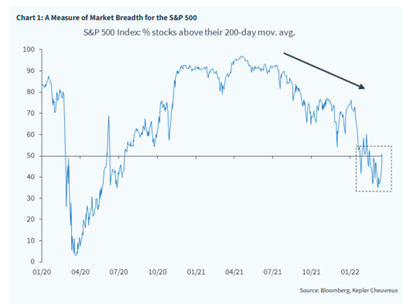

Källa: Carnegie

När börsen vände upp i mitten av månaden upplevde vi att fondens värde steg i linje med marknaden, trots en nettoexponering på 50-60 procent. Det är många månader sedan sist vi haft en längre period av starka dagar och den största anledningen till det (tror vi) är den ökade bredden i marknaden som plötsligt uppstod. Fonden har en mindre del av investeringarna i det som vi kallar ”marknadsaktier”. Trenden med en fallande bredd har pågått sedan i somras vilket vi känt av, men i mars gick plötsligt andelen aktier som handlades över sitt stigande 200-dagars glidande medelvärde upp och fonden började få en stark utveckling. Typiskt sett är en stigande bredd i marknaden en viktig faktor för en mer varaktig uppgång.

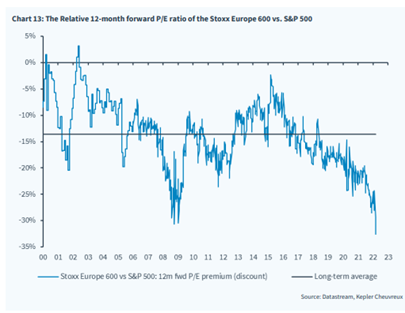

De stora uttagen från de europeiska aktiemarknaderna som visades tidigare, har även pressat ned värderingarna i Europa till sällan skådade nivåer. Jämfört med de amerikanska aktiemarknaderna är det de lägsta nivåerna på över 20 år, se bild nedan.

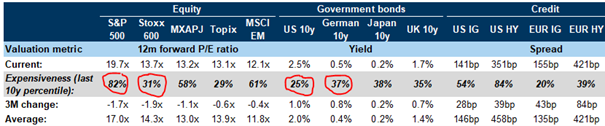

Det blir ännu tydligare om man studerar nedanstående data från Goldman Sachs. Baserat på de senaste 10 åren handlas S&P500 nu (baserat på P/E-talet 12 månader framåt) i den 82:e procent percentilen, det vill säga att i 82 procent av observationerna har P/E-talet varit lägre. För Europa är motsvarande tal endast 31 procent. Det är en enorm skillnad och vår syn är att det i hög utsträckning beror på den tragiska utvecklingen i Ukraina. Det borde finnas en viss ”kudde” i de låga värderingarna i Europa.

Källa: Goldman Sachs

Med tanke på värderingarna i USA är det kanske något förvånande att den amerikanska privatinvesteraren fortfarande mår miserabelt. Det hade varit intressant att se hur motsvarande bild sett för en genomsnittlig europiska privatinvesterare. Bull-Bear Spread nedan är åtminstone positivt ur ett sentimentperspektiv, det kan inte bli mycket värre och är därmed en bra kontraindikator.

Vi rullar nu in i årets första rapportsäsong och den lär bli en av de mer intressanta säsongerna på många år. Vinstvarningarna kommer antagligen att dugga tätt i bolag med begränsade möjligheter att höja sina priser. Diverse flaskhalsproblem som uppstod i och med pandemin och nu fortsätter med kriget i Ukraina, kommer antagligen slå hårt på vissa håll. De som lyckas behålla eller öka sina bruttomarginaler och ha en tillväxt i försäljningen kommer sannolikt att belönas ordentligt och för resten av året. Vi har arbetat hårt med att gå igenom bolag för bolag och vi hoppas vår starka trend från förra rapportperioden håller i sig.

Vinstestimaten har börjat falla de senaste veckorna till följd av den accelererande inflationen och kriget i Ukraina. Största nedjusteringar från analytiker har vi sett bland konsumentbolag (typ H&M), men även cykliska bolag som till exempel inom kemiindustrin (oljepriset slår hårt). Två sektorer som ser fortsatt kraftigt stigande vinstestimat är oljebolag och gruvbolag.

Sammanfattningsvis har alltså förväntningarna börjat sjunka de senaste veckorna och sentimentet är fortsatt svagt hos investerare. Vi tror att vi är i en klassisk ”pain trade”- marknad vilket ger stöd på uppsidan. Samtidigt är realräntorna fortsatt kraftigt negativa. Vi tror att marknaden nådde sin botten den 15 mars och har nu hjälp både från Kina (policy) och USA (de stora techbolagen har rekylerat).

Volatiliteten i marknaden har sjunkit och andelen aggressiva säljare är nu betydligt färre än för några veckor sedan. För er som gillar statistik noterar vi att drygt 90 procent av aktierna i S&P500 var över sin 10-dagars glidande medelvärde i slutet av mars. Med de förutsättningarna och sedan 1982 har indexet varit högre 35 av 36 tillfällen ett år senare.

Vi fortsätter hålla en mer balanserad portfölj då vi sannolikt kommer handlas runt de här nivåerna ett antal månader framåt. Under de breda indexen kommer det däremot att ske stora förflyttningar. Det är där vi är mest aktiva och vi fortsätter vårt arbete för att skapa en överavkastning åt oss själva och er även detta år.

Ett ovanligt stort tack för ert tålamod under det första kvartalet och vi laddar nu inför nästa kvartal.

Mikael & Team

Malmö den 6 april 2022

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

Viktig information. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.