Utveckling mars

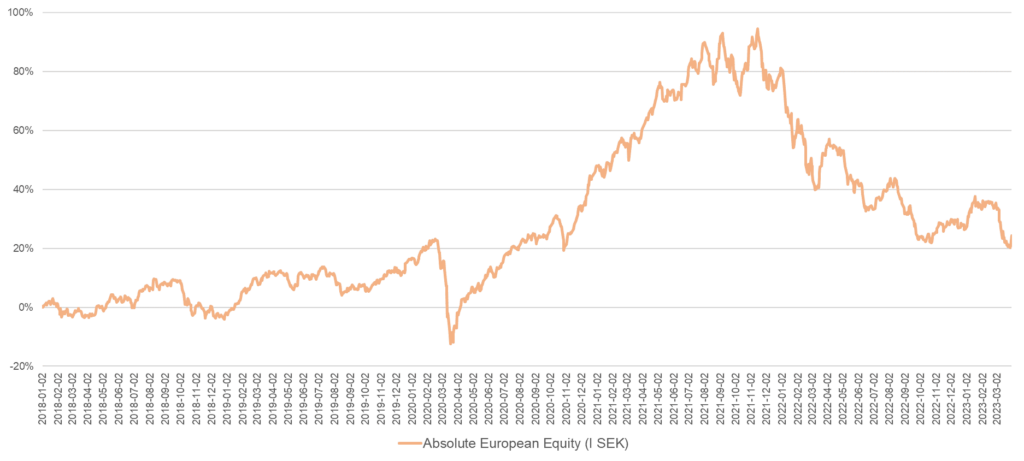

Fondens värde minskade med -8,2 procent i mars (andelsklass I SEK). Stoxx600 (brett Europaindex) minskade under samma period med -0,7 procent och HedgeNordics NHX Equities minskade preliminärt -1,5 procent. Motsvarande siffror för 2023 är en minskning om -1,8 procent för fonden, +7,8 procent för Stoxx600 och +1,5 procent för NHX Equities.

Aktiemarknad / Makro

Mars var en exceptionellt turbulent månad utlöst av en (tillfällig?) bankkris som för de allra flesta kom helt oväntat och med mycket stor kraft. Det ledde till stora rörelser i aktiemarknaden och mycket stora rörelser i räntemarknaden. Den europeiska aktiemarknaden, som sedan botten i oktober förra året haft en betydligt starkare utveckling än den amerikanska, utvecklades plötsligt betydligt sämre än den amerikanska. Den främsta anledningen till det var en remarkabel återkomst av de stora amerikanska teknologibolagen samtidigt som europeiska bankaktier, som har en hög vikt i europeiska index, sjönk kraftigt. Under avslutningen av månaden lugnade marknaderna ner sig successivt och dag för dag.

Om de breda europeiska indexen utvecklades svagt var det ännu svagare ”under huven”, det vill säga bland de mindre och medelstora bolagen. När det plötsligt uppstår en kraftig turbulens försvinner ofta köparna av de mindre aktierna. I ett bolag som till exempel LVMH finns det alltid en köpsida, men i ett bolag som till exempel vårt SLP uppstår ett vakuum och en som vi bedömer det, tillfällig ”luftficka” när aktien sjönk med som mest 21 procent från högstanivån i början av månaden. Högst sannolikt drabbades i detta fall fastighetsfonder av utflöden, men när de hade sålt klart och generalister köpt på sig aktier kom rekylen i många namn. Cirka hälften av nedgången återtogs de sista dagarna av månaden och i skrivande stund har nästan hela mars månads nedgång återhämtats.

Fondens innehav påverkades kraftigt av ovanstående faktorer och hade en svag utveckling med -8,2 procent i avkastning, vilket ger totalt -1,8 procent för det första kvartalet. Några bolagsspecifika händelser hade en betydande påverkan på resultatet. Vi är självklart besvikna över detta och vi utvecklar resonemanget längre fram i brevet. MSCI European Small & Midcap index sjönk med -4,4 procent i mars medan Stoxx600 sjönk med -0,7 procent. Amerikanska S&P500 steg med +3,5 procent och Nasdaq med hela +9,4 procent! Mätt i euro var avkastningen dock lägre med +1,0 respektive + 6,8 procent.

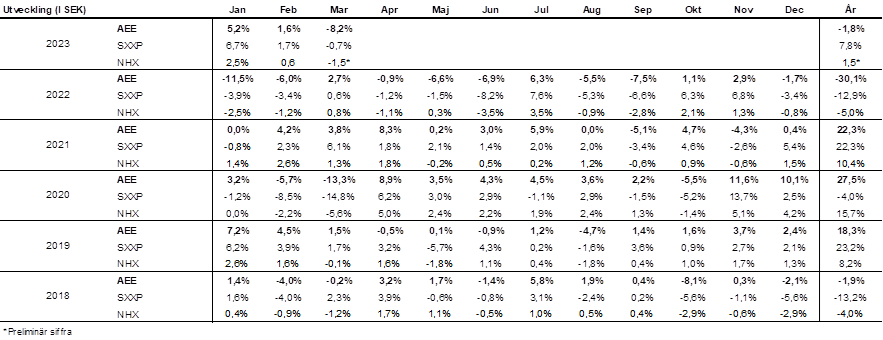

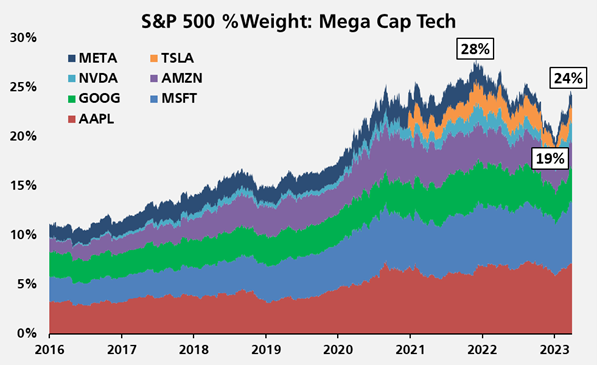

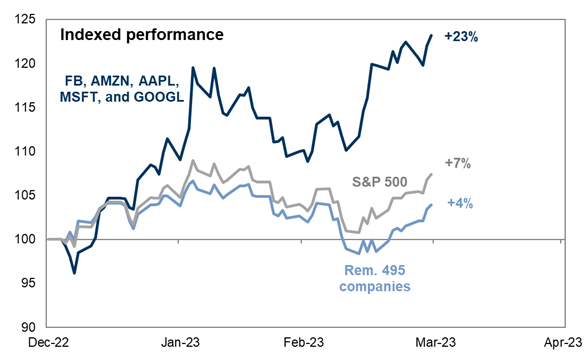

Nasdaq steg under det första kvartalet med 16,8 procent vilket är det fjärde starkaste kvartalet de senaste 20 åren! Mars uppvisade den tionde starkaste utvecklingen under de senaste 10 åren. De stora Megacap teknologiaktierna steg som grupp hela 31 procent medan resten av S&P steg med två procent. Det är en extremt ovanlig utveckling på så kort tid. De stora teknologibolagen sågs i sammanhanget nästan som en riskfri tillgång med mycket hög likviditet och starka balansräkningar.

Källa: Bloomberg

Hur var det möjligt att helt plötsligt och på bara en vecka kollapsade tre amerikanska banker och veckan efter den anrika schweiziska storbanken Credit Suisse? Vi är många som nu lärt sig att i tillägg till en stigande intjäning för bankerna när räntorna stiger, kan det också uppstå stora problem om man inte hedgat eller balanserat sin obligationsportfölj i linje med sina åtagande mot kunderna.

Den 8 mars gick det att läsa att Silicon Valley Bank fått problem då deras obligationsportfölj minskat kraftigt i värde då räntorna stigit. Banken försökte hämta in två miljarder USD i kapital från investerare men fick kalla handen. Mycket stora utflöden från bankens kunder på bara några timmar gjorde att man på fredagen den 10 mars var konkursmässig. På söndagskvällen skickades det ut ett gemensamt pressmeddelande från den amerikanska centralbanken, finansdepartementet och myndigheten som ansvarar för insättningsgarantin, att amerikanska myndigheter tog över banken och garanterade att alla kunders insättningar var säkra. Under samma korta tidsperiod fick även Silvergate Capital och Signature Bank stora problem med samma dramatiska konsekvenser som följd.

Dessa banker var ingenting i jämförelse med Credit Suisse som dagarna efter också fick stora problem. Credit Suisse balansräkning på 530 miljarder CHF var dubbelt så stor som Lehmanns när de kraschade 2008. Den Schweiziska centralbanken ställde snabbt upp med 53 miljarder CHF i likviditet. Det höll i någon dag men efter stängning på fredagen den 17 mars inleddes hårda förhandlingar som slutade med att UBS i ett ”shotgun marriage”, på söndagskvällen köpte Credit Suisse för låga tre miljarder CHF. Börsvärdet på fredagen var 8 miljarder CHF, så aktieägarna fick en ordentlig smäll på måndagen.

Än värre gick det för de obligationsinnehavare i Credit Suisse som hade 17 miljarder CHF i så kallade AT1:or och som efter räddningsaktionen fick sina innehav nedskrivna till noll under stort rabalder. Myndigheter inom EU var snabbt ute och distanserade sig från det schweiziska beslutet att låta aktieägare gå före obligationsägare i händelse av att en bank räddas av myndigheter. Sista ordet är inte sagt och högst sannolikt kommer snart stämningar att dugga tätt. Intressant i sammanhanget är att under finanskrisen 2008 tappade inga obligationsägare till bankerna något av sitt kapital. Intressant är också att Credit Suisse 2007 hade ett börsvärde som var högre än Apples.

Dramatiken kommer framöver att påverka bankers kapitalkostnad vilket i sin tur betyder lägre lånevolymer och därmed ett negativt bidrag till ekonomisk tillväxt. Bankkrisen blev i praktiken som en extra höjning av räntan från centralbankerna. Goldman Sachs uppskattar att bankkrisen påverkar den amerikanska ekonomin negativt med 0,25–0,50 procent 2023.

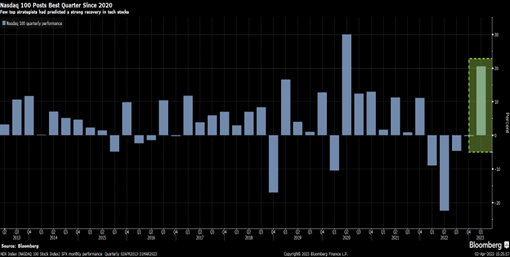

Utvecklingen ledde snabbt till en förtroendekris för banksystemet och mycket stora uttag gjordes från framför allt de mindre amerikanska bankerna, se bild nedan.

Utvecklingen fick den amerikanska centralbanken till att pumpa in likviditet i marknaden för att säkerställa banksystemet, vilket i sin tur medförde att FEDs balansräkning snabbt ökade igen efter ett års minskning med alla de konsekvenser det medfört.

Källa: Bloomberg, Holger Zschaepitz

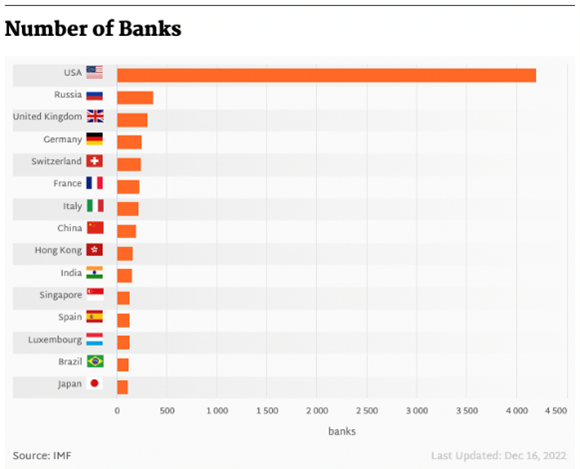

Koncentrationen av banker i USA är betydligt lägre än i större delen av övriga världen, se bild nedan. Som i ett mantra från olika ledande företagsledare och politiker har vi de senaste veckorna fått höra att de europeiska bankerna är välkapitaliserade och har en hög och sund likviditet och inte har samma problem som mindre regionalbanker i USA. Vi vill gärna tro att det stämmer, men det enda man kan vara säker på är att man inte vet allt med säkerhet.

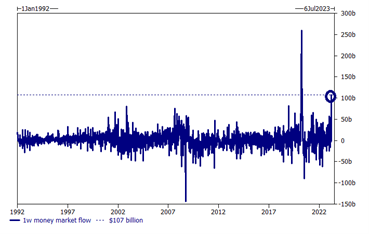

Bilden nedan visar att sedan Fed började med sina åtstramningar för ett år sedan har insättningar i penningmarknadsfonder stigit kraftigt medan insättningar hos banker minskat kraftigt.

Insättningarna i penningmarknadsfonder exploderade och endast Covidkraschen har haft större inflöden, se bild nedan.

Källa: Goldman Sachs

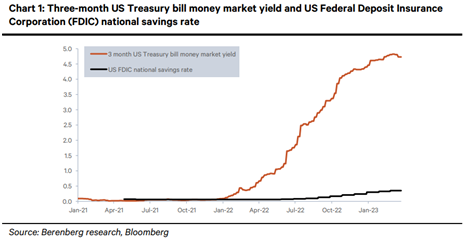

Flykten av kapital från banksystemet kommer att tvinga bankerna att höja inlåningsräntan för sina kunder och därmed kommer deras intjäningstillväxt att minska något. Bilden nedan visar 3-månaders obligationsränta i förhållande till FDICs nationella inlåningsränta.

I efterdyningarna av Credit Suisse kom även Deutsche Bank aktien, utan någon uppenbar orsak, under häftig press. CDS’erna (Credit Default Swap) steg kraftigt vilket gjorde aktiemarknaden nervös, se bild nedan. Tysklands förbundskansler Olaf Schulz gick ut och försvarade banken med att de är lönsamma och att utvecklingen för banken är robust och stabil.

Källa: Bloomberg

Man kan konstatera att volymerna i CDS-marknaden är relativt blygsamma och det ska inte till så mycket kapital för att markant flytta CDS-nivåerna. Det skulle kunna vara så att det funnits aktörer som med relativt litet kapital handlat upp CDS-nivån och samtidigt gått kort aktien för betydligt större belopp.

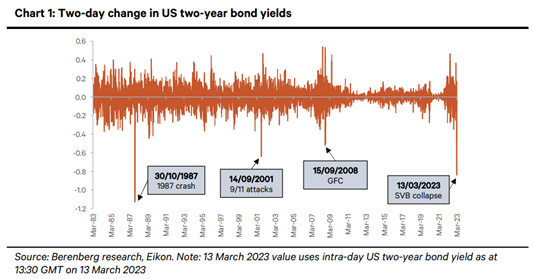

Om man ska välja ut en händelse under månaden som sticker ut lite extra måste det bli rörelsen i en av världens säkraste tillgångsklasser, den amerikanska två-åriga statsobligationen. På åtta handelsdagar med start den 8 mars, sjönk räntan med 130 baspunkter från drygt 5 procent till cirka 3,8 procent. Det var i praktiken världens säkraste tillgångsslag som stjälpte ett antal banker i USA.

Källa: Bloomberg

En sådan kraftig rörelse i statsobligationsräntan skedde inte ens under finanskrisen 2008. Nedanstående bild sammanfattar magnituderna väl.

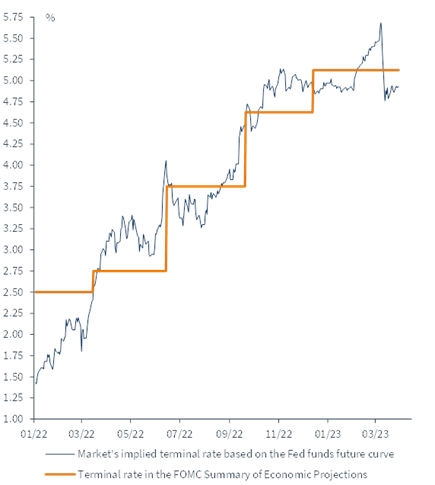

På en dag kom också marknadens förväntningar om den slutliga terminalräntan för de olika centralbankerna ner. Bilden nedan visar att marknadens förväntningar på den amerikanska centralbanken räntetopp sjönk från närmare 5,75 procent till runt 4,75 procent. Motsvarande förväntansbild för ECB gick från drygt fyra procent till drygt 3,5 procent.

Källa: Kepler Cheuvreux

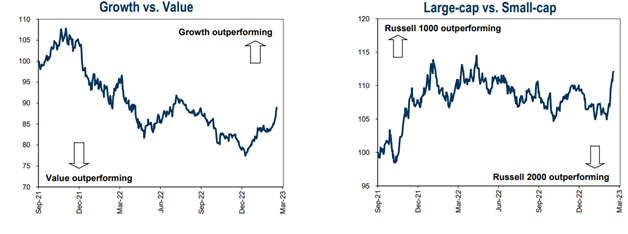

De segment i aktiemarknaden som under mars påverkades mest var förenklat de stora teknologibolagen som steg kraftigt samtidigt som banker och även fastighetsbolag utvecklades svagt. En annan tydlig skillnad var att småbolag hade en svagare utveckling än de stora bolagen. Notera den kraftiga förändringen längst till höger i bilderna nedan.

Källa: Goldman Sachs

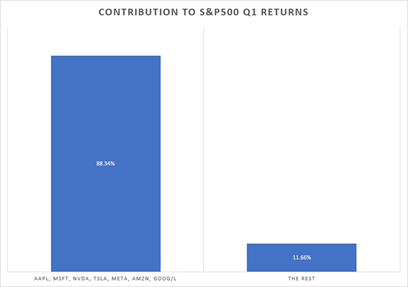

Sju av de åtta största bolagen inom S&P500 är de stora teknologibolagen (Berkshire Hathaway är det åttonde). Sedan årsskiftet har deras vikt i indexet stigit från 19 till 24 procent.

Källa: Goldman Sachs

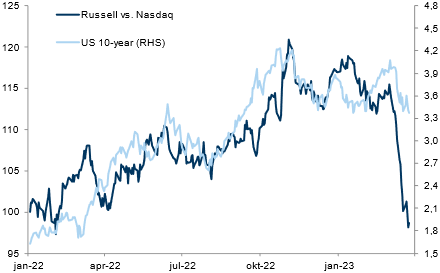

Sedan förra årets början har Nasdaq nu återhämtat hela sin underavkastning som påbörjades i början av 2022. Notera skillnaden bara på de senaste tjugo handelsdagarna.

Källa: Kepler Cheuvreux

Det motsatta gäller för europeiska banker som sedan ett halvår tillbaka haft de bästa ekonomiska förutsättningarna på flera decennier, vilket i sin tur medfört att investerare generellt sett haft en större exponering till sektorn än på mycket länge. I slutet av månaden sjönk även volatiliteten för europeiska bankaktier.

Källa: Kepler Cheuvreux

Nedanstående utmärkta bild visar hur hög koncentrationen varit under det första kvartalet. 495 av 500 bolag inom S&P500 har i år en avkastning på 4 procent jämfört med 23 procent för de stora teknologibolagen.

Källa: Goldman Sachs

Inflationen fortsätter att sjunka. Kärninflationen i många länder är fortsatt hög och det tar tid att pressa ner den, men med tanke på hur snabbt vissa råvaror och kostnader har fallit är det sannolikt bara en tidsfråga innan vi tar ett kliv nedåt även för den. Truflation.com (oberoende) ger löpande ut estimat på aktuell amerikansk inflationstakt. Med mer än 10 miljoner datapunkter utger de sig för att vara 30 gånger snabbare än traditionell inflationsestimering. Bilden nedan inkluderar senaste avläsningen per den 31 mars och 12 månader tillbaka. Trenden är tydlig och glädjande.

Nedan eurozonens breda inflation samt kärninflation. Mitt i tumultet under månaden höjde ECB styrräntan med 50 baspunkter. Något annat är inte att förvänta då de har ett synnerligen uselt track record. Sannolikheten att de återigen tar i för mycket och skjuter över målet är hög (vår bedömning).

Källa: Bloomberg, Holger Zschaepitz

Spansk inflation har på kort tid halverats och kom den 30 mars in på låga 3,3 procent mot förväntade 3,9 procent och månaden innan 6,0 procent. Det går fort nu när jämförelsetalen förbättras. Det största problemet är livsmedelspriserna, men sannolikt ser vi även här en nedgång gissningsvis efter sommaren. Sverige har för närvarande tyvärr högst inflation i Västeuropa och en rekordsvag svensk krona hjälper inte till. Förr eller senare kommer verkligheten alltid ifatt och det syns nu med all icke önskvärd tydlighet i svensk ekonomi. Men även om Sverige tillhör eftersläntrarna i Europa, kommer även vi snart att se förbättringar.

Konsumenter i Europa lider inte lika mycket som i Sverige. Andel personer med rörliga lån är betydligt färre, belåningen lägre, el-subventionerna högre samt man har inte en dysfunktionell valutakurs, för att nämna något. Tyska konsumenter börjar vakna till liv och motsvarande tongångar hörs även från Storbritannien.

Källa: Bloomberg

Källa: Twitter

Långa innehav

4imprint

Under månaden släppte 4imprint sin helårsrapport för 2022, som var i linje eller något bättre än som kommunicerats i ett pressmeddelande från januari. Så här långt in på 2023 beskrivs samtidigt försäljningen som ”uppmuntrande.” 4imprint har varit en av fondens stora vinnare under det senaste året. På ett år har aktien stigit omkring 72 procent och i mars steg aktien 8 procent. Trots en stark kursutveckling bedömer vi att det finns uppsida från nuvarande nivåer om bolaget lyckas upprätthålla eller förbättra den fina lönsamheten som man åstadkom 2023. Förutsättningarna för det tror vi är goda och vi behåller därför aktien i portföljen.

Wincanton

Mars månads stora förlorare för fonden var innehavet i det brittiska logistikbolaget Wincanton. Bolaget släppte under månaden en uppdatering för räkenskapsåret som slutar i mars 2023, vilket var i linje med marknadens förväntningar. Samtidigt varnade man dock för att kommande år, 2024, blir mer utmanande. Sammantaget väntas just nu vinsten minska med omkring 20 procent och det finns två bakomliggande faktorer för detta: Dels en allmän konjunkturell nedgång som leder till att Wincanton hanterar lägre volymer, dels att bolaget plötsligt förlorat ett större lönsamt kontrakt.

Att den makroekonomiska situationen skulle påverka Wincanton kan knappast kommit som en chock för någon, men förlusten av det viktiga kontraktet kom oväntat. Eftersom Wincantons affär till stor del är kontraktstyrd är enskilda förluster av kontrakt en naturlig del av affären. I detta fall rörde det sig dock om ett ovanligt lönsamt kontrakt, vilket gör att förlusten av densamma ger en oproportionerligt stor effekt på helheten.

Efter en kursnedgång om -31 procent i mars handlas aktien nu till en vinstmultipel på resultatet efter skatt om cirka 7x och 6x för 2024 respektive 2025. Och då har bolaget en liten nettokassa redan vid förra årets utgång. Det är oerhört lågt för ett bolag som genomfört stora strukturella grepp som förbättrat affären under de senaste åren. Aktien har bestraffats för vad vi bedömer är temporära problem, och därför har vi utnyttjat kursnedgången för att öka vår position. Vi tror att Wincanton kommer komma ur konjunkturnedgången starkare och bättre än sina konkurrenter. Frågan är givetvis hur lång och djup den blir.

Som en av få nationella brittiska logistikföretag har Wincanton sannolikt ett industriellt värde för andra, större aktörer. För inte särskilt länge sedan köptes konkurrenten Clipper Logistics till en ordentlig premie till Wincantons nuvarande värdering. Om bolagets värdering är kvar på dagens nivåer håller vi det inte för osannolikt att Wincanton kan bli föremål för bud.

Lindab

Lindab-aktien gav ett fint bidrag till månadens resultat efter att aktien stigit 9 procent i mars. Vi har inte sett några extraordinära nyheter som förklarar uppgången. Vi noterar dock att vd Ola Ringdahl varit tydlig med att man vill nå 10 procent rörelsemarginal även under 2023, att jämföra med analytikernas estimat om cirka 9 – 9,5 procent. Om vi antar att försäljningsprognoserna håller och att Lindab når rörelsemarginalen på 10 procent, då borde analytikernas estimat för helåret slås med uppemot 15 procent.

ISS

En annan aktie som belastade fondens resultat i mars var ISS som sjönk med 9 procent. Anledningen till det var att bolagets uppskattade VD Jacob Aarup-Andersen sade upp sig till förmån för VD-jobbet på Carlsberg. Det är knappast märkligt att han väljer ett av de finaste VD-jobben man kan ta som dansk. Aarup-Andersen har varit mycket uppskattad av aktiemarknaden – dels för att han genomfört en lyckad turnaround av verksamheten (som fortfarande fortskrider), dels för att han varit mycket duktig på kommunikation med marknaden.

Aktien sjönk -7 procent på beskedet om Aarup-Andersens avgång, men återhämtade sig dagarna därpå när flera insiders köpte aktier. Som en fin gest köpte Aarup-Andersen aktier, men även bolagets CFO Kaspar Fangel.

Vi tror inte att ISS står och faller med bolagets VD och den ledningsgrupp som kvarstår har alla ”köpt in sig” på den strategi som Aarup-Andersen var med och sjösatte. Allt som allt tyckte vi det var tråkigt att Aarup-Andersen lämnade, men vi förstår det och han lämnar nu ett bolag i betydligt bättre skick än när han tillträdde för några år sedan. Vi bibehåller vår relativt stora position i ISS, som nu blivit ännu mer attraktivt värderad då den handlas runt 11x innevarande års vinst och under 10x 2024e.

Corem

Efter en stark start på året kom fastighetssektorn inklusive Corem under press i mars. Corems aktie sjönk med hela 20 procent drivet av en stigande oro för bolagets möjligheter till refinansiering av utställda obligationer samt sannolikt också oro om huvudägarens (M2) finansiella situation. Vi är mycket nöjda med de försäljningar Corem genomfört, eller är på väg att genomföra. Totalt har fastigheter för närmare 7,5 mdr avyttrats sedan slutet av förra året, samtliga i princip till bokfört värde vilket är anmärkningsvärt givet en substansrabatt om 65-70 procent. Därutöver har man sålt Castellum aktier för totalt 1,0 miljarder.

Den 3 april skrevs en avsiktsförklaring med en utländsk aktör som köper 25 procent av Klövern för 1,35 miljarder (Corem äger 49 procent) vars tillgångar i huvudsak är 24,000 attraktiva bostadsbyggrätter. Därtill förbinder sig den internationella investeraren att investera upp till 3 miljarder i nyemissioner för att driva och finansiera byggnationen projektportföljen. Bolaget är därmed riggat och klart utan att Corem kommer att behöva allokera mer kapital in i Klövern. Vi misstänker att bankerna är nöjda.

Transaktionen, som avser att genomföras under det andra kvartalet, är ett viktigt steg i rätt riktning för Corem som därmed antagligen vinner 2-3 år i tid, då man själv i dagsläget inte kan starta upp större projekt. Corems fokus sedan ett halvår tillbaka är att konsolidera balansräkningen. Man får också in 650 mkr som kommer göra stor nytta i till exempel återköpet av den kostsamma hybrid som bolaget har utestående. Sedan lägsta aktiekurs den 30 mars har aktien stigit med cirka 20 procent. Bolaget är nära punkten då man kan återköpa samtliga obligationer som förfaller i år plus hybriden. Aktien handlas baserar på slutkursen i mars på knappt 10x cash earnings 2024e. Det tycker vi är en mycket låg nivå som i takt med att den finansiella situationen förbättras borde pressa ner riskpremien och därmed få aktiekursen att stiga.

LVMH

LVMH aktien är det närmsta Europa kan komma de amerikanska stora teknologibolagen och aktien steg också med sju procent under månaden. YTD har aktien stigit hela 24 procent och därmed adderat 80 miljarder euro i börsvärde. Nuvarande börsvärde är 424 miljarder euro vilket motsvarar halva Stockholmsbörsen. Ett makalöst bolag.

Korta innehav

Den korta portföljen bidrog med ett litet positivt resultat under månaden vilket kom från vårt korta innehav i ett svenskt småbolagsindex.

Exponering

Nettoexponeringen var, justerat för våra onoterade innehav, vid månadens ingång och utgång 77 respektive 76 procent.

Summering

Resultatet i mars bestod i stort av tre olika komponenter:

- Europeiska småbolag som plötsligt hamnade ute i kylan och med sjunkande aktiekurser som följd. I slutet av perioden påbörjades en återhämtning.

- Två bolagshändelser som var och en hade en stor påverkan på resultatet. Det första var brittiska Wincanton där vi tyckte kursreaktionen efter bolagets uppdatering till marknaden var en kraftig överreaktion som vi utnyttjade och köpte mer aktier. Aktien har stigit drygt 10 procent den senaste veckan. Den andra händelsen var ISS där VD:n lämnade för en ny tjänst i den danska kronjuvelen Carlsberg. Det var fondens största innehav och aktien sjönk med 9 procent under månaden. Även här har aktien stigit från lägstanivåerna och vi noterar med tillfredställelse att både den avgående VD:n och några andra insiders köpte aktier efter kursfallet.

- Efter en mycket stark avkastning under flera månader hamnade Commerzbanks aktie under press som många andra banker, och sjönk med 16 procent i mars. Vi har mer än halverat vårt innehav i Commerzbank och avvaktar utvecklingen. Våra två fastighetsinnehav i SLP och Corem var också under press, liksom hela fastighetssektorn, när bankkrisen uppstod. I både SLP och Corem har vi ackumulerat aktier på låga nivåer då vi anser att båda aktierna på olika sätt erbjuder ett bra värde. Både SLP och Corem steg månadens sista dagar.

Sammantaget var cirka 65 procent av fondens negativa månadsresultat koncentrerat till Wincanton, Corem, Commerzbank, Accelleron och ISS. Wincanton var klart största negativa bidragsgivare. Commerzbank och Accelleron har gett fonden ett positivt resultatbidrag i år medan de övriga gett ett negativt bidrag.

I förra månadsbrevet ägnade vi en del tid för att förklara varför den europeiska aktiemarknaden utvecklats så mycket bättre än den amerikanska de senaste månaderna. Den här gången har vi fått göra det motsatta, även om Europa YTD har stigit mer än USA. Förenklat förklaras de senaste veckornas utveckling med de stora teknologibolagens framfart. Endast sju bolag i S&P500 står för knappt 90 procent av indexets uppgång. Enbart Apple och Microsoft står för 40 procent. S&P500 har inte varit så beroende av två aktier sedan 1978.

Källa: Goldman Sachs

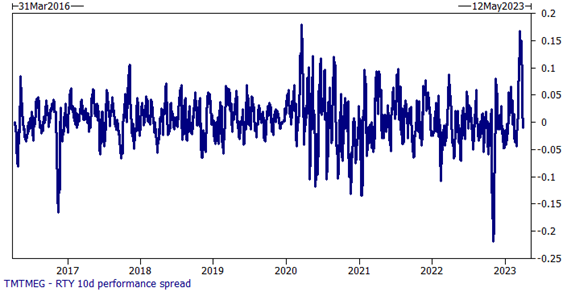

Nedanstående bild visar tio dagars skillnad i avkastning mellan å ena sidan teknologibolag i USA och å andra sidan ett brett index med till större delen mindre bolag. Som mest uppmättes 16 procents skillnad (!) på 10 dagar vilket är i nivå med Covid-kraschen. Läget har i skrivande stund normaliserats.

Källa: Goldman Sachs

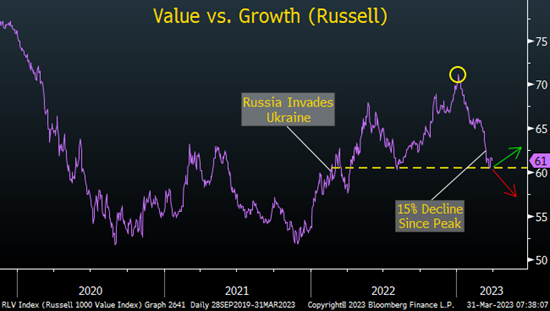

Illustrerat på ett annat sätt nedan, värdeaktiers stora överavkastning jämfört med tillväxtaktier under andra halvåret förra året har på kort tid helt neutraliserats.

Källa: Goldman Sachs

Det verkar finnas ett samband. Bilden illustrerar utvecklingen för de största centralbankernas balansräkning i förhållande till Nasdaqs utveckling sedan 2010.

Källa: Bloomberg, Holger Zschaepitz

Nedan volatilitetsindex den senaste månaden för aktiemarknaden. Det är häpnadsväckande är att vi nu, efter så mycket dramatik, så snabbt är tillbaka på låga nivåer igen.

Källa: Bloomberg

MOVE-index däremot, som visar volatiliteten i räntemarknaden, är på betydligt högre nivåer än den 9 mars när bankkrisen startade. Ett aktieindex innehåller förenklat de bästa och största bolagen medan det i obligationsvärlden är de bolag som lånar mest (som för all del kan ofta är alldeles utmärkta bolag).

Källa: Bloomberg

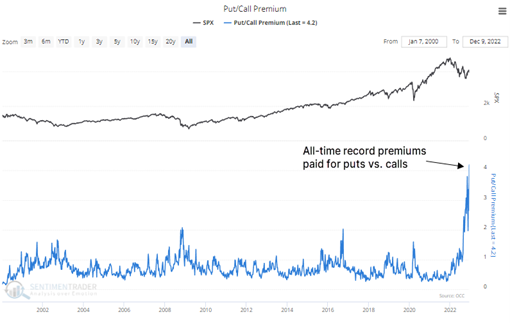

Sentimentet bland investerare är fortsatt dystert vilket nedanstående bilder visar väl. Aldrig någonsin tidigare har relationen mellan köp av sälj och köpoptioner varit så extrem som den senaste månaden.

Källa: Sentimenttrader

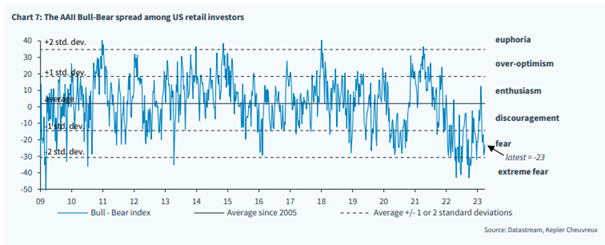

Optimister vs pessimister nere på låga nivåer. Det brukar inte hålla i sig länge på dessa bottennivåer. Kanske är det annorlunda denna gång?

Källa: Kepler Cheuvreux

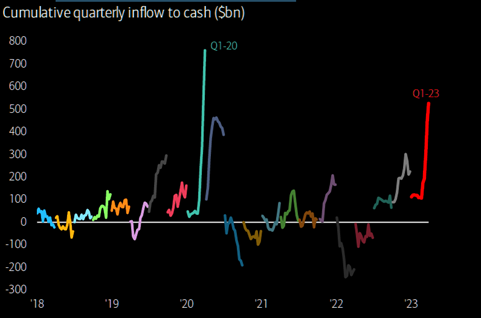

Amerikanska Investerare adderade drygt 500 miljarder USD till kassabehållningar under det första kvartalet i år. Senast dessa nivåer uppnåddes var våren 2020 vilket sedan ledde till en mycket stark uppgång.

Källa: Themarketear.com, Bank of America

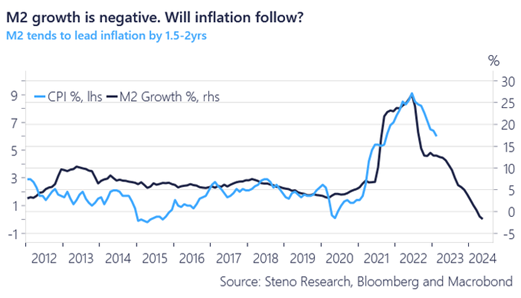

Den kraftiga ökningen av penningmängden efter Covid-kraschen ledde efter något år till en stigande inflation. När penningmängden nu faller kraftigt borde inflationen följa efter och vi gissar att det är det vi nu börjar bevittna. Om ett år kan centralbankerna fortsatt ha stora problem, men då för att inflationen är under målet. Vår syn på detta är att centralbankerna tar i för mycket just nu istället för att vänta en period och se hur effekterna filtrerar sig igenom ekonomin.

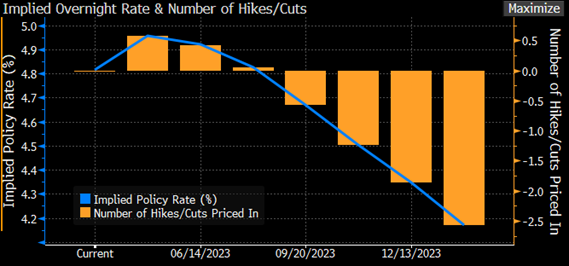

Bankdramatiken ledde till en omedelbar förändring av marknadens förväntansbild på kommande räntesänkningar. Nu förväntar marknaden att FED sänker räntan två gånger innan årsskiftet jämfört med, dagen innan bankkrisen den 9 mars, ytterligare två höjningar. Innan den 9:e mars förväntades styrräntan vara cirka 5,4 procent vid årets utgång mot nuvarande estimat om 4,4 procent. En mycket stor och omedelbar förändring.

Källa: Bloomberg, Goldman Sachs

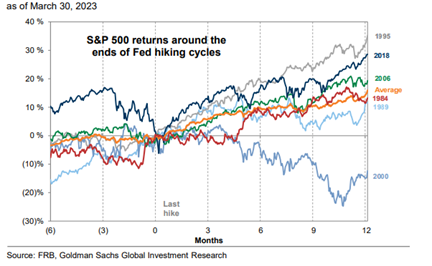

Historiskt sett har amerikanska aktier utvecklats starkt månaderna efter FEDs sista räntehöjning med en genomsnittlig tremånadersutveckling om +8 procent (som högst +14 procent och som lägst -1 procent). På 12 månader har utvecklingen varit +19 procent och vid inget av tillfällena har det varit lägre än +10 procent.

Sammanfattningsvis, mars bjöd på oväntad och stor dramatik. I skrivande stund har turbulensen i aktiemarknaden nästan helt ebbat ut. Vi får se hur länge det varar, men myndigheter och centralbanker är på helspänn redo att rycka in vid eventuella nya problem. Vi rullar nu in i nästa rapportperiod som vi tror generellt sett kommer uppvisa ännu en period av förvånansvärt god intjäning. Inflationen hjälper tveklöst till på intäktssidan.

I våra egna innehav ser vi en betydande potential i många av våra innehav, inte minst de som fått oförtjänt mycket stryk de senaste veckorna. Corem är ett bra exempel där vi köpte mer aktier hela vägen ner, och som på drygt två handelsdagar, stigit med cirk 20 procent. Det kan man ju tycka är galet, men det var i flera fall galet på vägen ned också.

Om man spanar lite längre in i framtiden kommer de stigande räntorna och bankoron leda till en avmattning av efterfrågan på nya krediter. Sverige är ett utmärkt exempel på det där vi nu har en negativ lånetillväxt. Det kommer leda till en lägre tillväxt framöver och det blir än viktigare att investera i bolag som har något unikt och gärna i kombination med ”pricing power”.

Inflationen kommer sannolikt att fortsätta sjunka och centralbankerna kommer snart att växla om och börja sänka styrräntorna. Problemen med hög skuldsättning kommer gradvis att minska då räntenivåerna om några kvartal (vår syn) börjar sjunka.

Vi önskar alla läsare och investerare en Glad Påsk!

Mikael & Team

Malmö den 6 april 2023

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

VIKTIG INFORMATION. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.