Utveckling augusti

Fondens värde ökade med +3,5 procent (andelsklass R SEK) i augusti. Stoxx600 (brett Europaindex) ökade under samma period med +2,9 procent och HedgeNordics NHX Equities ökade preliminärt med +2,5 procent. Motsvarande siffror för helåret är en ökning om +7,45 procent för fonden, en minskning om -11,9 procent för Stoxx600 och en ökning om +5,0 procent för NHX Equities.

Aktiemarknader/Makro

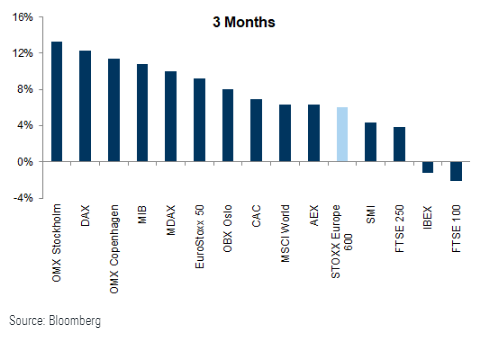

Efter en period av konsolidering över sommaren accelererade världens börser vidare i augusti med betydande uppgångar. Det breda Europaindex SXXP 600 steg med +2,9 procent, S&P 500 steg med +5,6 procent, Nasdaq med +8,2 procent och i Sverige steg OMX med +3,6 procent, allt mätt i Euro. S&P 500 hade sin bästa augustimånad sedan 1986. Optimismen kan skönjas i nedanstående graf som visar det globala aktieindexet (Bloomberg World) som i augusti bröt igenom till nya all-time-highs.

Källa: Bloomberg

Stockholmsbörsen är en vinnare de senaste månaderna (allt mätt i euro).

Källa: Bloomberg, Goldman Sachs

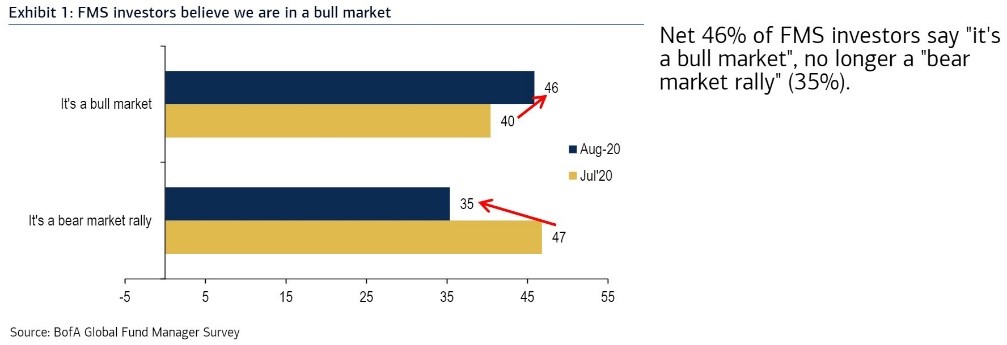

Nu är det också officiellt, vi är i en ny bullmarket! Enligt Bank of America så svarade en majoritet av deras kunder för första gången sedan början av året att vi nu är inne i en ny lång uppgångsfas.

De faktorer som drivit och fortsätter driva börsutvecklingen är ekonomiska stimulanser, nya virusutbrott, mikro- och makrodata samt vaccinnyheter. Stimulanser från centralbanker och regeringar fortsätter på nivåer mänskligheten aldrig tidigare upplevt och den amerikanska centralbankschefen Jay Powell cementerade i sitt tal i slutet av augusti att vi kommer ha mycket låga räntor flera år framöver. Vi har fått en hel del negativa nyheter om nya utbrott i framför allt Sydeuropa och USA:s södra stater, samtidigt som beläggningen på europeiska intensivvårdsplatser glädjande nog är på låga eller obefintliga nivåer. Företagen i Europa och USA har aggregerat under andra kvartalet levererat en högre lönsamhet än förväntat och vaccinutvecklingen går i stort sett framåt enligt plan.

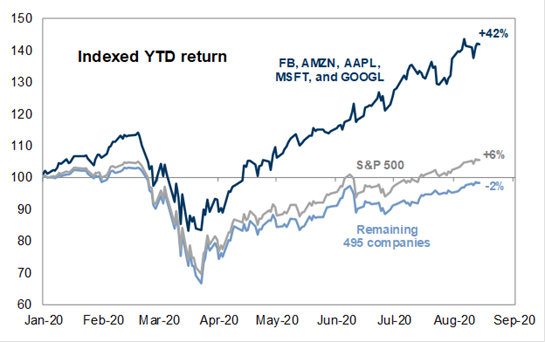

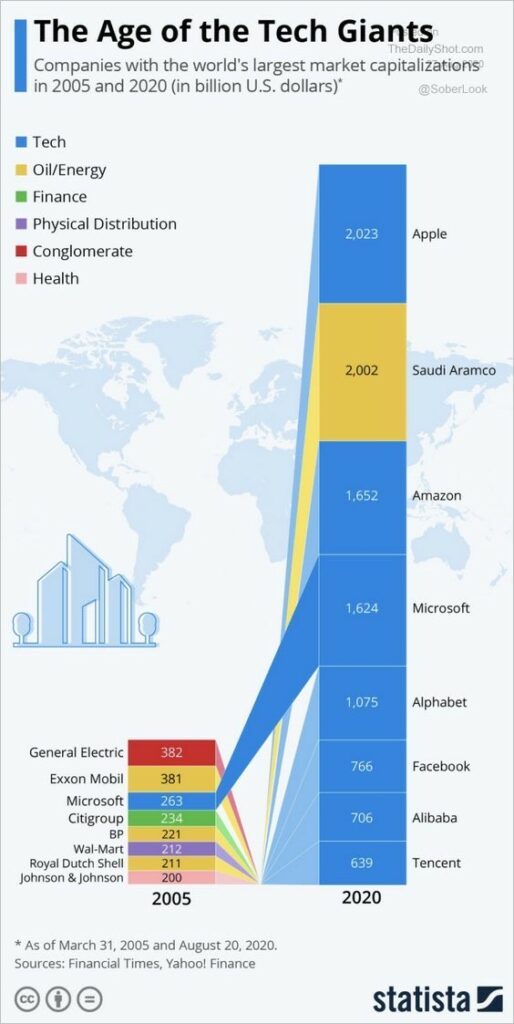

Det är fortsatt de stora teknologibolagen som utgör motorn i utvecklingen på världens börser och koncentrationsrisken stiger för varje vecka. I stort är nu S&P 500 ett teknologi/läkemedelsindex med allt vad det innebär och de fem största teknologibolagen svarar för närmare 25 procent av indexvikten. Utvecklingen mellan de fem största bolagen och övriga 495 har verkligen gått skilda vägar.

Källa: Goldman Sachs

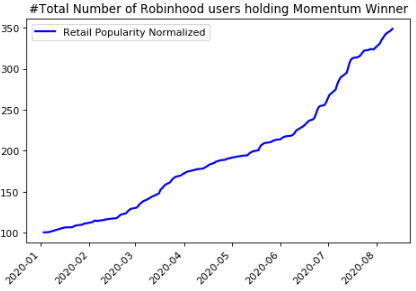

De amerikanska bolagen har en stor fördel jämfört med andra internationella bolag i det faktum att många privatinvesterare utanför USA också köper amerikanska aktier. Omvänt är det ingen amerikansk småsparare som handlar aktier på Stockholmsbörsen. I år har småspararna i USA haft en mycket stor påverkan på aktiekursutvecklingen och handelsaktiviteten hos de stora nätmäklarna har stigit med flera hundra procent jämfört med tiden innan pandemin. Nedanstående graf visar en populär handelsplattform (Robinhood) och antal kunder som äger ”momentum-vinnare”. När det av någon anledning är dags att sälja kan det nog bli trångt i dörren.

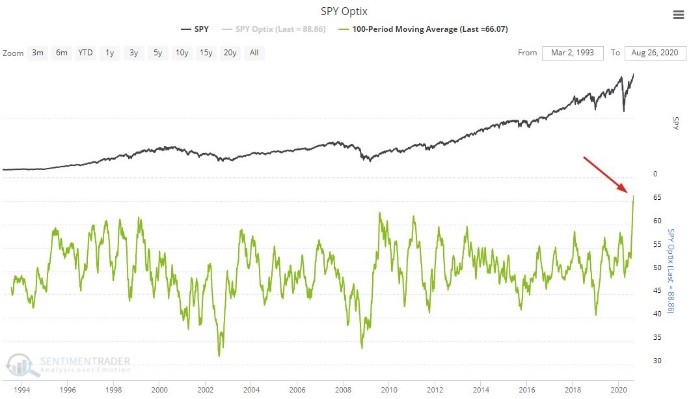

Nedanstående optimistindex slog under augusti nya högstanivåer (högsta någonsin uppmätt) och självförtroendet bland framför allt privatinvesterare är på topp.

Källa: Sentimenttrader

Apple ökade i augusti sitt börsvärde med 390 Mdr USD och uppgår nu till 2200 Mdr USD. Bara ökningen i augusti motsvarar halva Stockholmsbörsen – det svindlar. För besväret kan Apples VD Tim Cook inom kort se fram emot en lönecheck på blygsamma 279 miljoner USD.

Tesla har i augusti stigit med ytterligare 74 procent och med ett börsvärde på 464 Mdr USD är det nu världens 12:e mest värdefulla bolag – minst sagt imponerande. På tre månader har börsvärdet stigit med 308 Mdr USD eller 198 procent. På 12 månader är aktien upp 1106 procent och börsvärdet har gått från 42 Mdr USD till 465 Mdr USD…. Nu är vi inga experter på Tesla men vi tvivlar på att detta återspeglar verkligheten. Om man antar att Tesla någon gång i framtiden skulle tjäna 10000 USD per bil och vi använder en generös ebit multipel på 25x behöver de producera cirka (464 Mdr / 10000 / 25 ) = 1,856,000 bilar. Senaste kvartalet producerade man 82,000 bilar. Disclaimern är att Elon Musk är ett geni, men aktiens värdering har liten kontakt med verkligheten. Elon bryr sig nog inte. Han är nu god för 111,9 Mdr USD enligt Bloomberg Billionaires Index.

Aktieägare i Nikola, som siktar på tillverkning av elektriska lastbilar, har också gynnats av det ökade intresset av Tesla och har en liknande utveckling, även om börsvärdet är betydligt mindre. Det är också intäkterna som senaste kvartalet var 36k USD, men det kom från en installation av solpaneler till styrelseordföranden i bolaget så det ska nog inte inkluderas i värderingen av bolaget.

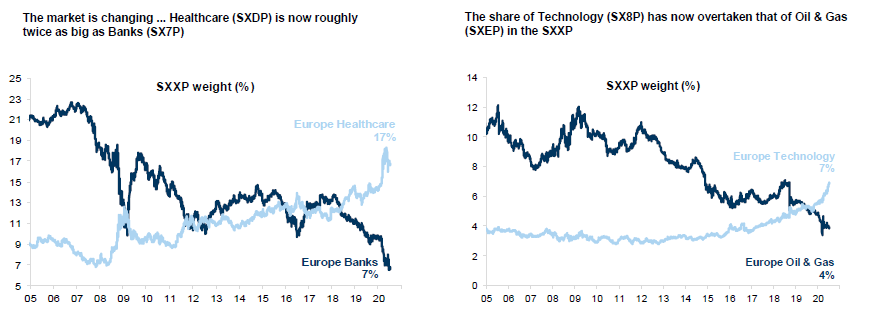

Världens äldsta aktieindex, Dow Jones från 1896, annonserade för någon vecka sedan omviktningar bland bolagen. Exxon, som för några år sedan var världens mest värdefulla bolag, har åkt ut och ersätts med Salesforce.com. Det säger mycket om den tid vi lever i och få av oss har antagligen koll på Salesforce.com, men dess börsvärde motsvarar cirka en tredjedel av stockholmsbörsen. Fascinerande! Nedanstående bild visar tydligt vad som hänt i marknaden de senaste 15 åren och det är de senaste månaders utveckling som är överlägset mest spektakulär. Känns som det varit rätt att äga blått och sälja gult.

Vi noterar att Nasdaq 100-bolagen under det andra kvartalet betalade 20 Mdr USD i bonus till insiders i form av aktier och optioner samtidigt som intjäningen var 78 Mdr USD. 25% av intjäningen går alltså till insiders vilket är en rekordhög andel. Vi noterar också att insiderförsäljningar är på nivåer som inte skådats sedan 2006.

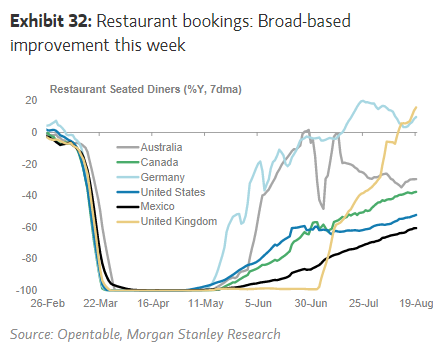

Glädjande nog har många aktiviteter i augusti påbörjat en rörelse till mer normala nivåer. Det kommer att ta tid och variera mellan olika branscher, men för många branscher är återhämtningen redan i full gång. Nordiska hotell hade i juli för ett år sedan en total beläggningsgrad på drygt 70 procent. Motsvarande siffra i år var cirka 50 procent när det var som bäst och justerat för de hotell som hade öppet var det drygt 60 procent (fonden har en investering i Pandox där VD Anders Nissen den 2 september köpte optioner för 1,3 Mkr). Restauranger runt om i världen börjar också återhämta sig vilket visas i nedanstående bild. Om vi inte får ett betydande bakslag i Covid-19 utvecklingen kommer tillväxten nästa år bland världens ekonomier vara hög och fortsätta växa 2022.

Turistindustrin i Europa har haft en ordentlig återhämtning under sommaren, men föll tillbaka i augusti när vi fick nya utbrott. I övriga världen är det fortfarande nattsvart.

Sveriges utrikesminister Ann Linde var en av de som bidrog till återhämtningen av turistindustrin nere vid Medelhavet. Vi ber om ursäkt för den tekniska kvaliteten, men vi kunde inte motstå visa er inslaget. Se intervjun här.

Förra veckan skickade Goldman Sachs ett vädjande brev till sina anställda där man bad dem att återgå till kontoret i London. Bland annat erbjuds gratis mat och förskola på plats för att locka tillbaka de anställda. Storbritannien har hanterat covid-19 uselt och deras BNP-utveckling för det första halvåret slutade på förkrossande -22,5 procent. Det är mer än dubbelt så mycket (!) jämfört med övriga Europa och FTSE-indexet har fortfarande minskat -26 procent i år (mätt i Euro). Och nästa år har vi (hard) Brexit… God Save the Queen!

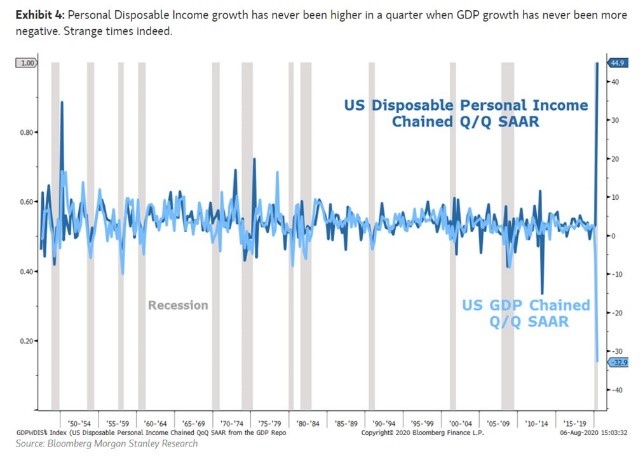

Nedanstående bild speglar väl de märkliga tider vi just nu upplever. Disponibel inkomst i USA hade den högsta tillväxten någonsin i det andra kvartalet samtidigt som BNP uppvisade den största minskningen någonsin. Helikopterpengar till medborgarna är anledningen.

Så har Donald Trump nominerats till omval som USA:s president den 3:e November. Denna veckas konvent kan lyfta Trump i opinionsmätningar där han fortsatt ligger i underläge. Det gjorde han också för fyra år sedan, och med en betydligt mer effektiv organisation och med mer kapital är det på intet sätt avgjort. Hans odds att vinna har förbättrats i takt med olika våldsamheter i landet har trappats upp. Det är svårt att inte misstänka att han kommer att elda på stämningarna ytterligare eftersom det sannolikt gynnar honom. En extrem polarisering med våldsamheter och raskravaller som USA inte upplevt på många år gör att detta val är det viktigaste i modern tid. Även för alla oss icke-amerikaner.

Demokraternas kandidat Joe Biden känns emellanåt (också) lätt förvirrad och man kan inte vara annat än förundrad att världens mäktigaste land endast klarar av att ta fram en snart 78-årig politiker. I sammanhanget känns Kamala Harris som en frisk fläkt även om vi inte vet exakt var vi har henne. Länken visar en minst sagt förvirrad intervju med Joe Biden för några veckor sedan.

Långa innehav

Vi är någorlunda nöjda med fondens avkastning om +3,6 procent i augusti. Det producerades med en nettoexponering runt 60 procent och med en marknad som var upp +2,9 procent så var det ännu en månad med betydande överavkastning för oss andelsägare. Augusti var den elfte månaden i sträck som avkastningen överstiger det breda europaindexet och fonden är i år cirka 19 procent bättre än det breda europaindexet. Precis som aktiemarknaden i stort var dock koncentrationen högre denna månad, det vill säga avkastningen genererades från färre bolag än vad vi är vana vid.

Starkast avkastning i augusti med en uppgång på 51 procent hade vårt tyska ”space-tech” bolag Mynaric. För 2020 som helhet har aktien stigit med 103 procent och vi har successivt minskat vårt ägande även om vikten i stort är oförändrad. Från lägstanivån i mars är aktien upp hela 179 procent. Rent allmänt har intresset för att investera inom segmentet ”space-tech” ökat och det underlättar antagligen för sektorn att Elon Musk och hans SpaxeX samt Jeff Bezos och hans Blue Origin investerar enorma belopp. Specifikt vad gäller Mynaric så får vi fler och fler indikationer på att vår grundanalys från 2017-2018 var rätt. Mynaric har en unik teknologi och kommer sannolikt bli mycket värdefullt för en eller ett fåtal industriella spelare kommande kvartal och år. Utan tvekan är bolaget en tydlig uppköpskandidat och VD Bulent Altan, en av de första anställda på SpaceX, gör ett imponerande arbete att driva bolaget framåt.

Immunovia hade en stark månad med en avkastning om +23 procent. För året är motsvarande siffra mer beskedliga +8 procent. En stor nyhet i augusti var att VD Mats Grahn avgår till förmån för nyrekryterade Patrik Dahlen. Patrik har en gedigen erfarenhet inom diagnostik, har arbetet flera år i USA och har erfarenhet av att arbeta i börsnoterade bolag. Patrik har också suttit i Immunovias styrelse för ett antal år sedan, vilket gör att han är väl bekant med bolaget.

Undertecknad var i egenskap av ledamot av bolagets valberedning med om att nominera Mats Grahn till ny styrelsemedlem. Vi tycker det är en utmärkt lösning och en tydlig signal om att bolaget nu går in i en ny fas från, forsknings- till intäktsgenererande bolag. Vi tycker det är rätt och naturligt att sätta in nya krafter med andra egenskaper i detta mycket spännande läge. Bolaget är först ut vad gäller tidig diagnos av bukspottkörtelcancer.

I somras kommunicerade bolaget nya långsiktiga finansiella mål där man siktar på att ta 30 procent av en marknad på 4,3 Mdr USD. Det betyder att man siktar på att generera cirka 12 Mdr SEK i omsättning. Bruttomarginalen är runt 90 procent, vilket allt annat lika ger närmare 11 Mdr i bruttovinst. OM man når det är dagens börsvärde på drygt 4 Mdr mycket lågt (inklusive kassa på drygt 500 Mkr). Därutöver har man en projekt-pipeline inom lunga och RA som ligger längre bort i tiden, men som sannolikt vart och ett är värt mer än segmentet bukspottkörtelcancer. Immunovia är ett teknologi-/plattformsbolag, men så här långt har marknaden inte värderat bolaget som ett sådant.

Utvecklingen för Aroundtown har varit minst sagt medioker och aktien har sjunkit med -43 procent i år. Bolagets fastigheter är till 70 procent kontor, logistik och bostäder. 20 procent är hotellfastigheter vilket har satt extra press på aktiekursen. Fundamentalt står bolaget trots alla utmaningar starkt. Börsvärdet är 7,2 Mdr Euro, belåningsgraden under 40 procent och lånen har 6,2 års genomsnittlig längd till 1,6 procents ränta. Kassan är hela 2,7 Mdr Euro. Balansräkningen är alltså mycket stark.

Bolaget annonserade ett återköpsprogram i somras och slopade samtidigt utdelningen, vilket är helt rätt strategi då återköp till en låg värdering skapar stora aktieägarvärden. Bolaget presenterade ett halvårsresultat i slutet av augusti som var drygt 10 procent bättre än marknadens förväntningar. Substansvärdet hade ökat något, trots vissa nedskrivningar på hotell, och var 9,0 euro per aktie.

På morgonen den 1 september, när detta skrivs, annonserade bolaget att man gör en ”public tender”. Det innebär att man köper tillbaka 10,6 procent av bolagets aktier till kurser som maximalt för uppgå till 5 euro per aktie. Lyckas man med det så skapar det omedelbart aktieägarvärde för närmare 700m euro då finansieringen sker från kassan och de köper till nästan 50 procents rabatt. Man har de senaste månaderna sålt tillgångar för några miljarder, samtliga med en vinst i förhållande till bokfört värde. Aroundtowns noterade obligationer handlas med visst premium i förhållande till nominellt värde samtidigt som aktien handlas till en extremt låg värdering (-48 procents substansvärderabatt). Vi vet inte när ”value” blir populärt igen men anledningen till att vi fortsatt äger aktien är vår övertygelse om att vi, med relativt låg risk, ska kunna få en avkastning på 60 – 80 procent kommande två år. Situationen påminner oss mycket om när vi ägde Getinge hösten 2018 och ingen ville äga aktien. 2019 var Getingeaktien bästa storbolagsaktie med en uppgång på 119 procent.

Ett av månadens glädjeämnen var Biovica vars aktie steg med 43 procent i augusti. Bolaget passerade ett par viktiga milstolpar under månaden: Dels genomfördes en riktad nyemission som inbringade 148 Mkr (före transaktionskostnader), dels har bolagets kliniska validering nu slutförts med positivt resultat. Detta minskar risknivån i bolaget och inom en månad skickas en ansökan till FDA inför bolagets planerade säljstart under det första kvartalet till 2021. Den riktade emissionen breddar det institutionella ägandet och finansierar rörelsen under lång tid framöver. (Absolute European Equitys systerfond European Opportunities deltog även i emissionen.) Vi ser fortsatt en stor uppsida i aktien som i vårt huvudscenario är mycket lågt värderat. Aktien har stigit med 190 procent under 2020 och vi passar på att gratulera VD Anders Rylander & Co på Biovica för ett fint år så här långt.

Sedana Medical släppte mot slutet av månaden en rapport som visade på fortsatt skyhög tillväxt om 133 procent. Tillväxten är främst ett resultat av corona och bör normaliseras under det andra halvåret. Men effekterna är inte endast av engångskaraktär: Den försäljning som skett i pandemins spår har skapat ett medvetande hos kunderna som säkerligen kommer till användning i senare skede. Ett bra marknadsföringstillfälle med andra ord. Aktien sjönk med 9 procent i augusti.

I augusti sålde EQT ytterligare aktier i Musti efter att börsnoterat bolaget i februari. Bland bolagets nya ägare finner vi bland annat Fidelity och Öresund. Vi hade reducerat vår position något på attraktiva nivåer och köpte tillbaka aktier i placeringen som förövrigt genomfördes på ett sällsynt bra sätt. Aktien steg 5 procent i augusti.

Korta innehav

Den korta portföljen bidrog negativt till fondens utveckling med cirka -1,0 procent och störst negativa bidrag hade vår terminssposition i svenska OMXS30. Aktiespecifika korta positioner som bidrog positivt till resultatet var franska Unibail-Rodamco och tyska Wacker Neuson. Våra säljoptioner minskade något i värde och hade en mindre negativ påverkan på resultatet.

Exponering

Nettoexponeringen var, justerat för våra onoterade innehav, vid månadens ingång och utgång 59 respektive 63 procent.

Summering:

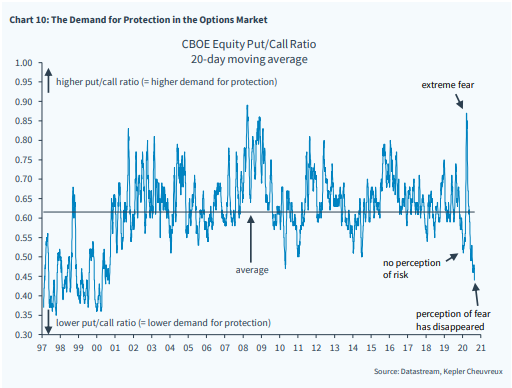

Trogna läsare av vårt månadsbrev vet att vi haft en positiv inställning till börsen över sommaren. Vi har samtidigt flaggat för att efter sommaren borde det uppstå viss turbulens då vi befinner oss på hög höjd samtidigt som vi kan förvänta oss mer politisk dramatik inför det amerikanska valet. Utvecklingen med Covid-19 kan slå på båda håll. Vi har de senaste 4–5 veckorna byggt upp en position i säljoptioner för SXXP 600 som i händelse av nedgång kommer ge fonden ett visst skydd (nominellt motsvarar det cirka -30 procents position). Nedanstående bild visar det extrema ointresset investerare har för närvarande vad gäller att skydda sig för en eventuell nedgång. Det återspeglas såklart i prissättningen vilket är anledningen att vi på kort tid köpt in vår position. Vi är alltså något mer försiktiga och vill kunna ta för oss om det blir rea på börsen.

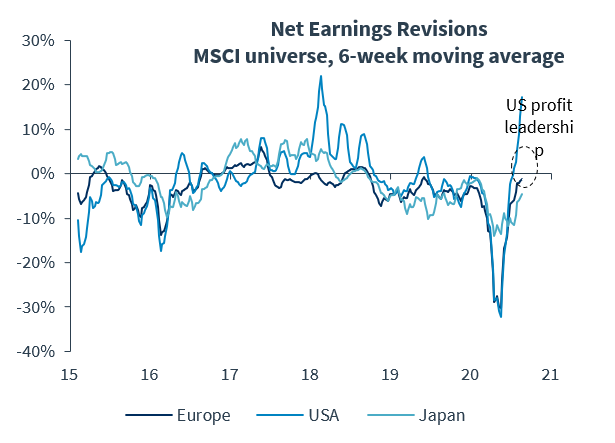

Om vi får en nedgång i marknaden under hösten så tror vi för det första att den blir relativt kortvarig och för det andra att nedgången antagligen inte blir mer än -10 procent. Även om det börjar bli tröttsamt att läsa om, finns det finns det fortfarande enormt mycket kapital som söker en någorlunda attraktiv avkastning. Med hög sannolikhet kommer vi se en ekonomisk tillväxt nästa år, vilket kan skönjas i nedanstående bild. Den visar analytikers revideringar av vinstestimaten för bolag i olika regioner.

Källa: Kepler Cheuvreux

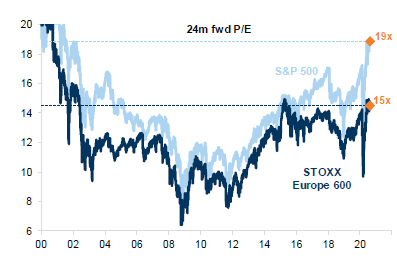

När alternativet är att köpa statsobligationer med i bästa fall noll procents avkastning på 10 år exklusive inflation och med en extremt låg ränta, känns framåtblickande vinstmultiplar på de europeiska börserna någorlunda rimliga även om de är uppe på historiskt höga nivåer. Marknaden förväntar sig att amerikanska långräntor försiktigt ska börja stiga först om fyra år och Europa lär ju knappast komma före.

Källa: Goldman Sachs

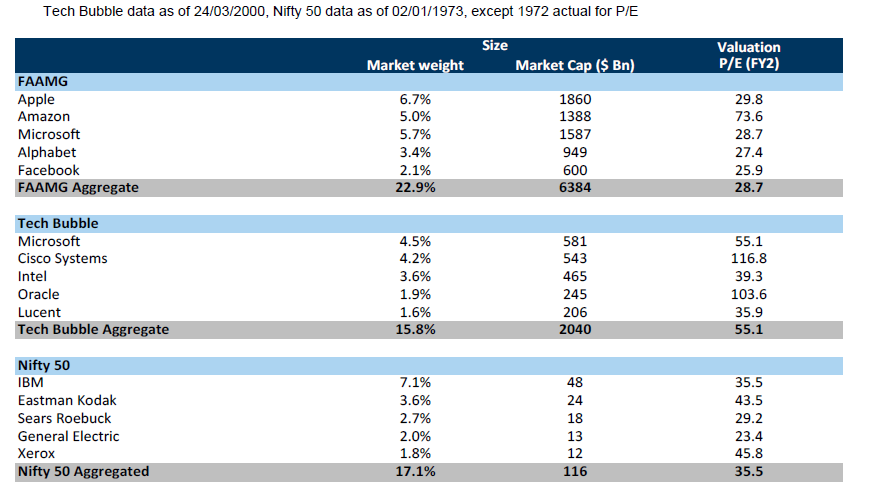

För att få lite historiskt perspektiv kan man studera följande tre epoker. Den översta visar dagens situation, FAAMG, med de stora teknologibolagens värderingar. Nedanför syns IT-bubblan som för 20 år sedan handlades med betydligt högre värderingar. ”Nifty Fifty” var före vår tid, men var en period under 1960–70-talet där 50 stora bolag handlades på väldigt höga multiplar under många år, men som slutade i en krasch 1973-1974. Vi kan också konstatera att år 2020 är det tionde året sedan 1957 där S&P 500 över 100 dagar är upp mer än 25 procent. Alla gånger utom en (1987-88) har marknaden fortsatt upp i genomsnitt 8,8 procent kommande 12 månader.

Källa: Goldman Sachs

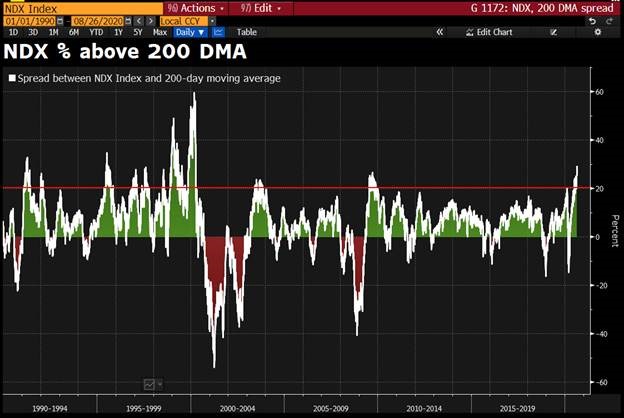

Nasdaq 100 handlas nu 30 procent över sitt 200-dagars glidande medelvärde. Det är väldigt högt om man jämför med de senaste 20 åren. Man kan också konstatera att det var ”väldigt högt” i närmare fem år fram till år 2000 innan den stora IT-kraschen skedde, men då hade å andra sidan Nasdaq stigit med 830 procent på fem år mot de senaste fem årens ”blygsamma” 180 procent.

Källa: Bloomberg

Europa håller på att förändras till det bättre med läkemedels- och teknologibolagen som har vuxit om banker och oljebolag de senaste åren.

Källa: Goldman Sachs

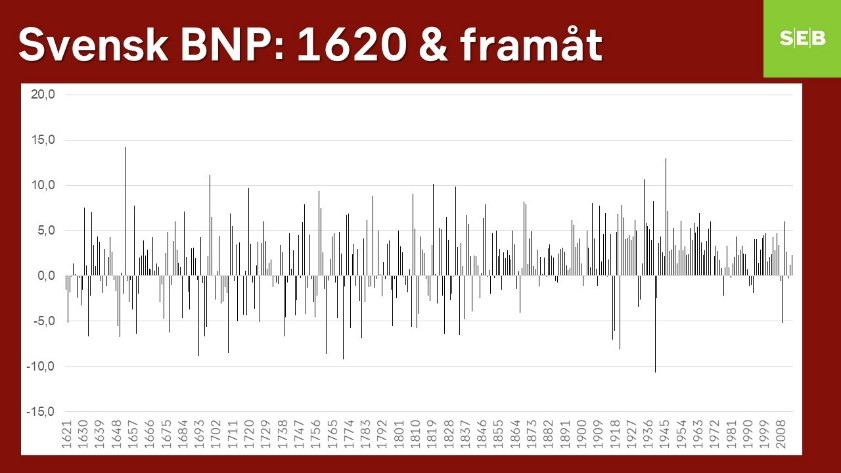

Avslutningsvis tillåter vi oss att zooma ut lite – det var värre förr. Även om Sveriges BNP-utveckling var mycket svag under det andra kvartalet har det varit värre många gånger de senaste 390 åren! Och ännu bättre, Sverige kommer att få en god tillväxt under många kvartal framöver med start redan detta tredje kvartal.

Källa: SEB

Ett stort tack för ert visade intresse och förtroende. Vi ser nu fram emot en ovanligt spännande avslutning på året och önskar er en skön sensommarmånad.

Mikael Petersson

Malmö den 4 september 2020

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

Viktig information. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.