Utveckling juli

Fondens värde ökade 6,22 procent i juli (andelsklass R SEK). Stoxx600 (brett Europaindex) ökade under samma period med +7,6 procent och HedgeNordics NHX Equities steg preliminärt +3,9 procent. Motsvarande siffror för 2022 är en minskning om -22,05 procent för fonden, -10,1 procent för Stoxx600 och -4,8 procent för NHX Equities.

Aktiemarknad / Makro

Efter ett av de sämsta första halvåren någonsin blev juli det omvända med en stark avkastning på de flesta av världens börser. Vi kom från extremt översålda nivåer och investerare hade rekordhöga kassanivåer. Endast två procent av aktierna i S&P500 var över sitt 50-dagarns glidande medelvärde för en månad sedan, vilket endast har hänt vid fem tillfällen de senaste 20 åren. När juli var avklarad stod det klart att S&P500 hade sin bästa julimånad sedan 1939 med 9,1 procent i avkastning jämfört med det breda europaindexet som steg med 7,6 procent. Fondens värde ökade med 6,3 procent, mer om det längre fram.

Nedanstående bild visar olika sektorers avkastning förra månaden. Tydliga vinnare fanns inom teknologi, industribolag och fastighetsbolagen, medan de mer defensiva bolagen hade en tyngre utveckling. Intressant var att bland juli månads fem sämsta aktier i SXXP600 var samtliga (!) försvarsaktier: Rheinmetall, SAAB, BAE Systems, Dassault och Leonardo.

Källa: Goldman Sachs

Ett högoktanigt bränsle för teknologi- och tillväxtaktier var de kraftigt sjunkande räntenivåerna i juli. Den amerikanska 10-åringen som varit på nivåer omkring 3,50 procent i juni, sjönk tillbaka till runt 2,60 procent. Den tyska motsvarigheten halverades på kort tid från 1,60 till 0,80 procent. De kraftigt sjunkande räntenivåerna berodde i sin tur på allt tydligare signaler om att olika länders ekonomier riskerar att falla in i en recession. De sjunkande räntenivåerna har också pressat realräntorna och till exempel den amerikanska (10-års) realräntan är nu återigen runt noll procent, se bild nedan.

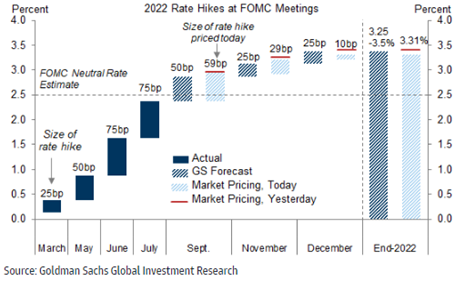

Efter att den första rekylen uppåt i marknaden konsoliderat, var det dags för den amerikanska centralbanken att kommunicera och uppdatera världen om deras syn på inflation och ekonomin. Det blev som väntat en andra trippelhöjning om 75 punkter, men med ett lite mjukare tonval än tidigare. Det nya budskapet var att de nu anser att räntenivån är ”neutral” och att det framöver är olika ekonomiska data som bestämmer utvecklingen för räntenivån. De tog också bort en prognos om utvecklingen framöver. Det tolkade marknaden positivt, att det värsta är bakom oss, vilket i sin tur ledde till det starkaste tvådagars utvecklingen efter ett FED-möte sedan 1970-talet. Med en allmänt låg positionering hos investerare är det ingen vågad gissning att detta ”rally” var högst oönskat. Nedanstående bild visar utvecklingen för den amerikanska styrräntan så här långt i år och prognoser för året ut. Efter det räknar man nu med räntesänkningar under 2023 (senaste uppskattningen indikerar -85 punkter).

En av anledningarna till att FED mjuknade något är signaler som nedan som visar hur affärsklimatet är för mindre företag i New York regionen. Rakt ner i källaren kan man konstatera och till och med lite sämre än under finanskrisen.

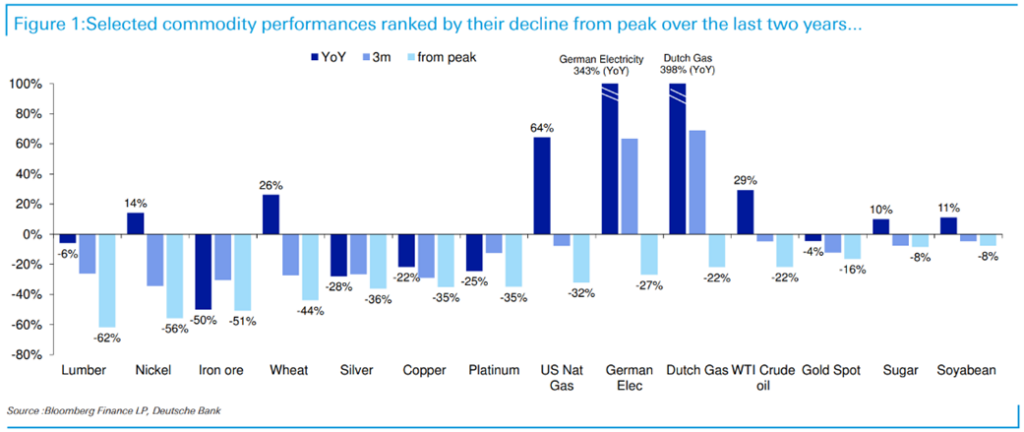

Förutom gas, olja och elektricitet har de allra flesta råvaror, inklusive vete, de senaste månaderna sjunkit kraftigt i pris, vilket är mycket positivt.

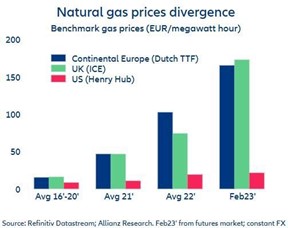

Nedan en utmärkt bild som förklarar varför euron har kollapsat mot USD. Medan Europa har satt sig i en riktigt dålig sits med en ofattbart naiv energipolitik, har USA haft en stark uppfattning om att vara självförsörjande. Det amerikanska gaspriset har i princip inte rört sig de senaste åren. Plågsamt att beskåda.

Sverige har också varit jätteduktiga i självskadebeteende där man sedan mer än 20 år varit oförmögna att förstärka elkapaciteten i Sydsverige. Samtidigt som sex kärnkraftsreaktorer lagts ner har ingen ny och större kraftkälla tillkommit. Det kommer bli extremt tufft ekonomiskt för många hushåll (och företag) i vinter och svenska kraftnät gick ut förra veckan och förberedde Sydsverige på att bryta elen under vissa timmar i vinter! Prognoser indikerar att elpriset i Sydsverige blir åtminstone dubbelt så högt som förra vintern. Som en datapunkt kan jag konstatera att vårt villaboende och sommarhus i december 2021 hade elräkningar om totalt 27,000 kronor och det ser nu ut att dubblas (båda husen har luftvärmepump). Det betyder i så fall att du måste ha en bruttolön på 100,000 bara för att betala kommande elräkning i december.

Bra jobbat av framför allt Socialdemokraterna och Miljöpartiet som lade ner Oskarshamn 2 (2015), Oskarshamn 3 (2017), Ringhals 2 (2019) och Ringhals 1 (2020). Samtidigt så trodde vår miljöminister Annika Strandhäll i en intervju i SVT att två kärnkraftverk lagts ned och tre var i drift (rätt svar är sex respektive sex). Sveriges energipolitik är som en mardröm och den kommer att pågå i många år. I praktiken är det som en extra skatt för att vi haft inkompetenta politiker som i utbyte mot regeringsmakten omkullkastat en synnerligen välfungerande energiförsörjning.

Källa: Steget efter

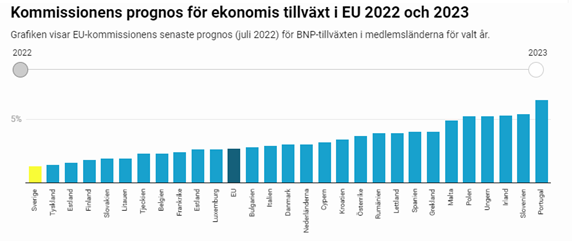

Vi toppar ovanstående med de senaste BNP-prognoserna för Europa som EU-kommissionen publicerade förra veckan. Sverige förväntas ha lägst ekonomisk utveckling i hela EU 2022 och bilden för 2023e ser dessvärre exakt likadan ut – Sverige är sist!

Källa: EU-kommissionen

Italiens premiärminister Mario Draghi lämnade in sin avskedsansökan under månaden vilket fick de italienska kreditspreadarna att vidgas markant. Kombinationen av ett högt skuldsatt land (135 procent av BNP) och EUs tredje största ekonomi är inte briljant och sedan i höstas har räntan i Italien stigit från cirka +0,5 procent till dryga 3 procent (högstanivån på cirka 4 procent nåddes när Draghi annonserade sin avgång. Den kraftiga uppgången fick ECB att dyka ner i verktygslådan och uppfinna en ny lösning – TPI. Transmission Protection Instrument kommer att möjliggöra för ECB att köpa obligationer i länder som man upplever haft eller har en påtaglig och oönskad försämring av de finansiella förutsättningarna.

Till sist kunde inte ens Boris Johnson stå emot trycket från allmänhet och de egna leden. Våra månadsbrev kommer att bli lite tråkigare då de ständiga skandalerna nu sannolikt kommer att utebli, men för världen och inte minst Europa är det en välgärning att Boris avgår som Storbritanniens premiärminister. Samma dag som han avgick stärktes det brittiska pundet markant, vilket säger en hel del. I sitt avslutningsanförande gav han ett antal råd till sin efterträdare: ”Håll oss fortsatt nära amerikanarna, stå upp för ukrainarna, stå upp för frihet och demokrati överallt och sänk skatter och avreglera där det går”. Hans sista ord i parlamentet var – ”Hasta la vista, baby”

Långa innehav

Truecaller

Under månaden släppte Truecaller ännu en rapport som översteg förhandstipsen. Siffrorna talar kanske för sig själva:

- Försäljningen ökade med 100 procent i jämförelse med föregående år

- Rörelsemarginalen uppgick till 44 procent och rörelseresultat steg med 163 procent

- Antalet månatliga och dagliga användare steg med 15 procent respektive 17 procent

- Per det senaste kvartalet hade Truecaller drygt 320 miljoner månatliga användare

Med en kapitalsnål affärsmodell följer dessutom kassaflödet med på ett fint sätt och det mesta av vinsten förvandlas till kassa i balansräkningen.

Operationellt går alltså det mesta Truecallers väg just nu. Bolaget fortsätter att släppa nya funktioner och produkter, vilket ökat engagemanget hos användarna (mätt som antalet månatliga användare som även är dagliga användare). Den geografiska diversifieringen fortsätter även om Indien kommer utgöra bolagets största marknad under lång tid. Vi imponeras av Truecallers senaste affärsområde, Truecaller for Business, som i princip gått från noll intäkter vid starten vintern 2020, till att sannolikt omsätta en bit över 100 miljoner kronor 2022.

Även om affären går mycket bra har aktien haft ett 2022 med toppar och dalar mot bakgrund av årets inledande ”tech-frossa”, placings och ett par kritiska artiklar i indisk press (som vi behandlat i tidigare månadsbrev). Det ska även sägas att kursen stod högt vid inledningen av året. Efter rapporten för det andra kvartalet 2022 valde marknaden för första gången att belöna aktien rejält. Kursuppgången för juli landade på +61 procent. Kursuppgången från börsnoteringen i fjol till sista juli var ungefär +52 procent. Truecaller var fondens starkaste bidragsgivare i juli med en positiv påverkan om ca 2,50 procent.

Lindab

Lindab-aktien har haft det tufft i år mot bakgrund av den allmänna konjunkturrädslan (och en hög värdering vid inledningen av året). Även om det första halvåret 2022 nu är historia finns det inte mycket i de rapporterna som tyder på en avmattning. VD Ola Ringdahl tror även på en stabil efterfrågan under den resterande delen av 2022. Den stora frågan är snarare hur efterfrågan kommer se ut 2023–2024.

Även om Lindab inte är immunt mot lågkonjunktur finns det flera förmildrande faktorer:

- Bolaget har en stor exponering mot renoveringsprojekt, som typiskt sett påverkas mindre av lågkonjunktur.

- Lindabs stora investeringsprogram har bara implementerats till hälften, och kommer fortsätta bidra med lönsamhetsförbättringar oavsett konjunkturläge under flera år framöver.

- Europas energikris kommer med högsta sannolikhet öka efterfrågan på energieffektiv ventilation. På detta område har Lindab lanserat produkter med snabb återbetalningstid för slutkunden och som enkelt kan installeras i redan existerande ventilationssystem.

- Lindab bör kunna ta marknadsandelar i ett sämre ekonomiskt klimat (som bevisat under pandemin).

- Aktien handlas idag på ensiffriga vinstmultiplar på våra estimat, vilket antyder att marknaden redan tagit ut en del bekymmer i förskott (givet att våra estimat är någorlunda rätt).

Många oroar sig också över vad ett sjunkande stålpris kommer ha för påverkan på försäljningen, som påverkats mycket positivt av prishöjningar under de senaste kvartalen. Vi tror inte att Lindab kommer sänka priserna med en 1:1 relation till stålpriset. Bland annat eftersom bolaget fortsatt ser stor kostnadsinflation på andra områden (transport/logistik, energi, löner, med mera). Sådant måste också kompenseras med hjälp av prisjusteringar.

Allt sammantaget ser vi positivt på Lindabs utsikter även i ett tuffare ekonomiskt klimat. Vi tror att dagens värdering tar höjd för väl mycket elände. Efter ännu en bra rapport (som slog förväntningarna med omkring +4 procent) steg aktien med +19 procent i juli och var fondens tredje starkaste bidragsgivare med en positiv påverkan om cirka 1,0 procent.

SLP

Det blev en stark månad för SLP-aktien som bjöd på en uppgång om +31 procent. Rapporten för andra kvartalet kom in över förväntan men utan några större överraskningar. Trots en mycket utmanande marknad gjorde bolaget förvärv för 0,5 miljarder kronor under första halvåret och substansvärdet per aktie steg med 58 procent jämfört med samma period i fjol. De flesta affärerna är ”off-market” eller via ”sales-lease-back”, vilket gör att SLP kan förvärva till bättre avkastningskrav än marknaden. Bolaget levererar helt enligt våra förväntningar och vi fortsätter gilla aktien som värderas till drygt P/E 19x 2023e. Aktien har stigit 24 procent sedan vi investera vid börsintroduktionen. SLP var fondens näst starkaste bidragsgivare i juli med en positiv påverkan om ca 1,20 procent.

ISS

ISS-aktien hade en bra månad med en kursuppgång om +13 procent, vilket tar helårssiffran till drygt +1 procent. Under månaden rapporterade flera bolag inom sektorn (Compass Group, Elior, Sodexo, Coor, med flera) i princip uteslutande fina siffror. Det har sannolikt spillt över på ISS-aktien. Vi noterar även att ett bolag som Securitas, som också karaktäriseras av att vara en väldigt personalintensiv affär, lyckats parera löneinflationen fint så här långt. Just oron över löneinflationen för ISS tror vi är överdriven. Om vi får rätt återstår att se. Nästa rapport kommer i augusti.

Wincanton

Det brittiska logistikbolaget kom med ännu en positiv uppdatering i juli. Tillströmningen av nya kundkontrakt fortsätter och bolaget har lyckats väl med att kompensera sig för inflationen. Wincanton har under sin nya ledning lyckats vända verksamheten på ett imponerande sätt. Värderingenen har dock ännu inte justerats i vår favör, även om investeringen varit helt okej så här långt (aktien har utvecklats omkring fem procentenheter sedan vår initiala investering). Vi tror att det är en tidsfråga innan omvärderingen kommer. Logistikbolag värderas ofta högt på börsen och Wincantons affär inriktas alltmer mot kunder som agerar på strukturellt växande marknader. Aktien steg +9 procent i juli.

Teleperformance

Franska Teleperformance, som i huvudsak sysslar med outsourcing av kundsupport och relaterade tjänster, rapporterade ett fint resultat för det första halvåret i juli. Än syns inga tydliga tecken på en avmattning i deras affär. Tvärtom har Teleperformance historiskt lyckats vinna nya kontrakt under lågkonjunktur då deras kunder kan spara pengar genom att outsourca sin kundtjänst till Teleperformance. Aktien steg +11 procent i juli.

Tate & Lyle

Vår investering i Tate & Lyle har blivit en av årets bättre efter en uppgång om cirka 26 procent (31 procentenheter bättre än Europaindex) sedan vi investerade för omkring sex månader sedan. Huvuddragen bakom vår investeringstes går att läsa i vårt månadsbrev från februari. Så här långt har det hela spelat ut sig ungefär som vi tänkt: Efter avyttringen av 50 procent av bolagets mindre värdefulla segment Primary Products har en uppvärdering skett, i takt med att Tate & Lyle tydligare kunnat framhäva fina resultat inom ”guldägget” Food & Beverage. Uppgången för juli månad landade på +7 procent.

Rejuveron

Som tidigare beskrivits har vi sedan december 2019 ett onoterat innehav i schweiziska Rejuveron som är ett biotechbolag. I april genomförde man en ny kapitaliseringsrunda där värderingen ökade från 30 CHF till 120 CHF per aktie. Bolaget har haft en god operationell utveckling i år, men med tanke på den kraftiga nedgången som varit i aktiemarknaden under maj och juni (även om det som bekant steg i juli) har vi valt att skriva ned värderingen med 15 procent. Fondens värdeutveckling i juli påverkades med cirka -0,7 procent på grund av detta. Bolaget siktar på en notering under 2023.

Biovica

Lördagen den 30e juli passade även Biovica på att leverera en efterlängtad nyhet. Deras produkt DiviTum fick FDA-godkännande (510(k)) och därmed öppnas USA upp för försäljning samt klinisk användning av produkten. Beslutet blev försenat i över ett år till följd av Covid-19 prioriteringar hos FDA och specifika frågeställningar kring DiviTum. Bolaget har redan en organisation på plats i USA och är nu redo att lansera produkten innan årsskiftet. Detta är det största som hänt i bolagets historia och vi är glada över att ha varit med och möjliggjort denna resa.

Korta innehav

Den korta portföljen bidrog med ett negativt resultat under månaden. Störst negativa bidrag hade våra korta positioner ett svenskt småbolagsindex och i tyska DAX. Ett par aktiespecifika korta positioner som bidrog positivt till resultatet var tyska Adidas och svenska SCA.

Exponering

Nettoexponeringen var, justerat för våra onoterade innehav, vid månadens ingång 52 respektive 68 procent.

Summering

Äntligen fick vi uppleva en stark aktiemånad. Våra bolags intjäning under det andra kvartalet gjorde oss och andra investerare glada och vi såg en aktiemarknad, som till skillnad från tidigare i år, bete sig mer rationellt. Det fanns fortsatt en viss volatilitet, men betydligt mindre än tidigare och det var enklare att förstå olika kursrörelser. Det som också var glädjande var att bredden i marknaden, antalet aktier som steg, ökade vilket indikerar att denna uppgång har en högre kvalitet än de andra vi sett under våren.

För en månad sedan var deltagandet i aktiemarknaden rekordlågt beroende på en rekordhög pessimism. En svala gör ju ingen sommar, men den som studerat det historiska mönstret kunde dra slutsatsen att när bågen är så hårt spänd ska det inte mycket till för att aktiekurser skall rekylera uppåt. Så blev det även denna gång och vi fick uppleva den starkaste julimånaden på över 80 år. För er som gillar statistik: De månader som aktiemarknaden stigit med mer än +9 procent (baserat på drygt 80 års historik) har utvecklingen sex månader senare varit +12,3 procent och tolv månader senare +17,6 procent.

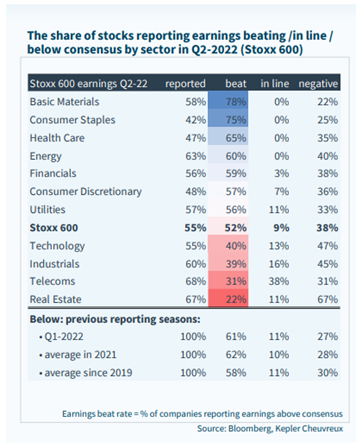

Kvartalsrapporterna för det andra kvartalet 2022 har i många fall varit förvånansvärt bra, inte minst gällande utsikterna för det andra halvåret. Nedan visas hur bolagen inom Stoxx600 levererade i förhållande till marknadens förväntningar. Bästa sektor/industri var gruvbolag som slog förväntningarna i 78 procent av fallen medan fastighetsbolagen var sämsta sektor. Bilden är per månadsskiftet juli/augusti, så det fattas en mindre andel bolag.

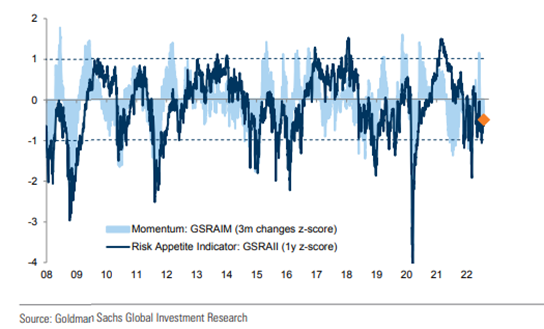

Goldman Sachs riskmonitor visar på en fortsatt försiktig positionering även om de mest extrema nivåerna för en månad sedan är passé.

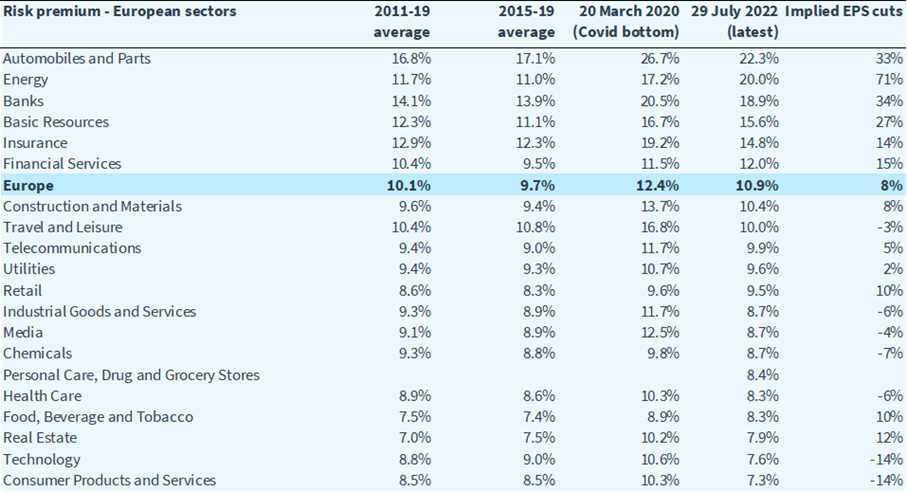

Riskpremien är fortsatt på höga nivåer (10,9 den 29 juli) vilket är högre än genomsnittet för senaste 11 åren. Det betyder implicit, med ett antagande om att riskpremien ska gå mot det historiska genomsnittet, att vinstestimaten ska reduceras med 8 procent. Notera de skyhöga riskpremierna i bil-, finans- och energiaktier och därmed de implicita nedrevideringarna av vinsterna som är diskonterat i dess aktiekurser.

Källa: Kepler Cheuvreux

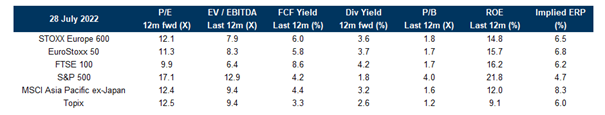

Värderingarna i Europa är på historiskt låga nivåer med blygsamma P/E 12x för kommande 12 månaders förväntade vinst. Det är dock inte värderingen som är problemet just nu utan enbart hur mycket bolagens intjäning ska minska.

Källa: Goldman Sachs

Värderingar för olika regioner ser just nu ut enligt nedan. Det är fortsatt mycket stor skillnad mellan Europa och USA.

Källa: Goldman Sachs

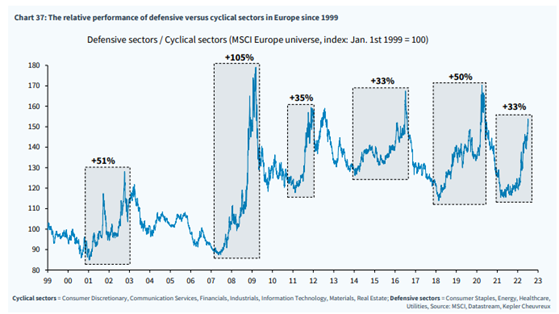

Nedan illustreras hur värdeaktier utvecklats i förhållande till cykliska sektorer de senaste 20 åren. Utvecklingen går i vågor och är någorlunda i samspel med den ekonomiska utvecklingen. Den relativa överavkastningen för defensiva aktier i år är betydande och det ligger i korten att utvecklingen vänder runt någon gång i höst (vår syn).

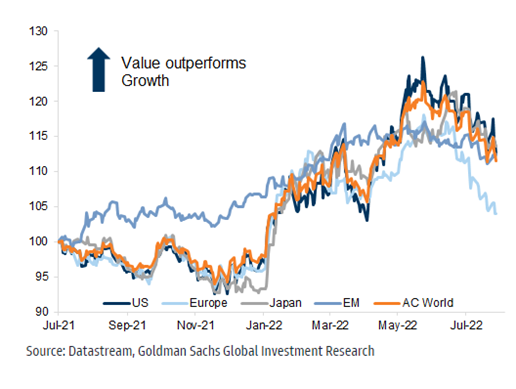

Som tidigare kommunicerats bedömer vi att vi är runt högstanivåerna för inflationen och därmed även för räntenivån. En kraftigt fallande ränta i juli drev på tillväxtaktier medan värdeaktier tappade relativt, se graf nedan. Vi kom också från extremt pressade nivåer och inte sedan Lehman-kraschen har Nasdaq under så lång period befunnit sig under sitt 100-dagars glidande medelvärde.

PE-talet för de högst värderade bolagen i Europa för ett år sedan jämfört med idag. Intressant att det är många nordiska bolag med på listan. Fonden har under en längre period haft en kort position i Vestas.

Källa: Kepler Cheuvreux

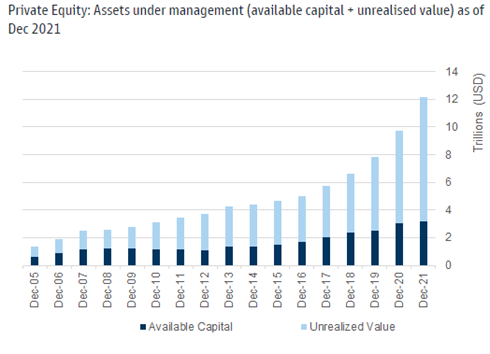

Uppköpen fortsätter och idag när detta skrivs den 3 augusti har till exempel italienska Tod’s fått ett bud på sig. I Sverige har de senaste månaderna Swedish Match, Leo Vegas, Haldex och Cary Group fått uppköpserbjudande. Riskkapitalbolagen har fortsatt enorma mängder kapital som ska sättas i arbete, se nedan. Vår känsla är att aktiviteten hos dessa aktörer varit avvaktande de senaste månaderna, men vi gissar att det tar fart igen efter sommaren.

Källa: Goldman Sachs

Återköpsmandaten går igång igen efter rapportsäsongen och 2022 kommer bli ett nytt rekordår.

Källa: Goldman Sachs

Sammanfattningsvis fasthåller vi vår syn på att marknaden handlas inom ett intervall. För en månad sedan var vi i det lägre intervallet och nu i det högre. Det är många indikatorer som ser bättre ut än för en månad sedan och företagen har i många fall imponerat på marknaden, men vi är sannolikt ännu inte på säker mark. Vår bästa bedömning är att nästa FED möte i september kommer att bestämma mycket av utvecklingen under hösten. Chanserna att vi efter det kan bryta oss loss från nuvarande handelsintervall är förhållandevis goda.

Det som skulle kunna fortsätta driva upp aktiekurserna kommande veckor är:

- En fortsatt försiktig positionering i utgångsläget

- Förväntat stora köp av aktier från systematiska makrostrategifonder och kvantfonder kommande veckor (JPM estimat)

- Andelen korta aktiepositioner är fortfarande på de högsta nivåerna på två år

- Stora återköpsprogram rullar snart igång igen

- En viss riskaptit har kommit tillbaka

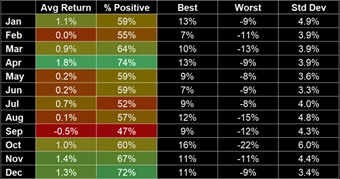

Det som talar emot fortsatta uppgångar är att uppgången varit ovanligt kraftig. Därutöver har vi fortsatt mycket stora geopolitiska problem. Vi närmar oss också september som typiskt sett är årets sämsta månad, se bild nedan.

Källa: Top Down Charts

Som bekant tillbringar vi inte våra arbetsdagar med att försöka hitta botten och toppen i marknaden utan att investera i de bolag vi bedömer ha goda förutsättningar att skapa betydande värde för sina ägare i kombination med ett attraktivt pris på aktien. Det är de endast de två komponenter som krävs för att skapa överavkastning över tid. Till sist kan vi också meddela att vi i månadsskiftet startade upp vårt nya mandat som vi berättade om förra månaden. Det finns tydliga överlappningar vad gäller innehav och såklart strategi och vi vill tacka alla inblandade på Coeli för en prickfri leverans!

Mikael & Team

Malmö den 8 augusti 2022

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

Viktig information. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.