Utveckling mars

Fondens värde ökade med +3,7 procent (andelsklass R SEK) i mars. Stoxx600 (brett Europaindex) ökade under samma period med +6,1 procent och HedgeNordics NHX Equities ökade preliminärt med +0,8 procent. Motsvarande siffror för 2021 är en ökning om +8 procent för fonden, +7,7 procent för Stoxx600 och +4,8 procent för NHX Equities.

A

Aktiemarknader/Makro

Efter en trevande start på månaden steg aktiemarknaderna i Europa och vi fick uppleva ännu en stark månad med nya all-time-highs världen över. Under de breda indexlagren var det betydligt mer dramatik med fortsatt press på tillväxtbolag. Den amerikanska 10-års räntan fortsatte diktera börshumöret, men en viss konsolidering kunde skönjas i slutet av månaden. Den stigande räntan gick hand i hand med en kraftig förstärkning av den amerikanska dollarn (USD) (+3 procent mot EUR, +3,5 procent mot SEK). Försvagningen av den svenska kronan är såklart bränsle för våra svenska exportföretag och kronan har tappat hela 6,1 procent mot USD i år. Stockholmsbörsen har börjat året mycket starkt, men omräknat till USD är skillnaden alltså betydande.

För majoriteten av aktiva aktieförvaltare var mars en utmanande månad då kollektivet fortsatt varit överviktade ”big-tech” i USA och kvalitetsbolag i Europa. Nedan visar den enorma skillnaden mellan sektorer i Europa under mars med bilsektorn som bästa sektor. Inom bilsegmentet är det Volkswagen som varit den klart starkaste bidragsgivaren med en uppgång på hela 60 procent. VW anses nu vara, främst av amerikanska (unga) investerare, Europas Tesla och uppgången motsvarar drygt 500 miljarder SEK, på en månad. VW bjöd för övrigt på god underhållning runt den 1 april då man i annonser gjort en namnändring till Voltswagen (briljant) och aktien steg omedelbart fem procent. När det visade sig att det inte var seriöst blev folk väldigt upprörda och bolaget fick be om ursäkt till lättkränkta investerare, främst i USA.

Källa: Bloomberg

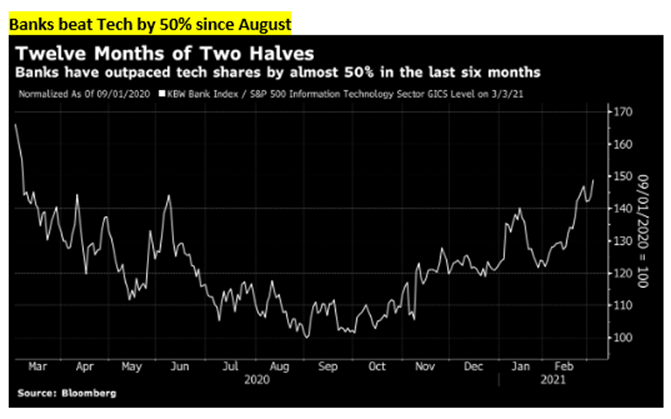

Nedanstående bild illustrerar att gamla trötta bankaktier haft en starkare utveckling än glödheta teknologibolag det senaste halvåret. Allt ändrades den 8 november förra året när Pfizer släppte sina vaccinnyheter. Ut med dyra teknologiaktier och in med billiga cykliska som kan bjuda på accelererande vinster kommande kvartal.

Källa: Bloomberg

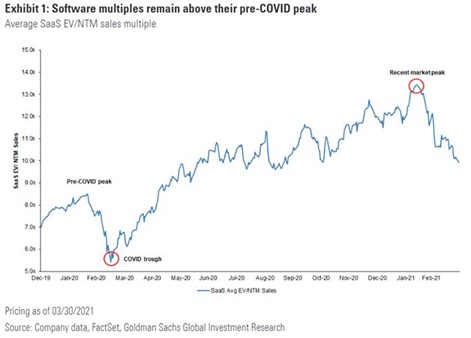

En de hetaste sektorerna, amerikanska mjukvarubolag, har på kort tid sjunkit med 20–30 procent. Multiplarna är samtidigt fortsatt högre än innan pandemin.

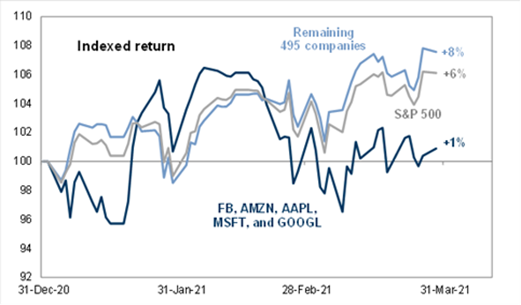

Helt plötsligt blev FAANG-bolagen ett sänke i folks portföljer. Av S&P 500s medlemmar är den genomsnittliga uppgången under det första kvartalet för 495 av bolagen +8 procent medan FAANG-aktierna endast stigit med +1 procent.

Källa: Goldman Sachs

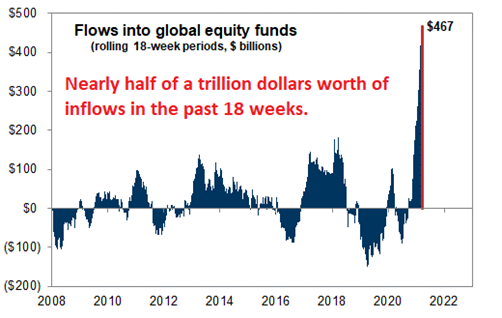

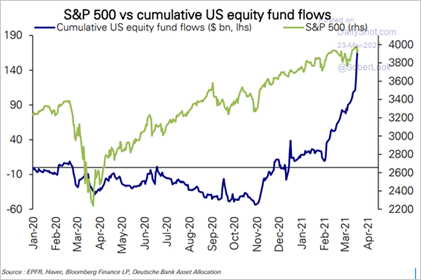

De starka aktiemarknaderna fortsätter attrahera kapital som är på sidlinjen, se bild nedan. För att sätta den starka marknaden i perspektiv: Dow Jones satte i mitten av månaden fyra nya rekordnoteringar i rad med minst +0,5 procent stigning per dag. Det har hänt endast sju gånger sedan 1897. Tre av dessa tillfällen var innan år 1900. Ännu en datapunkt på att vi lever i ovanliga tider.

Källa: Goldman Sachs

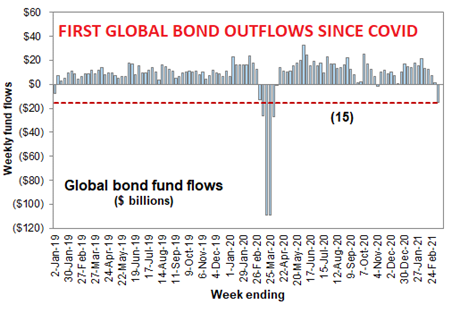

En lång bullmarket för obligationsinvesterare börjar sannolikt komma till sitt slut och några börjar titta efter utgången medan andra fortsätter dansen. Dansen har pågått i 40 år och det har varit ett fenomenalt party. Kapitalet som finns i lågavkastande obligationsfonder är gigantiskt. Utflödet för februari har helt säkert sökt sig till aktiemarknaderna (bild ovan).

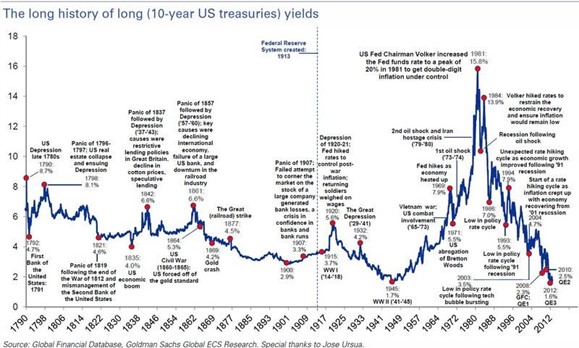

Utvecklingen för den amerikanska 10-årsräntan nedan. Fokusera på utvecklingen från 1980 och framåt.

Företagstransaktioner (”M&A”) har haft den starkaste inledningen sedan det glada 1980-talet. Totalt har redan affärer för 1 300 miljarder USD annonserats och fler lär det bli. Även börsintroduktioner har fortsatt i en strid ström, även om det varit lite kämpigare på slutet. Deliveroo, Londons största IPO på lång tid med ett börsvärde om 7 miljarder GBP, noterades sista veckan i mars. Det gick så där. Aktiekursen sjönk med -26 procent under den första handelsdagen. Att lyckas med den prestationen i den här marknaden indikerar att man gjort ett synnerligen uselt förarbete. Girighet kan vara kostsamt.

Hur var det nu? Köp när det är dyrt eller tvärtom?

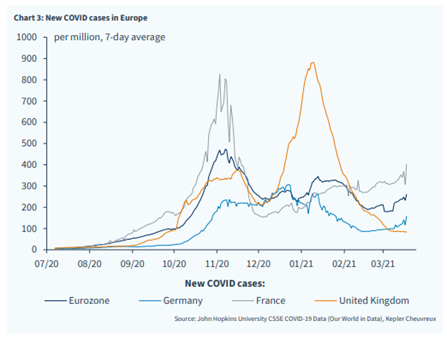

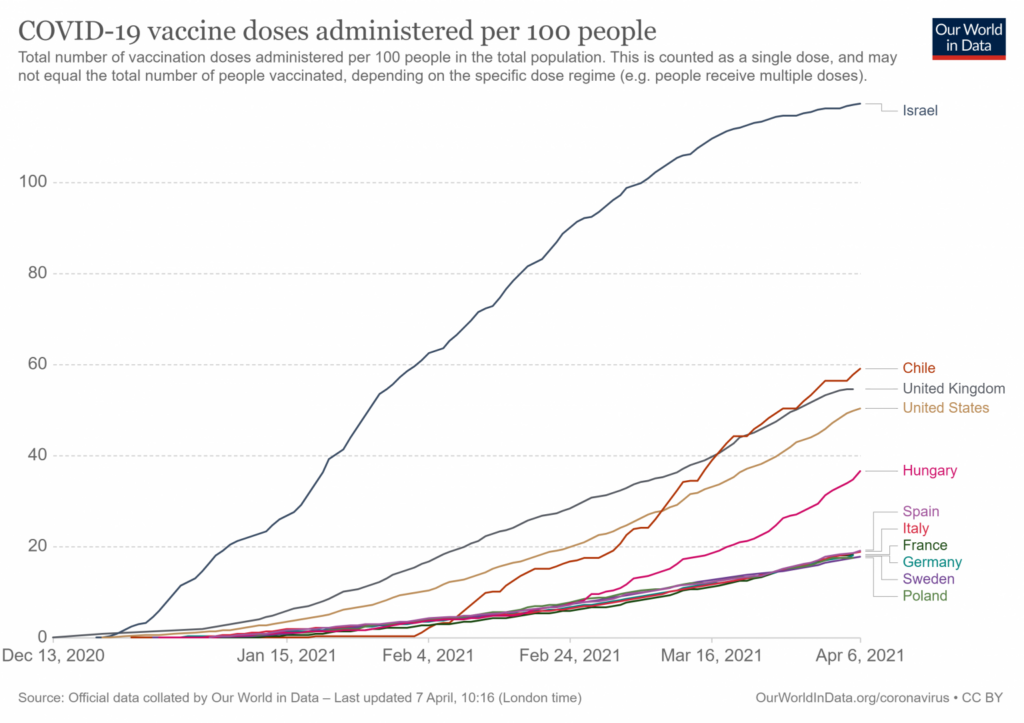

Vi har nu genomlevt 12 månader av pandemin och vi ser tydligt ljuset i tunneln. Det som är anmärkningsvärt är att det finns de som redan är ute i tunneln (Israel) och de som snart är det (USA och Storbritannien). Men Europa har fullt upp med en tredje våg. Hur EU och Sverige kunnat misslyckas så brutalt är en gåta även om de politiska ledarnas track-record de senaste 10–15 åren är plågsamt svagt. Europa har aldrig riktigt hämtat sig efter finanskrisen och covid-19 kommer inte att göra saken bättre. Om ett eller två kvartal är USA tillbaka på tillväxtkurvan från innan pandemin. Europa förutspås vara där i slutet av nästa år. Vi har alltså på 12 månader tappat cirka 50 procent i relativ tillväxt mot USA. (Tänk om du är fondförvaltare och tappar 50 procent mot ditt jämförelseindex på ett år – du kommer få svårt att behålla jobbet!) Asien ska vi inte ens prata om. EU halkar efter i den globala ekonomin och pandemin har avslöjat våra brister plågsamt tydligt.

Det är samma beslutsfattare i den politiska elitens korridorer år efter år. Få tar ansvar, utan man skyller ifrån sig på allt och alla. Kommissionen skröt om att man förhandlat till sig vaccinet till självkostnadspris, men nöjde sig med en vag och naiv skrivning att bolaget skulle göra sitt bästa för att leverera. Om man hade varit lite mer kapitalistiskt sinnad och förankrad i verkligheten hade man förstått att AstraZeneca inte är en välgörenhetsinrättning, utan ett globalt börsnoterat bolag som säljer till de som betalar bäst.

Här hemma blir vi åthutade av politikerna: ”Nu är det allvar, uppför er – annars blir det värre”. Avsaknaden av ett starkt politiskt ledarskap är plågsamt tydligt. Det där med förtroende är ju en färskvara. Och just förtroendet för våra politiker är just nu inte särskilt högt: Det blir så om det upptäcks, efter starka förmaningar inför julen; att statsministern var och köpte julklappar i en galleria, att justitieministern köade för att köpa en TV, att finansministern var och åkte skidor i fjällen och att försvarsministern åkte med Viking Line på nyårsresa. Den ansvarige för MSB (Myndigheten för samhällsskydd och beredskap), Dan Eliasson, satte sig över allt och alla och åkte till Kanarieöarna. För att citera Lena Melin i socialdemokratiska Aftonbladet om regeringens och myndigheternas kommunikation till allmänheten avseende pandemin: ”Den är usel. Munskydd, avstånd, vaccinplaner är en sörja av motstridiga och vaga besked”.

Storbritannien som var helt under isen förra året har nu ett tydligt veckoschema där befolkningen kan se fram emot ett successivt öppnande av landet. Premiärminister Boris Johnson uttryckte sig poetiskt: ”Jag kommer själv gå till puben för att höja en öl till mina läppar”.

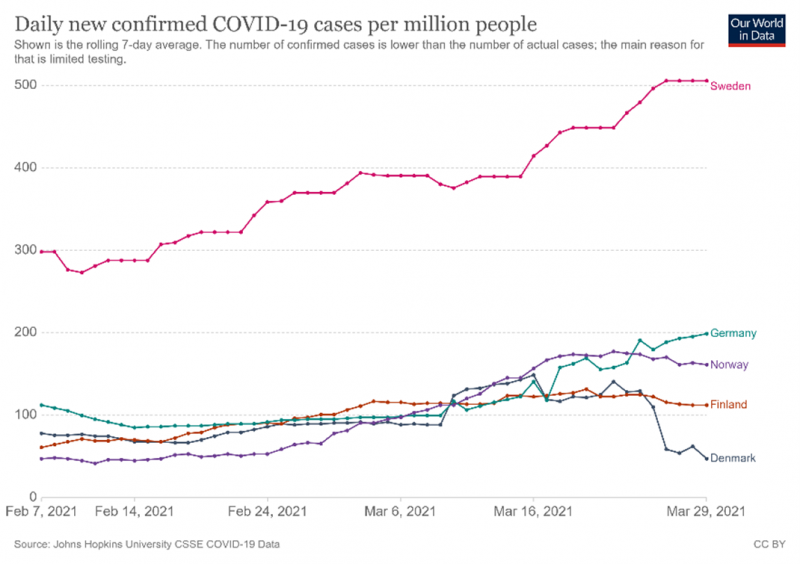

Medan det är karnevalsstämning i Israel kämpar Europa nu mot den tredje vågen. Det kostar människoliv och därtill enorma ekonomiska påfrestningar. Muntert att Sverige ligger längst ned i grafen.

Sverige ligger högt vad gäller bekräftat antal sjuka, även jämfört med Tyskland.

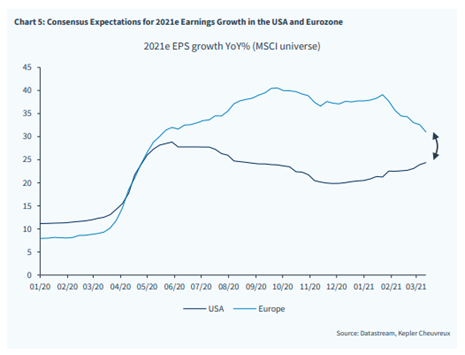

Om någon undrar varför vi nu lagt många skrivna rader på att beskriva covid-situationen i stället för att diskutera aktier är nedanstående bild svaret. I princip varje vecka justerar analytiker upp vinsterna för amerikanska bolag medan det motsatta sker i Europa. Vaccinfiaskot i Europa kostar enorma summor i form av försenad och utebliven tillväxt.

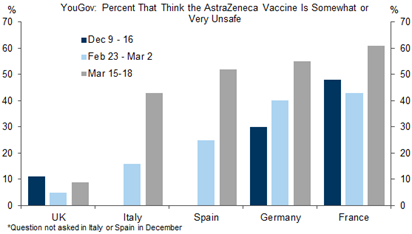

När olika europeiska länder och dess politiska ledare vid olika tidpunkter pausar och släpper på AstraZenecas vaccin för att visa handlingskraft blir förvirringen total. Den europeiska läkemedelsmyndigheten EMA och WHO rekommenderar entydigt vaccinet och säger att det kommer rädda tiotusentals liv. En drabbad per miljon vaccinerade fick en del regeringar att stoppa AstraZenecas vaccin. Detta har såklart skapat ytterligare ett lager av osäkerhet hos vanliga medborgare och därmed sannolikt ytterligare förseningar i den ekonomiska återhämtningen.

Europas politiker har lägsta möjliga risk som motto i många sammanhang. Därtill har vi en snabbt åldrande befolkning med en skev världsbild och höga anspråk på olika förmåner. Det är ingen lyckad kombination i dagens konkurrens. Det liberala Europa har på kort tid blivit ordentligt vingklippt och EU är nu i mångt och mycket en transfererings- och bidragsinstitution. Som före detta president Ronald Reagan sade: “The nine most terrifying words in the English language are: I’m from the government and I’m here to help”.

Källa: Goldman Sachs

Under månaden inrättade EU ett exportförbud för AstraZenecas vaccin fram till dess att Europa fått sin del av ingånget avtal. Detta är verkligen att skjuta sig själv i foten och återigen är det bara politiker som försöker visa handlingskraft. Det kommer inte dröja länge (gissar vi) tills det slår tillbaka på Europa i någon annan form. Statsminister Löfven har fördömt exportförbudet, vilket vi applåderar!

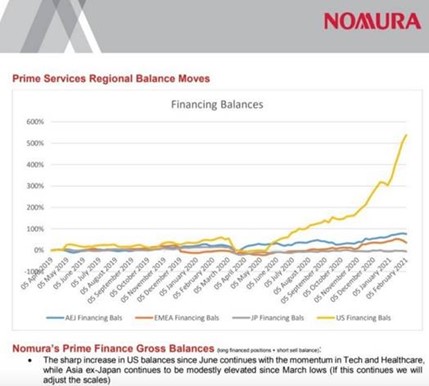

Girighetens ansikte visade sig fredagen den 26 mars när enorma ”blocktrades” i olika aktier på New York börsen skedde till priser som sjönk till 25-30 procent under marknadspris. Det var banker som Goldman Sachs, Credit Suisse, Morgan Stanley och Nomura (och flera därtill) som hade hedgefonden Archego som kund som var aktiva. Extrem belåning, derivatpositioner som av olika anledningar inte varit kända och extremt låg ränta kombinerat med girighet blev en perfekt giftcocktail. Vad katalysatorn var känner vi inte till, men någon banks riskavdelning upptäckte problemet, att deras kapital var i fara och sen gick det snabbt. Några dagar senare summerades förlusterna till åtminstone 10 miljarder USD. Credit Suisse aktie sjönk knappt -20 procent på några dagar och även Nomura var under press. Uselt av många inblandade.

Bilden nedan visar hur Nomura ökat sin exponering mot sina amerikanska hedgefondkunder med 500 procent sedan i somras. Den har nog minskat senaste veckorna.

Källa: Nomura, Financial Times

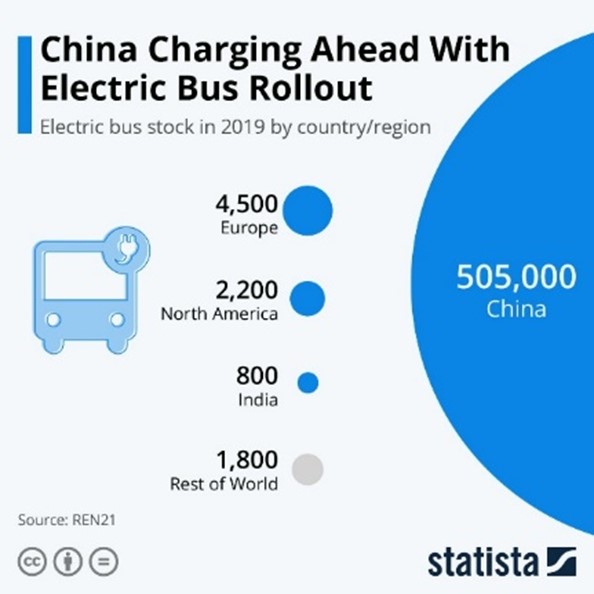

Utvecklingen går framåt i Kina vad gäller utrullningen av elektriska bussar. Det känns som de har ett visst försprång.

Källa: REN21

Bank of America har räknat ut att Teslas Bitcoin-investering har lämnat ett fossilt avtryck om motsvarande 1,8 miljoner bilars körsträcka under ett år. Undrar vad ägarna i form av mörkgröna ESG-fonder säger om det?

Här hemma i Sverige varnade statsministern med stora ord och liten förklaring att antingen behåller de regeringsmakten i nästa val eller så kollapsar landets styrelseskick med demokratin i fara (vi parafraserar här något raljant). Oavsett vad man tycker om de motståndare han syftar på är det både farligt och ovärdigt att uttrycka sig på detta vis. Kritiken har också varit massiv, även internt (se till exempel DI den 1 april).

President Joe Biden har kallat 40 världsledare till klimattoppmöte senare i april. På gästlistan står bland annat president Xi Jinping, Vladimir Putin, Brasiliens Bolsonaro samt Norge och Danmarks regeringschefer. Sverige fick ingen inbjudan. Vi gissar att världssamfundet inte hört att vi infört både skatt på plastpåsar och subventionerade elcyklar.

Källa: Steget Efter

Långa innehav

Flertalet av våra investeringar kan ofta kategoriseras antingen som tillväxtbolag eller ”turn-around-bolag”:

- Tillväxtbolag är typiskt sett bolag med starka marknadspositioner och som på grund av det har investeringsmöjligheter tillgängliga för dem, men inte för andra under många år och som får en avkastning på investeringarna långt över sin egen kapitalkostnad. De unika investeringsmöjligheterna befäster och förstärker tillväxtbolagets redan starka ställning. Denna typ av verksamhet värderas ofta högt på aktiemarknaden.

- Turn-around-bolag har ofta underpresterat förväntningarna under en period, men visar plötsligt tecken på att verksamheten kan vara på väg att vändas till det bättre. Turn-around-bolag har ofta den attraktiva egenskapen att det finns en explosiv vinstutveckling i korten, vilket i kombination med multipelexpansion kan ge en stark kursutveckling. Det är alltid svårt med timingen i turn-around-bolag och det är extra viktigt att vara tålmodig.

ISS

Ett turn-around-bolag vi gillar är det danska facility management-bolaget (städ- och catering) ISS. Branschen har såväl för- som nackdelar. Inträdesbarriärerna är relativt låga och prispressen intensiv. Samtidigt har marknadstillväxten varit god historiskt då allt fler företag valt att outsourca städ- och catering. Även om pandemin har gjort att många företag nog tänker över sina kontorsbehov har även medvetenheten om hur viktigt det är med städ- och lokalvård ökat, vilket gynnar ISS. Verksamheten är också kapitalsnål, vilket bäddar för god kassaflödesgenerering.

Vi har tidigare blankat ISS-aktien men har nu alltså bytt fot – innehavet är idag ett av våra större innehav. Skälet till att vi tidigare var korta ISS var för oss ganska typiskt: Bolagets rörelsekapitalhantering hade under en period försämrats (sällan ett bra tecken) och kassaflödet hängde inte med vinsterna. Ledningens kommunikation med aktiemarknaden lämnade mycket att önska. 2020 fick till slut den dåvarande VD:n lämna bolaget till förmån för den danska ”superstjärnan” Jacob Aarup-Andersen. Aarup-Andersen har tidigare arbetat som finansdirektör (CFO) på Danske Bank. Efter att vi hört oss för i vårt nätverk är det tydligt att han är en kompetent person. VD-bytet var en förutsättning för att vi överhuvudtaget skulle börja titta på bolaget. Exempel på turn-around-bolag som vi investerat och som alla genomgått ett ledningsbyte innan vår investering är exempelvis CVS Group, Lindab, Photocure, NetEnt, Getinge, med flera.

Källa: Bloomberg

2020 blev något av ett annus horriblis för ISS: Utöver en pandemi som slagit särskilt hårt på ISS cateringverksamhet drabbades bolaget också av en IT-attack som kostade företaget stora summor. I tillägg till detta hade ISS redan iscensatt en rad omstruktureringsåtgärder som sannolikt krävt mycket av organisationen. På grund av lägre vinster och en ökad skuld landade skuldsättningen mätt som nettoskuld/justerad EBITDA på höga 7,3x. Koncernen uppvisade för första gången på länge negativ organisk tillväxt och det fria kassaflödet landade på -2 miljarder danska kronor (bolagets börsvärde är idag cirka 23 miljarder danska kronor). Kan det bli värre än så här? Vi tror inte det.

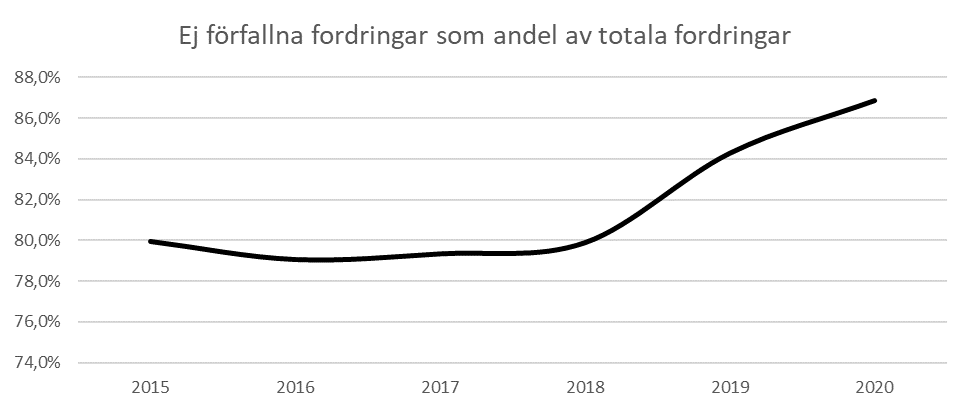

Med Aarup-Andersen vid rodret har ISS fortsatt avyttra verksamheter som inte ingår i bolagets kärnfokus. Han har även bytt ut stora delar av ISS tidigare ledning. Vi ser nu hur bolaget förbättrat sin rörelsekapitalhantering – exempelvis ökar andelen kundfakturor som inte överskrider sina förfallodatum (se grafen nedan). Alla dessa drag är väldigt typiska för vad vi vill se i turn-around-bolag. Nu siktar bolaget på att nå en rullande rörelsemarginal om 4 procent. Historiskt har bolaget klarat marginaler mellan 5–6 procent. Skulle ISS nå sitt mål (och kanske lite mer därtill), vilket vi tror är möjligt, bör aktien kunna dubbleras på ett par års sikt.

Källa: ISS, Coeli

Evolution

Ångloket Evolution fortsatte att tuffa på i hög takt i mars och steg ytterligare 22 procent. För helåret 2021 har Evolution stigit med 58 procent (bästa OMX-aktie), vilket för övrigt följer ett 2020 där aktiekursen steg otroliga 188 procent. Börsintroduktionen var 2015 och då var värdet cirka 3 miljarder. Idag knappt sex år senare är det 275 miljarder och ett av stockholmsbörsens största bolag. En godkänd kursresa (milt uttryckt). Bolaget har finansiella egenskaper som utklassar den absoluta majoriteten av Europas börsbolag, vilket återspeglas i kursutvecklingen. Aktien är med rätta dyr, men inte så dyr som man kanske skulle kunna tro baserat på estimerad intjäning 2023. Vi har ägt aktien till och från sedan 2018. Förra året ägde vi Netent istället som sen blev uppköpt av Evolution. Även om vi haft en synnerligen god intjäning i Evolution grämer vi oss över att vi att vi inte haft en större position och bara ägt aktien. Samtidigt har vi respekt för att även Evolution-aktien kan behöva andas ibland, men det är ett tag sedan sist.

Photocure

I mars släppte vårt norska hälsovårdsbolag Photocure en fin bokslutskommuniké. Aktien belönades med en kursuppgång om +20 procent i mars. Vi imponerades av den fina tillväxten om 19 procent i USA (trots pandemi!), ett smidigt övertag av försäljningsrättigheterna till den egna produkten Hexvix i Europa och ett högt tempo i installationerna av cystoskop med blåljus. I kvartalet vände Photocure till vinst. Photocure har nu försäljningsvolymer som kombinerat med bruttomarginaler som överstiger 90 procent nått en punkt där hävstången i affärsmodellen blir tydlig. Med ytterligare försäljningstillväxt lär vinsten växa oproportionerligt mycket under en tid framöver. Gissningsvis återkommer vi till Photocure i längre ordalag i kommande månadsbrev.

CVS Group/Essity

Ett par av våra mer defensiva innehav, det brittiska veterinärsbolaget CVS Group och hygienbolaget Essity, hade båda en bra månad. CVS Group släppte en fin halvårsrapport (för perioden juli-december) och uppdaterade även marknaden om inledningen på 2021, som visat på fortsatt god tillväxt. Aktien steg 10 procent under månaden. Essity har under en lång period gått hackigt men fick lite revansch i mars då aktien steg 9 procent (vilket är bättre än de flesta europeiska index men sämre än OMXS30).

Rugvista

I vanlig ordning såg vi till att vara delaktiga på en aktiv transaktionsmarknad i mars. En av våra investeringar var i Malmöbolaget Rugvista, en e-handlare med fokus på mattor. Bolaget uppvisade en fin tillväxt under 2020 och man kommunicerade sent i processen att tillväxten under januari-februari 2021 var närmare 80 procent (se sid 69 i prospektet). Ledningen har ett mål om att nå en rörelsemarginal som överstiger 15 procent, vilket är högt jämfört med många andra e-handlare men lågt i relation till 2020. Under pandemiåret fick Rugvista till en marginal om 19 procent. Handeln de första dagarna var förvånansvärt tam då det verkade som att någon eller några större investerare sålt aktier omkring introduktionspriset på 125 kronor under de första handelsdagarna. Märkligt kan tyckas, men vi tackade och tog emot och ökade vår position rejält (ca 2x) från vår ursprungliga tilldelning. Vi ser fram emot bolagets första kvartalsrapport som noterat bolag den 15 maj som alltså högst sannolikt kommer visa på fenomenal tillväxt.

Crunchfish

Vår position i Crunchfish fortsatte att utvecklas väl under månaden. Bolaget annonserade att deras ”Digital Cash” lösning kommer att hjälpa centralbankers implementering av digital valuta. Bolagets teknologi har möjliggjort användandet av befintliga digitala betalningsrälsar och något behov av ytterligare infrastruktur är således begränsat. En centralbank kan skapa sin egen digitala valuta, deponera den på ett centralbankskonto och därefter bjuda in kommersiella banker till att få tillgång och distribution genom vanliga transaktioner på befintlig digital betalräls. Bolaget lyckades med bedriften att bli omskrivna i en artikel från Bloomberg. Artikeln var den mest lästa artikeln den helgen! Aktien steg med 67 procent i mars och har sedan årsskiftet stigit med hela 173 procent. Risken i aktien är fortsatt hög, men det är även uppsidan om bolaget lyckas med sina ambitioner.

Atai Life Sciences AG

Vi har vid några tillfällen nämnt vårt onoterade innehav i Atai. Vi hade förmånen att få investera med en liten exklusiv skara investerare i september 2018 på kurs 18 euro per aktie. Bolaget är ett investmentbolag med fokus på mental hälsa. Våren 2019 genomfördes en nyemission till en värdering om 38 euro per aktie. Under hösten noterades ett av innehaven på Nasdaqbörsen, Compass Pathways, och Atai äger fortsatt cirka 23 procent av aktierna i bolaget (värde cirka 320m USD). I december 2020 gjordes en tredje finansieringsrunda på kurs 75 euro per aktie. I början av mars i år gjordes en fjärde finansinseringsrunda på kurs 155 euro per aktie där det inbringade beloppet uppgick till cirka 130 miljoner euro. Störst kapital kom från grundaren Christian Angermayer, Thiel Capital (Peter Thiel) och Woodline Partners. På 2,5 år har alltså vår initiala investering stigit med 861 procent. Atai var klart största bidragsgivare till fondens positiva utveckling i mars och bidrog med cirka 2,6 procentenheter. Även om vi hade höga förväntningar initialt överstiger detta såklart målbilden. Vi gissar att nästa steg i processen är en notering av bolaget.

AbCellera Biologics

Den minnesgoda läsaren kommer ihåg att vi förra månaden skrev att vi trodde marknaden snart skulle hitta ett jämviktspris för aktien. Det kunde knappast varit en mer felaktig prognos. Vi har aldrig under snart 30 år i branschen varit med om en så volatil aktie, som visserligen verkar i en bransch med hög risk, men med ett bolag som enligt vår analys är kärnfrisk i alla avseenden och dessutom har ett börsvärde på upp emot 100 miljarder SEK (vissa dagar). Grafen nedan visar kursutvecklingen för mars isolerat. Helt hysteriskt. Vad som är mer väsentligt är dock att bolaget i slutet av månaden presenterade sin första kvartalsrapport som noterat bolag. Siffrorna var väldigt starka (precis som vi trodde) och aktiekursen svarade väl på rapporten. Intäkterna 2020 landade på 233 miljoner USD (+1 908 procent) och rörelsevinsten på 156 miljoner USD (-4,1 miljoner USD 2019). Hur länge den nivån upprätthålls är oklart då läkemedlet hjälper människor som är smittade av covid. För oss var det viktigaste i rapporten att de program man utvecklar åt läkemedelsindustrin ökade med 43 till sammanlagt 103. Det är ett sådant som ligger bakom explosionen av intäkter under 2020 och om 5–10 år kan bolaget ha en ström av liknande intäkter (royalties plus milestones) från många olika läkemedel.

Källa: Bloomberg

Korta innehav

Den korta portföljen bidrog med ett negativt resultat om -1,6 procentenheter under månaden. Störst negativa bidrag hade våra korta positioner i svenska OMXS30, tyska DAX och Europaindexet Stoxx600. Som ett av världens starkaste index borde vi med facit i hand haft en mindre position i OMXS30, även om den har en funktion som hedge mot våra svenska innehav. Några aktiespecifika korta positioner som bidrog positivt till resultatet var danska GN Store Nord, svenska Hennes & Mauritz och Nibe.

Exponering

Nettoexponeringen var, justerat för våra onoterade innehav, vid månadens ingång och utgång 69 respektive 80 procent.

Summering

Fonden hade en bra månad och steg med +3,8 procent. Vi är mindre nöjda med utvecklingen i den korta portföljen som kostade oss -1,6 procentenheter, då våra korta terminspositioner steg kraftigt. Avkastningen i den långa portföljen var cirka 5,5 procentenheter. Den stora positiva bidragsgivaren var som tidigare beskrivits vårt onoterade innehav i Atai. Våra marknadsnoterade aktier hängde aggregerat inte riktigt med börsens starka utveckling i mars. Det var ”varannandagshandel” med ömsom teknologi ömsom cykliska bolag som handlades fram och tillbaka. Flera av våra kärninnehav har haft kraftiga uppvärderingar de senaste månaderna och det i kombination med en betydande sektorrotation har påverkat utvecklingen på kort sikt. Att vår avkastning kommer i vågor har vi beskrivit många gånger och vi tror att det vi snart kommer upp på en ny våg.

Vi tycker det är värt att nämna att fonden på rullande 12 månader haft en avkastning på hela 63 procent. Stoxx600 mätt i euro har under samma tidsperiod avkastat 34 procent, så tveklöst en rejäl överavkastning. För er som undrar över hur systerfonden Coeli European Opportunities (en stängd aktiefond utan korta positioner som vi startade den 1 april 2020) utvecklats under samma tidsperiod är svaret: +75 procent. Det är också ett väldigt starkt resultat, men med den stora skillnaden att den fonden i princip alltid är fullinvesterad.

Året har som sagt börjat starkt och nedan ser ni utvecklingen i Europa för respektive sektor. Förra årets förlorare är i toppen.

Källa: Bloomberg

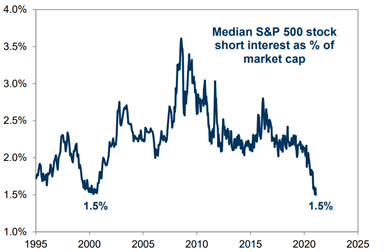

I den starka marknaden har intresset för att blanka aktier kommit ned på historiskt låga nivåer.

Källa: Goldman Sachs

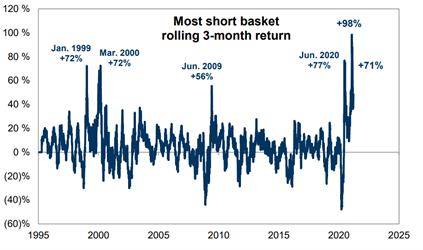

En vinnande strategi har varit att investera i hårt blankade aktier. Nedan visas olika korgar med populära blankningsaktier och kursutvecklingen på rullande tre månader.

Källa: Goldman Sachs

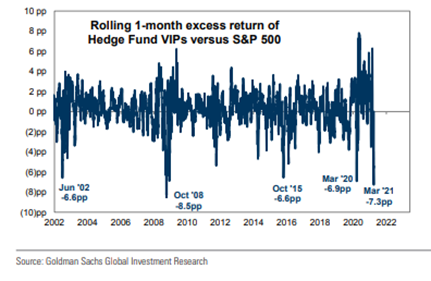

Det har drabbat Goldman Sachs amerikanska hedgefondklienter. Mars uppvisade den sämsta relativa utvecklingen mot S&P500 sedan 2008 (!). ”VIP-aktierna” (de mest ägda) tappade 7,3 procent jämfört med index.

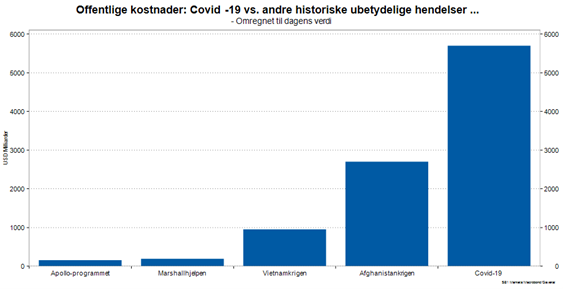

Nedanstående bild är värd att visa för att få perspektiv på hur mycket kapital som pumpats in i det finansiella systemet på endast 12 månader. Marshallhjälpen går knappt att utläsa. ”Don’t fight the Fed!”

Källa: SB1 Markets, Macrobond, Gavekal

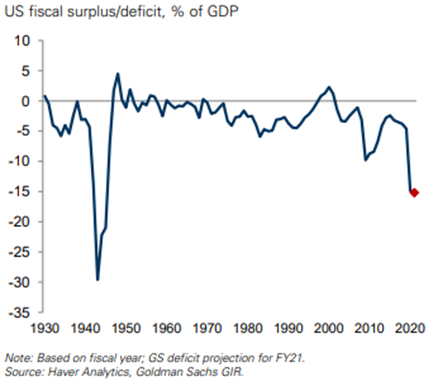

Men det finns en baksida såklart. Det amerikanska budgetunderskottet når historiska nivåer. Samtidigt så ser vi glädjande nog att ekonomin fortsätter att överraska med starkare utveckling än förväntat vilket fortsätter dra aktiemarknaden och då framför allt cykliska bolag.

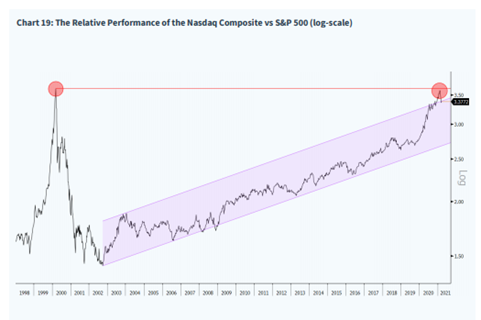

Nedan en fascinerande bild över utvecklingen på Nasdaqbörsen de senaste 23 åren jämfört med S&P500. Det gick lite väl starkt ett tag.

Källa: Kepler Cheuvreux

Trots att det sannolikt framgått att vi är besvikna över Europas politiker och dess konsekvenser, har vi inga problem att hitta attraktiva investeringar. Det gäller dels mindre nischade bolag, dels större globala bolag som har en betydande del av verksamheten utanför Europa. Därtill är värderingarna i Europa jämfört med andra geografiska marknader relativt sett låga.

Sammantaget är vår marknadssyn oförändrad sedan snart ett halvår. 2021 kommer bli ett bra år för aktier, men som alltid med diverse luftgropar. Vi har redan upplevt en del turbulens i form av sektorrotationer fram och tillbaka, men vi bedömer att cykliskt behåller ledartröjan ytterligare en tid. Mellan hägg och syren (försommaren för er som undrar) är det inte omöjligt att cykliska aktier blivit för dyra samtidigt som räntenivåerna konsoliderats. Då kan det vara läge för amerikanska teknologiaktier och europeiska kvalitetsbolag att komma in i värmen igen. Vi bevakar utvecklingen och anstränger oss för att ha ett öppet sinne för att vara beredda på alla typer av marknader.

Men som vi nämnt många gånger tidigare, det överlägset viktigaste för fondens avkastning är att våra bolag levererar starka resultat. Vi ser fortsatt betydande potential i våra innehav och ser fram emot det andra kvartalet.

Vi avslutar med en oseriös men underhållande tweet.

Tack för visat intresse och förtroende och ha en behaglig aprilmånad.

PS: Då vi letar efter ytterligare en skånebaserad analytiker till fonden kommer vi snart släppa en jobbannons. Om du själv är intresserad eller känner någon som är intresserad finns dock redan nu möjligheten att skicka en intresseanmälan till career@coeli.se.

Mikael Petersson

Malmö den 7 april 2021

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

Viktig information. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.