Denna information är avsedd som marknadsföring.

Observera att informationen nedan beskriver andelsklassen (I SEK), som är en andelsklass som är reserverad för institutionella investerare. Placeringar i andra andelsklasser har i allmänhet andra villkor vad gäller bland annat avgifter, vilket påverkar andelsklassens avkastning. Nedanstående information om avkastning skiljer sig därför från avkastningen i andra andelsklasser.

Utveckling oktober

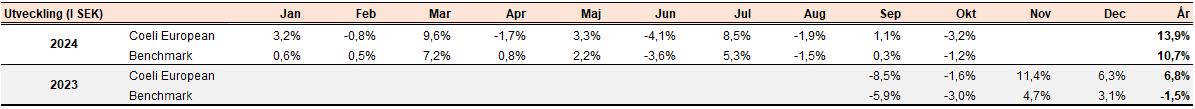

Fondens värde minskade med 3,2 procent i oktober (andelsklass I SEK), samtidigt som jämförelseindex minskade med 1,2 procent. Sedan fondens strategiomläggning i september 2023 har värdet ökat med 21,6 procent, att jämföra med en ökning om 9,0 procent för jämförelseindex.

Källa: Coeli European

*Justerat för avknoppningen av Rejuveron

** Inkluderar 1 september (strategiomläggning till long-only: 4 september 2023)

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet.

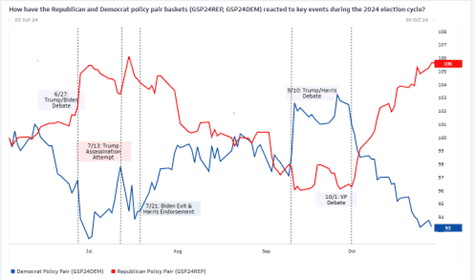

Aktiemarknad / Makro

I slutet av oktober infann sig höstmörkret på aktiemarknaderna och vi fick uppleva några av de svagaste börsdagarna på över ett år. Avslutningen på månaden ledde till att det breda europaindexet i oktober sjönk med -3,4 procent, S&P500 med -1,0 procent och MSCI Europe SMID Cap med -3,8 procent (mätt i euro). Den främsta orsaken kan tillskrivas en stigande amerikanska långränta, men också en generellt allmänt ökad nervositet över utgången i det amerikanska valet, pressade sentimentet. Nedan utvecklingen för den amerikanska långräntan de senaste månaderna.

Källa: Bloomberg

Volatiliteten för enskilda aktier under denna rapportsäsong har varit och är fortsatt mycket hög. Svaga rapporter har straffats hårt. Fonden hade en svag månad med -3,2 procent i utveckling jämfört med vårt jämförelseindex som sjönk med -1,2 procent (mätt i SEK). En försvagning av den svenska kronan de senaste veckorna dämpade nedgången i SEK-klassen. För helåret har fonden stigit med 13,9 procent jämfört med jämförelseindex som stigit med 10,7 procent.

De enskilt största anledningarna till månadens utveckling var svaga rapporter från Lindab och Campari, mer om det under bolagskommentarerna. Bästa bidragsgivare under månaden var Bonesupport, Cargotec och Accelleron. Sämsta bidragsgivare var Lindab, Biotage och Campari.

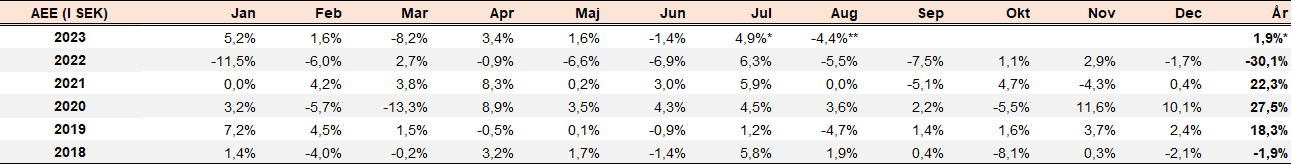

Även europeiska räntor steg i oktober vilket satte press på bland annat fastighets- och teknologibolag. Nedan sektorutvecklingen för oktober.

Källa: Bloomberg

Frankrike, som varit en källa till politisk europeisk turbulens sedan Macron oannonserat utlyste nyval i början av juni, fick sina utsikter nedgraderade av Moodys från stabil till negativ. Viljan hos den franska befolkningen att inse hur verkligheten ser ut känns begränsad. Det är dags att inse att man måste gnälla mindre, arbeta längre och mer effektivt om man vill kunna konkurrera med resten av världen. Det är i och för sig inget unikt för Frankrike, utan en brett utövad europeisk företeelse. Financial Times skrev också om att Tyskland nu har 19,4 sjukdagar om året och enligt en undersökning hade BNP stigit med 0,3 procent istället för -0,5 procent om man hade haft sjukskrivningsnivåer i linje med ett europeiskt genomsnitt. Innan pandemin var antalet sjukdagar 14. Sverige har cirka 15 sjukdagar per år, vilket också låter högt. Tre veckor om året!

Källa: Holger Zschaepitz, Bloomberg

Stigande amerikanska långräntor och allmänt lägre risktagande medförde att dollarn stärktes rejält mot euron. Med Donald Trump som president skulle euron kunna sjunka ytterligare vilket i så fall skulle dämpa den negativa ekonomiska påverkan för eurozonen.

Källa: Bloomberg

Inflationen i Europa är fortsatt under kontroll även om senaste datapunkten var marginellt högre än prognostiserat. Det medförde att förväntningarna om en dubbelsänkning från ECB i december kom på skam. Det följdes också upp av några hökaktiga kommentarer från olika ECB-ledamöter. Vi har svårt att förstå hur ECB tänker och resonerar, men det är ingen nyhet. Kombinationen av centralbankers makt och deras kompetens är en av mänsklighetens största gåtor (lätt överdrivet och skrivet i viss affekt).

Källa: HEDGEYE

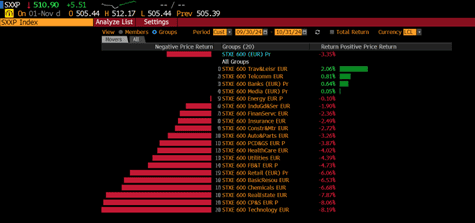

Nedan illustreras hur olika korgar av aktier handlat de senaste månaderna. Den ena korgen gynnas av Kamala Harris politik och den andra, den röda, gynnas av Donald Trumps politik. Finansmarknaden har i en månad varit övertygad om att Donald Trump blir USA:s nästa president.

Källa: Goldman Sachs

Vi kan faktiskt komma på några saker.

Källa: The Economist

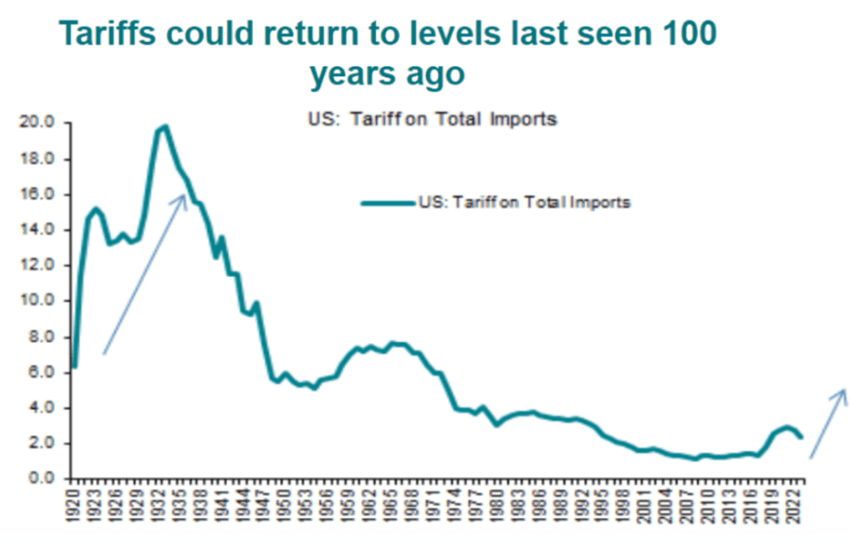

Trump har utlovat nya tullar på bred front. Det finns väldigt få vinnare av det förslaget och det är dessutom inflationsdrivande.

Källa: BNP Paribas

Det får ju betraktas som lite udda när Donald Trump på ett valmöte i Pennsylvania började prata om sin gamle kompis Arnold Palmers ”anatomi”, se video: https://www.youtube.com/watch?v=ElY8QPtgMyQ

Det uttalandet toppades av när han på ett annat valmöte sa, ”who the hell wants to hear questions?”, och i stället började spela musik på full volym och dansade/gungade i 38 minuter. Ni rekommenderas att se klippet. https://www.youtube.com/watch?v=5NXion858gI. Men man får ge honom att det var en bra spellista. Efteråt började det spekuleras om hans mentala hälsa och Kamala Harris skrev på X: ”Hope he’s okay”.

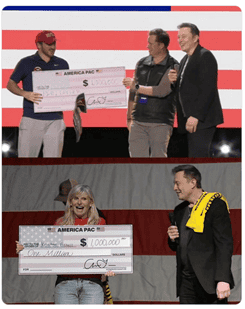

Elon Musk har lagt in en växel och de senaste två veckorna har han delat ut en miljon dollar varje dag till en lyckligt utvald som deltagit på Trumps valmöten. På sin plattform X har han, försiktigt uttryckt, tydligt deklarerat sin syn på de båda kandidaterna och enligt uppgift har han ”nästan alltid” varit nykter när han postat. För sin stora support ska han enligt uppgift bli belönad en plats i Vita huset där han ska rensa upp bland myndigheter som försvårar den tekniska och ekonomiska utvecklingen.

Källa: X

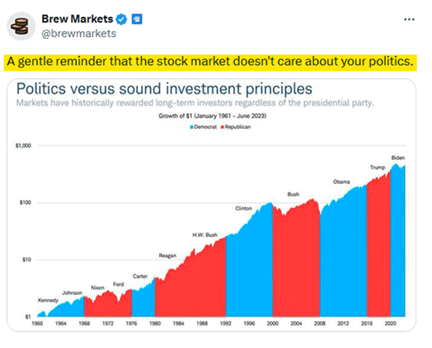

Som tröst och för att travestera Keynes: ”In the long run we are all dead”. Aktiemarknaden verkar inte bry sig om politik på sikt (och tur är det).

Källa: Brew Markets, X

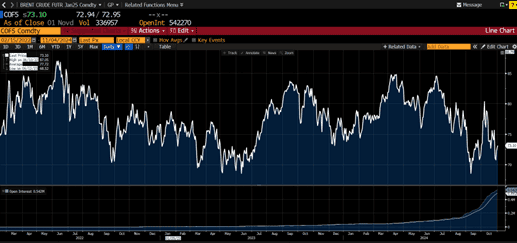

Tvärtemot vad många experter trott har oljepriset hållit sig på beskedliga nivåer. Grafen visar utvecklingen sedan krigsutbrottet i februari 2022.

Källa: Bloomberg

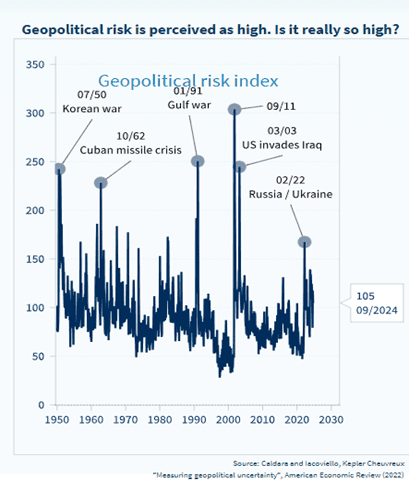

Nedanstående geopolitiska riskindex säger att nuvarande omvärldsläge nästan är normalläge. Känslan är ju att läget är värre än vad som framstår av just detta index. Som referens kan nämnas att OMXSGI steg 35 procent 2023 då USA invaderade Irak.

Källa: Caldara and Icaoviello, Kepler Cheuvreux

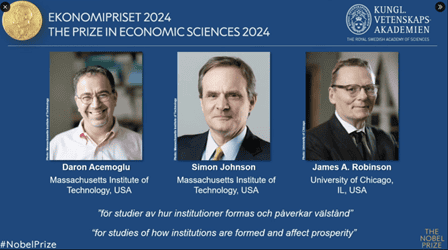

Vi gratulerar Daron Acemoglu, Simon Johnson och James A. Robinson till Ekonomipriset 2024 – ”för studier av hur institutioner formas och påverkar välstånd”. Varmt välkomna till Stockholm i december!

Källa: Kungliga Vetenskapsakademin

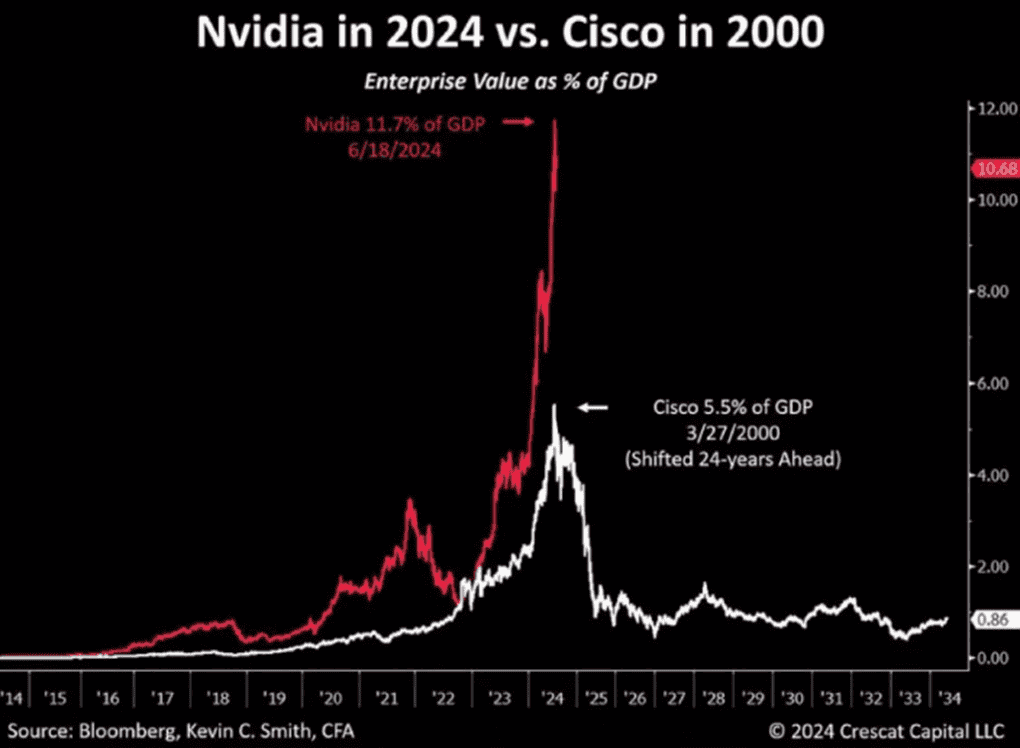

Nvidia är långt ifrån vårt fokus, men vi noterar att världens viktigaste aktie fortsätter med sina exempellösa framgångar. 31 år efter bolagets grundade är börsvärdet nu cirka 12 procent av USA:s BNP. Det är svårt att ta in faktiskt.

Källa: Crescat Capital

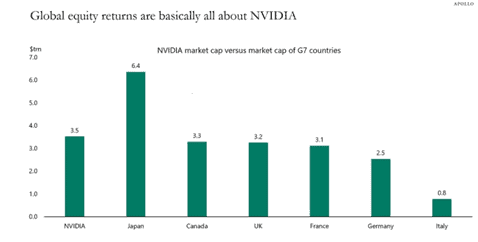

Nedan syns Nvidias börsvärde jämfört med BNP för G7-länderna.

Källa: Apollo

FN:s generalsekreterare António Guterres hade i förra veckan det ofattbart dåliga omdömet att åka till Kazan och tas emot av Vladimir Putin som var värd för BRIC-ländernas toppmöte. Skäms!

Källa: X

Avslutningsvis kan vi inte låta bli att klistra in ett minst sagt ovanligt pressmeddelande från det numera konkursade fastighetsbolaget Oscar Properties. Vi har aldrig haft något intresse i bolaget, men VD:s ord är läsvärda. Tyvärr finns det inte en engelsk version på detta, men för våra engelskspråkiga läsare kan undertecknad bistå om intresse finns.

https://mfn.se/a/oscar-properties-holding/pm-idag-forsattes-oscar-properties-holding-ab-op-i-konkurs-av-stockholms-tingsratt

Våra bolag

Typiskt sett brukar rapportperioderna vara bra för fonden. Denna gång har vi så här långt dock haft fler fel än rätt. ”Felen” är bolagsspecifika och vi har inte ändrat på vår analysprocess på flera år – som över tid varit framgångsrik. Vi fortsätter därmed som vanligt och tittar framåt. I tillägg kan sägas att flera av de bolag vi ägt inför rapportsläpp har haft fina aktiekursresor bakom sig. Skickar man då ut en rapport som är svagare än väntat blir kursreaktionerna ofta stora. Ofta för stora. Vi har i flera fall utnyttjat tillfällena som ges av rapportreaktionerna att öka eller minska våra positioner. Med detta sagt så återstår många rapporter för november innan vi summerar denna rapportperiod helt och hållet.

Volution

I oktober släppte Volution sitt bokslut för räkenskapsåret som slutar i juli. Då Volution redan hade släppt preliminära siffror för året var det utsikterna som var det mest intressanta i rapporten. På den punkten lät ledningen försiktigt optimistisk. Så här långt på det nya räkenskapsåret visar Volution på organisk tillväxt. Vissa marknader visar tecken på en återhämtning (Norden) och andra blir åtminstone inte värre (Tyskland). Balansräkningen är i gott skick, även efter det stora förvärvet som vi skrev om i vårt föregående månadsbrev, vilket ger utrymme för ytterligare förvärv.

Volution-aktien var länge på positivt territorium i oktober men vid slutet av månaden hade aktien sjunkit 6 procent, dels på grund av en större insynsförsäljning, dels på grund av en allmänt svag börs. För 2024 har aktien stigit med 33 procent.

Lindab

Lindabs rapport för det tredje kvartalet var en besvikelse. Rörelseresultatet var omkring 13 procent lägre än förväntat. Detta förvånade oss då vi tyckt att tongångarna från ledningen hade varit positiva inför rapportsläppet. För att åter komma tillbaka till 10 procent i rörelsemarginal har Lindab infört kostnadsbesparingsprogram inom segmentet Ventilation Systems, samtidigt som man kommer ta strukturella grepp inom segmentet Profile Systems (försäljning/nedläggning av vissa förlustbringande enheter).

Vi har ägt Lindab sedan 2019 och har sett en och annan rapportplump förr och är inte oroliga över att lönsamheten kommer på rätt köl under 2025. Därutöver hoppas vi på en återgång till organisk tillväxt någon gång under nästa år, samtidigt som bolaget kommer fortsätta förvärva till låga multiplar i hög takt. Får vi rätt i våra estimat växer rörelseresultatet med omkring 50 procent från 2024 till 2026 och för detta betalar man EV/EBIT 12x 2026e på våra estimat. Det tycker vi är attraktivt.

Aktien sjönk hela 21 procent i oktober och har stigit 12 procent 2024. Vi utnyttjade situationen och ökade vår position rejält.

Smith & Nephew/ Bureau Veritas

Vi har haft ett par bevakningsposter i det brittiska hälsovårdsbolaget Smith & Nephew och i franska Bureau Veritas som båda rapporterade under månaden. Bureau Veritas slog förväntningarna medan Smith & Nephew sänkte sin guidning för helåret. Vi har behållit Bureau Veritas och sålt vårt innehav i Smith & Nephew.

Campari

Campari levererade en svag Q3-rapport där man även tog ner förväntningarna för årets sista kvartal. Man nämnde ett mer utmanande makroklimat än förväntat och också dåligt väder i flera marknader. Bland annat en orkan i Jamaica och mycket regn i Italien under september (det hade inte regnat så mycket i Milanotrakten på 250 år). Man flaggade dessutom för att återhämtningen under 2025 kommer ske stegvis och sannolikt är det först under det andra halvåret som man är tillbaka med starka tillväxttal. Rapporten var tveklöst en besvikelse för oss och för andra.

Därutöver kan vi tycka att kommunikationen till marknaden de senaste månaderna varit minst sagt bristfällig. Aktien kom under mycket stor press och sjönk med 18 procent på rapportdagen. Osäkerheten har såklart ökat efter en sådan här händelse, men med ett börsvärde på i dagsläget låga 7,6 miljarder euro får man nu en av spritvärldens mest attraktiva portföljer med Aperol och Campari som de största och mest värdefulla märkena.

Bonesupport

Bonesupport fortsätter skämma bort oss med strålande rapporter. Organiskt växte bolaget 54% (justerat för valuta) där den stora drivaren fortsätter vara Cerament G. Den sekventiella tillväxten accelererade i kvartalet och vi tror att det har att göra med att allt fler läkare blir bekanta med produkten. Samtidigt tar det cirka 6 månader för ortopeder att utvärdera fullständiga resultat. Förklaringen blir då att befintliga läkare köper mer samtidigt som nya ortopeder tränas och börjar använda produkten. Bolaget nämnde på telefonkonferensen att man till dags dato tränat cirka 1000 ortopeder av cirka 20,000 tillgängliga i USA. Det finns med andra ord fortsatt stort utrymme att växa, enbart i USA.

Under oktober köpte även Balders huvudägare Erik Selin cirka 60 procent av största ägaren Healthcaps aktieinnehav. Det är enligt oss en optimal transaktion där Healthcap, efter 18 års ägande, frigör likviditet. Samtidigt blir Erik Selin, med sin långsiktighet och meritlista, största ägare i Bonesupport och kontrollerar nu drygt 9 procent av bolaget. Vi håller med Erik i sin motivering ”Jag tror att det är början av början för Bonesupport”. Aktien steg nästan 10 procent under oktober och har därmed stigit 78 procent i år – efter att ha stigit 134 procent 2023 och 83 procent 2022. Skapligt.

Cargotec

Cargotec fortsatte sin leverans av bra rapporter. Den tredje kvartalsrapporten var bättre sett till såväl orderingång, försäljning som rörelseresultat. Aktien steg med 9 procent på rapportdagen, vilket var i linje med hur mycket bättre bolaget presterande jämfört med förväntningarna.

För exakt ett år sedan skrev vi i månadsbrevet att värderingen var så låg att vi inte trodde det var sant. Aktien stod då i 36 euro och när detta brev skrivs handlas aktien i 55,5 euro. Det är en uppgång på 54 procent men sedan dess har man fått 2,1 euro i utdelning samt Kalmar som delats ut, vilket är idag är värt 32 euro per aktie. Kalmar i våra böcker har alltså ingångsvärde noll! Totalavkastningen uppgår till 152 procent på ett år så med facit i hand var det inte så konstigt att vi inte trodde det var sant. Cargotec är fortsatt i en stor förändring som vi inte tror marknaden fullt ut gett bolaget erkännande för. Aktien steg 6 procent i oktober. Nedan ett års kursutveckling justerat för utdelningen av Kalmar.

Källa:Bloomberg

SLP

Vår lilla ”Rolex” SLP fortsätter att leverera precis som vi förväntar oss. Resultatet kom in några procent bättre än förväntat. Avkastningskravet har varit oförändrat i 16 månader. Senast SLP höjde avkastningskravet till nivån 5,9 procent, handlades 5-års swap på 3,7 procent. Idag handlas swappen till 2,3 procent och avkastningskravet är oförändrat. Det är med andra ord bara en tidsfråga innan avkastningskraven börjar ticka neråt, vilket kommer ge bränsle till fastighetsbolagen, inte minst bolagen som sitter på högavkastande fastigheter som SLP. Aktien steg 3 procent under månaden samtidigt som det svenska fastighetsindexet sjönk med 10,7 procent. För helåret har aktien stigit med 16 procent.

Biotage

Biotage gav rapportperiodens märkligaste rapportreaktion. Aktien har sjunkit 10 procent sedan rapporten trots att det justerade rörelseresultatet kom in i linje med förväntan. Vi har utnyttjat situationen och köpt mer aktier.

För några veckor sedan dök det upp prognoser om att Biotage den sista november kommer att exkluderas från ett sektorindex i Stockholm. När vi studerar volymen som omsatts runt rapporten i kombination med att aktien enligt oss sjönk på ett sätt som inte gick att förklara med fundamentala orsaker, får det oss till att tro att passivt kapital gått händelserna i förväg och sålt aktier inför detta eventuella event. Beräkningen om hur många aktier som ska omsättas den sista november rimmar väl med den ovanligt höga omsättningen i aktien runt rapportdagen. Visste ni att det finns fler index i världen än aktier?

Biotage växte 12 procent organiskt trots fortsatt motvind i Kina. Detta ska ställas i relation till andra ”life science tools”-bolag som har haft en tillväxt om -4 till 0 procent. Till stor del är utvecklingen drivet av segmentet ”Large molecules” som växte 65 procent organiskt. Vi ser även att segmentet ”Small molecules” verkar ha bottnat ur och växer sekventiellt, vilket är i linje med vad peers rapporterat om. Vi ser fram emot vad bolaget kan göra med medvind från sektorn nästa år. Aktien sjönk 14 procent under månaden, men har stigit 20 procent i år.

Scandic Hotell

Scandic levererade en rapport som var cirka fem procent sämre än det förväntade justerade rörelseresultatet. Fokus var dock på den nya strategin för bolagets kapitalallokering som annonserades kvällen innan. Scandic, som för några år sedan var under kraftig finansiell press på grund av pandemin, börjar nu överföra betydande kapital till aktieägarna. Utöver ordinarie utdelningar avser bolaget att föra tillbaka minst 1,2 miljarder kronor (5,50 kronor per aktie) kronor kommande två år. Detta genom extrautdelning och återköp.

Aktien backade på rapportdagen. Vi tror att huvudförklaringen till det var att det kapital som allokeras till återköp var något mindre än förväntat. Det fanns också en viss förvirring kring skuldsättningsmålet som sänktes från 2-3x EBITDA till 1x. Vi förstår varför man sänker skuldsättningsmålet, givet vilken period man har befunnit sig i. Värt att notera är att vi tror det kommer bli mer kapitalöverföring än de 1,2 miljarder som annonserats. Kassaflödet i bolaget är urstarkt och man är idag skuldfri.

Med vårt synsätt baserat på bolagets fundamentala variabler tycker vi att en mer rimlig värdering är runt 100 kronor. När Scandic blev uppköpt av Hilton 2001 var värderingen på 8x EBITDA. Nu är bolaget skuldfritt och i bättre form än någonsin. Scandic handlas på våra estimat runt 5,5x och 4,5x EV/EBITDA 2025e respektive 2026e. Det är riktigt lågt.

Summering

När detta läses har världen nu fått reda på att Trump blir USA:s nya president. Detta är sannolikt bättre för den amerikanska börsen än det är för Sverige och Europa. Betänk att Donald Trump, mer eller mindre stöttade en statskupp den 6 januari 2021. Det går fortfarande inte att förstå.

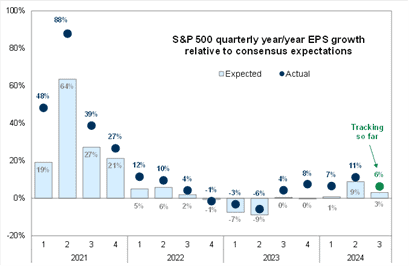

Rapportsäsongen är inom kort avklarad och trots högre aktiespecifik volatilitet har det på bred indexnivå varit något bättre än förväntat, se bild nedan. I Europa har det varit tydligt att bilsektorn har mycket stora problem med en försenad utrullning av elektriska fordon samtidigt som det väller in billiga EV-bilar från Kina. I princip alla bolag med exponering mot Kina har också rapporterat om mycket låg aktivitet och med få tecken på förbättringar. Återstår att se om kommunistpartiets stora stimulanspaket kommer börja få någon påverkan hos den kinesiska konsumenten.

Källa: Goldman Sachs

Ett annat tema i Europa och där Sverige sticker ut med att vara i framkant i utvecklingen, är ett bostadsbyggande som långsamt vaknar till liv och därtill även en renoveringssektor som hjälper till. Stigande orderböcker hos flera bolag inom detta segment har överraskat positivt och belönats med i vissa fall kraftigt stigande aktiekurser.

En annan sektor som känns väldigt solid är marinsektorn där varven rapporterar om fyllda orderböcker hela fyra år framåt. Det har gynnat vårt innehav i schweiziska Accelleron som sedan vi köpte våra första aktier för två år sedan har stigit med över 200 procent. Ett av fondens mindre innehav är Kalmar som vi erhöll när Cargotec den 1 juli delade ut Kalmar. Det är också ett bolag som indirekt gynnas av denna utveckling. Kalmar rapporterade för övrigt den 1 november och steg med 14 procent på en mycket stark rapport inklusive bättre orderingång. Mer om det nästa månad.

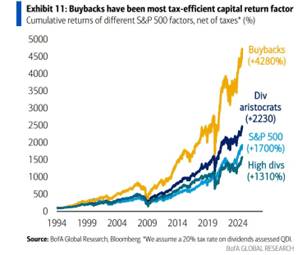

Vi fortsätter diskutera med våra bolag om bland annat kapitalallokering (vårt kapital). I många fall argumenterar vi för mer och större återköp på grund av låg värdering och stark balansräkning. Scandic Hotell är ett klockrent exempel. Vår uppfattning är att något hänt i år då europeiska bolag är mer lyhörda jämfört med historiskt och man genomför i år mer återköp än någonsin tidigare. Nedanstående bild talar för sig själv.

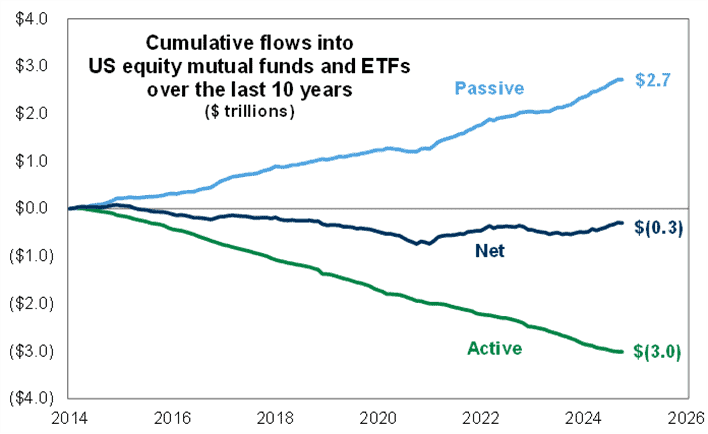

Trenden med flöden till aktiva och passiva förvaltare är tydlig. Vi fasthåller att det borde vara mer intressant för en förvaltare och dess kunder att studera bolags fundamentala förutsättningar och värdering jämfört med kapitalallokering beroende på hur många punkter ett bolag väger i ett visst index. Men vi kan ju såklart ha fel.

Källa: Goldman Sachs

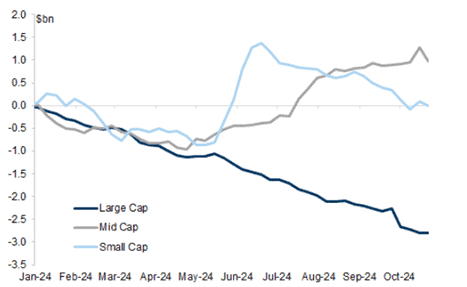

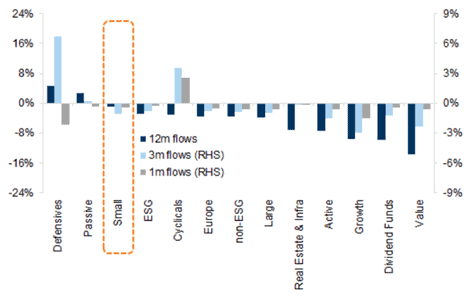

Bilden nedan avser europeiska flöden och man kan konstatera att inflödena till mindre bolag har (igen) minskat de senaste månaderna. Utvecklingen är dock betydligt bättre än för tillgångsklassen stora bolag.

Källa: Goldman Sachs

Här visas flöden till olika typer av sektorer och strategier. Defensiva och cykliska aktier är klara vinnare de senaste tre månaderna. Lite motsägelsefullt kan tyckas.

Källa: Goldman Sachs

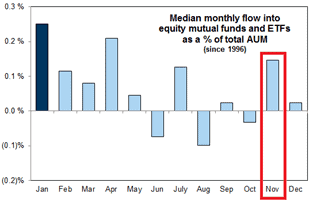

Vi rullar nu in i den historiskt starkaste perioden där inflödena brukar vara betydande och igångsättande av återköpsprogram aktiveras efter rapportperioden.

Källa: Goldman Sachs

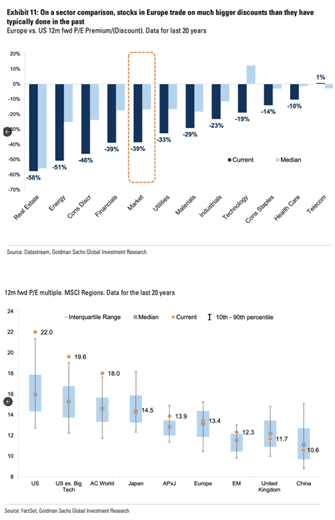

Att rabatten är på en historisk rekordnivå mellan amerikanska och europeiska aktier är ingen nyhet. Men att sådana sektorer som fastighet och olja, vars förutsättningar och tillgångar i princip ser likadana ut på respektive sida om Atlanten, handlas med över 50 procents rabatt är ju minst sagt anmärkningsvärt.

Källa: Datastream, Goldman Sachs Global Investment Research

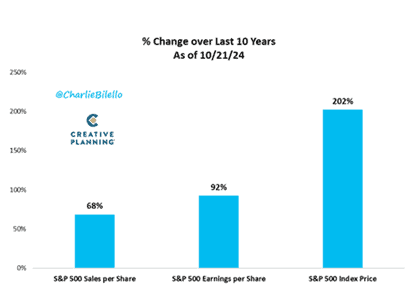

Multipelexpansionen i USA de senaste 10 åren står för cirka hälften av de senaste 10 årens kursuppgång. Rimligtvis borde uppsidan vad gäller ytterligare expansion vara begränsad.

Källa: CharlieBilello

Vinstavkastningen är lägre än avkastningen på den amerikanska 10-års obligationen.

Källa: Holger Zschaepitz, Bloomberg

Europeiska småbolag handlas nu med en högre rabatt gentemot stora bolag än under finanskrisen. Vi gissar det beror på att passivt kapital idag dominerar och inte bryr sig om värderingar. Passivt kapital investerar typiskt sett heller inte i mindre bolag.

Källa: Bloomberg

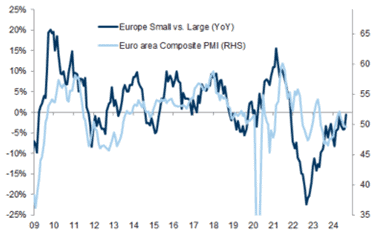

Mindre bolag tenderar att ha en starkare utveckling när inköpsindex överstiger 50. Vi borde snart nå den nivån.

Källa: Goldman Sachs

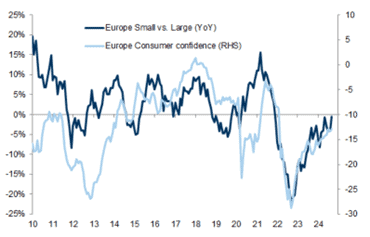

Mindre bolag tenderar också att utvecklas starkare än större bolag när konsumentförtroendet stärks. Det är också något som borde ske inom några månader.

Källa: Goldman Sachs

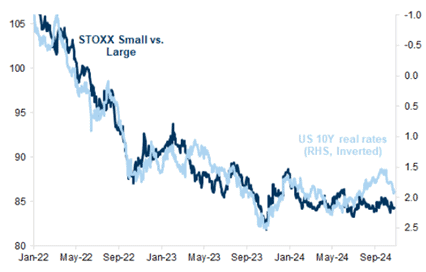

Mindre bolag har historiskt sett utvecklats starkare när räntan sjunker och vice versa. Den ljusblå linjen visar den amerikanska inverterade 10-årsräntan som knäckte småbolags värderingar 2022. Det finns goda förutsättningar för att småbolag kommer revanschera sig ordentligt när räntorna sannolikt sjunker framöver.

Källa: Goldman Sachs

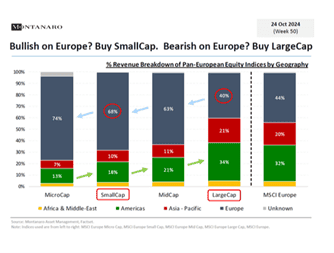

I händelse av införande av nya tullar från USA kommer europeiska bolag med en högre exponering mot USA sannolikt utvecklas sämre än bolag med en högre europeisk exponering, småbolag alltså.

Källa: Montanaro Asset Management, Factset

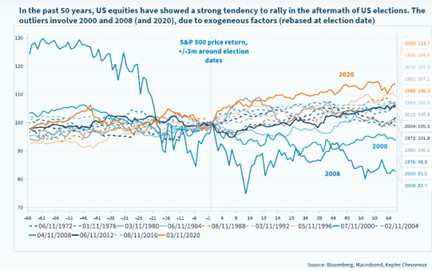

Avslutningsvis och med det amerikanska valet bakom oss, har vi nästan garanterat någon vecka med högre volatilitet än vanligt. Vår gissning är att vi snabbt kommer upp på banan igen. Se bild nedan som visar utvecklingen av amerikanska aktier efter ett presidentval.

Källa: Bloomberg, Macrobond, Kepler Cheuvreux

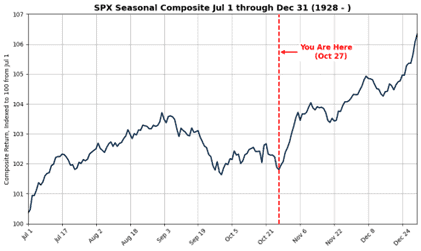

Vi har ett historiskt mönster som talar ett tydligt språk. Sedan 1928 har den amerikanska börsen i genomsnitt gett 6,25 procent i avkastning från slutet av oktober till årets slut. Motsvarande avkastning för mindre bolag sedan 1979 är 7,99 procent.

Källa: Goldman Sachs

Med flera justeringar genomförda där vi köpt aktier på låga nivåer är vi, trots några svagare veckor, optimistiska inför årets avslutning. Vi kommer nu lägga återstoden av året till att besöka och analysera bolag.

Tack för visat intresse!

Mikael & Team

Malmö den 7 november 2024

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

VIKTIG INFORMATION. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet. Vänligen observera att fondens förvaltningsbolag kan komma att besluta att säga upp de arrangemang som har gjorts för marknadsföringen av fonden i ett eller flera av de länder som har arrangemang för marknadsföring.