Denna information är avsedd som marknadsföring.

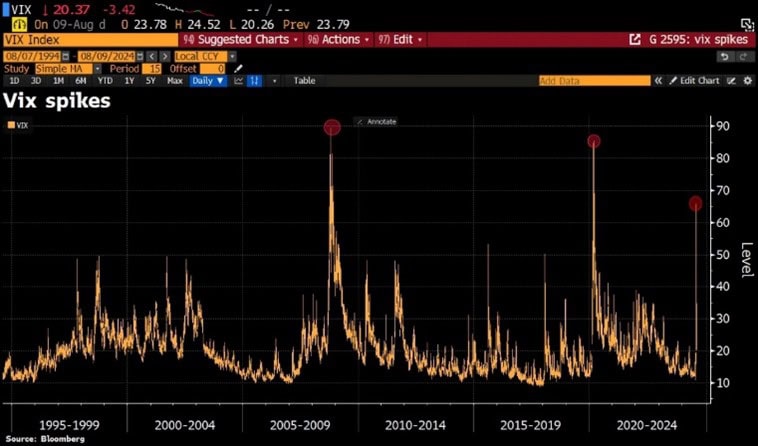

Observera att informationen nedan beskriver andelsklassen (R SEK), som är en andelsklass som är reserverad för privata investerare. Placeringar i andra andelsklasser har i allmänhet andra villkor vad gäller bland annat avgifter, vilket påverkar andelsklassens avkastning. Nedanstående information om avkastning skiljer sig därför från avkastningen i andra andelsklasser.

Utveckling juli

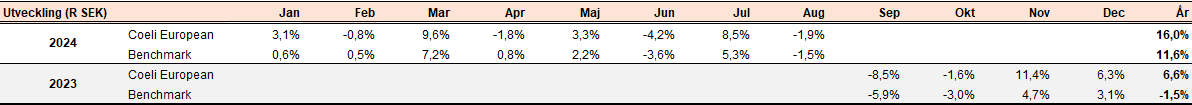

Fondens värde minskade med 1,9 procent i augusti (andelsklass R SEK), samtidigt som jämförelseindex minskade med 1,5 procent. Sedan fondens strategiomläggning i september 2023 har värdet ökat med 23,6 procent, att jämföra med en ökning om 10,0 procent för jämförelseindex.

Källa: Coeli European

*Justerat för avknoppningen av Rejuveron

** Inkluderar 1 september (strategiomläggning till long-only: 4 september 2023)

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet.

Aktiemarknad / Makro

Fonden sjönk med 1,9 procent jämfört med jämförelseindex som sjönk med 1,5 procent. Motsvarande tal för helåret är 16,4 och 11,6 procent. Fondens bästa bidragsgivare var Scandic Hotels, London Stock Exchange och SLP. Även LVMH bidrog meningsfullt då vi ökade från nedpressade nivåer och där aktien stängde 12 procent högre när månaden var slut. Sämsta bidragsgivare var Commerzbank, Syensqo och 4imprint.

Försvagningen av den svenska kronan förra månaden reverserade till en förstärkning med två procent och påverkade därmed fondens avkastning negativt. Förstärkningen av kronan är glädjande och det borde fortsätta i takt med att fokus blir mer på fundamentala data och en fortsatt ökad riskvilja. Vi ser fram emot att kunna åka över till Köpenhamn utan att behöva ringa banken.

Det var milt uttryckt en ovanlig månad där inledningen bjöd på historiska nedgångar som sedan följdes av nästan lika historiska uppgångar. När månaden var slut var marknaden överlag oförändrad. Inte en av de stoltaste perioderna i finansindustrins historia. Själv fick man utstå kritik på hemmaplan när man kom hem på kvällarna, när det ifrågasattes vad jag och alla andra inom finansindustrin sysslade med på dagarna.

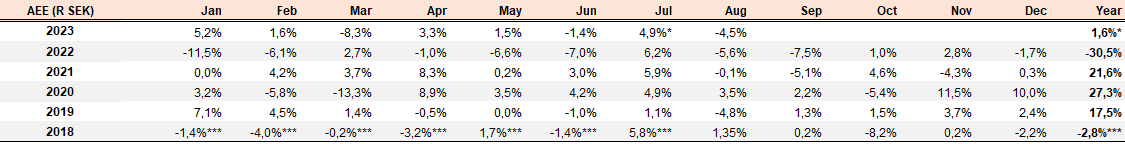

Måndagen den 5:e augusti sjönk Nikkei-index med 12,4 procent vilket var den största nedgången sedan oktoberkraschen 1987. Det ledde till stora och breda nedgångar på 7–10 procent över hela världen innan det bromsades upp. Vi har ännu inte hört en rimlig förklaring till hur det kunde gå så här. Vi tog det lugnt, handlade mjukt och fortsatte med vår bolagsanalys.

Källa: Bloomberg

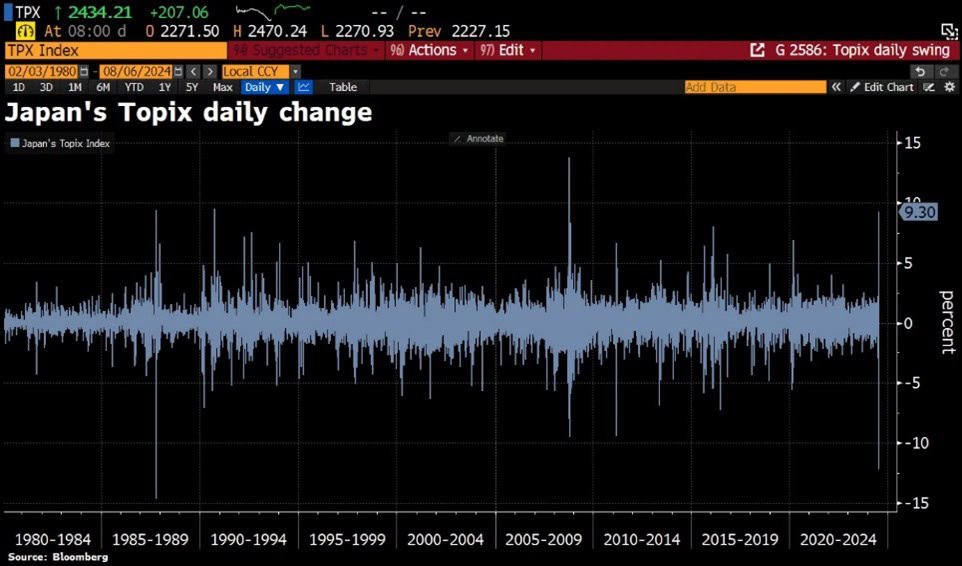

Volatilitetsindex, VIX, uppvisade den högsta nivån sedan finanskrisen 2008 och Covidkraschen 2020. Hur är det möjligt? För att Bank of Japan höjer räntan med 25 punkter? Vi gissar att passivt kapital med olika datordrivna modeller (CTA-fonder) var starkt bidragande till dessa rörelser. Man köper hela vägen upp, vänder tvärt och säljer. I mitten av augusti kom de, enligt statistik från Goldman Sachs, tillbaka med kraft och köpte igen. Frågan som infinner sig, vem investerar i dessa fonder?

Källa: Bloomberg

Efter kraschen den 5:e augusti steg Nikkei-index med 24 procent och därmed var hela nedgången återhämtad.

Källa: Bloomberg

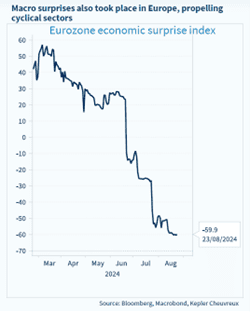

De europeiska ekonomierna fortsätter uppvisa en oförändrat låg aktivitet med i bästa fall blygsamma tillväxttal. Förväntningar om en acceleration har de senaste månaderna kommit på skam. Om man ska se något positivt med det är att inflationen nu är nere runt målnivåer och att räntesänkningar med mycket hög sannolikhet kommer att fortsätta under hösten.

Källa: Bloomberg, Macrobond, Kepler Cheuvreux

I slutet av månaden kom Tyskland in med inflationsdata på låga nivåer. Motsvarande redovisades även för Eurozonen och USA. Mycket bra.

Källa: Bloomberg

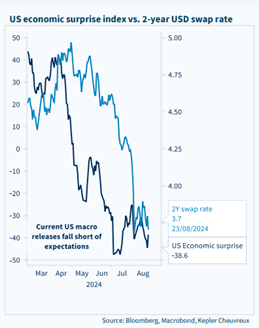

Även USA har överraskat negativt de senaste månaderna, från höga nivåer, med en ekonomi som saktar in något. Notera korrelationen med en tvåårsränta som störtdykt sedan i våras.

Källa: Bloomberg, Macrobond, Kepler Cheuvreux

Fed var tydlig i sin kommunikation från Jackson Hole den 23 augusti: ¨The time has come for policy to adjust. The direction of travel is clear”. Det känns i princip helt säkert att Fed kommer med sin första räntesänkning i september. Det budskapet uppskattades av aktiemarknaden, och den dagen steg Nasdaq med 1,5 procent medan Russell2000 steg med hela 3,2 procent. Som vi nämnt många gånger tidigare, småbolag är den tillgångsklass inom aktier som är mest känsliga för ränteförändringar och vi har nu sannolikt många räntesänkningar framför oss.

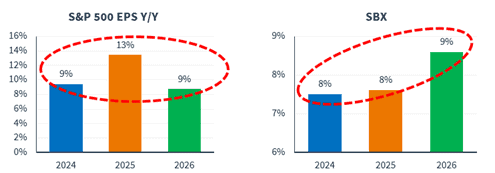

Räntesänkningar i kombination med nedanstående förväntade vinsttillväxt är en kraftfull cocktail för att driva börsutvecklingen kommande två år. SBX är ett brett Sverigeindex och motsvarande vinsttillväxt för Europa är 6, 8 och 9 procent vilket ger 25 procent på tre år.

Källa: Kepler Cheuvreux

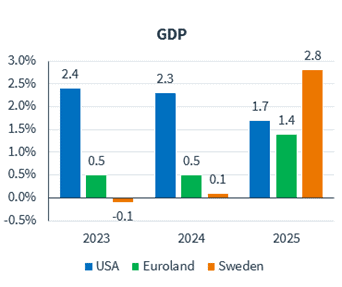

Nästa års förväntade BNP-tillväxt ser bra ut och Sverige tillhör sannolikt vinnarna nästa år.

Källa: Kepler Cheuvreux

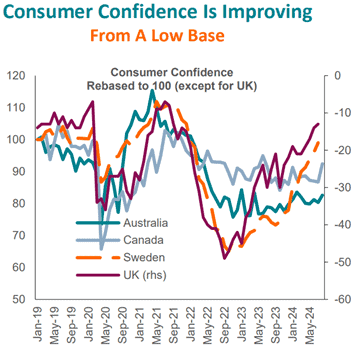

BNP-tillväxten drivs bland annat av en ökad aktivitet bland konsumenterna. Från djupa bottennivåer vaknar konsumenterna nu till liv. Förändringen kommer märkas som mest i Sverige, där man har höga lån till rörlig ränta. Nöjda konsumenter är en viktig komponent för en stark aktiemarknad.

Källa: BNP Paribas

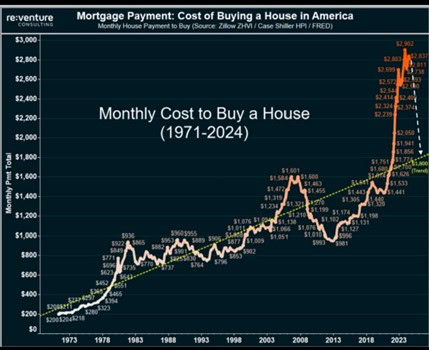

Även hårt prövade amerikanska husköpare förväntas gå en ljusare framtid till mötes.

Källa: Zillow ZHVI/Case Shiller HP / FRED, Win Smart

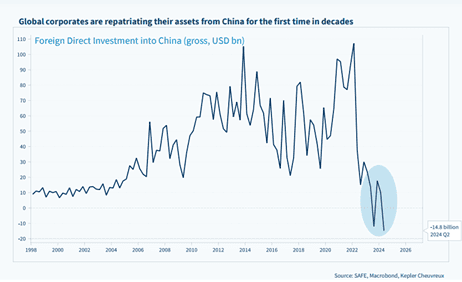

I Kina är däremot det mesta fortsatt nattsvart. Det finns många skäl till att utländskt kapital flyr landet. Europa påverkas mer än USA och Tyskland är det land i Europa som påverkas mest.

Källa: SAFE, Macrobond, Kepler Cheuvreux

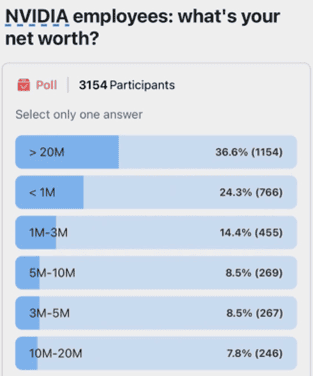

Till sist så rapporterade världens viktigaste bolag, Nvidia, i slutet av månaden sitt kvartalsresultat. De visade återigen helt makalösa siffror vilket följdes noga av alla med något intresse för aktier. Det känns lite bubbligt när folk samlas på sportbarer och följer rapporteringen. https://x.com/SoundDobad/status/1828915502158360765

I en undersökning bland drygt 3000 anställda på Nvidia uppgav 37 procent att man nu har mer än 20 miljoner dollar i förmögenhet. Nvidia har skapat enorma värden för många.

Källa: X

Källa: SHENEMAN

Våra bolag

Carel Industries

Carel har som tidigare nämnts varit en av fondens svagare aktier i år. Möjligen (och förhoppningsvis) markerar månadens Q2-rapport en botten. Trots att rörelseresultatet var omkring fem procent sämre än väntat steg aktien på rapportdagen. Vi gissar att rapportreaktionen speglar redan låga förväntningar. Dessutom låter bolagets ledning mer hoppfull inför framtiden då man börjar se tecken på att marknaden ljusnar inom det viktiga kylsegmentet.

Huvudproblemet i år har varit att Carel drabbats av den kraftiga minskningen på värmepumpsmarknaden. Trots att denna marknad endast utgör omkring 10–15 procent av försäljningen har påverkan varit stor då området tappat mer än hälften (!) av sin försäljning under det första halvåret 2024. Carel, som är underleverantör till värmepumpsproducenter, drabbas inte bara av låg efterfrågan hos slutkund utan även av att värmepumpsproducenterna har stora lager. Över tid bör detta normaliseras och under det andra halvåret möter Carel enklare jämförelsekvartal.

På sikt är vår tes att Carel bör vara ett bolag som kan växa med höga ensiffriga tal, vilket kombinerat med expanderande marginaler och tilläggsförvärv ger tvåsiffrig tillväxt i vinsten per aktie. Aktien steg med +5 procent i augusti och har sjunkit med -28 procent 2024.

Accelleron

Som vi berättade i föregående månadsbrev kom Accelleron med en omvänd ”vinstvarning” i juli. Siffrorna i huvuddrag för det första halvåret var därmed kända och vi trodde inte på särskilt mycket drama i samband med rapportsläpp. Vi noterar dock några inkrementellt positiva saker i samband med rapportsläppet den 27:e augusti: Bolagets förvärv från i fjol av italienska bränsleinsprutarföretaget OMT tycks utvecklas väldigt väl. Vi noterar även att engångskostnader relaterade till bolagets avknoppning sjunkit som guidat. Slutligen tycks Accellerons Kina-exponeringen vara lägre än vi tidigare trott, vilket vi tycker är positivt.

Accelleron-aktien steg med 2 procent i augusti och har därmed stigit 69 procent för 2024.

4imprint

Månadens största negativa bidragsgivare var brittiska 4imprint, trots att bolagets halvårsrapport var 9 procent bättre än förhandstipsen sett till rörelseresultatet. Ledningen nämnde också att de trodde att man skulle nå analytikernas estimat för helåret. Samtidigt flaggade man för att den amerikanska marknaden för presentreklam mjuknat. Tidigare har man trott att tillväxten skulle vara högre under det andra halvåret, men den nya given är att det väntas växa ungefär som under det första halvåret.

Med sämre makroekonomiska data tenderar 4imprints försäljning att påverkas negativt, och under augusti har vi sett sådana tecken. Historiskt har 4imprint tagit marknadsandelar när marknaden mjuknat. Skälet till det är att man brukar bibehålla en hög marknadsföringsintensitet samt all personal. Det gör att när marknaden väl återvänder till tillväxt så står 4imprint starkare än konkurrenterna, vilket i sin tur leder till vunna marknadsandelar. På våra estimat och med stor nettokassa handlas aktien på EV/EBIT 11x och 10x för 2025e-2026e, vilket vi tycker är attraktivt givet tillväxt och avkastning.

4imprint-aktien sjönk med -14 procent i augusti och har därmed stigit med 15 procent för 2024.

Scandic

Scandic var fondens bästa aktie under augusti med en uppgång på 5,5 procent. Under sommaren har i princip alla större konvertibelägare lösts in i förtid. Samtidigt har blankningen minskat från dryga 20 procent i slutet på maj, till dagens 5 procent. Utöver detta har det norska fastighetsbolaget Eiendomsspar flaggat upp som största ägare. Vi vill tro att Eiendomsspar har bra koll på marknaden då de även är ordförande och största ägare i Pandox. Vid slutet av 2023 utgjorde Scandic 36 procent av Pandox hotellfastigheter. Scandic handlas på låga 7x och knappa 6x EV/EBIT för 2025e respektive 2026e.

Syensqo

Vi valde i augusti att sälja våra aktier i Syensqo. Bolaget är en spin-off från belgiska kemibolaget Solvay. Aktien handlas på P/E ~10 på 2026e, vilket är en rabatt på 30-35 procent mot liknande bolag. En del av caset har varit att bolaget ska fortsätta sin renodling mot ”specialty chemicals” vilket borde stänga värderingsgapet. Man gör också betydande investeringar för framtida tillväxt. I samband med deras kvartalsrapport, som visade på en något lägre vinst än förväntat, sattes en del av dessa planer på is på grund av sämre marknadsutsikter. Trots en attraktiv värdering bedömde vi motvinden för stor för att aktien ska vara en vinnare framöver. Aktien sjönk med 9 procent i augusti, men vi fortsätter bevaka utvecklingen.

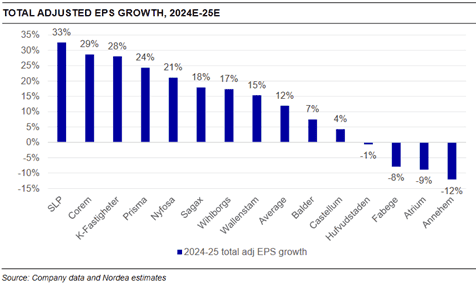

SLP/Corem/Balder

Våra fastighetsaktier SLP, Corem och Balder blev tillsammans bästa bidragsgivare till fonden under augusti. Vi bifogar en bild från Nordea, där SLP och Corem ligger i topp vad gäller kommande års genomsnittliga vinsttillväxt. Om Riksbankens räntebana slår in är vår gissning att nedanstående siffror kommer bli ännu bättre. Vi behåller fortsatt en hög andel, runt 10 procent, fastigheter i portföljen.

Summering

Amerikanska småbolag har, trots goda förutsättningar, nyligen avslutat sitt värsta halvår någonsin jämfört med S&P500. Det är högst anmärkningsvärt och beror sannolikt på en unik tidsperiod för stora teknologibolag i kombination med att andelen passivt kapital ökat markant de senaste åren. Rimligtvis borde ”risk/reward” vara utmärkt härifrån.

Källa: Bloomberg

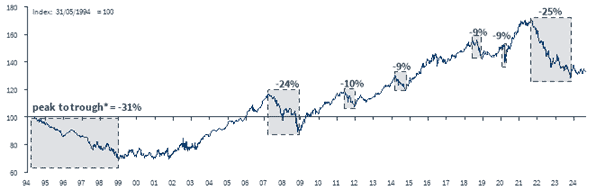

Utvecklingen för europeiska bolag de senaste åren påminner om de amerikanska. Sedan nedgången började i början av 2022 har europeiska småbolag (vit linje) sjunkit med 11 procent jämfört med det breda europaindex (röd linje) som stigit med 8 procent.

Källa: Bloomberg

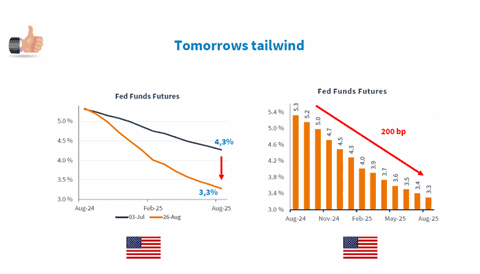

På bara en månad har förväntningarna på var Fed’s styrränta är om ett år sjunkit från 4,3 procent till 3,3 procent. Det betyder att räntan kommande 12 månader förväntas sjunka med hela 200 baspunkter. Det är en enorm förändring och är högoktanigt bränsle för många tillgångsslag inklusive aktier där småbolag historiskt gynnats mest.

Källa: Kepler Cheuvreux

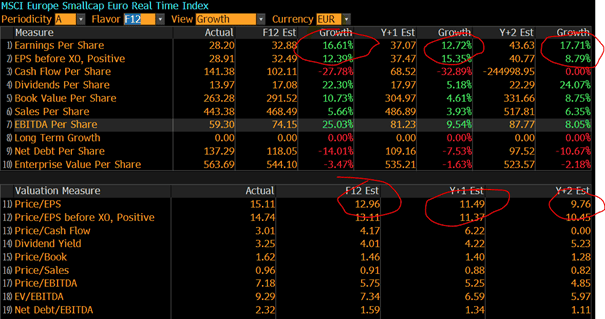

I tillägg förväntas europeiska småbolag redovisa en vinsttillväxt på 17, 13 och 18 procent för respektive 2024-2026e. Det ger en värdering på cirka 11x och 10x för 2025e och 2026e. Det är 56 procents vinsttillväxt på tre år och mer än dubbelt jämfört den breda marknaden. Vad mer kan man begära? Det ser ovanligt ljust ut.

Källa: Bloomberg

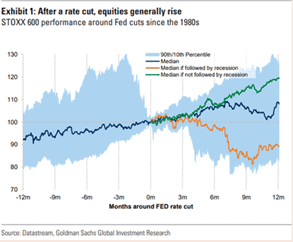

Nedan utvecklingen för breda europaindexet efter att Fed sänkt räntan (data sedan 1980). Den gröna linjen visar att medianutvecklingen 12 månader senare ger +20 procent förutsatt att ekonomin inte går in i en recession. Om det samtidigt blir en recession är motsvarande utveckling -12 procent. Vår syn under lång tid är att det inte blir en recession.

Källa: Datastream, Goldman Sachs Global Investment Research

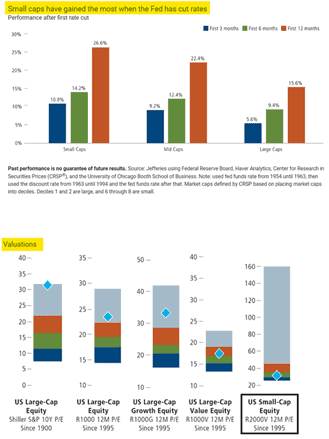

För mindre bolag är utvecklingen ännu bättre. Se nedanstående bild. Notera även värderingen i den undre bilden. Man ska ju spela bollen där den ligger och nu känns det lite som att den för småbolag ligger på straffpunkten. Nu ska bara bollen in i mål också.

Källa: Jefferies

Aktuell värdering Europa jämfört med USA. Även justerat för ”Magnificent 7” är premien just nu 42 procent, vilket är rekordnivåer.

Källa: Kepler Cheuvreux

Nedan illustrerar hur europeiska SMID (små- och mellanstora bolag) utvecklats relativt stora bolag sedan 1995. Efter en stark juli månad gick SMID återigen relativt svagare i augusti.

Källa: Kepler Cheuvreux

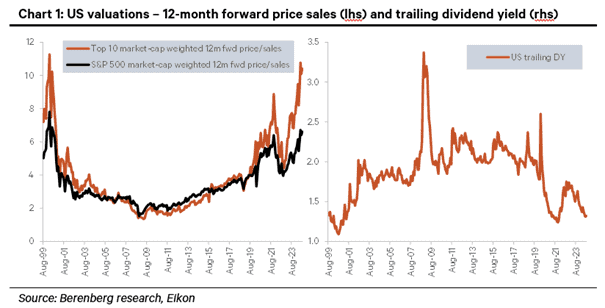

Nedan värderingen på den amerikanska börsen mätt som P/S och direktavkastning. Man är nu tillbaka på tidigare högstanivåer från 1999. Kvaliteten på bolagen i indexet är dock väldigt mycket bättre idag än då.

Summa summarum är vår syn att vi har de bästa ekonomiska förutsättningarna på många år. Det stora orosmolnet är fortsatt den geopolitiska situationen. Men om vi tillåter oss själva att exkludera det och enbart gå igenom de fundamentala ekonomiska faktorer vi ser här och nu, är vår bästa bedömning vi att vi har ytterligare två bra år framför oss. Det kommer dessutom vara stora skillnader mellan olika bolag och branscher. En bra miljö för ”stock pickers” som oss alltså.

Vi rullar nu in i september som nästan alltid bjuder på volatilitet. Kanske har vi fått det redan i augusti? Vi känner att vi har en balanserad portfölj som fungerar både i upp- och nedgång. Vår överavkastning har kommit från enskilda aktieval och vår koncentrerade portfölj. Det tror vi kommer vara fallet även fortsatt.

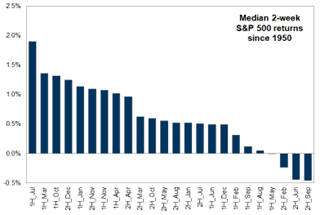

Nedan visar två veckors avkastning på den amerikanska börsen sedan 1950. Vi har ett turbulent amerikanskt val framför oss också, men sen stundar vintersäsongen, vilket brukar vara en stark period och som denna gång sannolikt ackompanjeras av räntesänkningar från de flesta av världens centralbanker.

Källa: Goldman Sachs

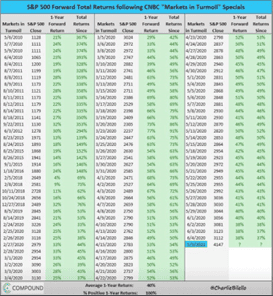

Vi avslutar med en underhållande bild som visar utvecklingen ett år efter att CNBC startat upp sin ”Markets in Turmoil” rapportering där dramatisk musik alltid får det att låta som den yttersta dagen är här.

Källa: CharlieBiello

Tack för visat intresse och fortsätt njut av den fina sommaren!

Mikael & Team

Malmö den 4 september 2024

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

VIKTIG INFORMATION. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet. Vänligen observera att fondens förvaltningsbolag kan komma att besluta att säga upp de arrangemang som har gjorts för marknadsföringen av fonden i ett eller flera av de länder som har arrangemang för marknadsföring.