Utveckling februari

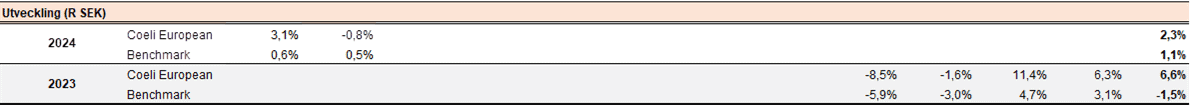

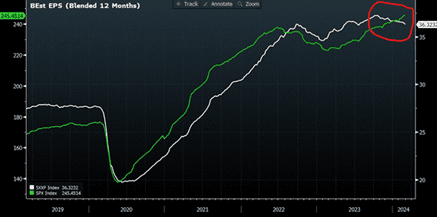

Fondens värde minskade med 0,8 procent i februari (andelsklass R SEK), samtidigt som jämförelseindex ökade med 0,5 procent. Sedan fondens strategiomläggning i september 2023 har värdet ökat med 9,0 procent, att jämföra med en minskning om -0,4 procent för jämförelseindex.

*Justerat för avknoppningen av Rejuveron

** Inkluderar 1 september (ändring av strategin till aktiv long only från och med 4 september 2023). Observera: Den 4 september 2023 ändrades fondens strategi officiellt från en europeisk lång/kort aktiefond till en europeisk aktiv long only fond. Samtidigt ändrades namnet från Coeli Absolute European Equity (AEE) till Coeli European.

Aktiemarknad / Makro

Ännu en intensiv rapportmånad är avklarad och vi är i stort nöjda med leveransen från våra bolag. Fonden sjönk med 0,8 procent jämfört med jämförelseindex som steg med 0,5 procent. Största positiva bidragsgivare i februari var Biotage, Cargotec, Lindab, LVMH och Diploma som steg med respektive 18, 19, 9, 9 och 6 procent. Största negativa bidragsgivare var Rugvista, som efter fem starka kvartal, denna gång släppte en rapport som var under förväntan. Justerat för engångseffekter var rapporten mer eller mindre i linje med förväntningarna. En nedgång på 13 procent var enligt oss en överreaktion. Mer om det under bolagsavsnittet. Även våra svenska fastighetsaktier hade en svag månad med Corem som sjönk 12 procent och SLP som sjönk med 5 procent.

Februari månads stora teman var för det första en stark inflationssiffra den 13 februari, som ledde till den sämsta börsdagen sedan oktober förra året. När veckan var slut hade ändå flera av världens aktiemarknader stängt på en ny högstanivå. Minst sagt imponerande. På månadens sista dag publicerades januarisiffran för Feds favoritmått (konsumtionsdeflatorn, PCE) vilket var helt i linje med förväntan och en viss lättnad syntes direkt i stigande kurser. Inflationstakten i USA är nu den lägsta sedan början av 2021!

Källa: X

Det andra temat var stigande räntenivåer och en betydligt mer försiktig uppskattning om när och hur många räntesänkningar det kommer att bli innevarande år. Till exempel steg den amerikanska 10-årsräntan från 3,9 procent i början av månaden till runt 4,3 procent. Trots det så fick vi för första gången uppleva S&P 500 över 5000-nivån.

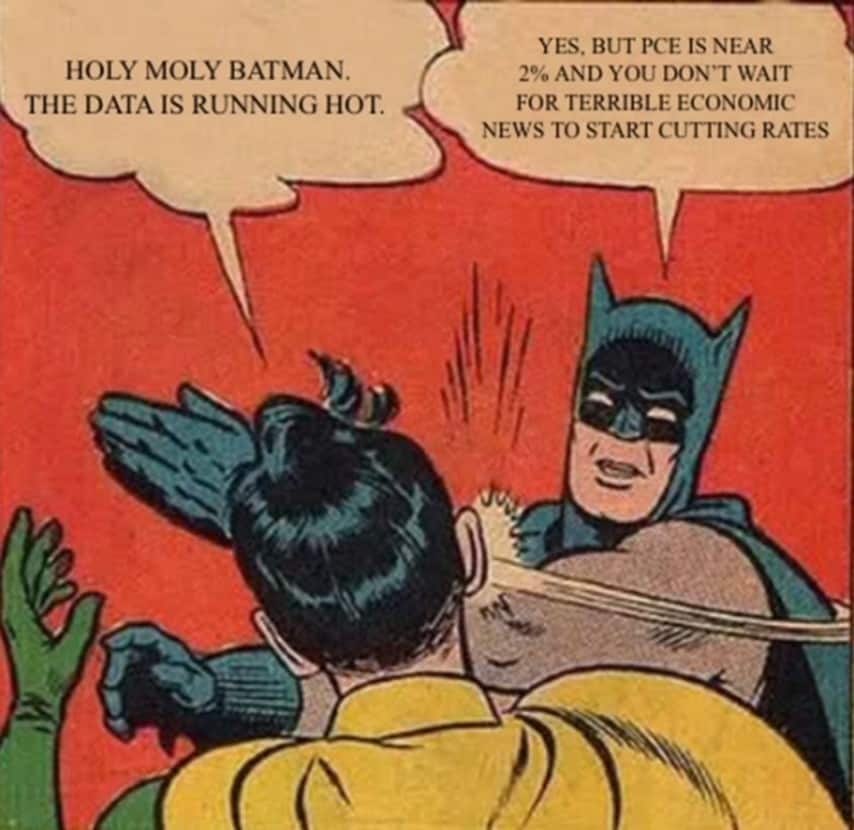

Vårt fokusområde, småbolag, upplevde inte samma eufori och tillgångsklassen fick se sig omsprungen av de stora breda indexen. Det är mycket ovanligt med en högstanivå på S&P500 samtidigt som Russell 2000 är i ”bear market” (det är motsvarande utveckling i Europa). Senast det hände var 1998 och då var utvecklingen kommande 12 månader enligt nedan.

Källa: Goldman Sachs

Trots en stigande ränta den senaste tiden är vi något förvånade över att tillgångsklassen mindre bolag inte fått en bättre start på året (även om november och december var väldigt starka). Vi har fått flera positiva ekonomiska nyheter de senaste månaderna vilket typiskt sett brukar gynna småbolag mer än stora bolag. De är mindre diversifierade och därmed mer känsliga för den ekonomiska utvecklingen än större bolag. Vi fasthåller vår syn att tillgångsklassen sannolikt kommer ha ett bra 2024, där en sjunkande ränta blir en stark drivkraft.

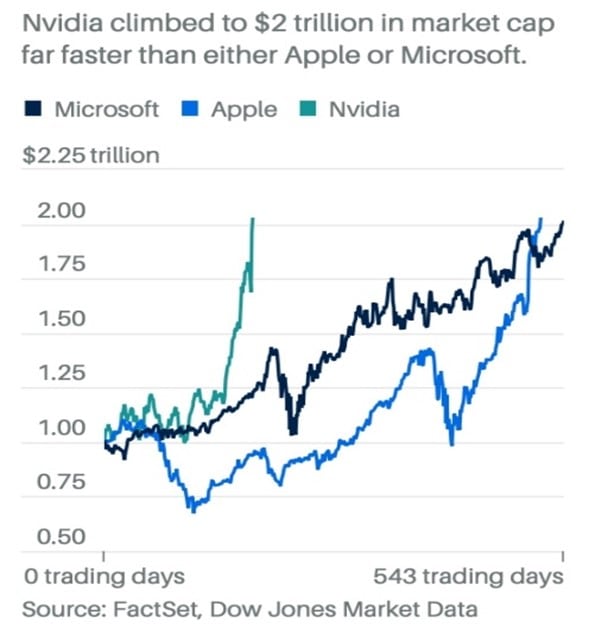

Den tredje snackisen var såklart Nvidia som är världens bästa aktie så här långt om man söker AI- exponering. Bolaget levererade på extremt höga förväntningar och det är hisnande siffror som publicerades. På 10 år har börsvärdet stigit 220x och är nu runt 2000 miljarder USD. För att sätta saker och ting i perspektiv, det är mer än Spaniens BNP med 50 miljoner invånare. Ingen har någonsin sett en liknande utveckling och Nvidias rapport bidrog till ett fortsatt positivt sentiment på världens aktiemarknader.

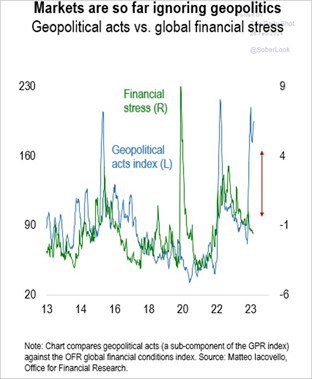

Den finansiella stressen i systemen är relativt låg. Geopolitiskt blinkar det dock rött på många håll. Marknaderna ignorerar så här långt utvecklingen, vilket varit rätt. Ännu så länge har vi inte sett några större spridningseffekter, men de mänskliga lidandena är på många håll outhärdliga.

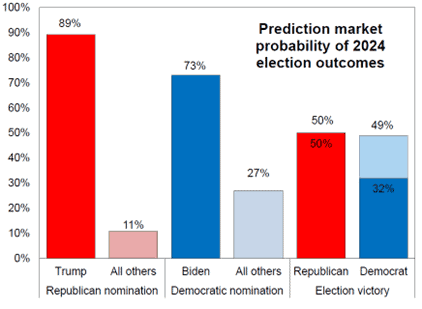

Den fjärde snackisen under månaden var Donald Trump som diskuterade Nato en lördag i Conway, South Carolina. Han återgav en konversation han haft med en ”president av ett stort land”. Presidenten av det stora landet hade frågat Trump om USA skulle skydda dem om de, hypotetiskt, inte hade betalat in till Nato. Svaret från Trump blev: ”No, I would not protect you. In fact, I would encourage them (Russia) to do whatever the hell they want”. Man kan säga mycket om Donald Trump, men han är åtminstone tydlig. Uttalandet fick Europas försvarsaktier att stiga kraftigt resten av månaden.

Källa: CNBC

Nikki Haley, Donald Trumps huvudmotståndare till att bli republikanernas presidentkandidat, twittrade följande klipp om när Trump diskuterade Putin för några år sedan på Fox news. https://twitter.com/NikkiHaley/status/1759024750561464802

Ställningen är jämn mellan republikaner och demokrater och det lär bli en intressant höst. För en genomsnittlig europé är det svårt att förstå att en människa som stött stormningen av kongressen och har mängder av åtal mot sig, kan bli återvald.

Källa: Goldman Sachs

Paul Krugman, nationalekonom och debattör som vann nobelpriset i ekonomi 2008, är också en inflytelserik kolumnist på New York Times. Krugman konstaterar att Trumps desperation att skjuta på inbetalning av de 454 miljoner dollar som han blivit ålagd att betala för att medvetet överdrivet sin ekonomiska ställning, visar att han de facto ljugit. Han har inte pengarna. Trump har startat en crowdfunding som som ska hjälpa till att finansiera böterna. Insamlingen hade i slutet av februari kommit upp i 0,3 procent av beloppet. Kämpa!

Det stora hotet mot den europeiska ekonomin förra vintern är ett minne blott. Låga europeiska gaspriser pressar även svenska elpriser som under februari vissa dagar nästan varit nere i noll. Mycket glädjande.

Källa: Financial Times, X

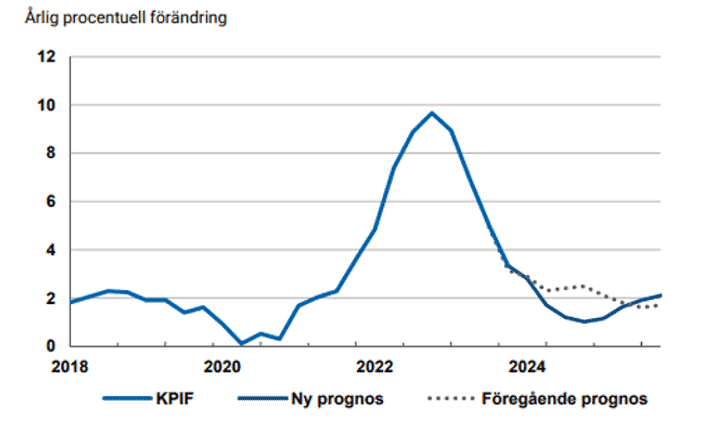

Låga energipriser bidrar till fortsatt press nedåt för inflationen. Riksgälden har i sin nyligen publicerade prognos justerat ned förväntad inflationstakt (KPIF, exkluderat ränteförändringar) till 1,7 procent för både 2024 och 2025. Hela en procentenhet lägre än vid förra prognosen!

Källa: SCB och Riksgälden

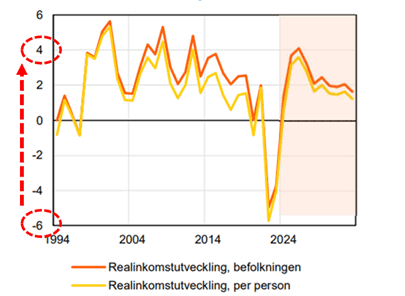

Även SBAB tror att vanliga KPI ska ned till närmare noll nästa år. SBAB räknar även med att hushållens reala disponibla inkomster kommer att skjuta i höjden från minus 6% till plus 4%. Det är en enorm förbättring och bidrar starkt till att Sveriges BNP-tillväxt nästa år förväntas ligga i topp i Europa och även jämfört med USA (3 procent i Sverige jämfört med nuvarande prognoser om 1,3 procent för Euroland och 1,7 procent för USA). Det var många år sedan utsikterna för en stärkt krona sett så bra ut.

Källa: SBAB

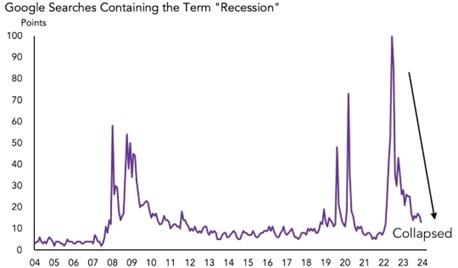

Recession som sökord på Google har kraschat och optimismen börjar frodas.

Källa: X

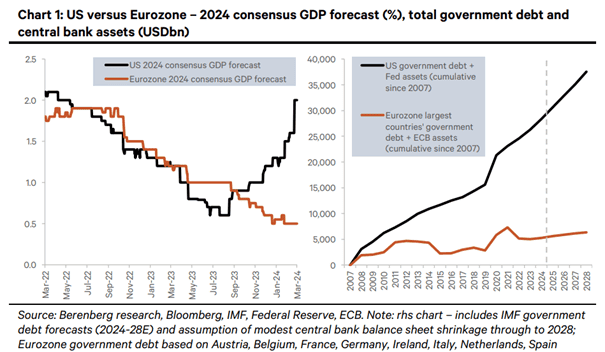

Upprevideringarna för amerikansk ekonomi har varit brutal sen ett halvår tillbaka. Europa ligger efter som vanligt, men vi är sannolikt nära en vändning även här. Man kan också notera i bilden nedan att budgetdisciplinen varit sådär de senaste 15 åren i USA. Hur länge kan det fortgå?

Våra bolag

Biotage

Biotage var ett av fondens stora glädjeämnen under februari. Inför Q4-rapporten som släpptes under månaden hade vi noterat tre saker som gjorde att vi trodde på en bra rapport:

- I den senaste rapporten (Q3) hade varulagret svällt kraftigt, vilket antydde att nästa kvartal skulle kunna bli bra.

- Ledningen hade gjort tappra försök att ledsaga analytikerna om att bolagets senaste förvärv, Astrea, har en slagig affär som svänger mycket mellan kvartalen. Kanske till det positiva i Q4? Känslan var att ledningen var mycket trygga med Astreas utveckling.

- Astrea har klart längre säljcykler än övriga Biotage, vilket innebär att ledningen bör ha god visibilitet kring vad som levereras och när.

Dessa ingredienser kombinerat tyckte vi gav en god cocktail. Så blev det också, med ett justerat EBITDA-resultat som var omkring 60 procent bättre än förväntat – enormt starkt! Den stora förklaringen var just Astrea, vars försäljning var 50 procent bättre än väntat.

Aktien hade varit stark inför rapporten efter att ”sektorkollegor” Sartorius och Lonza levererat bättre än förväntat i januari. Aktien steg ändå 14 procent på rapportdagen och ytterligare 10 procent dagen efter. Biotage är ett av få plattformsbolag inom sin nisch som finns kvar på den publika marknaden i Norden. Vi skulle inte vara förvånade om några större industriella spelare sneglar på Biotage.

Nedan kursutvecklingen det senaste året. Vi ökade vår position hela vägen ner i höstas och in i rapporten var det fondens största position. Fyra månader efter lägstanivån i oktober har aktien stigit över 100 procent.

Källa: Bloomberg

Bonesupport

Bonesupports aktie har gått otroligt starkt och har stigit 129 procent på ett år. Aktien hade därmed utvecklats väl inför rapporten. Justerat för valuta och engångskostnader levererade Bonesupport resultat i linje med förväntan, efter att ha slagit förhandstippningarna fem kvartal i rad tidigare. Detta tolkades som ett svaghetstecken av marknaden och aktien sjönk cirka 5 procent på rapportdagen och hela 9 procent till dagen efter. Vi utnyttjade turbulensen och köpte mer aktier.

Vi har inte gjort några förändringar i våra estimat efter rapporten. Carnegies analytiker var med Bonesupport på AAOS (American Academy of Orthopaedic Surgeons) i San Francisco och uppfattade det som att intresset för Bonesupports produkter är väldigt högt i USA. Carnegie släppte även en större uppdatering om penetrationen och marknaden i USA, samt höjde riktkursen från 235 till 285 kronor.

SLP

Logistikfastighetsbolaget SLP släppte sin rapport under februari där förvaltningsresultatet var 4 procent bättre än förväntat. Hyresintäkterna ökade 42 procent jämfört med förra året och vi tror att SLP kan fortsätta göra opportunistiska förvärv under 2024 med sin starka balansräkning.

SLP handlas till en premie om 3 procent mot vårt beräknade substansvärde vid slutet av 2024, med oförändrat avkastningskrav. Det är på tok för billigt för ett fastighetsbolag med ett högt avkastningskrav (5,9 procent) och mycket stark tillväxt. Skulle inte avkastningskravet sjunka 2024 kommer det med hög sannolikhet göra det under 2025 och därmed driva NAV-utvecklingen.

Cargotec

Cargotec lämnade sin rapport under månadens första dag. Bolagets rörelseresultat var 9 procent sämre än estimaten. Desto viktigare var att orderingången var 5 procent bättre än väntat, vilket marknaden tog fasta på. Sekventiellt växte orderingången med 11 procent, vilket indikerar att utvecklingen kan ha bottnat ur på denna punkt. Aktien belönades med en uppgång på rapportdagen med cirka 6 procent.

Trots den starka uppgången den senaste månaden är aktien fortfarande billig på cirka 9x rörelseresultatet. Bolaget har dessutom en stark balansräkning och nettokassa. Arbetet med att dela Cargotec i flera bolag fortgår och det lutar åt att dotterbolaget Kalmar börsnoteras den första juli i år, om ingen annan aktör köper bolaget.

Corem

Corem annonserade ett resultat i linje med våra och marknadens förväntningar. Indexerade hyresintäkter har kompenserat en hel del för ökade finansieringskostnader. Bolagets genomsnittliga räntekostnad hade faktiskt sjunkit under kvartalet, vilket delvis förklaras av att man återköpt en del dyra obligationer. Nettouthyrningen var negativ på kvartalet med -7 miljoner, men på helåret var nettouthyrningen +83 miljoner. Under året har man sålt fastigheter för 14,6 miljarder med en resultateffekt om 626 miljoner inklusive upplöst skatt.

Totalt har Corem justerat ned sina värden på fastigheterna med 11 procent under året och med 14 procent sedan högstanivåerna från våren 2022. Det genomsnittliga avkastningskravet som använts vid värderingen vid årets utgång var 5,8 procent vilket ska jämföras med 4,9 procent i Q1 2022. Detta har pressat substansvärdet till 17,6 kronor vid årets utgång (att jämföra med aktiekursen runt 9,50 kronor). Aktien var under märklig press i samband med att man presenterade resultatet och det kan bero på investerare uppfattade en minskad utdelning från 0,40 kronor till 0,10 kronor negativt. Vi har tryckt på för en slopad utdelning då vi tycker det är mycket bättre att bolaget så fort som möjligt återköper dyr finansiering. Vi utnyttjade kurspressen och ökade vår position. Det gjorde även huvudägare Rutger Arnhult som vid tre tillfällen annonserade köp av aktier för drygt 4 miljoner.

Corem är ett av de fastighetsbolag som kommer att gynnas mest när räntenivåerna sjunker tillbaka. Dels i form av minskade räntekostnader och därmed ett stigande kassaflöde, dels i form av ett sjunkande avkastningskrav som börjar bygga upp substansvärdet igen.

Campari

Vi började i november efter förra kvartalsrapporten försiktigt köpa in oss i Campari. Bolaget är en lysande stjärna inom dryckesindustrin med en förstklassig varumärkesportfölj som driver tillväxten till nivåer som är långt över industrins. Den viktigaste drycken Aperol (24 procent av total försäljning) hade 2023 en organisk tillväxt på hela 23,1 procent. Den näst viktigaste drycken är Campari med 10,7 procent i organisk tillväxt (11 procent av total försäljning). Sedan 2019 har gruppen organiskt vuxit med hela 60 procent, men samtidigt har rörelsemarginalen sjunkit något. Anledningarna till det är stigande agavepriser (råvara till tequila), generellt stigande kostnader på grund av inflation samt också ökade avskrivningar, då man ökat produktionskapaciteten för att möta den stora efterfrågan.

Kvartalsresultatet var nästan 30 procent bättre än förväntat och aktien steg 5-6 procent inledningsvis. Det visade sig senare att en anledning till det starka resultatet var att man minskat marknadsföringskostnaderna, och justerat för det var resultatet i linje med förväntningarna. Dagen efter sjönk aktien några procent. Med mycket hög sannolikhet kommer marginalerna att förbättras rejält i år samtidigt som omsättningstillväxten fortsätter. Det är sjunkande agavepriser samt lägre glaspriser som kommer att slå igenom med full kraft under det andra halvåret i år. Vi är ännu inte fullinvesterade, men tycker att dagens värdering på 22x respektive 20x i P/E tal för 2025-2026e är attraktivt givet all den kvalitet Campari besitter.

Euronext

Euronext, som äger en rad europeiska börser, kom med ännu en stabil rapport i februari. Resultatet var något bättre än analytikerna hade räknat med. Även om aktien stigit mer än 20 procentenheter bättre än index sedan första inköp, så värderas bolaget fortfarande under sitt historiska snitt på framåtblickande vinster. Detta trots att andelen intäkter som kommer från icke-volymrelaterade intäkter (aktiehandel, med mera) stigit till 58 procent 2023, att jämföra med 44 procent 2018. Detta har gjort verksamheten mer förutsägbar, vilket vi menar borde värderas med en premie.

London Stock Exchange

En annan ”börs” som vi äger är London Stock Exchange. I verkligheten är dock intäkterna mycket diversifierade och endast en mycket liten del av intäkterna kommer från aktiehandeln i London. Majoriteten av bolagets intäkter genereras i stället från olika sorters dataverksamhet – bland annat säljer bolaget realtidspriser, riskdata, index (FTSE Russell). Som i fallet Euronext är vallgravarna höga och intäkterna förutsägbara. Under månaden rapporterades siffror för helåret 2023 som var i linje med förväntningarna.

CVS Group

Veterinärsbolaget rapporterade ännu en gång resultat som var i linje med förväntningarna. Ledningens utsikter var dock försiktiga, med hänvisningar till inflation och svaga makrotrender. Det, i kombination med att det finns ett pågående ärende hos den brittiska konkurrensmyndigheten som håller aktiemarknaden på halster, gjorde att kursen föll 13 procent i februari. Påverkan på fondens utveckling för månaden var klart begränsad eftersom vi har en liten position i bolaget.

Rugvista

Rugvista-aktien hade en svag månad med en nedgång om -13 procent. I februari kom bolagets Q4-rapport som hade en bättre organisk försäljning än vi väntat oss, men med ett EBIT-resultat som var 23 procent sämre än vad analytikerna hade väntat sig. Om vi tar oss friheten att justera för en negativ valutaeffekt och vad som kan anses vara engångskostnader får vi dock att rörelseresultatet var ganska väl i linje med estimaten. Det viktigaste för oss är att försäljningen utvecklas positivt samtidigt som vi ser utväxling i den nya plattformsutrullningen, och det tycker vi att vi fick se i Q4-rapporten. Aktien värderas på våra estimat till låga 10x och 9x ebit för 2024e respektive 2025e.

Surgical Science

Månadens andra besvikelse kom från Surgical Science. Bolagets resultat kom in kraftigt under förhandstippningarna. Även justerat för en relativt stor valutaförlust var resultatet svagt. Anledningen är framför allt hänförlig till en svag försäljning inom affärsbenet Educational Products. Det viktigaste är dock att bolagets OEM-ben går starkt – för 2023 lyckades bolaget växa licensintäkterna inom detta ben med 50 procent. Ledningen säger sig ha fortsatt tro starkt på bolagets finansiella mål för 2026 – skulle man nå dessa finns det stor potential i aktien.

Summering

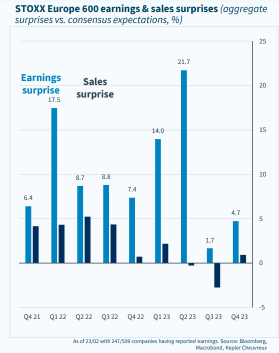

Rapportsäsongen är nu i stort sett över och slutsatsen är att bolagen ännu en gång har levererat goda resultat. I Europa är det framför allt vinsterna som har överraskat positivt, medan omsättningstillväxten varit något mer blygsam. Nedan illustrerar avvikelserna för bolagen inom det breda indexet STOXX 600.

Trots vinster som överträffat förväntningarna, har estimaten för vinst per aktie 2024e i Europa sjunkit något senaste veckorna. Analytiker har antingen varit för optimistiska och/eller så har bolagen varit försiktiga med sina utsikter i början av året. Det i kontrast till USA där estimaten tvärtom stigit något. Båda geografierna bjöd dock på stigande kurser i februari med undantag av självplågarlandet Storbritannien som fortsätter utvecklas svagt. Olika undersökningar har kommit fram till att Brexit så här långt har kostat Storbritannien 140 miljarder pund per år, vilket motsvarar totalt 6 procent av BNP. Sedan Brexitvalet har FTSE 100 stigit, mätt i euro, med mediokra 13 procent…Bra jobbat.

Källa: UBS

Det finns just nu ovanligt mycket att glädjas åt när det gäller den ekonomiska utvecklingen. Inflationen sjunker, räntorna sjunker, reallönerna stiger, flaskhalsproblem har försvunnit, europeiska värderingar är låga, förväntningar är förhållandevis låga och det ser just nu ut som att ekonomier mjuklandar. Det är ingen tillfällighet att många aktiemarknader handlas på högstanivåer. Nedan några flashrubriker från slutet av månaden från två Fed-ledamöter.

*BARKIN: INFLATION IS COMING DOWN, SHOULD BE CHEERING 2.4%

*GOOLSBEE: WOULDN'T BE SURPRISED IF JANUARY INFLATION WAS NOISE

*FED'S GOOLSBEE: I BELIEVE FED FUNDS RATE IS QUITE RESTRICTIVE

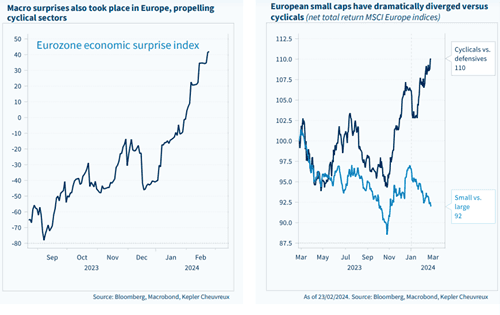

Bilden nedan till vänster visar ett överraskningsindex som innehåller ett antal ekonomiska delkomponenter. Europa är på gång från låga nivåer. En stor varning ska utfärdas för ECB, som om de ska fortsätta bygga på sin svaga meritlista kommer att sänka räntorna för sent och helt i onödan skapa en förlängning av nedgången. Vår syn på ECBs strategi är att de sitter och väntar på vad Fed ska göra. Ett av problemen med den föga inspirerande strategin är att USA och Eurozonen befinner sig i helt olika ekonomiska faser. Efter europeiska inflationsdata fredagen den 1 mars, som var lite högre än förväntat, förväntas ECB nu göra sin första räntesänkning i juni och sänka räntan med totalt 0,92 procent i år.

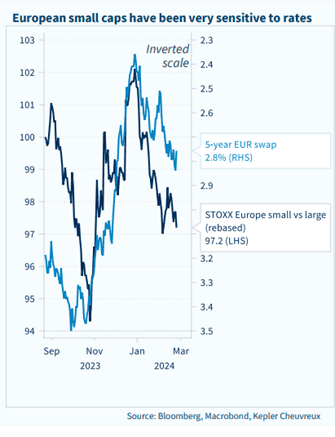

Bilderna nedan förklarar också varför vi är något förvånade att småbolag haft en något medioker inledning på börsåret. Det gäller även amerikanska småbolag.

Svaret (tror vi) på varför småbolag ligger efter under inledningen av 2024, är den rekyl vi haft med stigande räntor. Denna tillgångsklass ogillar, som vi alla vet och fått uppleva, stigande räntor. Men det känns rimligt att tro att vi kommer få se motsatt effekt när räntorna successivt sjunker under året.

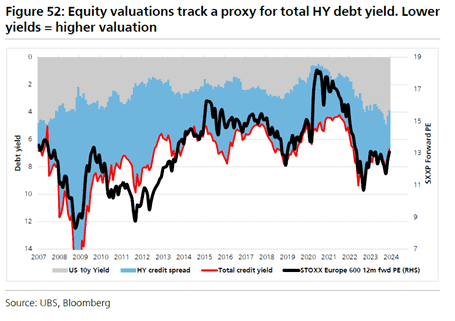

Nedanstående bild visar, precis som bilden ovan, att det fortfarande är räntan som bestämmer värderingarna i Europa. Bolagen intjäning är såklart viktigt, men det var en sjunkande ränta som i hög grad drev aktiekurser uppåt under förra årets sista kvartal. Korrelationen mellan P/E-tal, inverterade räntenivåer och kreditspreadar är nära 1. Med hög sannolikhet kommer korrelationen att bestå när räntan sjunker och därmed driva upp multiplar och värderingar.

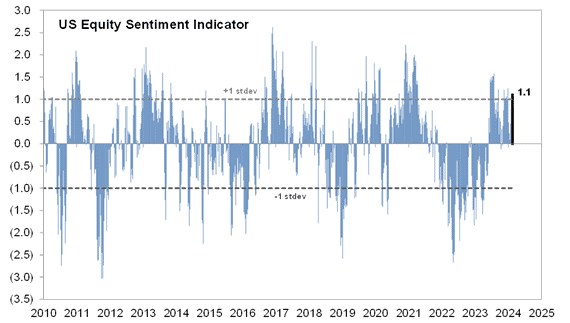

Vi är på lätt överhettade nivåer. Nedan Goldman Sachs sentimentsindikator för den amerikanska börsen.

Källa: Goldman Sachs

Skall historien återigen upprepa sig bär det nu utför i och med att The Economist publicerat nedanstående framsida.

Källa: The Economist

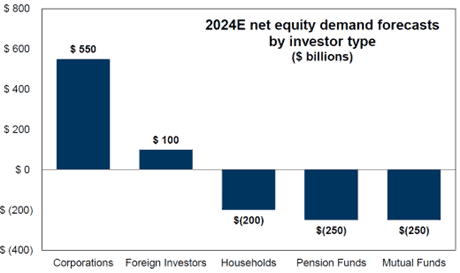

I USA är det företagen som i år förväntas vara de största nettoköparna av amerikanska aktier. En iakttagelse som undertecknad gjort under årets första rapportsäsong är att det sannolikt aldrig tidigare annonserats så många och stora återköpsprogram av europeiska bolag. Det är en stor förändring under en relativt kort tidsperiod och för oss signalerar det en optimism, en styrka i balansräkningarna samt vad vi hoppas, en frustration över generellt sett låga värderingar. Vi applåderar utvecklingen och ett steg i rätt riktning för att skapa aktieägarevärde med vårt (ert) kapital.

Källa: Goldman Sachs

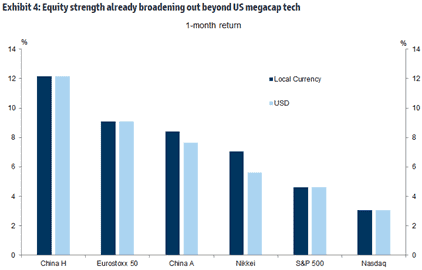

Den senaste månaden har bjudit på uppgångar på flera håll och Europa hävdar sig väl. Att Europa är lågt värderad är ingen nyhet. Men kombinationen av att USA befinner sig på höga nivåer, samtidigt som europeiska bolag annonserat många och nya återköpsprogram, blir en katalysator som lockar in nytt och välkommet kapital till marknaden. Bilden visar också tydligt att investerare tror på en vändning i den tröga kinesiska ekonomin.

Källa: Goldman Sachs

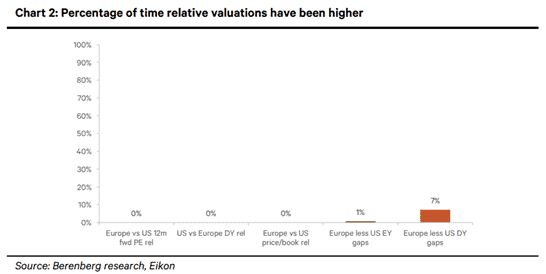

Ett annat sätt att illustrera låga värderingar i Europa.

Sammanfattningsvis är de ekonomiska utsikterna i Europa, efter två svåra år, bättre än på länge och efter sommaren kan det bli en synbar förbättring runt omkring oss, inte minst i Sverige. Det i kombination med lågt ställda förväntningar med ett stort inslag av skepsis är en ovanligt attraktiv kombination.

Efter en intensiv februari går vi nu in i en period där vi kan lägga mer av vår tid på analys av existerande och potentiellt nya bolag.

Tack för visat intresse!

Mikael & Co

Malmö den 6 mars 2024

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

VIKTIG INFORMATION. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.