Denna information är avsedd som marknadsföring.

Observera att informationen nedan beskriver andelsklassen (R SEK), som är en andelsklass som är reserverad för privata investerare. Placeringar i andra andelsklasser har i allmänhet andra villkor vad gäller bland annat avgifter, vilket påverkar andelsklassens avkastning. Nedanstående information om avkastning skiljer sig därför från avkastningen i andra andelsklasser.

Utveckling september

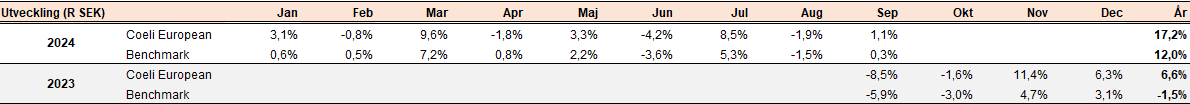

Fondens värde ökade med 1,1 procent i september (andelsklass R SEK), samtidigt som jämförelseindex ökade med 0,3 procent. Sedan fondens strategiomläggning i september 2023 har värdet ökat med 24,9 procent, att jämföra med en ökning om 10,3 procent för jämförelseindex.

Källa: Coeli European

*Justerat för avknoppningen av Rejuveron

** Inkluderar 1 september (strategiomläggning till long-only: 4 september 2023)

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet.

Aktiemarknad / Makro

Fonden steg med 1,1 procent i september jämfört med jämförelseindex som steg med 0,3 procent. Motsvarande tal för helåret är 17,7 och 12 procent. Fondens bästa bidragsgivare var Volution, Cargotec och Lindab. Sämsta bidragsgivare var Campari, Biotage och 4Imprint.

September började sin vana trogen med hög volatilitet på aktiemarknaderna. Första veckan sjönk S&P500 med fyra procent och veckan därefter steg den med fyra procent. Bilden var liknande i Europa, om än något mildare. Under den andra halvan av september steg flera börser till nya högstanivåer och sista veckan bjöd på ett spektaulärt rally i Asien som även eldade på de västerländska börserna. Värd för festen var Folkrepubliken Kinas kommunistparti som kom dragandes med flera bazookor laddade med enorma stimulanser i ett försök att elda på konsumtionen i landet. Den kinesiska börsen steg under några få dagar med 27 procent och hade sin bästa vecka sedan 2008. Minst sagt explosiv uppgång och man läser nu om kinesiska hedgefonder som fått mycket stora problem med sina korta positioner.

Källa: Bloomberg

Illustrerat med annan bild med några tongivande index inkluderade till och med 27 september.

Källa: UBS

Det känns länge sedan, men för knappt två månader sedan hade Nikkei sin sämsta börsdag sedan 1987. Det följdes av ett historiskt rally. Sista dagen i september sjönk index med knappt fem procent. Stackars japanska ”market makers”. Skönt man slipper ställa priser i japanska aktier.

Källa: Bloomberg

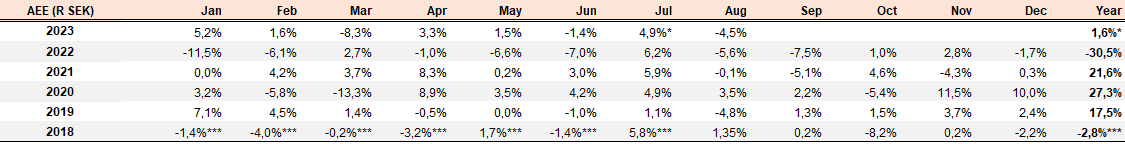

Bästa sektorer i Europa under månadens sista vecka blev konsumentprodukter och råvaror. Konsumentprodukter hade sin bästa vecka någonsin (!) där det var lyxbolagen som var det största dragloket som i sin tur hade sin bästa vecka sedan 2012. Fondens position i LVMH, som fram till sista veckan varit under stor press, steg med hela 19 procent på några dagar (med ett börsvärde på 4 000 miljarder SEK).

Källa: Bloomberg

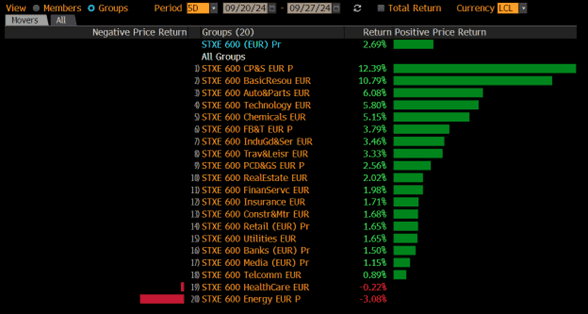

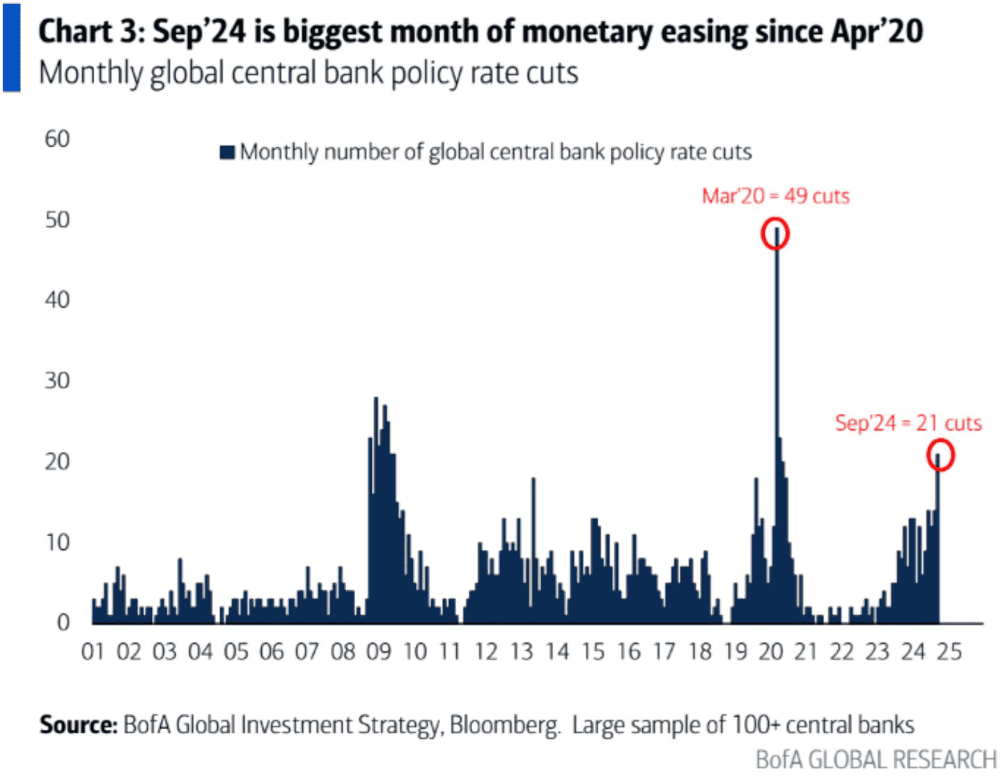

Sedan halvårsskiftet har räntenivåerna sjunkit betydligt. Den amerikanska 10-årsräntan, som är en bra referensränta, har sedan 1 juli sjunkit från 4,46 procent till dagens 3,75 procent. Det är en enorm rörelse och betydande smörjmedel för ekonomin och tillgångspriser. Nedan en illustrativ bild som visar att vi sannolikt bara har börjat återhämtningen vad gäller den globala likviditeten i systemen och att det finns mycket mer att hämta.

Källa: Financial Times

Portarna har öppnats till det globala likviditetssystemet.

Källa: BofA Global Research

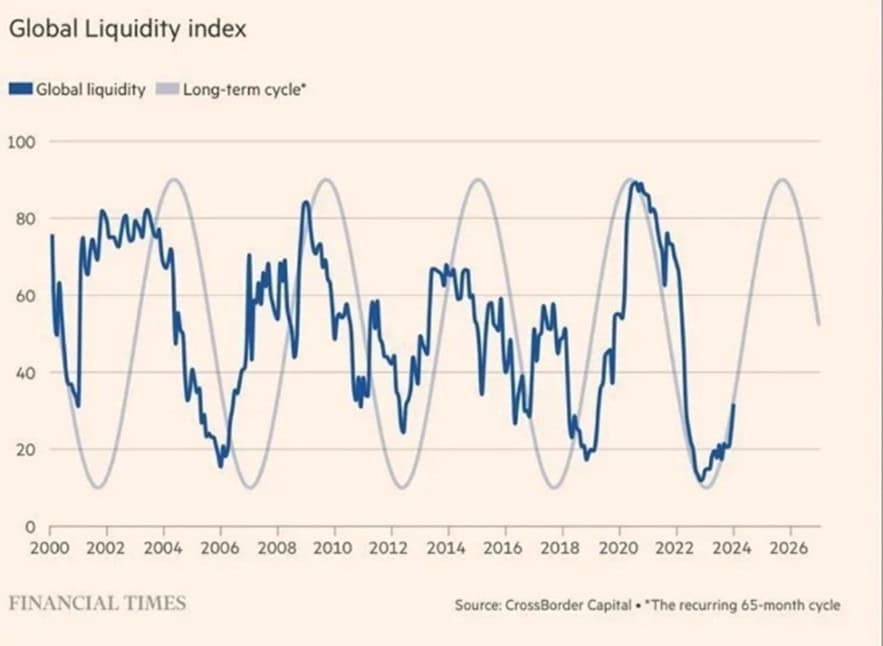

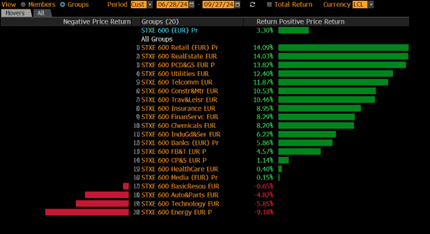

Nedan sektorutveckling för det breda europaindexet sedan den 1 juli. Föga förvånande är det konsument och fastigheter som är vinnarna. Vi har som bekant en hel del fastighetsexponering i fonden.

Källa: Bloomberg

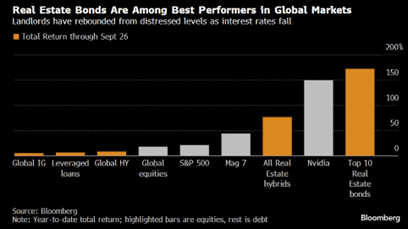

Hårt pressade fastighetsobligationer och hybridobligationer är så här långt i år världens bästa tillgångsklass.

Källa: Bloomberg

Feds dubbelsänkning den 18 september var ett välkommet inslag och togs, efter viss tvekan, emot väl av världens finansmarknader. Donald Trump kommenterade beslutet med att ekonomin är ”in a very bad shape”. Jerome Powell sa: ”The US economy is in a good place and our decision today is designed to keep it there”.

Källa: HEDGEYE

Den 25 september sänkte Riksbanken för tredje gången på kort tid och man öppnade upp för ytterligare två räntesänkningar i år. Som ett nytt inslag i kommunikationen sa man också att en av dem kan bli en dubbelsänkning. Mycket bra och det behövs då dagens realränta är alldeles för hög. Mitt i allt detta stärktes den svenska kronan och vår egen enkla analys är att förstärkningen fortsätter nästa år då utlänningar, som för ett år sedan trodde det svenska banksystemet skulle få stora problem med sin fastighetsexponering, kommer att komma tillbaka och köpa svenska attraktiva tillgångar.

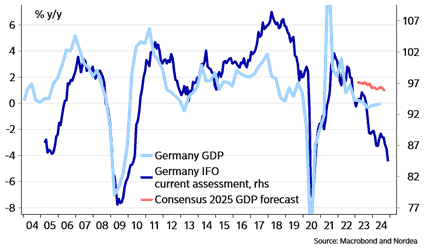

Fed och Riksbanken är som vanligt efter en del, men den centralbank som återigen framstår som helt verklighetsfrånkopplad är ECB. Det vore minst sagt önskvärt om de börjar agera på sitt mandat och kraftigt sänker styrräntan. Europa står i mångt och mycket still och värst är det i Europas före detta motor, Tyskland. Regressionen nedan med tysk BNP-tillväxt i blått och tyska IFO som ledande indikator mot förväntad BNP-tillväxt. Det skulle kunna betyda att tillväxten nästa år blir betydligt lägre än dagens förväntningar.

Källa: Macrobond, Nordea

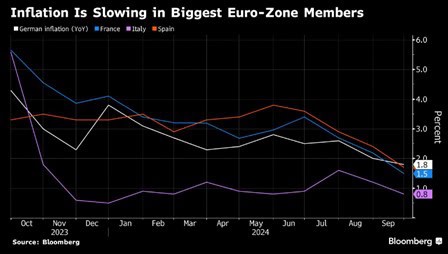

De stora europeiska länderna har nu en inflation under två procent. Vad väntar ECB på?

Källa: Bloomberg

Tyskland har gjort många graverande misstag de senaste 10–15 åren. 2011 efter Fukushima-olyckan tog man ett hastigt beslut om att släcka ner en fullt fungerande kärnkraftsindustri och i stället förlita sig på att Putin snällt skulle leverera gas istället. Det gick så där. I stället har kolkraftverk ökat i betydelse och utgör idag cirka en tredjedel av landets elproduktion! Känns inte direkt 2024. Många års doping med en svag euro i kombination med ett Kina som slukade tyska produkter gjorde att beroendet av Kina blev för stort. Flyktingkrisen 2015 hjälpte inte till heller. Volkswagen, som fredagen den 27 september kom med sin andra vinstvarning i år, flaggade också nyligen att man för första gången under sin 87-åriga livstid eventuellt ska stänga en av sina fabriker i Tyskland. Ett dystert tecken i tiden. Trots det har tyska börsen slagit nya årshögsta på löpande band, men det drivs främst av bolag som SAP (teknologi), Commerzbank (under

uppvaktning av UniCredit) och Rheinmetall (försvar). Mindre bolag har det jobbigare.

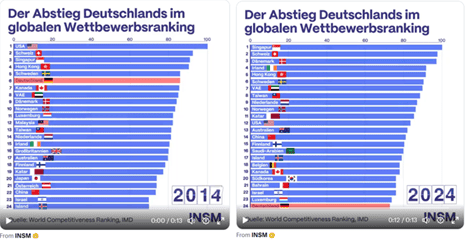

Nedanstående bild som visar kollapsen i Tysklands globala konkurrenskraft är synnerligen allvarlig. Sveriges position ser ut att vara i stort sett oförändrad. Som en parentes har fonden, efter försäljningen av våra sista aktier i Commerzbank, i dagsläget ingen exponering mot Tyskland, vilket jag tror är första gången under min tid som förvaltare av europeiska aktier. Vi letar vidare, då det finns många fina och attraktiva bolag i Tyskland, trots allt som nämns ovan.

Källa: INSM

Det europeiska ekonomiska överraskningsindexet. En talande bild.

Källa: Augur Labs Infinity

Hela det europeiska etablissemanget fick sig en ordentlig och befogad känga av tidigare ECB-chefen Mario Draghi, när han för några veckor sedan presenterade sin slutsats om vad som skall till för att Europa ska vakna till liv och sluta falla tillbaka i global konkurrenskraft. 800 miljarder euro om året, eller fem procent av BNP, behöver investeras för att kunna ta upp kampen med USA och Kina som ryckt ifrån ordentligt sedan finanskrisen. Draghi förordade också mindre byråkrati och regelverk som försvårar enormt för europeiska bolag (gäller även finansindustrin). Kontrasten mellan Draghis slutsats och oppositionen i Sverige som vill införa 35 timmars arbetsvecka är stor. Se en kort sammanfattning i klippet här: https://x.com/tunguz/status/1833478861813657787

Källa: Bloomberg

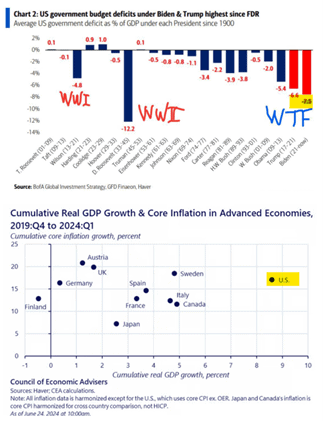

Det är lite elefanten i rummet, men USA:s imponerande ekonomiska utveckling de senaste 15 åren har också kommit med ett pris. Statsskulden har rusat till extrema nivåer och budgetunderskotten både under Donald Trump och Joe Biden har varit större än någonsin i fredstider. USA betalar idag 3 miljarder dollar om dagen i ränta. Oavsett vem som vinner valet i november har ingen av de två kandidaterna för avsikt att balansera budgeten. Det blir antingen skattesänkningar från Trump eller ökade offentliga investeringar från Harris.

Se bilderna nedan med först budgetunderskotten och sen den ackumulerade BNP-tillväxten mellan 2019 Q4 – 2024 Q1. Notera att Sverige står sig relativt väl ändå och kommande två år gör att Sverige distanserar sig ytterligare åt höger (vår syn). Notera också Tyskland…

Källa: Haver, CEA calculations

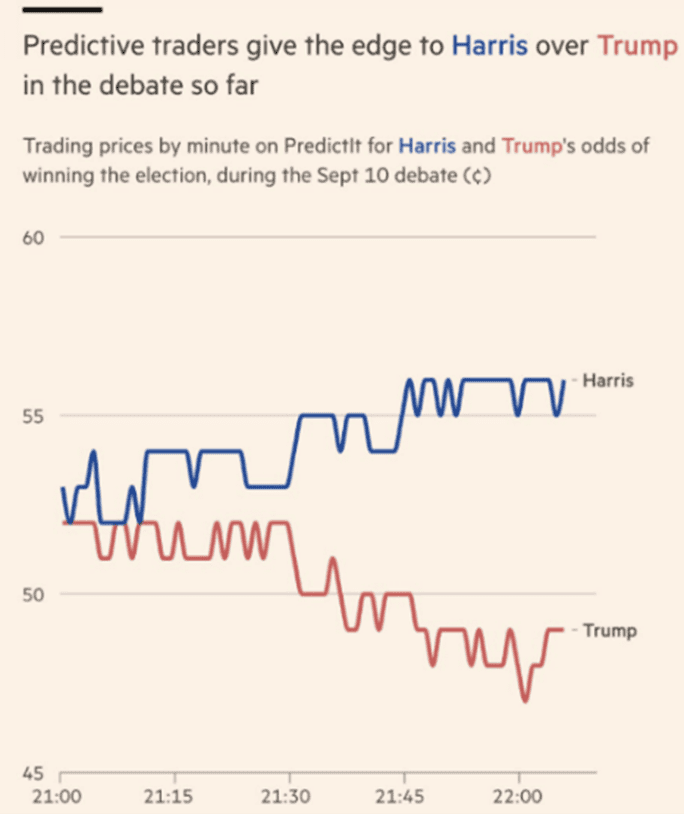

Donald Trump gick inte riktigt att känna igen i debatten med vicepresident Harris för några veckor sedan. Det blev en succé för Harris vilket kan ses i nedanstående bild som visar oddsen löpande under duellen. 30 minuter in i debatten började Donald Trump anklaga migranter i Springfield för att äta upp folks hundar och katter.

Källa: Financial Times

Källa: X

https://x.com/packyM/status/1834222216214429867?t=mC9yUkHOjcwzYitADxv4iA&s=09

Vi lägger denna variant på minnet till en regnig månad.

Källa: Financial Times

Våra bolag

September är oftast en lugn månad sett till rapporter och bolagsnyheter. Det ger mer utrymme för bolagsbesök och analysarbete med inriktning på nya idéer. Under månaden har vi bland annat deltagit i en konferens i Paris och träffat drygt 15 bolag. Däribland träffade vi Sacyr och Euronext, två bolag som finns i vår portfölj idag, som båda gav ett positivt intryck. Från Paris tar vi också med oss flera spännande uppslag på idéer som möjligen kan ta plats i portföljen på längre sikt.

Volution

Senast vi skrev om det brittiska ventilationsbolaget Volution var i juli, då vi skrev följande:

”Med en rekordstark balansräkning finns gott om utrymme att göra förvärv. Historiskt har Volution förvärvat bolag som efter tre år i genomsnitt genererar ett rörelseresultat som motsvarar ungefär 18 procent av det man betalat. Tack vare den avkastningsprofilen är förvärv något som marknaden uppskattar.”

Under månaden fick vi ännu en gång se prov på att marknaden uppskattar Volution-förvärv. I september förvärvades australiensiska Fantech, Volutions överlägset största förvärv hittills, och aktien svarade med att stiga 10 procent dagen det annonserades.

Fantech har en försäljning om drygt 90 miljoner pund och förvärvades till en multipel om 8-9x EBITDA (vilket vi tror motsvarar 9-10x EBIT). Efter förvärvet kommer Australien (och Nya Zeeland) utgöra omkring 30 procent av försäljningen (mot tidigare cirka 10 procent). Vi räknar med att förvärvet adderar mer än 10% till vinsten per aktie innan eventuella synergier. På våra uppdaterade estimat handlas Volution ett par snäpp högre än sin historik, men vi tycker fortsatt att bolaget ser väldigt attraktivt värderat ut sett till dess track record. På våra siffror värderas bolaget till 13x EBIT för räkenskapsåret 2026 som slutar i juli.

Aktien steg 9 procent i september och har stigit 41 procent för helåret.

Lindab

Ett annat ventilationsbolag som är mycket aktiva på förvärvssidan är som bekant Lindab. I september förvärvade man den franska distributören ATIB med en årlig försäljning om cirka 250 miljoner kronor. ATIB är det femte förvärvet för 2024 och tillsammans har dessa bolag en försäljning på omkring 1,2 miljarder kronor. Det motsvarar omkring 9 procent av Lindabs försäljning 2023. Lindab brukar inte annonsera vad man betalar för varje enskilt förvärv men vi vet att multiplarna typiskt sett är låga.

Lindab-aktien har börjat få betalt för sin ”serieförvärvarprofil”. Aktiemarknaden orkar nu också antagligen blicka mot ett 2025 då vi vid någon tidpunkt bör få se organisk tillväxt igen. Aktien steg 6 procent i september och har stigit 42 procent för helåret.

4imprint

En aktie som fortsatt gått svagt är 4imprint. Anledningen är antagligen att marknaden oroar sig för svaga ekonomiska data i USA. 4imprint är relativt cykliskt och med närmare 100 procent exponering mot den amerikanska marknaden. Vår bild är att denna ”recessionsrisk” är mer än väl inbäddad i värderingen idag. Dessutom har vi börjat hitta vissa tecken på att det kanske ljusnar på presentreklamsmarkanden, där 4imprint är aktivt. Aktien sjönk -6 procent i september och har stigit 9 procent för helåret.

Campari

Det har varit prövande att äga Campari under 2024 och förhoppningsvis kulminerade det i september. Turbulensen började sent på fredagseftermiddagen den 13 september, när aktien plötsligt sjönk 5-6 procent under stor omsättning. Det visade sig att Camparis relativt nya VD Matteo Fantacchiotti, under ett samtal med investerare sagt att återhämtningen på den amerikanska marknaden gick något långsammare än förväntat.

Sent på kvällen skickade bolaget ut en pressrelease som sa att kommentarerna om den amerikanska marknaden var generella och inte Campari-specifika. Onsdagen den 18 december lämnade VD:n sin post. Senare samma dag annonserade Lagfin, som är familjens ägarbolag med 51 procent av kapitalet, att de avsåg att köpa aktier för 100 miljoner euro i marknaden (drygt 1 procent av bolaget) då aktiekursen inte speglar bolagets rätta värde.

Vi hoppas och tror att aktien nu ska påbörja sitt återtåg. Bolaget är ett av Europas mest snabbväxande dryckesföretag med en unik portfölj där Aperol och Campari är de två viktigaste produkterna. En fortsatt stark tillväxt, lägre råvarupriser och en stark prisbild gör att vinsttillväxten kommande två år är drygt 35 procent. P/E-talet för 2025e respektive 2026e är cirka 17x och 15x. I takt med sjunkande aktiekurs har vi ökat positionen och vi köpte mer aktier även under den turbulens som beskrivs ovan. Aktien sjönk 9 procent i september och var då ner 26 procent på året.

Cargotec

Finska Cargotec var en av fondens bästa bidragsgivare under september utan specifika nyheter. Dock noterade vi att många finska verkstadsbolag hade en stark månad, som till exempel Cargotecs avknoppning Kalmar där vi äger aktier sedan den 1 juli. Vår gissning är att värderingsgapet mellan finska och övriga nordiska industribolag täpptes till något. Aktien steg 9,4 procent i september och justerat för Kalmar har aktien stigit hela 70 procent i år.

SLP

Under månaden gjorde SLP precis det som vi önskat, nämligen att ta in mer kapital för att fortsätta expandera i ett läge där fastighetsmarknaden ser bättre ut än på länge. Totalt tog bolaget in 1,1 miljard kronor, vilka ska användas för fortsatta förvärv. Belåningsgraden sjönk tack vare detta från 47 till 38 procent. Balansräkningen är med andra ord stark. Då aktien handlas på en premie mot substansvärdet ökade substansvärdet per aktie med 4 procent i samma ögonblick som pengarna kom in.

SLP menar att det inte råder någon brist på intressanta objekt att köpa. Bolaget har ett fokus på lite mindre logistikobjekt som är för små för större spelare. Därför är konkurrensen ganska låg i SLPs budprocesser. Typiskt sett köper SLP hellre 10 mindre fastigheter för 100 miljoner kronor styck än en stor fastighet för 1 miljard kronor. Vi fortsätter gilla SLP och tror aktien har goda förutsättningar att dubblas kommande fem år. Aktien sjönk 4,5 procent under september och har i år stigit med 12 procent.

Biotage

Biotage utvecklades svagt under september utan några specifika nyheter. Aktien sjönk med 5 procent men har i år stigit med 40 procent.

Summering

Tiden går fort när man har kul och vi rullar nu in årets sista kvartal. Det amerikanska valet om en månad är kvartalets absoluta höjdpunkt och viss turbulens är nästan garanterad. Innan dess startar årets sista rapportsäsong och det har duggat tätt med vinstvarningar inom framför allt cykliska konsumentbolag, såsom VW, BMW, Mercedes, Stellantis och Husqvarna i Sverige.

Ur ett portföljperspektiv har vi gjort en del förändringar den senaste månaden. Vi har sålt våra sista Commerzbank som vi började köpa i november 2022 runt 8 euro och sålde runt 13 euro. Vi har dessutom fått stora utdelningar. Tyvärr missade vi den senaste uppgången som uppstod när den italienska banken UniCredit köpt in sig i Commerzbank. Vi har också sålt våra aktier i London Stock Exchange efter en god utveckling de senaste månaderna.

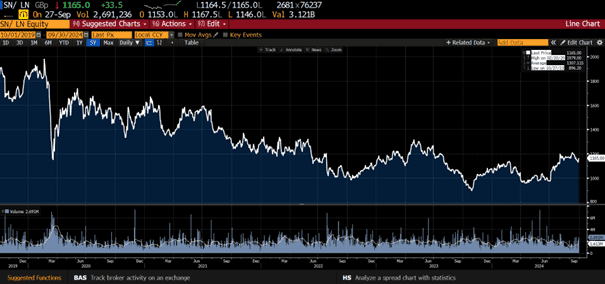

Likvid efter försäljningar har använts för att öka i befintliga innehav samt initiering av två nya mindre bevakningspositioner, brittiska Smith & Nephew och franska Bureau Veritas. Smith & Nephew är en omstruktureringshistoria där bolagets aktie de senaste åren utvecklats betydligt sämre än liknande bolag i samma bransch, se femårsgraf nedan. En ny ledningsgrupp har implementerat krafttag och i somras kunde man se de första tecknen på att det arbetet börjar bära frukt. Vi bevakar och följer tills nästa rapport kommer.

Källa: Bloomberg

Bureau Veritas är ett franskt kvalitetsbolag inom test- och certifieringsindustrin. Man hjälper sina kunder med olika tester, inspektioner och certifieringar för att säkerställa att de följer regler, föreskrifter, med mera. Även här har vi köpt in en mindre position i avvaktan på ny information i nästa kvartalsrapport.

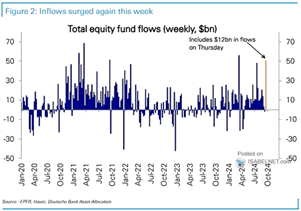

Inflödena till amerikanska aktiefonder fortsätter och senaste veckan var nästan på rekordnivåer. Detta trots en ständig debatt om att den amerikanska ekonomin eventuellt går in för en hårdlandning.

Källa: EPFR, Haver, Deutsche Bank Asset Allocation

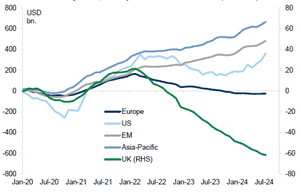

Europa har inte haft alls samma utveckling i inflödena jämfört med USA. Bilden nedan är till och med juli. Notera också linjen för Storbritannien. Med sådana utflöden börjar man nästan undra om det kommer finnas något kapital kvar? Det är en utmärkt anledning till att vara investerad då de enorma utflödena skapat investeringsmöjligheter som är ovanligt goda. Det är också anledningen att brittiska bolag i år blivit uppköpta på löpande band. Hörde jag någon nämna Brexit?

Källa: Goldman Sachs

Drivet av attraktiva värderingar fortsätter uppköpen i Europa i hög hastighet. Även flera spin-offs har annonserats för att synliggöra de dolda värden som finns i bolagen. Vårt eget Cargotec är ett bra exempel på det. Det är en utmärkt trend och styrelse och ledningar känner av pressen att arbeta mer aktivt än tidigare för att försvara sitt oberoende. Bara under september har vi sett SKF och Continental annonsera spin-offs. Även BASF överväger att särnotera en del av sin verksamhet. Vi har nyligen sett bud på TI Fluid och Rexel, samt ett fjärde bud på Rightmove. Swatch funderar på att bli privata och LVMH-grundaren Bernard Arnault köpte för några dagar sedan 10 procent i Moncler.

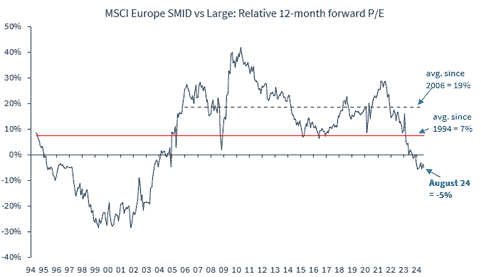

Mindre bolag handlas fortsatt med en betydande rabatt mot sin historiska nivå.

Källa: Kepler Cheuvreux

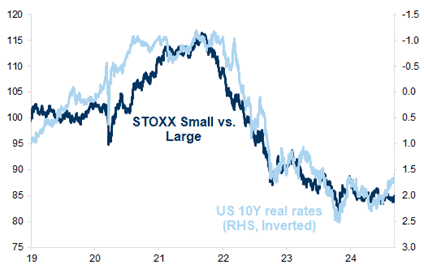

Nedan utvecklingen för mindre bolag relativt större bolag jämfört med den inverterade reala 10-årsräntan. En första iakttagelse är att de mindre bolagen inte hängt med den senaste räntenedgången. En andra iakttagelse, och mer relevant, är att realräntan kommer att fortsätta sjunka.

Källa: Goldman Sachs

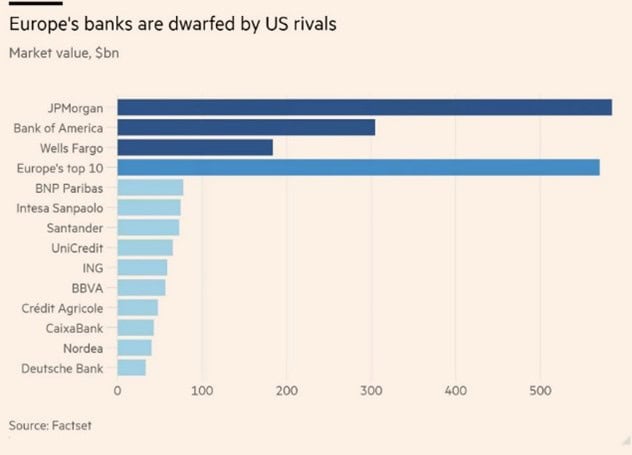

Den stora snackisen de senaste veckorna är annars UniCredit som en kväll köpte 4,9 procent av Commerzbank för 13,20 euro per aktie. Säljare var den tyska staten. Det kom tydligen som en negativ överraskning och det uppskattades inte av vare sig Commerzbank eller den tyska staten. (Att den tyska staten både säljer aktier och sedan är missnöjda med detta är i sig rätt komiskt.)

På kort tid har nu UniCredit (som är betydligt större och mer lönsam) byggt upp en position på 29,9 procent och man vill uppenbarligen ta över banken. Tyska fackföreningar har såklart också uttryckt sitt missnöje. Vi kan tycka det är märkligt att förbundskansler Olaf Scholz, som tidigare var finansminister och medlem av europeiska bankunionen, talat sig varm för en konsolidering av den europeiska banksektorn. Men när någon italiensk bank uppvaktar är det inte fint nog. Har man inte tjänat ihop till sin kapitalkostnad de senaste 20 åren ska man nog inta en mer ödmjuk inställning och sitta ner i båten. Det är som att vi som fond i 20 år skulle utvecklas sämre än marknaden och sedan vara helt oförstående när någon annan tror att de kan sköta vårt arbete bättre och mer effektivt.

Nedan visar en bild på bankkonsolidering per land, med de fem största bankernas marknadsandel i respektive land. Storbritannien och Tyskland längst till höger. Det finns 1 300 banker i Tyskland. De fem största bankerna i USA har 36 procents marknadsandel.

Källa: UBS

Börsvärde för de stora amerikanska och europeiska bankerna.

Källa: Factset, Financial Times

Sammanfattningsvis uppfattar vi spelplanen för kommande kvartal så här:

• Den berömda ”Fed-putten” är i och med dubbelsänkningen och givet dagens räntenivå, tillbaka i spel.

• Räntesänkningar kommer fortsätta i en strid ström kommande 12 månader.

• Konsumenter börjar nästa år känna av en betydligt bättre köpkraft drivet av räntesänkningar, en besegrad inflation och stigande reallöner. Därutöver som i Sverige, betydande finanspolitiska ingrepp såsom skattesänkningar med start i januari 2025.

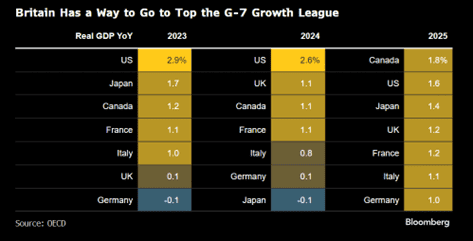

• Den ekonomiska utvecklingen i Europa kommer att accelerera nästa år. Sverige kommer sannolikt ut som vinnare med höga tillväxttal.

• USA:s ekonomi saktar in från höga nivåer.

• Senaste amerikanska arbetslöshetsdata visade på en fyramånaders lägstanivå så ekonomin håller fortfarande upp en god nivå.

Nedan förväntad BNP-utveckling för några relevanta länder. Sveriges BNP-tillväxt nästa år förväntas hamna runt 2,6 procent.

Källa: OECD, Bloomberg

För den europeiska aktiemarknaden uppfattar vi situationen enligt nedan:

• Rabatten på europeiska aktier i förhållande till amerikanska är den högsta någonsin.

• Rabatten för europeiska småbolag i förhållande till europeiska storbolag är på högstanivå.

• Vinsttillväxten för S&P500 2025e-2026e är ackumulerat 19 procent. P/E 2025e 19,4x.

• Vinsttillväxten för SXXP600 2025e-2026e är ackumulerat 16 procent. P/E 2025e 13.1x.

• Vinsttillväxten för europeiska småbolag, och som ett genomsnitt för flera olika datakällor, för 2025e-2026e är cirka 30-35 procent. P/E 2025e cirka 10x.

• Småbolag är de mest räntekänsliga aktierna, både på vägen upp och på vägen ned. En enormt kraftig ränteuppgång på kort tid, som slog hårt på småbolags värderingar, reverserar nu och kommer sannolikt bidra till stigande värderingar.

• Bredden i aktiemarknaden har ökat vilket ger en bättre kvalitet på uppgången. Sedan juli har det likaviktade S&P500 stigit med 9 procent medan Nasdaq 100 endast stigit med 2 procent.

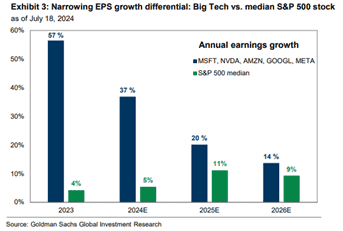

• Anledningen till det är antagligen att de stora techbolagens vinsttillväxt i förhållande till övriga bolag minskar.

Källa: Goldman Sachs Global Investment Research

Nedan syns den historiska utvecklingen för det breda europaindexet efter ECB:s första räntesänkning. Vi tror inte på en recession.

Källa: Goldman Sachs

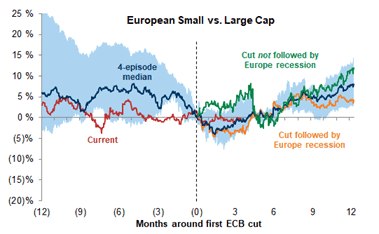

Utvecklingen i Europa för mindre bolag i förhållande till större bolag efter ECB:s första räntesänkning. Några månader efter första räntesänkningen har mindre bolag utvecklats starkare än större bolag.

Källa: Goldman Sachs

Summan av allt ovanstående är att, exkluderat geopolitiken, ser det bättre ut än på många år. Valet i USA kommer högst sannolikt ge lite extra brus och luftgropar. Om Republikanerna förlorar hoppas vi att Donald Trump denna gång accepterar utfallet, annars kan det nog bli stökigt en längre period.

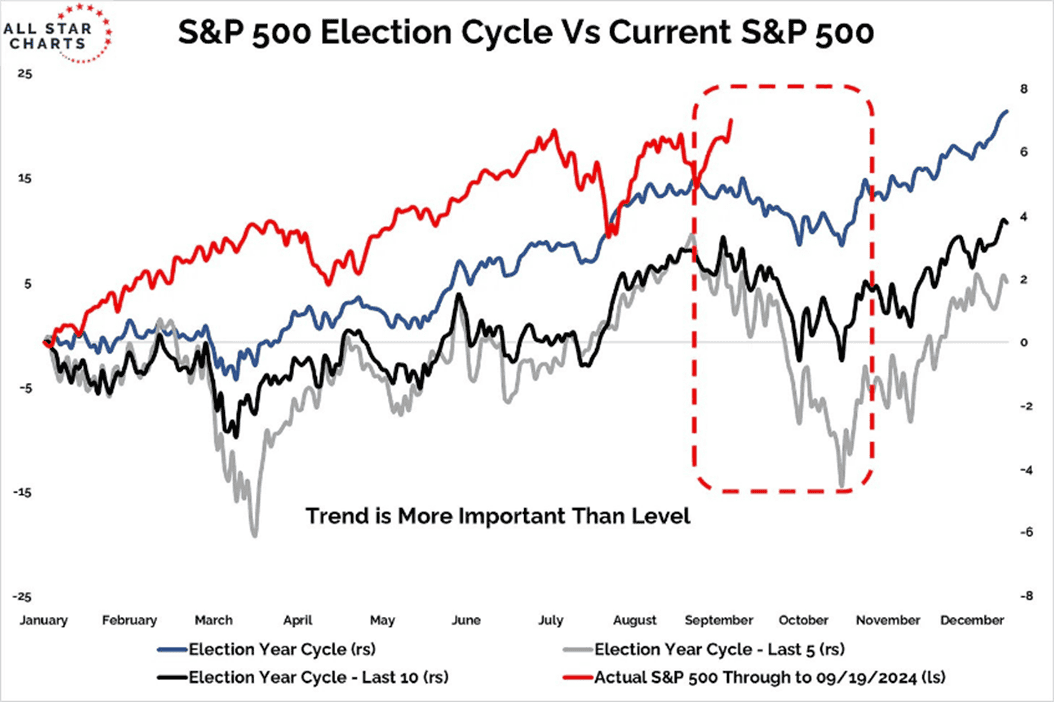

Det kan säkert komma en ny rekyl under oktober, men underliggande känns det fortsatt starkt och vi tror vi når nya högstanivåer innan året är slut. Nedan hur det har sett ut historiskt under valår på den amerikanska börsen.

Källa: Goldman Sachs

Avslutningsvis så ser vi fram emot rapportsäsongen där vi brukar ha mer rätt än fel. Inga garantier utlovas dock. Man kan också konstatera att det var helt rätt att göra om strategin för drygt 13 månader sedan. Fonden har de senaste 13 månaderna stigit med 24,9 procent medan vårt jämförelseindex stigit med 10,3 procent.

Stort tack för visat intresse!

Mikael & Team

Malmö den 3 oktober 2024

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

VIKTIG INFORMATION. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet. Vänligen observera att fondens förvaltningsbolag kan komma att besluta att säga upp de arrangemang som har gjorts för marknadsföringen av fonden i ett eller flera av de länder som har arrangemang för marknadsföring.