1) Share Class ISEK

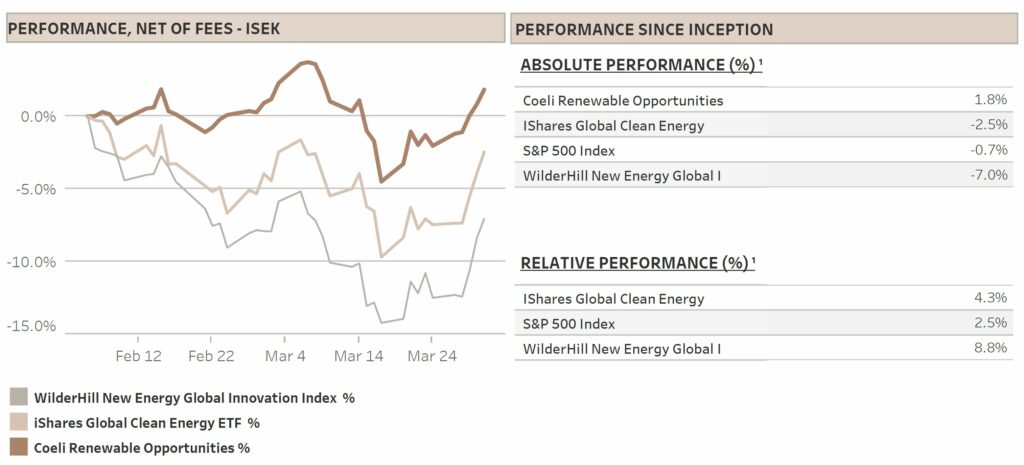

Coeli Renewable Opportunities genererade en vinst på 1,6 procent netto efter avgifter och kostnader i mars (I SEK). Den är upp 1,8 procent sedan starten den 6 februari 2023. Fonden har slagit de mest relevanta referensindexen, Wilderhill New Energy Global index (NEX) med 8,9 procent och iShares Global Clean Energy (ICLN) med 4,3 procent sedan starten. Under mars, som var den första hela månaden för fonden, överträffade fonden NEX med 0,7 procent och underpresterade ICLN med 1,5 procent.

När nettoexponeringen är låg förväntar vi oss att fondens utveckling relativt sett kommer att släpa efter under perioder av marknadsrally. Under mars var nettoexponeringen cirka 40–50 procent eftersom vi fortfarande är skeptiska till den bredare marknadens fundamentala värdering. Detta ska jämföras med vårt mål med en nettoexponering på 40–80 procent. Vi ökade taktiskt nettoexponeringen mot slutet av månaden och stängde med ett netto på 58 procent och ett brutto på 107 procent.

Över tid räknar vi med att generera positiv avkastning på både lång – och kortsidan (aktier som vi äger och de som vi blankar), därför var det kul att se att både lång – och kortsidan bidrog positivt till utvecklingen under månaden. ”Solar” -temat gav det största positiva bidraget, dock var skillnaden i aktieprisutvecklingen i sol-temat högre än vanligt med den bästa aktien upp mer än 50 procent och den sämsta ner nästan 20 procent. Den höga spridningen gör sol-temat attraktivt ur ett tradingperspektiv. Mer information om fondens utveckling längre ner.

MARKNADSKOMMENTAR – MINIBANKKRIS ELLER BÖRJAN PÅ NÅGOT STÖRRE?

Mars var en volatil månad, S&P 500 handlade i ett intervall på 6,5 procent men stängde månaden upp 3,5 procent. Den stora vinnaren var dock Nasdaq som ökade med 9,5 procent och gick in i en ny tjurmarknad när den stigit 20 procent från botten i december. Vad var de stora nyheterna? Och varför gick large cap tech företag som Apple, Microsoft, Amazon etc. så bra?

Kollapsen av Silicon Valley Bank, Signature Bank och senare Credit Suisse sände chockvågor genom marknaden, men pressade också den amerikanska centralbanken (FED) att sakta ner takten av räntehöjningarna till 0,25 procent vid sitt marsmöte. Under månaden minskade förväntningarna på ytterligare räntehöjningar från nästan 1,25 procent och en toppränta kring september till en ~70 procent sannolikhet för endast en 0,25 procent höjning följt av nära tre 0,25 procent sänkningar mot slutet av året. Förväntningen är att stressen i banksystemet kommer strama åt kreditgivningen, vilket skulle göra det lättare för FED att slå tillbaka inflationen mot 2-procentsmålet.

Samtidigt sjönk den 10-åriga amerikanska statsräntan, som toppade över 4 procent i början av månaden, till under 3,5 procent vid månadens slut och har fortsatt att sjunka i april. Detta indikerar sannolikt att marknaden prisar in en högre risk för lågkonjunktur. Hur som helst innebär de lägre räntorna lägre diskonteringsräntor och högre värderingsmultiplar för aktier.

Hittills har stora teknikbolag med starka marginaler och låg skuldsättning varit de största vinnarna av den senaste rotationen från finansiella och cykliska bolag. Även om den lägre marknadsdiskonteringsräntan och högre värderingsmultiplar bör gynna alla aktier, kommer den ökande sannolikheten för en recession sannolikt att fortsätta att sätta press på vinstestimaten. Marknaden verkar i dagsläget satsa på att de lägre diskonteringsräntorna har större betydelse än lägre vinstestimat. Vi tror det är riskabelt då det historiskt sett inte är bra att äga aktier in i en lågkonjunktur, även när FED sänker räntan.

FÖRNYBAR ENERGI – ÄR NÄTANSLUTNING NÄSTA FLASKHALS

Energiomställningen har verkligen unik medvind med både US Inflation Reduction Act (IRA) och EU Net Zero Industry Act. Vi befinner oss i den andra fasen av energiomställningen, som drivs av energisäkerhet och säkerhet i leveranskedjor lika mycket som kampen mot klimatförändringar. Vi anser att denna andra fas kommer bli betydligt större och mer kraftfull, och den kommer att påskynda energiomställningen.

Det kommer dock inte att vara en dans på rosor trots de otroligt gynnsamma incitamentsprogrammen. Förra månaden skrev vi om de snabba förbättringarna av tillståndsprocesserna, särskilt i Europa, som har varit en betydande flaskhals. Eftersom tillståndsgivning är på väg att bli billigare och snabbare kommer nästa flaskhals sannolikt att vara nätanslutning och överföringskapacitet. När vi ställer om från ett energisystem som transporterar en blandning av fossila bränslen och el till ett som i allt högre grad transporterar endast el är det förståeligt att de fysiska kablarna kräver uppgraderingar. Detta gäller för de flesta regioner i Europa och de flesta stater i USA. Innan ett projekt för förnybar energi ansluts till elnätet krävs ett godkännande för att ansluta. Dessa godkännanden blir allt dyrare och är redan oöverkomligt dyra i vissa regioner.

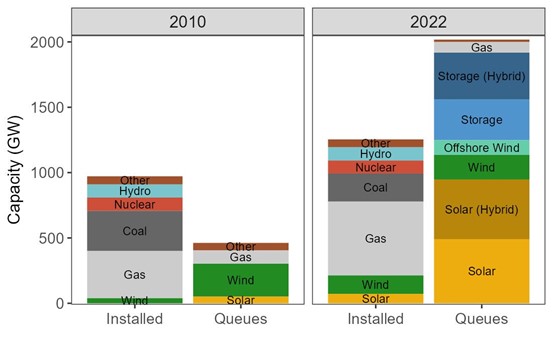

I USA är det inte bara ett föråldrat nät, utan det är också en politisk fråga eftersom olika staterna har olika elektriska system. Det är för närvarande nära 2000 GW förnybara energiprojekt som väntar på nätanslutning i USA, enligt Lawrence Berkeley National Laboratory. Detta är ungefär 50% mer än den totala effekten av alla kraftverk i landet. Se nedan.

Existing U.S. capacity (2010 and 2022) compared to interconnection queue capacity (2010 and 2022).

Källa: Lawrence Berkeley National Laboratory.

Den goda nyheten är att det finns ett enormt intresse att utveckla projekt inom förnybar energi. Den dåliga nyheten är att nätanslutnings-kön växer snabbare än projekt installeras. Nätanslutningstiderna har redan ökat med 2,5 gånger sedan mitten av 2000-talet, nu tar det i genomsnitt 3 år för sol- och vindprojekt i USA. Tillväxten inom förnybar energi skulle ha varit ännu starkare om det inte vore för detta problem.

För att möjliggöra fler anslutningar kräver överföringsnätet betydande uppgraderingar och utbyggnader. Till exempel uppskattar Bloomberg New Energy Finance (BNEF) att 21 biljoner dollar kommer behöva investeras för att expandera och förstärka våra globala elnät för att vi ska kunna nå netto noll utsläpp år 2050. Det innebär en betydande investeringsmöjlighet för fonden.

Under mars sa FERC-ordföranden att de arbetar febrilt för att lägga fram en överföringsreform (transmission reform), ett viktigt steg för att lindra flaskhalsen i nätanslutningarna. Det här är ett viktigt område som vi följer noga eftersom de projekt som för närvarande väntar på nätanslutning ensamt är tillräckliga för att minska USA:s utsläpp av växthusgaser till år 2030 med 50 procent från toppen 2007 och stadigt styra landet mot netto noll år 2050. Vi är hoppfulla.

FONDENS UTVECKLING – DE FLESTA TEMAN VISADE POSITIV UTVECKLING

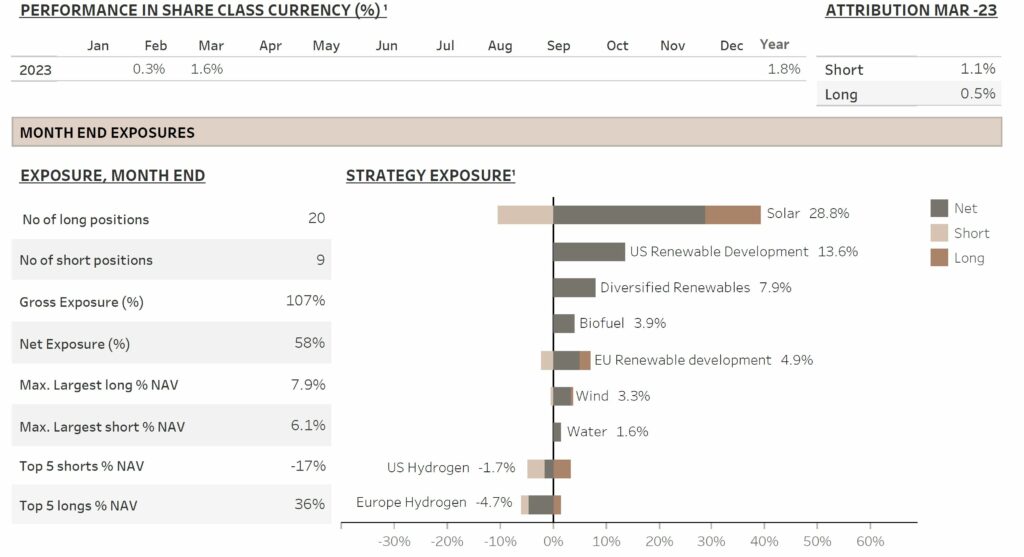

Fonden var upp 1,6 procent (I SEK) i mars där långa innehav bidrog med +1,1 procent och korta (blankade aktier) +0,5 procent. Sju av nio teman var i positivt territorium, de två teman med förluster var ”Biofuels” och ”Diversified Renewable Energy”.

En månad när Nasdaq steg nästan 10 procent är det intressant att de två teman med endast långa innehav förlorade pengar. Marknadsrallyt var koncentrerat till relativt få lönsamma stora teknikbolag och den förnybara energisektorn släpade betydligt efter fram till månadens sista vecka då även blankade olönsamma bolag steg. Detta minskade vinsten i våra teman ”EU Hydrogen” och ”US Hydrogen” som båda var nettokorta. Båda två bidrog dock positivt under månaden.

Det bästa presterande temat i absoluta och relativa termer var ”Solar”, vilket generade 1,8 procent. Avkastningen inom temat var dock mixat med 3 av 9 långa innehav betydligt ner, 2 var oförändrade och endast 4 steg med marknaden. 2 av 3 korta positioner var också upp på månaden. Vi är inte nöjda med avkastningen inom temat just denna månad men det är positivt att skillnaden i aktieprisutveckling är så stor, det skapar bra tradingmöjligheter.

De två största vinnarna var First Solar (FSLR) och Array Technologies (ARRY), men även Solaredge Technologies (SEDG) och Shoals Technologies (SHLS) bidrog positivt.

FSRL, som vi nämnde förra månaden, är den största vinnaren av Inflation Reduction Act (IRA) hittills. Den har en unik position med en redan etablerad och till stor del utsåld amerikansk tillverkningskapacitet av solpaneler samt en differentierad teknik som inte är beroende av den Kina-dominerade polykiselproduktionen. FSLR kommer sannolikt också öka sin amerikanska produktionskapacitet och även om vi är övertygade om att den amerikanska solpanelmarknaden kommer att lida av överutbud senare under detta årtionde, anser vi att FSLR har fundamental uppsida då den handlas på 11x P/E 2024 och ett PEG-ratio på 0,37x baserat på EPS CAGR 2023-2026. Dessutom handlas aktien till nära tvåsiffrigt kassaflöde till EV (Enterprise Value) i 2025-2026, vilket inte är vanligt bland clean technology bolag, majoriteten av dessa kassaflöden är också redan kontrakterade.

ARRY är den ledande leverantören av solspårningssystem i USA. Den var vår största förlorare i februari då aktien föll 16 procent men den återhämtade nästan allt i mars när de rapporterade bra Q4-resultat.

På kort sikt är vi mer optimistiska på solenergimarknaden för stora installationer än installationer ämnade för husmarknaden och den här månaden började vi bygga en ny position i ett företag som heter Shoals Technologies (SHLS). SHLS är marknadsledande inom EBOS-lösningar (Electrical Balance of System) för solenergi i stor skala (i huvudsak ledningar, anslutningsboxar etc) med en marknadsandel på mer än 50 procent i USA. Dess produkter kan installeras mycket snabbare än konkurrenternas och utan behov av licensierade elektriker på grund av plug and play kontakter, vilket utgör en enorm kostnadsbesparing. Dessutom har bolaget betydande konkurrensfördelar genom starkt IP-skydd, och de expanderar utomlands. Vi har följt Shoals under en tid och känner att tidpunkten nu är rätt att äga aktierna då värderingen har blivit attraktiv med ett P/E-tal på 22x i 2024 och 0,43x PEG-ratio baserat på 2023-2026 EPS CAGR.

När det gäller korta positionerna inom ”Solar” temat levererade vår blankade aktie inom sol för husmarknaden positiv avkastning, medan våra solbolag fokuserade på stora installationer och solpaneler bidrog negativt. Vår blankade aktie inom stora installationer ska ses som en relativ hedge då det är ett bra bolag men dyrare än konkurrenterna och eftersom det har mer osäkerhet kring vinsterna tror vi att aktien kommer släpa efter. Vår korta position inom solpaneler är helt enkelt för dyr i förhållande till FSLR, som på den amerikanska marknaden har ett massivt försprång som vi förväntar oss att fortsätta.

Våra två förlorande teman var ”Diversified Renewable Energy” och ”Biofuels”. Båda dessa innehöll bara ett innehav var. I det förstnämnda temat äger vi Chart Industries (GTLS), en global tillverkare av utrustning som används vid produktion, lagring och slutanvändning av industrigaser, grön vätgas, koldioxidavskiljning och återanvändning av vatten. Aktien följde inte med marknaden upp, sannolikt eftersom den inte kvalificerar sig som ”big tech” eller olönsam teknik då bolaget genererar positiva resultat och är relativt billig (5-7x EV/EBITDA under 2023-2024). Å andra sidan ökade skuldsättningen kraftigt när man under Q1 slutförde det stora förvärvet av Howden. Den höga belåningsgraden innebär att aktien i allmänhet säljs av med högt belånade aktier i denna makrodrivna marknad. Vi tror att företaget kommer att bli en av de tidigaste vinnarna av IRA och dess belåningsgrad kommer att förbättras ju mer de integrerar Howden. GTLS är en av våra största positioner och vi tror att aktien kommer att återfå sin tidigare värdering (före Howden uppköpet), vilket betyder kraftig uppsida jämfört med nuvarande aktiekurs.

I temat ”Biofuels” släpade vår enda långa, Darling Ingredients (DAR) också betydligt efter marknadsrallyt. DAR är världsledande inom insamling av råmaterial för produktion av förnybar diesel (RD) och äger också 50 procent av Diamond Green Diesel (DGD), den näst största tillverkaren av RD i världen. Dess kortsiktiga vinstestimat har reducerats något då råvarupriserna har fallit samtidigt som priserna på förnybar diesel har minskat med vanlig fossilbaserad diesel. Vi äger dock inte DAR på kort sikt. Det kommer en kraftig expansion av förnybar dieselproduktion de närmaste åren och tillgången på råvaror kommer sannolikt inte att hålla jämna steg utan vi kommer se betydande prisuppgång. DAR är marknadsledande och kontrollerar 15 procent av nuvarande råvaruförsörjning och har genom sin storlek en kraftig marginalfördel. DGD är den näst största producenten av RD i världen och en trolig ledare inom produktion av hållbart flygbränsle (SAF), en annan stor marknad som är på väg att ta fart.

Vi ser fram emot att uppdatera er igen i slutet av april.

Vänliga hälsningar,

Vidar & Joel

- Portföljförvaltare och grundare av Coeli Renewable Opportunities-fonden.

- Förvaltat aktier inom energisektorn sedan 2006 och har mer än 20 års erfarenhet från portföljförvaltning och aktieanalys.

- Förvaltat fonden Coeli Energy Transition sedan 2019.

- Ansvarig för energiinvesteringarna på Horizon Asset i London under 9 år, en marknadsneutral hedgefond.

- Erfarenhet från energiinvesteringar på MKM Longboat i London och aktieanalys inom teknologisektorn i Frankfurt och Oslo.

- MBA från IESE i Barcelona och Civilekonom från Norges Handelshögskola.

- Innan han började arbeta inom finans var han löjtnant i norska marinen.

- Portföljförvaltare och grundare av fonden Coeli Renewable Opportunities.

- Mer än 15 års erfarenhet av investeringar från både publika och private equity-sidan.

- Förvaltat fonden Coeli Energy Transition sedan 2019.

- Spenderade sex år på Horizon Asset i London, en marknadsneutral hedgefond.

- Började arbeta tillsammans med Vidar Kalvoy 2012.

- Fem år inom Private Equity på Morgan Stanley.

- Startade sin investeringskarriär inom tekniksektorn på Sweden Robur i Stockholm 2006.

- Utbildad Civilingenjör från Kungliga Tekniska Högskolan.

VIKTIG INFORMATION. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.