1) Share Class I SEK

Förvaltarkommentar

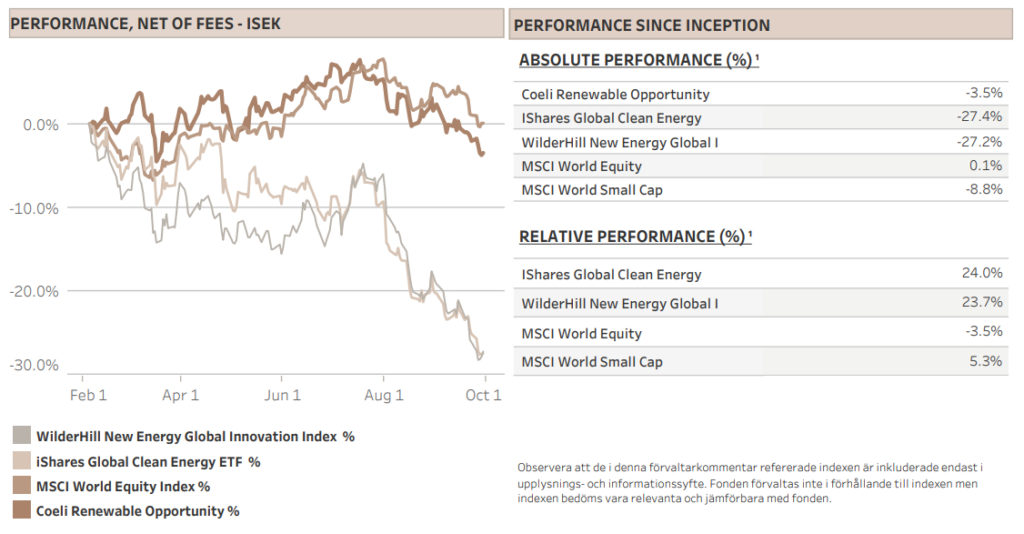

Coeli Renewable Opportunity fonden förlorade 5,3 procent efter avgifter och utgifter under september. Den är ned 3,5 procent (I SEK) sen fondstarten den 6e februari 2023.

Trots den allmänna nedgången för aktier inom förnybar energi i september, fortsätter vår fond att överträffa de mest jämförbara indexen. Både Wilderhill New Energy Global Index (NEX) och iShares Global Clean Energy (ICLN) upplevde sin sämsta tvåmånadersperiod på ett decennium i augusti-september. I september överträffade vår fond NEX med 5,1 procent och ICLN med 3,8%, vilket innebär en total överavkastning på ungefär 24procentsedan fondens start.

Sedan fondens lansering i februari har vi medvetet hållit en försiktig positionering, med en nettoexponering mellan 40 och 55 procent. Detta på grund av osäkerheten i den makroekonomiska miljön och vår skepsis till sektorns värderingar. Bubblan i förnybara energiaktier från 2020-2021 håller fortfarande på att punkteras. I början av oktober sjönk Wilderhill-indexet tillbaka till nivån före pandemin, vilket eliminerade en uppgång på 190 procent från början av 2021.

Flera faktorer ger oss anledning till optimism gällande att vissa företag kan ha nått en bottennivå. De flesta aktier i vår portfölj handlas just nu kring 52-veckors lägsta nivå medan blankningarna ligger på 52-veckors högsta nivå. Dessutom har hedgefonder sin lägsta exponering mot sektorn på fyra år, enligt data från Morgan Stanley. Denna uttalade negativa positionering, tillsammans med det traditionellt starka fjärde kvartalet på marknaden, kan lägga grunden för rally mot årets slut, särskilt bland årets sämsta presterande aktier. Vi ökade avsevärt vår nettoexponering i början av oktober.

FÖRNYBAR ENERGI – WHEN THERE IS BLOOD ON THE STREETS

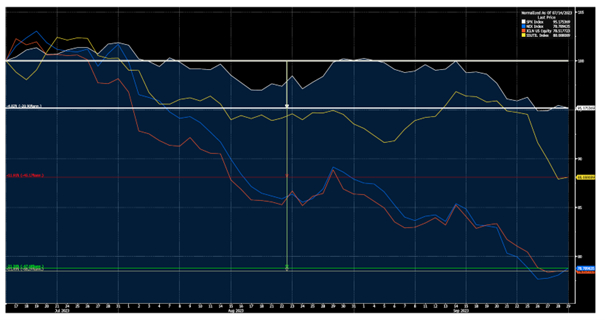

Förnybara energiaktier är en av årets sämsta sektorer, detta trots ett kraftigt rally i januari. De senaste månaderna har varit särskilt dåliga. Medan den amerikanska 10-åringen steg från 3,8 procent i mitten av juli till över 4,6 procent i slutet av september, har de breda förnybara energiindexen fallit med cirka 21 procent.

En betydande orsak till denna nedgång är de stigande räntorna. När räntorna går upp, faller nuvärdet av framtida kassaflöden, vilket innebär att värderingsmultiplarna för företag behöver revideras nedåt. Detta fenomen är inte särskilt svårt att förstå. Intressant nog har förnybara energiaktier underpresterat i jämförelse med andra tillväxtsektorer, trots liknande marknadsförhållanden.

En orsak till detta kan vara att bubblan i förnybara energiaktier, som ägde rum mellan 2020 och 2021, håller fortfarande på att punkteras vilket förmodligen lett till att många investerare gett upp. Medan marknaden för tre år sen satte stort värde på framtida tillväxt råder i dagsläget total misstro till detta. Vissa företag värderas till mindre än 50 procent av kontrakterade kassaflöden, vilket antyder ett kraftigt negativt värde av framtida tillväxt. Det är naturligt att aktierna handlas på det här sättet när en bubbla helt töms på luft; marknaden går från extrem girighet till extrem rädsla.

Utöver den generella påverkan av stigande räntor har sektorn drabbats av en serie negativa nyheter, bl.a. att ett antal ledande bolag har fått skriva ned tillgångar på grund av de stigande räntorna. I de flesta fall har det berott på att finansiering eller inköpskostnader inte låsts in i rätt tid och därmed lett till att projekt blivit olönsamma när inflationen tog vid och räntorna steg. Detta har drabbat marknadsledande bolag inom flera subsektorer, exempelvis danska Orsted och amerikanska Nextera Energy.

Medan kapitalkostnaden har ökat finns det mildrande faktorer som jag tror att marknaden undervärderar. Kostnaderna för förnybara utvecklare har definitivt gått upp men det har försäljningspriset på el också. Exempelvis har det genomsnittliga försäljningspriset (PPA) för el från landbaserad vind i USA ökat med cirka 85 procent sedan 2021.

Dessutom erbjuder reglerna för den nya Inflation Reduction Act (IRA) en kompensation som väl täcker de ökade finanseringskostnaderna för förnybara energiprojekt. Dels ger IRA som bas 27,5 USD per producerad Mwh, och utöver detta finns sk “adders”, som gemensamt kan generera ytterligare 5,5 USD/MWh om vissa kriterier uppfylls. Enligt Morgan Stanley’s beräkningar innebär 1 procentenhets högre finansieringskostnader att byggkostnaden av ett förnybart kraftverk ökar med cirka 2 USD/MWh. Det betyder att endast de 5,5 USD/Mwh som kommer från “adders” kan täcka en förhöjd finansieringskostnad på 2,75 procent, med andra ord ungefär samma ökning som den amerikanska 10-åringen visat sedan innan pandemin till idag. Naturligtvis är det lite mer komplicerat än så och alla projekt är olika men det ger en ungefärlig bild. Effekterna av dessa subsidier kommer att börja synas nästa år.

Trots att de fundamentala värderingarna i många fall borde gå upp baserat på resonemanget ovan så har sektorn sålt av kraftigt och majoriteten av bolagen handlas nu på 52-veckors lägsta nivåer med 52-veckors högsta blankningsnivåer. Någon gång kommer räntorna att sluta gå upp och då tror vi att investerare kommer uppskatta det fundamentala värdeskapandet. Det är inte en fråga om, utan när, man ska när man ska investera. Vi tror att en bra tid kan vara, som Baron Rothschild sa, ”when there is blood on the streets”.

FONDENS PRESTATION – STARK RELATIV MEN SVAG ABSOLUT PRESTATION

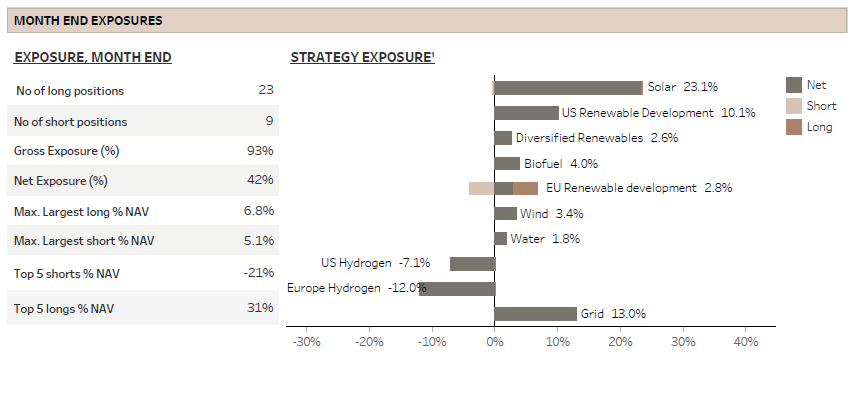

I september förlorade fonden 5,3 procent (I SEK), neddragen av en 8,8 procent förlust på de långa innehaven och delvis kompenserad av en 3,5 procent vinst på de korta positionerna. Med tanke på att den breda aktiemarknaden (S&P 500) föll med mer än 5 procent och förnybar energi ungefär dubbelt så mycket , är det inte överraskande att alla våra långexponerade teman förlorade pengar.

Det sämst presterande temat var ”Solar” och ”US Renewable Development”, vilka är de samma två bovarna som i augusti. Temat ”US renewable development” förlorade 1,7 procent av NAV i september, orsakad lika mycket av Nextera Energy (NEE) som AES. NEE:s yieldco, Nextera Energy Partners (NEP) varnade i september för lägre tillväxt och reducerade utdelningar framöver på grund av högre finansieringskostnader. Aktien sjönk nästan 50 procent de kommande tre dagarna in i månadsskiftet. NEE äger 51 procent av NEP och såg sitt marknadsvärde krympa med 13%, eller mer än 17 miljarder USD, trots att det förlorade värdet på grund av en lägre NEP-andel bara uppgår till cirka 1 miljard USD.

Uppenbarligen fruktar marknaden att NEE kommer att ha svårt att finansiera sin tillväxt eftersom dropdowns till NEP troligtvis inte kommer att vara möjligt de närmaste två åren. Vi tror att denna oro är något överdriven. NEE sålde årligen tillgångar för cirka 1 miljard USD till NEP jämfört med en total årlig capex på cirka 20-25 miljarder USD.

Vi tror att det skarpa kursfallet i NEE i år är en överreaktion. Naturligtvis förtjänar värdet av de befintliga tillgångarna att omvärderas eftersom räntorna har ökat, men som vi har beskrivit ovan förväntar vi oss att NEE kommer att ha prissättningskraft att öka PPAs framöver. Dessutom, i kombination med skatteincitament och fallande kostnader för solpaneler, borde värdet på dess pipeline vara mer eller mindre oförändrat jämfört med början av året. Vi förväntar oss att bolaget bekräftar denna syn och presenterar konkreta data om sina olika finansieringsalternativ när det rapporterar Q3 inom några veckor. Vi har köpt mer aktier i NEE under den första veckan i oktober.

Det sämst presterande temat i september var ”Solar”, vilket reducerade NAV med 4,3 procent. Vi har en låg nettoexponering mot sol inom hushållssektorn, majoriteten av exponeringen är mot storskalig solutveckling. När marknaden tappade tron på tillväxtutsikterna för storskalig solenergi pga. NEE/NEP och räntorna steg, tog även den subsektorn en smäll i september. Array Technologies (ARRY), Shoals Technologies (SHLS) och First Solar (FSLR) såg alla nedgångar på mellan 7 och 16 procent.

Uppenbarligen anser vi att det här är en överreaktion och vår syn stöds av den mest framstående branschdatan. WoodMac har nyligen höjt sina estimat för solinstallationer under 2023 på grund av förbättrad tillgång på solpaneler. USA importerade 32GW paneler under de första sju månaderna av 2023, vilket är 150 procent mer än under samma period förra året. EIA (Energy Information Administration) uppskattar att 24GW av storskalig solenergi kommer att anslutas till nätet 2023, jämfört med cirka 9GW installerade under de första sju månaderna. Slutligen uppskattar enligt EIA att det finns en pipeline på 947GW av storskaliga solprojekt i USA. Naturligtvis är siffran uppblåst av en hel del projekt som troligtvis inte kommer att få tillstånd, men kombinerat med det faktum att storskalig solenergi är den billigaste energiformen på de flesta marknader, tror vi att tillväxtutsikterna är mycket goda.

De enda två teman med positiva avkastningar i september var ”EU Hydrogen” och ”US Hydrogen”, båda var nettokorta och bidrog med 2,0 procent respektive 0,9 procent. Orderintaget för många av dessa företag är en besvikelse och vi förväntar oss nedreviderade estimat för 2024 och 2025. Det kan ha stor påverkan på aktier som fortfarande handlas på uppblåsta multiplar. För att göra det ännu värre har många av dessa bolag inte säkrat finansiering för sin tillväxt ännu, det kan visa sig tufft i dessa tider.

Vi kommer fortsätta vara korta på vätgassidan, även om vi har minskat nettot i dessa teman under första delen av oktober. Det negativa sentimentet inom den förnybara energisektorn i kombination med svag positionering i marknaden och potentiellt stark säsongsmässighet under Q4 kan vara en bra kombination för ett rally mot årsslutet, särskilt bland årets största förlorare.

Vi ser fram emot att uppdatera er igen nästa månad.

Med vänliga hälsningar,

Vidar Kalvoy och Joel Etzler

- Portföljförvaltare och grundare av fonden Coeli Renewable Opportunities.

- Mer än 15 års erfarenhet av investeringar från både publika och private equity-sidan.

- Förvaltat fonden Coeli Energy Transition sedan 2019.

- Spenderade sex år på Horizon Asset i London, en marknadsneutral hedgefond.

- Började arbeta tillsammans med Vidar Kalvoy 2012.

- Fem år inom Private Equity på Morgan Stanley.

- Startade sin investeringskarriär inom tekniksektorn på Sweden Robur i Stockholm 2006.

- Utbildad Civilingenjör från Kungliga Tekniska Högskolan.

- Portföljförvaltare och grundare av Coeli Renewable Opportunities-fonden.

- Förvaltat aktier inom energisektorn sedan 2006 och har mer än 20 års erfarenhet från portföljförvaltning och aktieanalys.

- Förvaltat fonden Coeli Energy Transition sedan 2019.

- Ansvarig för energiinvesteringarna på Horizon Asset i London under 9 år, en marknadsneutral hedgefond.

- Erfarenhet från energiinvesteringar på MKM Longboat i London och aktieanalys inom teknologisektorn i Frankfurt och Oslo.

- MBA från IESE i Barcelona och Civilekonom från Norges Handelshögskola.

- Innan han började arbeta inom finans var han löjtnant i norska marinen.

VIKTIG INFORMATION. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.