Utveckling maj

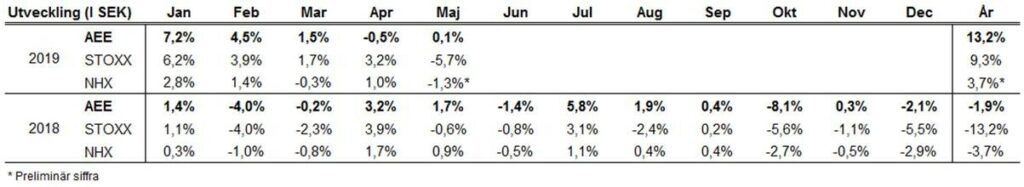

Fondens värde ökade under månaden med 0,1 procent (andelsklass SEK) jämfört med Stoxx600 (breda Europaindex) som minskade med -5,7 procent. För 2019 är motsvarande siffror ackumulerat +13,2 procent respektive +9,3 procent. HedgeNordics NHX Equities index minskade med –1,3 procent i maj (preliminärt) och för 2019 är motsvarande siffra cirka +3,7 procent.

Aktiemarknader

Entusiasmen som fanns för bara en månad sedan är som bortblåst och börsen i maj har varit lika kylig som vädret. De kontraindikatorer vi diskuterade i föregående månadsbrev visade sig vara säljsignalen och historien upprepade sig återigen med en snabb nedgång i marknaden. Maj var den svagaste månaden sedan början av 2016 för europeiska aktier och i Sverige var det den sämsta majmånaden sedan 1990 med en nedgång på -9,0 procent. MSCI Global och S&P500 var ned -6,1 procent respektive -5,3 procent i maj, mätt i USD. De senaste tolv månaderna är MSCI Global ned -2,2 procent medan det breda Europaindexet är ned -3,6 procent och med mycket stora rörelser. Fonden har under samma period, mätt i euro, ökat med 9,0 procent vilket vi är ödmjukt tacksamma för men det ligger också några tusen arbetstimmar bakom. Även emerging markets som tillgångsklass hade negativ performance med stora utflöden i maj.

Om vi studerar rörelsen på sektornivå i Europa var det april månads vinnare, cykliska aktier, som reverserade kraftigt och blev maj månads förlorare. Sämsta sektor var bilar som var ner – 13,7 procent följt av banker med – 11,6 procent. Nettoförsäljningarna av cykliskt i förhållande till defensiva aktier nådde två standardavvikelser under månaden vilket är extremt. På landsbasis hade Schweiz den starkaste utvecklingen medan Tyskland och Sverige var svagast.

Katalysatorn till utvecklingen får än en gång skyllas på president Donald Trump, ”The Tariff Man”, som på känt maner svingade vilt på Twitter med hur bra tariffer är för den amerikanska ekonomin. Den 10 maj erhöll Trump ”a beautiful letter from President Xi, I’ll probably speak to him by phone”. Det hade varit intressant att se vad det stod i brevet men det var nog inget bra telefonsamtal med tanke på frostigheten som följde. I Kina ökade anti USA-sentimentet och en sång om handelskriget spreds i olika medier där folk uppmuntrades till att äta mer tilapia, en odlad fisk som nu får högre amerikanska tulltariffer. I slutet av månaden kommunicerade Kina att man överväger att minska exporten av ”Rare earths”, eller jordartsmetaller på svenska, som är en kritisk insatsvara till allt från mobiler, batterier och motorer. Totalt 80 procent av USA:s import av jordartsmetaller kommer från Kina så tveklöst ett effektivt vapen i de pågående handelsdiskussionerna. Månadens sista dag kröntes med ett nytt anfall från Donald Trump och denna gång mot Mexiko (som han i helgen benämnde ”abuser”) där USA den 10 juni inför 5-procentiga tariffer om inte Mexiko agerar kraftfullt vad gäller den illegala invandringen till USA. Tarifferna kan höjas till 25 procent den 1 oktober om inget sker från Mexikos sida. ”TARIFF is a beautiful word indeed”.

Generellt var det också slående hur tunna volymerna var på aktiemarknaderna under månaden. Det är en tydlig trend med att en allt större andel av dagsvolymen sker vid stängning med ibland mycket stora volymer inför sista printen. I USA var omsättningen i maj ner 28 procent jämfört med för ett år sedan. Någon av dagarna var det i USA den lägsta aktiviteten på nästan fem år. Låga volymer i en marknad som är på väg upp eller ned förstärker rörelsen, allt annat lika.

Förutom tunna volymer är koncentrationsrisken hög. Endast 16 aktier eller låga 8 procent av de 200 största bolagen i Europa representerade mer än två tredjedelar av alla nettoköp så här långt i år – fascinerande!

Volatiliteten steg kraftigt i maj efter att ha handlat på historiskt låga nivåer. Det gynnade fondens säljoptioner som vi köpt billigt i slutet av april. Mer om det under korta innehav.

Fondens utveckling

Trots en mycket blygsam uppgång på 0,1 procent under maj är vi nöjda med utfallet med beaktande av den stora turbulensen på den globala aktiemarknaden. Anledningarna till att fondens utveckling var betydligt bättre än marknaden trots en genomsnittlig nettoexponering på 68 procent (exklusive onoterade innehav) beror förenklat på:

1. Amgens bud på Nuevolution som bidrog med cirka +2,5 procent

2. Våra korta positioner och säljoptioner bidrog med knappt en procent

3. Flera av våra innehav hämtade sig efter en förhållandevis svag utveckling i april. Aggregerat och exklusive Nuevolution var nedgången cirka hälften av marknadens

Långa Innehav

Innan vi kommenterar på bolagsnivå är det värt att kortfattat upprepa vår investeringsfilosofi respektive portföljstrategi. Vi letar efter missförstådda bolag som har ett värde idag med betydande framtida värdepotential och där ledning och styrelse är fokuserade på att skapa värden. Cirka 80 procent av kapitalet allokeras till 10-15 innehav som över tid ska generera stora värden till fonden. En mindre del av fonden allokerar vi till mer spekulativa innehav med betydande uppsida men också med en risknivå som är högre än för fonden aggregerat.

Nuevolution är ett bolag som vi känner väl sedan börsintroduktionen i december 2015. Under åren som gått har vi haft en stark uppfattning att aktien varit sällsynt missförstådd, även om en sådan här aktie i princip aldrig värderas perfekt då materian är komplex och bolaget är litet. Vi har också under åren haft 15-20 interaktioner med bolaget. När möjligheten dök upp för ett år sedan att allokera en mindre del av vårt kapital till bolaget i samband med en emission tackade vi ja (kurs 16,50 kronor). Positionens storlek har större delen av tiden legat runt två procent.

När Amgen den 22 maj kom med sitt kontantbud på 32,50 kronor per aktie hade vi 1,5 procent av fonden i Nuevolution, vilket med en 169 procents budpremie gav ett fantastiskt bidrag. Vi blev positivt överraskade över både vem budgivaren var (top notch!) samt budpremien. Att styrelsen med en svag aktie och säljare överallt hade modet att stå på sig och komma fram till att 32,50 kronor var en lämplig nivå är extremt imponerande. Vår förväntansbild när vi investerar i ett sådant här bolag med allt vad det innebär är minst 100 procents uppsida med inom en rimlig tidshorisont. I vanlig ordning var det även i detta fall betydande frustration under resans gång men det var det värt nu i efterhand. Vi sålde samma dag på 32,20 kronor i marknaden och hälften av det har vi nu investerat i en ny liknande möjlighet i spännande Biovica. Här kan nog uppsidan vara ännu större om de spelar sina kort väl i framtiden. Vi hoppas vi får anledning att återkomma till det längre fram.

Vi konstaterar också att sedan fonden startade för 17 månader sedan har vi haft två innehav som blivit rakt av uppköpta (Cinnober är den andra) samt tre innehav där nya stora strategiska ägare kommit in för att av olika anledningar ta kontroll över bolaget. Det första var Scatec Solar där Equinor i oktober föregående år köpte in sig i bolaget genom att betala cirka 5 procent över rådande börskurs. Det andra var Mynaric där en oidentifierad industriell spelare via en riktad emission betalade 38 procent över rådande börskurs. Det tredje bolaget är vårt fintech-bolag JDC där kanadensiska Great-West Life Group nyligen kommit över 28 procent av bolaget med en sannolik premie mot aktuell börskurs på närmare 25 procent. Det är inte omöjligt att det kommer ett bud på hela bolaget. Gemensam nämnare för samtliga av våra fem innehav ovan är att de har en tillgång som är unik och svår att kopiera, det vi kallar ”proprietary assets”. Genom att äga sådana tillgångar kan bolagen, oftast med en liten inkrementell investering, få en hög avkastning på sittkapital och därmed också förändra värderingen på bolaget. Den andra karakteristikan är att i ett större sammanhang kan utväxlingen på tillgången bli mycket hög, typ Nasdaqs köp av Cinnober.

I vårt föregående månadsbrev skrev vi om vårt tyska fastighetsinnehav Aroundtown som i april hade en svag utveckling och då handlades till cirka 10 procents substansrabatt. Aktien steg i maj med drygt 5 procent. Under de sista dagarna i maj publicerade bolaget sin Q1-rapport och det blev återigen tydligt vilken maskin Aroundtown är. Substansvärdet steg med 6 procent under Q1 trots en låg belåning och hög förvärvstakt. Belåningsgraden ligger stabilt runt 37 procent och skulderna har en genomsnittlig livslängd på 7,5 år till en kostnad om endast 1,8 procent. Vi konstaterar att förutsättningarna fortsatt är mycket goda för värdetillväxt via både interna (högre hyror och lägre vakanser) och externa (förvärv) medel. Aroundtown har varit ett stort kärninnehav sedan fonden startade och vi ser ytterligare potential för 2019.

När Green Landscaping listades i mars 2018 var noteringskursen 21 kr per aktie. Kursen står i skrivande stund på 38,40 kr efter att kursen stigit med ytterligare 11 procent i maj. Under månaden kom bolaget med en stark rapport där både tillväxt och marginaler överraskade positivt. Integrationsarbetet av det stora förvärvet av Svensk Markservice, som i princip dubblerat Greens storlek, ser ut att gå över förväntan. Aktien är också numera noterad på Nasdaq, vilket förbättrat likviditeten och därmed tillgänglighet för fonder och större investerare. Vi är fortsatt positiva till aktien och efter en uppgång på 80 procent på 13 månader handlas aktien till låga 10x fritt kassaflöde 2020 (!) på våra estimat. I de estimaten finns dessutom inga ytterligare förvärv, som vi anser är klart värdeskapande. Vår bedömning är att aktien i en oförändrad marknad har förutsättningar att stiga med ytterligare 50 procent kommande 12-18 månader.

Mot slutet av maj rapporterade DEAG, en nöjesarrangör som vi skrev längre om i vårt föregående månadsbrev. Vi noterar framförallt tre datapunkter som stärker vår syn på vår investering:

1. En stark organisk tillväxt om 24 procent

2. En bruttomarginal som förbättrades med flera procentenheter jämfört med föregående år, något som är centralt för vår investeringstes då DEAG så sakta övergår från att vara en ”simpel konsertarrangör” till att äga fler delar i värdekedjan (eget innehåll samt biljetthantering)

3. Ledningen är öppna med att flera förvärv är att vänta inom kort, även detta är en viktig del av vår investeringstes. Sammanfattningsvis en bra kvartalsrapport och vi går in i juni med flera potentiella triggers för aktien.

När vi lägger sista handen på detta månadsbrev har DEAG precis annonserat ett förvärv som bör passa perfekt och vi förväntar oss ännu fler förvärv av liknande karaktär under 2019.

Slutligen är det värt att nämna Surgical Science som vi opportunistiskt köpte in oss i när en större ägare avvecklade hela sitt innehav i slutet av oktober 2018. Surgical Science sysslar med simulering av kirurgiska ingrepp för att utbilda kirurger inför operationer. Bolaget har också ett OEM-ben där man licenserar ut sin mjukvara till större aktörer. Nischen är i kraftig tillväxt och har mycket spännande framtidsutsikter. Vi köpte aktier motsvarande två procent av fondens tillgångar på 74 kronor och sju månader senare stängde aktien i 153 kronor. Då fonden haft inflöden sedan första investeringen är positionen idag knappt tre procent trots en fördubbling av aktiekursen. I juni kommer ett annat liknande bolag att göra entré på Stockholmsbörsen i form av Mentice.

När jag skriver de sista raderna av detta månadsbrev annonserar Immunovia äntligen utmärkta resultat från optimeringsarbetet av den kommersiella versionen av deras teknologi för tidig upptäckt av bukspottskörtelcancer. Vi har väntat på detta sedan augusti 2018 och är självklart mycket nöjda med utfallet. En liten negativ avvikelse var att de nu räknar med kommersiell lansering i Q3 nästa år istället för Q1. Den skillnaden i en värdering av framtida kassaflöde är obetydlig i förhållande till en signifikant minskad risk i bolaget och därmed vår investering. Aktien steg först med 7-8 procent men rekylerade sedan ner lika mycket och stängde ned 5 procent. En för oss ofattbar reaktion och vi ökade också vårt innehav på låga nivåer under den sista handelstimmen.

Det enda traditionella mäklarhuset som följer bolaget är holländska Kempen som initierade på bolaget för en månad sedan med rekommendationen Köp och 240 kronor i riktkurs. Eftersom det tveklöst är betydligt mindre risk i bolaget idag så argumenterar vi för att man måste förändra sin riskpremie. De använder en diskonteringsränta på 12,5 procent och en justering till exempelvis 10 procent skulle, allt annat lika, ge +60 procent i riktkurs eller 400 kronor per aktie. Det är detta som är viktigt för oss. Dagen efter stängde aktien upp 12 procent så åtminstone på kort sikt gjorde vi rätt. Som en parantes kan man konstatera att Kempen i sin värdering har noll i värde för Immunovias lungprojekt och även noll värde för deras framgångar inom autoimmuna sjukdomar. Det tycker vi är ett väl negativt antagande och borde betyda att vi har betydande uppjusteringar framför oss om bolaget levererar såsom vi tror de kommer att göra. Enbart lungprojektet skulle kunna vara värt lika mycket som dagens börskurs (i händelse av succé).

Korta Innehav

Inledningen på månaden startade svagt i den korta portföljen med betydande uppgångar i bland annat spelbolag, Ratos och schweiziska Geberit. Samtliga av dessa positioner har nu stängts. Efter hand som marknaden sjönk fick vi fäste i andra delar av den korta portföljen med betydande bidrag från till exempel Azimut, RWE och Unibail. Störst bidrag kom från våra större terminspositioner i tyska DAX och svenska OMX. Största enskilda bidrag var från våra säljoptioner i DAX som vi lyckades köpa på låga nivåer i slutet av april.

Exponering

Nettoexponeringen var i genomsnitt 72 procent med en bruttoexponering på 141 procent under månaden. Vid månadens utgång var motsvarande siffror 64 procent och 136 procent. I nyckeltalen ingår onoterade innehav med cirka 4 procent.

Summering

Som vanligt nuförtiden har vi på kort tid, 20 handelsdagar, gått från eufori och nya all time highs till en betydligt mörkare syn på tillvaron. Längst fram i kön, både på väg upp och nu på väg ned, står de cykliska bolagen som är en barometer på världsekonomin. Även oljepriset är en slags barometer för världsekonomin men där ingår även ett betydande inslag av världspolitik (vi äger fortsatt Tethys Oil). Nedgången i maj för Brentolja är cirka 14 procent där den största delen av nedgången skedde de sista dagarna i maj.

Så här långt i år har S&P500 stigit med 9,8 procent och SXXP600 har stigit med 6,5 procent mätt i samma valuta. Sedan mars 2009 är skillnaden betydligt värre, USA har stigit 274 procent medan uppgången i Europa är blygsamma 87 procent. Vinsten per aktie för S&P500 har stigit 86 procent under perioden medan vinsttillväxten per aktie för Europa är upp ofattbart låga 3 procent. Förklaringen till vinstutvecklingen är att USA har fenomenala teknologibolag som inte Europa har medan Europa har betydligt mer cykliska bolag och banker som i många fall fortsatt är i bedrövligt skick. För en stock picker är detta inget som stör utan tvärtom så bjuds det på ett brett utbud av bra och dåliga bolag. Vi noterar också att S&P:s överavkastning jämfört med globala aktier har accelererat till sin mest extrema nivå sedan 1970, alltså en nästan 50-årshögsta. Någon gång bryts trenden…

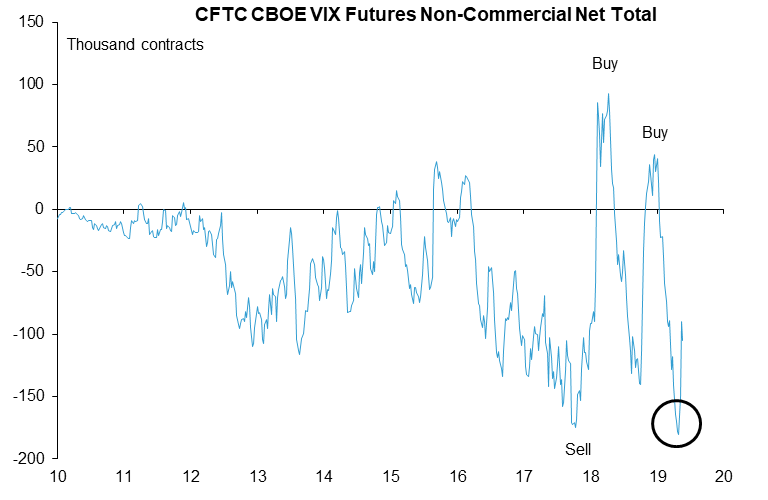

Vi har fått nedanstående graf som vi visade för en månad sedan uppdaterad av Kepler Cheuvreux. Den signalerade då tydligt en volatilitet som var rejält nedtryckt vilket i sin tur brukar vara en stark indikator på en kommande vändpunkt i marknaden. Det var en av anledningarna till att vi köpte mer säljoptioner som vi redogjort för tidigare.

Den senaste veckan har vi har minskat vår exponering något och har en ”ren” portfölj som har fungerat mycket väl de senaste veckorna. Vi skrev så här för en månad sedan: ”Om marknaden kommer ned enligt ovanstående resonemang så sker det sannolikt snabbt (allt sker med hög hastighet nuförtiden!) och i en marknad med lägre likviditet kan en betydande del av årets uppgång försvinna. Jämfört med 2018 så bedömer vi att världen är i något bättre skick så vi kommer i så fall att utnyttja läget och öka risken i portföljen, precis som vi delvis gjorde i oktober och de sista dagarna 2018 och de första i 2019. Vi tror alltså inte på en längre nedgångsperiod”.

Vi står fast vid vad vi sa tidigare och noterar att halva årets uppgång sopats bort i maj på de mest volatila marknaderna som Sverige och Tyskland. S&P500 har backat med drygt 6 procent sedan peaknivån i början av maj. Carnegie har analyserat alla nedgångar på S&P500 sedan 1965 och det kan noteras att i 70 procent av fallen har &P500 backat med 2-6 procent innan det blir en ny ettårshögsta.

Vår något mer trubbiga icke empiriska syn är att vi tagit det mesta av nedgången för denna gång men vi har skall förmodligen ned ytterligare något. Hälften av det som är kvar av årets uppgång känns rimlig vilket då skulle vara 4-6 procent innan det vänder upp igen. Vändpunkten är sannolikt denna månad och vi är redo att ta för oss då det högst sannolikt kommer ges fina möjligheter att skapa performance. Värt att nämna är att bolagens återköp nu går igång igen efter rapportperioden och enbart i USA förväntas den totalt att landa på USD 1000mdr.

Det faktum att vi har lyckats hålla oss nära högstanivåer för fondens utveckling den senaste tiden gör att vi har mycket torrt krut som vi ämnar sätta i arbete inom kort. Det är som när man har fått fel i en aktie och den kommer ner mycket, den stora förlusten är inte aktiens nedgång i sig utan det är de affärer du inte har kraft att göra på grund av att du är skadeskjuten. Vi arbetar ödmjukt vidare och på frågan JP Getty fick om hur man skall bli rik var svaret; ”Get up early, work hard and strike oil”. Vi applicerar det enligt bästa förmåga för fondens fortsatta utveckling.

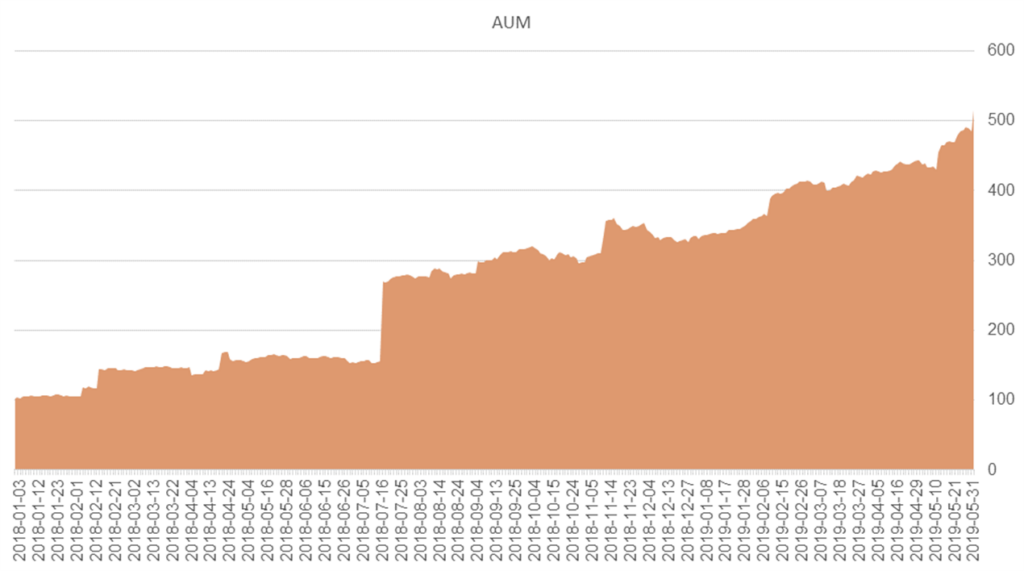

Slutligen vill vi tacka alla våra andelsägare och Coeli för förtroendet att förvalta era tillgångar. Tack vare Er har vi nu nått ett av våra delmål då vi precis har passerat SEK 500 miljoner i förvaltat kapital!

Vänliga sommarhälsningar!

Mikael Petersson

5 juni 2019