Kriser är inte bara utav ondo utan kriser testar också vilka bolag som är bra och vilka som är dåliga. Om vi tittar specifikt på banker så handlar det om vilka banker som har en hållbar affärsmodell med bra kunder. Ingen bank är starkare än den underliggande betalningsförmågan hos de företag och privatpersoner man har lånat ut pengar till. Indiska Kotak Mahindra Bank är en bank som har bra kunder och en bra affärsmodell. Det visade man prov på vid den senaste kvartalsrapporten då banken rapporterade en måttlig ökning av kreditförlusterna trots coronakrisen. Banken är också känd för att vara konservativ och bara låna ut pengar till de bästa kunderna i Indien. Vi sålde av RBL Bank för att istället satsa på den större Kotak Mahindra Bank.

Kotak Finance grundades 1985 av Uday Kotak och började som ett finansbolag (ett så kallat Non Banking Finacial Company = NBFC). 1986 gick industrimagnaten Harish Mahindra in som delägare och la samtidigt till Mahindra i bolagsnamnet. Verksamheten växte snabbt och 2003 fick Kotak Mahindra en banklicens av Reserve Bank of India (RBI) och blev en vanlig bank. 2014 köpte de ING Vysna av det den holländska banken ING och omsättningen ökade med 35 procent det året.

Kotak har cirka 1600 bankkontor i Indien vilket kan jämföras med vårt andra Indiska bankinnehav HDFC Bank som har mer än 5000 kontor. De affärsområden banken har är konsumentbank, affärsbank, livförsäkringsbolag, aktiemäkleri, fondbolag och bilfinansiering. Vi träffade både HDFC Bank och Kotak Mahindra Bank på vår Indienresa november 2019 och fick ett väldigt bra intryck av Kotak.

Under coronakrisen har både Kotak och HDFC ökat andelen inlåning vilket att gjort att bankerna har fått en billig funding. När en bank ska låna ut pengar behöver man ta in kapital i någon form, funding, och det billigaste sättet att skaffa kapital för att låna ut är att folk sätter in pengar på ett bankkonto. Då kunderna knappt får någon ränta på sina pengar på bankkontot blir det en billig finansiering vilket innebär att bankens räntenetto ökar, det vill säga skillnaden mellan inlåningsräntan och utlåningsräntan. Desto större skillnaden är mellan räntorna desto mer pengar tjänar banken.

Källa: Kotak Mahindra Bank och Youtube

Bilden är ett skärmklipp från Youtube som visar hur man på några minuter kan bli kund i banken

Kotak Mahindra Bank har lanserat en app som heter Kotak 811 vilken är den första appen i Indien där man kan genomföra känn-din-kund-processen utan att träffas fysiskt, IRL (In Real Life). Appen har varit väldigt viktig för tillväxten av inlåning under coronakrisen. Här är länk till introduktionsvideon (den varar en minut) som visar hur det går till att bli kund via appen. Den är väldigt trevlig och jag rekommenderar att ni tittar på den.

Investeringscaset för Kotak Mahindra Bank är att vi ska få avkastning på våra aktier i två faser. I den första fasen kommer avkastningen från då banken går från att vara ”undervärderad” till att ha en ”normalvärdering”. Detta kommer sannolikt att inträffa när coronakrisen ebbar ut i Indien. I denna fas, som sträcker sig över de närmsta 3–6 månaderna, bedömer vi att vi kommer att få en avkastning på cirka 25 procent. I den andra fasen förväntas att banken kommer igång med en normal utlåning som motsvarar cirka 1,5–2 gånger Indiens BNP inklusive inflationen. Vi hade nyligen ett samtal med bankens CFO Jaimin Bhatt och då gav han oss följande formel för att beräkna lånetillväxten: 2 x (BNP tillväxt + inflation). I Kotaks fall blir den årliga lånetillväxten 2 x (5 procent + 4 procent) = 18 procent. Våra egna erfarenheter säger att aktiekursen växer ungefär lika mycket som lånetillväxten. Detta innebär att bankens aktiekurs kommer växa cirka 18–20 procent årligen när Indien kommer tillbaka till en normal BNP-tillväxt.

Källa: Bloomberg

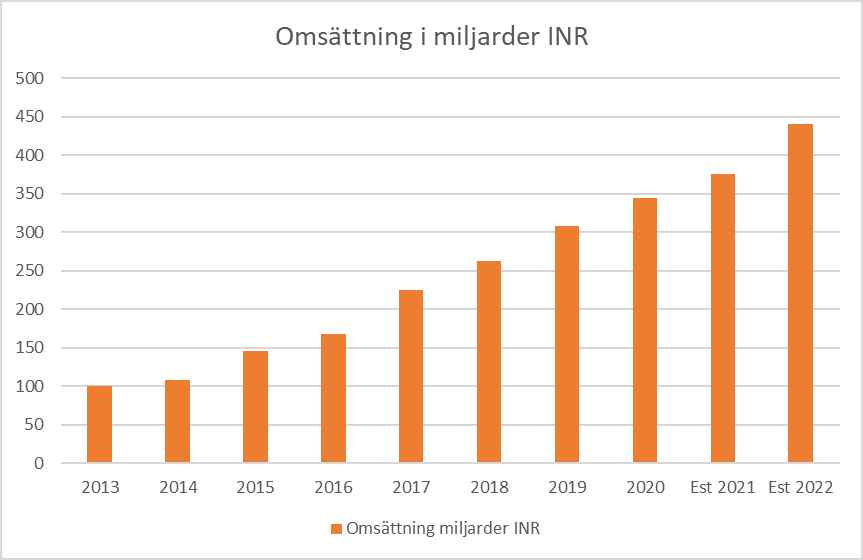

Kotak Mahindra Bank har haft en fenomenal omsättningstillväxt, årlig tillväxt på 19,4 procent, mellan år 2013 och 2020. Vår bedömning för år 2021 och 2022 är att bankens omsättning kommer att fortsätta att växa cirka 20 procent varje år

Källa: Bloomberg

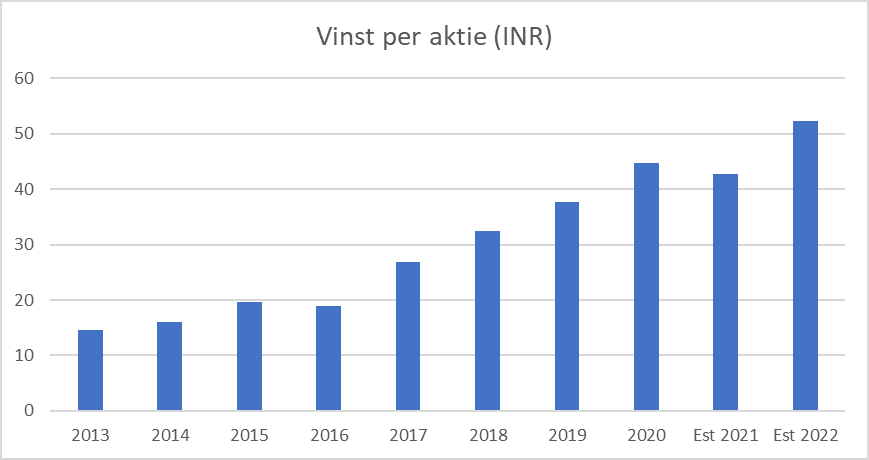

När banken kommer minska sina reserveringar för kreditförluster kommer vinsten att ta fart igen.

Källa: Bloomberg

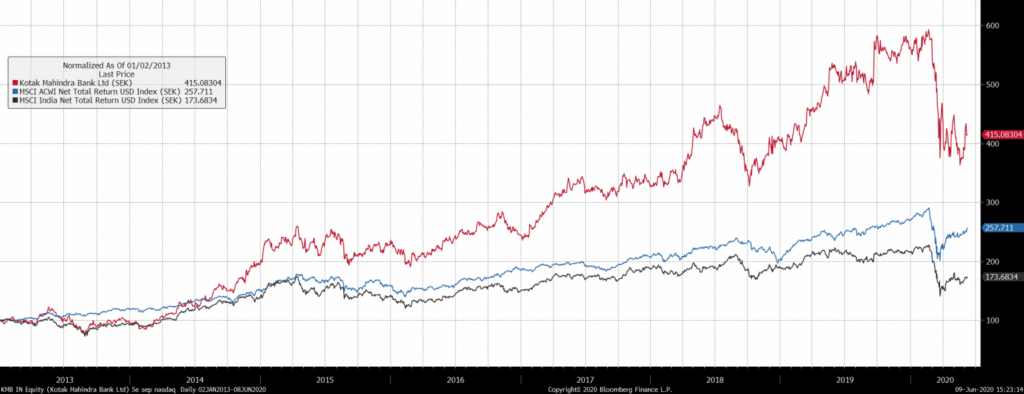

Diagrammet visar att det finns en uppsida på cirka 25 procent i Kotak Mahindra Banks första fas när aktiekursen går från dagens nivå INR 415 till INR 550

- Arbetat på Coeli sedan 2014

- Mer än 15 år i branschen

- MBA från London Business School, kandidatexamen från Lunds Universitet och är CFA Charterholder

Andreas Brock är ansvarig förvaltare för Coeli Global Select och Coeli Global Small Cap Select har lång erfarenhet av både aktieanalys och förvaltning. Innan Andreas kom till Coeli ansvarade han för nordisk verkstadsanalys på Nordea. Dessförinnan arbetade han som kapitalförvaltare på Capital Group i London. Före sin tid i London, arbetade Andreas med företagsförvärv för ABB i Kina. Andreas var medlem i styrelsen för CFA Sweden 2015-2017.

- Har arbetat på Coeli sedan 2016

- Mer än 17 års erfarenhet av branschen

- Masterexamen i Finans från Lunds Universitet

Henrik Milton är tillsammans med Andreas Brock ansvarig förvaltare för Coeli Global Select och Coeli Global Small Cap Select. Henrik har lång erfarenhet av aktieanalys och portföljförvaltning. Han har tidigare bland annat arbetat som fondförvaltare på Capinordic Asset Management där han ansvarade för fonderna Global Opportunities och BRICA fram till och med år 2010.

VIKTIG INFORMATION. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.