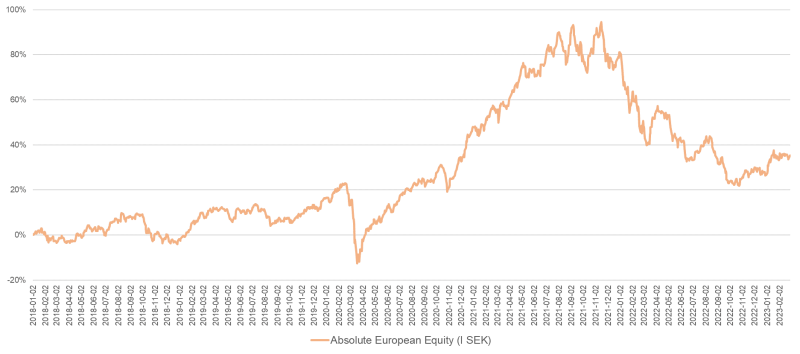

Utveckling februari

Fondens värde ökade med +1,6 procent i februari (andelsklass I SEK). Stoxx600 (brett Europaindex) ökade under samma period med +1,7 procent och HedgeNordics NHX Equities ökade preliminärt 0,1 procent. Motsvarande siffror för 2023 är en ökning om +6,9 procent för fonden, +8,5 procent för Stoxx600 och +2,6 procent för NHX Equities.

Aktiemarknad / Makro

Årets starka inledning på världens aktiemarknader fortsatte in i februari. En förvånansvärt stark amerikansk ekonomi i kombination med en inflationstakt, som i flera länder minskade långsammare än förväntat, bidrog till att riskpremien steg och aktiekurser sjönk tillbaka under den andra halvan. Inför månadens sista dagar hade Dow Jones index sjunkit fyra veckor i sträck. S&P500 och Nasdaq uppvisade samma mönster om än med en något starkare utveckling. Sammantaget sjönk S&P500 med -2,6 procent i lokal valuta. Europa fortsatte att utvecklas betydligt starkare än USA och det breda europaindexet SXXP600 steg med +1,7 procent. Visserligen mätt i lokal valuta, men det är mycket ovanligt med så stora skillnader i breda stora aktieindex. Fonden avkastade i februari +1,6 procent och det var i stort en mycket bra rapportsäsong för fonden, med undantag av norska Photocure som kom in med en överraskande svag rapport. Mer om detta under avsnittet Långa Positioner.

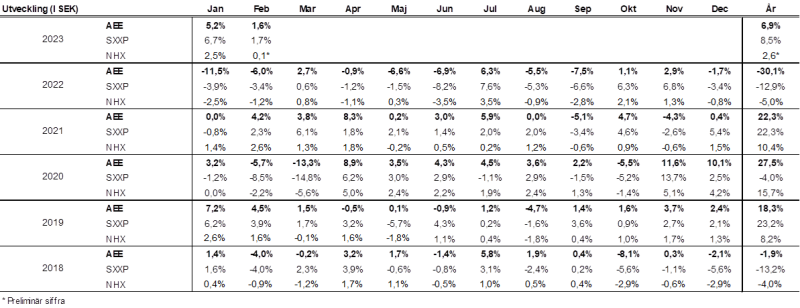

Starkt bidragande till den positiva utvecklingen i början av februari var enorma köporders för att täcka in korta positioner i framför allt amerikanska teknologiaktier. Enligt Goldman Sachs har det endast funnits ett tillfälle de senaste 10 åren där det varit större volymer än under dessa dagar i februari. Volymerna var i den 99,5:e percentilen!

Källa: Goldman Sachs

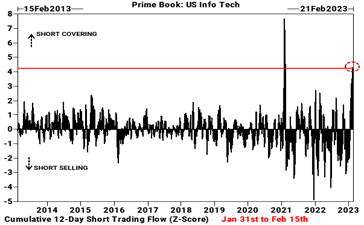

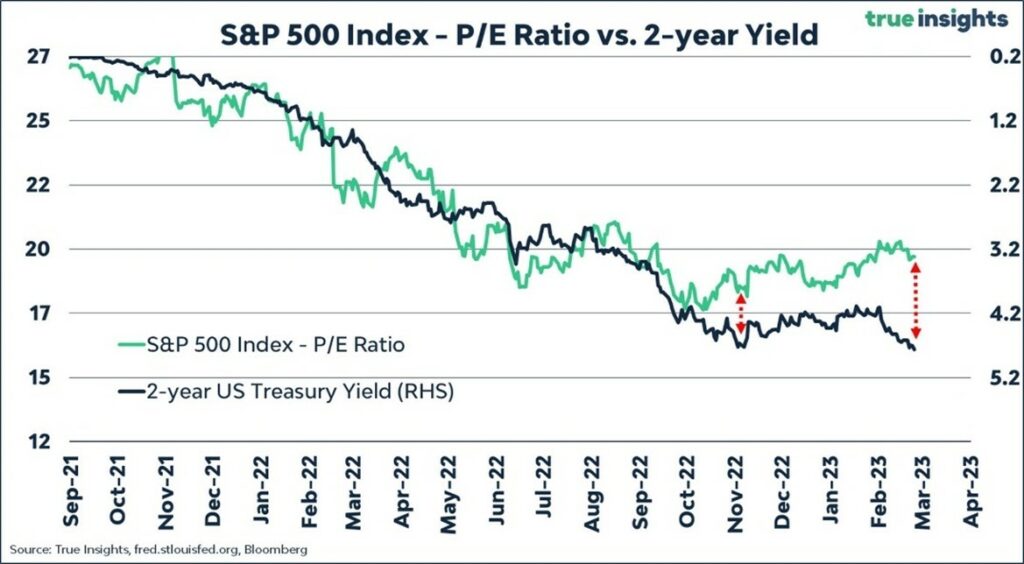

Trots stigande räntenivåer har Nasdaq haft en starkare utveckling än S&P500 den senaste tiden. Korrelationen nedan har åtminstone tillfälligt brutits. De lär mötas igen och frågan är om det är räntan eller Nasdaq som sjunker tillbaka först.

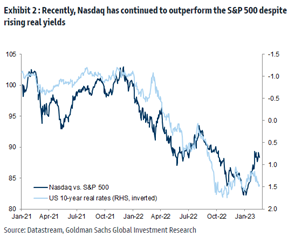

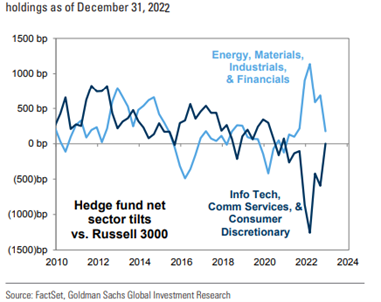

Nedanstående bild visar hedgefonders stigande exponering mot teknologi- och konsumentaktier de senaste månaderna på bekostnad av olje/gruvbolag samt industri- och bankaktier. Förra årets vinnare har tydligt bytts ut mot förra årets förlorare.

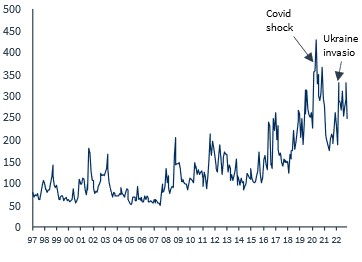

Det globala ekonomiskpolitiska osäkerhetsindexet visar tyvärr med all önskvärd tydlighet att vi fortsatt befinner oss på historiskt höga nivåer av osäkerhet med allt vad det innebär.

Källa: Kepler Cheuvreux

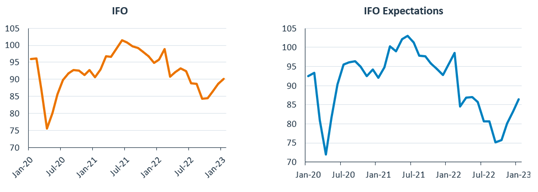

Mer glädjande är de tyska näringslivets förtroende som stiger (vänstra bilden) och kanske ännu mer glädjande, företagens förväntningar framöver (till höger). Det syns en tydlig förbättring, även om vi är på fortsatt låga nivåer.

Källa: Kepler Cheuvreux

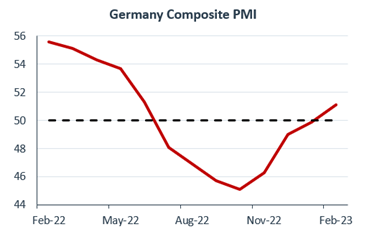

Även inköpscheferna i Tyskland visar på en viss tillväxt igen i aktiviteten.

Källa: Kepler Cheuvreux

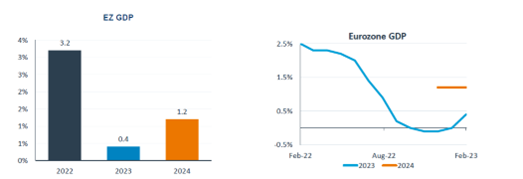

Den ekonomiska tillväxten i eurozonen förväntas accelerera efter sommaren.

Källa: Kepler Cheuvreux, Consensus Economics

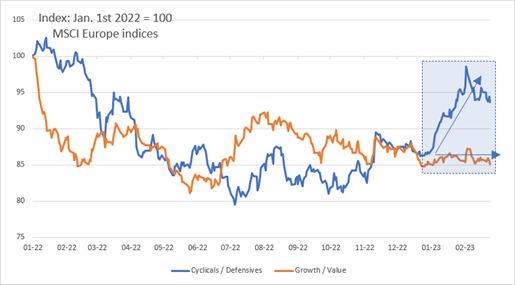

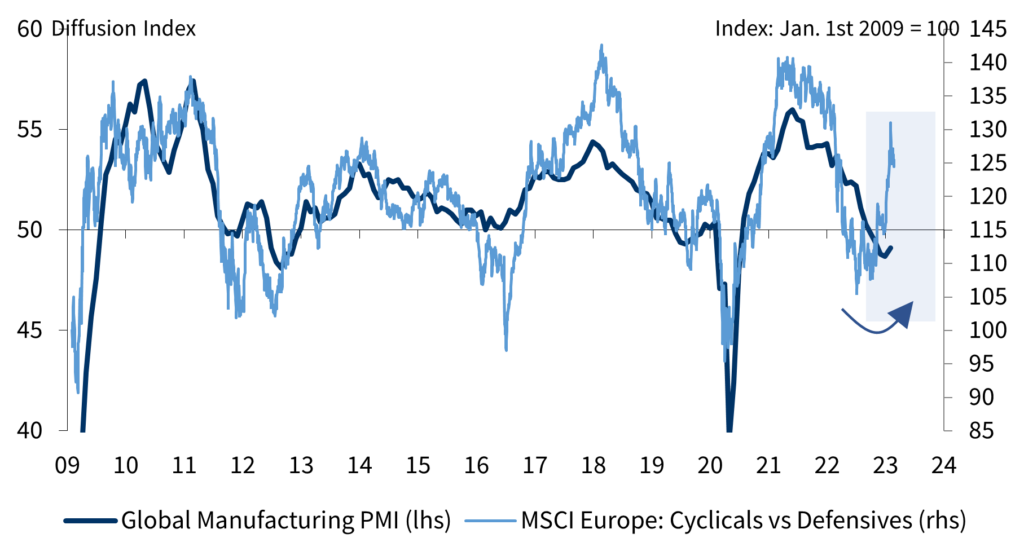

Den förväntade ekonomiska tillväxten har bidragit till att cykliska bolag i förhållande till defensiva bolag (blå linje) haft en betydligt bättre avkastning under inledningen av 2023. Tillväxtbolag i förhållande till värdebolag har efter ett tufft 2022 haft liknande utveckling under årets första två månader.

Källa: Kepler Cheuvreux

Månadens stora snackis var som så många gånger förr den stigande räntenivån. Förväntningarna på vilken nivå som Fed slutar med räntehöjningarna har under lång tid successivt stigit. I februari tog förväntningarna ett rejält kliv uppåt från 4,6 procent till 5,4 procent. En mycket kraftig ökning. Vi noterar att de europeiska och amerikanska aktiemarknaderna i detta klimat haft signifikant olika avkastning med USA som en tydlig förlorare. Till exempel steg franska CAC med +2,6 procent medan S&P500 sjönk med -2,6 procent i februari.

Även de svenska räntorna steg rejält under månaden. För ett år sedan var den svenska tvååringen negativ, men sedan dess har bilden ändrats radikalt. Notera uppgången de senaste veckorna. Från 2,35 procent till 3,25 procent på tre veckor!

Källa: Bloomberg

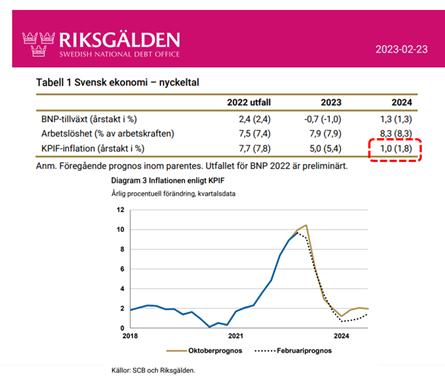

Riksgälden presenterade nya prognoser i slutet av månaden där de halverar sin inflationsprognos för 2024 till endast 1 procent. Redan innan jul i år räknar de med att inflationen går under målet på 2 procent. Vi hoppas de har rätt. Att inflationen kommer att sjunka betydligt härifrån är tämligen säkert, men hastigheten är oklar. Oavsett bådar det gott för hårt prövade svenska låntagare.

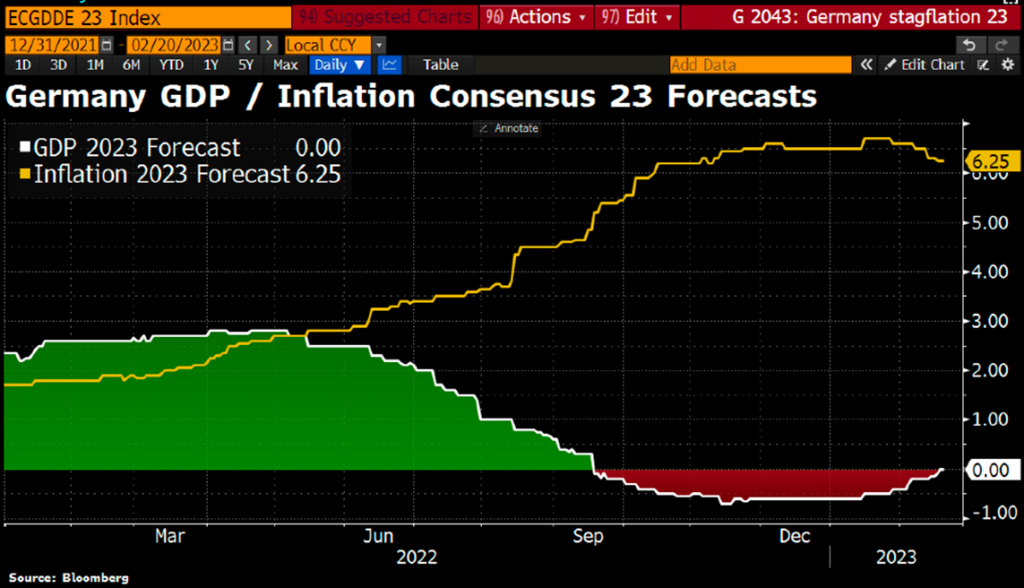

I Tyskland är man inte lika optimistisk vad gäller inflationsutvecklingen. Det är dock ingen nyhet och en mörk historia i ämnet kan ha en viss påverkan.

Källa: Bloomberg, Holger Zschaepitz

De europeiska gaspriserna har kollapsat och är nu på samma nivå som hösten 2021. Det är nog den enskilt starkast bidragande orsaken till att den europeiska ekonomin överraskat stort de senaste månaderna. I förlängningen är det sannolikt också anledningen till att europeiska aktiemarknader haft stora inflöden på bekostnad av framför allt amerikanska.

Källa: Bloomberg

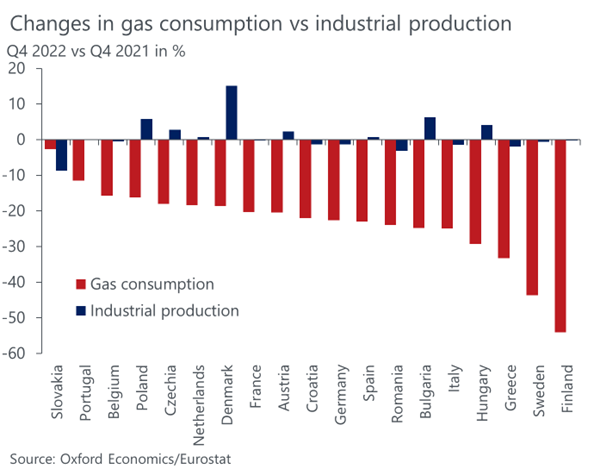

Månadens bild! Trots 20-30 procents mindre gaskonsumtion i Europa är den industriella produktionen i princip oförändrad. Inget ont som inte har något gott med sig. De europeiska företagen uppvisar en stor flexibilitet och en imponerande motståndskraft mot stigande kostnader. Vän av ordning kan undra hur mycket kolkonsumtionen har ökat? Vi har ej svaret, men helt säkert har den ökat.

Sverige når internationell uppmärksamhet vad gäller de kraftigt sjunkande priserna på villor och lägenheter. Sverige tillsammans med Norge, Kanada, Australien och Nya Zeeland bildar nu förkortningen CANNS med särskilt hög sårbarhet inom privat skuldsättning. Det finns till och med ett ASR Canns House Price Index att följa för dem som är intresserade. ”Kick the can down the road” -ekonomier.

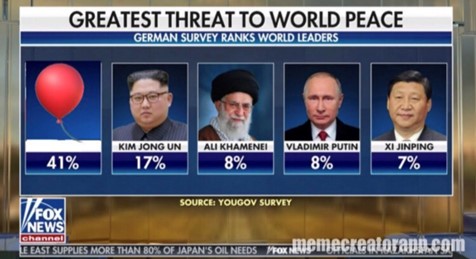

”Det finns inga tecken på utomjordingar eller utomjordisk aktivitet i samband med de senaste nedskjutningarna. Ville säkerställa att det amerikanska folket förstår det”. De lugnande orden förmedlades av Vita husets pressekreterare efter att USA skjutit ner några ballonger i början av månaden. Vilken tur! En var en kinesisk spionballong och ytterligare tre var ballonger av oklart privatägt ursprung. USA:s utrikesminister Antony Blinken fick ställa in sin Kinaresa med kort varsel.

Källa: Fox News, Twitter

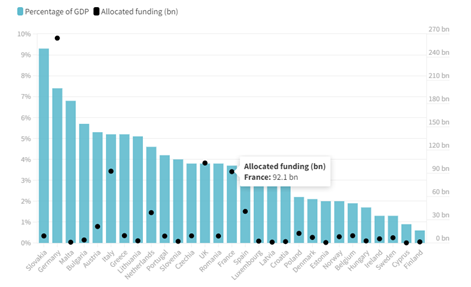

Så börjar då det efterlängtade elstödet äntligen nå ut till hårt prövade elkunder. Bilden nedan visar hur mycket olika europeiska länder stöttar konsumenterna i förhållande till respektive BNP, samt även i absoluta tal i miljarder euro. De flesta EU-länder har tagit bort eller kraftigt sänkt momsen. Sverige gör det enkelt och behåller 25 procents moms, det blir så krångligt annars. Även energiskatten har sänkts kraftigt i många länder. I landet annorlunda höjde Sverige som enda land i EU energiskatten vid årsskiftet från 45 till 49 öre per kWh för att inflationen stigit. Rätt ska vara rätt.

Källa: Bruegel

Storbritannien överraskade finansmarknaden positivt under februari med en kraftig återhämtning av konsumentförtroendet. Fortfarande är optimismen långt under det historiska genomsnittet, men den starka rekylen överraskade många och pundet stärktes både mot dollarn och euron.

Storbritanniens premiärminister Rishi Sunak och EU-kommissionens ordförande Ursula von der Leyen träffades i slutet av månaden för att diskutera och försöka fastställa den infekterade Nordirlandsfrågan. ”Ett nytt kapitel mellan EU och Storbritannien har nu inletts” sa Sunak på presskonferensen som hölls på slottet Windsor utanför London. Tonen var betydligt mer hjärtlig än den varit på flera år och låt oss hoppas att han även lyckas med nästa steg i processen som är att få unionister och Torypolitiker att acceptera överenskommelsen. ”Hard core” Brexiters är fortsatt sannolikt mer intresserade av att köpa en gammal koloni eller liknande från det brittiska imperiet och drömma om svunna tider.

Ungefär lika ovanligt som norrsken i Skåne (vilket vi fick uppleva i slutet av februari), är att den svenska kronan stärks mot euron. När den nya Riksbankschefen Erik Thedéen under sin första presskonferens den 9 februari sa några värmande ord om den svenska kronan fick det genast effekt och kronförstärkningen mot euron under månaden slutade på +2,7 procent. Det var inte ett år för tidigt och det faktum att den tidigare direktionen ända fram tills nyligen vräkt ut kronor för att sprida riskerna (!) trots en rekordlåg nivå för den svenska kronan framstår som fullständigt ofattbart. Det är samma direktion som köpte det mesta som fanns tillgängligt i svenska bostadsobligationer i en överhettad bostadsmarknad långt in i 2022. Det bidrog till en orealiserad förlust på 81 miljarder för Riksbanken 2022 och staten får sannolikt skjuta till kapital. Erik Thedéen kommer inte till ett dukat bord och vi önskar honom lycka till med sitt uppdrag som nu även tack och lov verkar inkludera att stärka den svenska kronan. Bilden nedan visar EUR/SEK sedan hösten 2021 och cirkeln till höger i diagrammet visar tidpunkten för Thedéens första presskonferens – en tydlig förstärkning av SEK.

Källa: Bloomberg

Långa innehav

Tate & Lyle

Vi introducerade det brittiska ingrediensbolaget Tate & Lyle för er läsarei vårt månadsbrev för februari 2022, det vill säga ganska precis ett år sedan. Vår investeringstes då byggde i grunden på att bolagets värde skulle synliggöras efter att man avyttrat drygt 50 procent av en verksamhet (”Primary Products”) som haft en volatil intjäning med tråkiga tillväxtutsikter. Den kvarstående delen har klart mycket finare finansiella egenskaper och med en tydlig exponering mot ingredienser för sockerreducering, som är en snabbväxande marknad.

Ser vi till aktiens utveckling sedan ett år sedan får vi ge oss rätt: Aktien hävdade sig väldigt väl under en svår börs i fjol och har stigit med omkring 13 procent i år. Operationellt har bolaget levererat på sina utsikter. Samtidigt har vi sett hur bolagets värderingsmultipel stigit en del.

Februari var en högtidlig månad för oss som gillar bolaget, då man för första gången på fem år höll en kapitalmarknadsdag. Bland annat bjöds vi på uppdaterade finansiella mål, som inbegriper en årlig försäljningstillväxt på gruppnivå om 4–6 procent kombinerat med en vinst som ska stiga med omkring 7–9 procent per år. Detta implicerade en uppgradering mot analytikerkårens estimat. Utöver det finansiella bjöds på en djupdykning i mer kvalitativa saker såsom produktportfölj och forskning/utveckling.

På våra estimat handlas Tate & Lyle nu till EV/EBIT 12x för räkenskapsåret 2025e, som slutar i mars. Vi tycker att aktien förtjänar en ytterligare uppvärdering, och med en målmultipel om EV/EBIT 15x når vi en uppsida om 20 procent på drygt ett års sikt. Vill man drömma sig i väg kan man snegla på andra ingrediensbolag som åtnjuter betydligt mer generösa värderingsmultiplar och fundera kring var Tate & Lyle kan tänkas värderas om några år, när man har längre historik under den nya bolagsstrukturen. Aktien steg med knappt 7% i februari.

ISS

Ett av våra större innehav, ISS, har stigit 4 procent så långt 2023, att jämföra mot Europaindex (SXXP600) om 9 procent. Motsvarande siffror för 2022 är 18 procent och -13 procent, i respektive ordning. Efter ett starkt år 2022 har ISS-aktien alltså inlett 2023 mer trevande. Det är inte konstigt givet hur marknaden sett ut så här långt 2023. Melodin har ju varit att sälja fjolårets vinnare till förmån för fjolårets förlorare. Tittar vi på liknande aktier, som franska Sodexo eller brittiska Compass Group har ISS bäst utveckling i år.

Till det viktiga: Efter en positiv försäljningsuppdatering för helåret 2022 i januari fick vi i februari lägga vantarna på bolagets årsredovisning. En viktig uppdatering var bolagets guidning för 2023. Förväntningen är nu att ISS ska kunna växa organiskt med 4–6 procent i år, att jämföra mot analytikernas förväntan om 4 procent. Vi noterar att ISS lyckats höja sin förnyelsegrad (andelen befintliga kunder som inte lämnar ISS) till hela 94 procent, högre än 92 och 91 procent 2021 och 2020, och även åren dessförinnan.

Aktien handlas alltjämt till multiplar som understiger historiken samtidigt som bolagets duktiga ledning levererat på allt som kommunicerats så här långt. Vi är fortsatt nöjda ägare och tycker att aktien i ett första steg ska handlas över 200 danska kronor, vilket är en uppsida om cirka 30 procent från dagens nivåer. Vi har utnyttjat ISS-aktiens relativa svaghet i år till att utöka vår position till kurser runt 145.

Pets at Home

Fondens starkaste bidragsgivare 2023 fortsatte gå starkt i februari utan några särskilda nyheter att motivera det. Tvärtom har faktiskt ett par mäklarhus valt att ”ta hem vinst” genom att stänga sina köprekommendationer. Vi tror att det är förhastat, även om vi också sålt lite aktier då kursen rusat 36 procent per sista februari i år.

Wincanton

Trots en helt okej resultatuppdatering i januari har Wincanton haft ett motigt 2023 så här långt. Vi tror att det beror på att det funnits en stor enskild säljare i aktien. Fonden köpte aktier i en större transaktion som vi tror var säljarens sista aktier. Aktien steg 5 procent i februari och kursuppgången kom efter att säljaren tycks ha blivit klar. Det är ofta köp- och säljflöden som bestämmer pris på kort sikt i illikvida aktier.

Lindab

Även Lindab släppte sin Q4-rapport i februari. Bolagets rörelseresultat om 244 miljoner kronor var omkring 11 procent under förhandstippningarna. Det framkom senare under rapportpresentationen samma dag att rörelseresultatet hade belastats med 25 miljoner kronor av kostnader som många andra bolag nog hade benämnt som engångskostnader, vilket Lindab alltså inte gjort i detta fall (föredömligt!). Det går nog därför inte att titulera rapporten som någon besvikelse.

Tvärtom noterar vi att Lindabs stora varulager, som inflaterats kraftigt av höjda råvarupriser, äntligen sjönk från Q3 till Q4. Under några kvartal har Lindabs marginal pressats av att man köpt material till höga priser för att säkra leveranssäkerhet. Någon gång under Q2 2023 bör den negativa effekten fasats ut. I sitt VD-ord var Ola Ringdahl bestämd med att bolaget ska nå sitt mål om åtminstone 10 procent marginal 2023, vilket analytikerna fortsatt inte tycks tro på om vi tittar på konsensusestimaten. Får han rätt och försäljningsestimaten håller, kan det alltså finnas positiva estimatrevideringar i korten för 2023. Vi ökade vår position i februari och aktien har så här långt stigit med 14 procent i år.

Photocure

Rapportperiodens stora besvikelse kom från Photocure. Bolagets försäljningssiffror kom in en bit under analytikernas förväntningar. Samtidigt var bolagets guidning för 2023 under marknadens förväntningar, men en förväntad tillväxt om 20% och lönsamhet på EBITDA-nivå före ”engångskostnader” (som vi tolkar det relaterar till förvärvskostnader och liknande). Kort och gott var rapporten inte bra och därför sjönk aktien 24 procent i februari. Därmed var Photocure också fondens största negativa bidragsgivare.

BoneSupport

BoneSupport levererade ännu ett rekordkvartal som kom in 6% över konsensus. Justerat för några engångsposter var rörelseresultatet någorlunda i linje med förväntan. Bolaget växer försäljningen med 49% organiskt på årsbasis. Cerament G lanserades i USA under kvartalet och fick en bra start de första två månaderna. Försäljningen är inriktad på de stora universitetssjukhusen och dess ”key opinion leaders” för att öka hastighet och penetration i säljprocessen. Det är en lång process att bli standardbehandlingen på ett stort sjukhus och vi förväntar oss en aning slagig, men fortsatt stigande försäljning av Cerament G kommande kvartal. Bolaget har enligt bolaget fått mycket positiv feedback från kirurger och vi känner oss trygga med att bolaget kommer att leverera över tid. Glädjande var också att standardprodukten (Cerament BVF) forsätter växa sekventiellt, vilket talar för att det fortsatt finns mycket för BoneSupport att göra i USA. Bolagets unika produkt och position, dess starka momentum och även en attraktiv värdering om våra långsiktiga estimat stämmer någorlunda, gör att BoneSupport fortsatt är en av fondens största positioner.

SLP

Vårt logistikfastighetsbolag SLP rapporterade också under februari. Det var en stark avslutning på året där vi såg positiva värdeförändringar av fastigheter trots att avkastningskravet höjdes med 20 baspunkter. Detta är kärnan i investeringscaset där nya uthyrningar, förvärv och KPI-justering av 2023 års hyror driver NAV-tillväxten. SLPs balansräkning är stark och bolaget står redo att kapitalisera på en stökig fastighetsmarknad där flera aktörer gått från nettoköpare till nettosäljare senaste året. Vi gillar fortsatt SLP och äger hellre högavkastande logistikfastigheter som är i stort sett 100% inflationsindexerade än mycket annat fastighetsrelaterat som har lägre avkastning.

Corem

Även fastighetsbolaget Corem kom med rapport under februari. Operationellt var rapporten något bättre än förväntat. Svagheten var en NAV-utveckling som var sämre än våra förväntningar drivet av högre avkastningskrav (20 baspunkter högre) och nedskrivningar i intressebolaget Corem Kelly. Med det sagt äger vi inte Corem primärt på grund av NAV utvecklingen utan ett starkt driftsnetto i kombination med en skyhög riskpremie. Finansieringskostnaden i kvartalet var också något högre.

De senaste månaderna har bolaget sålt fastigheter som tillsammans med sitt innehav i Castellum förväntas inbringa totalt över 7 Mdr. Den största affären var med Blackstone där likvid ska växlas i början av april. Så här långt har man sålt samtliga fastigheter runt bokfört värde vilket är i stark kontrast till rabatten till NAV som fortsatt är runt 65 procent. Att aktien inte handlas på högre nivå trots dessa försäljningar kan vi tycka är lite märkligt och vi har därför fortsatt att öka vårt innehav. Vi noterar också att Corem, efter Blackstone-affären äger logistikfastigheter för 11-12 Mdr. Dessa fastigheter handlas med 65 procents rabatt i förhållande till substansvärdet samtidigt som logistikfastigheter i Sverige och Europa handlas med en premie om 20-30 procent. Här borde man kunna skapa aktieägarvärde med någon form av strukturell transaktion kan vi tycka.

Marknadens perception till Corem är nästan uteslutande hur man ska ta sig an sina obligationsförfall och den allmänna finansieringen. Vår syn är att man efter Blackstone affären till stor del kontrollerar sitt eget öde och har flera möjligheter, inklusive att köpa tillbaka obligationerna i dess helhet.

En investering i Corem har en högre risk än till exempel SLP eller vårt tidigare innehav i Wihlborgs, men potentialen är också betydligt större på kort- och medellång sikt. Med en inflation som förväntas sjunka rejält under resten av året, borde leda till en press på räntorna efter sommaren, vilket i sin tur borde öka intresset för en aktie som Corem. Aktien sjönk med 5 procent i februari och har i år sjunkit stigit med 8 procent.

Saint Gobain

Fonden investerade i Saint Gobain i december när vi sökte lågt värderade cykliska bolag med en attraktiv risk/reward. Vid tidpunkten för vår första investering värderades bolaget till mycket låga 7x nettovinsten 2023e. Avkastningen på eget kapital var 12-13 procent och allt detta med en låg skuldsättning. Det var tydligt att marknaden inte trodde på att den transformering bolaget gjort sedan 2018, nämnvärt kommer att förbättra intjäningskvaliteten framöver. Vid möten med bolaget andades man en viss frustration över detta.

Detta år blir ett viktig test för bolaget. Så här långt har marknaden varit alldeles för skeptisk viket gynnat oss. I slutet av månaden publicerades en utmärkt kvartalsrapport som slog lågt ställda förväntningar och dessutom kommunicerades en förhållandevis optimistisk prognos för helåret som ledde till att konsensusförväntningarna efteråt skrevs upp med 3–5 procent. Aktien har stigit med 23 procent i år varav 7 procent kom i februari.

Commerzbank

För tredje månaden i sträck har vi anledning att nämna Commerzbank. Trots att fonden endast varit ägare sedan i mitten av november har aktien snart stigit med 50 procent sedan dess. Anledningarna till att aktien fortsatte att stiga med 11 procent i februari, efter att ha stigit med 10 procent i december och 18 procent i januari, är flera:

1) Fortsatt stigande räntor som eldar på räntenettot

2) Commerzbank blev inkluderat i det viktiga indexet DAX30

3) En mycket stark kvartalsrapport som ledde till att analytiker i snitt justerade upp intjäningsestimaten med 10-15 procent.

Bilden nedan visar att aktien i december handlades under 8 euro per aktie mot dagens 11,60 och att vinsten per aktie på några månader justerats upp med hela 25 procent för innevarande år.

Källa: Bloomberg

Korta innehav

Den korta portföljen bidrog med ett svagt negativt resultat under månaden. Största positiva bidragsgivare kom från vår korta position i det större svenska OMXS30-indexet. Största negativa bidragsgivare kom från ett svenskt småbolagsindex.

Exponering

Nettoexponeringen var, justerat för våra onoterade innehav, vid månadens ingång och utgång 72 respektive 77 procent.

Summering

Sedan lägstanivåerna i slutet av september förra året har DAX stigit med 27 procent jämfört med S&P500s mer modesta 2 procent, mätt i euro. Det är en enorm skillnad på endast fem månader och beror i huvudsak på:

- De stora amerikanska techbolagen har fått problem med tillväxten och därmed sina värderingar

- Skillnaden i värdering mellan Europa och USA var i utgångsläget rekordstor

- Europa som tillgångsklass betraktades större delen av förra året som paria på grund av krig och energiförsörjning

- Europa fick en mild vinter och därmed betydligt mindre energiproblem

- Europeiska ekonomin har varit mycket mer motståndskraftig än förutspått

- Kina har öppnat upp landet vilket gynnar Europa mer än USA (större exponering)

Källa: Bloomberg

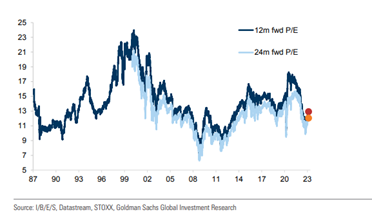

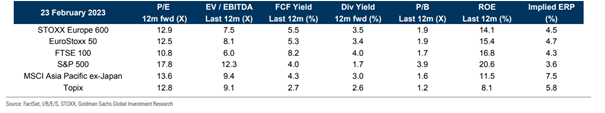

Den europeiska aktiemarknaden handlas för tillfället runt 12-13x P/E på framåtblickande 12 månader. Den senaste uppgången i aktiemarknaden kan knappt skymtas i bilden nedan som visar 36 års utveckling av värderingen.

Storbritannien är trots en stark utveckling förra året fortfarande den lägst värderade aktiemarknaden medan USA är den högsta. Notera också skillnaden avkastningen på eget kapital. USA är i en klass för sig och förtjänar därmed en högre värdering.

I tillägg till ovanstående förklaringar till varför Europa har varit mycket starkare än USA, kan det också vara så att terminalräntan i USA är ett större problem än terminalräntan i Eurozonen. Den förväntade terminalräntan är i skrivande stund 5,4 procent i USA mot Europas 3,9 procent. Den amerikanska ekonomin går fortsatt för högtryck med en arbetslöshet som är obefintlig. I Europa och inte minst i Sverige, har vi nu en tillväxttakt som implicerar en pågående recession och därmed kan det vara så att räntan är ett mindre hot mot aktiemarknaden i Europa än i USA. Nedan amerikansk arbetslöshet de senaste 50–60 åren. Vi bevittnar historiska lägstanivåer.

Källa: Bloomberg

Den stigande räntan i USA ser inte ut att fullt ut reflekteras i aktiemarknaden. Det skulle kunna betyda att den amerikanska aktiemarknaden har en rejäl motvind framöver. Ett annat scenario är att inflationen plötsligt sjunker och drar ner räntorna. Eller så kommer den historiskt höga korrelationen mellan räntan och P/E-talet inte tillbaka, men det känns inte troligt. Nuvarande värdering av S&P500 lämnar åtminstone inte mycket utrymme över till multipelexpansion, utan utvecklingen är mer avhängig intjäningstillväxten. Europa är i ett helt annat läge.

Källa: True Insights, fred.stlouisfed.org, Bloomberg

En stor del av amerikanskt BNP är privatkonsumtion. Vi noterar att hårt prövade amerikanska konsumenter äntligen har positiva reallöneökningar. Utvecklingen i reallöner har historiskt sett, med 6–9 månaders fördröjning, varit en stark ledande indikator för utvecklingen på aktiemarknaden. Det är dock inget som hjälper för att tämja inflationen. I Europa förväntas reallönerna vända upp efter sommaren. Handelssektorn är i år tredje bästa sektor i det breda Europaindexet, så investerare har uppmärksammat detta.

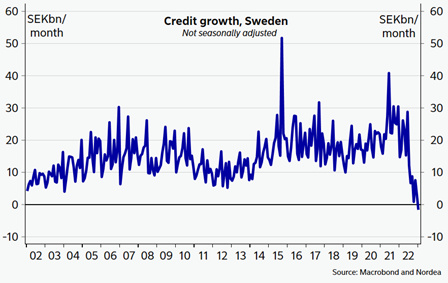

20 års låntillväxt i Sverige nu nere på negativt territorium. En fascinerande bild på en frontalkrock i svenskt konsumentled. Riktigt så här dramatiskt är det inte i resten av Europa.

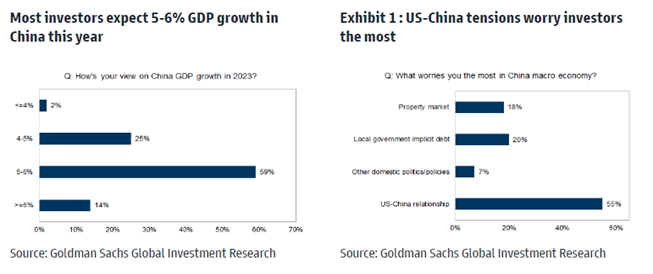

Källa: Macrobond, Nordea

När det gäller att bekämpa inflationen så är Kina just nu den stora vinnaren då de inte har någon inflation att tala om. I motsats till resten av världen har man inte haft samma expansiva politik som i väst, utan man tog smällen direkt där och då. De senaste åren har å andra sidan varit de mest besvärliga någonsin. Förväntningarna på en snabbstart är dock höga med en förväntad tillväxt om 5-6 procent i år. När detta skrivs den 1 mars har Kina på morgonen publicerat deras PMI-data som visade den högsta aktiviteten sedan april 2012! De asiatiska börserna reagerade positivt med Hong Kong på +4,2 procent.

Likviditeten i den kinesiska ekonomin har ökat rejält och är naturligtvis orkestrerat av den kinesiska staten. Det skulle vara förvånande om inte detta leder till en ökad global ekonomisk aktivitet inom några kvartal.

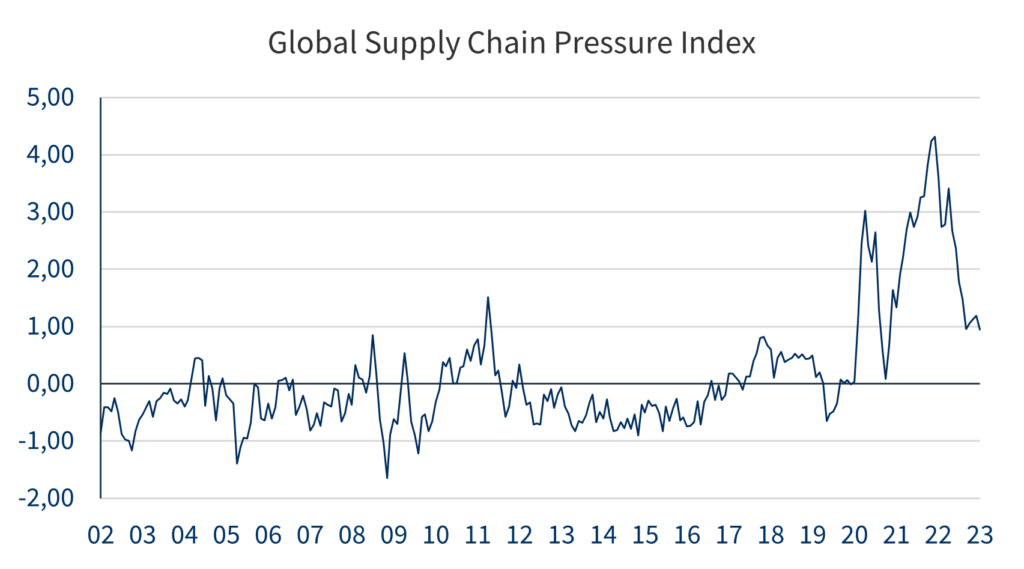

Flaskhalsproblemen fortsätter att minska i ekonomin vilket är en stor bidragsgivare till den globala ekonomiska utvecklingen samtidigt som inflationstrycket på marginalen minskar.

Källa: Kepler Cheuvreux

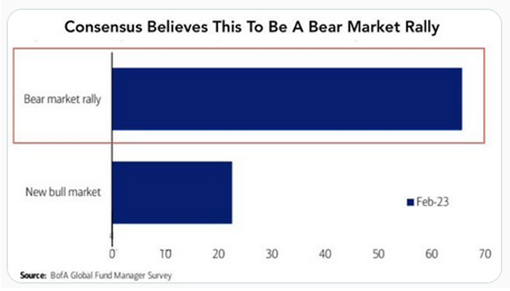

Det globala inköpsindexet har historiskt varit en utmärkt indikator för att förutsäga cykliska bolags aktiekursutveckling i förhållande till mer defensiva bolag. Det som är lite märkligt är att nedanstående optimism inte återspeglas bland det stora investerarkollektivet. Det verkar som aktierna handlats in under tvång.

Källa: Kepler Cheuvreux

En överlägsen majoritet tror fortsatt vi är i ett ”björnmarknadsrally” och att aktiekurserna därmed ska sjunka rejält. Vissa dagar är dåliga nyheter bra nyheter och vice versa beroende på humöret. Just nu skjuts recessionen i USA framåt hela tiden och det anses vara ett problem. Det finns många utmaningar kvar, men positivt är att flaskhalsproblemen minskar betydligt, Kina taktar upp, oljepriset är stabilt och inflationen, trots ett antal bakslag på sistone, fortsätter sannolikt sjunka. Och kanske viktigaste av allt, bolagen som kollektiv har så här långt bemästrat utmaningarna väl eller mycket väl.

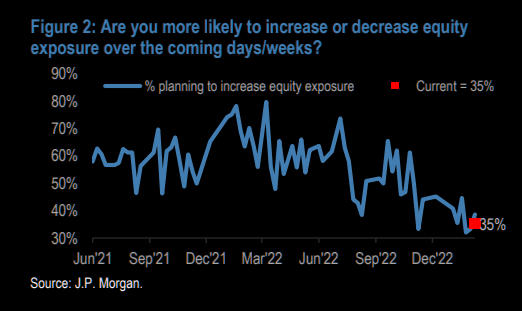

En annan bild på samma tema. Pessimismen dominerar fortsatt.

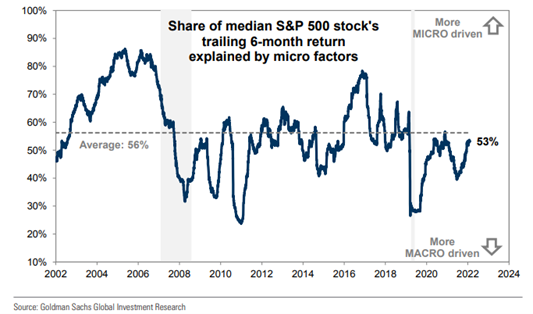

Som vi skrev om i årsbrevet är vår syn detta år att det blir ett betydligt bättre ”stock picking” år. Nedanstående bild visar att bolagsspecifika nyheter ökar i betydelse när det gäller att driva aktiekursen. Det gynnar vår verksamhet och därmed även avkastningen.

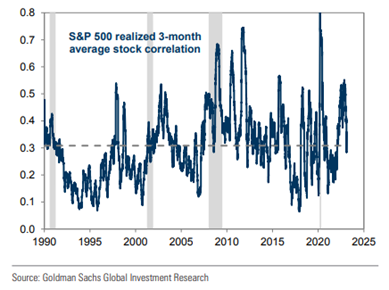

Även samvariationen mellan olika aktier sjunker vilket är positivt. I Covid-kraschen för tre år sedan var korrelationen 0,8, det vill säga det spelade liten roll hur bolaget levererade. Nästan alla aktier handlades ned rakt av.

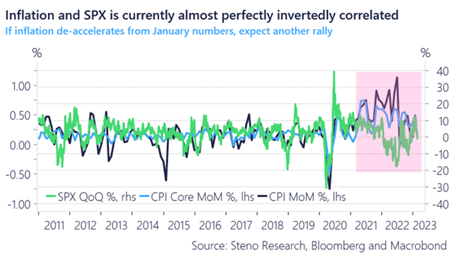

Den största anledningen till den allmänna pessimismen bland investerare är inflationen. Bågen är hårt spänd och när data börjar överraska positivt, vilket vi faktiskt tror är möjligt, uppstår högst sannolikt ett stort köptryck. Det såg vi till exempel den 10 november förra året när Nasdaq steg med 7,5 procent på en dag. Bilden nedan visar den inverterade korrelationen mellan S&P500 och inflationen.

Sammanfattningsvis bibehåller vi vår positiva grundsyn även om vi ser ett antal betydande utmaningar. Vi har ingen stark uppfattning om ifall vi ska upp eller ned på kort sikt, däremot är vår övertygelse att vi befinner oss på en högre nivå än idag när året är avklarat.

Historiskt och statistiskt intresserade kan notera att när avkastningen på S&P500 efter 25 dagar på året stigit mer än 5 procent, har medianavkastningen för resten av året slutat på 17,6 procent. Hela 16 av 17 gånger har detta stämt där 1987 utgör enda undantaget.

Vi arbetar träget vidare med vår bolagsanalys vilket är det viktigaste för vårt resultat. Det är därför glädjande att konstatera att med endast ett undantag så var vår rapportsäsong mycket bra vilket betyder att bolagsanalyserna varit precisa.

Slutligen är vi mycket glada att kunna meddela våra läsare att Norges Bank Investment Management utsåg oss till en av deras externa förvaltare under 2022. Mandatet omfattar en aktivt förvaltad lång europeisk aktieportfölj, och vi är ödmjuka och mycket stolta över att ha fått ett sådant prestigefyllt uppdrag.

Njut av våren som är på ingång!

Mikael & Team

Malmö den 3 mars

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

VIKTIG INFORMATION. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.