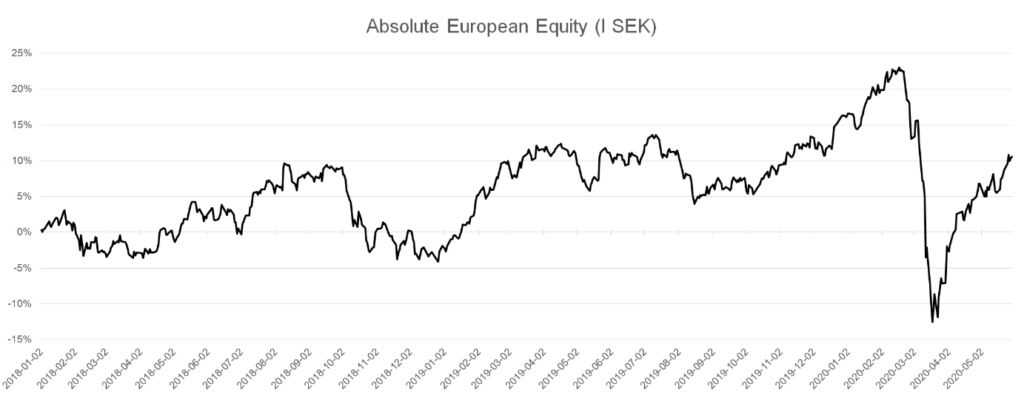

Utveckling maj

Fondens värde ökade med +3,5 procent (andelsklass I SEK) i maj. Stoxx600 (brett Europaindex) ökade samma period med +3,0 procent och HedgeNordics NHX Equities preliminärt med +2,2 procent. Motsvarande siffror för helåret är en minskning om -4,8 procent för fonden, -15,7 procent för Stoxx600 och –1,6 procent för HedgeNordic.

Aktiemarknad/Makro

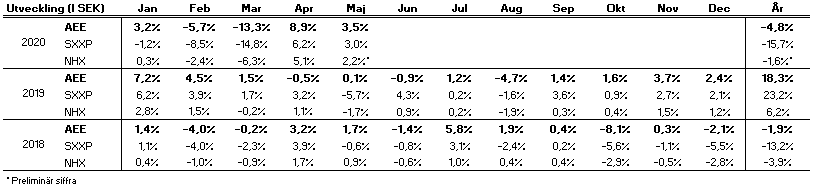

Maj inleddes med fallande kurser på världens börser. Exempelvis var OMX ned nästan fem procent på månadens första handelsdag. Det var först i slutet av månaden som aktiekurserna bröt igenom april månads nivåer. Katalysatorn var en kombination av att olika länder successivt öppnade upp, vi fick tidiga men positiva tecken i utvecklingen av ett vaccin och till sist, ett enormt stödpaket på cirka 8000 miljarder SEK (5,4 procent av EU:s BNP). Sverige, Nederländerna, Österrike och Danmark har (för tillfället?) satt sig på tvären och säger nej till förslaget att det ska vara i form av bidrag. Istället vill dessa länder se regelrätta lån. Nuvarande förslag innebär att två tredjedelar delas ut som bidrag och en tredjedel som lån. De fyra länderna som spjärnar emot är också de som är bland de största nettobetalarna. Italien, Spanien och Frankrike föreslås bli de stora mottagarländerna, se bild nedan.

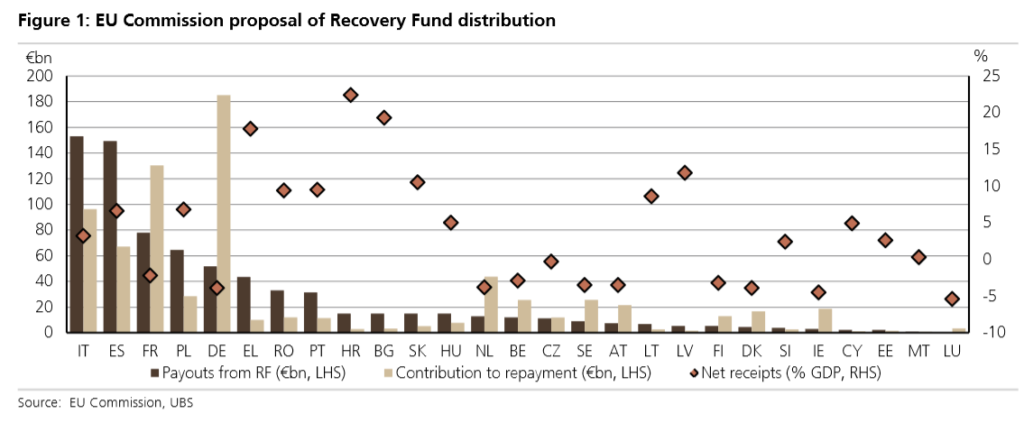

Högst sannolikt har världens olika ekonomier nu passerat lågpunkten i aktivitet och vi kommer kommande månader få se en slagig men successiv återhämtning. När man studerar nedgången i till exempel den italienska bilförsäljningen i april (-97,5 procent!) eller den amerikanska industriproduktionen i april ur ett 100-årigt perspektiv är det lätt att förstå att det inte kan bli mycket värre.

Källa: Bloomberg

Källa: Bloomberg

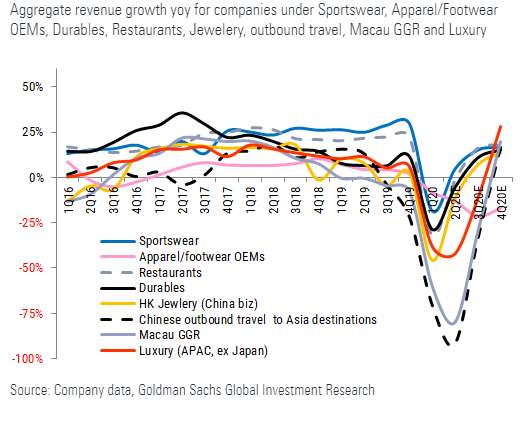

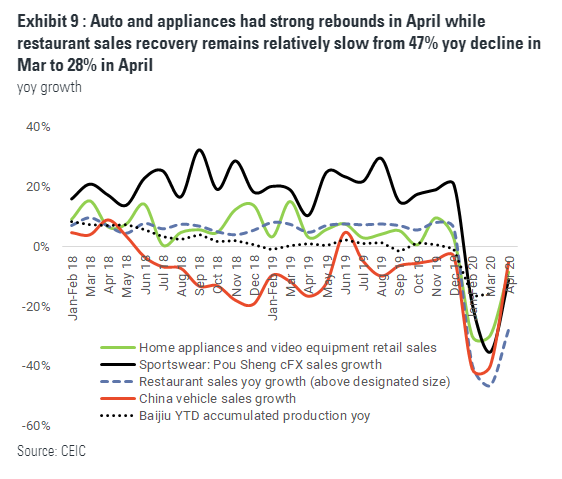

Om vi använder Kina som någon form av ledande indikator kan man se att det sker en förvånansvärt stark återhämtning.

Den kinesiska bilförsäljningen ökade med 47 procent i april jämfört med mars medan antalet restaurangbesök var något långsammare med 28 procent i ökningstakt.

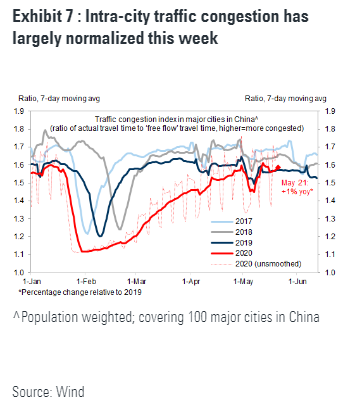

En bra men mindre charmig indikator är trafiksituationen i de 100 största städerna i Kina som nu är tillbaka på normala kaosnivåer. Utvecklingen påverkas säkert också av att människor nu är mindre intresserade av att åka kommunalt.

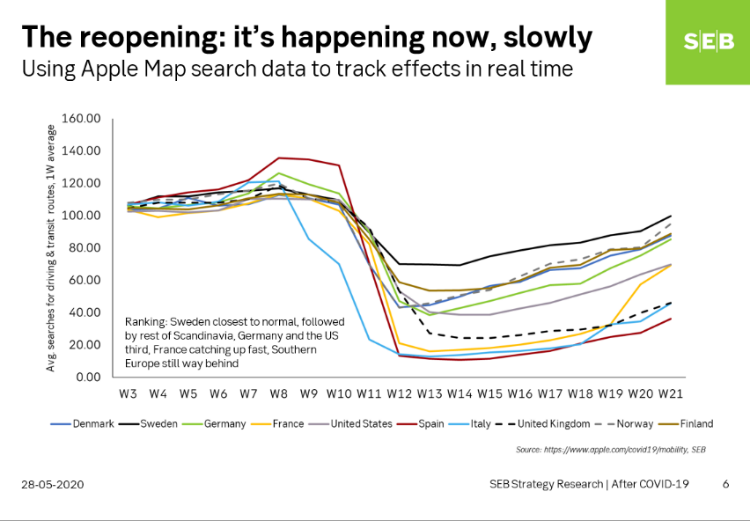

Även Europa vaknar långsamt till liv igen där Sverige ligger i topp på grund av vår avvikande strategi avseende nedstängningar och karantäner. Mindre smickrande är att vi är det sjätte sämsta landet i världen vad gäller antal döda per capita. Svenskar börjar betraktas som paria och lunchbesöket i Köpenhamn kan jag glömma ett tag till. Att det förra söndagen var tre timmars kö (!) över Öresundsbron med danskar som skulle hem efter långhelg i Sverige är uppenbarligen inget problem ur smitto-synpunkt. Är det inte dags att riva upp skatteavtalet med Danmark snart som dåvarande finansminister Bosse Ringholm 2003 så imponerande oskickligt förhandlade fram? Han har några miljarder skattekronor på sitt samvete.

Källa: SEB

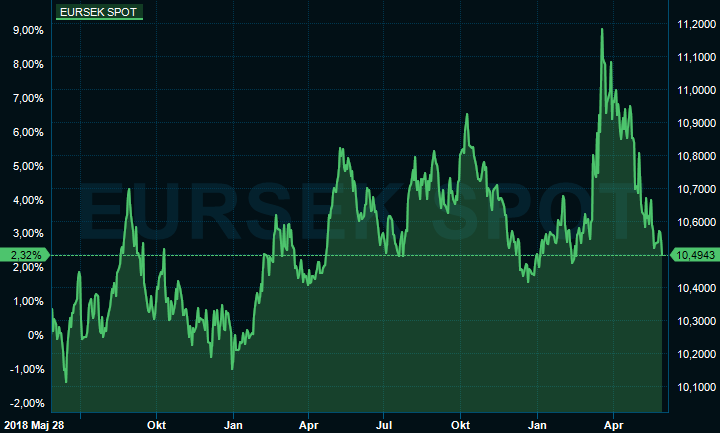

Den svenska kronan stärks äntligen och det behövdes en pandemi för att investerare skulle förstå att skillnaden mellan Sveriges balansräkning jämfört mot Europas genomsnitt är betydande och till Sveriges fördel (gäller ej på individnivå). På månadens sista dag fick vi även första kvartalets BNP-tillväxt för Sverige som steg med 0,1 procent mot förväntade -0,3 procent. Det är dock bara brus jämfört mot de siffror som kommer senare för det andra kvartalet. Typiskt att när vi äntligen har råd att åka utomlands så går det inte. Nedan svenska kronan vs euro mätt över två år.

Källa: Infront

Regimen i Kina har återigen visat att människoliv och demokrati inte står speciellt högt på agendan. Det blir allt mer uppenbart att överenskommelsen från 1997 mellan Storbritannien och Kina angående Hongkong och dess självständighet inte gäller längre. Som vi sagt tidigare, detta kommer tyvärr inte att sluta lyckligt. Det känns inte osannolikt att President Trump, som är under press på grund av en minst sagt medioker insats mot covid-19, kommer att gå till attack mot Kina igen under sommaren för att verka handlingskraftig på hemmaplan inför det amerikanska valet i höst. Problemen i Hongkong kan vara en katalysator för honom att agera. Mer om det i sista avsnittet.

President Trump fick ännu ett av många raseriutbrott när Twitter började säkerställa att fakta som han twittrade om faktiskt var sant. De bifogade helt enkelt en länk ”get the facts” på hans tweet och det tog inte lång tid innan reaktionen kom. ”Twitter is completely stifling FREE SPEECH, and I, as President, will not allow it to happen!” Han passade också på att dela ut några ordentliga kängor till ”Fake News CNN” och ”Amazon Washington Post”. Financial Times kommenterade det med att: ”the former reality star’s social media feed allows him to speak directly to his supporters” – en ny titulering helt enkelt.

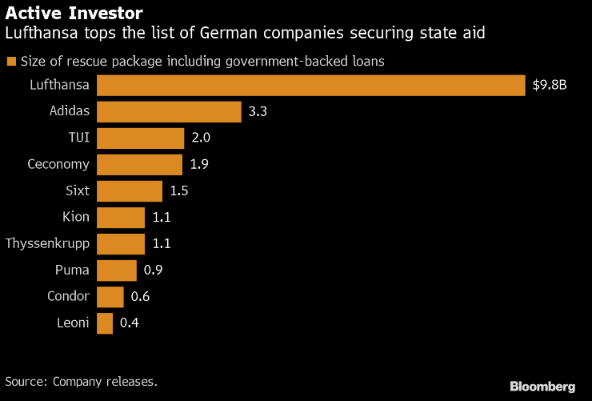

Till sist en intressant bild som visar på de enorma belopp som tyska staten så här långt har garanterat eller skjutit till för att hjälpa olika tyska företag. Beloppen är i USD men fritt översatt, 100 miljarder kronor till Lufthansa skojar man inte om.

Långa innehav

Biovica genomförde under månaden en kapitalmarknadsdag där ledningen för första gången kommunicerade sina försäljningsmål för produkten DiviTum. Marknaden för DiviTums uppskattas initialt till mellan 400-700 miljoner USD. Tre år från säljstart, som beräknas ske Q1 2021, siktar bolaget att nå 15 procent marknadsandel. (På lång sikt hoppas de nå en marknadsandel om 50 procent.) Försäljningen kommer med hög sannolikhet ske via partners, som då antagligen får en andel om 40-60 procent av försäljningen. Med bruttomarginaler över 80 procent blir skalbarheten stor. Med 10-15 procent i marknadspenetration behövs det sannolikt inte mer än 50-60 anställda i bolaget. Utfallsintervallet är givetvis väldigt brett i detta tidiga stadie, men vi tror inte det är någon omöjlighet att Biovica kan tjäna 150-250 miljoner kronor på rörelsenivå inom 4-5 år. Det ska ställas i relation till dagens börsvärde om cirka 600 miljoner kronor.

Givet att vi får någorlunda rätt i våra förväntningar ser vi en betydande potential i aktien. Risken i investeringen är högre än snittet i vår portfölj. Samtidigt tycker vi att det finns mycket som pekar på att Biovicas kliniska risker är lägre än bland jämförbara bolag. Vi köpte in oss i bolaget för ett år sedan i en riktad emission på 10 kronor per aktie. Under maj steg aktiekursen med 59 procent till 24 kronor per aktie och var då upp drygt 100 procent i år.

Mentice hade minst sagt ett stormigt första år på börsen då verksamheten inte uppnådde de (egna) högt ställda målen. Det var därför med glädje som vi tog emot bolagets första rapport som var i linje med vår egen förväntansbild. Det var egentligen den första starka rapporten från bolaget sedan börsintroduktionen och vi ser nu tydligt en effekt av att VD Göran Malmberg nu fått ett bättre grepp om verksamheten efter att han blev försäljningsansvarig. Försäljningen steg med 23 procent, visserligen hjälpt av enkla jämförelsetal, men också stjälpt av covid-19 som började agera dämpande på försäljningen under kvartalet. Särskilt viktigt är att Mentice ”strategiska allianser” börjar få ordentligt fäste. Bolagets simuleringsmjukvara finns med i erbjudandet när Philips och Siemens säljer sina senaste cath labs Azurion och Artis Icono. Cath lab-affären är mer skalbar än Mentice övriga verksamhet och genererar dessutom återkommande intäkter i ett senare skede. Aktien steg med 34 procent i maj.

Vi har tidigare skrivit om att tyska DEAG är det innehav i vår portfölj som är mest påverkat av coronakrisen. Som eventarrangör och biljettförsäljare blir det svårt att bedriva verksamhet när arrangemang inte får arrangeras. DEAG är dock en av få aktörer på marknaden som har heltäckande försäkringar som täcker förlusterna för event som måste ställas in. I takt med att vi börjar se tecken på att samhällen världen över börjar öppna upp igen har även aktien börjat svara. Aktien steg med 23 procent under månaden.

Finska Musti steg ytterligare 19 procent efter en stark månad i april. Per sista maj hade aktien stigit 51 procent från IPO-kursen på 8,75 euro den 12 februari och 76 procent från den lägsta stängningskursen i mars. I maj fick vi se ännu ett insynsköp då vd David Rönnberg köpte 4 000 aktier på 11,62 euro per aktie.

Under april och maj månad har vi köpt ett antal nya innehav till fonden. Närmare bestämt handlar det om NetEnt, SimCorp, Invisio och Pandox som i maj bidrog med cirka 0,7, 0,4, 0,2 och 0,3 procent till fondens utveckling. Positionerna är vad vi betraktar som små (mindre än 4 procent av tillgångarna) men har ändå givit betydelsefulla bidrag under månaden. Vi har som strategi att köpa mindre poster av bolag en bit in i vår analysprocess och hoppas få anledning att återkomma gällande någon eller några av dessa aktier i kommande månadsbrev.

Efter ett svängigt 2018 och ett fantastiskt 2019 bestämde vi oss denna månad för att avyttra hela vårt innehav i Getinge. Aktien har mer än dubblerats från tidpunkten när vi köpte våra första aktier hösten 2018 och har tjänat oss väl även under coronakrisen. På nuvarande kursnivåer ser vi bättre potential i andra aktier och vi följer bolaget från sidlinjen tillsvidare.

Korta innehav

Den korta portföljen bidrog negativt till fondens utveckling med cirka -2,1 procent. Störst negativa bidrag hade våra korta terminspositioner i tyska DAX, svenska OMXS30 och europaspecifika STOXX 600. Bland våra aktiespecifika korta positioner bidrog bland annat tyska Thyssenkrupp och BMW.

Exponering

Nettoexponeringen var, justerat för våra onoterade innehav, vid månadens ingång och utgång 53 respektive 52 procent.

Summering

Om vi zoomar ut och betraktar vad världen gått igenom de senaste tre månaderna förstår man att det är händelser det kommer att talas om i många generationer. USA gick på mindre än två månader från den lägsta arbetslösheten på 50 år till den högsta arbetslösheten på 80 år. Aktiemarknaderna världen över upplevde samtidigt den snabbaste och kraftigaste nedgången någonsin från en toppnivå, som sen följdes av den starkaste uppgången på 88 år. Trots mängder av ny information varje dag är vår marknadssyn på kort sikt i stort sett oförändrad och vi tror inte på några större rörelser, varken upp eller ner. Vi noterar att marknaden fortsätter uppåt de första dagarna i juni när detta dokument slutförs.

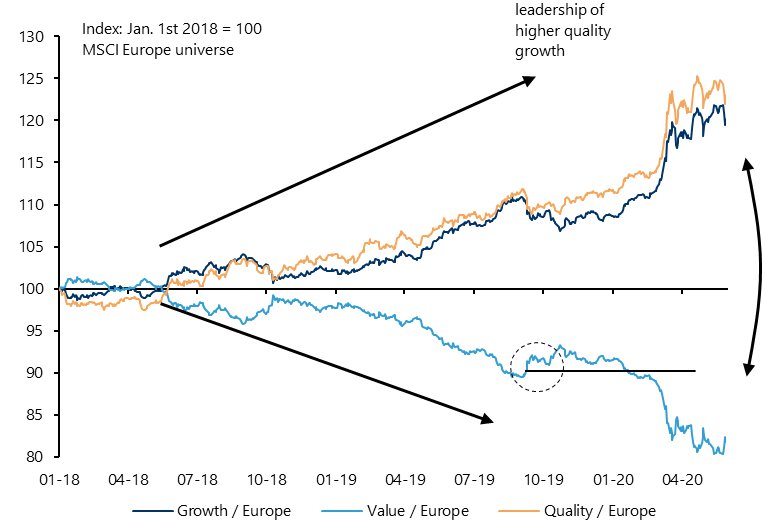

Det andra vi diskuterade i förra månadsbrevet var vår syn på en förväntad större sektorrotation. Under den sista veckan i maj fick vi en försmak av just detta med rejäla nedgångar i de aktier som gått bäst i år (teknik, läkemedel och defensiva bolag) och aktier som haft en svag utveckling steg kraftigt. Till exempel steg Global Air Line Index med som mest hela 50 procent under maj. Även här håller vi fast vid vår syn att den stora förväntade rörelsen inte kommer nu utan senare i sommar. Det är (åtminstone i teorin) först när investerare ser att inflationen stiger, råvaror stabiliseras och lutningen på de långa räntekurvorna ökar (då investerares långsiktiga syn på konjunkturen blir mer positiv), som denna typ av aktier börjar röra på sig och då går det extremt fort. Förutom inflationen ser vi tendenser till att det börjar hända nu. Den allmänna positioneringen bland investerare är fortsatt en historiskt stor övervikt i ”tillväxtaktier” och en mycket stor undervikt i ”värdeaktier”.

Det känns nästan som en naturlag att det stora skiftet kommer i juli när de flesta är på semester och vilar upp sig efter ett minst sagt händelserikt första halvår. Nedan illustrerar utvecklingen i tillväxtaktier jämfört med värdeaktier. När krokodilgapet stängs blir det blodigt (nästan Göteborgshumor på den). Med allt detta sagt har vi de senaste två veckorna investerat i några cykliska bolag (till exempel Pandox) och sålt eller minskat i några av våra vinnare (till exempel Getinge). När och om vändningen i marknaden kommer och investerare börjar jaga värdeaktier går det extremt fort och en viss balansering redan nu känns hälsosamt.

Källa: Kepler Cheuvreux

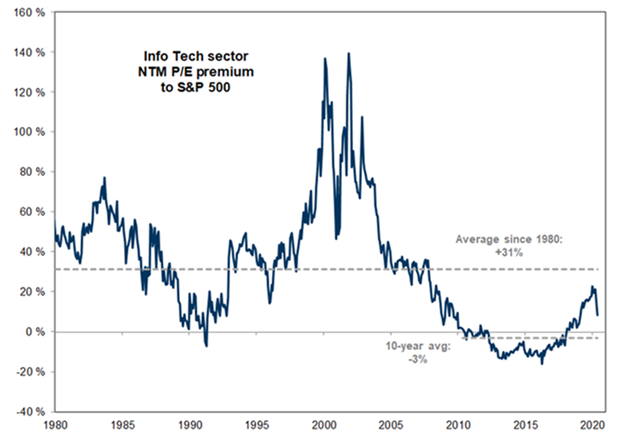

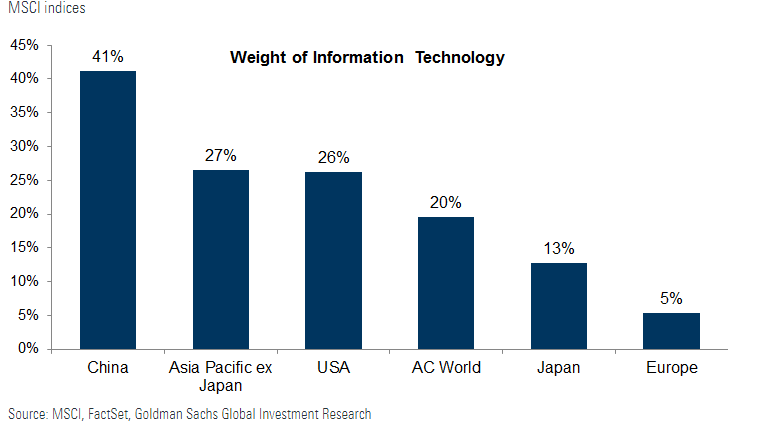

Trots den extrema övervikten mot teknologibolag är värderingspremien i förhållande till S&P 500 mindre än man skulle kunna tro, se bild nedan.

Källa: GIR (Ben Snider) as of 13MAY20, past performance is not indicative of future returns, t/y Tony P, Goldman Sachs

Nedanstående bild illustrerar varför vi i Europa blir omsprungna av resten av världen. Nu måste de europeiska politikerna prata mindre och komma med konkreta och reella resultat som bygger på en långsiktig tillväxt. Bara det faktum att vi kastat bort fyra år på Brexit gör ju att blodtrycket på undertecknad slår i taket.

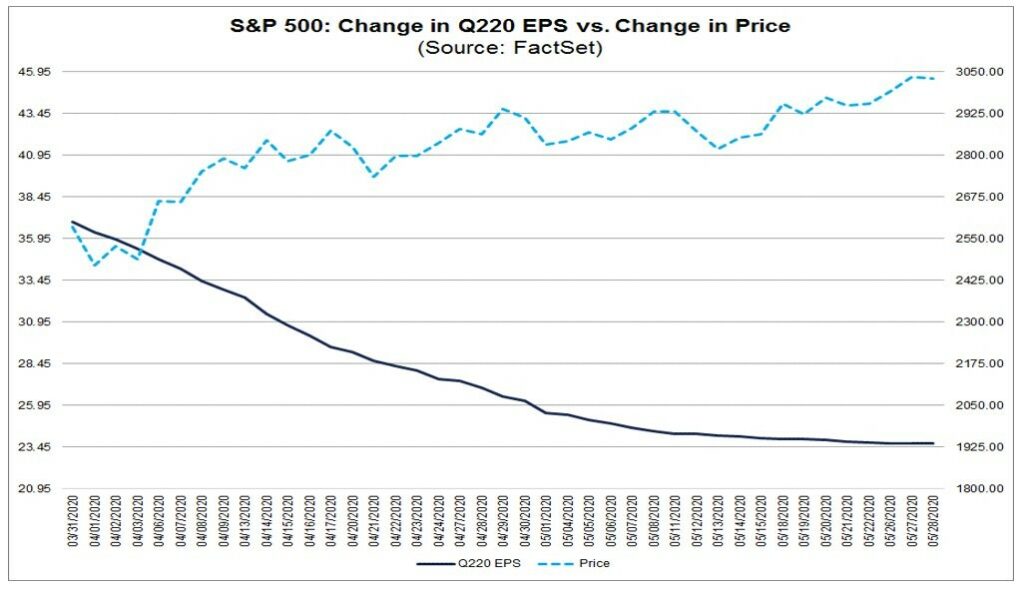

Huvudorsaken till den kraftiga uppgång vi sett på aktiemarknaden sedan den 23 mars är den explosion av penningmängden som skett med hjälp av världens centralbanker. Dessutom har all världens stater samtidigt och resolut implementerat olika hjälpprogram och skattesubventioner. Marknaden är riggad av centralbankerna och målsättningen är att bygga en bro som förhoppningsvis tar oss över till andra sidan där mer normala förhållanden utlovas. Bilden nedan visar att estimaten för det andra kvartalet på S&P 500 har minskat med cirka -36 procent samtidigt som indexet har stigit med cirka +17 procent. Bågen spänns, men tredje kvartalet kommer att uppvisa historiska tillväxttal i förhållande till det andra kvartalet.

Källa: FactSet

Explosionen av penningmängden har lett till ett nytt begrepp, the Great Financial Bail-Out (GFB) som såklart anspelar på the Great Financial Crisis (GFC). Amerikanska Fed köper skräpobligationer, den japanska centralbanken fortsätter köpa värdepapper på Tokyobörsen och även Riksbanken utreder med hjälp av Blackrock hur de bäst ska kunna gå in och börja köpa företagsobligationer. Ur led är tiden.

Hur ska allt detta prissättas på de olika marknaderna? Om Fed ökat sin balansräkning från fyra till sju biljoner USD, hur mycket ska olika tillgångspriser öka? Omöjligt att svara på men en hel del är en bra gissning. MZM, eller ”Money of zero maturity”, är ett mått på de likvida penningmängder som finns tillgängliga inom en ekonomi. Nedanstående bild visar relationen mellan explosionen av MZM i förhållande till uppgången i S&P 500 och det gör att S&P 500 ser ut att vara lågt värderat ur ett historiskt perspektiv. Det är lite som att titta på OMX över några år och tycka att det har gått starkt tills man justerar för försvagningen av den svenska kronan.

Källa: Bloomberg as of 22MAY20, past performance is not indicative of future returns, Goldman Sachs

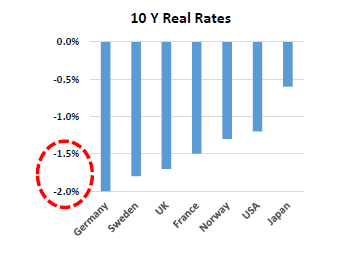

Med hög sannolikhet kommer GFB att få en betydande och långvarig effekt på de historiska multiplar investerare vant sig vid och dagens negativa realräntor ökar jakten på en positiv avkastning. Till exempel betalar vi i vår förvaltning för närvarande -0,70 procent för likvider vi har på bankkontot.

Källa: Kepler Cheuvreux

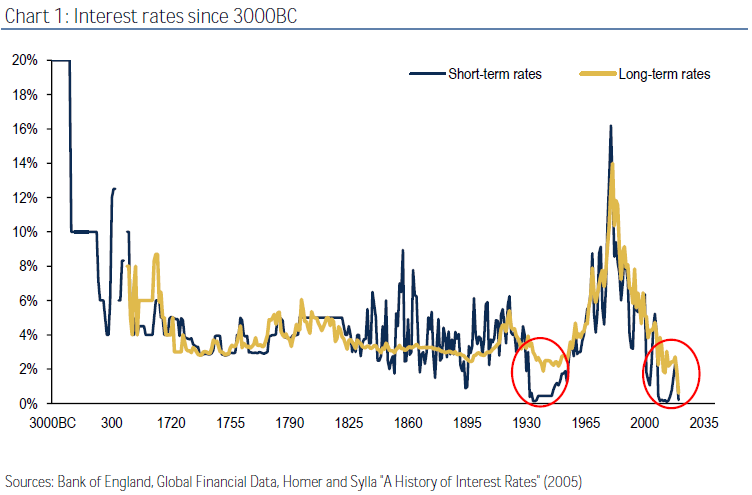

Dagens räntenivåer ur ett historiskt perspektiv är extremt låga. Nedan en blygsam tidsserie över de senaste 5000 åren. Oklart exakt hur datainsamlingen skett, men en intressant bild. Notera nivåerna runt 1930.

Vad gäller olika länder och dess öppnande tror vi i princip att allt är igång efter sommaren. En ny våg av inlåsningar kommer inte att ske. EU:s genomsnittliga statsskuld i förhållande till BNP har på två månader ökat från 120 procent till 140 procent, så något ekonomiskt utrymme för repriser av vad vi precis varit med om finns knappast. Dessutom lär det inte bli likadan total mediahysteri en gång till. Varje dödsfall är såklart en tragedi och det är förstås beklagligt, men överdödligheten, även i Sverige, har så här långt varit begränsad och allmänheten kommer knappast att bli överrumplad på samma sätt som i våras om det kommer en andra våg (det kanske inte kommer någon). I Sverige har fem andra influensamånader bara under 2000-talet haft en högre eller liknande dödlighet som det vi upplevt denna vår.

Om vi gör ett enkelt antagande att den globala kostnaden för nedstängningarna över tre år kostar 10 procent av världens BNP (sannolikt lågt räknat) hamnar vi på närmare 9000 miljarder USD. Därutöver har vi problematiken med kommande depressioner, människor med andra typer av allvarliga sjukdomar där förseningar uppstått och som längre fram kostar liv, utbildningsskuld etc etc. Då framstår kostnaden för hanterandet av corona som oproportionerligt dyrt. Som vi skrev förra månaden, ansvaret kommer att vila blytungt på politikerna som blixtsnabbt stängde ner länder och som i till exempel Storbritanniens fall förlitade sig på en gravt felaktig analys. Politikerna däremot arbetar på och riskerar inte att bli arbetslösa. De kommunicerar till och med att ”vi som samhälle måste känna ett gemensamt ansvar för att vi inte har rustat den här verksamheten bättre” (socialminister Lena Hallengren om äldreboende). Jag trodde naivt att de vi gett förtroendet att hantera Sveriges angelägenheter också var de som var ansvariga.

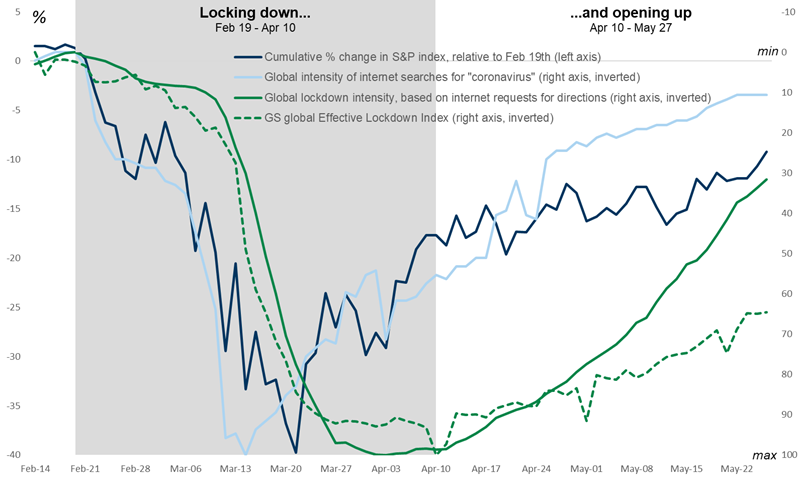

Nedanstående bild illustrerar 1) S&P 500 sedan den 19 februari 2) internetsökningar på coronavirus och 3) ”global lockdown intensity”. Man kan konstatera att börsen, som så ofta förr, hade rätt då nedgången avtog några veckor före det vände upp i ekonomin.

Källa: Goldman Sachs

Utvecklingen i Hongkong i kombination med president Trumps problem på hemmaplan med raskravaller, covid-19 och arbetslöshet gör detta till en potentiellt ny politisk katalysator. Det amerikanska valet är nu bara fem månader bort och sannolikheten att Trump kommer göra något för att öka sin popularitet har tilltagit de senaste veckorna. Den politiska utvecklingen i Hongkong kan hjälpa honom då han kan öka trycket på Kina och få bort fokus från flera mediokra insatser på hemmaplan.

Europeiska aktiemarknader, med betydligt mer cyklisk industri, har framöver förutsättningar att få en starkare kursutveckling än de amerikanska. Vi får snart ta del av horribla kvartalsrapporter, men tillväxten Q2/Q3 kommer sannolikt att göra att investerare bortser från kollapsen. Det förutsätter att folk börjar komma tillbaka till sina arbeten igen. Idag är en av fyra amerikaner arbetslösa.

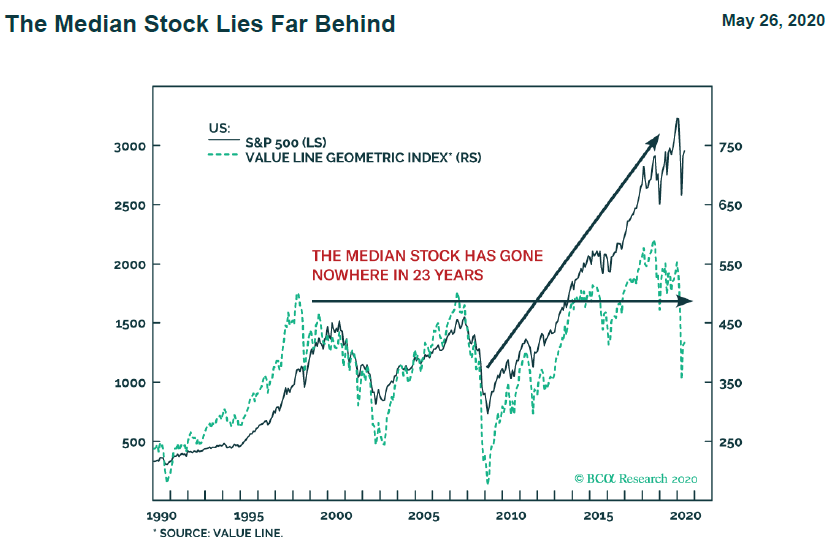

Som vi kommunicerat många gånger tidigare, det viktigaste för oss och er som andelsägare är att våra bolag levererar. Väljer man fel bolag kan alternativkostnaden bli väldigt hög. Medianaktien i S&P 500, se nedan, är mer eller mindre oförändrad de senaste 23 åren! Detsamma gäller om man investerat i H&M eller ABB i Sverige (exklusive utdelningar). Det är också en utmärkt anledning att inte investera i en indexfond.

Källa: BCA Research

Med förhoppning om ett varmt och soligt juni och glöm inte njuta av sommaren!

3 juni 2020

Mikael Petersson

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

VIKTIG INFORMATION. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.