Utveckling april

Fondens värde ökade med +8,29 procent (andelsklass R SEK) i april. Stoxx600 (brett Europaindex) ökade under samma period med +1,8 procent och HedgeNordics NHX Equities ökade preliminärt med 1,5 procent. Motsvarande siffror för 2021 är en ökning om +16,96 procent för fonden, +9,6 procent för Stoxx600 och +6,6 procent för NHX Equities.

Aktiemarknader/Makro

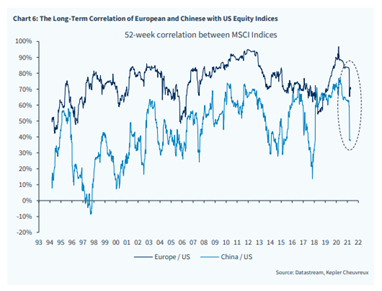

Världens aktiemarknader hade en fortsatt positiv utveckling under april månad. Det breda europaindexet SXXP600 steg med +1,8 procent medan S&P500 steg med +2,8 procent (mätt i euro). Bränsle för uppgången var en kombination av starka bolagsrapporter, en värld som börjar takta upp med vaccineringen och en amerikansk långränta som stabiliserades. Undantaget var den kinesiska aktiemarknaden som efter en stark inledning på året föll tillbaka och är nu oförändrad på året. Detta är intressant då den kinesiska aktiemarknaden var en global vinnare både 2019 och 2020 med cirka +35 procent i avkastning per år. En global ledare på världens aktiemarknader har alltså, åtminstone tillfälligt, tagit av sig ledartröjan. Korrelationen mellan den kinesiska, amerikanska och europeiska aktiemarknaden har minskat rejält på kort tid. Frågan är vad som ska få korrelationen tillbaka till mer normala nivåer. Vi återkommer till det i summeringen.

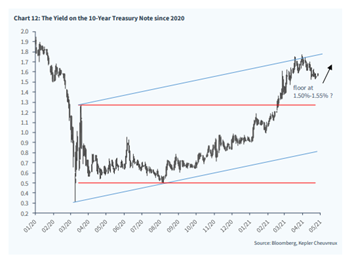

Den enskilt viktigaste faktorn för en ovanligt behaglig resa under april var en amerikansk långränta som stabiliserades och föll tillbaka något från de högsta nivåerna i mars. Världens aktiemarknader är fortsatt i händerna på marknadens värdering av skulder och i mindre grad av marknadens värdering av aktier (även om det blir en följdeffekt). Detta är viktigt för att förstå vad som (sannolikt) komma skall.

Stabiliseringen av den amerikanska långräntan påverkade direkt volatiliteten i aktiemarknaden och volatilitetsindexet VIX kom ner på historiskt låga nivåer. VIX på låga nivåer betyder ”risk on”.

Källa: Bloomberg

Vi ser sedan flera månader tillbaka kraftigt stigande priser på väldigt många olika tillgångar: koppar, olja, sojabönor, virke, fastigheter, Bitcoin och så aktier såklart. Nedanstående bild visar utvecklingen för amerikanska virkespriser som har formligen exploderat det senaste året. Warren Buffet gav sin syn i helgen på inflationen: ”…is seeing very substantial inflation. We are raising prices. People are raising prices to us and it’s being accepted”. Trycket på den amerikanska centralbanken ökar då deras syn fortsatt är att inflationstrycket är övergående. Vi tillåter oss att nämna vad vi skrev i november förra året: ”Det skulle inte förvåna oss om nästa års problem är att tämja det monster som centralbankerna skapat när ekonomin är tillbaka med nästan full kraft”. Skillnaden mot för ett halvår sedan är att ekonomierna går ännu starkare nu än vad som prognosticerades då. Nedan visar utvecklingen för amerikanska terminspriser på virke för de senaste fem åren. Något hände för ett år sedan.

Källa: Bloomberg

Sett i ljuset av ovanstående fakta är det fascinerande att vår Riksbank med emfas hävdar att vi inte har någon inflation. Stefan Ingves påminner lite om Bagdad Bob när han nyligen annonserade fortsatta stödköp av svenska bostadsobligationer i en glödhet bostadsmarknad. För att citera Andreas Cervenka i Dagens Industri: ”Om riksbanksdirektionens hemliga agenda de senaste 15 åren varit att öka klyftorna i Sverige hade de knappast kunnat lyckas bättre än vad de gjort”. Riksbankens privilegium att skapa oändligt med pengar är ekonomins motsvarighet till kärnvapen. Viss försiktighet är att rekommendera”. Till Riksbankens försvar kan man säga att det gäller all världens centralbanker. Dessutom kan rimligen heller inte Stefan Ingves beskyllas för att Sverige sedan årtionden tillbaka har en dysfunktionell bostadsmarknad som ingen politiker orkar eller vågar ta tag i.

Stimulanserna kommer tveklöst leda till fortsatt ökande spänningar mellan de som har fasta tillgångar och som gynnas av centralbankernas exempellösa expansiva politik och de som står på perrongen och tittar på andras möjligheter susa förbi. Det har blivit mer frekvent med våldsamma demonstrationer och upplopp i Europa och det kommer med hög sannolikhet att fortsätta. Bidrags- och transfereringsorganisationen EU kommer få fullt upp med att öka bidrag i olika former för att försöka tysta kritiska väljare. Ett ökat statligt styrande alltså. Även en stor Europavän med ett optimistiskt sinne kan bli bekymrad över vad konsekvenserna blir när uppenbart svaga politiker med mycket makt ökar det statligt styret på bekostnad av liberalismen. Bästa botemedlet är att själv skaffa sig ekonomisk frihet genom ett eget sparande. En anledning till vårt eget existensberättigande.

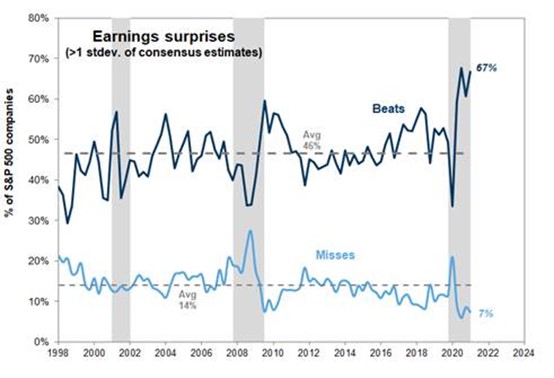

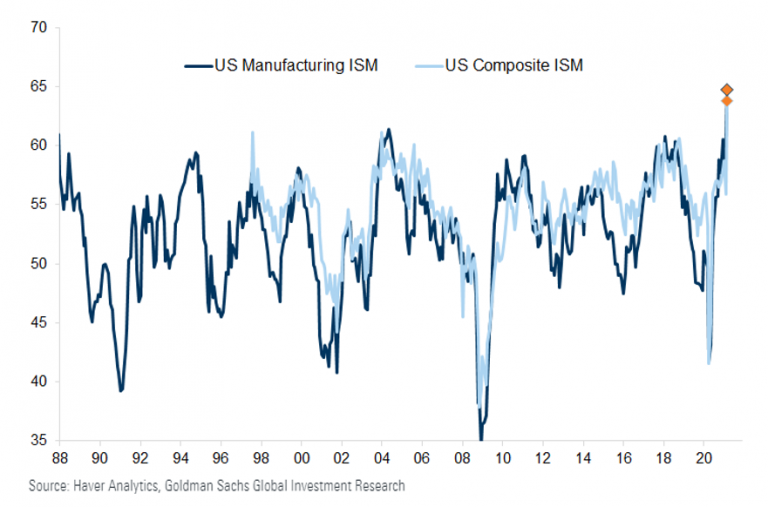

Betydligt mer uppmuntrande är bolagens kvartalsrapporter som trots högt ställda förväntningar överraskat rejält åt det positiva hållet. Den starkaste avvikelsen så långt vi har data (23 år). De första veckorna av vårens rapportsäsong har amerikanska bolag i 67 procent av fallen slagit marknadens förväntningar. Vi ser ett liknande mönster i Europa. Det hela sammanfaller med att vi fick en ISM-siffra som var den starkaste på över 30 år. ISM är antagligen den mest tillförlitliga ekonomiska indikatorn för att visa på den underliggande aktiviteten i ekonomin.

Källa: Goldman Sachs

Investerare som beklagar sig över att aktiemarknaden utvecklats alldeles för starkt ska nog studera inledningen av rapportsäsongen, ISM-data, de allmänna räntenivåerna samt den fortsatt exempellösa expansiva politiken från stater och centralbanker. Aktiemarknaden befinner sig i en extremt gynnsam tillvaro som sällan skådats, om än någonsin. Den relevanta frågeställningen är när förutsättningarna ändras. Prognoserna från IMF bara för en månad sedan måste redan justeras upp och det gäller även för Europa. Världsekonomin är på uppgång på ett sätt som de flesta underskattat.

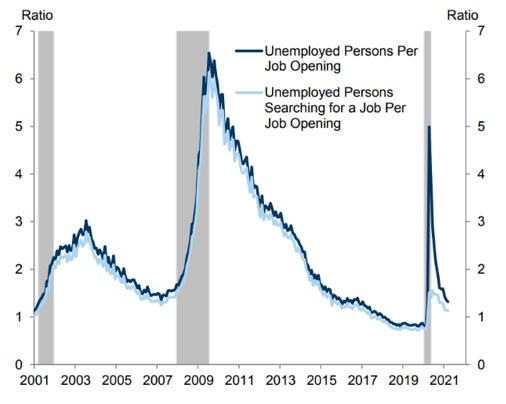

USA:s ekonomi visar i vanlig ordning på en mycket stark återhämtning. Vi håller det inte för osannolikt att den amerikanska BNP-tillväxten kan bli uppemot 10 procent för det andra kvartalet i år. Nedan illustrerar dynamiken för den amerikanska arbetslösheten och notera skillnaden i utveckling efter finanskrisen och efter covid. Det är otroligt imponerande, inte minst eftersom det är världens största ekonomi. Den amerikanska arbetslösheten bottnade på 3,6 procent innan covid slog till, steg snabbt till 13 procent och är nu nere på cirka 6 procent. Nu på fredag (7 maj) kommer det antagligen att presenteras fortsatt mycket stark tillväxt inom nya amerikanska arbetstillfällen.

Källa: Goldman Sachs

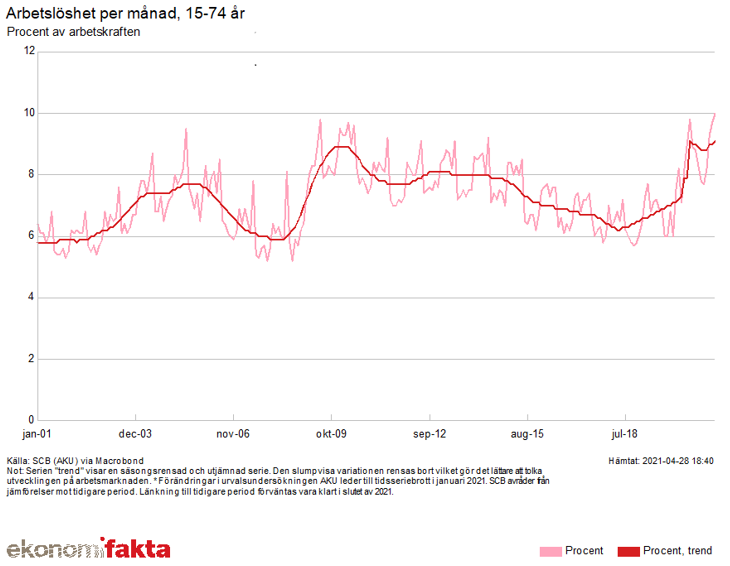

Den svenska utvecklingen är något mindre imponerande (ett blygsamt inslag av ironi ingår i meningsuppbyggnaden). Utvecklingen nedan ger intryck av att ingenting har hänt de senaste 20 åren och de starka ekonomiska åren innan pandemin slog till gav i princip ingenting. Senaste data från Eurostat visar på 9,1 procents arbetslöshet för Sverige. Av 27 EU-länder har endast Spanien, Italien och Grekland en högre arbetslöshet. I de länderna svarar turismen för 12–13 procent av BNP som på ett år minskat med cirka 80 procent. Slutsatsen är att Sverige har stora strukturella problem.

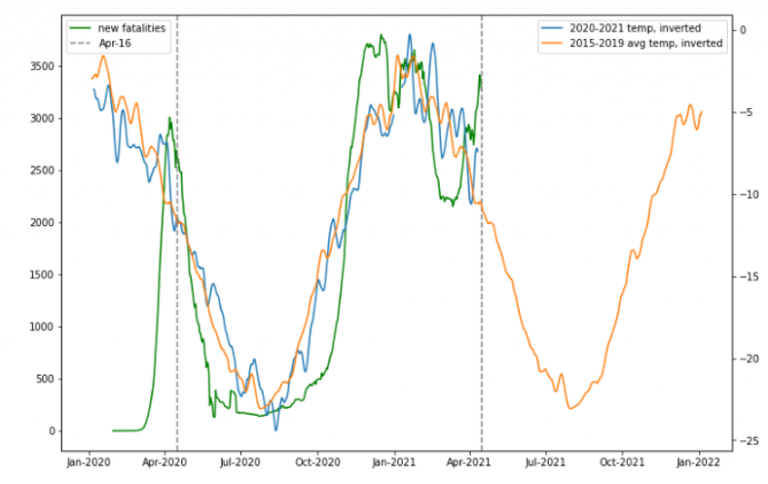

En alltmer irriterad befolkning fick Folkhälsomyndigheten (FHM) att överraskande öppna upp och tillåta upp till 500 personer i publiken på större arenor efter den 17 maj. Vi är optimistiska på att vi snart är ute ur covid-eländet och det kommer bli en fantastisk sommar! Vi har en större tilltro till Goldman Sachs än på FHM och regeringen när det gäller att prognostisera utvecklingen för antalet smittade. Nedanstående bild indikerar att om vi ska få samma utveckling som förra året kommer snart antalet smittade komma ner mycket kraftigt när värmen nu kommer. Till det kommer såklart antalet vaccinerade.

Källa: Goldman Sachs

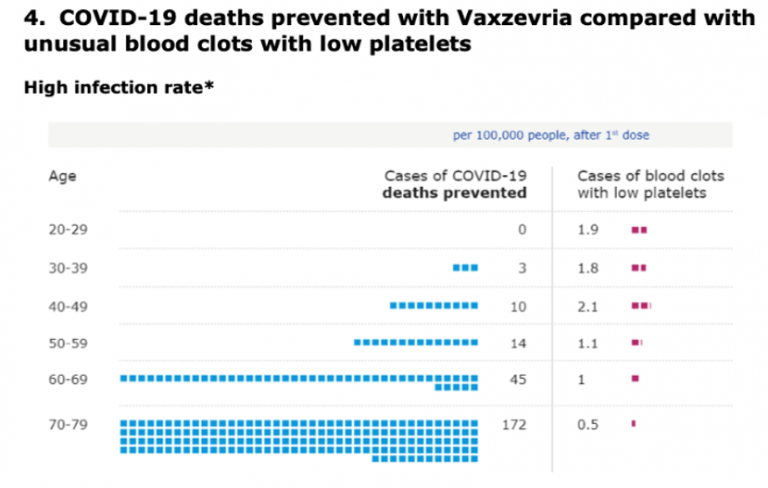

Som lekman reagerar man när man studerar nedanstående bild. De blåa prickarna visar hur många döda som undviks med vaccinet i olika åldersgrupper. De röda prickarna visar hur många som fått de allvarliga biverkningarna av vaccinet. Många ängsliga politiker har valt att stoppa AstraZenecas vaccin väl medvetna om nedanstående fakta. Det är tveklöst anmärkningsvärt.

Källa: EMA – European Medicines Agency

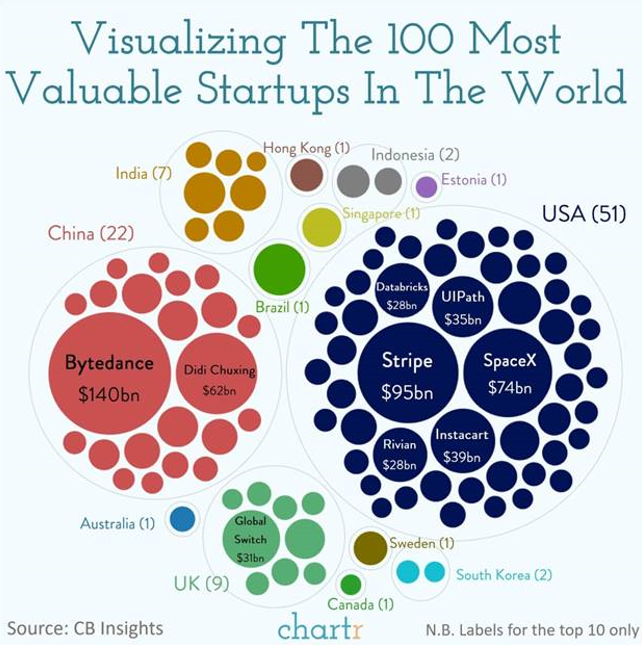

Om någon tycker vi varit väl negativa över Europas investeringar i forskning och bolagsutveckling så kan man studera nedanstående utmärkta bild. Bilden illustrerar de 100 mest värdefulla uppstartsföretagen i världen och det är tydligt att USA är nummer ett. Många blir antagligen förvånade att se Kina så högt upp i rankingen, men kom ihåg att Kina förväntas bli världens största ekonomi redan 2024 (det var 200 år sedan sist). Europa lyser med sin frånvaro, men det är glädjande att lilla Sverige utmärker sig med ett bolag. Vi vet faktiskt inte vilket det är, men gissar på Klarna.

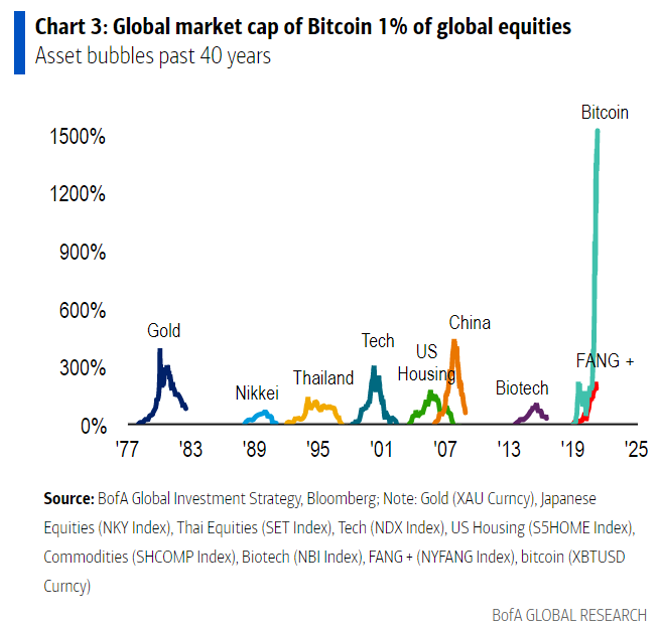

Nedan en illustrativ bild som visar att det samlade värdet av all Bitcoin nu utgör 1 procent av det totala värdet på alla världens aktier. Jämfört med andra explosiva uppgångar för olika tillgångar de senaste 40 åren är Bitcoin i en egen klass. Vår fond har sedan förra året en mindre position i ett onoterat bolag med Bitcoin exponering som vi bedömer kommer ha en god utveckling under året. Vi ber att få återkomma längre fram.

Miljöminister Per Bolund fick feeling och berättade för media att han fick inleda Joe Bidens miljömöte och sätta tonen. Så kan man ju se på det då Per Bolund började tala klockan 06.00 på morgonen två timmar innan toppmötet startade. På Bolunds möte deltog företrädare från bland annat Madagaskar, Nordmakedonien, Saint Kitts, Kazakstan och Mikronesien. President Joe Biden sov nog fortfarande när Per Bolund var klar med sitt anförande.

Källa: Steget efter

Långa innehav

Wincanton

Sedan en tid tillbaka är vi ägare av det brittiska logistikbolaget Wincanton. Bolaget är närmare 100 år gammalt och var från början en logistikdivision i ett större mjölkföretag. Tjänsterna består idag främst av transport och lagerhållning av varor för privat och publik sektor. Bolaget har över 16 000 anställda och är listat på Londons AIM-lista till ett börsvärde motsvarande cirka 540 miljoner pund. Under räkenskapsåret 2020 var försäljningen 1,2 miljarder pund till en rörelsemarginal om drygt fem procent.

Wincanton har ett antal egenskaper vi gillar. Marknadstillväxten är god mot bakgrund av skiftet mot e-handel och en generell outsourcing-trend. Bolaget tror att försäljningen ska kunna växa minst 5–10 procent årligen. En stor del av affären löper på längre kontrakt, vilket ger förutsägbara intäkter. Med låga investerings- och leasingbehov om cirka 4 procent av försäljningen och negativt rörelsekapital är kassaflödesgenereringen god. Och trots relativt magra rörelsemarginaler ger det låga kapitalbehovet att avkastningen på sysselsatt kapital (exklusive goodwill) är högt, närmare 40 procent. Kombinerat med den fina tillväxten blir därför värdeskapandet stort.

Det ska sägas att affärsmodellen givetvis har sina nackdelar. Inträdesbarriärerna är låga – i grunden är inte transport- och lagerhållning aktiviteter som adderar särskilt mycket värde (även om det förändras i takt med att e-handeln växer). Konkurrensen är hård, inte bara mot direkta konkurrenter, utan även mot kunderna som kan hota med att utföra sina logistikuppgifter på egen hand. Kunderna sitter alltså ofta i en god förhandlingssits, särskilt i den typ av kontrakt där pristransparensen är hög (där kunden ganska enkelt kan räkna ut vad det kostar för Wincanton att utföra sitt uppdrag).

Ingen har förstås missat att e-handeln fått en enorm skjuts med anledning av pandemin. Detta har skapat enorma påfrestningar för många företags logistikkedjor: 52 procent av 200 tillfrågade stora konsumentbolag säger att de inte har de logistiska förutsättningarna på plats för att klara av att absorbera snabbt ökande e-handelsvolym. Detta bör gynna logistikföretagen: Det brittiska logistikföretaget DX Logistics annonserade nyligen att de ska utöka fordonsflottan med 50 procent. Även brittiska Clipper Logistics, med ett utpräglat e-handelsfokus, berättar i en uppdatering från januari att deras försäljning ökade med 50 procent i november och december. I denna (något obskyra) branschtidning berättar Wincantons fastighetschef att bolaget nu uppnått nära 100 procent kapacitetsutnyttjande i sina lager. I närtid gynnas logistikföretagen även av att ekonomierna öppnas upp: Danska logistikbjässen DSV Panalpina rapporterade nyligen siffror som slog förväntningarna med 13 procent (EBIT). Även schweiziska Kuhne & Nagel slog förväntningarna när de släppte sin kvartalsrapport i april. Sammanfattningsvis är det glasklart att logistik är glödhett just nu.

Wincanton har en e-handelsexponering som utgör en allt större andel av försäljningen och i det senaste kvartalet växte e-handelsaffären med cirka 40 procent. En av Wincantons mer lönsamma affärer inom e-handeln är lagerhållning i lokaler som kunderna delar på. Här är pristransparensen som lägst och Wincanton kan därför tjäna mer pengar på den affären. Detta är något som ledningen framhåller som ett viktigt tillväxtområde.

Som med många av våra investeringar inom denna typ av aktier har Wincanton en historik av misskötsel. Omsättningen har knappt vuxit på fem år och tidigare ledningar har inte levererat på marknadens förväntningar. Dessutom har bolaget behövt brottas med en dåligt hanterad pensionsskuld som sugit upp mycket av bolagets kassaflöden. Historiken har satt sina spår vilket syns i värderingen: På våra estimat handlas aktien på P/E 10x eller 10-11x ”normaliserat” fritt kassaflöde (före pensionsutbetalningar). Det tycker vi är alldeles för lågt för ett bolag som:

- Med ny ledning börjat visa lovande tendenser i form av tillväxt under lönsamhet

- Bör kunna växa med 5–10 procent årligen till en avkastning på sysselsatt kapital om mer än 40 procent

- Har en balansräkning som idag är i mycket bättre skick än för flera år sedan (däribland är pensionsskulden rejält minskad)

När marknaden inser detta tror vi att en rejäl omvärdering ligger i korten.

ArcticZymes

Vi har sedan inledningen av året haft en position i norska Tromsöbaserade ArcticZymes. Bolaget tillverkar enzymer och har vissa likheter med svenska Genovis, som trogna läsare vet att vi tidigare haft intressen i. ArcticZymes verkar på marknader med mycket hög tillväxt och kan stoltsera med bruttomarginaler om nära 100 procent och är dessutom mycket kapitalsnålt. Detta är finansiella egenskaper som marknaden brukar tycka om. (Det är ju svårt att inte göra det.) I april släppte bolaget en otroligt stark rapport för det första kvartalet 2021 där försäljningen växte 119 procent och rörelseresultatet med 203 procent. Aktien steg 21 procent på rapportdagen och totalt 36 procent för hela månaden. Vi hoppas återkomma till ArcticZymes i senare månadsbrev.

CVS Group

Under månadens sista handelsdag släppte ett av våra största innehav, veterinärsbolaget CVS Group, en oannonserad uppdatering över den finansiella utvecklingen. Detta var sjätte gången (!) under räkenskapsåret 2021 – som slutar i juni – där analytikerna tvingats uppgradera sina estimat då resultaten överträffat förväntningarna. Som väntat har det stora antalet nya husdjur som tillkommit med anledning av pandemin gynnat affären. Aktien steg 12 procent när nyheten släpptes och 19 procent för april månad som helhet.

Evolution

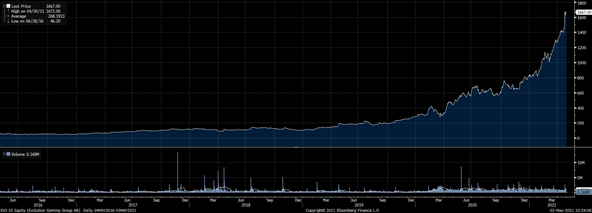

Live casino-bolaget överraskade återigen i samband med släppet av den första kvartalsrapporten för 2021. Försäljningen ökade med 105 procent (!) till 236 miljoner euro, vilket ska jämföras med analytikernas förhandsprognoser om 216 miljoner euro. Utfallet blev alltså 9 procent bättre än väntat. Rörelsemarginalen före avskrivningar var hela 68 procent. Även om värderingen är hög baserat på dagens vinster är det viktigt att se till hur värderingen ser ut några år in i framtiden: Multiplarna faller snabbt med Evolutions kraftigt lönsamma tillväxt. I vår mening finns det flera exempel på klart dyrare tillväxtbolag på Stockholmsbörsen. Evolution-aktien steg 14 procent på rapportdagen. För april månad landade uppgången på 30 procent, vilket innebar en total uppgång om 105 procent för 2021. Evolutions aktie är så här långt i år nummer ett bland 600 i det breda europaindexet SXXP600. I och med detta är Evolutions börsvärde nu större än bolag som Hennes & Mauritz, Assa Abloy eller SEB. Bolaget är en fenomenal maskin som få bolag i Europa kan matcha, om ens något.

Källa: Bloomberg

Victoria

Den med gott minne minns kanske golvföretaget Victoria, som vi skrev längre om i vårt månadsbrev för februari. I april annonserades ett mindre förvärv som adderar 10 miljoner euro (cirka 8 procent) till rörelseresultatet före avskrivningar (EBITDA), innan synergier. Priset på förvärvet var 35 miljoner euro, motsvarande en multipel om cirka 3,5x. Victoria värderas idag till cirka 10-11x EBITDA. Man kan tycka vad man vill om ”multipelarbitrage”, men i detta fall är det svårt att blunda för värdet som adderas. Dagen då förvärvet annonserades lovade ledningen ytterligare och större förvärv under kommande veckor och månader. Victoria-aktien steg 17 procent i april.

Surgical Science

Surgical Science-aktien hade en bra månad och steg 21 procent i april. Bolagets största kund och den tidigare ”monopolisten” Intuitive Surgical släppte en rapport som slog förväntningarna. Bland annat skeppade Intuitive 298 nya robotsystem, en ökning om 26 procent mot föregående år. Det är lovande siffror för Surgical Science som får betalt för varje såld robot som inkluderar bolagets simulatormjukvara. (Det ska nämnas att andelen sålda robotar som innehåller simuleringsmjukvara varierar från kvartal till kvartal.) Fonden köpte sina första Surgical Science-aktier runt 74 kronor hösten 2018. Till dagens kurser omkring 146 kronor och givet fjolårets aktiesplit där varje aktie delades upp i fem har kursen nästan stigit +968 procent sedan vårt första inköp för 2,5 år sedan. En fenomenal investering och vi riktar ett stort tack till VD Gisli Hennermark, CFO Anna Ahlberg samt resten av teamet för allt hårt arbete.

Källa: Bloomberg

Rugvista

Bland övriga aktier som bidrog till månadens avkastning hittar vi fondens nyaste innehav Rugvista. Efter en trevande inledning som noterat bolag tog aktien fart i april och steg 33 procent. Bland annat släppte investmentbanken Carnegie en initieringsanalys med rekommendationen köp. Vi tycker att Rugvista står ut bland andra e-handlare med sin ovanligt fina enhetsekonomi. Det ska bli intressant att följa utvecklingen framöver. Närmaste anhalt är 12 maj då bolaget släpper sin första rapport som börsnoterat bolag.

Crunchfish

För tredje månaden i rad hade aktien en mycket stark värdeutveckling om hela +94 procent. Årets uppgång per den sista april var +430 procent. Vi har tidigare sagt att vi ser bolaget som en intressant option i en portfölj och så här långt i år har det varit korrekt. Vi har beskrivit bolagets utveckling och framsteg i februari och mars månadsbrev. Ett fortsatt stigande intresse från nya ägare ledde till en våldsam kursuppgång. Att komma fram till ett precist värde av bolaget i detta skede är i princip omöjligt (åtminstone för oss). Däremot kan man konstatera att affärsmodellen kombinerat med marknadsstorleken ger en stor potential, men fortsatt med en hög risk. För att nå en kommersiell framgång behöver man få träff hos exempelvis ett större betalningsföretag och då kan det gå fort härifrån. Om man inte lyckas går det nog också fort, fast åt andra hållet. Som vi nämnt många gånger tidigare, all form av unika tillgångar får oftast en mycket hög värdering. Speciellt en fintech-lösning som är väldigt skalbar. Märk väl att vi ännu inte vet om industrin kommer att åsätta Crunchfishs lösning som unik. Vi följer fortsättningen med intresse och bifogat är en presentation som på ett kortfattat sätt beskriver deras ”pitch”.

Korta innehav

Den korta portföljen bidrog med ett negativt resultat under månaden med -0,7 procent. Störst negativa bidrag hade våra korta positioner i svenska OMXS30 och amerikanska S&P500. Några aktiespecifika korta positioner som bidrog positivt till resultatet var svenska Husqvarna, tyska STMicroelectronics och norska Yara.

Exponering

Nettoexponeringen var, justerat för våra onoterade innehav, vid månadens ingång och utgång 80 respektive 71 procent. Om våra optioner blir ”in-the-money” går exponeringen, allt annat lika och något förenklat, ned med ytterligare 25 procent, det vill säga till 46 procent.

Summering

I förra månadsbrevet skrev vi att en ny våg av avkastning sannolikt var på gång efter att flera av våra aktier handlats svagt eller oförändrat under en period. Det visade sig vara helt rätt. Vår samlade syn är att april månads resultat är det bästa vi levererat sedan starten för drygt tre år sedan. Av månadens 22 handelsdagar steg fonden under 20 dagar. Den breda marknaden var ned 8 av 22 dagar. De flesta av våra bolag annonserade mycket starka resultat och händelser vilket ledde till en betydande överavkastning. De få som inte riktigt nådde hela vägen fram straffades endast med små negativa reaktioner. Vi hade också medvetet en hög nettoexponering som motiverades med vår positiva marknadssyn. Extra glädjande är att avkastningen kom från många olika håll. De största bidragsgivarna var Crunchfish, Swedencare, Arcticzymes, Rugvista, Evolution, CVS Group och Victoria.

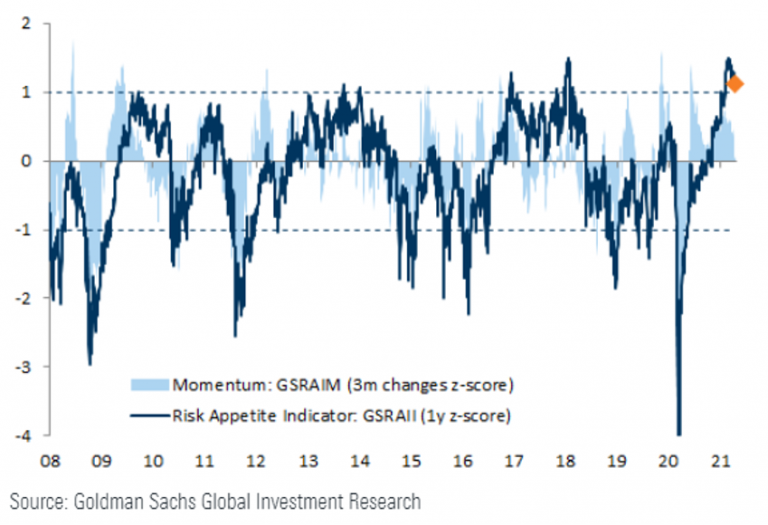

Som vi beskrev inledningsvis är det i huvudsak den amerikanska ränteutvecklingen som bidragit till en gynnsam aktiemarknad de senaste veckorna. VIX-indexet är på låga nivåer och det finns i princip endast en riktning från nuvarande nivåer (uppåt). Vi kommer antagligen under kommande 1–3 månader få uppleva maximal acceleration av den amerikanska ekonomin, vilket sannolikt sätter press på räntenivåerna uppåt igen. Det i sin tur leder till en ökad volatilitet och en viss press på aktiemarknaderna.

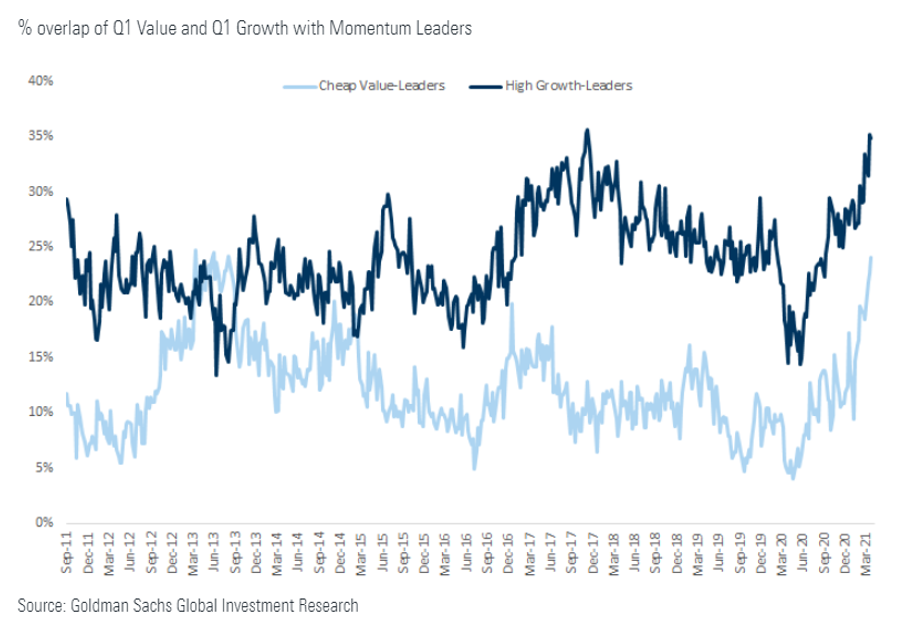

De senaste månaderna har både värde- och tillväxtaktier har haft en stark utveckling. Det nya modeordet är TINRO: There is no rotation, något som illustreras i bilden nedan. Båda typerna av aktier har haft en god utveckling och korrelationen har varit den högsta på 10 år.

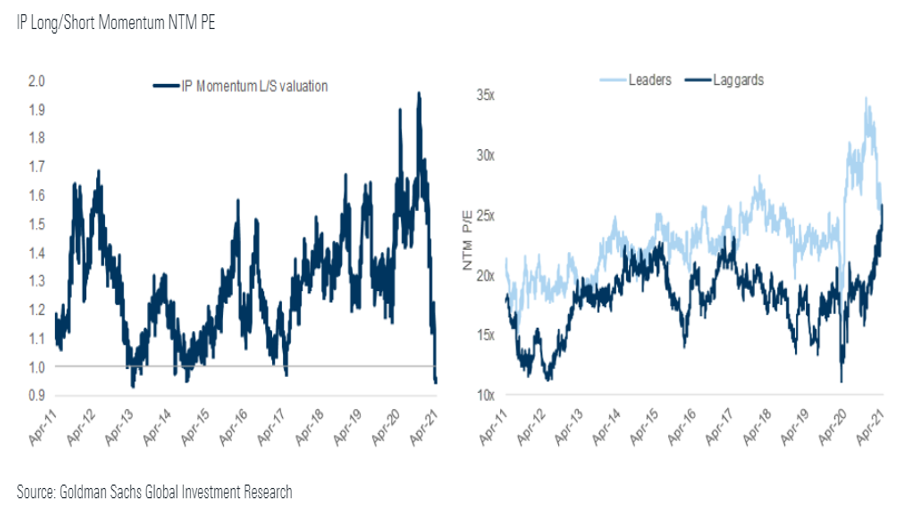

Bilderna nedan visar att de aktier med starkt momentum handlats med en historiskt hög ”värderingsrabatt” i förhållande till tidigare förloraraktier. Endast fyra gånger de senaste 10 åren har rabatten varit på nuvarande nivåer.

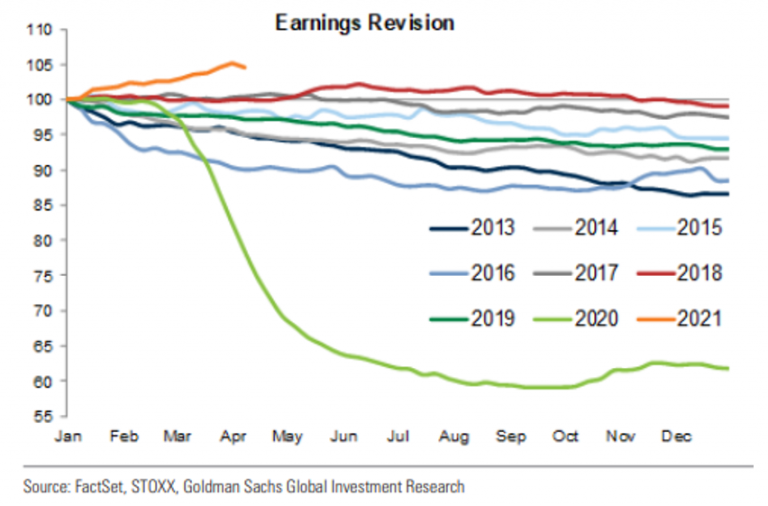

De starka rapporterna har för ovanlighetens skull lett till stigande vinstestimat från marknaden under inledningen av året. Typiskt sett så kommer förväntningarna ner under året då analytiker oftast är för optimistiska. Vi befinner oss i en historisk vinstexplosion. Festen vi nu får uppleva kommer leda till en baksmälla, men vi är en bra bit från den tidpunkten (vår bedömning).

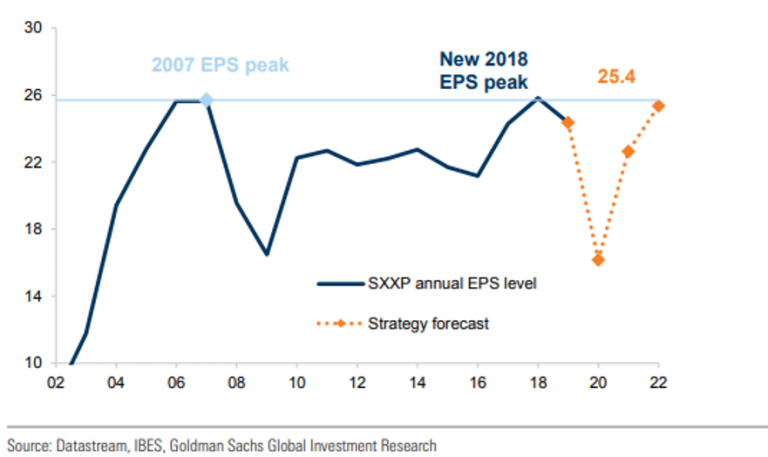

Bolagen har imponerande snabbt studsat tillbaka efter förra årets kraftiga tillbakagång. De amerikanska bolagen är snart tillbaka på pre-covid intjäning. Mycket imponerande.

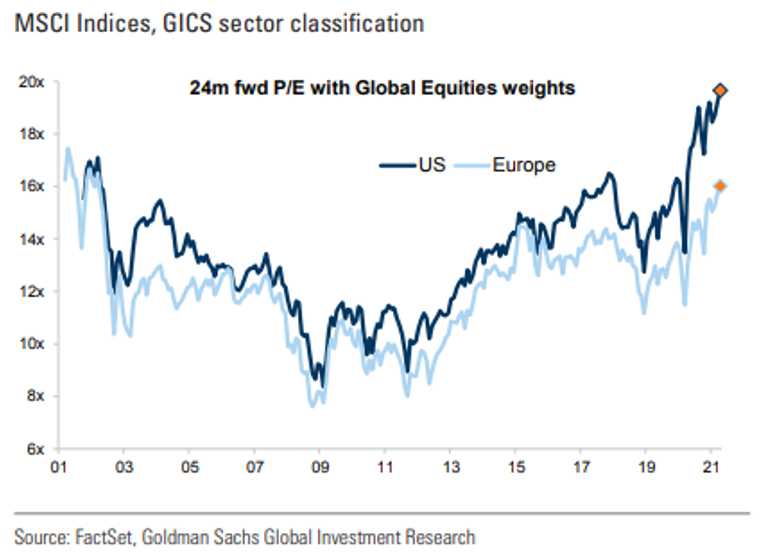

Värderingsskillnaden mellan USA och Europa består och är fortsatt rimlig med tanke på att de har en högre intjäningstillväxt. Störst skillnad är det inom bank där de amerikanska bankerna handlar på knappt 2x det egna kapitalet. I Europa handlas exempelvis Deutsche Bank till 0,4x!

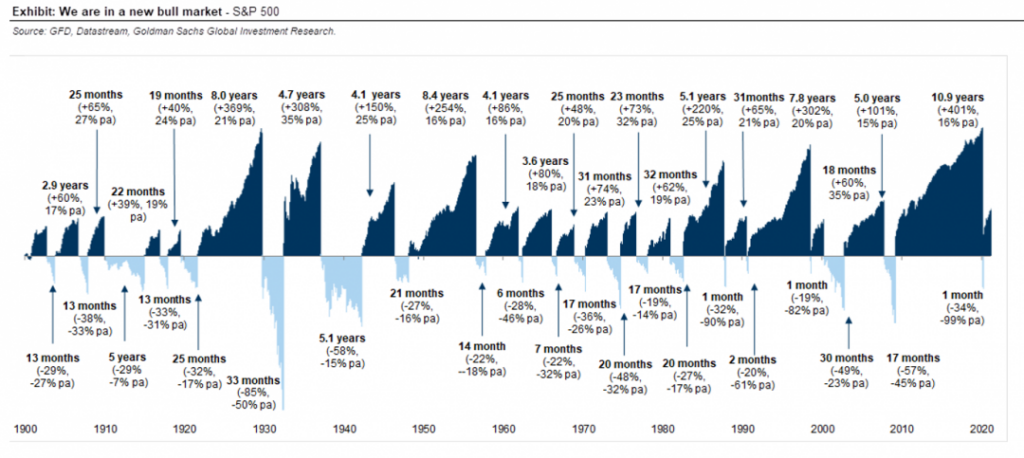

Vi har sedan ett år gått in i en ny ”bull market” och den extrema dramatiken vi fick uppleva för ett år sedan ter sig något mindre dramatisk i nedanstående bild som ger ett 120-årigt perspektiv.

Källa: Goldman Sachs

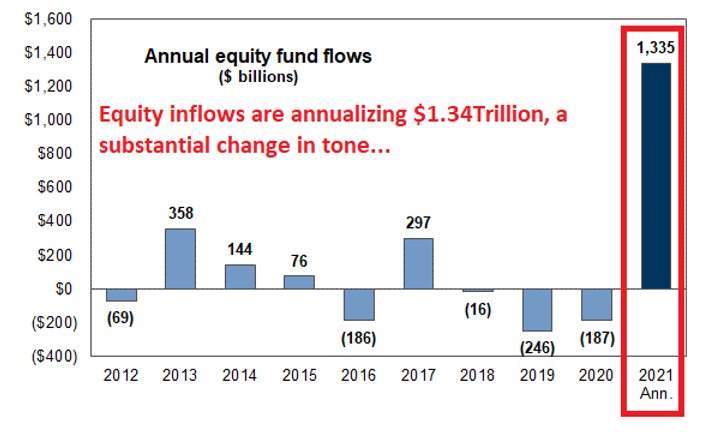

Sparare har formligen öst in pengar på aktiemarknaden och de senaste 20 veckornas inflöden motsvarar 12 års inflöde innan dess. Det är fullständigt häpnadsväckande. Någon som ännu inte förstår den starka aktiemarknaden vi fått uppleva? Det blir så när centralbanker förminskar pengars värde.

Källa:

Slutligen är vår samlade bedömning att vi börjar närma oss en rekyl i marknaden. Takten av inflöden börjar minska från extrema nivåer, även starka bolagsrapporter får ofta ljumna reaktioner på aktiekursen, IPO-klimatet börjar mjukna något och i princip alla är långa aktier. Dessutom är de två första veckorna i maj historiskt sett en av de svagaste perioderna. Nedanstående bild visar tydligt en asymmetrisk risk/reward och vi har de senaste 10 dagarna köpt på oss en full position i säljoptioner på den tyska börsen. Med VIX på låga nivåer var optionerna billiga. Blir de värdelösa (om marknaden inte kommer ned) så tjänar vi antagligen mer på våra långa positioner. Optionerna är som en husförsäkring. Ingen tycker det är bortkastade pengar om inte huset brinner upp.

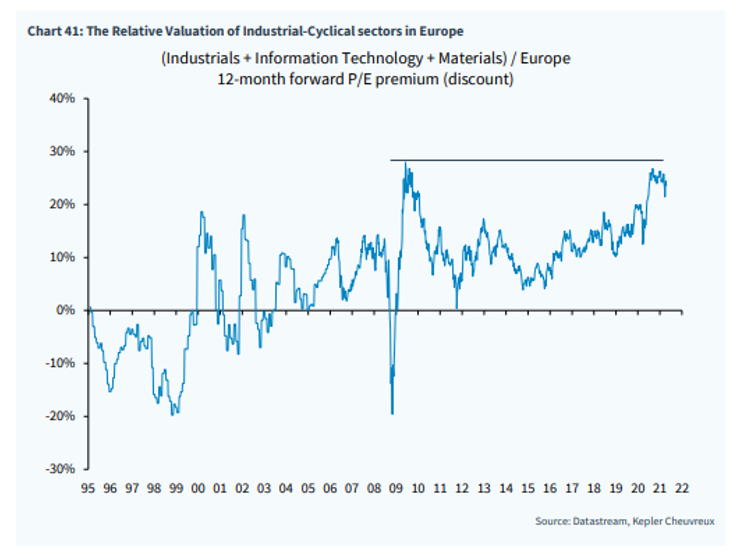

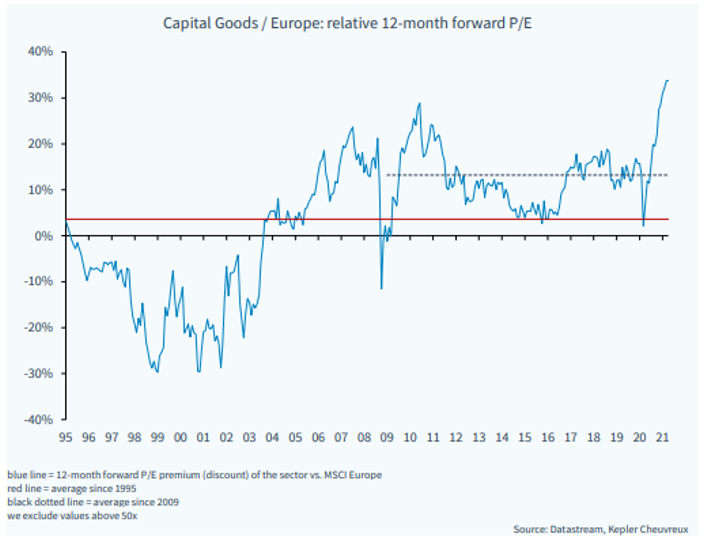

Som vi skrev om i förra månadsbrevet närmar vi oss en punkt där värdeaktier inte längre är värdeaktier då de blivit för dyra. Nedanstående två bilder visar tydligt att vi befinner oss på tunn luft för den typen av aktier och vi har också gått tagit korta positioner i ett antal industribolag.

Europeiska industri- och råvarubolag handlas på en historiskt hög premium till den breda marknaden.

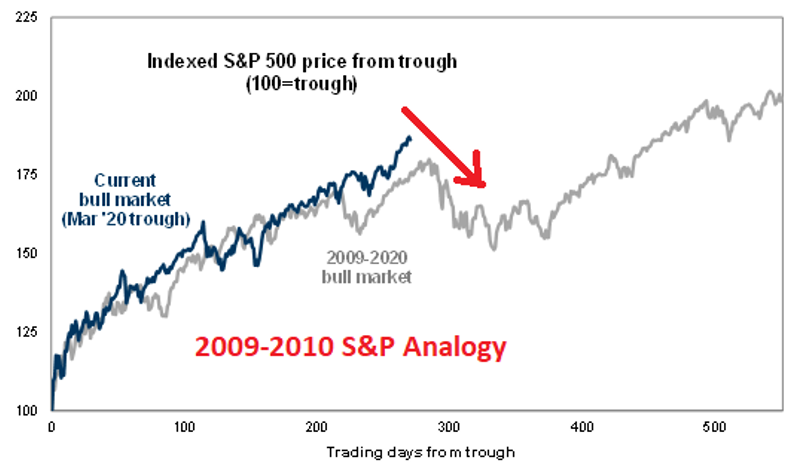

Utvecklingen är fortsatt väldigt lik utvecklingen från 2009 när världen hämtade sig från Lehmankraschen.

Källa: Goldman Sachs

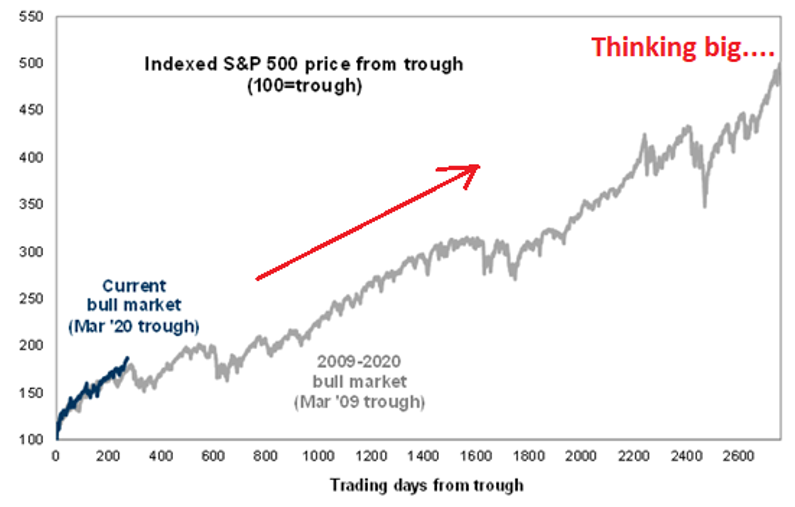

Zoomar man ut på längre sikt har vi inte ens nått första basstationen.

Källa: Goldman Sachs

Till sist har vi det stora nöjet att meddela att Cecilia Biveson inom kort börjar arbeta hos oss med fokus på institutionell försäljning. Cecilia kommer att vara lokaliserad på Stockholmskontoret och med sin breda erfarenhet kommer hon addera mycket värde även i andra delar av vår dagliga verksamhet. Cecilia flyttade till Stockholm förra året efter att ha bott och verkat i London i cirka 20 år. Hon arbetade i närmare 8 år för Neil Richardson som var partner på KKR och satte upp deras Europakontor i London. Hon har också varit med om att sätta upp en egen multi-asset fond. Därefter gick hon till UBS Global Asset Management som två år senare blev uppköpt av MUFG (the Bank of Tokyo-Mitsubishi) där hon arbetade mot hedgefonder på olika positioner. Sammantaget har Cecilia sedan 2003 arbetat på en mycket hög nivå och vi är både glada och stolta att hon kommer över till oss. Varmt välkommen Cecilia!

Nu rullar vi in i första sommarmånaden och vi önskar er en underbar maj.

Malmö den 5 maj

Mikael Petersson

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

Viktig information. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.