Utveckling januari

Fondens värde minskade -11,5 procent i januari (andelsklass R SEK). Stoxx600 (brett Europaindex) minskade under samma period med -3,9 procent och HedgeNordics NHX Equities sjönk preliminärt med -1,9 procent.

Aktiemarknad / Makro

Källa: Bloomberg Businessweek

Framsidan på Bloomberg Businessweek sammanfattar känslan väl hos många investerare just nu. En stark avslutning av 2021 tog abrupt slut några timmar in på det nya året, när den amerikanska 10-årsräntan steg kraftigt måndagen den 3 januari. Då inleddes den starkaste sektorrotation som undertecknad varit med om (snart 30 år) med en kraftig turbulens mellan olika sektorer och tillgångsslag. Efter endast 10 handelsdagar fanns det mängder av exempel där bolag med en hög värdering och tillväxt tappat -40 procent(!) i relativ utveckling jämfört med till exempel en typisk europeisk bankaktie. Magnituden är inte unik, men hastigheten det skedde med var av sällan skådat slag. Vi tror att rörelsen är väl kraftig och kommer att reversera. Vi tror också att börsen kommer att stiga från dagens nivåer och ge en positiv avkastning i år, men terrängen blir slagig. Mer om det under avsnittet Summering.

De breda europeiska europaindexen klarade sig relativt väl då de har större vikter av energi-, råvaru- och bankaktier. S&P500 och Nasdaq var ner -5,3 procent respektive -9,0 procent. FTSE (UK) steg med +1,1 procent. Stockholmsbörsen var bland de svagaste i Europa och det breda indexet minskade med -9,8 procent. Fonden hade en mycket svag utveckling och minskade med -11,5 procent. Mer om det nedan.

Nedanstående bild visar vinnare och förlorare på S&P500 i januari. Trenden är ganska tydlig. Underägda värdebolag i topp och Covidvinnare i botten. Det känns som att investerare har dödförklarat pandemin snabbare än Folkhälsomyndigheten.

Källa: Bloomberg

Rotationen från tillväxt- till värdeaktier har varit extremt snabb.

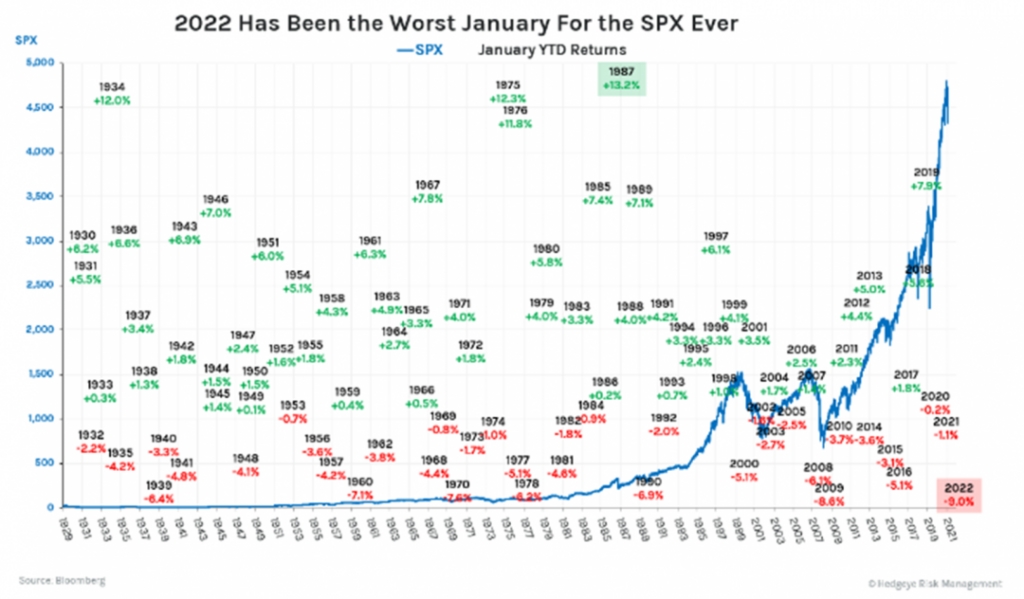

Det kan bara bli bättre, eller? Inledningen av 2022 har minst sagt varit svag. Nedanstående bild är per den 27 januari och inledningen på året var vid den tidpunkten den sämsta någonsin – för att sätta saker och ting i perspektiv.

Källa: Bloomberg, Hedgeye Risk Management

Den amerikanska 10-årsräntans stigning måndagen den 4 januari var mer än två standardavvikelser. Nedan visas den amerikanska 10-årsräntan och Goldman Sachs ”Financial Conditions” index. Det är inte nivån i sig som utlöste turbulensen, utan med den hastighet räntan rörde sig. Ett viktigt tillägg i sammanhanget, som ingen orkar ta in när krutröken ligger tung över marknaderna, är att räntan kan stiga med ytterligare 100 punkter från dagens nivå och fortfararande befinna sig i det mest gynnsamma ränteklimatet vi upplevt under perioden 2000–2019.

Källa: Goldman Sachs

Nedan illustreras hur aktier historiskt utvecklats i olika ränterörelser. Det är ”svansarna” som ställer till det, vilket här visas som mer än två standardavvikelsers rörelse. I alla andra sammanhang är det odramatiskt med en positiv utveckling. Januari 2022 adderade till den historiska databanken.

När den amerikanska centralbankschefen Jerome Powell blev omvald av president Biden den 22 november förra året var inflationen tydlig och accelererande. Våra egna amerikanska kontakter, som är nära den amerikanska politiken, indikerade då att President Biden i samband med omvalet önskat en tydlig förändring av kommunikationen om hur Fed (Federal Reserve) ska bemästra inflationen. En anledning till det är presidentens fallande popularitet som korrelerar väl med den stigande inflationen och som dränerar befolkningens köpkraft.

President Biden är efter sitt första år som president den näst minst populära i USA:s historia (endast Trump har haft sämre siffror) och han försöker desperat återta kommandot. Trenden med svaga politiker är tydlig överallt i världen och i denna utövning stoltserar även Sverige med stora framgångar.

Som bekant begravdes ordet ”transitory” officiellt av Powell den 15 december och det följdes upp av ett antal förvånansvärt aggressiva kommentarer från olika Fed-ledamöter. Det bidrog ytterligare till turbulensen, då marknaden tolkade det som att Fed ligger efter utvecklingen. Ovanstående händelser tillsammans med en accelererande inflation blev gnistan som gjorde att räntan steg kraftigt årets första dag.

Trots en glödhet arbetsmarknad och ekonomi i USA, så är amerikanare alltmer negativa till sin egen finansiella situation de kommande 12 månaderna.

När marknaden den sista veckan i januari nervöst lyssnade på när Powell höll årets första tal, fick man inte ett tydligt intryck av att Fed har koll och är i fas med utvecklingen. Tvärtom faktiskt och det var nog Powells sämsta tal. Den berömda ”Put option” som varit i spel sedan finanskrisen och som inneburit att om det blir tillräckligt illa kommer centralbanken in och stöttar, har åtminstone tillfälligt försvunnit eller är långt ifrån lösenpriset. Powell sa att den amerikanska ekonomin är väldigt annorlunda idag jämfört med den som existerade när de senast började höja räntorna.

Det första budskapet var att hastigheten i kommande höjningar kommer vara högre. Det andra är att osäkerheten är större än vanligt. Det tredje var att ordet ”steadily” ersatte ordet ”gradually” om hur man ska minska nuvarande penningpolitik. Sammanfattningsvis så kommer deras agerande framöver vara mindre förutsägbart och därmed öka volatiliteten i marknaden.

De senaste åtstramningscyklerna, (1994, 1999, 2004 och 2015) var inflationen nära eller under målet. Nu är den långt över. Powells framträdande fick ett surt mottagande av marknaden.

Väl medveten att inflationsmålet är överordnat för centralbanken, så tror vi inte att Fed inte kommer att vara de som kör landet in i en recession. Men ledande indikatorer visar tydligt att tillväxten bland världens utvecklade ekonomier kommer gå in i en lugnare fas med lägre tillväxt.

Vi tror att inflationen till viss del är övergående och att man sannolikt inom ett halvår kommer att kunna mjuka upp ordvalet. Det dröjde bara 48 timmar till Minneapolis Fed president Neel Kashkari sa följande:

”The way we bring that into balance is, we will tend to tighten monetary policy by raising interest rates. That would then not tap the brakes on the economy, but it would let our foot off the accelerator just a little bit. We just don’t know how many rate hikes that will take”. Det tillsammans med Apples fantastiska kvartalsrapport bidrog stort till en stark avslutning av den sista veckan i januari.

Nedanstående bild visar marknadens uppskattning av hur många räntehöjningar Fed gör under 2022 (4,75 stycken). Neel Kashkaris kommentar ovan gjorde att kurvan kom ner lite (man får titta noga).

Källa: Bloomberg

Nuvarande löneutveckling är för stark för att nå målet om två procents inflation. Det kommer kanske in ny arbetskraft på marknaden när en del som slutat arbeta för att vara hemma och handla aktier, kryptovalutor och optioner känner att det betalar sig sämre än de senaste två åren?

Inflationen i Euro-området förväntas ha minskat något i januari enligt senaste undersökningen.

Förutom inflationsdata och Fed var det Ryssland/Ukraina som var i fokus under månaden och skapade osäkerhet på finansmarknaderna. Det lär väl fortsätta kommande veckor och vi hoppas på en nedtrappning. Undertecknad är inbjuden till den årliga säkerhetskonferensen i München om några veckor tillsammans med några andra internationella investerare. Det lär bli mycket intressant.

“An apple a day keeps the doctor away”. Det är inte bara Apple som levererat bra kvartalsrapporter så här långt. 75 procent av S&P-bolagen har så här långt slagit förväntningarna jämfört med femårssnittet om 68 procent. Notera skillnaderna mellan sektorer. Notera framför allt teknologi. Det är en lång väg fortsatt att vandra, men även våra bolag har i januari levererat starka eller urstarka siffror. Mer om det under bolagskommentarer.

Källa: FactSet

Gardengate! Premiärminister Boris Johnson trodde inte festen på Downing Street var en fest utan bara ett arbetspass ute i trädgården. Han utkämpar nu sin svåraste kamp och oddsen för att han tvingas avgå i februari är låga.

Källa: Twitter

”Vi gör vårt bästa för Coronakommissionen” säger socialminister Lena Hallengren. Undrar hur det ser ut när det går riktigt dåligt?

Källa: Steget efter

Långa innehav

Tar vi på oss de självkritiska glasögonen kan man konstatera att vi, trots vissa avyttringar, ägt för många bolag i samma kategori i januari. För varje enskilt innehav finns dock en investeringstes som vi tror på. Trots att flera av våra bolag utstått dramatiska nedgångar i januari har nyhetsflödet varit klart positivt. I flera fall har vi ökat våra positioner då vi anser att flera av våra bolag är i bättre form än någonsin, samtidigt som värderingarna fallit.

Truecaller

Truecaller-aktien bjöd på en rejäl utförsbacke i januari. Vi hade förutsett en del volatilitet under Q1 av några enkla skäl:

- Många aktieägares ”lock-up” har upphört, vilket innebär att fler aktier finns (fanns) till salu

- Aktien har gått starkt sedan börsnoteringen, vilket gjort vinsthemtagningar lockande

- På sina högsta kursnivåer tyckte vi att värderingen såg något ansträngd ut

Addera en tilltagande rotation från tillväxtaktier till värdeaktier så fanns en cocktail av faktorer som talade mot aktien på kort sikt. Av dessa skäl sålde vi mycket aktier på höga nivåer i slutet av 2021 och även på årets första dag i januari. Aktien var ned hela -35 procent i januari och gav såklart ett stort negativt bidrag till fondens utveckling. Trots det är vi nöjda med hur vi agerat i aktien. I början av månaden motsvarande vårt innehav ungefär endast en tredjedel av positionen i november.

Grafen nedan försöker ge en bild av hur vi handlat aktien sedan börsnoteringen. Den svarta linjen består av aktiekursen sedan börsnoteringen. Det gråa fältet representerar fondens innehav sedan samma tidpunkt. Vi ägde 1,7 miljoner aktier inför Q3-rapporten och minskade till 600k i början av året. Nu äger vi cirka 1,3 miljoner igen inköpta på januarirean. Det som förhoppningsvis framgår är att vi varit konsekventa i vår handel och sålt aktier när aktiekursen stått högt. På samma sätt har vi ökat vår position rejält de senaste veckorna när kursen som vi bedömer har varit under alltför hög press. Vi deltog i två olika ”placings” (försäljning av stora aktieposter via institutionella mäklare) som genomfördes av aktieägare som ägt aktien under lång tid i onoterad miljö. Bilden indikerar aktiv förvaltning.

Källa: Coeli Absolute European Equity

Rent operativt går Truecaller mycket bra. Bolagets rapport för det tredje kvartalet översteg analytikernas förväntningar med råge. Detta följdes i januari upp med en omvänd vinstvarning som visade på en tillväxt om närmare 110 procent (!) och en rörelsemarginal (före avskrivningar) om 49 procent. Den marginalen ska jämföras med det finansiella målet om 35 procent efter 2024. Som Truecaller står och går idag har man alltså redan nått marginalmålet.

Vi skissar på fortsatt hög tillväxt i Truecaller framöver, i linje med det finansiella målet om cirka 45 procent i genomsnitt 2021–2024. Vid det här laget framstår marginalmålet som något passé och vi tror att bolaget kommer fortsätta höja lönsamheten som en konsekvens av skalbarheten i affärsmodellen. Får vi rätt i våra tankegångar handlas aktien till omkring 25x respektive 17x EV/EBIT på våra estimat för 2023e respektive 2024e. Det tycker vi är attraktivt för ett bolag med Truecallers skalbarhet och tillväxtprofil.

CVS Group

Vi har blivit bortskämda med bra rapporter från det brittiska veterinärsbolaget CVS Group. I januari var det dags igen. Denna gång växte bolaget med cirka 13 procent (varav 11 organiskt) och rörelsemarginalen förbättrades. Bolaget bör kunna växa med 5–10 procent under lång tid med en avkastning på sysselsatt kapital som överstiger 50 procent. Detta med kontinuerligt förbättrade marginaler eftersom de årliga prisökningarna bör överstiga löneinflationen. Samtidigt väntas antalet kundbesök öka som ett resultat av 1) ökat husdjurägande och 2) fler veterinärsbesök per husdjur.

Bolaget har utgjort en hörnsten i portföljen sedan sommaren 2020 och kommer sannolikt fortsätta vara det om inget oförutsett händer. På våra estimat värderas CVS till cirka 14x EV/EBITA 2024e (räkenskapsåret avslutas i juni), alternativt cirka 16x fritt kassaflöde. Det är lägre än på länge. Trots goda nyheter följde aktien med i januarirotationen och föll -12 procent.

Surgical Science

Tillväxtprofilen och den höga värderingen gjorde att Surgical Science drabbades hårt av rotationen, med en nedgång om -30 procent i januari. Samtidigt har nyhetsflödet varit positivt. Under månaden annonserades nya finansiella mål för 2026, då bolaget vill nå 1,5 miljarder SEK i försäljning och en justerad rörelsemarginal om 40 procent. Därtill skeppade storkunden Intuitive Surgical fler robotar än analytikerna prognostiserat och vi noterar ett intensivt och positivt nyhetsflöde från en annan viktig kund, CMR Surgical.

Sedana Medical

Även Sedana Medical-aktien hade en tuff månad mot bakgrund av rotationen. Kursen sjönk -24 procent. Även här kunde vi glädjas åt positiva nyheter, då det annonserades att den brittiska läkemedelsmyndigheten NICE rekommenderar Sedanas produkt Sedaconda ACD som ett alternativ till intravenös sedering. En kostnadsmodell visar att kostnadsbesparingarna för att använda Sedanas produkt kan uppgå till 4 000 pund per patient.

Victoria

Victoria klarade sig länge anmärkningsvärt väl i det dystra börsklimatet. Då aktien samtidigt stod i den övre delen av sin ”trading range” (se graf nedan) valde vi att sälja en del av vårt innehav. När någon/några stressade säljare sedan fick kursen att peka söderut valde vi att köpa tillbaka aktierna vi sålde, och mer därtill. Victoria är nu fondens tredje största innehav. Vi tror att analytikerestimaten är för konservativa och vår bästa gissning är att aktien står klart högre än idag när året är slut. Aktien sjönk -21 procent i januari.

Källa: Bloomberg

ArcticZymes

Det norska enzymbolaget ArcticZymes lämnade en fin rapport för det fjärde kvartalet. Försäljningen för helåret landade på 128 miljoner norska kronor att jämföra med bolagets kommunicerade mål om 120 miljoner. Tillväxten exklusive Covid-relaterad försäljning uppgick till cirka 63 procent under 2021. Med bruttomarginaler om närmare 100 procent och en relativt fast kostnadsbas blir det tydligt hur skalbar affären är när försäljningen stiger kraftigt. För det fjärde kvartalet isolerat var den inkrementella rörelsemarginalen omkring 80 procent. (Med det sagt tycker vi det är bäst att analysera ArcticZymes på årsbasis, då resultaten fluktuerar kraftigt mellan kvartalen.)

För 2022 vill ledningen nå en försäljning om 155 miljoner norska kronor. Om vi antar att Covid-relaterad försäljning sjunker med 70–80 procent implicerar det en tillväxt om 53–56 procent för övriga produkter. Till år 2025 är målet att omsätta minst 350 miljoner. Med 2021 som basår motsvarar det ungefär 29 procent i årlig tillväxt. Samtidigt finns en tydlig förvärvsagenda för att komplettera dagens produktportfölj, vilket alltså inte inkluderas i siffrorna ovan. Som med många av våra andra högt värderade tillväxtbolag sjönk ArcticZymes i januari, trots goda nyheter. Nedgången landade på -6 procent.

Wincanton

Det brittiska transportbolaget utgjorde månadens höjdpunkt då det var en av få långa positioner som gav ett positivt bidrag till månadens resultat. I januari kommunicerade bolaget att de förväntade sig ett helårsresultat som överstiger analytikerförväntningarna. Kursen steg 13 procent på beskedet. Bolagets nya ledning har gjort ett utmärkt arbete i att städa i balansräkningen och ompositionera verksamheten mot sektorer med högre tillväxt, som exempelvis e-handel. Dock verkar börsen fortfarande uppfatta Wincanton som det misskötta bolag det en gång varit. Aktien handlas i vårt tycke oförtjänt till ensiffriga vinstmultiplar, och vi tror att det är en tidsfråga innan marknaden uppvärderar bolaget. Det är fondens lägst värderade bolag och aktien steg +5 procent i januari.

Korta innehav

Den korta portföljen bidrog med ett positivt resultat under månaden. Störst bidrag hade vår korta terminsposition i amerikanska Nasdaq. Några aktiespecifika korta positioner som bidrog positivt till resultatet var Vimian och schweiziska Temenos.

Exponering

Nettoexponeringen var, justerat för våra onoterade innehav, vid månadens ingång och utgång 71 respektive 74 procent.

Summering

Vi hade redan börjat minska vår exponering mot tillväxtaktier när vi gick in i 2022. Till exempel så avyttrade vi hela vår position i Swedencare under november/december på mycket attraktiva nivåer. I samband med att bolaget gjorde en emission förra veckan så köpte vi in oss igen (mindre position). Med anledning av det stora sentimentskift som skedde i marknaden de första dagarna på året så accelererade vi processen. Efter cirka en vecka hade vi sålt cirka 15 procent ytterligare i denna typ av bolag och samtidigt så ökade vi med samma belopp i större likvida bolag med låg värdering. Bolag som vi köpte in oss i var till exempel Volvo, Daimler, UBS och ABN Amro. Vi gjorde detta både för att balansera portföljen och för att vi tyckte det var attraktiva nivåer. Därutöver så ökade vi våra korta aktiepositioner och gick kort Nasdaqterminen.

Totalt så ändrade vi alltså 35 procent av bruttoexponeringen (att jämföra med dagens totala bruttoexponering om cirka 140 procent) vilket är en hög siffra, men vi kände det var nödvändigt. Det har så här långt varit helt rätt då portföljen efter detta svarade bättre när marknaden rörde sig åt olika håll.

Vi är såklart frustrerade och besvikna över årets inledning. Samtidigt är vi stärkta i tron på vår bolagsanalys (fabriken som tillverkar överavkastning), då vi fått flera starka datapunkter de senaste veckorna. Analysen finns för att skapa en stark övertygelse om en position, en nödvändighet om du har färre och större innehav. Det är sedan urvalet och koncentrationen som över tid skapar överavkastning. Det har vi visat historiskt och när vi mottar dessa starka datapunkter vet vi att fabriken fortfarande fungerar. Viktigt.

Med en unik och koncentrerad portfölj är det svårt att skydda sig i en marknad med betydande nedgångar i flera innehav. Många av bolagen har inga naturliga hedgar då de är helt unika. Hur ska man effektivt hedga Truecaller? Rörelserna var i princip uteslutande flödesdrivna då det varit utflöde ur flera småbolags- och teknologifonder som då måste sälja delar av sina innehav. Nedanstående bild visar schematiskt var nedgångarna varit som kraftigast i portföljen. Det är tydligt att man aggressivt sålt förra årets vinnaraktier.

Källa: Coeli Absolute European Equity

Marknaderna har varit rejält översålda de senaste veckorna. En studs ligger i korten.

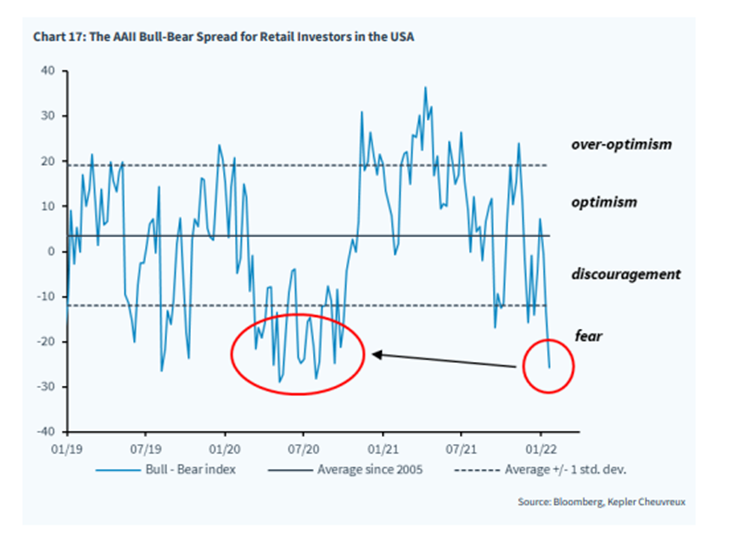

Källa: Kepler Cheuvreux

En av de bättre kontraindikatorerna som finns är att studera småsparares investeringsbeteende. Amerikanska småsparare är nu mer negativt inställda till börsen än när covid slog till i mars 2020. Den historiska avkastningen för S&P500 när småsparare varit så här negativa (endast januari 2013 har varit värre), har efter tre månader varit cirka +5 procent.

Småsparares nedstämdhet har kanske lite att göra med att de haft för mycket meme-aktier? Aktier som blivit virala och kultförklarade och som ofta var hårt blankade där den lilla människan skulle sätta åt det onda storkapitalet (ve de hedgefonder som var korta en aktie). Även Socialdemokraternas ungdomsförbund köpte in sig i Gamestop och lottade ut aktier i januari förra året när galenskapen var som störst. En episk reklam från SSU finns återgiven i vårt månadsbrev från januari förra året och bjuder på underhållning när den är som bäst.

Biotechaktier har ju inte heller rosat marknaden det senaste året. Det var faktiskt sektorn sämsta år sedan början av 2000-talet. Något även vi tyvärr fått känna av genom vår investering i Atai. Kommer uppköpen från läkemedelsindustrin detta år? Det känns inte osannolikt.

Källa: Fact sheet och Jefferies Research

Ytterligare en bild som förklarar småsparares pessimistiska syn just nu. Det känns som en naturlag att kurvorna kommer att mötas innan det vänder.

Källa: Bloomberg

Goldman Sachs sentimentsindikator visar att investerare fortfarande är försiktiga, även om positioneringen stigit något senaste veckan.

Källa: Goldman Sachs

Det så kallade Bull/Bear-index var i slutet av januari runt -30. Lägre än 98 procent av tiden sedan 1990… Känns väl negativt.

Källa: The Leuthold Group

Nästa bild är en ny favorit. Privatpersoner och institutioner har senaste veckan köpt säljoptioner som om jorden skulle gå under dagen efter. Förra veckan var genomsnittsvolymen på de amerikanska börserna, i nominellt värde, 1000 miljarder USD, per dag! Måndagen den 24 januari, när börsen som vi tror nådde sin lägstanivå, var omsättningen 2200 miljarder USD i nominellt värde där majoriteten var säljoptioner. Ofattbart. Det känns som en utmärkt kontraindikator, även om vi inte har någon statistik på det.

Källa: Goldman Sachs

Man kan undra om det finns det något levande liv i Europa? Liberalismen är i vart fall döende efter att beroendet av olika subventioner och bidrag till medborgarna exploderat de senaste åren. Ett bra exempel är när S och V på månadens sista dag rundar pensionsgruppen och delar ut ofinansierade allmosor till folket. Första utbetalning ska ske i augusti en månad innan valet.

Likheten med utvecklingen i Japan är slående.

Vi fortsätter med fler bilder och historik. Bilden nedan visar konsumentförtroende hos den amerikanska konsumenten de senaste 70 åren. Förra veckan var nivån 68,8 och det är en lägre nivå än 90 procent av tiden sedan 1952. Att ha så låg nivå efter en rekordhög ekonomisk aktivitet och efter ett starkt år på aktiemarknaden är mycket ovanligt (har nog aldrig hänt tidigare).

Källa: The Leuthold Group

Korrektionen I aktiemarknaden har inte skiljt sig historiskt oavsett om konsumentförtroende var låg eller hög. Men däremot har avkastningen perioden efter en korrektion skiljt sig väsentligt åt beroende på vilken nivå den varit på. Den historiska avkastningen, när vi varit runt dagens nivåer eller lägre, har varit +33,3 procent följande 12 månader jämfört med +20,9 procent när vi befunnit oss på höga nivåer i konsumentförtroende. Inget vet var vi befinner oss om 12 månader i termer av avkastning, men det vi vet är att håglösheten bland genomsnittsamerikaner är hög. Sista datapunkten är att en ”bear market” aldrig tidigare har inträffat när konsumentförtroende är så lågt som idag.

Källa: The Leuthold Group

Nedan visar att aktiekurserna i Europa (Stoxx 600) har stigit förra året samtidigt som värderingarna sjunkit och är nu på knappt P/E 15x för kommande 12 månader.

Det är helt i linje med det historiska genomsnittet de senaste 25 åren.

En bra bild som till en del förklarar varför vi har allokerat drygt 25 procent av fondens kapital till Storbritannien.

Småbolag i USA och Europa har haft motvind sedan i somras. Vår tro är att vi närmar oss en vändpunkt och det kan sammanfalla med när den amerikanska långräntan når sin högstanivå om några månader (vår syn).

Med tanke på de extrema skillnaderna mellan olika sektorers utveckling i januari, hur har olika sektorer utvecklats i en räntehöjningscykel? Nedanstående bild visar de senaste 30 årens utveckling. Teknologi överst och råvaru- och finansaktier långt ned. Det är en anledning till att det sannolikt blir en reversering mellan sektorerna kommande månader.

Källa: Bloomberg, Strategas Securities, Nordea

Till er som ännu inte givit upp denna extra långa rapportering denna extraordinära månad kommer nu sammanfattningen. I en värld med oändliga data och snabb informationsöverföring är det viktigt att hitta en punkt långt bort i horisonten och styra mot den. Vår punkt delar vi upp i flera delpunkter enligt nedan.

- Vi tror lägstanivån i marknaden sattes måndagen den 24 januari. Den kommer säkert att bli testad flera gånger, men vår bästa gissning är att nivån håller.

- Volatiliteten kommer vara bestående och i perioder hög, primärt på grund av att ingen riktigt vet, inte ens de själva, hur Fed ska agera under året.

- Den amerikanska långräntan når sannolikt sin högstanivå innan sommaren på runt två procent. Då toppar även den amerikanska dollarn.

- Den ekonomiska tillväxten avtar succesivt och det dämpar också inflationen och till viss del även behovet av ytterligare räntehöjningar.

- Det betyder allt annat lika att cykliska bolag hamnar i skuggan till förmån för snabbväxande teknologibolag. En åtminstone delvis reversering av vad januari bjöd på alltså.

- Europa har inga tillväxtbolag som i USA utan det är småbolagen som har intagit den positionen, inte minst i Sverige. Kapitalet kommer sannolikt tillbaka till den tillgångsklassen inom några månader.

- Investera i bolag som kan skicka vidare kostnadsökningar till kunderna så inte kostnadsinflationen knäcker intjäningen.

- Kvalitetsbolag är viktigare än vanligt. Förhoppningsbolag har haft sina två år i rampljuset när likviditeten i systemen var som högst.

- Intjäningstillväxten vinner med en viss marginal över multipelkompression. Vi tror att även detta år slutar med en positiv avkastning, om än betydligt lägre än 2021.

- Och till sist det viktigaste, riktigt bra stock-picking är det viktigaste för en stark avkastning.

Ovanstående teser och prognoser kommer att omvärderas många gånger innan året är slut. Det är extra viktigt att vara lyhörd och flexibel i sinnet och vara beredd på det oförberedda och agera när terrängen ändrar sig. Som vi gjorde till exempel med portföljen i början av året. USA-börsen har precis stängt den 31 januari när jag skriver detta och på två dagar har Nasdaq stigit med hela 6 procent. De som kände sig bekväma för några dagar sedan med mycket i kassan är nu stressade över för låg exponering. Det är som ett ovanligt välregisserat drama.

Vi riktar ett ovanligt stort tack till våra andelsägare för visat förtroende och vi fortsätter maratonloppet.

Mikael & Team

Malmö den 3 februari 2022

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

Viktig information. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.