Utveckling november

Fondens värde minskade -4,3 procent i november (andelsklass R SEK). Stoxx600 (brett Europaindex) minskade under samma period med -2,6 procent och HedgeNordics NHX Equities sjönk preliminärt med -0,8 procent. Motsvarande siffror för 2021 är en ökning om +21,3 procent för fonden, +16,0 procent för Stoxx600 och +7,4 procent för NHX Equities.

Aktiemarknader/Makro

November var en ovanligt händelserik månad med omikron, en ny variant av covid-viruset, som tveklöst månadens största händelse. Det breda europaindexet avkastade i november –2,6 procent medan S&P500 minskade med -0,8 procent, båda mätt i lokala valutor. Fonden hade en svag avkastning om -4,3 procent och vi återkommer med utförlig beskrivning om det under avsnittet summering.

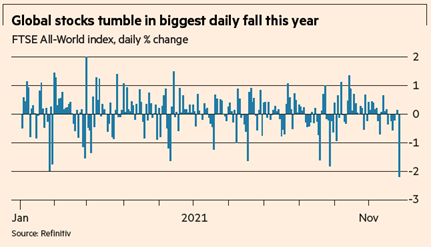

Omikronvarianten upptäcktes i Sydafrika tisdagen den 23 november och ledde till ett bryskt uppvaknande fredagen den 26 november. Krigsrubrikerna som slog emot investerare världen över ledde till kraftiga kursfall och vi fick uppleva den dittills sämsta börsdagen på året.

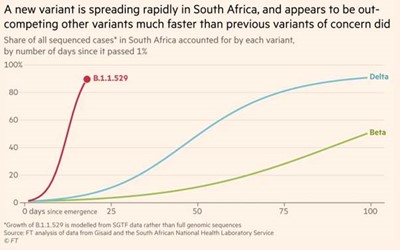

Omikron klassades ”som en oroande variant” av WHO den 26 november, vilket har skett vid fyra tidigare tillfällen. Alfa i Storbritannien, beta från Sydafrika, gamma från Brasilien och delta från Indien. Med en tydlig brasklapp att vi inte är några immunologer, har vi läst oss till att omikron visar på 32 olika mutationer på spikproteinet som viruset i sin tur använder för att ta sig in i kroppen. Deltavarianten visade upp nio olika mutationer. Det är alltså ett väldigt stort antal mutationer, vilket försvårar för vaccinet att uppnå önskad effektivitet. 9 av 32 mutationer har setts i andra varianter, åtta har inte setts tidigare och resten är helt okända. Det är anledningen till att experter tror att det finns risk för att varianten är mer smittsam och har förmåga att ta sig förbi det skydd som vacciner eller tidigare infektioner ger. Nedan visar skillnaden i hastighet vad gäller spridningen.

Källa: Financial Times

Man kan notera att vaccinationsgraden i Sydafrika ligger runt 24 procent, så hur det slår i regioner med hög vaccinationsgrad är okänt. WHO gick också ut direkt och sa att man inte ska överreagera då man ännu har för lite fakta på bordet. Under helgen kommenterade även ordföranden för Sydafrikas läkemedelsförening att omikronvarianten ”is causing mild disease and no prominent symptoms”. Låt oss hoppas det.

Positivt är att, i motsats till andra varianter, kan omikron avläsas genom ett enkelt PCR-test, så identifieringen kommer gå mycket snabbare än tidigare. De som förstår det här bättre än oss, menar att det viktigaste framöver är att följa trenden med inlagda på sjukhus i Gautengprovinsen i Sydafrika där utbrottet skedde. Så här långt har det inte varit någon ökning, men om några veckor vet vi betydligt mer.

Allt ovan ledde till kraftiga börsfall fredagen den 26 november och det var mer än ett år sedan vi upplevde något liknande. Till saken hör också att det var Thanksgiving i USA, så volymerna var betydligt tunnare än vanligt, vilket brukar betyda större rörelser i marknaden. Black Friday fick en ny innebörd.

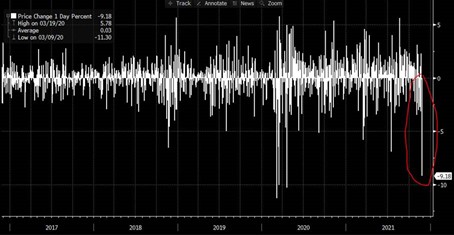

Det var inte bara aktier som var under press. Oljepriset minskade med hela 12 procent (!) på en dag och även Bitcoin priset föll med 8 procent (men det är ingen ovanlig rörelse i kryptovalutasammanhang). Nedanstående bild visar prisrörelser för oljepriset de senaste åren. Inringat är fredagens rörelse som till sist hamnade på -12 procent. Det är samma magnitud som uppvisades i mars och april förra året när paniken under några dagar var total, vilket känns som en rejäl överreaktion (även om vi är ovanligt ödmjuka här)

Efterfrågan för olja är cirka 100 miljoner fat per dag. Efterfrågeminskningen förra året när det var som värst, var blygsamma -1 miljon fat per dag. Det känns högst osannolikt att kollapsen i oljepriset i fredags, när vaccinationer varit i gång i nästan ett år, speglar en betydande efterfrågeminskning. Snarare är det algoritmer och spekulanter som tryckte ned priset rejält och då lär det stiga inom kort. Gäller det även aktier i så fall?

Källa: Bloomberg

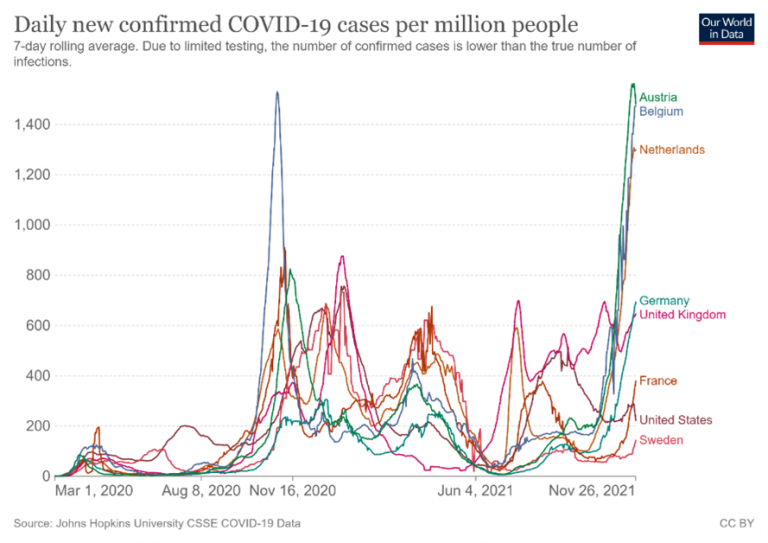

Dagarna innan omikron-nyheten hade antalet covid-fall i Europa börjat stiga. I vissa länder som Österrike, Belgien och Nederländerna var och är stigningen brant, se bild nedan. Österrike har till exempel utlyst en lock-down från den 22 november till den 13 december. Nederländerna stänger ned mellan klockan 17.00 och 05.00 i tre veckor. Än så länge är det väldigt lugnt i Sverige.

Skillnaden och klyftan i vaccineringsgrad mellan områden med en högre utbildningsnivå och mer utsatta områden är stor i många länder i Europa. Klyftan inom Europa är också betydande. Flera länder, däribland Sverige, är uppe på drygt 80 procents vaccineringsgrad jämfört med låga tal i länder som Bulgarien, Rumänien, Ukraina och Albanien som ligger på 20-30 procent. Den gemensamma mörka politiska historien bidrar sannolikt till att människor inte litar på stat och folkvalda och därmed ignorerar budskapet om vikten av att vaccinera sig.

I vanlig ordning så sker skiftena i marknadssentiment med allt högre hastighet och med allt större kraft. Volatilitetsindexet för Eurostox50 (viktigt index i Europa) exploderade när omikron-nyheten kablades ut. Priset på våra säljoptioner steg med drygt 500 procent den dagen och var en förklaring till att vi var ned betydligt mindre än marknaden den dagen.

Källa: Bloomberg

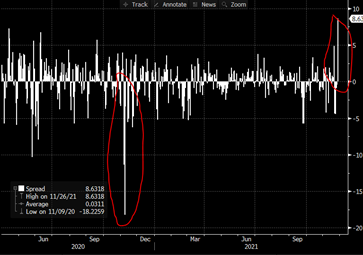

Det var intressant att notera hur olika aktier handlades fredagen den 26 november. Initialt sjönk allt skoningslöst, men redan efter en timme hade marknaden lärt sig från förra året vilka aktier som var covid-vinnare respektive förlorare. Nedanstående bild visar relationen mellan värde- och tillväxtaktier fredagen den 26 november. Magnituden är inte långt ifrån den 9 november förra året, vaccindagen, när Pfizer annonserade att man hade vaccinet klart. Fascinerande!

Källa: Bloomberg

Sentimentet hos investerare har mycket snabbt rört sig från ”girig” till ”rädsla”.

I tider av stress så uppför sig vår egen svenska krona miserabelt. SEK minskade i värde mot EUR med närmare fem procent på endast några veckor. Det är en mycket stor rörelse, vilket påverkar fondens avkastning negativt då vi inte valutahedgar de aktier vi äger som inte är euronominerade, till exempel våra svenska innehav.

Nedan visar utvecklingen för den svenska kronan mot euron och det känns sannolikt att det rekylerar tillbaka inom kort (att den svenska kronan stärks). Turerna i Big Brother huset, eller Riksdagen som det också kallas, har ju inte heller förbättrat bilden av den svenska kronan som en trygg hamn på ett stormigt hav (för att uttrycka sig milt). Bilden nedan indikerar att utländska investerare är måttligt imponerande av den senaste veckans politiska händelser.

Källa: Bloomberg

Till alla de som påpekar hur stark den svenska börsen varit i år vill vi instämma i att det stämmer, men bara om vi mäter i en liten perifer nomineringsenhet som heter svenska kronor. Mäter vi i USD, vilket man bör göra för att förstå hur det hänger ihop, kan man konstatera att utvecklingen på OMX30 är förhållandevis medioker med endast +8,4 procent i avkastning i år. Cirka en tredjedel jämfört med till exempel S&P500.

Källa: Bloomberg

Inflationsspöket fortsatte att gäcka marknaden i november. Ingen kan ju vara särskilt förvånad över att inflationen stiger med tanke på att centralbanker och regeringar de senaste 18 månaderna pumpat in 10,000 miljarder USD i världsekonomin (fundera ett varv till på hur mycket pengar det är). Bland annat Tyskland uppvisar nu den högsta inflationstakten på decennier. Historien i Tyskland med hyperinflation på 1920-talet har påverkat samtliga därpå följande generationers konsumtionsbeteende, så där är läget extra nervöst. På 1920-talet var det stora krigsskadestånd efter första världskriget som finansierades genom nytryck av sedlar. Det gick inte bra. Det är också anledningen till att man varit väldigt negativt inställd till att finansiera och stödja svagare europeiska ekonomier med lån och subventioner. Men sen kom pandemin och man kände sig tvingad att delta, vilket även Sverige gjorde för första gången.

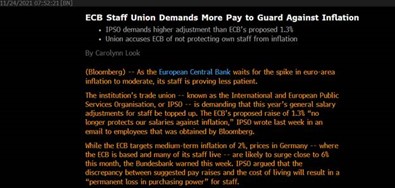

När till och med ECB:s anställda begär höjda löner på grund av en stigande inflation….

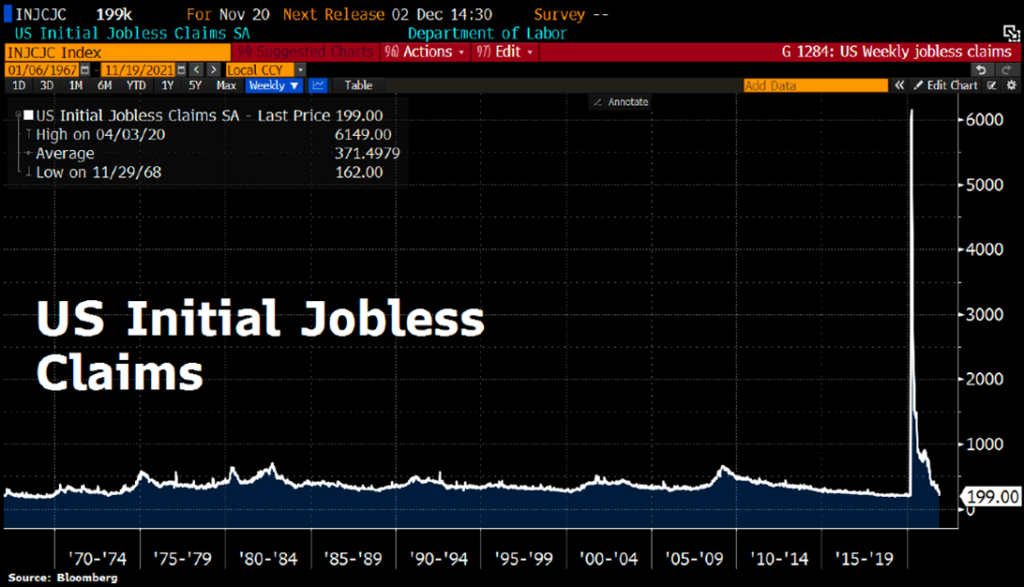

USA:s ekonomi går för högtryck och senaste arbetsmarknadsstatistiken visar den lägsta arbetslösheten sedan november 1969! Och samtidigt har vi en ekonomisk politik som fortsatt agerar som om det vore en enorm kris i systemet. Det känns inte klockrent, men kommer sannolikt att gynna oss som äger fasta tillgångar i många år till.

Källa: Bloomberg

Så fick vi genomlida ännu en oädel batalj i den svenska politiska sandlådan och glappet mellan medborgare och de folkvalda ökade nog några enheter till en ny toppnivå. Kvaliteten är så låg och enda anledningen att vi tar upp händelserna i detta ädla forum är att undertecknad behöver skriva av sig ur ett terapeutiskt syfte. Ett osannolikt kaos spelades upp i realtid för det svenska (och internationella) folket och det är ett hån mot oss väljare som också betalar deras löner. Det är i stort samma personer som sitter där år ut och år in med höga arvoden. De har ingen brådska då de, som det verkar, mer ser det som en anställning och mindre som en plattform för att förändra samhället. Sakpolitiken är helt underordnad, det kan alla inblandade tydligt se.

Källa: JEANDER

Till och med den sympatiska och lågmälda talmannen Andreas Norlén riktade efter debaclet förra veckan skarp kritik mot Miljöpartiet för att inte på förhand ha flaggat för att de skulle hoppa av regeringen om inte regeringens budget gick igenom. ”Jag tror det faktum att riksdagen valde en statsminister på morgonen som sju timmar senare avgår verkar obegripligt för svenska folket”. Jo tack. Vissa politiker, journalister och statsvetare i världens ängsligaste land började kritisera talmannen för han hade synpunkter på agerandet. Sannolikt får Miljöpartiet ta med sig eget kaffe och kakor till talmannen nästa gång de ska sondera terrängen.

Källa: Steget Efter

Även om man kan diskutera om sänkt bensinskatt är rätt väg att gå framåt, var det en utmärkt realpolitik för 96 procent av det svenska folket då konsekvensen blev att Miljöpartiet avgick. Ur ett miljöperspektiv är det betydligt värre med avskaffandet av svensk kärnkraft än sänkt bensinskatt.

Även det inflytelserika magasinet Forbes totalsågar Miljöpartiet och dess energipolitik.

Vi byter spår och hälsar på hos Boris Johnson i stället som har haft mycket att göra på sistone. Han beskriver med inlevelse om ”Greta Gris”. Man kan tycka vad man vill om honom, men underhållningsvärdet är ofta stort.

Alla var inte imponerade över Deutsche Banks uppgradering från värderingsinstitutet.

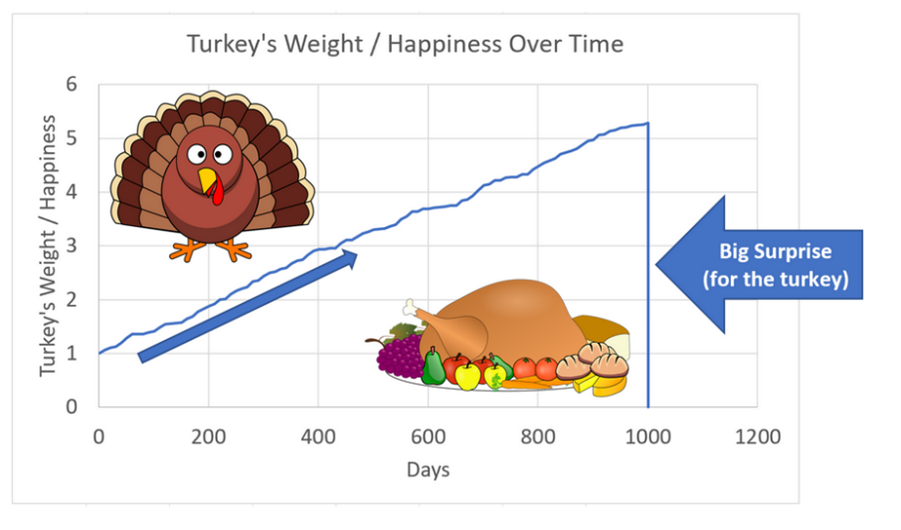

Det fanns en viss likhet mellan marknadsdeltagarna och kalkonen den där fredagsmorgonen den 26 november. Kalkonen spenderar hela sitt liv med att bli matad och omhändertagen av sin slaktare. För varje dag som går och han blir matad ökar kärleken och självtilliten. När risken är som störst är kärleken till slaktaren som högst. Många marknadsdeltagare var också fulla av självförtroende när nyheten kom (och för att undvika att någon läsare blir upprörd, inga likheter i övrigt).

Långa innehav

Truecaller

Ett av glädjeämnena under månaden var återigen Truecaller. Vi noterar att Truecaller nu nått över 300 miljoner aktiva månatliga användare globalt. En mycket imponerande siffra för ett svenskt techbolag som bara funnits i drygt tio år. Efter börsnoteringen har analytiker nu tagit upp bevakning på bolaget med neutrala eller positiva rekommendationer. Efter att kursen ungefär dubblerats sedan första handelsdagen är det inte särskilt konstigt att vissa analytiker inte vågar rekommendera köp. Vi ser dock fortsatt potential i aktien som steg 40 procent i november.

Lindab

Lindab-aktien steg 5 procent i november trots kursrusningen i oktober då bolaget rapporterade ännu en rapport som slog förväntningarna. Nyheterna i november bestod av ett insynsköp från en styrelseledamot, ett partnerskap med SSAB rörande fossilfritt stål samt två förvärv av danska ventilationsbolaget Klimatek och den svenska taktillverkaren Profilplåt. Det är glädjande att se att bolaget ökat förvärvstakten, samtidigt som det finns många år kvar av attraktiva organiska investeringsmöjligheter i bolaget. Kursutvecklingen för 2021 som helhet uppgår till 73 procent.

CVS Group

I november berättade det brittiska veterinärsbolaget om den finansiella utvecklingen från juli till oktober, som återigen var bättre än vad analytikerna förväntat sig. Gissningsvis hade marknaden dock ännu högre förväntningar aktien föll (dagen efter) på beskedet. Vi hade svårt att förstå reaktionen och ökade vår position. CVS kommer under överskådlig tid kunna öka antalet kundbesök till stigande marginaler, eftersom de årliga prisökningarna typiskt sett är högre än löneinflationen för de anställda veterinärerna. Utöver detta finns en förvärvsidé som bygger på tydliga inköpssynergier. Aktien sjönk -12 procent i november, men har stigit 47 procent för helåret.

Victoria

Även vårt engelska golvföretag Victoria släppte fina siffror i november. För det första halvåret i bolagets brutna räkenskapsår har försäljningen växt med 31% på jämförbar basis. Företaget har en lång och lyckosam förvärvshistorik. Integrationsstrategin bygger på kostnadssynergier inom särskilt inköp, distribution och administration, samtidigt som bolaget är måna om att bibehålla en decentraliserad organisationsstruktur. Under året har fem förvärv genomförts, som tillsammans ökar rörelseresultatet före avskrivningar med cirka 64 miljoner pund (jämfört med utfallet på 127 miljoner pund förra året). Aktien steg 11 procent i november och har stigit 80 procent 2021.

Surgical Science

Precisionen i bolagsbygget Surgical Science har imponerat på oss under lång tid. Ledningen har i rätt ordning förvärvat de bolag som krävts för att uppnå dagens monopolställning på marknaden inom kirurgisk simulering. Under månaden släpptes en rapport som slog förhandstippningarna från de få analytiker som täcker bolaget. Försäljningen växte med hela 36% på jämförbar basis, till en rörelsemarginal om imponerande 31%. Integrationen med det stora förvärvet av Simbionix går bra och VD-ordet hade framtidsanda. Aktien steg 14 procent i november och har stigit 212 procent 2021. Surgical Science är så här långt fondens bästa investering mätt i avkastning. Det block aktier vi köpte för cirka tre år sedan från en aggressiv säljare har nu stigit ganska exakt 20x. Eller uttryckt mer explicit: de dryga 6 miljoner kronor betingar nu ett värde om cirka 125 miljoner. Vi har under resans gång handlat aktien till och från men det stora flertalet aktier har vi kvar. Man kan också notera att när bolaget gjorde sin börsintroduktion 2017 var börsvärdet 170 miljoner. Nu är det runt 15 miljarder. Vi lyfter på hatten och tackar samtliga på bolaget för ett fenomenalt arbete. Vi passar också på att skicka en hälsning till vårt nätverk som jagade upp oss och berättade om blocket som fanns till salu. Tack!

Evolution

Under lång tid har vi haft en medelstor position i Evolution som tjänat fonden väl. I november sjönk dock aktien kraftigt på grund av anonyma anklagelser som bland annat menar att Evolution verkar i svartlistade länder. Det har skrivits spaltmeter om utvecklingen i Evolution på diverse forum och nyhetssidor. För egen del tycker vi att Evolutions skriftliga svar på anklagelserna var bra, men det efterföljande konferenssamtalet med analytiker var inte strukturerat på rätt sätt och återgav inte det där förtroendet som marknaden eftersökte. Aktien sjönk 32 procent i november och har stigit 14 procent 2021.

Atai

Amerikanska Atai är en av fondens stora bidragsgivare i år, eftersom vi ägde aktier i onoterad tillvaro som sedan fick en rejäl uppvärdering i samband med börsnoteringen i somras. Dessvärre har utvecklingen i publik miljö inte varit godkänd. Aktien står nu i cirka 11 dollar, vilket ska jämföras med teckningskursen om 15 dollar (vårt ingångspris är cirka 1,4 dollar). Även november var en dålig månad för Atai då kursen sjönk med -25%. Vi och ett flertal medinvesterare som varit med länge i Atai ingick en lock-up i samband med börsnoteringen, som utgår i december. Möjligen har marknaden förutsett att detta kan ge ett visst säljtryck, vilket kan ha haft en inverkan på den svaga kursutvecklingen under den senaste tiden.

Knaus Tabbert

2021 har varit ett riktigt tufft år för vår tyska husbilstillverkare Knaus Tabbert, som brottats med enorma leverantörsproblem. Efterfrågan på bolagets produkter är det som bekant inget fel på – tvärtom är den på rekordhöga nivåer. Tyvärr är det svårt att sälja husbilar när det inte finns tillräckligt med delar att bygga dem. I november tvingades bolaget återigen sänka sin helårsprognos. Vi kan konstatera att vi gjort ett misstag gällande timingen i vår investering i Knaus Tabbert, men vi tror fortsatt på bolaget långsiktigt. Aktien sjönk -19 procent i november och har minskat med -19 procent för helåret.

ISS

Städ- och cateringföretaget släppte i november en finansiell uppdatering där den finansiella prognosen för helåret höjdes (och därmed överträffade analytikernas förväntningar för 2021). Vi tycker det är tydligt att företaget under ny ledning hela tiden tagit steg i rätt riktning. Tyvärr överskuggades dessa faktum i november av rädslan för den nya corona-varianten. Fler restriktioner och nedstängningar av samhällen gynnar inte ISS, vars aktie sjönk med -8 procent i november. Vi noterar att VD Jacob Aarup Andersen köpte aktier mot slutet av månaden.

Blackrock Neurotech

Under månaden genomförde vi en ny onoterad investering i Blackrock Neurotech. Bolaget utvecklar teknik för gränssnitt mellan hjärnan och datorer (”brain-computer interface”). Detta känns ju onekligen som science fiction, men faktum är att bolaget har lyckade studier bakom sig. Med hjälp av vårt nätverk har vi fått möjligheten att vara tidiga investerare, tillsammans med Christian Angermayer och Peter Thiel. Vår allokering var nästan 10 procent av transaktionen. Den intresserade kan läsa om Blackrock och Peter Thiels investering i denna artikel.

Kort efter vi investerat erhöll Blackrock en så kallad ”Breakthrough Designation” av FDA för sin produkt ”MoveAgain”. Systemet är tänkt att hjälpa patienter utan rörelseförmåga att kontrollera exempelvis en datormus, mobil eller rullstol genom att endast tänka. Om allt går planenligt hoppas Blackrock kunna lansera produkten 2022. Den intresserade kan få ta del av tekniken via denna video eller varför inte hemsidan.

Källa: Blackrock Neurotech

Bullish

Vårt onoterade innehav i Bullish, som är ett teknologibolag inom Bitcoin och andra kryptovalutor, förbereder sin notering och vi bedömer att det kommer att ske i början av nästa år. Vi följer projektet med stort intresse. Länk med ny uppdaterad presentation för de som är intresserade.

Korta innehav

Den korta portföljen bidrog med ett positivt resultat under månaden. Störst bidrag hade vår korta terminsposition i det breda svenska OMXS30. Några aktiespecifika korta positioner som bidrog positivt till resultatet var svenska Dometic, holländska JDE Peet’s och danska Carlsberg.

Exponering

Nettoexponeringen var, justerat för våra onoterade innehav, vid månadens ingång och utgång 70 respektive 71 procent.

Summering

November var en frustrerande månad. Fonden påverkades negativt av svaga kursutvecklingar för flera av våra bolag samt ovanligt volatila och fallande aktiemarknader. I några fall fanns det förklaringar till nedgångarna som i Evolution och Photocure (även om Q3-resultat med en liten miss inte borde resultera i en 17-procentig nedgång). I de flesta fall inga specifika bolagsnyheter som borde genererat sjunkande aktiekurser, som för ISS, Wincanton och Pebble.

Även om aktiekurserna på flera håll varit svaga har bolagen i nästan samtliga fall levererat starka resultat och utsikter. Tyvärr var en fortsatt god kursutveckling for Truecaller och Surgical Science inte tillräckligt för att kompensera för de andra innehaven. De fem största negativa bidragsgivare för fonden under månaden var Photocure, Knaus, Evolution, Atai och CVS Group som tillsammans tappade mer än fondens totala negativa resultat för månaden. Därutöver minskade fondens avkastning med ytterligare drygt en procentenhet på grund av försvagningen av den svaga svenska kronan.

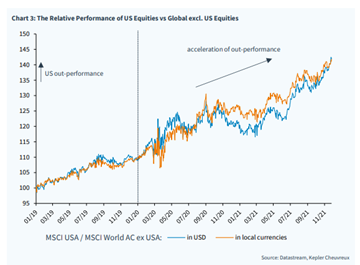

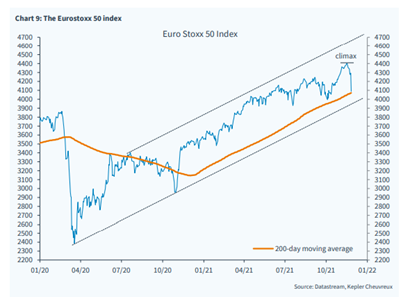

Europeiska aktier som kollektiv uppvisade i november en svag utveckling och de olika europaindexen utvecklades några procentenheter sämre än dess amerikanska motsvarigheter. Den huvudsakliga förklaringen är att efterfrågan på teknologiaktier ökar när räntan sjunker och det finns betydligt mer av det i USA, jämfört med Europa som har mer av bank och cykliska aktier.

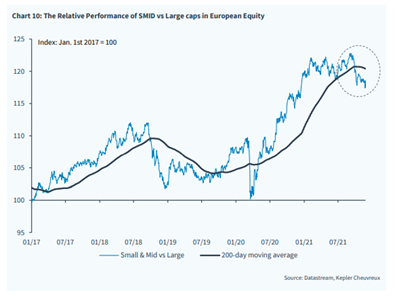

I Europa och uppdelat på storlek fortsätter de mindre bolagen ha en svagare utveckling jämfört med de större bolagen. Just nu gynnas inte fonden av den utvecklingen, men det kommer sannolikt att ändras vid någon prisnivå, oklart när dock.

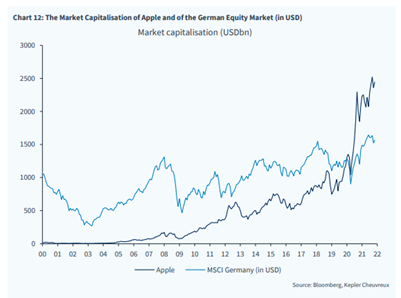

Avsaknaden av teknologibolag är påtaglig i Europa och kanske mest i Europas motor, Tyskland, som tveklöst tappat en del ekonomisk makt de senaste åren. Nedan börsvärdet för Apple jämfört med hela den tyska börsen som innehåller VW, Daimler, BMW, Bayer, BASF och Siemens för att nämna några.

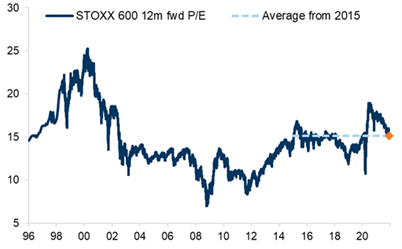

Värderingarna i Europa har sjunkit efter den senaste veckans fallande kurser och indikerar nu beskedliga P/E 15x 2022e.

Källa: Goldman Sachs

Jämfört med den historiska värderingen de senaste 25 åren befinner vi oss nu runt genomsnittet. En stor skillnad mot tidigare är att vi har extremt låga räntor.

Källa: Goldman Sachs

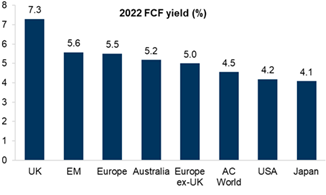

Studerar man kassaflödesvärderingar för respektive geografisk marknad utmärker sig Europa även här. Högst kassaflöde i relation till värderingarna har Storbritannien, vilket är en av anledningarna till att vi har allokerat närmare 25 procent av fondens kapital dit.

Källa: Goldman Sachs

Vinstestimaten har uppjusterats kraftigast i Europa (ovanligt). Analytiker har alltså varit efter i utvecklingen i ett helt år, vilket sannolikt indikerar fortsatta uppjusteringar. Ett stort frågetecken nu är dock hur mycket den nya virusvarianten minskar den ekonomiska utvecklingen framöver.

Sammantaget har det varit ovanligt mycket brus de senaste veckorna och till sist blev det för mycket för marknaden, trots en mycket stark rapportperiod.

Så vad tror vi om utvecklingen framöver? Man kan konstatera att händelser och information sprids med mycket hög hastighet, vilket leder till allt snabbare handel och alltmer tvära kast på världens aktiemarknader. Algoritmer och datorstyrda strategier tillsammans med en rekordstor andel passivt kapital bestämmer i allt större utsträckning börshumöret på kort sikt.

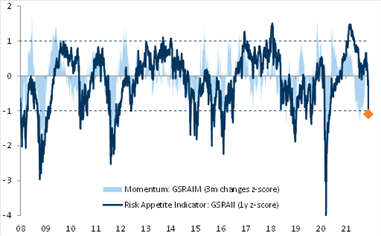

På bara en dryg vecka har marknadsklimat ändrats från en rekordlåg volatilitet till att plötsligt uppvisa den största uppgången i VIX-indexet detta år. Nedanstående bild visar tydligt det senaste tvära kastet i sentimentet. Bilden ger intryck av att det finns en begränsad nedsida innan en ny vändpunkt sker i marknaden.

Illustrerat på ett annat sätt är Goldman Sachs indikator för riskaptit på de lägsta nivåerna sedan krisen förra våren. Återigen, ju hårdare bågen spänns, desto kraftigare tenderar vändningarna att bli (det gällde dock ej 2008 då vändningen uteblev under en lång period, vilket undertecknad plågsamt upplevde).

Källa: Goldman Sachs

Marknaden är i obalans sedan förra året med en extrem penningpolitik trots en högkonjunktur av sällan skådat slag. Inflationstrycket når självklart nya höjder med den cocktailen, men centralbanker hävdar (med en dåres envishet?) att inflationen är övergående. Det blir allt svårare för dem att backa och de som kollektiv har i princip målat in sig i ett hörn. Alla andra centralbankschefer tar rygg på FED, det blir ju lättare då om man har fel. ”Madam Inflation”, ECB-chefen Christine Lagarde, har upprepat FEDs budskap under en lång period nu. Och för någon vecka sedan så toppades det av vår egen riksbankschef som kommunicerade att han inte ser några räntehöjningar förrän 2024!

När detta skrivs på kvällen den 30 november har FED-chefen Powell kommunicerat till marknaden att han eventuellt ska tidigarelägga nedmonteringen av den extrema politiken med några månader då inflationen kan vara mer permanent än vad man tidigare trott. Börsen i USA gick omedelbart ned cirka 2 procent på nyheten. Det är första gången man kan skönja en viss förändring av förnekelsen att vi har inflation i systemet.

För att ytterligare elda på obalanserna har man i USA ett ledarskap som i en extremt stark ekonomisk aktivitet kör igenom gigantiska infrastruktursatsningar för att ytterligare stimulera ekonomin. I Europa har man helt övergivit gamla regler om budgetunderskott och finansiell disciplin. Där lånar man i stället upp gigantiska summor som ska stimulera framför allt länderna i södra Europa. Både i USA och i Europa har en del av befolkningen berikats enormt medan en stor del av befolkningen, de som inte äger tillgångar, får subventioner av ledarna för att undvika allt för mycket kritik. Den utvecklingen kommer heller inte att stanna där vi är idag utan skillnaderna kommer att öka ytterligare. EU har blivit en skuld- och transfereringsunion.

Slutligen kan man konstatera att det historiskt sett har uppstått turbulens när man haft betydande negativa realräntor, vilket vi har nu. Företag tenderar att göra mindre begåvade investeringar när man får betalt för att genomföra dem och politiker allokerar kapital till projekt som inte tillför något större värde. Med en inflation som nu ligger på cirka 5 procent är realräntorna kraftigt negativa, men åtminstone minskar det skuldtrycket (det är kanske det som är agendan?) Sammantaget är det inte en vågad gissning att volatiliteten kommer att öka under nästa år, åtminstone under det andra halvåret. Men det skapar också möjligheter.

Avslutningsvis och på kort sikt har vi snabbt hamnat i ett nära nog översålt läge på världens aktiemarknader. Det kommer antagligen inte att presenteras någon information om virus och vaccin från de stora läkemedelsbolagen förrän om cirka två veckor. Därutöver kommer flera viktiga centralbanker ha möten i december och sannolikt kommer det då ny information som påverkar de finansiella marknaderna.

Vår bästa gissning är att vi handlar runt dagens nivåer tills vi har nya substantiella data om omikron. Utfallet bestämmer såklart riktningen, men vi gissar att det mest sannolika scenariot är att riskaptiten kommer att öka igen. En joker är klåfingriga politiker som skall visa handlingskraft och stänga ner samhällen.

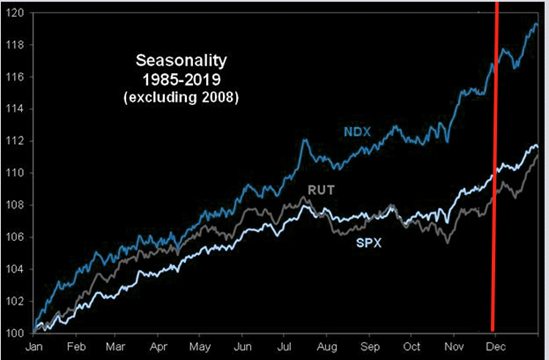

Vi avslutar med Goldman Sachs utmärkta bild som visar hur marknaden de senaste 36 åren utvecklats över året. Ska vi följa det typiska mönstret så påbörjas snart en sista uppgång i år.

Källa: Goldman Sachs

Vi tackar er alla för visat intresse och önskar er en riktigt God Jul!

Mikael & Team

Malmö den 3 december

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

Viktig information. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.