Logga in

I detta blogginlägg fokuserar vi på vad som händer med värderingen av ett tillväxtbolag som NVIDIA när räntan går upp. Ett högst aktuellt ämne med tanke på beskedet från amerikanska centralbanken att höja räntan och den senaste tidens tumult på börsen.

När räntan går upp ökar diskonteringsräntan

Aktiemarknaden och räntan tenderar att röra sig i motsatt riktning. Man brukar tala om att det finns en negativ korrelation de två emellan. Detta innebär att aktiemarknaden ofta går ned efter höjningar av räntan från centralbanker och tvärtom. Uttalanden från centralbankerna får därför ofta stort genomslag eftersom investerare försöker skapa sig en bild av hur räntan kan komma att utvecklas. Detta beror på att räntan har en central roll vid värdering av aktier, vilket i sin tur har en stor påverkan på hur dessa ska prissättas.

Det finns flera sätt att värdera ett bolag och således prissätta värdet per aktie. Ett av dem är att göra en så kallad DCF-modell (Discounted Cash Flow modell). Denna metod är en av de mest välkända och använda värderingsmodellerna, som går ut på att diskontera bolagets alla framtida kassaflöden med en diskonteringsränta som tar hänsyn till 1) tidsvärdet av pengar och 2) alternativkostnaden av att inte kunna investera pengarna idag. Alla kassaflöden framåt i tiden behöver därför nuvärdesberäknas, vilket innebär att kassaflöden längre fram i tiden får en lägre vikt med hjälp av diskonteringsräntan när priset på aktien bestäms. Enkelt sagt, när centralbankerna höjer räntan ökar i sin tur diskonteringsräntan, vilket resulterar i att framtida kassaflöden blir värda mindre idag.

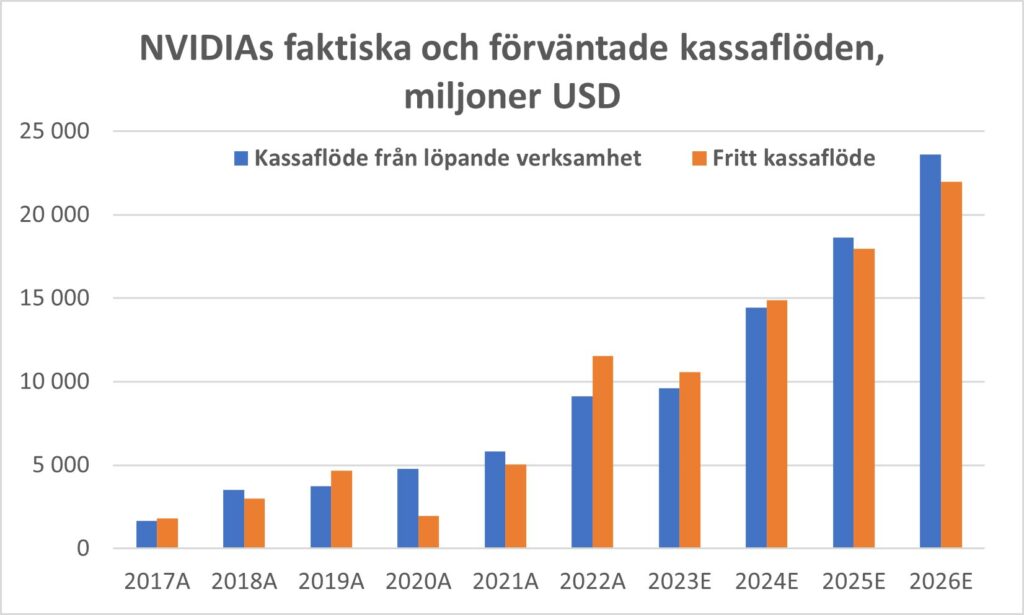

Anledningen till att techaktier ofta tar mycket stryk när räntan ökar är för att dessa bolag tenderar att ha hög tillväxt, vilket också göra att majoriteten av bolagets kassaflöden ligger i framtiden och diskonteras då kraftigare när diskonteringsräntan går upp. NVIDIA är ett sådant exempel eftersom bolaget årligen har ökat sin omsättning med 31% i genomsnitt de senaste fem åren. Nedanstående bild visar NIVIDAs historiska och framtida uppskattade kassaflöden, där man kan se att mycket av bolagets kassaflöde ligger i framtiden eftersom bolaget växer kraftigt.

NVIDIA är en av våra champions med hög tillväxt

NVIDIA kan räknas in i skaran av världens finaste bolag, särskilt med tanke på den höga tillväxten och deras marknadsposition. Tillsammans med AMD dominerar de marknaden för tillverkning av de mest avancerade GPUerna (Graphics Processing Unit). Dessa används i allt från datacenter, datorer och självkörande bilar när det ställs höga krav på kapacitet att kunna göra flertalet matematiska beräkningar snabbt och simultant. Vi har investerat i bolaget med anledning av denna fantastiska marknadsposition och deras världsledande produkter i form av dessa GPUer. NVIDIA tillverkar bland annat 70% av världens superdatorer, därav 8 av de 10 mest avancerade.

Den senaste tiden har dock aktien haft det väldigt tufft och är ner 37% YTD per sista maj. Som investerare kan man fråga sig varför, om inget annat materiellt har förändrats i bolagets framtidsutsikter. Svaret ligger i en högre diskonteringsränta som ett resultat av amerikanska centralbankens räntehöjningar och förväntningarna på ytterligare sådana framöver. Följdfrågan är såklart hur detta påverkar värderingen av ett bolag som NVIDIA, vilket vi i detta blogginlägg försöker visa genom att kolla på hur bolagets framtida kassaflöden värderas när räntan går upp.

Hur påverkar en högre ränta värderingen av NVIDIA?

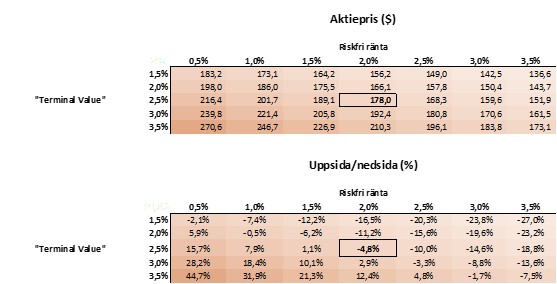

När vi gör vår DCF modell på NVIDIA med nuvarande ränta på ca 3% (amerikanska 10-åringen) får vi ett aktiepris på $159. Detta innebär att aktien ska ned ca 15% från nuvarande nivåer (aktien stängde på $187 2022-06-03). Anledningen till att aktien inte handlas runt $159 beror på hur mycket marknaden prisar in kommande räntehöjningar och om marknaden förväntar sig att 10-åriga räntan kommer att ligga kvar på 3% framöver. Använder vi i stället en långsiktigt rimligare ränta på 2% visar det sig att aktien är rättvist prissatt på nuvarande nivåer. Skulle däremot räntan sjunka till de nivåer vi såg under början av pandemin på ca 1% så ska aktien upp 8% enligt våra estimat. Detta visar hur och vilken effekt räntan har på värderingen av tillväxtaktier med stora framtida kassaflöden. Den översta tabellen nedan visar hur NVIDIAs aktiepris förändras beroende på vilken ränta som används vid värderingen i en DCF, samt vilken långsiktig tillväxt alla framtida kassaflöden ska växa med, även kallat terminal value. Tabellen under visar vilken upp- eller nedsida som finns i aktien baserat på vart räntan tar vägen.

Källor: NVIDIA, Coeli Global.

- Arbetat på Coeli sedan 2014

- Mer än 15 år i branschen

- MBA från London Business School, kandidatexamen från Lunds Universitet och är CFA Charterholder

Andreas Brock är ansvarig förvaltare för Coeli Global Select och Coeli Global Small Cap Select har lång erfarenhet av både aktieanalys och förvaltning. Innan Andreas kom till Coeli ansvarade han för nordisk verkstadsanalys på Nordea. Dessförinnan arbetade han som kapitalförvaltare på Capital Group i London. Före sin tid i London, arbetade Andreas med företagsförvärv för ABB i Kina. Andreas var medlem i styrelsen för CFA Sweden 2015-2017.

- Har arbetat på Coeli sedan 2016

- Mer än 17 års erfarenhet av branschen

- Masterexamen i Finans från Lunds Universitet

Henrik Milton är tillsammans med Andreas Brock ansvarig förvaltare för Coeli Global Select och Coeli Global Small Cap Select. Henrik har lång erfarenhet av aktieanalys och portföljförvaltning. Han har tidigare bland annat arbetat som fondförvaltare på Capinordic Asset Management där han ansvarade för fonderna Global Opportunities och BRICA fram till och med år 2010.

Viktig information. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.