Denna information är avsedd som marknadsföring.

Observera att informationen nedan beskriver andelsklassen (I SEK), som är en andelsklass som är reserverad för institutionella investerare. Placeringar i andra andelsklasser har i allmänhet andra villkor vad gäller bland annat avgifter, vilket påverkar andelsklassens avkastning. Nedanstående information om avkastning skiljer sig därför från avkastningen i andra andelsklasser.

Utveckling april

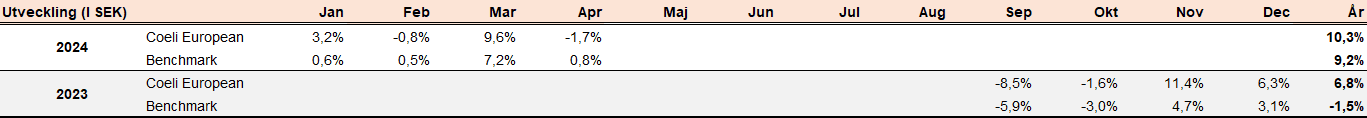

Fondens värde minskade med -1,7 procent i april (andelsklass I SEK), samtidigt som jämförelseindex ökade med 0,8 procent. Sedan fondens strategiomläggning i september 2023 har värdet ökat med 17,8 procent, att jämföra med en ökning om 7,5 procent för jämförelseindex.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet.

*Justerat för avknoppningen av Rejuveron

** Inkluderar 1 september (strategiomläggning till long-only: 4 september 2023)

Aktiemarknad / Makro

Fonden sjönk med 1,7 procent i april jämfört med vårt jämförelseindex som steg med 0,8 procent. Motsvarande för helåret är 10,3 och 9,2 procent. Efter en mycket stark utveckling för fonden de senaste månaderna, både på absolut och relativ basis, är det naturligt med en viss konsolidering. Vi fick dock en värdig avslutning på månaden då finska Cargotec, som är ett stort kärninnehav för fonden, presenterade sitt kvartalsresultat. Aktien steg med hela 17 procent den dagen och gav isolerat cirka en procentenhet i bidrag till resultatet. Sedan vi skrev om Cargotec i början av november har aktien stigit över 100 procent. Mer om detta under bolagskommentarerna.

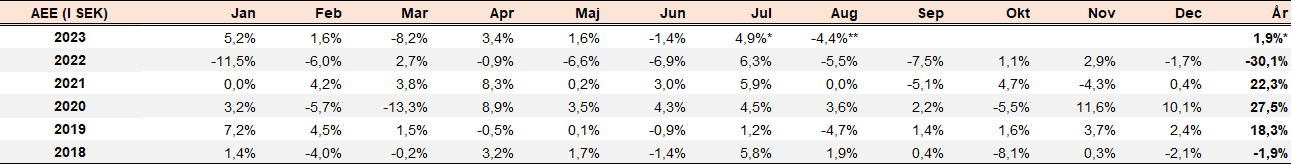

Spridningen i avkastning mellan olika sektorer var stor. Nedan illustrerar förra månaden och i topp var ”basic resources” som bland annat innehåller gruvbolag som tenderar stiga när metallpriser stiger, vilket de gjorde i april, i sin tur drivet av en inflation som överraskade negativt. Även banker utvecklades väl när räntorna steg. Vårt eget bankinnehav, Commerzbank, steg med knappt 10 procent i april och har i år stigit med 30 procent.

I botten hamnade bilsektorn som bland annat prövas hårt av kinesiska elbilar som väller in i Europa med låga priser, subventionerat av den kinesiska staten. Vårt innehav i Stellantis (mindre position) hade en svag utveckling och sjönk, justerat för utdelning, 16 procent. P/E-talet för Stellantis i år är under 4x och då är cirka halva börsvärdet nettokassa. Justerat för kassan är P/E talet alltså cirka 2x. Inte jättedyrt och vi utnyttjade läget och ökade vår position.

Källa: Bloomberg

På temat europeiska banker är det tredje året i rad som sektorn är en vinnare. Förutsättningarna för europeiska banker är bästa tänkbara och många lämnar nu omstruktureringslägret till kapitalöverföringslägret. Commerzbank är ett sådant bolag och förväntas i år betala ut cirka 15 procent till sina ägare i form av återköp och utdelningar. P/E-talet för 2025e respektive 2026e, efter årets kraftiga uppgång, är cirka 6x och 5x. Sedan vi gjorde vår första investering i november 2022 har aktien stigit cirka 90 procent inklusive utdelningar.

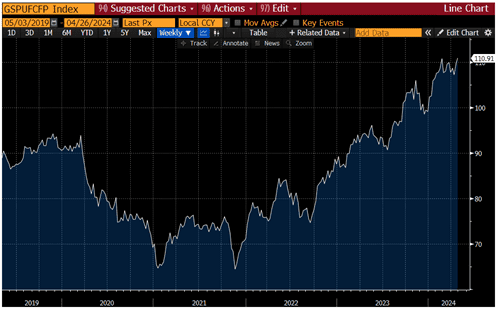

Det finns goda anledningar till att bankerna nu berikar och betalar tillbaka till sina hårt prövade aktieägare. Bankerna har för första gången på närmare 20 år starka balansräkningar och de anstränger sig för att bli mer aktieägarvänliga. Nedanstående bild visar utvecklingen för det europeiska bankindexet de senaste 30 åren. En total mardröm. De senaste tre årens starka utveckling syns knappt. I landet Annorlunda propagerar samtidigt oppositionen för en bankskatt för att de tycker bankerna tjänar för mycket pengar. Begåvningsreserven räcker inte till för att förstå att en ny skatt bortom allt tvivel hade överförts till kunderna.

Källa: Bloomberg, Goldman Sachs

Världens aktiemarknader började hacka betänkligt direkt vid månadens inledning och det var först i slutet av april som riskaptiten kom tillbaka. Innan man beklagar sig alltför mycket kan man ta med sig att den breda europeiska aktiemarknaden stigit 19 av de 22 senaste veckorna, så en rekyl kändes högst rimlig och logisk. Samma nämnda period är den starkaste utveckling Europa sett sedan 2012.

Källa: Hedgye

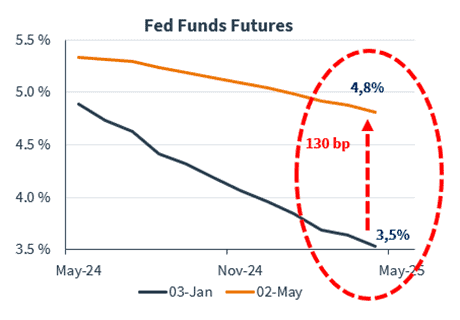

Orsaken till rekylen i april var (enligt oss) en accelererande amerikanska långränta som i sin tur beror på en inflation som är mer svårbemästrad än tidigare antagits. För fyra månader antog marknaden att den amerikanska centralbanken skulle sänka räntan 6 gånger i år. Fram till den 3:e maj, när detta skrivs, trodde man i stället att det endast skulle bli en gång och först i november. En enorm skillnad. Den 3:e maj kom amerikansk statistik som visade att arbetslösheten ökade med en tiondel till 3,9 procent mot förväntade 3,8 procent och att antalet nya arbetstillfällen var lägre än förväntat. Lönekostnaderna var också lite lägre än förväntat. Det gjorde att räntor världen över samt den amerikanska dollarn störtdök och aktiekurserna spjutade i väg med fastigheter och tillväxtbolag i topp. Förväntansbilden flyttades på några sekunder till att första räntesänkningen i USA nu kommer i september. Mer om det om en månad.

Källa: Hedgye

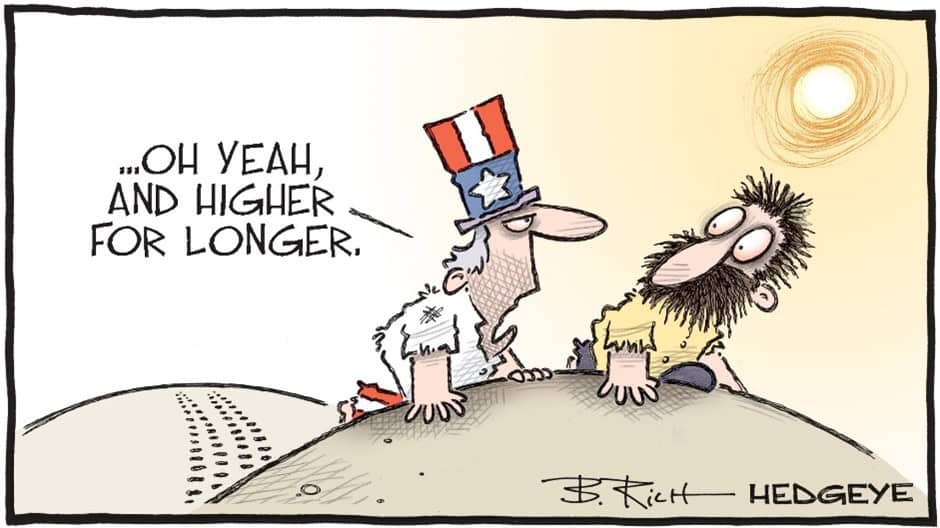

Nedanstående bild visar att sedan årets ingång har förväntningarna för Fed Funds futures stigit från 3,5 procent till 4,8 procent. En ökning med 130 baspunkter! Den amerikanska 10-årsräntan har under samma tidsperiod stigit med ca 60 baspunkter. Den 3:e maj sjönk Fed Funds futures till 4,5 procent.

Källa: Kepler Cheuvreux

Hur kan det vara så att aktiemarknaden i år, trots mycket stora förändringar på räntemarknaden, ändå stigit med 5–7 procent? Högst sannolikt på grund av en ekonomi som överraskat alla prognosmakare och därutöver har bolagsvinsterna fortsatt varit på höga nivåer.

En parentes i sammanhanget, vilket är lite som att svära i kyrkan, är att en inflation runt tre procent är bra smörjmedel för att bibehålla bolagens höga marginaler. En annan parentes är att den kraftiga amerikanska tillväxten delvis drivs av ett amerikanskt budgetunderskott som ligger på skyhöga 6 procent av BNP. Långsiktigt ohållbart, men det är en längre diskussion som vi besparar våra läsare.

I Europa är bilden en annan med en betydligt lägre tillväxt, men också en inflation som i princip är besegrad och snart nere på tvåprocentsnivån. Efter fem kvartal med en stagnerande ekonomi i Europa visade data för det första kvartalet äntligen på en tillväxt om 0,3 procent (kvartal över kvartal) jämfört med förväntningarna om 0,1 procent och samtliga av de stora länderna var bättre än väntat. Indikationer visar att utvecklingen fortsätter in i det andra kvartalet. Tillväxten drivs av stigande reallöner och därmed stigande konsumtion, en mindre restriktiv penningpolitik samt en ökad aktivitet bland tillverkande bolag när energipriser och den globala tillväxten börjar normaliseras. Den lägsta punkten har därmed med hög sannolikhet passerats och vi kan se fram mot en accelererande tillväxt, om än från låga nivåer. Det börjar se betydligt bättre ut!

I det här läget ska det väldigt mycket till för att ECB inte sänker räntan i juni och det ska också mycket till att vår egen Riksbank inte gör den viktiga första räntesänkningen redan den 8 maj. Det kommer att ge en viktig injektion in i det ekonomiska systemet och psykologiskt är det raketbränsle för människors framtidstro.

I flera länder, bland annat i Sverige, har vi nu haft fyra månader i sträck med stigande bostadspriser, vilket är ett bra tecken på att vändningen mot en starkare ekonomi är påbörjad. Därtill kommer de flesta snart att ha stigande reallöner, sjunkande räntekostnader, sjunkande energikostnader. Sverige har i princip varit hårdast drabbat i hela Europa och nu påbörjas en reversering.

På den politiska arenan börjar man nu oändligt långsamt inse att man hamnat i bakvattnet på den globala ekonomiska utvecklingen. Börje Ekholm, Ericssons VD, varnade i Financial Times för att nuvarande utveckling kommer att driva Europa till en irrelevant motpart som snart bara är ett museum med fantastisk mat, fantastisk arkitektur, vackra vyer och goda viner, men snart utan några industrier. Nicolai Tangen, Norges Banks chef, konstaterade att i Europa har vi regleringar men ingen AI medan man i USA har AI men inga regleringar. Européer arbetar också betydligt mindre än någon annanstans i världen och hemma i Sverige fick precis Socialdemokraterna en snilleblixt och föreslog 35 timmars arbetstid. De glömde berätta hur det skulle gå ihop ekonomiskt och att ekonomisk tillväxt betalar för stigande offentliga utgifter. Timingen, efter att vi precis kommer ur den värsta perioden finansiellt för svenska medborgare sedan 1990-talskrisen, är inte klockren. Miljöpartiets nya språkrör, Amanda Lind, ville inte vara sämre. Hon föreslog att man helt enkelt skulle sätta ett tak för den ekonomiska tillväxten. Man brukar säga att man får de politiker man förtjänar, men man börjar tvivla.

Trots ovanstående dystra kommentarer så är Europa fortsatt en utmärkt jaktmark för oss som arbetar som ”stock pickers”. Det är tydligt att ledning och bolagsstyrelser blir alltmer frustrerade över sin värdering och inser att de måste blir mer aktieägarvänliga. Vi noterar att det varit ovanligt många uppköp under årets inledning. När till och med Bank of Englands chef Andrew Bailey uttalar sig om att brittiska bankers värdering är en ”gåta”, ja då har det gått långt. Viktigt i sammanhanget är också att de bolag som ingår i det breda europaindexet har 60 procent av sina intäkter från regioner utanför Europa varav 25 procent är från USA. Bolagens officiella hemvist är i Europa, men är i många fall högst internationella företag med en attraktiv värdering.

Notera utvecklingen för återköp bland europeiska bolag. Den högra bilden visar att återköp och uppköp lett till att det totala utbudet av noterade aktier i år minskat. Detta anser vi är ytterligare en anledning, förutom värdering och attraktiva bolag, att man bör överväga sin allokering till europeiska bolag. Europa är säkert 10 år efter USA vad gäller processen att driva ”the nature of value creation”, men nu är den igång som aldrig tidigare.

I tillägg och sannolikt förvånande för de flesta, har Europa efter pandemin haft en vinsttillväxt som överstigit motsvarande utveckling i USA, se bild nedan. Utdelningsnivån för bolag inom Stoxx600 är idag 4,8 procent jämfört med S&P500s 3,5 procent.

Våra bolag

Corem

Liksom många andra bolag kom Corem med rapport i april. Första kvartalets förvaltningsresultat var cirka 20 procent sämre än förväntat. Det som är positivt för Corem är att man fortsätter ha positiv nettouthyrning (+49 miljoner kronor), även efter ett starkt 2023 (+83 miljoner kronor). Dessa siffror syns inte i resultatet ännu utan kommer bidra framåt. Vakanserna är ännu på höga nivåer och fokus för bolaget är att fylla upp tomma ytor.

Corem är något av ett ”makrospel” där vi kan få en hävstång på lägre räntor. Corem har högre skuldsättning och lägre värdering än många andra fastighetsbolag. När Riksbanken sänker räntan, vilket vi tror kommer ske nu i maj, påverkas Corems räntekostnader med cirka 80 miljoner kronor på årsbasis. I takt med att räntorna sänks, minskar även avkastningskraven. Vi har sett betydligt mindre justeringar av avkastningskraven under första kvartalet vilket talar för att vi nu närmar oss toppen. Skulle man justera ned Corems avkastningskrav med 25 baspunkter så ökar värderingen på fastigheterna med hela 2,4 miljarder kronor eller drygt 2 kronor per aktie. Det är mycket stort ställt i relation till börsvärdet som idag är drygt 9 miljarder.

Biotage

Biotage kom med ytterligare en fin rapport i april, detta efter två tidigare rapporter som varit betydligt bättre än förväntat. Denna gång var resultatet 15 procent bättre än förväntat, till största del drivet av Astrea. Trots detta var det inga muntra miner hos ledningsgruppen, som hade velat se mer tillväxt. Den organiska tillväxten minskade med 1 procent, men om bolaget hade haft kapacitet att leverera på efterfrågan skulle den organiska tillväxten istället varit hela 8 procent. Det kan ställas i relation till Sartorius som minskade försäljningen med 8 procent organiskt, Repligen med 20 procent och danska Chemometec som kom med en vinstvarning. Imponerande av Biotage.

Den stora efterfrågan just nu finns hos Biotage peptider, som används för GLP-1-forskning. Dessa har blivit extremt heta den senaste tiden efter Novo Nordisk och Eli Lillys framgångar inom viktminskning. Detta är av naturliga skäl ett relativt nytt område för Biotage. Det är en kvalitetsmarkör bland många fina bolag att hitta nya sätt att växa omsättningen, och Biotage är en del av den skaran.

Under maj ska Biotage ha en kapitalmarknadsdag i Cambridge där bolaget ska guida marknaden hur affären kommer se ut efter förvärvet av Astrea. Vi tror detta kan vara en positiv katalysator och kommer att vara på plats i Cambridge. Vi ser här och nu 50 procent uppsida i aktien på ett års sikt.

Cargotec

Finska Cargotec kom med riktigt starka siffror i samband med sin rapport. Rörelseresultat var hela 47 procent bättre än analytikernas estimat. Glädjande bidrog alla tre segmenten till att resultatet överträffade förväntningarna. Vi börjar nu närma oss avknoppningen av dotterbolaget Kalmar, som förväntas noteras i Finland den 1 juli. Därefter kommer Cargotec försöka sälja det andra dotterbolaget, MacGregor, under andra halvåret 2024. MacGregor har några få olönsamma ”off shore”-projekt i orderboken och när dessa är levererade peggas bolaget upp för försäljning. Om allt går som det ska kommer dagens Cargotec endast bestå av det tredje dotterbolaget, Hiab, inom ett år.

I oktoberbrevet skrev vi att värderingen var så låg att vi inte trodde det var sant. Med facit i hand var det helt korrekt. Aktien har sedan dess stigit med cirka 110 procent. På 36 kronor, där aktien bottnade, kan man säga att värderingen implicerade att man betalade för Kalmar samtidigt som man fick Hiab och MacGregor helt gratis. Aktien steg 17 procent under april.

SLP

Det lilla fastighetsbolaget SLP, som snart inte är så litet längre, fortsätter skämma bort oss med bra rapporter. Förvaltningsresultatet var cirka 10 procent bättre än förväntat. Vi känner oss väldigt bekväma i SLP och tycker den tickar alla boxar för att läggas i byrålådan. Nettouthyrningen steg med 20 miljoner kronor efter ett starkt 2023 om 76 miljoner kronor. Hyresintäkterna steg med 42 procent mot förra året, drivet av förvärv, indexering och slutförande av projekt.

Historiskt har bolaget förvärvat i snitt för 1,7 miljarder kronor om året och med en belåningsgrad om 42 procent har bolaget idag möjlighet att förvärva för 2,5 miljarder kronor. På rullande basis har driftsnettot stigit 154 miljoner kronor under det senaste året, samtidigt som de centrala kostnaderna har minskat med 1 miljon kronor. Ett bolag som håller hårt i aktieägarnas pengar helt enkelt.

Bonesupport

Bonesupport levererade ännu en fin rapport med ett rörelseresultat som var drygt 20 procent bättre än väntat. Aktiekursen utvecklades starkt inför rapporten men sjönk sedan på rapportdagen trots ett fint resultat. Detta har vi sett flera gånger i Bonesupport under de senaste kvartalen.

Operationellt är det uppenbart att bolaget kör på alla cylindrar just nu. Bolaget hintar om att det går så pass bra att de saknar kapacitet att nå ut till alla sjukhus där man fått godkänt för att sälja. Vi tror det finns uppsida i estimaten mot slutet av året när bolaget börjar sälja produkter för indikationen trauma.

Scandic Hotels

Scandic är ett nytt innehav för oss sedan en tid tillbaka. De flesta känner till Scandic och affären är enkel att förstå - man bedriver hotellverksamhet i Norden. Sverige och Norge är störst med cirka 30 procent av försäljningen var, följt av Finland med 23 procent och Danmark med 13 procent. Utöver det har bolaget några hotell i Tyskland och Polen. Bolaget har sina två bästa år i ryggen och nu under 2024 kan bolaget göra lite offensiva investeringar efter att ha släckt bränder i spåren av pandemin.

Scandic är ett av de billigaste bolagen på Stockholmsbörsen. På våra estimat värderas bolaget till EV/EBIT 6x nästa år med en ”FCF-yield” på 12 procent. Vi har inte hittat något fel på bolaget utan tror helt enkelt att det är missförstått. Det finns tre större saker som kanske skrämmer investerare:

- Blankningar. Scandic är Stockholmsbörsens mest blankade bolag. 18 procent av aktierna är blankade. Dock är 99 procent av dessa kopplade till en konvertibel som gavs ut under pandemin. Hedgefonder äger konvertibeln och har sålt aktier emot.

- Utlänningars oro för svensk ekonomi/fastighetsmarknad/konsument. Denna oro uppkommer varje gång det skakar lite på marknaden. Faktum är dock att den svenska konsumenten har bättre utsikter i år än på tre år. Det allmänna kostnadstrycket med högre inflation och högre räntor börjar lätta. Samtidigt är det första året på länge där svensken har reallöneökningar. Detta gäller såklart också i större delar av Europa.

- Redovisningen. IFRS 16 stökar till det ordentligt för bolaget, då bolaget leasar (hyr) majoriteten av sina hotell. Med införande av IFRS 16 är Scandic tvungna att ta upp sina leasingåtaganden som tillgång och motsvarande skuld. Detta gör att bolaget optiskt ser väldigt skuldsatt ut men i själva verket kommer bolaget ha nettokassa i slutet av året. Nästan 70 procent av leasingåtaganden är en rörlig hyra baserad på hotellens intäkter, vilket ger en flexibel kostnadsbas och stabiliserar marginalen.

Vi behöver inte göra några större antaganden för att se en rejäl uppsida i Scandic. Utländska hotellkedjor börjar närma sig en uthyrningsgrad som är i linje med före pandemin. Där är ännu inte Scandic, men vi ser det som en uppsida. Under 2023 var uthyrningsgraden 61 procent, vilket kan jämföras med 65–67 procent före pandemin. Bolaget själva säger att konferensverksamheten börjar komma igång och de asiatiska turisterna (främst kineser) börjar återvända. Priset per hotellrum följer inflationen ganska väl så den är relativt enkel att estimera. Detta gör att vi inom något år troligen är tillbaka på samma uthyrningsgrad som före pandemin.

Om vi bortser från pandemier (som statistiskt infaller var 100 år) kan vi titta på ett”worst case scenario”: Finanskrisen. Då tappade Scandic 13 procent av omsättningen och cirka 40 procent av vinsten. Om det skulle hända kommande år skulle det innebära att Scandic idag handlas på EV/EBIT 10x på absoluta bottenvinster. Det är väldigt billigt för ett bolag som avkastar 23 procent på kapitalet. Under finanskrisen var Scandic dessutom mer skuldsatt, jämfört med den nettokassa vi estimerar till slutet av året.

Bolaget var som sagt kraftigt påverkat av pandemin, vilket gjorde att man tvingades ta till en nyemission, ett konvertibellån och banklån. Ledningen har varit tydliga med att man vill ge tillbaka till aktieägarna nu. Vi tror att man kommer se det i form av återköp och utdelningar. Vi är övertygade att bolaget löser konvertibeln på ett begåvat sätt i höst.

Summering

Vi rullar nu in i sommarmånaderna vilket historiskt varit en svagare period vad gäller avkastning. Det är dock klokt att fortsätta ha ett öppet sinne och vara beredd på att traditionella mönster, efter pandemi och krig, inte ser ut som de brukar göra och att förutsättningarna ändrats för allt och alla. Den stegrande inflationen med räntehöjningar över hela världen krossade bolagens värderingar för två år sedan. Kom ihåg sommaren 2022 när Fed höjde räntan tre månader i sträck med 75 punkter per tillfälle. Nu har vi sannolikt två års räntesänkningar framför oss och i Europa är det nära inpå. Nedan det traditionella säsongsmönstret för S&P500, även inklusive valår.

Källa: Goldman Sachs

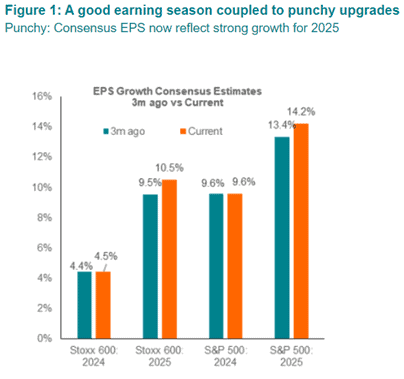

Många var tveksamma till bolagens intjäningsförmåga inför rapportsäsongen, men så här långt har det varit alldeles utmärkt med i genomsnitt 5 procent högre vinster än förväntat. Se stapel längst till höger.

Källa: Goldman Sachs

Även i USA har det varit positiva överraskningar.

Källa: Goldman Sachs

Det har bidragit till att vinstförväntningarna, både i Europa och i USA, stigit jämfört med för tre månader sedan. Konsensus för nästa års intjäning indikerar en stark vinsttillväxt.

Källa: BNP Paribas

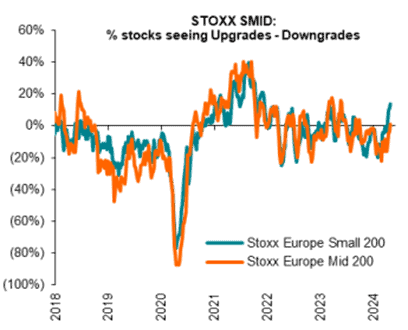

Även vårt fokusområde, mindre och medelstora bolag, har sett uppjusteringar av vinstförväntningar under årets första månader.

Källa: BNP Paribas

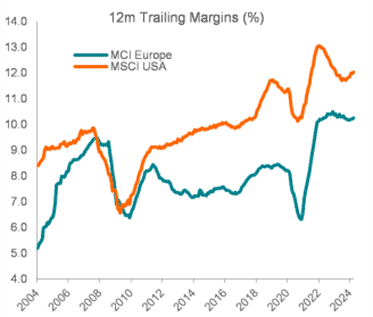

Bilden nedan visar att bolagen lyckats bibehålla sina relativt sett höga marginaler. När man värderar ett bolag är nivån på marginalen relativt ointressant, utan det är bolagets avkastning på kapitalet som i stort bestämmer värderingen. Men om man förenklar och säger att bilden nedan även gäller för bolagens avkastning på kapitalet, då är det väldigt enkelt att argumentera för att multiplarna idag, allt annat lika, ska vara högre än de varit historiskt.

Källa: BNP Paribas

På tema värdering. Nedanstående bild från Goldman Sachs (tack) visar utvecklingen för en korg med bolag som har starkt kassaflöde jämfört med en korg som har svagt kassaflöde. Jag citerar en okänd finanslegend: ”Free cash flow is the corporate truth teller”.

Källa: Goldman Sachs

Intjäning och vinsttillväxt är alltså i bra skick. Hur ser aktuell värdering ut för europeiska aktier? Oförändrat attraktiv är det korta svaret. Nedanstående bild visar Stoxx600 jämfört med S&P500 inklusive och exklusive de stora tillväxtbolagen i respektive region. Värderingsskillnaden är fortsatt på en historisk lägstanivå.

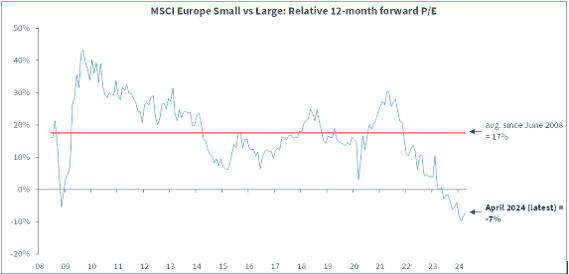

De mindre bolagens avkastning i förhållande till de större bolagen hade i november och december förra året en explosionsartad utveckling, medan man under det första kvartalet gav tillbaka all relativ överavkastning. Ränteutvecklingen styrde allt. En förbättring kan skymtas den senaste månaden och vår syn är att denna tillgångsklass, när räntesänkningarna faktiskt sker, kommer vara en vinnare.

Bilden nedan visar skillnaden i värdering mellan mindre och större bolag. Per den sista april (tack Joakim Tabet) värderades mindre bolag 7 procent lägre än större bolag vilket är en historisk lägstanivå. Den genomsnittliga premien har historiskt sett varit 17 procent.

Källa: Kepler Cheuvreux

Avslutningsvis tycker vi fortsatt förutsättningarna är ovanligt goda. Geopolitiskt är det mest elände, men marknaden har för närvarande bestämt sig för att krigen i Ukraina och Mellanöstern är isolerade konflikter som inte ser ut att spridas. Temperaturen i det kalla kriget mellan USA och Kina sjunker med någon grad varje månad och nu senast gäller det att förbjuda Tiktok i USA. Men ekonomiskt går mycket åt rätt håll och misstron i marknaden är hög om att det här kommer att hålla, vilket är positivt. Framför allt har permafrosten och isvintern lämnat oss i Sverige och nu har vi årets bästa månader framför oss!

Ha en solig och skön maj månad och tack för visat intresse.

Mikael & Team

Malmö den 7 maj

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

VIKTIG INFORMATION. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet. Vänligen observera att fondens förvaltningsbolag kan komma att besluta att säga upp de arrangemang som har gjorts för marknadsföringen av fonden i ett eller flera av de länder som har arrangemang för marknadsföring.