Utveckling mars

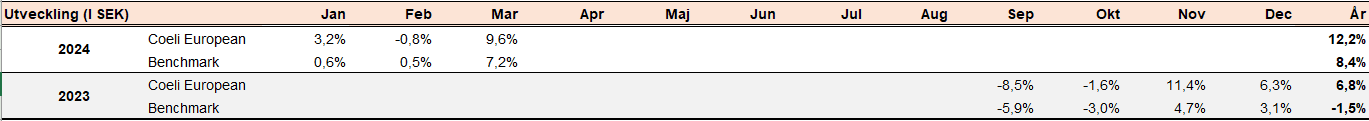

Fondens värde ökade med 9,6 procent i mars (andelsklass I SEK), samtidigt som jämförelseindex ökade med 7,2 procent. Sedan fondens strategiomläggning i september 2023 har värdet ökat med 19,8 procent, att jämföra med en ökning om 6,7 procent för jämförelseindex.

*Justerat för avknoppningen av Rejuveron

** Inkluderar 1 september (strategiomläggning till long-only: 4 september 2023)

Aktiemarknad / Makro

Fonden hade en mycket stark månad med 9,6 procent i avkastning jämfört med 7,2 procent för jämförelseindex. Det breda europaindexet steg med 3,6 procent och S&P500 med 3,1 procent, båda mätt i lokal valuta. Den svenska kronan försvagades med 2,6 procent och bidrog därmed positivt till fondens avkastning. Underliggande momentum i fonden var starkt och gav en positiv avkastning hela 17 av månadens 20 handelsdagar. Samtliga innehav förutom två (Carel och CVS) gav en positiv avkastning och de fem främsta bidragsgivarna var: Sacyr (+12,8 procents kursuppgång i mars), Corem (+20,7), Commerzbank (+19,0), SLP (+9,3) och Accelleron (+13,4). Totalt bidrag från de fem främsta innehaven var +3,2 procent.

Fed levererade ett perfekt budskap till marknaden den 20 mars när man justerade upp tillväxten för den amerikanska ekonomin och samtidigt kommunicerade att det sannolikt blir tre räntesänkningar under året. Trots att de två senaste inflationsdata som publicerats varit högre än förväntat, menade Fed att det går på rätt håll. De ser även en arbetsmarknad som håller på att normaliseras och deras kommentarer om andra halvåret var tydligt ”duvaktiga”. Vår enkla syn är att vi tror på en första räntesänkning i juni, annars blir det för nära valet i början av november och man vill inte få kritik från Republikanerna om att Fed stöttar den sittande president Joe Biden. De investerare och ekonomer som i två år stirrat sig blinda på den inverterade räntekurvan och envist hävdat att en amerikansk recession är i antågande, ser ut att fortsätta tappa både relativ och absolut avkastning. Om man ska säga något seriöst om bilden nedan är den berömda ”Fed-putten” återigen i spel, men denna gång i mindre utsträckning på aktiemarknaden, utan betydligt mer på den amerikanska ekonomin i helhet. Klart positivt.

Källa: X

Förr i tiden, när världen var mindre komplex, agerade världens centralbanker någorlunda synkroniserat. Det kan man inte påstå gäller nu när det är nollränta i Japan, 4 procent i Europa, drygt 5 procent i USA och 2,5 procent i Kina. Tillväxttalen skiljer sig också åt, även om få ser den femprocentiga BNP-tillväxt som Kinas statsmakter kommunicerar.

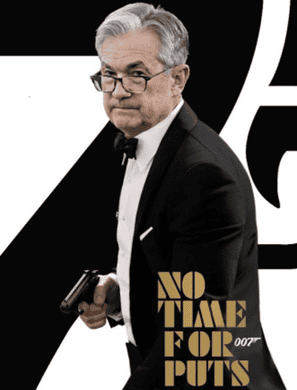

Det var inte synkroniserat, men Schweiz centralbank var i mars först ut med en räntesänkning. Bank of England började prata ”duvaktigt” och även Riksbanken överraskade när de i slutet av mars sa att man kan se en första räntesänkning redan i maj. Förenklat är ovanstående helt i linje med vår syn det senaste halvåret och portföljen är också positionerad för detta, vilket syns i fondens avkastning under samma nämnda tidsperiod.

Senare i år får vi sannolikt se en ny topp i nedanstående bild (vår syn).

Europa hävdar sig så här långt väl i denna miljö. Värderingsskillnaden gentemot USA är den högsta någonsin, trots att utvecklingen på Europas aktiemarknader har varit positiv under 15 av de senaste 18 veckorna. Den längsta positiva perioden sedan 2012.

Nedan avkastningen för det första kvartalet 2024. Utvecklingen för europeiska och amerikanska små- och medelstora bolag var under samma tidsperiod 8,2 procent och 4,0 procent, så något sämre än för de stora breda indexen.

Källa: UBS

Bästa sektor i Europa så här långt i år är försvarsindustri följt av lågt värderade banker. Näst sämsta sektor under årets första kvartal är fastighetsaktier (som dock hade en mycket stark avslutning 2023).

Källa: UBS

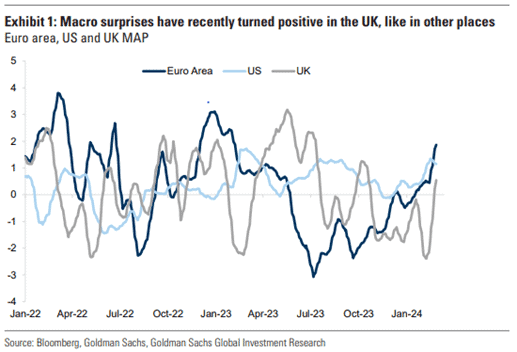

Förutom värderingsskillnaden som förklarar en del av Europas starka start på året, har en tydlig förbättring av ekonomiska indikatorer drivit på utvecklingen, notera särskilt Storbritannien.

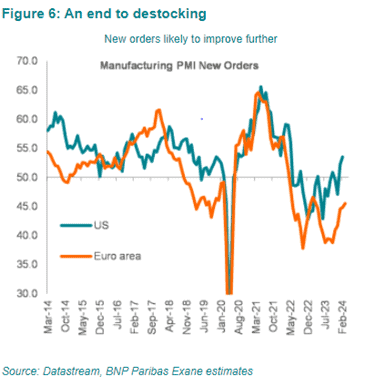

Krigsutbrottet i Ukraina ledde till en enorm lageruppbyggnad för många industrier och det stör fortfarande tillväxt och planering för många företag. Nu stiger volymerna för nya orders både i USA och Europa, vilket är ett steg i rätt riktning.

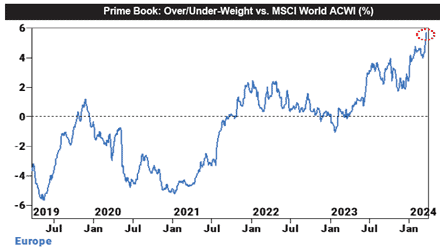

Europa har den senaste månaden varit den mest nettoköpta regionen bland Goldman Sachs kunder. Nettoallokeringen gentemot MSCI World var hela +5,8 procent, vilket var den största avvikelsen någonsin uppmätt.

Källa: Goldman Sachs

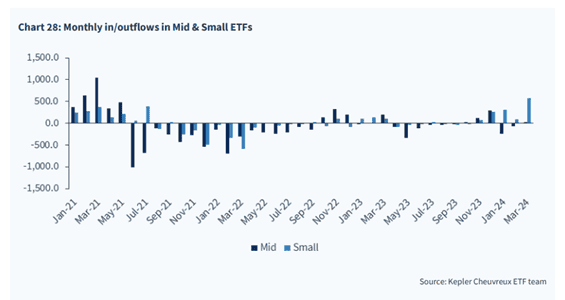

Som vi skrev i förra månadsbrevet har vi varit förvånade att småbolag inte följt med uppgången under årets inledning givet de utmärkta förutsättningarna. I mitten av mars blev det en scenförändring och mindre bolags aktiekurser började stiga.

Mätt i lokal valuta och under andra halvan av mars, steg europeiska småbolag med 2,3 procent jämfört med det breda indexet som steg med 1,2 procent. Amerikanska småbolag steg med 4,6 procent jämfört med S&P500 som steg med 1,8 procent. Svenska småbolag steg med 5,0 procent jämfört med OMX30 som sjönk med -0,4 procent (där stora utdelningar tyngde).

Utvecklingen följer inflöden till fonder med fokus på små- och medelstora bolag (som vi). Notera stapeln i mars som visade på klart största inflödet de senaste tre åren.

Det är också ett hälsotecken att bredden i marknaden ökat, se bild nedan. Bilden ser likadant ut för den amerikanska marknaden där Magnificent 7 i skrivande stund är reducerat till Magnificent 5 då Apple i år har sjunkit med 12 procent och Tesla med 33 procent.

Källa: Goldman Sachs

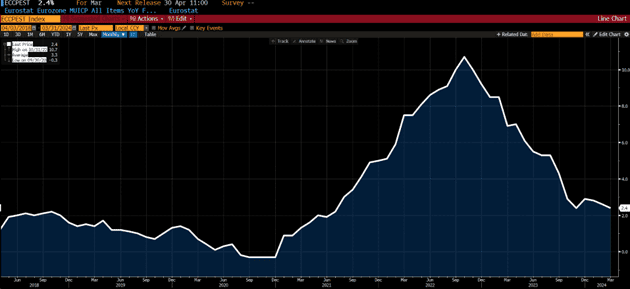

Den europeiska inflationen är snart helt under kontroll. Nedan eurozonens inflation inklusive data från den 3 april som uppvisade 2,4 procents mot förväntade 2,5 procent. Är ni vakna ECB?

Källa: Bloomberg

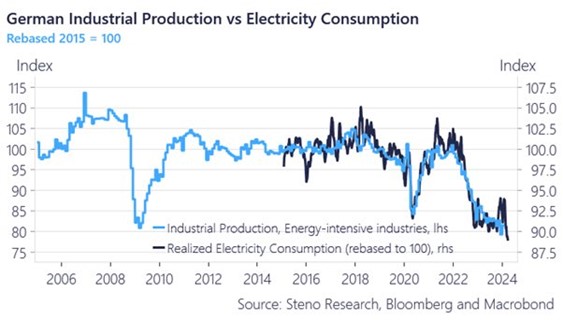

Samtidigt fortsätter Europas motor Tyskland sin kräftgång och få, om ens några tecken på ett ekonomiskt uppsving syns. Förväntad räntesänkning fram till årsskiftet är i dagsläget ca -0,9 procent och det känns uppenbart att ECB, återigen, kommer att skada ekonomin i onödan. Samma människor som envist höll fast vid nollränta håller nu envist fast vid nuvarande räntenivå. Imponerande.

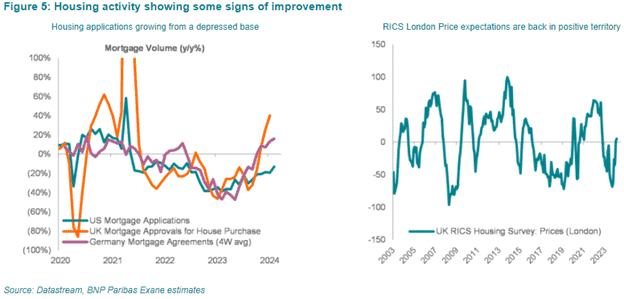

Efter några mycket utmanande år för den brittiska ekonomin verkar det nu försiktigt vända upp. Ratingföretaget Fitch uppgraderade utsikterna för den brittiska ekonomin från negativ till stabil i slutet av månaden. Nedan visas aktiviteten på den brittiska fastighetsmarknaden samt prisförväntningar. Liknande utveckling syns nu även i Sverige med tre månader i sträck med stigande priser. Det lär fortsätta kommande kvartal med stigande reallöner och sjunkande räntenivåer.

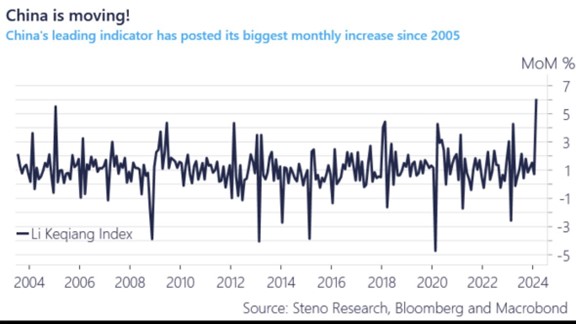

Är detta månadens bild? Om några månader vet vi. Kina som varit totalt under isen sedan pandemin bröt ut visar nu den största ökningen för ledande indikatorer sedan 2005!

EU var i mars i full sving mot amerikanska teknologibolag. Först fick Apple betala 1,84 miljarder euro för missbruk av sin dominerande position inom musikstreaming. Det var klagomål från Spotify som gav Spotify rätt och EU delade ut sin första nota någonsin mot Apple för denna sorts övertramp. Apple kommer att överklaga domen.

Några veckor senare var det dags igen när EU inledde granskningar mot Apple, Alphabet och Meta vad gäller valmöjligheter av användning av personuppgifter. Det borde vara uppenbart att om man inte betalar för produkten (Facebook) så är man produkten och det är lätt att förstå att våra amerikanska vänner upplever att man jagar amerikanska teknologiföretag då man själva, Europa, ligger rejält efter i utvecklingen. Europa har helt missat de enorma möjligheter som uppstått de senaste 20–25 åren och inga nya globala teknologichampions har skapats. Otroligt sorgligt på många sätt.

Vi kanske ska fundera på att förbättra produktiviteten i Europa i stället för att prioritera kortare arbetstid och högre pensioner? Bara en tanke.

Källa: Financial Times

Den 7 mars blev Sverige äntligen med i Nato. Tack! Statsminister Ulf Kristersson fick ta emot stående ovationer när han på plats bevittnade President Bidens årliga ”State of the Union” tal. https://twitter.com/tomsamuelsson/status/1765932713217814937 Socialdemokraterna försökte samtidigt på ett minst sagt magstarkt sätt ta åt sig äran, trots att man i 75 år vägrade att ens diskutera frågan.

Källa: KluddNiklas

Våra bolag

Accelleron

ABB-avknoppningen och turbomotorförsäljaren Accelleron var sist ut bland våra bolag att rapportera för 2023. Helåret avslutades med 16 procent organisk tillväxt i försäljning, med en motsvarande ökning i rörelseresultatet. Siffrorna var några procent bättre än förhandstipsen. För 2024 guidar ledningen för mer beskedlig tillväxt om 0–2 procent organiskt. Dels beror detta på att ett par av bolagets marknader saktar in efter ett par mycket starka år, dels tror vi att guidningen är en funktion av att ledningen historiskt varit mycket konservativa i sina utsikter.

Det fina med Accellerons affärsmodell är att omkring 75 procent av intäkterna utgörs av återkommande serviceintäkter. Efter två år av ovanligt hög produktförsäljning av engångskaraktär, väntar många år med höglönsamma serviceintäkter. Vinsterna är alltså förutsägbara, vilket börsen brukar värdera högt. Förutsägbarheten gör det också enkelt för ledningen att planera sina kostnader, vilket tydligt manifesteras i den fina rörelsemarginalen på dryga 24 procent.

När vi investerade i Accelleron för cirka 1,5 år i samband med att det blev ett eget publikt bolag, var det just förutsägbarheten vi gillade och innehavet har varit ett kärninnehav sedan start. Sedan dess har bolaget presterat över marknadens förväntningar, samtidigt som vinstmultiplarna stigit med över 50 procent. Sammantaget har detta gett att aktiekursen mer än fördubblats sedan vår initiala investering. Även om vi inte tror på en lika stark utveckling framöver tror vi att aktien kommer gå bättre än börsen. I mars steg aktien med ytterligare 13 procent.

Källa: Bloomberg

Diploma

Den brittiska serieförvärvaren Diploma har en hög status bland många brittiska fondförvaltare, vilket återspeglas i värderingen om 17-18x EBIT på kommande 12 månadernas förväntade vinst. För att vår investeringskalkyl ska gå ihop krävs att Diploma lyckas genomföra värdeadderande förvärv. I mars fick vi se just ett sådant förvärv när ledningen förvärvade Peerless Aerospace Fastener, som distribuerar fästelement till flygindustrin.

- Bolaget har historiskt växt med 9 procent organiskt årligen och har en rörelsemarginal om 30 procent.

- Förvärvet genomförs till en värdering om cirka 7x EBIT för den förväntade rörelsevinsten 2024 (!).

- Diploma förväntar sig att förvärvet kommer addera 8 procent till vinsten per aktie under det första året.

- Avkastningen på investeringen beräknas till 15 procent under det första året (och siffran ökar under kommande år).

Förvärvet verkar nästan misstänksamt bra. När en fråga på det temat ställdes till ledningen i ett konferenssamtal nämndes att budet på Peerless vanns i konkurrens med private equity-firmor, som dock inte kan erbjuda den autonomi till Peerless nuvarande ledningsgrupp som Diploma kan. Diploma har också en evig ägarhorisont, vilket private equity-bolag av naturen inte har. Konkurrenterna gav högre bud på Peerless än Diploma, men de valdes bort till förmån för de ”mjuka värden” som Diploma kan erbjuda.

Aktien reagerade kraftigt positivt på förvärvsbeskedet och steg med 8 procent i mars.

Bechtle

Sedan en tid tillbaka har vi byggt en mellanstor position i IT-återförsäljaren Bechtle. Det finns flera IT-återförsäljare i Europa (norska Atea är ett relevant jämförelseobjekt), och Bechtle anses av många vara den bästa. En del av försäljningen kommer från mjukvaruprodukter, men merparten av försäljningen kommer från hårdvara som PCs, mobiltelefoner och liknande. Bechtle riktar sig till andra företag och har en stor andel av sin försäljning från de tyskspråkiga delarna av Europa. Under de senaste fem åren har Bechtle växt försäljningen med 13 procent per år med en hög avkastning på kapitalet.

Bolaget är familjeägt och styrs av en uppskattad VD som haft sin roll sedan 2010. Företaget har en mycket långsiktig vy, vilket inte minst återspeglas av bolagets 2030-mål som bestämdes redan 2018.

En viktig del av strategin är att förvärva andra mindre återförsäljare till låga värderingar som man sedan låter styras med fortsatt höga autonomi. Utöver att Bechtle kan förvärva dessa bolag till fina värderingar, finns även en industriell logik i att Bechtle med större skala får en bättre förhandlingsposition mot sina leverantörer som Dell, HP, med flera. Över lag tycker vi att Bechtle har många av de kvalitetsmarkörer som en bra serieförvärvare ska ha.

På kort sikt oroas marknaden över konjunkturen generellt, och den tyska i synnerhet. Dessutom har Bechtle en hög försäljningsexponering mot tyska små- och medelstora bolag, som har det än tuffare i det nuvarande klimatet. Höjer man blicken finns det dock många år av strukturell tillväxt framför oss, där Bechtle bör kunna växa med 5–10 procent organiskt och mer därtill med hjälp av förvärv. Över tid bör verksamhetens serviceben utgöra en allt större andel av försäljningen, vilket bör påverka lönsamheten positivt.

Aktien värderas till cirka 13x EBIT på våra estimat för 2025e, vilket är något under det historiska snittet. Våra estimat tar dock inte höjd för fler förvärv. Värderingen är inte låg i relation till många andra återförsäljare, men inte heller tokigt hög sett till Bechtles historiska värderingsnivåer. Vi har försökt utnyttja marknadens kortsiktiga rädsla för konjunkturen för en investering vi tror betalar sig långsiktigt. Bechtle-aktien steg 3 procent under mars. Vi hoppas återkomma i ämnet längre fram.

4imprint

I mars släppte presentreklambolaget sitt bokslut som bekräftade redan annonserade siffror från ett pressmeddelande tidigare under året. Samtidigt uttryckte ledningen att året börjat i linje med analytikernas förväntningar. Detta var tillräckligt för att aktien skulle stiga 11 procent i mars. 4imprint är därmed en av fondens bästa aktier i år med en uppgång om 38 procent.

Sedan 2012 har 4imprint nu växt sin försäljning med 15 procent per år, att jämföra med 4 procent för marknaden i stort. 2023 var ännu ett år där bolaget tagit marknadsandelar. Strategin har varit sig lik i många år och oavsett konjunktur kommer bolaget mycket sannolikt fortsätta ta marknadsandelar. Med neutralt rörelsekapital och låga investeringsbehov är avkastningen på sysselsatt kapital mycket hög om över 100 procent.

Källa: Coeli European

Carel Industries

Vi har sedan fjolåret ägt aktier i italienska Carel, som bland annat producerar och säljer kontrollösningar, luftfuktighetsreglerare och avfuktare. Bolaget har en historik av stark organisk tillväxt, är familjeägt och har även börjat bygga en bra förvärvshistorik. Med exponering mot datacenter, energieffektivitet och industriella kyllösningar har Carel stor strukturell medvind under kommande år från merparten av sina verksamhetsområden.

Omkring 10 procent av intäkterna kommer dock från värmepumpsindustrin, dit Carel är underleverantör. Även om detta utgör en relativt liten andel av försäljningen, stod värmepumpsbenet för en stor del av fjolårets tillväxt. De väldokumenterade problem som värmepumpsindustrin nu upplever med högre räntor, lägre elpriser och överfyllda lager kommer i stället att påverka Carel negativt under 2024. Det var detta som marknaden tog fasta på när Carel beskrev sin bild av året för analytikerna i mars. Aktien sjönk med cirka -5 procent i mars.

Vi ser framför oss ett par svagare kvartal som möjligen kan påverka aktien negativt. Å andra sidan har aktien utvecklats svagt under 2024, vilket kan implicera att merparten av de kortsiktiga bekymren redan reflekteras i aktiekursen. På längre sikt är vi inte oroade för Carel, som är ett fint bolag med goda framtidsutsikter, och vi tror att aktiemarknaden kommer värdera värmepumpsexponeringen som något positivt så snart det börjas viskas om att den marknaden nått sin botten.

Volution

Det brittiska ventilationsbolaget släppte i mars ännu en fin rapport som renderade i positiva estimatförändringar från analytikerkollektivet. Marknaden oroar sig för en vikande försäljning mot bakgrund av den svåra byggkonjunkturen, men Volution redovisar fortsatt positiv organisk tillväxt. Vi tycker att bolaget förtjänar en ordentlig uppvärdering från dagens nivåer som implicerar omkring 13x nästa årsvinst på våra estimat. Med nuvarande värdering tror vi att det finns en viss budrisk på bolaget, särskilt i kombination med ägarbilden då det saknas tydliga huvudägare av ”kött och blod”.

Rugvista

Som vi nämnde i det föregående månadsbrevet tyckte vi att reaktionen på bolagets Q4-rapport var överdriven. Efter att vi justerat för ett par engångskostnader som bolaget själva inkluderade i sitt rapporterade rörelseresultat var vinsten så gott som i linje med förhandstippningarna. I mars återtog aktien mark med en uppgång om 15 procent.

SLP

Fastighetsbolag utvecklades relativt knackigt under februari men var betydligt starkare under mars och SLP var inget undantag. Fundamentalt har inget förändrats i bolaget. Däremot har kursen pressats av en större säljare samt en mindre väl genomförd ”placing” i början på mars. Vi utnyttjade möjligheterna som bjöds och drog upp positionen på låga nivåer till största innehavet för fonden. Aktien steg 9,3 procent under mars, men från lägstanivåerna där vi köpte mycket aktier, steg aktien 17-18 procent och SLP blev därmed en stark bidragsgivare för fondens utveckling i mars. Aktiemarknaden är en konstig butik. När det är rea vill folk inte köpa och när priserna är högre kommer man tillbaka.

Bonesupport

Bonesupport fortsätter leverera stora värden till fonden. Under mars kom två välkomna nyheter, vilket fick aktien att stiga 12 respektive 8 procent på dagarna. Den första nyheten var ett 510(k)-godkännande för indikationen ”interbody fusion” i ryggraden. Ansökan gäller Cerament BVF i USA och extraordinärt är att godkännandet endast tog 10 dagar (vanlig handläggningstid hos FDA är 90 dagar). Antingen hade Bonesupport bara tur, men mer troligt är att datan från kliniska studier är så stark att det inte finns mycket att dividera om. Lansering av produkterna kvarstår till slutet av 2025.

Den andra nyheten var ett marknadsgodkännande för öppna frakturer i USA. Cerament G är den första och enda kombinationsprodukten att godkännas i USA för denna indikation. Där finns dock en detalj som vi tycker att marknaden inte tagit fasta på. Vanligtvis ger ett 510(k) godkännande för indikationen man söker, i Bonesupports fall, smalbenet. Godkännandet från FDA innefattar alla extremiteter, det vill säga, att kirurger inte bara får använda Cerament G preventivt på smalbenet utan i alla extremiteter. Detta är såklart otroligt bra för caset. Ersättningskoderna borde vara på plats i september, vilket gör att vi kan förvänta oss försäljning under fjärde kvartalet. Koderna ger också sjukhusen full ersättning om kirurger säger att de använder Cerament G. Det finns med andra ord väldigt stora incitament att välja Cerament G över andra ”off-label” produkter som är billigare. Detta gör att estimaten troligen kommer fortsätta behövas justeras upp löpande när vi ser användandet öka. Trauma och öppna frakturer är ett av de snabbast växande områdena inom ortopedin. I och med godkännandet öppnas också dörren för att ett större bolag förvärvar Bonesupport. Med bruttomarginalerna kring 92 procent skulle Bonesupport i en större organisation med egen säljstyrka kunna generera ett täckningsbidrag kring 80-85 procent. På dagens kurs skulle det innebära EV/EBIT 15x för en sådan aktör, inte särskilt dyrt för ett bolag med en helt unik produkt som tar marknadsandelar i rasande fart.

Sacyr

Sacyr är ett spanskt konsessionsbolag fokuserat på att bygga, utveckla och driva privata motorvägar. Vi har varit investerade i bolaget sedan början av 2023 och sedan några månader tillbaka har det varit ett av de största innehaven i fonden. Bolaget har en brokig historia med vidlyftiga affärer där man bland annat köpte in sig i oljebolaget Repsol. Sedan 2015 har man städat upp verksamheten och förra året blev man till sist klar. Idag har bolaget en stark balansräkning med hjälp av betydande operativa kassaflöden, utdelningar från intressebolag samt avyttringar av mer perifera tillgångar. Det i sin tur har möjliggjort att man nu kan investera i projekt som man tidigare fick tacka nej till, då man inte hade tillräckligt med kapital för att kunna delta. Det fina med denna typ av verksamhet är att när investeringen väl är genomförd är det en säker tillgång som genererar ett förutsägbart kassaflöde och som kräver väldigt lite ytterligare investeringar under livstiden som kan vara upp till 30–35 år. Bolaget presenterade sitt Q4-resultat den 29 februari som var solitt och aktien steg med 12,8 procent i mars. Trots den uppgången handlas aktien till låga 10x och 9x rörelsevinsten för 2024e respektive 2025e.

Surgical Science

Efter att ha ägt aktien under lång tid valde vi i mars att sälja våra sista aktier i Surgical Science för att istället investera kapitalet i ett par andra nya bolag. Vi tackar VD Gisli Hennermark och CFO Anna Ahlberg för ett fenomenalt arbete under de cirka fem år vi varit med.

Summering

Vi har varit positivt inställda till börsen sedan mitten av oktober när vi i månadsbrev började argumentera att förutsättningarna för aktiemarknaden började bli sällsynt goda, framför allt för mindre och medelstora bolag. Vi hade då i Europa i princip haft 22 månader i sträck med historiskt usla förutsättningar och tillståndet hos investerarna var vid vändpunkten på en absolut lägstanivå. Skillnaden i tillståndet fem månader senare är ungefär som natt och dag, framför allt på de finansiella marknaderna, men stora framsteg har också gjorts i realekonomin.

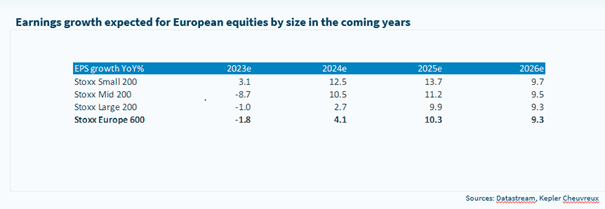

Vår utgångspunkt och syn härifrån är att startpunkten, efter de 22 månaderna som nämndes ovan, var på en nivå som dyker upp en gång per decennium. De enkla pengarna är gjorda, men förutsättningarna härifrån är fortsatt ovanligt goda och återigen, speciellt för små- och medelstora bolag. Där har egentligen ingenting hänt, då den tillgångsklassen i år ligger efter den allmänna kursutvecklingen och värderingsmässigt, är på nivåer som är väldigt sällsynt. Konsekvensen av det är att vi fortsatt är klart optimistiska givet dagens förutsättningar. För att förhoppningsvis öka förståelsen hur vi tänker, ger vi er först en överblick på hur de stora ekonomiska förutsättningarna ser ut och därefter vad det betyder för de mindre bolagen.

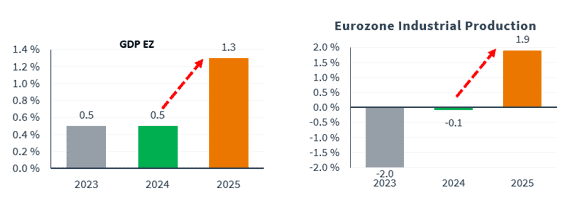

Europa förväntas efter två års kräftgång för ekonomin accelerera med start andra halvåret i år. Industriproduktionen är en viktig komponent.

Källa: Kepler Cheuvreux

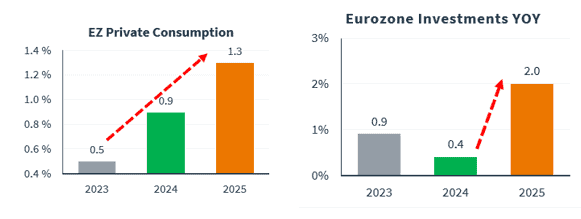

Privatkonsumtionen stiger i takt med reallöneökningar och även investeringar förväntas stiga markant.

Källa: Kepler Cheuvreux

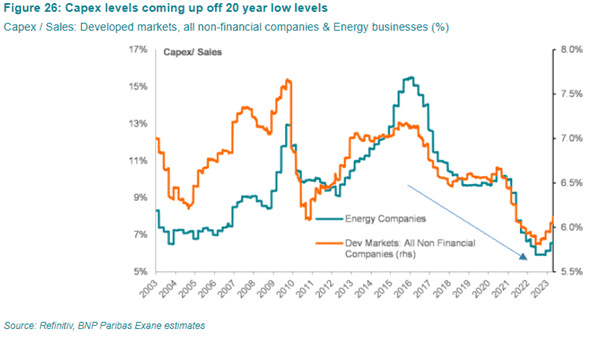

10 års konstant sjunkande investeringar från företag vänder nu upp.

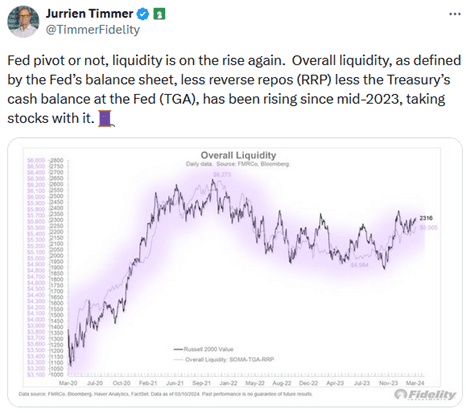

De finansiella förutsättningarna har lättat betydligt och är en stor anledning till att riskaptiten ökat de senaste månaderna.

Källa: Jurrien Timmer, Fidelity

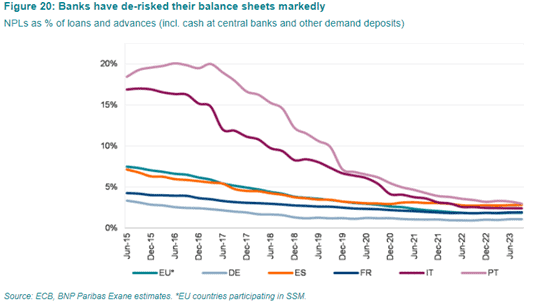

Europeiska banker, som mer eller mindre varit helt utslagna sedan finanskrisen 2008, har sedan ett år tillbaka kommit in i värmen med vinster som inte setts på mer än 17–18 år. ECB göder för närvarande bankerna rejält där nuvarande räntenivåer ger mycket starka räntenetton hos bankerna (vår egen Commerzbank är ett lysande exempel). För vissa av bankernas kunder är det tufft, men för ekonomin i stort är det mycket positivt med banker som äntligen tillfrisknat.

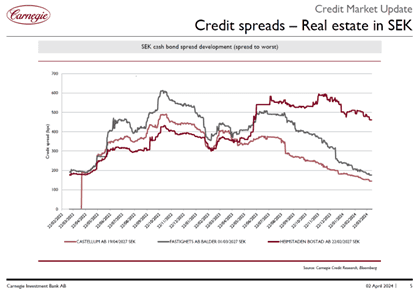

Även europeiska fastighetsaktier börjar komma in i värmen efter två mycket utmanande år. Obligationsmarknaden som varit helt dysfunktionell, är sedan några månader tillbaka funktionell och är en starkt bidragande orsak till att fastighetsaktier börjat återhämta sig. Fonden har sedan cirka ett år tillbaka runt 10 procents exponering i form av SLP och Corem där båda aktierna steg med cirka 33 procent förra året, men i år har sjunkit med ca -1 respektive -4 procent.

Nedan kreditspreadar för Castellum, Balder och Heimstaden. Balders påslag har på ett halvår sjunkit från cirka 500 baspunkter till knappt 200. Det är extremt mycket och såklart oerhört glädjande. Värt att nämna är att inflöden till obligationsfonder varit betydande de senaste månaderna. Ingen rädsla där alltså.

Källa: Carnegie

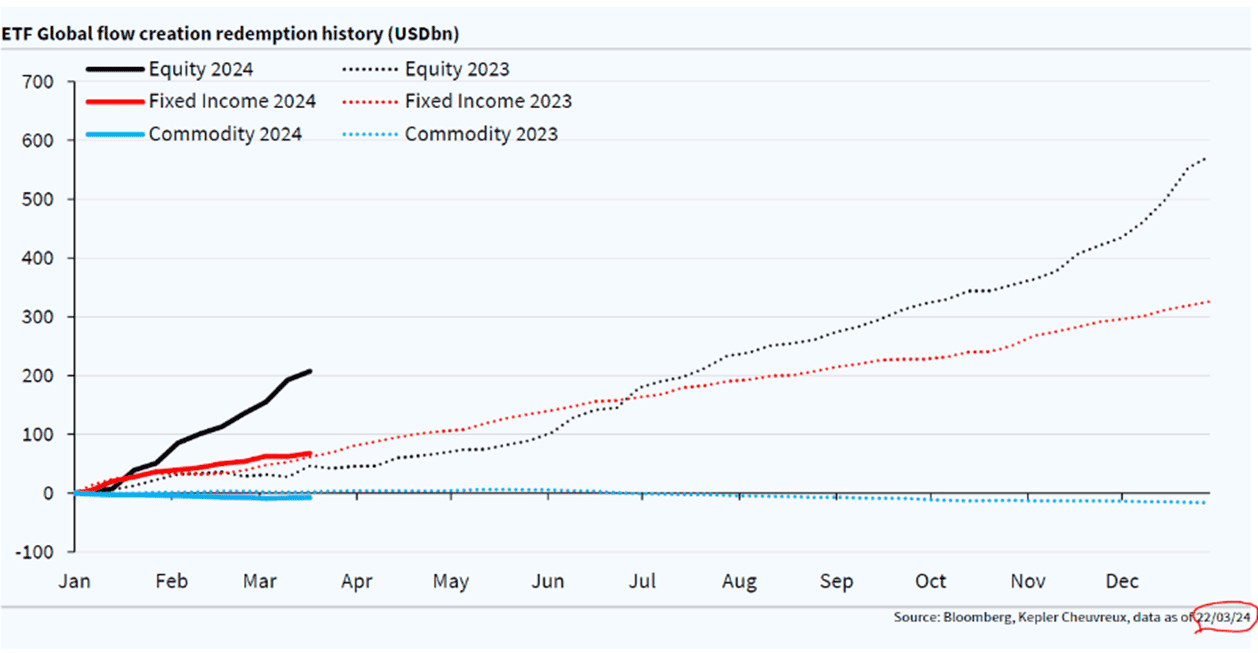

Men det är aktiefonder som står klart största delen av inflödena så här långt i år (jämför med 2023).

Källa: Bloomberg, Kepler Cheuvreux

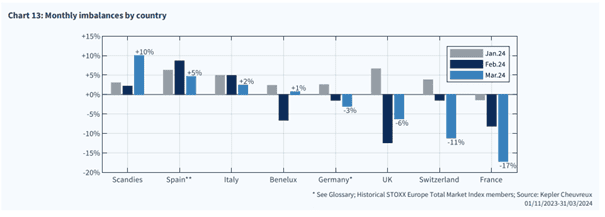

Norden tar täten i Europa vad gäller köptryck på aktier 2024. Det är en anledning till att vi har haft och fortsatt har en överexponering mot Sverige i fonden. Det har varit rejält nertryckt uppe i Norden.

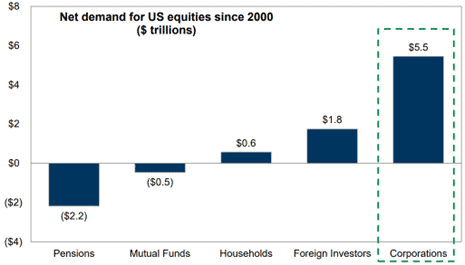

Källa: Kepler Cheuvreux

Vi skrev förra månaden att vår bestämda uppfattning är att europeiska bolag aldrig gjort så mycket återköp av aktier som nu. Vi applåderar det. Nedanstående bild visar nettoefterfrågan på den amerikanska aktiemarknaden sedan år 2000. Företagens återköp är överlägset störst tagare av aktier och är i högsta grad bidragande till en stark aktiemarknad. 5500 miljarder USD… Knappt en biljon av det förväntas återköpas i år, så mycket höga nivåer.

Källa: Goldman Sachs

Ett ytterligare friskhetstecken är att marknaden för börsintroduktioner öppnade upp sig i mars med flera större bolag som gjorde entré på börsen. Majoriteten av dessa introduktioner gick bra med positiv avkastning dag ett. Vi gjorde en del arbete på två europeiska introduktioner, men inget föll i smaken. Vi förväntar oss ett accelererande antal introduktioner innan sommaruppehållet.

Med allt ovan sagt så kokar det ner till förutsättningarna och anledningarna till varför vi är fortsatt positiva till framför allt de mindre bolagen.

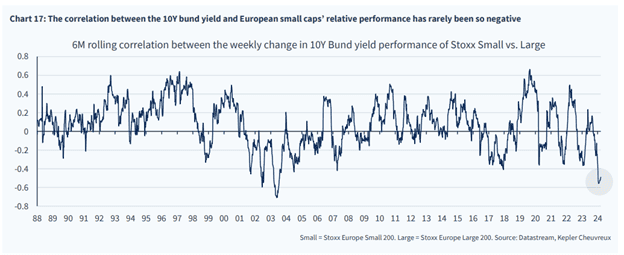

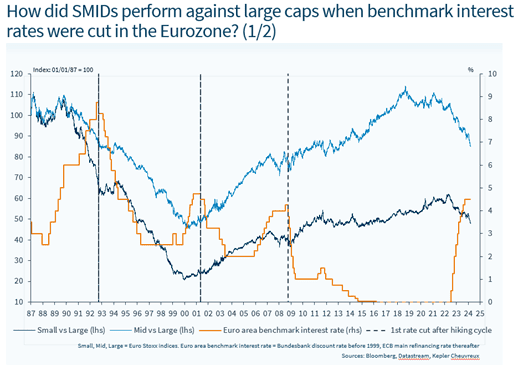

Endast en gång tidigare har den negativa korrelationen mellan 10-års räntan och relativa utvecklingen mellan små och stora bolag varit större. Det var 2003, vilket också var startpunkten för ett antal fantastiskt bra stock picking år för framför allt mindre bolag.

Källa: Kepler Cheuvreux

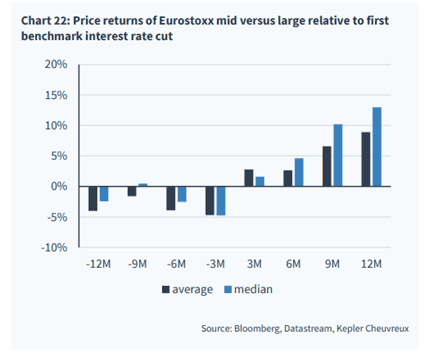

Mindre bolag har utvecklats betydligt bättre än större bolag när räntesänkningar skett i Europa. Vi tror startskottet för första sänkningen sker i juni (men borde ske nu redan).

Källa: Kepler Cheuvreux

Medelstora bolags utveckling har historiskt sett varit betydligt bättre jämfört med större bolag efter den första räntesänkningen.

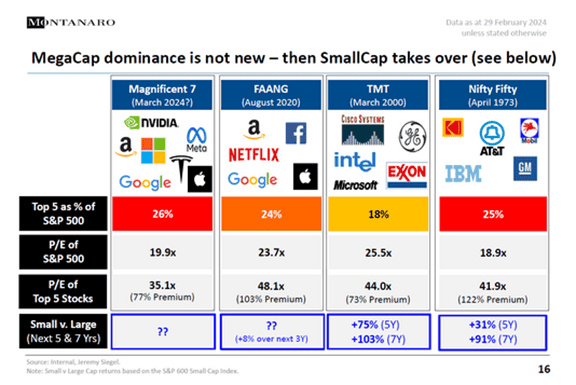

Nedan en het kandidat till månadens bild. Historiskt har småbolag tagit över utvecklingen efter en period med megacap dominans. Vi kan såklart ha fel, men för vad det är värt är vi själva övertygade om att så blir fallet även denna gång.

Källa: MONTANARO, Jeremy Siegel

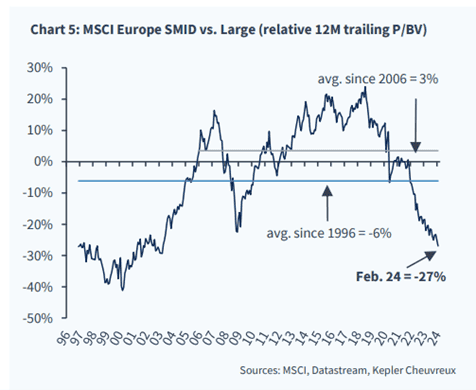

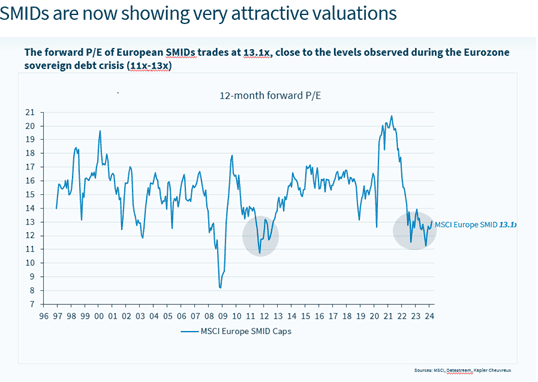

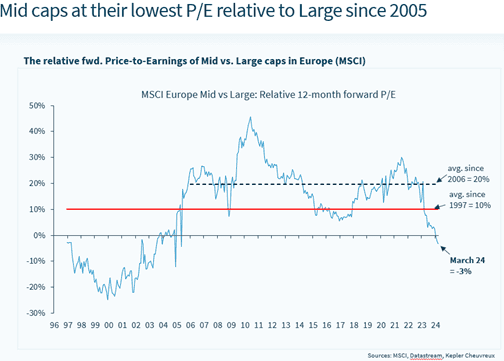

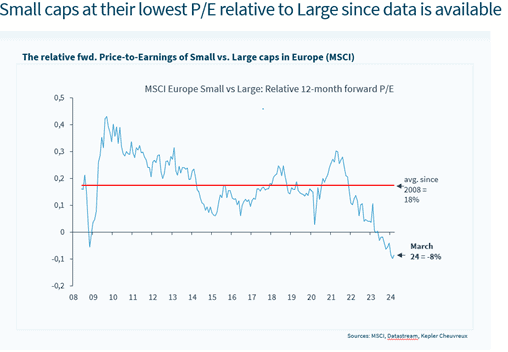

Avslutningsvis, hur ser aktuell värdering ut för de mindre bolagen? Tackar som frågar, alldeles utmärkt!

Källa: Kepler Cheuvreux

Källa: Kepler Cheuvreux

Källa: Kepler Cheuvreux, Datastream

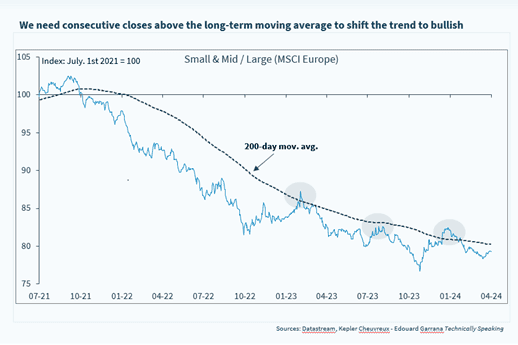

Nu hoppas (förväntar) vi på att tillgångsklassen SMID även passerar några tekniska nivåer vilket då sannolikt utlöser köpprogram som skulle kunna göra det riktigt intressant.

Avslutningsvis har vi också glädjen att meddela att vi fått en signifikant kapitalökning från vår största investerare Norges Bank Investment Management, NBIM. Vi är självklart väldigt glada och stolta över detta. Detta understryker styrkan i vår förvaltning och fonden, Coeli European, är i stort en spegelbild av mandatet vi förvaltar åt NBIM.

Det var allt för denna gång och vi tackar för visat intresse!

Mikael & Team

Malmö den 5 april 2024

- Arbetat på Coeli sedan 2017.

- Mer än 26 års erfarenhet av finansbranschen.

- BSc från Lunds Universitet.

Mikael Petersson är ansvarig förvaltare för Coeli European och har många års erfarenhet av fondförvaltning. Mikael har arbetat för några av de mest framgångsrika hedgefondsfirmorna i Europa såsom Lansdowne Partners och Kairos Investment Management i London. Han har även framgångsrikt varit med och startat och bedrivit egen verksamhet i Zug där Coeli var en tidig investerare.

VIKTIG INFORMATION. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.