Coronakrisen har påverkat många börsbolags aktiekurser negativt och i synnerhet den europeiska banksektorn har drabbats hårt. Anledningen till att aktiekurserna har gått ned är rädslan för kommande kreditförluster. Kreditförluster kan komma från lån till fastigheter, bolag och privatpersoner. Kreditförlusterna påverkas också av det allmänna makroekonomiska läget i ekonomin.

Det här har vi utnyttjat till vår fördel. I oktober köpte vi nämligen Bankinter, en av de mest välskötta bankerna i Spanien. Jag träffade banken på Goldmans Sachs bankkonferens i Madrid 2017 och har länge sneglat på den för att invänta ett bra köptillfälle. Vi köpte banken på ca EUR 3,70/aktie. Innan coronakrisens utbrott handlades aktien till kurser kring EUR 6,50/aktie. Aktien har alltså fallit ungefär femtio procent p g a att marknaden tror att banken kommer att få kreditförluster. För er som inte känner till denna spanska bank så är det en av de bästa bankerna i Spanien, vilket är tydligt då Bankinter har haft de lägsta kreditförlusterna historiskt sett i jämförelse med andra banker i landet.

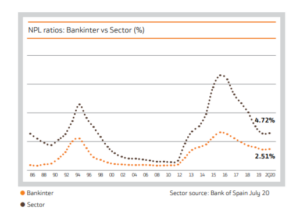

Diagrammet visar utvecklingen på Bankinters NPL-ratio de senaste 24 åren. NPL står för Non Performing Loan och innebär att kunderna bedöms ha svårigheter att fullgöra sina åtaganden, det vill säga att betala ränta på sina lån. Anledningen till att Bankinter har lyckats bättre än den genomsnittliga banken är att deras kunder i större utsträckning har betalt räntan. Man brukar säga att en bank inte är starkare än dess kunder. Källa: Bankinter

När en bank misstänker kreditförluster är banken skyldig att göra reserveringar (provisions) för eventuella förluster. Detta innebär inte att man har haft faktiska kreditförluster utan att man misstänker att det kan bli. En reservering för kreditförluster påverkar bankens resultaträkning, vilket innebär att resultatet minskar lika mycket som storleken på kreditförlusten. Skulle det visa sig att det inte kommer att bli några kreditförluster återför banken reserveringen som en intäkt och bankens resultat ökar med lika mycket. Är det stora kriser likt finanskrisen 2008 kan hela årsvinster ”sopas bort” på grund av kreditförlusterna och till och med påverka bankens kapitalsituation, så att man måste ta in nytt kapital för att förbättra på kapitaltäckningen. Tre svenska banker behövde till exempel ta in nytt kapital 2009 till följd av finanskrisen; SEB, Swedbank och Nordea. Att Bankinter har haft så låga NLP-ratios är ett mycket bra bevis på dess höga kvalité.

I bilden nedan så ser man tydligt att den operationella vinsten innan reserveringar faktiskt ökar under 2020 för Bankinter med 6,8 procent, ett annat gott tecken då inte många banker i Europa har kunnat växa under det här året.

Både ”provisions” och ”impact of change in macroeconomic scenario” kan komma att återföras som en positiv post till resultaträkningen om utsikterna för räntebetalningarna förbättras och om det makroekonomiska läget i Spanien blir bättre.

I förra veckan kom nyheten om Pfizers vaccin mot corona. Det var en riktig vitamininjektion för aktiekursen som steg 20 procent på den nyheten. Vi tror att aktiekursen kommer tillbaka till en kurs på cirkaa 6 EUR/aktie, baserat på att vaccinet kommer lindra ”coronaplågan” i Spanien och att kreditförlusterna kommer att bli mindre än vad marknaden befarat.

Vi tror på en 50–60 procent uppsida i den spanska Bankinter sedan köp. Pilen indikerar var vi började köpa aktien och nivån dit vi tror den kommer utvecklas över kommande sex till nio månader. Källa: Bloomberg.

- Arbetat på Coeli sedan 2014

- Mer än 15 år i branschen

- MBA från London Business School, kandidatexamen från Lunds Universitet och är CFA Charterholder

Andreas Brock är ansvarig förvaltare för Coeli Global Select och Coeli Global Small Cap Select har lång erfarenhet av både aktieanalys och förvaltning. Innan Andreas kom till Coeli ansvarade han för nordisk verkstadsanalys på Nordea. Dessförinnan arbetade han som kapitalförvaltare på Capital Group i London. Före sin tid i London, arbetade Andreas med företagsförvärv för ABB i Kina. Andreas var medlem i styrelsen för CFA Sweden 2015-2017.

- Har arbetat på Coeli sedan 2016

- Mer än 17 års erfarenhet av branschen

- Masterexamen i Finans från Lunds Universitet

Henrik Milton är tillsammans med Andreas Brock ansvarig förvaltare för Coeli Global Select och Coeli Global Small Cap Select. Henrik har lång erfarenhet av aktieanalys och portföljförvaltning. Han har tidigare bland annat arbetat som fondförvaltare på Capinordic Asset Management där han ansvarade för fonderna Global Opportunities och BRICA fram till och med år 2010.

Viktig information. Denna information är avsedd som marknadsföring. Fondens prospekt, faktablad och årsberättelse finns att tillgå på coeli.se och rekommenderas att läsas innan beslut att investera i den aktuella fonden. Prospektet och årsberättelsen finns på engelska och fondens faktablad finns bland annat på svenska och engelska. En sammanfattning av dina rättigheter som investerare i fonden finns tillgängligt på https://coeli.se/finansiell-och-legal-information/

Historisk avkastning är ingen garanti för framtida avkastning. En investering i fonder kan både öka och minska i värde. Det är inte säkert att du får tillbaka det investerade kapitalet.