Attraktivt läge för Private Equity

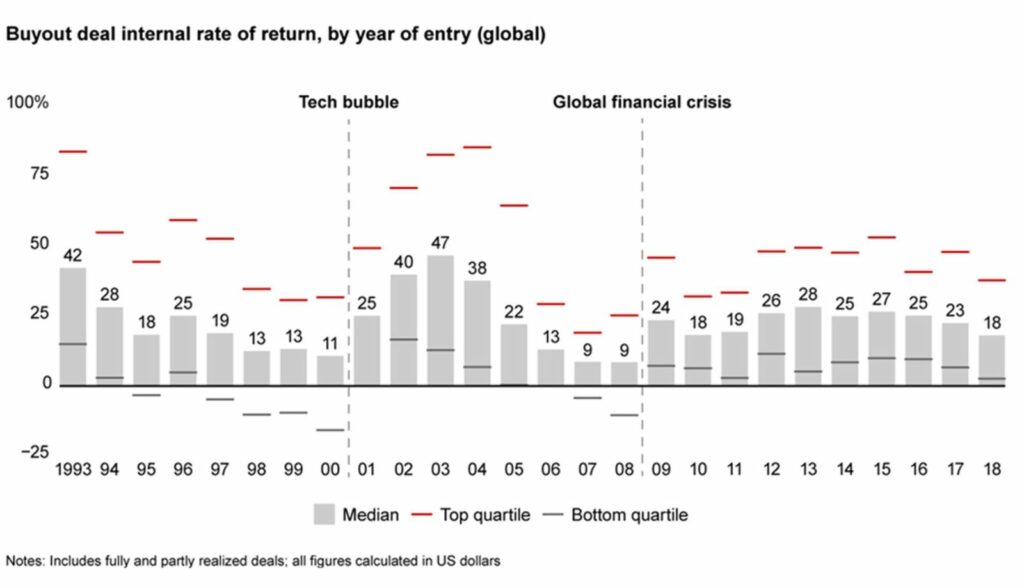

Bolag som kan sin sak tenderar även att effektivisera sina verksamheter så att de kommer ur nedgången starkare än tidigare och då kan få en rejäl hävstång när marknaden hettar till igen. Grafen nedan är talande för just detta, då den visar på IRR-avkastningen (genomsnittlig årlig avkastning) på Private Equity-strategin Buy outs över olika år och cykler. Det som blir tydligt är att Private Equity strategin löpande har genererat en hög IRR jämfört med många alternativ. Det har ävenskapats särskilt hög avkastning för de som investerar under lågkonjunkturer och när de finansiella marknaderna har pressats.

Källa: DealEdge by Bain & Company & CEPRES.

När vi nu får in data för Q1 2023 så ser det ut som att historien upprepar sig, när den genomsnittliga värderingen har börjat gå ner för vissa delar av den nordiska Private Equity-marknaden, som tenderar att slå igenom en tid efter börsen. Sannolikt så är vi nu i ett marknadsfönster – när konjunkturen är svag men när vi börjar se ljuspunkter – där nya investeringar i bra bolag, kommer ge en mycket bra utveckling över tid.

Samtidigt ser vi att flera av våra portföljbolag inom just Private Equity har stått sig starka och vuxit både under 2022 samt under det första kvartalet 2023. Teqt Group och Qflow Group är två av dessa exempel, där de gemensamma faktorerna är starka och erfarna management team, branscher med stora strukturella behov som står sig väl genom konjunkturcykeln, samt starka och positiva kassaflöden så de till stor del kan finansiera tillväxten med egna medel när de nått en kritisk storlek.

Vikten av diversifiering

Att lyckas med alla investeringar är svårt även för den mest framgångsrika investeraren. Varje investering har någon form av risk – oavsett om det är mer specifika bolagsrisker, eller mer marknadsspecifika – och det är även därför man får avkastning, för att ta risken. Med det sagt blir vikten av diversifiering extra viktig under perioder av mer osäkerhet och sämre likviditet – men allra helst från första tillfället när man från grunden börjar bygga sin portfölj och investeringsplan.

Vår syn är att man bör ha en Private Equity portfölj med flera olika bolag beroende på bolagsstruktur (till exempel så har investmentbolag ofta redan en god spridning av underliggande bolag) och att de är fördelade mellan olika branscher, team, köptillfällen och mognadsfas. Att konsekvent investera och sprida sina köp- och exittillfällen är särskilt viktigt ur ett likviditet- och kapitalutnyttjandeperspektiv. Vi gillar att bygga portföljen med en majoritet av kassaflödespositiva bolag, vilket vi fått se vikten av i dagens marknad.

Coelis Private Equity-portfölj

På Coeli erbjuder vi ett fåtal investeringsmöjligheter varje år, detta för att de investeringar vi erbjuder ska komplettera varandra, just utifrån riskspridningen eftersom vi också vet att alla investeringar inte alltid kommer gå enligt plan, men totalportföljen har visat sig skapa stora värden. I Coelis Private Equity-portfölj har vi idag 10 olika bolagsinvesteringar som tillsammans har visat en styrka och diversifiering ända sedan start – med en IRR på 25,2% per sista december 2023 – och där vi successivt bygger på med nya case, samt kan erbjuda en viss andrahandshandeln när det finns behov. Även Coeli Private Equity AB är ett mycket bra alternativ för att öka diversifieringen i tillgångsslaget eftersom investmentbolaget äger fler än 20 olika fonder och knappt 200 underliggande bolag.

Har man i dagsläget bara ett fåtal onoterade case är vår rekommendation att ta kontakt med din rådgivare för att få koll på din exponering, se över möjligheter att omallokera eller bygga på för att få en bra spridning av bolag och sannolikt en bättre investeringsportfölj både nu och framåt.

Erik har varit aktiv inom finans sedan 2008, både i Sverige och London. Tidigare har han bland annat varit med och startat upp den nordiska verksamheten för Fisher Investments, ansvarat för distribution på NGM samt arbetat på Handelsbanken. Erik är idag vice VD för Coeligruppen och ansvarar för Coelis erbjudande och säkerställande av värdeskapandet till våra olika kundgrupper. Erik är även del av Coelis investeringskommitté.

I snart 12 år har Kristin Gejrot arbetat med analys, investeringar, förvaltning, marknad och omvärldsanalys. Först i flera olika roller kopplat till analys och förvaltning på SEB för att sedan 2021 arbeta som analysansvarig för onoterat på Coeli.

VIKTIG INFORMATION. Denna information är avsedd som marknadsföring och är enbart ämnat som allmän information. Handel med värdepapper innebär alltid en risk. Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet.